民生策略:“大逆轉”漸遠去

摘要

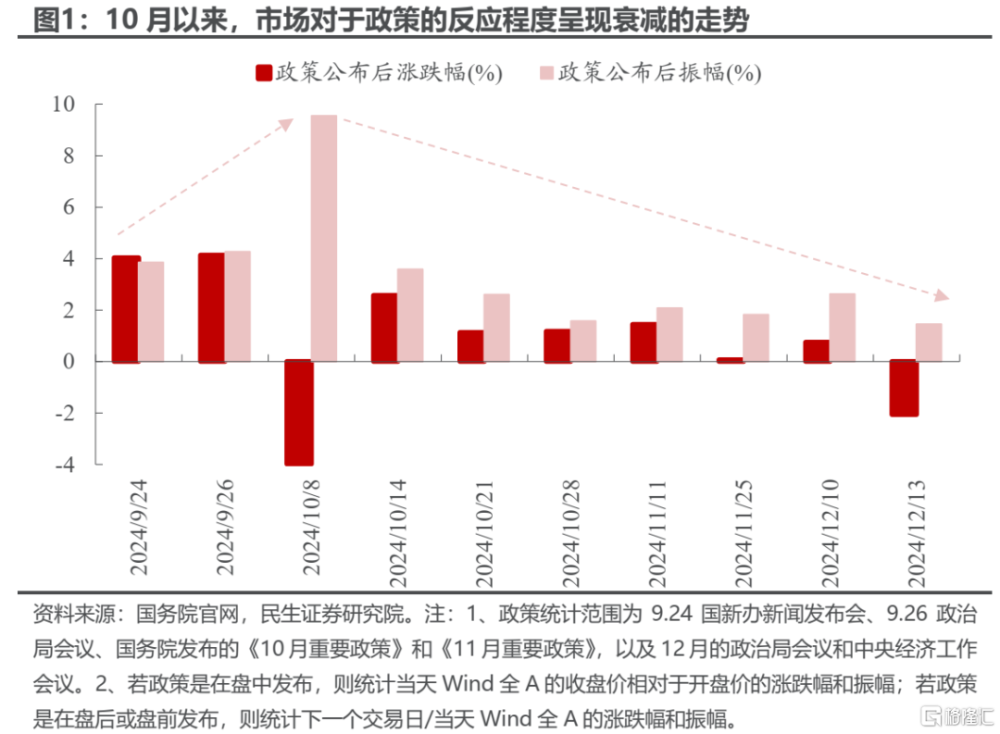

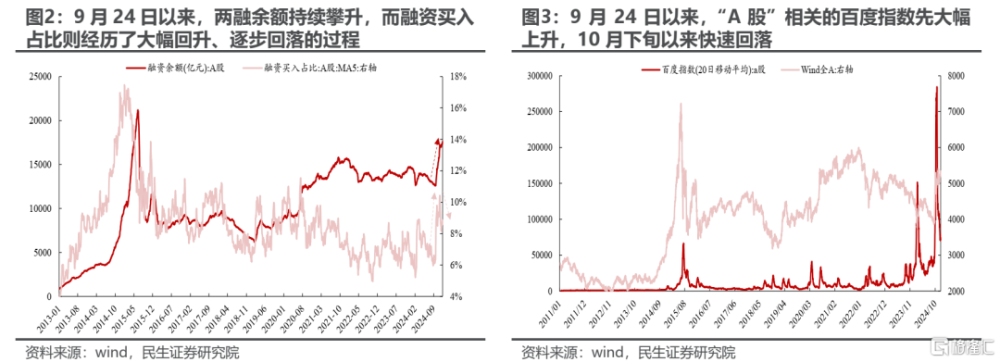

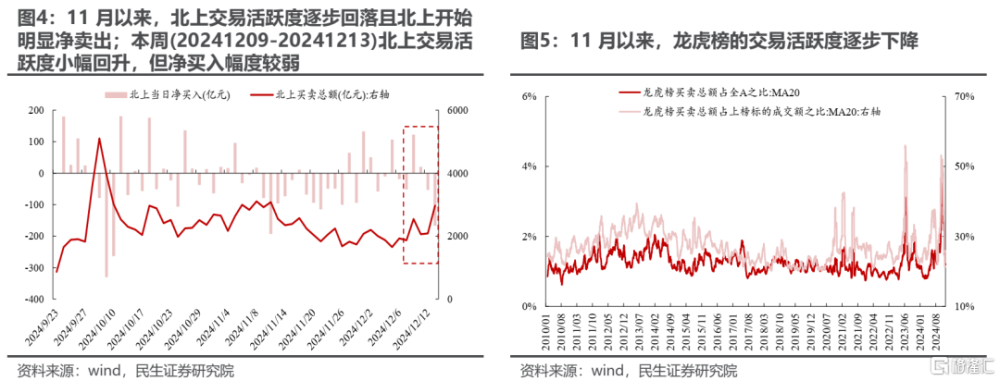

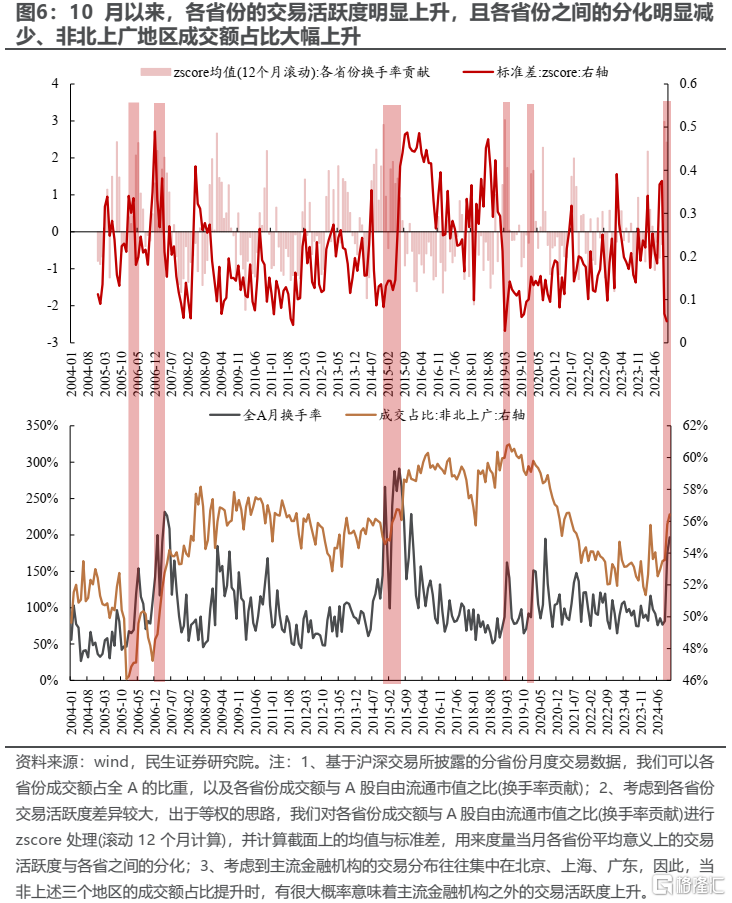

1 當下市場的狀態:個人主導的增量行情放緩與ETF替代的持續

自10月以來,市場對於政策的反應程度實際上已經呈現了衰減的走勢,其背後的原因在於:1)以兩融爲代表個人投資者當前持倉處於高位但交易活躍度下降;2)“全民”關注的熱度退潮;3)其他交易型資金(北上、龍虎榜等)的活躍度下降。從各省份的交易活躍度來看,個人主導的行情往往滿足:各省平均交易活躍度明顯上升+各省交易活躍度分化明顯下降+非北京、上海、廣東等地區的成交額佔比大幅上升。對於本輪行情,平均而言,10月各省份的交易活躍度處於歷史高位且各省之間的分化處於歷史低位,即一致性較強,而非北上廣地區的交易佔比則處於2021年下半年以來的高點,這意味着本輪個人投資者主導的增量行情可能過了其迅猛的階段,交易活躍度开始放緩,但存量倉位可能較高。此外,考慮到:1)當前主動基金規模可能依然高於剔除匯金持倉後的被動基金;2)2024Q4以來,主動基金業績依然跑輸ETF,且跑贏基准的頻率處於低位。結合我們此前研究,後續ETF的變化對部分新質生產力權重股還有階段性正向影響,但主動偏股基金進一步买入相關板塊後,未來某個時刻會逆轉這一效應,在未來某個時刻進入長期跑輸。

2 海外的壓制:市場轉向定價2025年美聯儲降息的放緩

隨着近期美國11月非農數據與CPI數據的逐步落地,市場逐步充分計價美聯儲12月降息25BP,並开始定價2025年美聯儲降息的放緩。結合特朗普政策來看,美聯儲的降息放緩和美元走強可能會對非美經濟體形成進一步壓制:1)對於歐洲而言,經濟偏弱且仍無明顯好轉跡象+歐洲政局的動蕩下政策面臨較大的不確定性可能會導致歐元的繼續走弱,並進一步推升美元,從而對商品價格形成壓制。2)以印度爲代表的非美新興經濟體,由於自身面臨高通脹壓力,在美聯儲降息放緩+強美元的組合下可能進一步壓制需求。3)對於國內而言,在貨幣政策適度寬松的導向下,當前中美利差處於歷史低點,相應的,國內穩匯率的訴求也在上升,這可能影響部分資產的內外盤定價差異:2022年以來,在人民幣貶值期,跨境ETF、黃金等資產的內盤溢價率較高。

3 國內的真實圖景:對內調結構,對外求增長

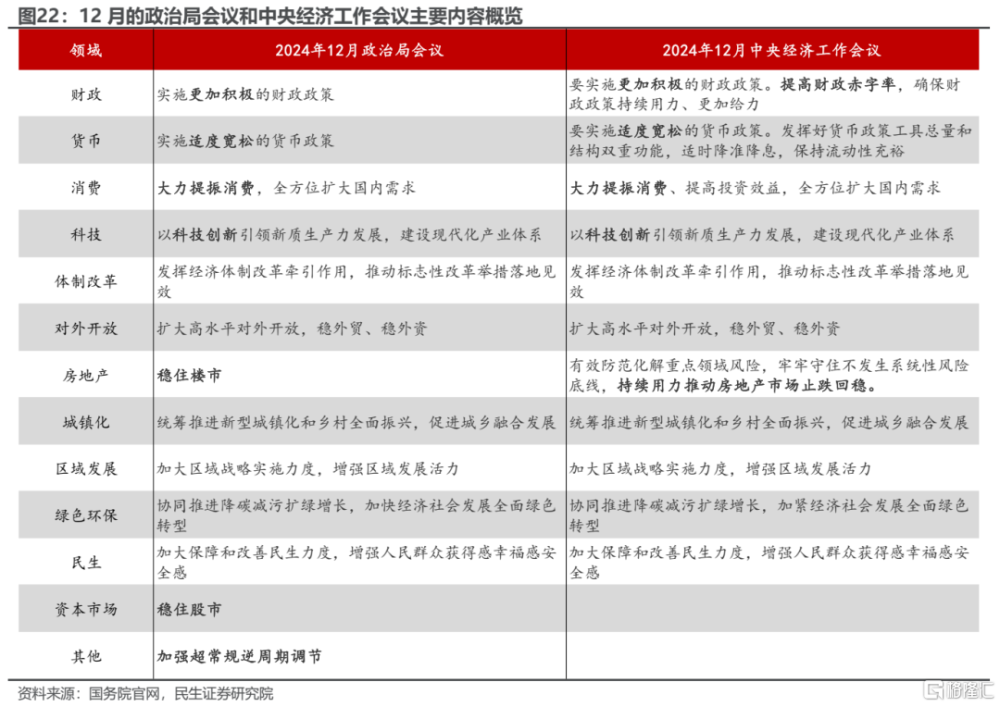

政治局會議與中央經濟工作會議落地,市場重點關心提振內需政策與行政供給側改革加速出清,但實際上:1)當下的消費政策實際上是托底政策:當下內需政策的目的在於促進優化分配結構,短期內,面對物價下降的壓力,政府增加消費補貼和福利支出是必要的;2)當前中國制造業供給出清的可能並非依靠行政命令:過往中國真正實現行政供給側改革的條件是:行業佔比大且已經陷入廣泛的虧損並造成對經濟的拖累,當下中國制造業仍是經濟和就業的拉動項,而傳統行業的盈利和現金流情況仍然健康,出清之路是漫長的;通過提高排放、人員福利等競爭性成本或許是更中期視角的方式;3)“一帶一路”可能帶來新的增長:“一帶一路”國家、東南亞國家由於工業化、城鎮化進程,仍存在大量基礎設施建設需求,這一趨勢可能會延續。對內調結構,對外尋求增長或許才是真正的認知差。

4 平波緩進

我們建議市場投資者建立在對過去三年中國經濟結構轉型工作的認可的基礎上,理解當下政策的變化,而不是盲目博弈所謂的反轉或者盲目悲觀。我們推薦:第一,制造業頭部企業的出清(機械設備(工程機械,儀器儀表、激光設備等),基礎化工(氟化工、民爆用品、輪胎等),普鋼,鋰電池),第二:服務消費機會仍可積極布局(航空、OTA平台、快遞);第三,資源類紅利資產(煤炭,鋁、油、銅、黃金);第四,國有企業的重估(銀行、交運(鐵路、港口)、建築、鋼鐵)。

風險提示:國內經濟不及預期;房地產政策超預期;海外經濟大幅下行;測算誤差。

正文

1 當下市場的狀態:個人主導的增量行情放緩與ETF替代的持續

本周(20241209-20241213)12月政治局會議與中央經濟工作會議落地,但市場並未呈現9月24日之後的大幅上漲,其中,周五(20241213)市場呈現了明顯的調整。但自10月以來,市場對於政策的反應程度實際上已經呈現了衰減的走勢。

從市場參與者視角來看,其背後的原因在於:

1)以兩融爲代表的個人投資者已經經歷了從“大幅淨买入+交易活躍度上升”到“繼續淨买入+活躍度下降”的階段:當前以兩融爲代表的個人投資者對於A股的持倉處於近幾年的高點,但买入活躍度自11月中旬以來明顯回落;

2)“全民”關注的熱度退潮:10月下旬以來,“A股”相關的百度指數明顯回落;

3)其他交易型資金的活躍度下降:一方面,11月以來,北上交易活躍度逐步回落且北上开始明顯淨賣出,本周北上交易活躍度小幅回升,但淨买入幅度較弱;另一方面,11月以來,龍虎榜的交易活躍度逐步下降。

從各省的成交活躍度來看,個人投資者主導的行情往往同時滿足以下特徵:1)各省份的交易活躍度均有明顯上升;2)各省份之間的交易活躍度分化減少;3)非北京、上海、廣東等地區的成交額佔比大幅上升。10月以來的市場明顯滿足此類特徵,而從上述各個刻畫分項來看:平均而言,10月各省份的交易活躍度處於歷史高位且各省之間的分化處於歷史低位,即一致性較強,而非北上廣地區的交易佔比則處於2021年下半年以來的高點,這意味着從幅度上來看,個人投資者主導的增量行情可能過了其迅猛的階段,交易活躍度开始放緩,但存量倉位可能較高。

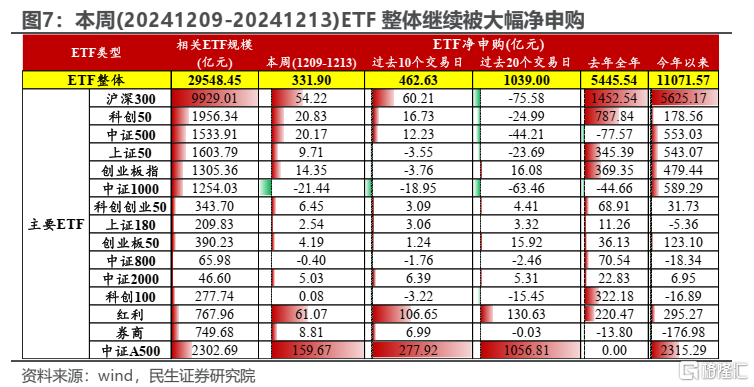

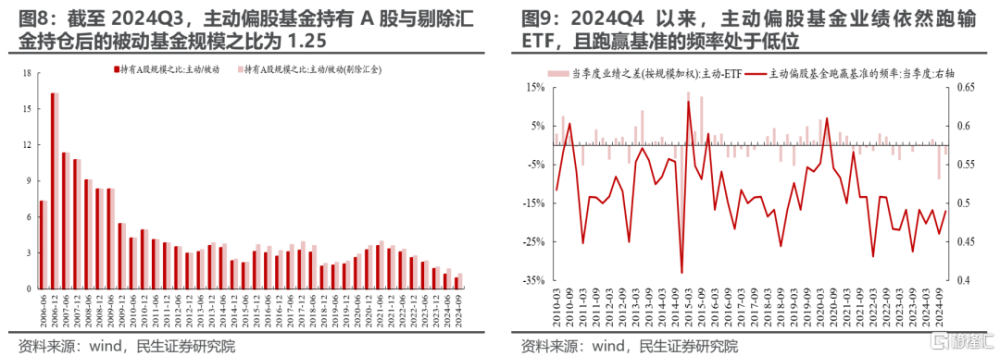

此外,ETF依然是階段市場的主要买入力量之一,考慮到:1)截至2024Q3,主動偏股基金持有A股與剔除匯金持倉後的被動基金規模之比爲1.25;2)2024Q4以來,主動偏股基金業績依然跑輸ETF,且跑贏基准的頻率處於低位。結合我們在報告《越久越“被動”:ETF崛起的海外經驗與市場影響》中所討論的,後續ETF的變化對部分新質生產力權重股還有階段性正向影響,但主動偏股基金進一步买入相關板塊後,未來某個時刻會逆轉這一效應,在未來某個時刻進入長期跑輸。

2 海外的壓制:市場轉向定價2025年美聯儲降息的放緩

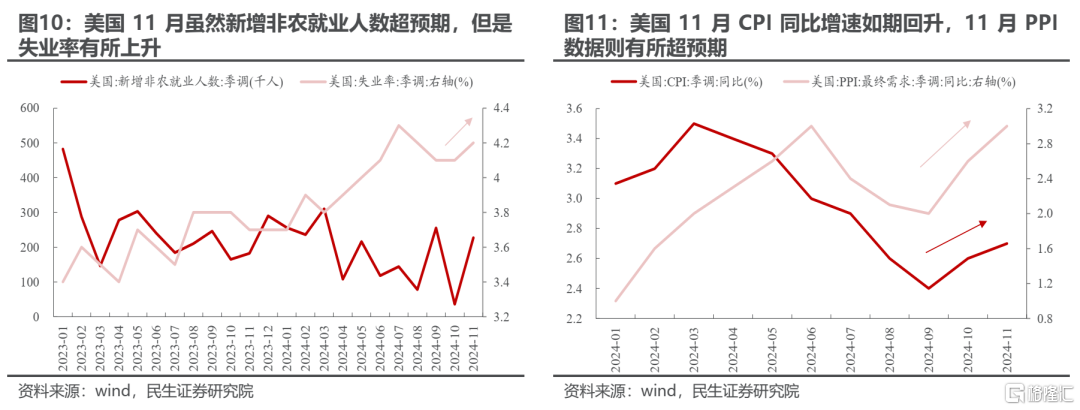

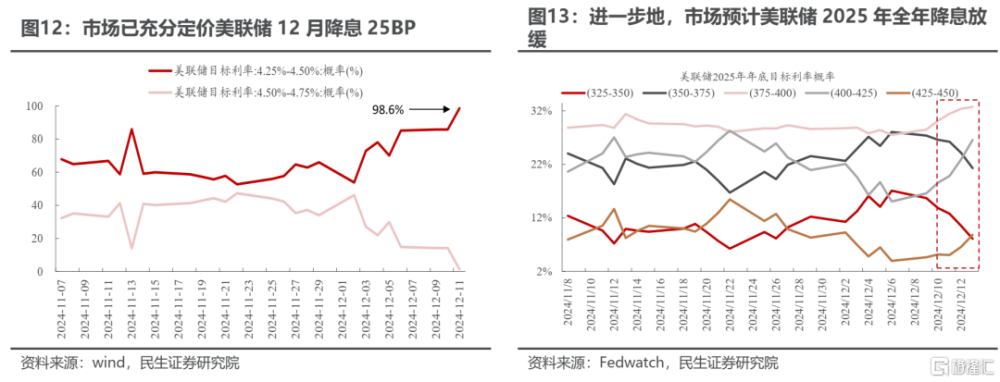

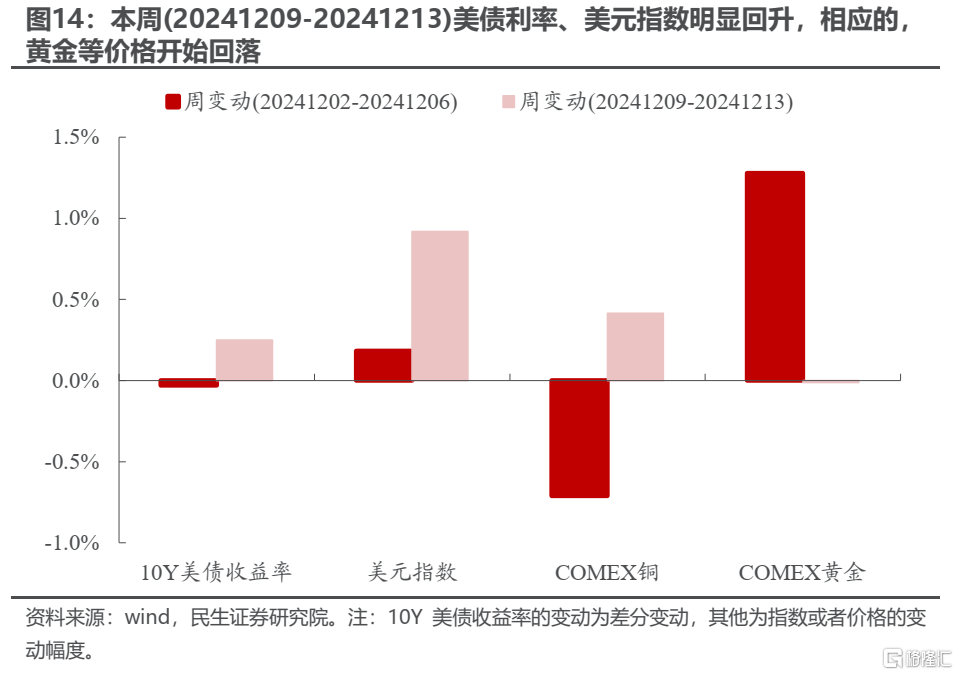

隨着近期美國11月非農數據、11月CPI數據的逐步落地,市場逐步充分計價美聯儲12月降息25BP,隨之而來的是,在特朗普政策預期、以及通脹隱憂的約束下,市場开始定價2025年美聯儲降息的放緩:本周(20241209-20241213)美債利率、美元指數明顯回升,相應的,黃金等價格开始回落。對此,下周的美聯儲會議的點陣圖和發布會或將提供更加明晰的指引。

結合特朗普政策來看,美聯儲的降息放緩和美元走強可能會對非美經濟體形成進一步壓制:

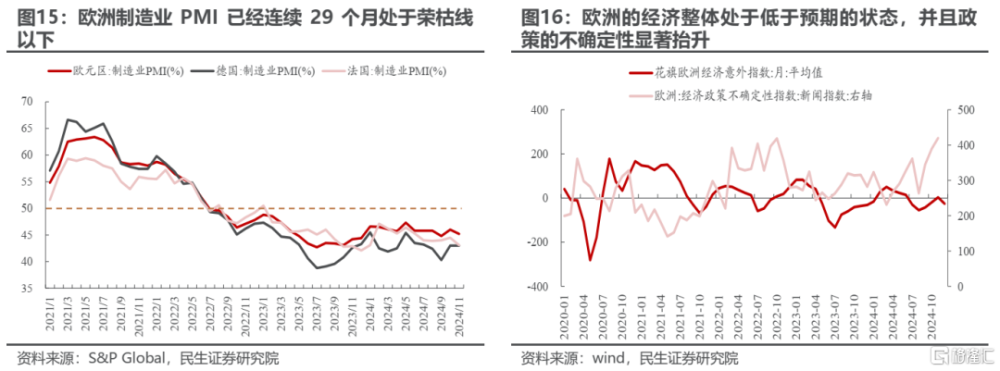

1)對於歐洲而言,一方面,歐洲本身經濟持續處於偏弱區間,且仍無明顯好轉跡象;另一方面,歐洲政局的動蕩下,歐洲政策本身面臨較大的不確定性,這可能會導致歐元的繼續走弱,並進一步推升美元,從而對商品價格形成壓制。

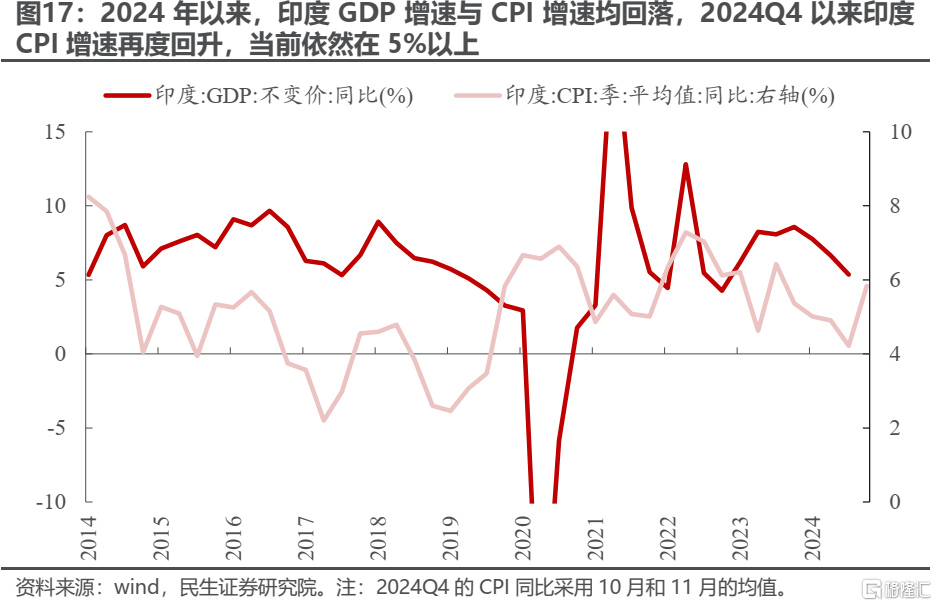

2)對於以印度爲代表的非美新興經濟體而言,印度在過去持續經歷了國內的高通脹,自2024年以來,隨着GDP增速的回落,通脹有所改善,但2024Q4以來,印度CPI增速再度回升,當前依然保持在5%以上,其國內依然面臨較大的通脹壓力。在美聯儲降息放緩+強美元的組合下,這可能進一步壓制以印度爲代表的非美新興經濟體的需求。

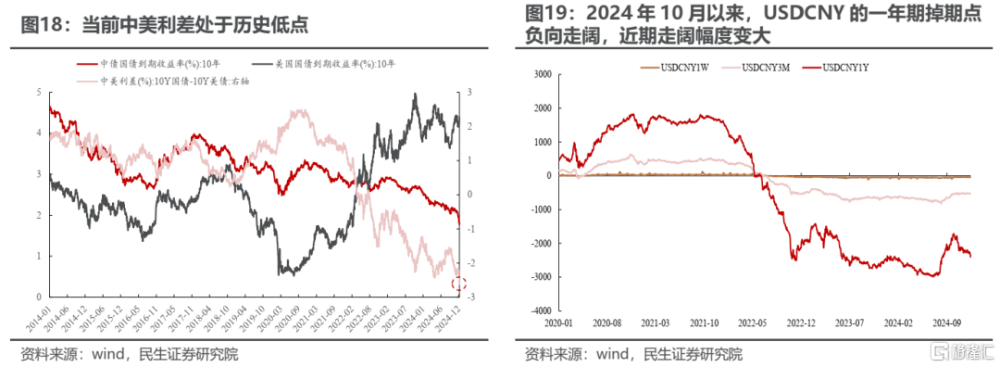

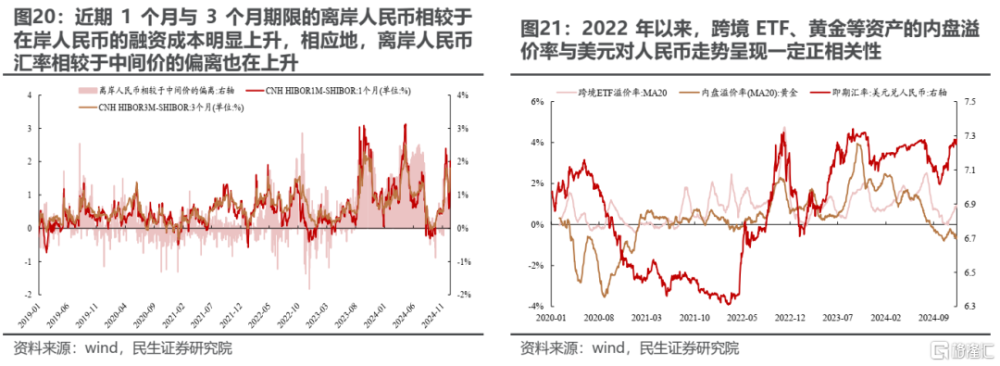

3)對於國內而言,在貨幣政策適度寬松的導向下,國內債券利率明顯回落,當前中美利差處於歷史低點,相應的,國內穩匯率的訴求也在上升:近期USDCNY一年期掉期點走闊、近期1個月與3個月期限的離岸人民幣相較於在岸人民幣的融資成本明顯上升、離岸人民幣匯率相較於中間價的偏離也在上升。這可能影響部分資產的內外盤定價差異:2022年以來,跨境ETF、黃金等資產的內盤溢價率與美元對人民幣走勢呈現一定正相關性,即人民幣貶值期,上述資產的內盤溢價率較高。

3 國內的圖景:對內調結構,對外求增長

政治局會議與中央經濟工作會議落地,市場重點關心提振內需政策與行政供給側改革加速出清,但實際上,國內的圖景可能並不能簡單的线性理解,對內調結構,對外尋求增長或許才是真正的認知差。

3.1當下的消費政策實際上是托底政策

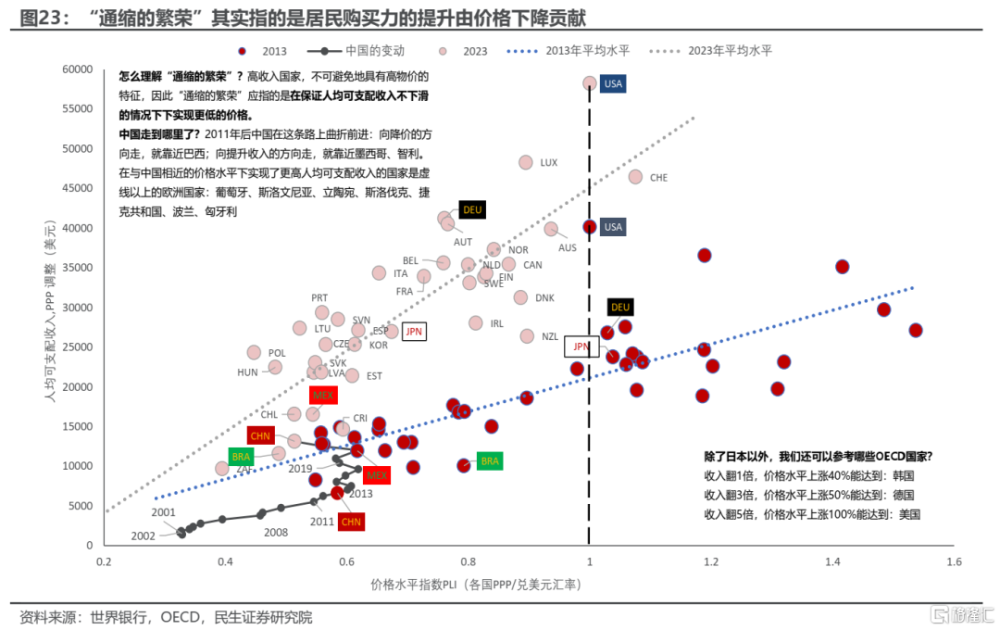

從全球收入——價格水平指數來看,中國仍然在全球收入/物價標准线的下方。因此,只要能夠實現收入的不變,物價的下跌其實是更能提高中國現有的生活水准的,即當下分配優化的政策目標實際上可以通過提高收入、降低物價兩方面來實現。

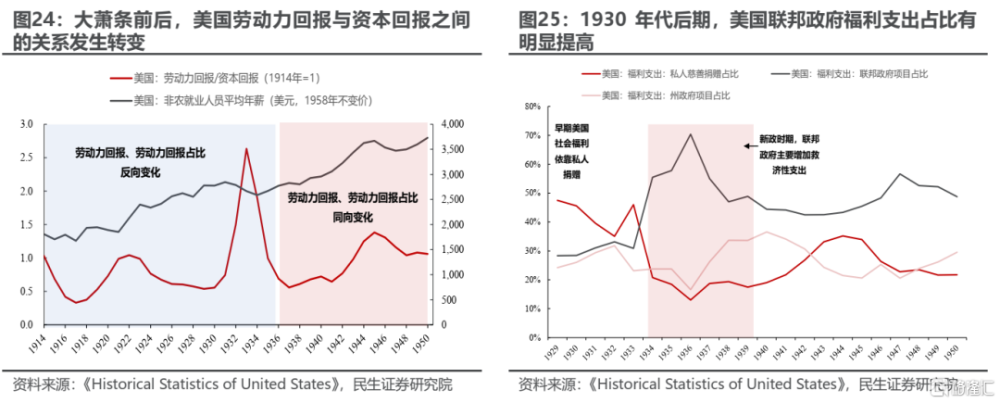

過往經驗一般認爲過去提升薪資是需要依靠資本回報上升的環境,但是其實未必:參考美國在1930年代的經驗,短期內面對物價下降的壓力,政府增加消費補貼和福利支出是必要的,消費補貼等政策本質上就是一種降價的政策,內需的刺激政策實際是爲了托住企業不至於盈利持續下行。同樣的,根據2008年澳門的經驗來看,適當的收入補貼和社會福利也是必要的。但是,這些政策對於消費總量拉動有限,更多是促進消費的平權。

3.2 制造業“出清”可能並非依靠行政命令

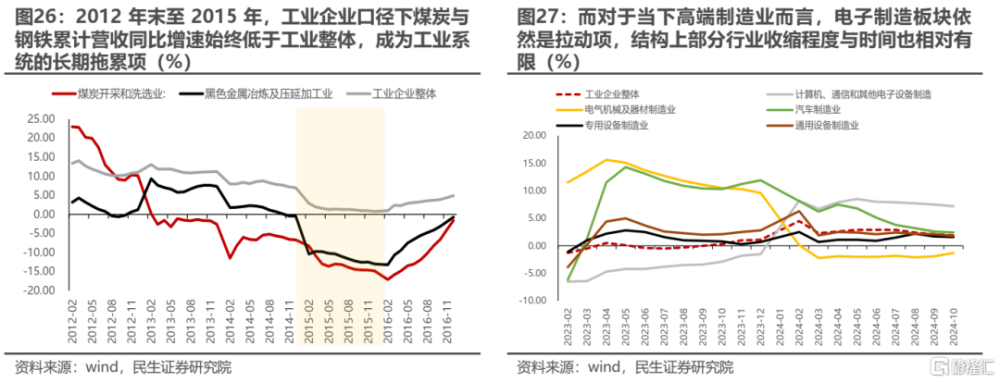

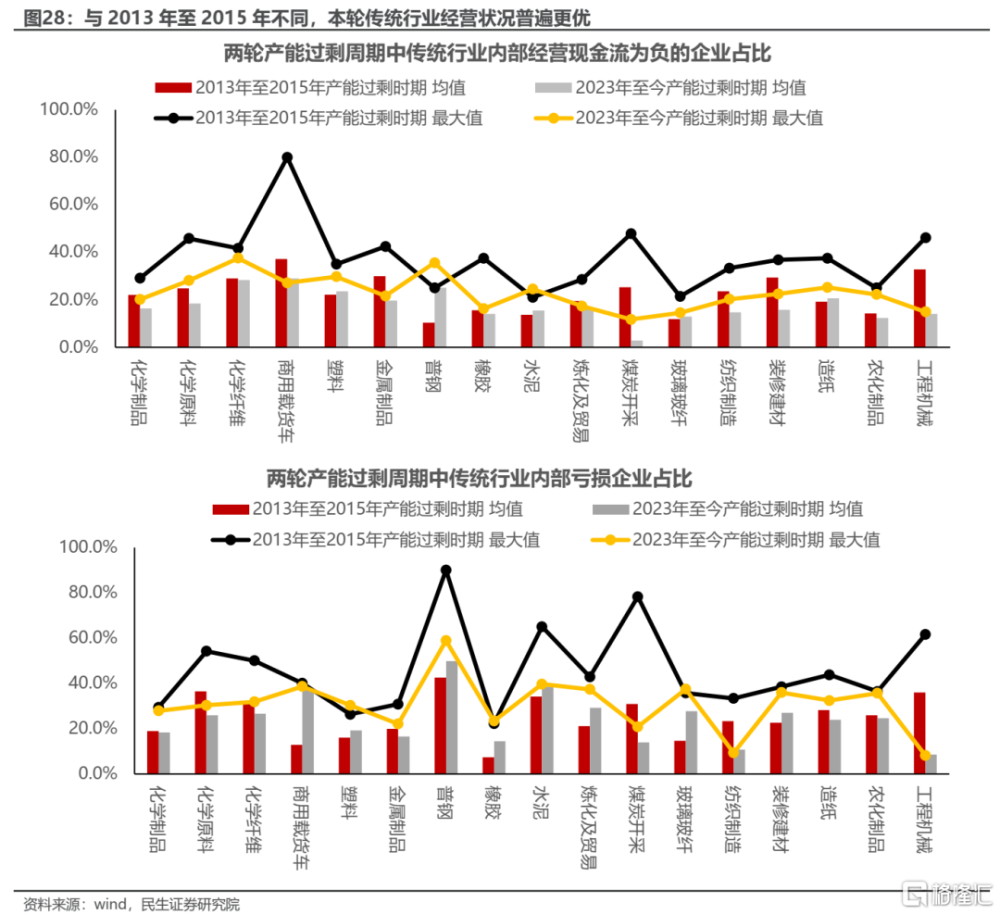

過往中國真正實現行政供給側改革的條件是:嚴峻的產能過剩問題已經成爲工業系統的重要拖累項。然而,當前高技術制造業整體依然是拉動項,結構上部分行業收縮程度與時間也相對有限,這或許意味着短期並未到決策層出台類似於1998年與2016年強制關停,量化產能削減指標等行政化供給側改革措施的時刻。並且,從行業內部企業經營現金流與盈利情況來看,對於多數行業而言,經歷過上一輪的大規模出清,本輪過剩周期中,各個季度的現金流與利潤爲負的企業佔比均值與最大值均顯著低於上一輪,即本輪傳統行業經營狀況普遍更優。這意味着當前中國制造業供給出清的道路是漫長的,而可能並非依靠行政命令,通過提高排放、人員福利等競爭性成本或許是更中期視角的方式。

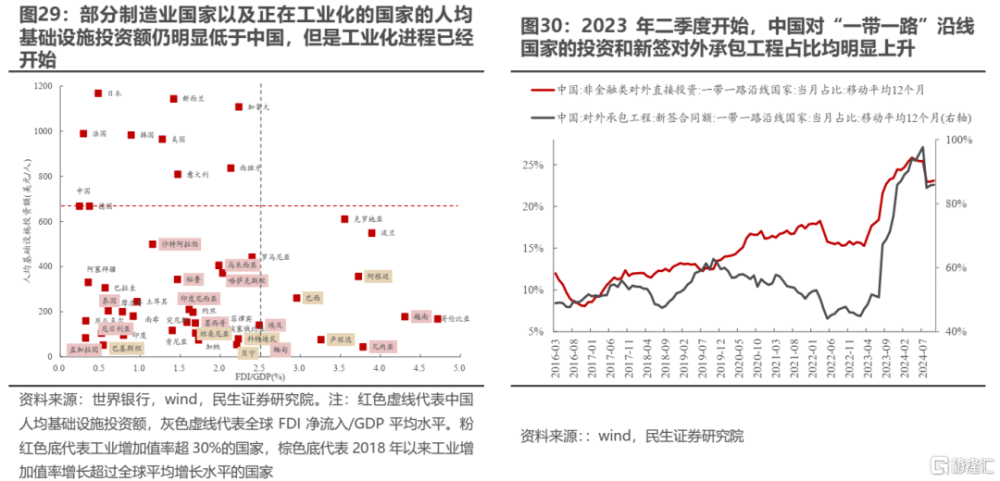

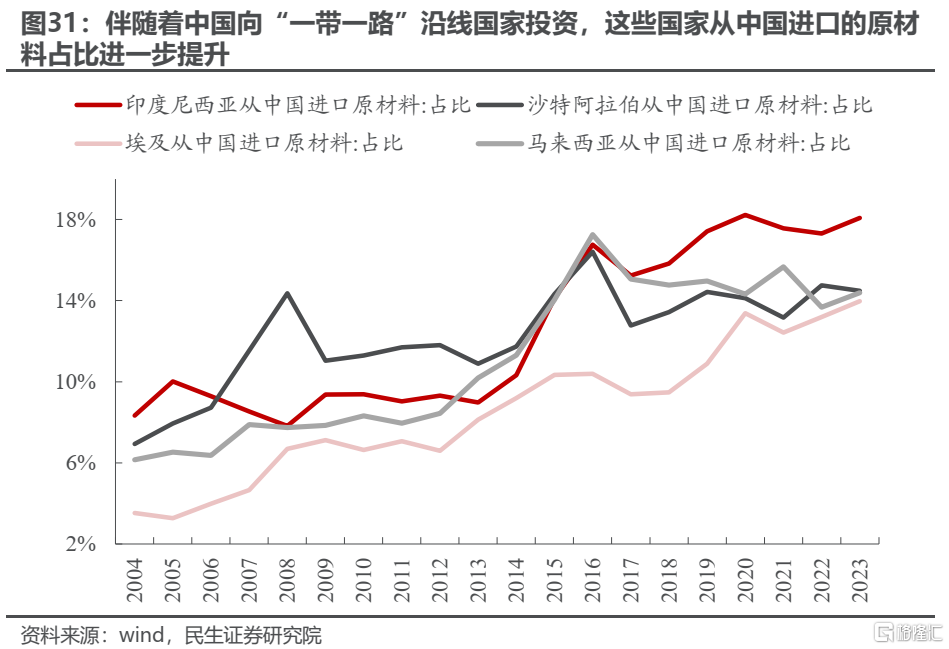

3.3“一帶一路”可能帶來新的增長

目前,在部分“一帶一路”沿线國家以及東南亞國家中,由於其工業化、城鎮化進程,仍存在大量基礎設施建設需求,尤其是對交通和能源等基礎設施需求,並且這一趨勢可能會延續。而中國對主要東南亞國家和“一帶一路”沿线國家的投資不斷增加,通過實際行動幫助了這些國家進行基礎設施建設。與此同時,“一帶一路”沿线國家也從中國進口了更多的原材料,這可能會給中國帶來新的增長。以建築國企爲例,盡管國內業務有所拖累,但海外業務佔比高的企業ROE更高、更具韌性。

4 平波緩進

我們建議市場投資者建立在對過去三年中國經濟結構轉型工作的認可的基礎上,理解當下政策的變化,而不是盲目博弈所謂的反轉或者盲目悲觀。我們推薦:

第一,制造業頭部企業的出清(機械設備(工程機械,儀器儀表、激光設備等),基礎化工(氟化工、民爆用品、輪胎等),普鋼,鋰電池),

第二:服務消費機會仍可積極布局(航空、OTA平台、快遞);

第三,資源類紅利資產(煤炭,鋁、油、銅、黃金);

第四,國有企業的重估(銀行、交運(鐵路、港口)、建築、鋼鐵)。

風險提示

1)國內經濟不及預期。如果後續國內經濟數據修復不及預期,那么文中關於國內需求恢復的基准假設便失效。

2)房地產政策超預期。如果房地產政策超預期放松,那么國內經濟將會重新回到過去以房地產爲主的債務驅動中,不利於實物消耗。

3)海外經濟大幅下行。如果海外經濟超預期下行,那么衰退預期之下海外需求預期將會大幅下行。

4)測算誤差。數值模型是對歷史的擬合,擬合本身存在誤差,另外,統計樣本本身也可能造成測算結果的誤差。

注:本文來自民生證券發布的證券研究報告《A股策略周報20241215:“大逆轉”漸遠去》;;牟一凌 SAC編號S0100521120002 | 梅鍇 SAC編號S0100522070001 | 季宏坤 SAC編號S0100124070013

標題:民生策略:“大逆轉”漸遠去

地址:https://www.iknowplus.com/post/176728.html