通脹偏弱,等待降息

主要觀點

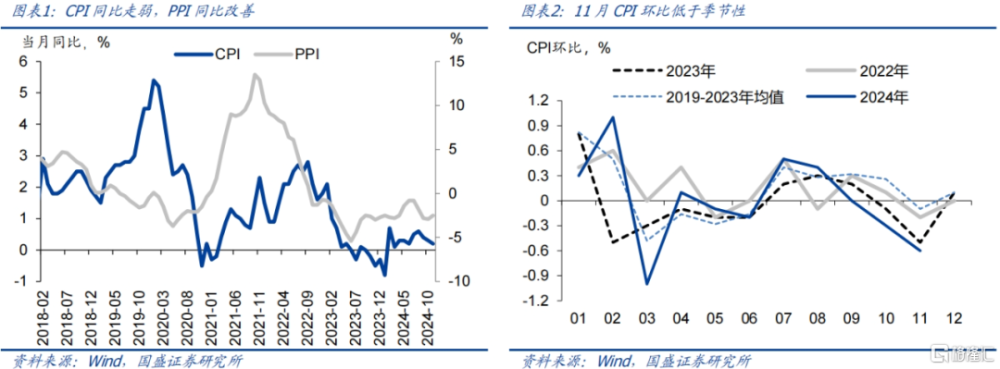

CPI同比漲幅回落,通脹依然偏弱。11月CPI同比增長0.2%,漲幅較上月回落0.1個百分點;環比-0.6,降幅擴大0.3個百分點。PPI同比環比均有改善,同比下降2.5%,降幅較上月縮窄0.4個百分點;環比增長0.1%,自6月份以來首次轉正、連續三個月回升。核心CPI同比增長0.3%;環比下降0.1%,前值0%。

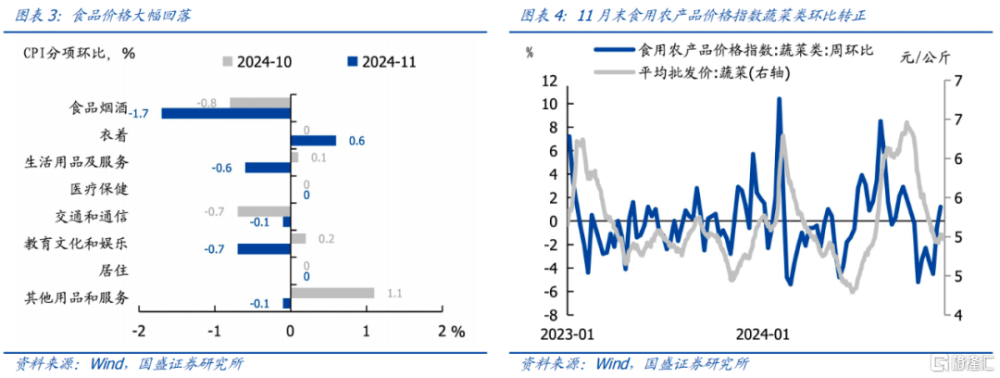

11月CPI增速下降主因爲食品價格漲幅回落,預計短期食品價格對CPI拖累將減弱。從各分項對CPI的拉動來看,食品價格漲幅回落爲CPI下降主要因素。11月,食品價格同比上漲1.0%,漲幅比前月回落1.9個百分點。其中,豬肉價格同比上漲13.7%,漲幅收窄0.5個百分點,鮮菜價格同比上漲10.0%,漲幅大幅回落11.6個百分點。受前期極端天氣因素影響食品初始價格較高,11月全國氣溫偏高,利於農產品生產儲運,食品中鮮活食品價格大多超季節性下降,果蔬價格已經回落至相對低位,11月末食用農產品價格指數蔬菜類環比轉正,後續對CPI拖累預計減弱。此外,隨着節假日臨近,豬肉價格增速預計企穩,整體看食品價格短期對CPI的拖累會有所減弱。

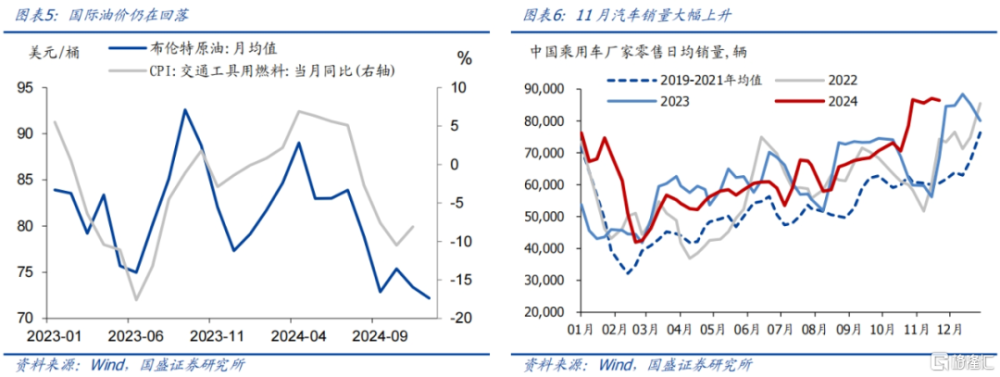

11月CPI非食品價格由10月下降0.3%轉爲同比持平。11月非食品價格同比持平,前值-0.3%。交通和通信仍是主要拖累項,同比下降3.6%,降幅較上月收窄1.2個百分點。其中,受國際油價影響,交通工具用燃料CPI同比下降8.1%,降幅收窄2.4個百分點。伴隨支持設備更新和消費品以舊換新政策進一步顯效,11月汽車銷量大幅上升,交通工具CPI同比下降4.8%,降幅收窄0.5個百分點。

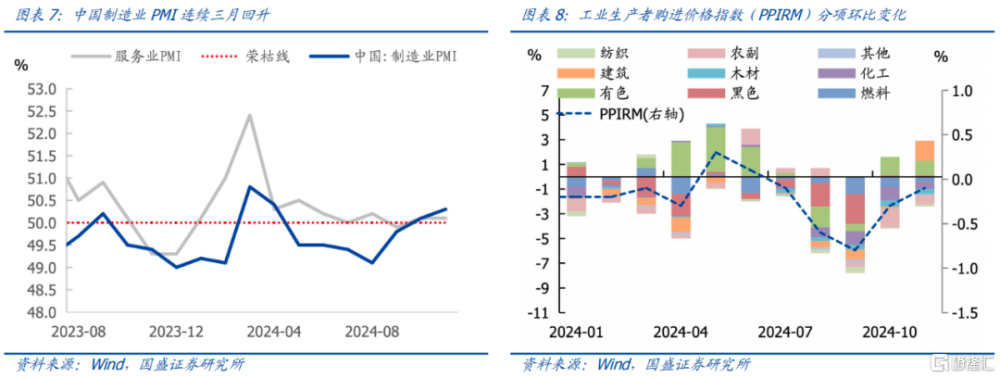

生產資料和生活資料PPI同比降幅均收窄。11月生產資料價格同比下降2.9%,降幅比上月收窄0.4個百分點,其中原材料工業價格降幅收窄1.1個百分點。一系列存量政策和增量政策效果持續顯現,國內部分工業品需求恢復,房地產、基建項目加快推進,PMI連續三個月回升、連續兩個月超過榮枯线。從PPIRM的分項變化看,建築材料類PPIRM環比增長1.6%,較上月增加1.8個百分點。11月生活資料價格同比下降1.4%,降幅收窄0.2個百分點。其中,主要源於耐用品降幅收窄0.4個百分點。

整體來看通脹依然偏弱,降低實際利率更需降息。11月CPI同比環比增速均回落,PPI同比環比均改善,整體通脹依然偏弱。目前,促進物價合理回升成爲央行貨幣政策的重要考量。融資回升需要實際利率下降,在通脹偏弱環境下,實體利率下降需要更多的依賴名義利率調降。而今天政治局會議也自2010年以來首次表述貨幣政策爲適度寬松,這意味着後續政策發力程度有望明顯加大。預計貨幣政策將繼續保持寬松,未來降息有望以較大步伐推進。

利率有望進一步下行。貨幣政策基調的轉變意味着後續政策利率空間的打开,在實體經濟企穩以及融資回升之前,預計貨幣政策寬松的基調都不會發生明顯變化。這意味着利率需要先有足夠的下行,才有可能在基本面和融資改善後回升。因此,當前情況下,我們認爲後續利率依然有較大的下行空間,因而依然建議保持長久期策略,對利率和信用均是如此,10年國債利率有望下行至1.8%或更低,1年AAA存單有望下行至1.6%或更低。

風險提示:貨幣政策調整超預期,監管政策超預期,海外政策變化超預期。

正文

CPI同比漲幅回落,PPI同比降幅收窄,核心CPI同比漲幅擴大。11月CPI同比增長0.2%,漲幅較上月回落0.1個百分點,其中翹尾和新漲價影響分別爲0.1%和0.1%;環比-0.6,降幅擴大0.3個百分點。PPI同比環比均有改善,同比下降2.5%,降幅較上月縮窄0.4個百分點,其中翹尾和新漲價影響分別爲-0.3%和-2.2%;環比增長0.1%,自6月份以來首次轉正、連續三個月回升。核心CPI同比增長0.3%,漲幅較上月擴大0.1個百分點,連續兩月改善;環比下降0.1%,前值爲0%。

11月CPI增速下降主因爲食品價格漲幅回落,預計短期食品價格對CPI拖累將減弱。從各分項對CPI的拉動來看,食品價格漲幅回落爲CPI下降主要因素。11月,食品價格同比上漲1.0%,漲幅比前月回落1.9個百分點。其中,豬肉價格同比上漲13.7%,漲幅收窄0.5個百分點,鮮菜價格同比上漲10.0%,漲幅大幅回落11.6個百分點。受前期極端天氣因素影響食品初始價格較高,11月全國氣溫偏高,利於農產品生產儲運,食品中鮮活食品價格大多超季節性下降,果蔬價格已經回落至相對低位,11月末食用農產品價格指數蔬菜類環比轉正,後續對CPI拖累預計減弱。此外,隨着節假日臨近,豬肉價格增速預計企穩,整體看食品價格短期對CPI的拖累會有所減弱。

11月CPI非食品價格由10月下降0.3%轉爲同比持平。11月非食品價格同比持平,前值-0.3%。交通和通信仍是主要拖累項,同比下降3.6%,降幅較上月收窄1.2個百分點。其中,受國際油價影響,交通工具用燃料CPI同比下降8.1%,降幅收窄2.4個百分點。伴隨支持設備更新和消費品以舊換新政策進一步顯效,11月汽車銷量大幅上升,交通工具CPI同比下降4.8%,降幅收窄0.5個百分點。

生產資料和生活資料PPI同比降幅均收窄。11月生產資料價格同比下降2.9%,降幅比上月收窄0.4個百分點,其中原材料工業價格降幅收窄1.1個百分點。一系列存量政策和增量政策效果持續顯現,國內部分工業品需求恢復,房地產、基建項目加快推進,PMI連續三個月回升、連續兩個月超過榮枯线。從PPIRM的分項變化看,建築材料類PPIRM環比增長1.6%,較上月增加1.8個百分點。PPI環比上漲行業主要集中在黑色、有色金屬等上遊行業,這與穩增長政策推動下,基建資金到位率提升、項目建設加快推進有關。

11月生活資料同比價格下降1.4%,降幅收窄0.2個百分點。其中,主要源於耐用品降幅收窄0.4個百分點,此外食品價格下降1.5%,衣着價格下降0.3%,一般日用品價格上漲0.2%,三類價格增速均較上月增加0.1個百分點。

整體來看通脹依然偏弱,降低實際利率更需降息。11月CPI同比環比增速均回落,PPI同比環比均改善,整體通脹依然偏弱。目前,促進物價合理回升成爲央行貨幣政策的重要考量。融資回升需要實際利率下降,在通脹偏弱環境下,實體利率下降需要更多的依賴名義利率調降。而今天政治局會議也自2010年以來首次表述貨幣政策爲適度寬松,這意味着後續政策發力程度有望明顯加大。預計貨幣政策將繼續保持寬松,未來降息有望以較大步伐推進。

利率有望進一步下行。貨幣政策基調的轉變意味着後續政策利率空間的打开,在實體經濟企穩以及融資回升之前,預計貨幣政策寬松的基調都不會發生明顯變化。這意味着利率需要先有足夠的下行,才有可能在基本面和融資改善後回升。因此,當前情況下,我們認爲後續利率依然有較大的下行空間,因而依然建議保持長久期策略,對利率和信用均是如此,10年國債利率有望下行至1.8%或更低,1年AAA存單有望下行至1.6%或更低。

風險提示

貨幣政策調整超預期,監管政策超預期,海外政策變化超預期。

注:本文節選自國盛證券研究所於2024年12月9日發布的研報《通脹偏弱,等待降息》;楊偉 S0680520050001 、梁坤S0680123090006

標題:通脹偏弱,等待降息

地址:https://www.iknowplus.com/post/174825.html