關於政府收支狀態和通貨膨脹的關系

引子

近期,特朗普宣布了對馬斯克的一項任命:

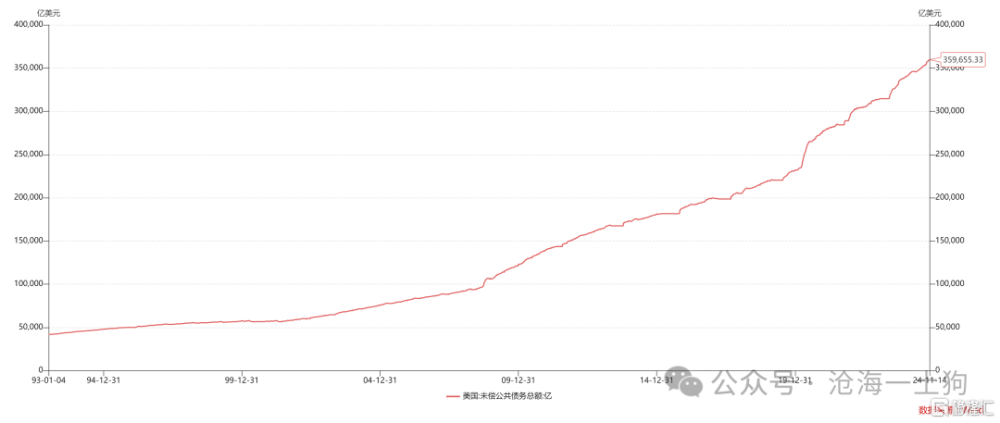

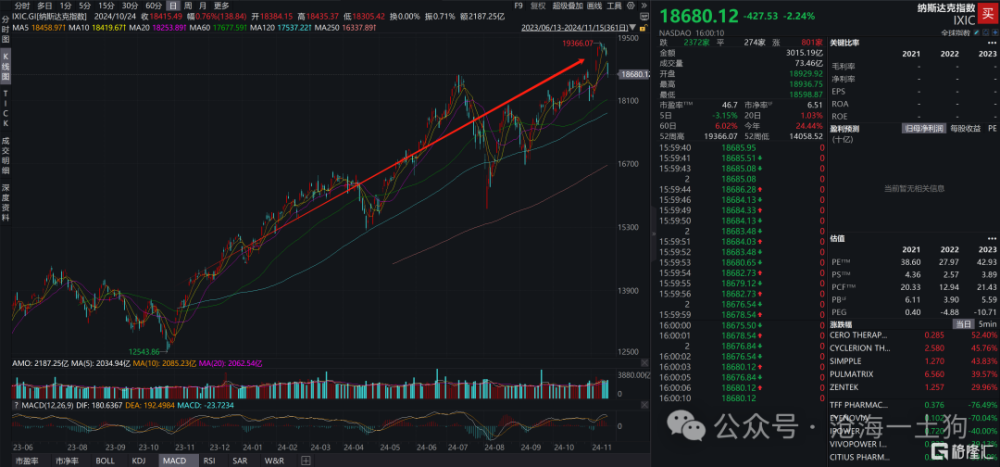

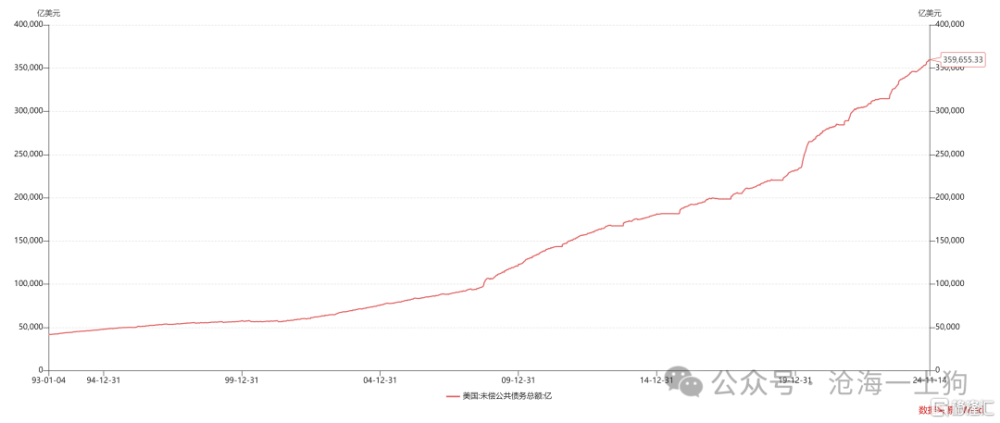

這項任命有一個大背景:美國公債規模即將突破36億美金。

這是一個十分龐大的數字,美國2023年的GDP爲27.37萬億美金,因此,美國公共債務佔GDP的比率爲131%。

也就是說,只有美國GDP的增速保持在債務增速的1.3倍及以上水平,美國的宏觀槓杆率才能得到有效的控制。

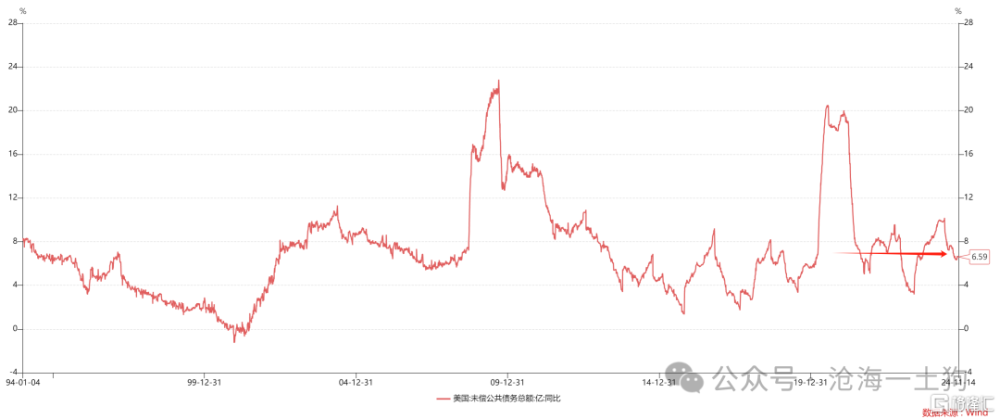

如上圖所示,目前美國公債增速的中樞在7%左右,讓美國名義GDP增速保持在9.1%簡直是天方夜譚。

因此,壓制債務增速的中樞勢在必行,特朗普政府計劃裁撤大量的政府崗位,來達到削減政府支出的效果。

目前,他們喊出了兩個重要數字,

一、十分之一,當前政府人員佔總人口數的十分之一;

二、每年兩萬億美金,他們期望通過裁撤崗位每年減少兩萬億美金的政府支出;

顯而易見,美國的高通脹來自於失控的政府債務;如果他們的計劃能夠推動下去,高通脹問題將連同政府債務一起得到控制。

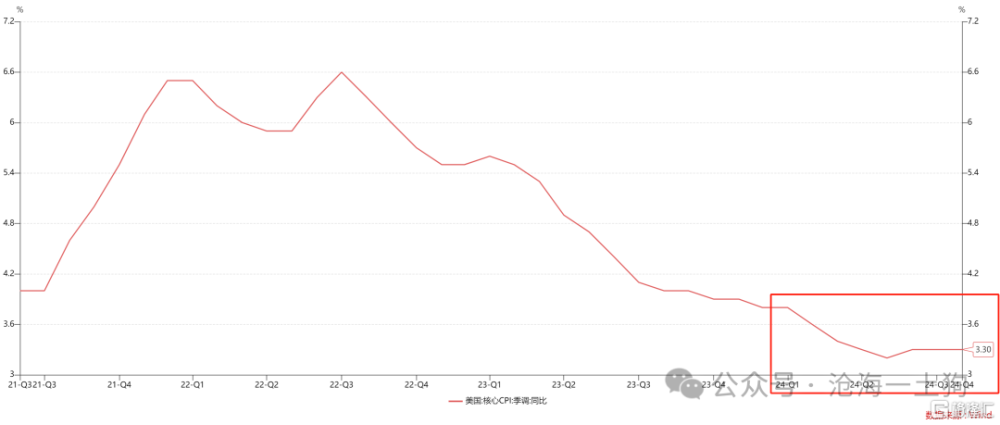

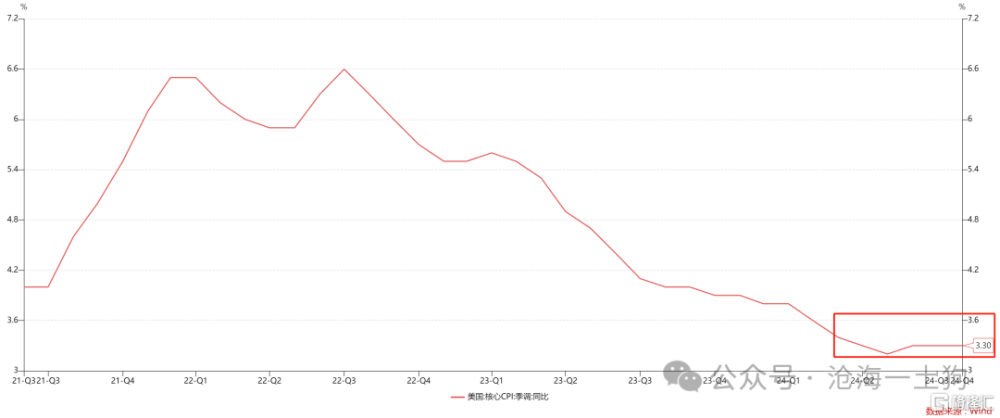

如上圖所示,目前美國的核心cpi增速依舊比較頑固,保持在3.3%的同比增速。

這篇文章我們將探討一個十分重要的命題,政府收支狀態和通貨膨脹的關系。

非生產組織對通脹的影響

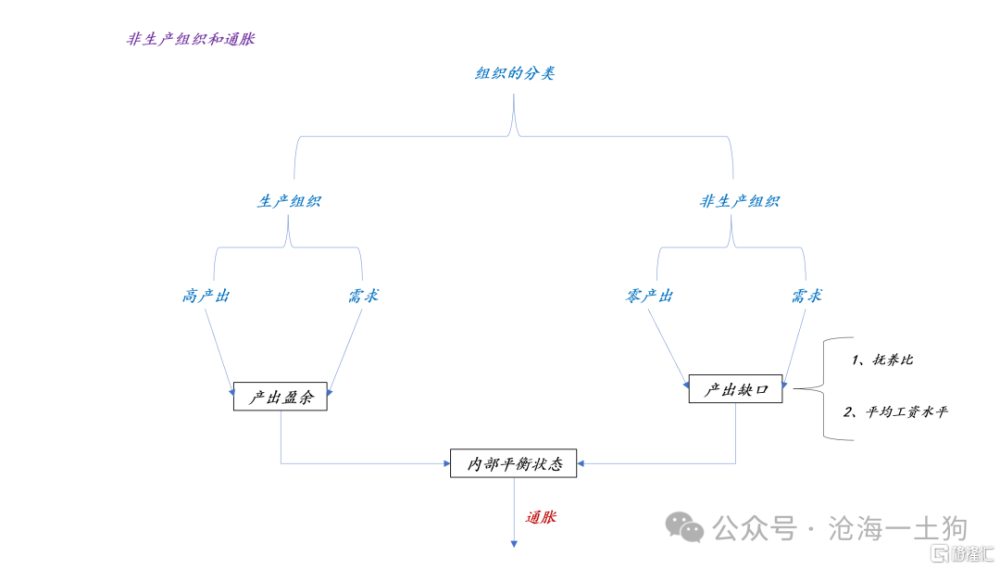

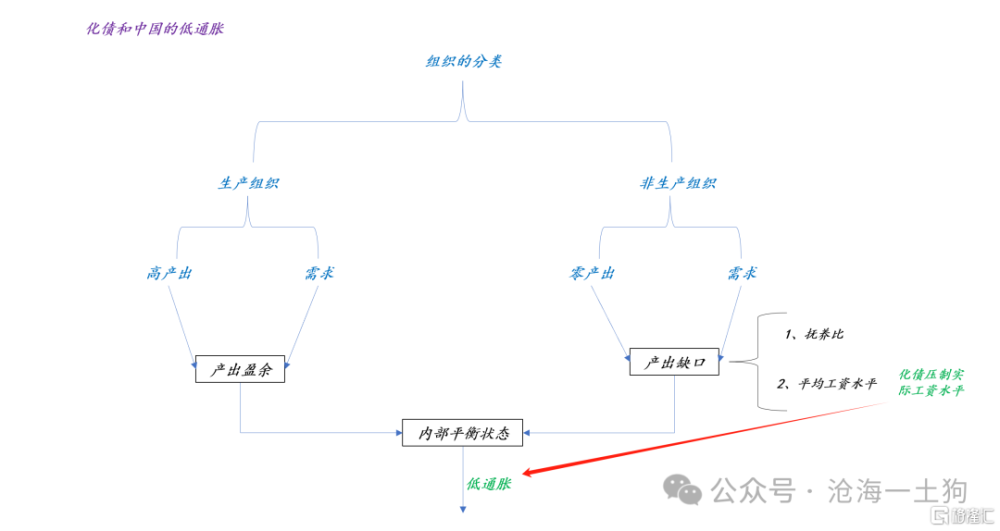

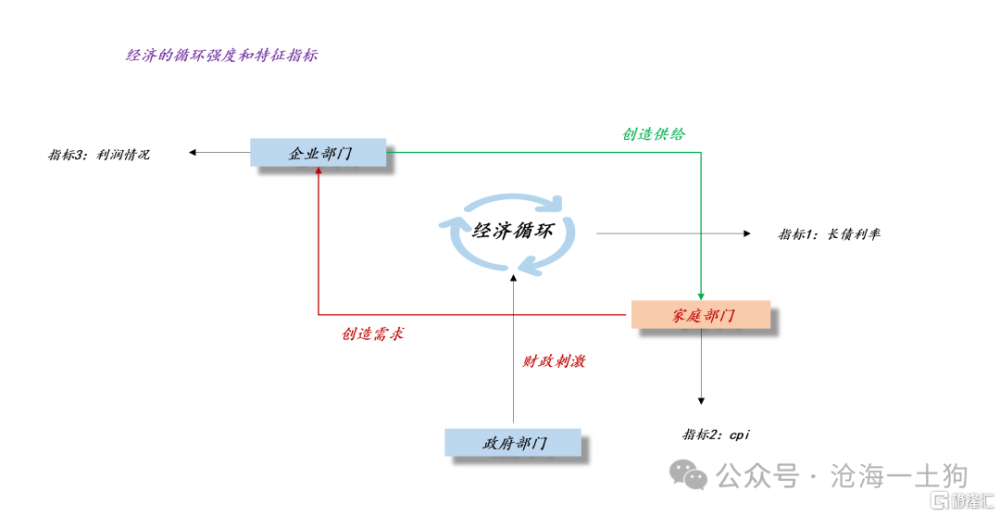

爲了簡單起見,我們可以把社會組織分成兩類,一類是生產組織,另一類是非生產組織。

非生產組織提供十分純粹的產出缺口,生產組織形成產出盈余來填補產出缺口。

通過這個兩部門分類,我們能十分清楚地了解通脹的含義,刻畫兩部門之間的平衡狀態。

一般來說,普通老百姓都討厭龐大的非生產部門,但是,現實卻有些反直覺,他們在經濟循環中起了極其重要的作用:1、爲整個系統提供物價上漲的力量;2、爲生產部門制造利潤。

在這裏,我們可以做一個簡單的形式邏輯推導:

1、系統的總產出是P*Q;

2、生產組織所分配的工資是W1*N1;

3、非生產組織所分配的工資是W2*N2;

因此,我們有恆等式,P*Q=W1*N1+W2*N2,根據這個恆等式我們可以得到很多有趣的推論。(ps:詳見海曼-明斯基的《穩定不穩定的經濟》的第七章)

推論一:非生產性部門會對物價形成強有力的支持。

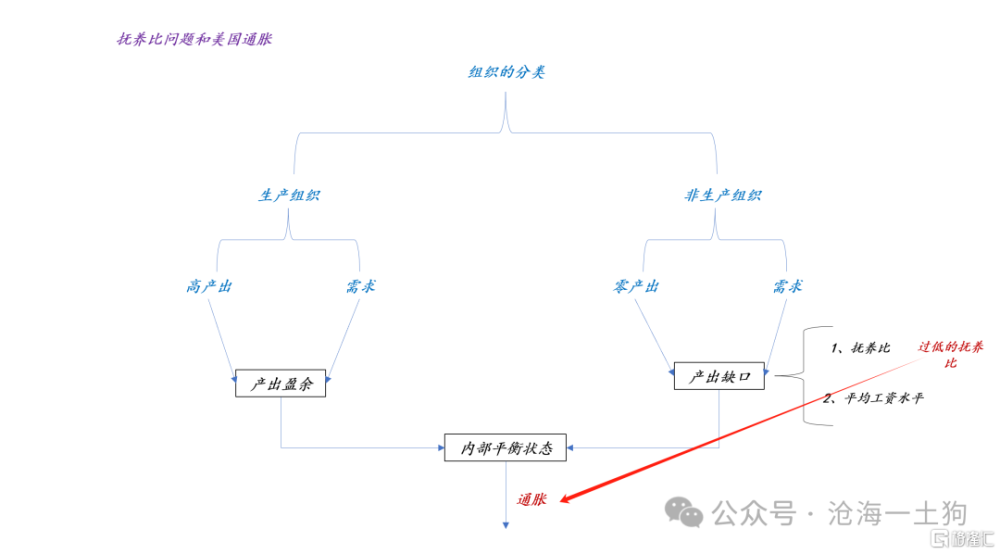

在生產部門生產效率不變的前提下,撫養比的大小至關重要,之所以美國的通脹率居高不下,是因爲美國的撫養比過於低了。中國現在是二十個人養一個人,但是,美國是十個人養一個人。

因此,美國需要改革政府部門,讓撫養比回歸正常區間。

加息和抗通脹

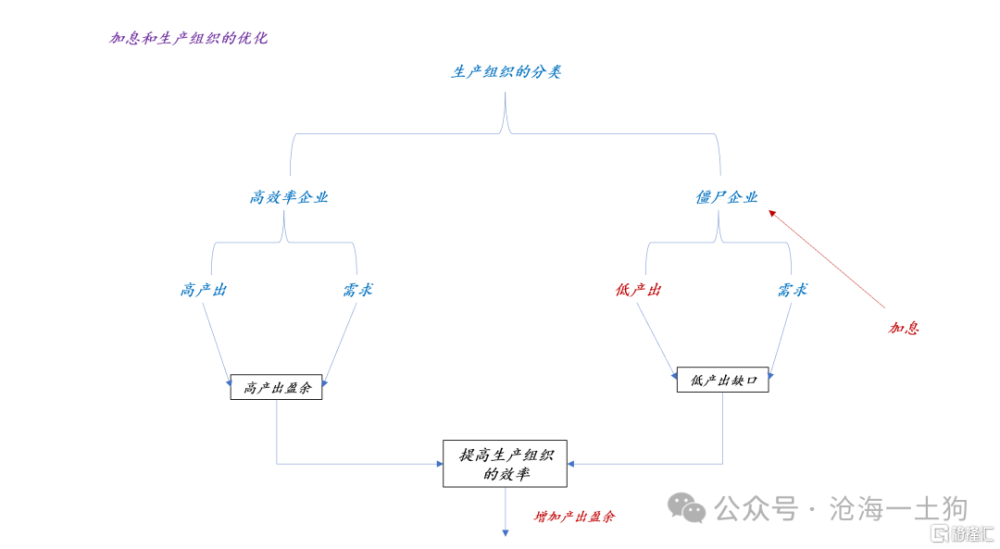

關於高通脹問題,很多人先想到的是加息,並不會立馬跳到政府機關改革。那么,加息和政府機關改革有怎樣的關系呢??加息所針對的是生產組織。

如上圖所示,生產組織也可以分爲兩類,一類是高效率的企業,一類是僵屍企業。前者會提供較高的產出盈余,後者所提供的產出盈余較少,甚至形成產出缺口。

一般來說,利率越低,僵屍企業的生存環境越好,越能通過借新還舊來維持生存。之所以加息能壓制通脹,是因爲加息能優化生產組織,提高產出的效率A=Q/N1 。

這又會導致一個新的結論:加息的作用是有邊界的——僅限於生產組織。加息對於非生產組織是無效的,這是因爲非生產組織一般來源於政府,政府可以通過不斷地擴大公債規模來維持組織規模。

因此,核心cpi增速會出現對高利率的抗性,即核心cpi降低到一定水平之後很難再進一步降低。這種現象提醒我們,問題不在於生產性部門,而在於非生產性部門,他們太過臃腫了。如果想進一步壓低核心cpi增速,可能要在政府機構改革上下功夫。

非生產部門的工資衝擊對通脹的影響

美國的高通脹來自於異常的撫養比,中國的低通脹可能來自於非生產部門實際工資水平的扭曲。

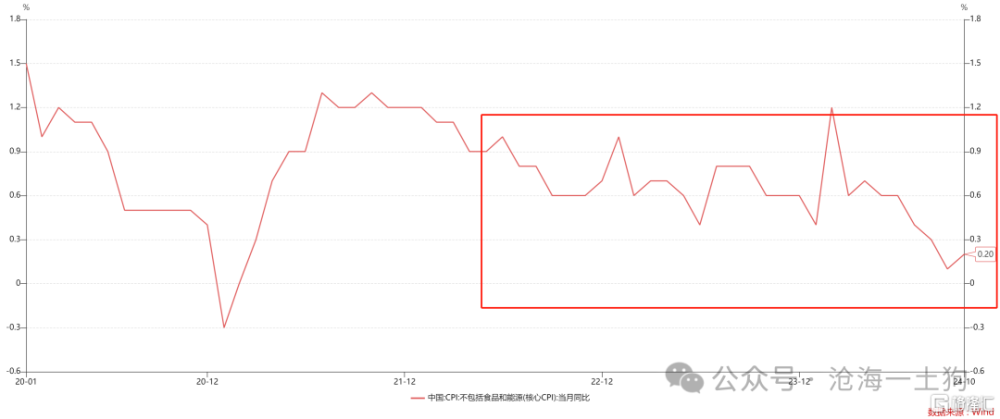

如上圖所示,近幾年中國的核心cpi增速持續保持在1%以下。其中,一個重要原因來自於非生產部門實際工資水平的下滑。

很多地方政府財政喫緊,不得不降低本區域非生產部門的實際工資水平。譬如,原來本地區非生產部門名義工資水平爲w,推遲工資發放、削減績效等措施可能導致實際工資水平下降爲0.5w,這對地區物價有極其強烈的緊縮作用。

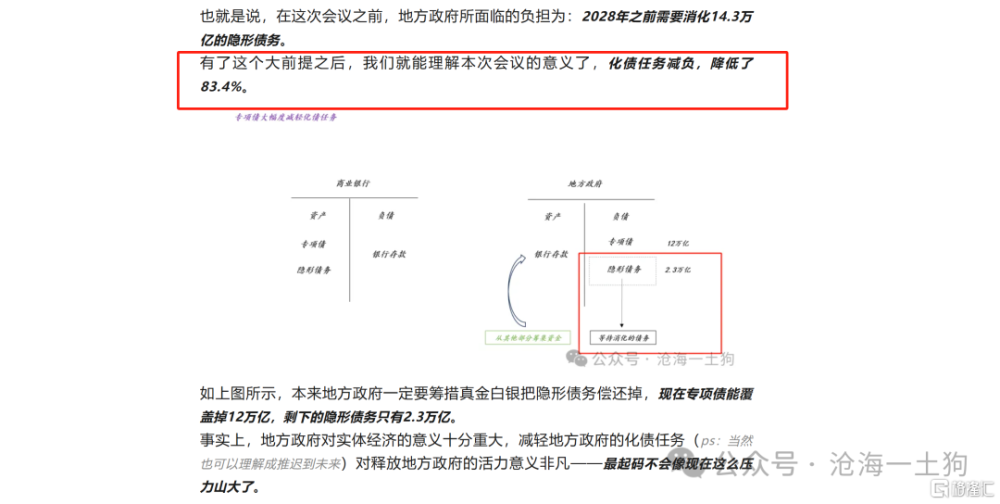

事實上,導致地方非生產部門實際工資水平下降的原因很多,其中,一個重要的原因就是化解隱形債務的壓力。

在美國的故事裏,我們知道N2/N1這個比率是重要的;在中國的故事裏,我們又知道非生產組織的工資水平是重要的。

目前,中國政府正在針對性地解決W2的問題。在《關於減輕化債任務對實體經濟的影響》一文中,我們討論這一舉措:中央政府大規模削減了地方政府的化債任務——砍了80%+。

本周五還發生了一個十分有趣的現象,市場傳言未來兩個月地方政府債的發行規模約爲2萬億。

有意思的是,長債收益率竟然在周五尾盤大幅上行。

一般來說,政府債的發行規模再大,只要央行對衝得力,長債利率都不應該上行。

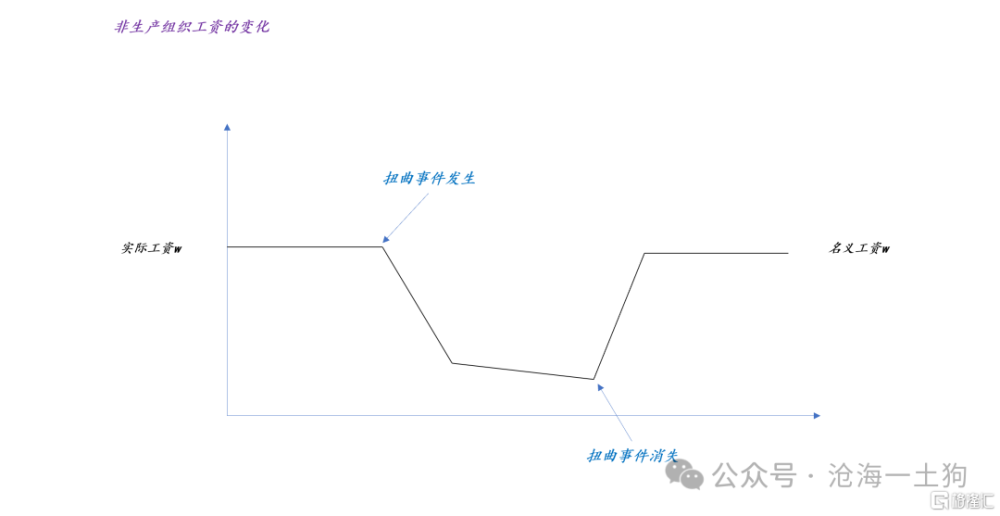

那么,這一次有什么不同呢??市場在擔心什么呢??擔心隨着政府債的發行,地方非生產組織實際工資快速恢復。

債券市場並不在乎“地方債發多少”,發再多也沒關系。債券市場真正擔心的是實際工資水平的潛在變化,畢竟有不少非生產組織成員的名義工資爲w,實際上發了0.5w,一旦拖欠現象消失,實際工資水平會跳升至w,這個突變會對整個系統的物價水平產生重大影響。

政府組織規模和股市

很多人不理解,爲什么美聯儲把聯邦基金利率提高到那么高的水平,美股還能持續上漲。

但是,如果我們了然非生產部門的第二個功能,就不會那么詫異了。

推論二:非生產部門的工資總額等於生產部門的利潤。

也就是說,非生產部門所分配的工資越多,那么,生產部門所獲得的利潤越多。(ps:π=W2*N2=P*Q-W1*N1)

換言之,生產部門的利潤實現要強烈依賴於非生產部門,如果非生產部門處於組織收縮周期,生產部門必然面臨極大的利潤實現壓力。

如上圖所示,真正決定cpi增速和企業毛利率的並不是生產,而是,整個分配體系:生產部門和非生產部門如何配合。

之所以美股能漲上天,是因爲美國的非生產部門的規模處於偏高的狀態,美國的公債規模飆上了天。

所以,從π=W2*N2這個公式來看股市,答案不要太簡單:當非生產組織开支膨脹,股市向上;反之,當非生產組織开支收縮,股市向下。

要維持健康的資本市場和合理的物價增長速度,政府就要保持合理的开支強度。

結束語

綜上所述,我們就搞明白了政府开支強度和物價水平的一般關系了,並得出以下結論:

1、非生產組織相對於生產組織的規模比率是影響一國通脹水平的核心指標之一;

2、生產組織的利潤要依賴於非生產組織實現;

3、隨着生產效率的不斷提升,非生產組織相對於生產組織的規模比率也要提升,否則,實現利潤的進程將遭遇極大的困難;

4、隨着生產效率的不斷提升,如果非生產組織相對於生產組織的規模比率拒絕提升,那么,內卷、平均利潤率降低、通脹增速降低等問題將出現,影響社會和諧;

5、非生產組織的實際工資劇烈波動也會帶來通脹增速的波動;

6、生產力和生產關系的配合狀態決定了一國的毛利率狀態和利潤水平;

7、股市不是經濟的晴雨表,股市是平衡生產力和生產關系衝突的重要工具;

8、脫離了政治,就不要談論經濟了,誤導要比澄清多得多;

ps:數據來自wind,圖片來自網絡

標題:關於政府收支狀態和通貨膨脹的關系

地址:https://www.iknowplus.com/post/167660.html