爲什么十年國債利率和一年存單利率反方向變動?

引子

今天我打算跟大家探討一個重要的邏輯:如果你是弱者,你最好假定你是錯的。

這個邏輯來源於這樣一個基本事實:金融交易存在兩個對立的主體,這兩個主體之間的地位是不對等的。無論是正方,還是反方,都有自己信奉的邏輯,但強者的邏輯才是主要邏輯。

爲什么突然要討論這個話題呢?他起源於我和一個朋友的討論,他認爲,站在非銀的角度:

1、DR007利率是成本,一年存單利率是收益;

2、所以,資金利率中樞決定了一年存單利率的下限;

於是,我就問他了3個問題:

1、非銀的對立面是誰?

2、對立面的邏輯和非銀一致嗎?

3、如果不一致的話,非銀一定是主導的嗎?

顯而易見,非銀的對立面是銀行,銀行是整個交易的主導,下面我們帶大家看一看銀行會怎么看這個問題。

一年存單利率和DR007的關系

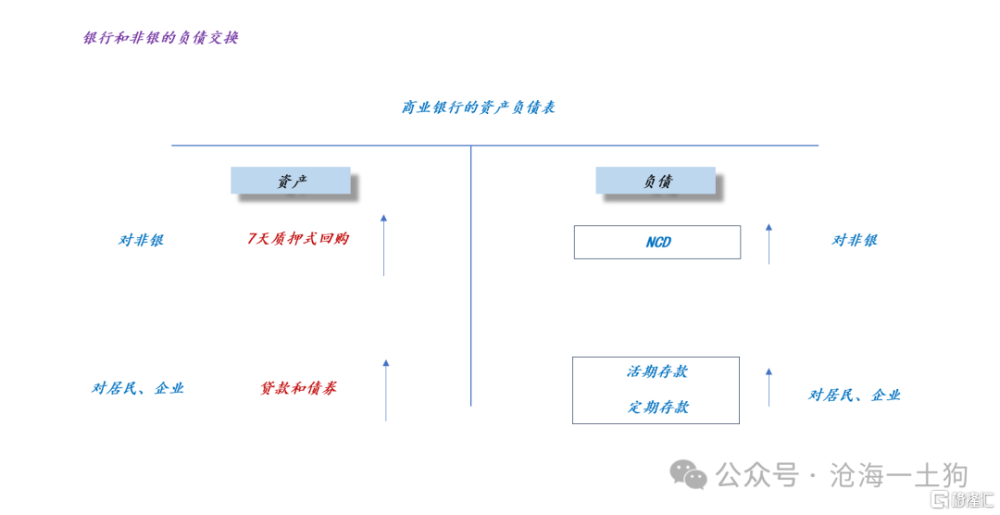

當商業銀行需要改善自己的負債結構時,商業銀行會和非銀做一個互換。商業銀行會對非銀發行一年存單融資,然後,再用DR007把這筆錢出給非銀。

如上圖所示,商業銀行支付了一定的息差,從非銀那裏購买了一些指標,從而改善了自身的負債結構。

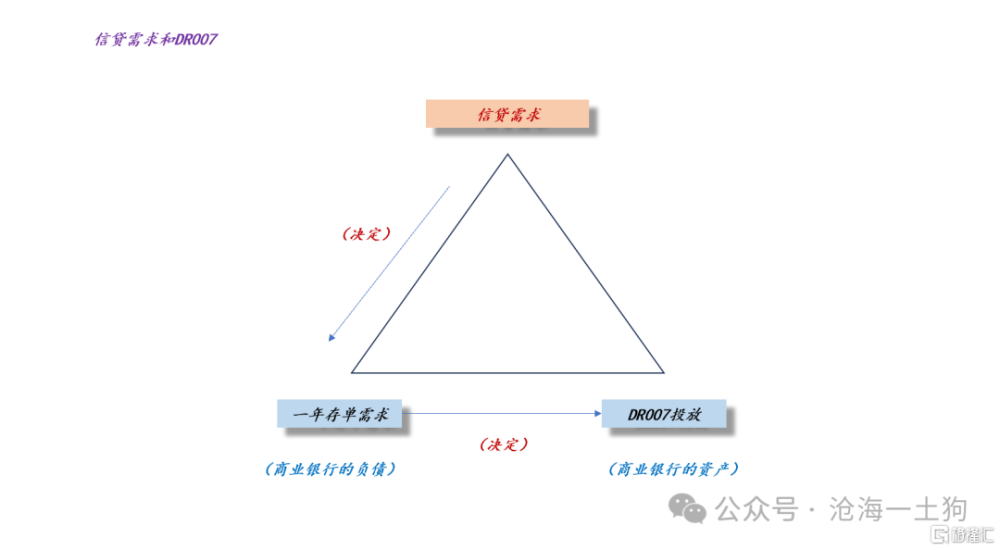

於是,我們就有了這樣的回路,信貸需求→一年存單需求→DR007投放。

這個路徑告訴我們,銀行爲主,非銀爲輔;銀行是剩余索取者,非銀是剩余提供者。

站在銀行的視角,指標买得越多,所支付的成本越高。這個成本可以拆解爲兩部分:

1、負債端,支出項,指標买得越多,一年存單利率越高;

2、資產端,收入項,指標买得越多,DR007利率越低;

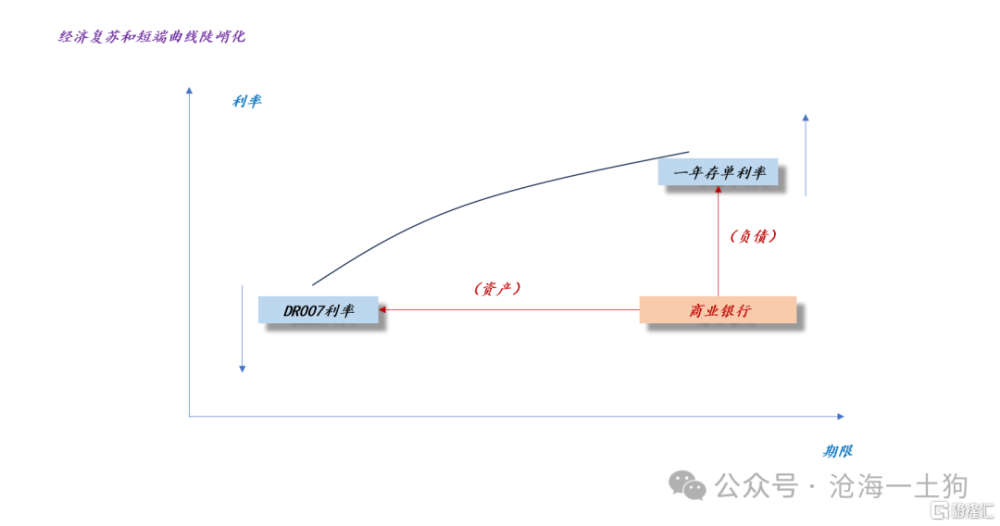

如果把商業銀行的資產端和負債端囊括在一塊,就有了上圖。於是,對商業銀行來說,經濟越好,一年存單利率越高,DR007利率越低。

那么,爲什么DR007和一年存單利率反向變動呢?因爲一個出現在資產端,一個出現在負債端。

顯而易見,對於商業銀行來說,當經濟復蘇時,一年存單利率的下行,會推動DR007下行。但是,對非銀來說,這是一個十分詭異的邏輯。

那么,誰是對的呢?這個交易的發起者——商業銀行。

十年國債利率和一年存單利率的關系

那么,上面的視角衝突僅僅是一個意外嗎?並不是,如果弱者喜歡從自己熟悉的邏輯出發來看待世界,那么,全世界都會和他爲敵。

對非銀來說,十年國債和一年存單均爲它的資產,於是他們就有這樣的推理:

1、十年國債是一種資產,一年存單也是一種資產;

2、二者之間存在比價效應,它們的價格應該有較強的趨同性;

3、因此,當經濟復蘇時,二者的利率一起升高;

然而,真實的情況是,當經濟復蘇時,一年存單利率下行,十年國債利率上行。也就是說,非銀的直覺又是錯的。

爲什么又錯了呢?下面我們先從商業銀行的負債端講起:

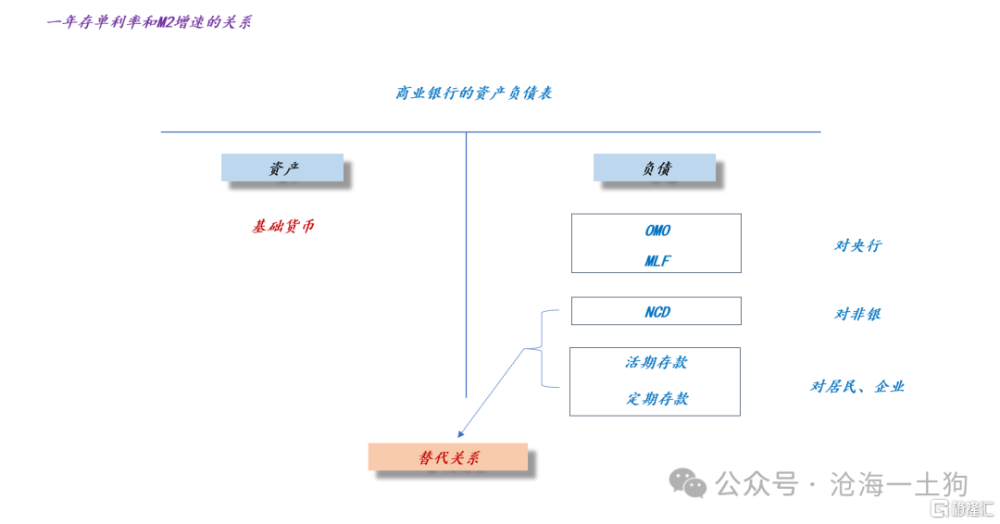

在《爲什么一年存單利率大幅下行?》一文中,我們花了十分大的力氣討論了:M2增速和一年存單利率的關系。

之所以一年存單利率能反饋M2增速的變化,是因爲一年存單是M2的替代品,也可以優化商業銀行的負債結構。

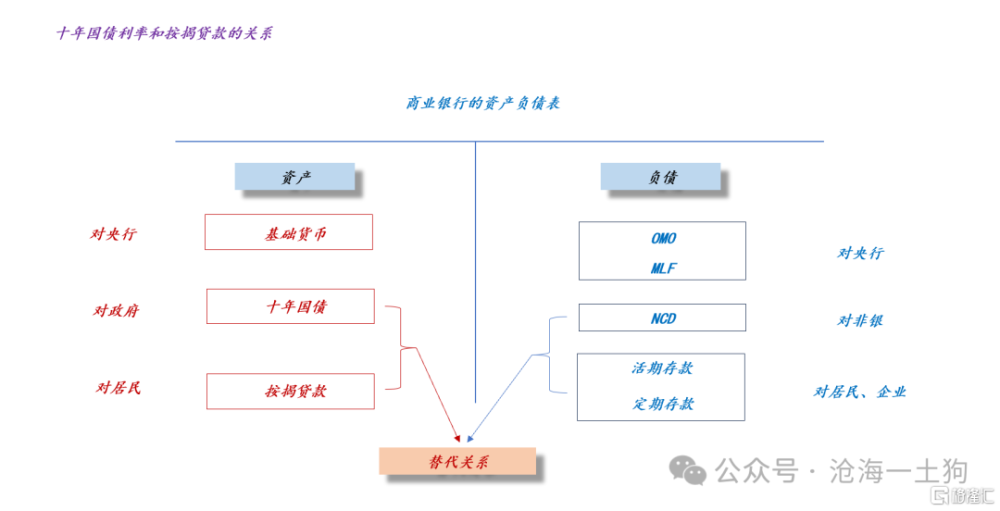

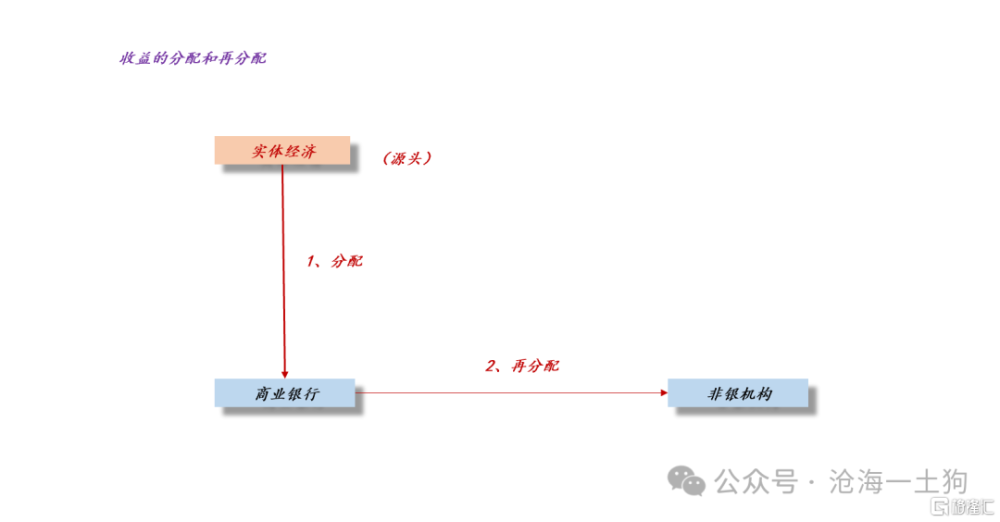

如上圖所示,這個邏輯背後是兩個要點:

1、把商業銀行的負債端視作一個整體;

2、在負債維度,NCD對一般性存款有一定的替代作用;

事實上,這個框架還有另外一半,那就是:十年國債利率和按揭貸款的關系。

如上圖所示,該邏輯是負債邏輯的對偶,

1、把商業銀行的資產端視作一個整體;

2、在資產維度,十年國債對按揭貸款有一定的替代作用;

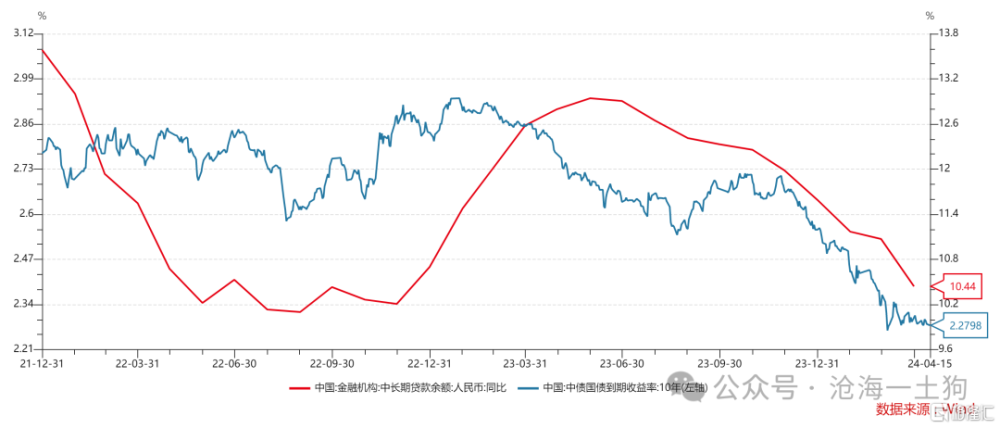

從資產端的結構,我們可以推導出這樣一個結論:十年國債利率反饋按揭貸款增速。如果增速向下,十年國債利率向下;如果向上,十年國債利率向上。

通過這個結構,我們就能明白,樓市是如何影響十年國債利率了。如果樓市表現不錯,十年國債利率向上;反之,十年國債利率向下。

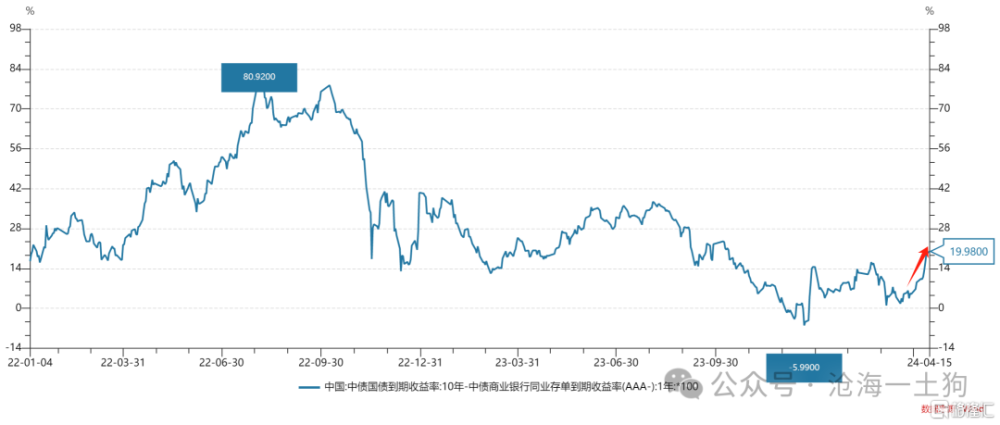

如上圖所示,十年國債利率和中長期貸款同比增速存在某種相關性。在這裏,我們需要注意的是:在其他因素不變的情況下,我們才能去講,十年國債利率反饋按揭貸款的同比增速。

在現實世界中,還有其他因素也會存在類似的效應,譬如,財政赤字之類的因素。因此,樓市以及中長期貸款同比增速是極其重要的因素,而不是全部因素。

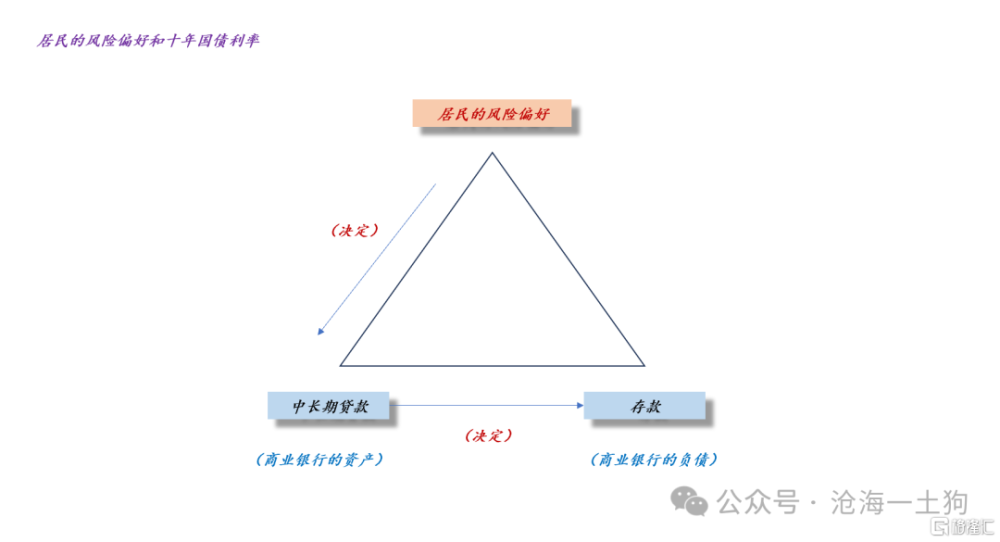

那么,又是什么因素把商業銀行的資產負債表給【統一】起來了呢?實體經濟或者居民的風險偏好。如果居民的風險偏好低,就不會有增量貸款,也不會有增量存款。

如上圖所示,上圖有兩個重要的方向:

1、居民的風險偏好決定中長期貸款;

2、中長期貸款決定一般性存款;

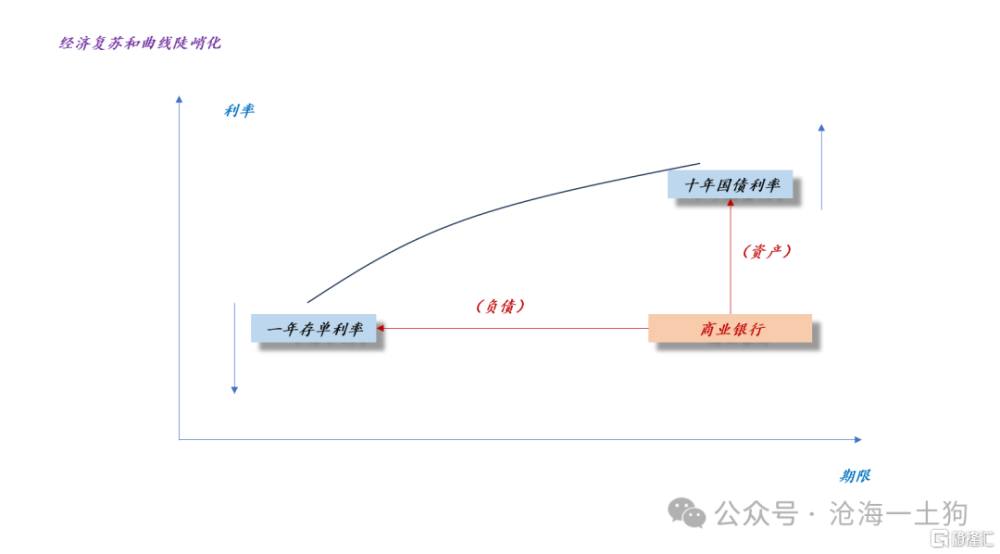

最後,我們需要回歸到本段的核心問題:爲什么經濟復蘇&居民的風險偏好提高導致十年國債利率上升和一年存單利率下行呢?也就是說,爲什么十年國債利率和一年存單利率是反方向變動?

如上圖所示,經濟復蘇會同時改善商業銀行的資產端和負債端,其中,資產端的代表是十年國債利率,當然是上行;負債端的代表是一年存單利率,當然是下行。

也就是說,符號的差別還是來源於資產和負債的差別。

顯而易見,還是那個視角問題,如果我們是非銀視角,我們會認爲十年國債利率和一年存單利率同向變動;如果我們是銀行視角,就不會這么認爲了。

商業銀行的完整視角

綜合以上兩個部分,我們就能知曉,當經濟復蘇時,站在銀行的視角,整個系統發生了什么:

1、實體經濟給銀行系統所帶來的收益增加,十年國債和一年存單的利差擴大;

2、商業銀行再分配給非銀的收益增多,一年存單和DR007的利差擴大;

也就是說,長端期限利差和短端期限利差分別代表了收益的分配和再分配。

此外,二者並不是相互獨立的,如果沒有收益的分配,就不會有收益的再分配——自己都喫不飽,爲什么要分給別人呢?

近期,經濟有一定的復蘇跡象,因此,長端期限利差开始走闊,根據我們的框架,當長端期限利差走闊到一定程度,短端期限利差也會走闊。雨露均沾。

結束語

如果我們把商業銀行當成金融體系的核心,很容易就能捋順自己的直覺。然而,大多數人的視角是非銀視角,會站在非銀視角去思考,去推理。

對於賣方分析師而言,非銀視角更是一個災難,因爲他們的客戶都是基金、券商資管、保險資管這樣的非銀機構。他們得去遷就客戶的視角,去順從客戶的邏輯。他們的確沒辦法很硬氣地對客戶說,你們是這個體系的補充,你們的邏輯不重要,你們的對手方才是對的。這還怎么拿派點啊?

但是,事情的真相就是這樣,我們最好掂量清楚自己的斤兩,然後,再开始推理:

1、如果自己是某個環節的強勢方,那就從自己开始推理;

2、如果自己不是強勢方,那就從對家的邏輯开始推理;

綜上所述,我們就能得出以下結論:

1、金融系統是一個帶箭頭的復雜系統;

2、每一個環節都有一個主要的方向;

3、這個方向不是一成不變的,環境變了,某些環節的方向就要變;

4、推理的起點直接決定最終的結論正確與否;

5、普通人最好不要遷就自己的直覺;

6、如果你是弱者,你最好假定你是錯的,千萬不要把你腦子的邏輯再放到別人身上;

ps:數據來自wind,圖片來自網絡

標題:爲什么十年國債利率和一年存單利率反方向變動?

地址:https://www.iknowplus.com/post/99079.html