美國大選會影響降息么?

美國經濟:1)地產供需失衡尚未彌合,住房服務通脹仍顯示粘性。1月美國房地產需求邊際回升,成屋銷售有所改善,新屋銷售延續增長趨勢;1月成屋庫存雖邊際回升、新房庫存穩中有升,但庫存仍處歷史低位,地產銷售供給仍偏緊張;供需失衡支撐下,房價延續上行趨勢,成屋銷售價格中位數延續較高增長,而新屋銷售價格延續回落,新房售價的回落與开發商“降價促銷”的庫存去化策略有關。2)美國大選對美聯儲貨幣政策的影響幾何?一方面,降息節奏的變化主要由經濟數據波動導致,大選並不是重要幹擾因素。另一方面,美聯儲在大選年調整貨幣政策並不罕見。在美聯儲已經有效控制通脹並且經濟尚無大礙的情況下,總統候選人不幹預美聯儲貨幣政策可能是更優選擇。

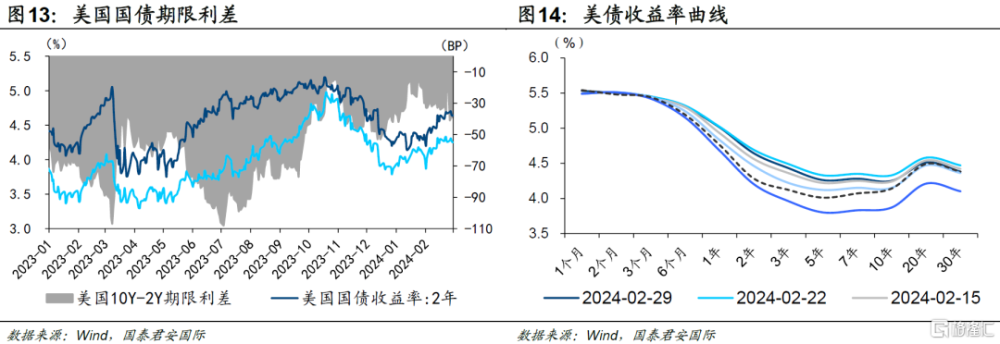

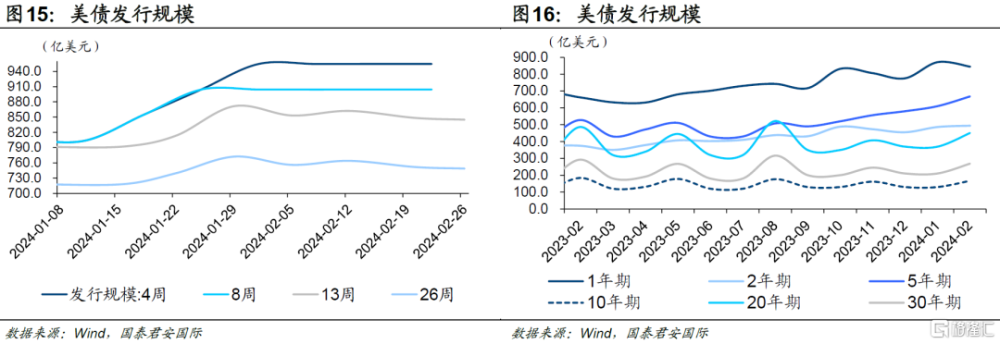

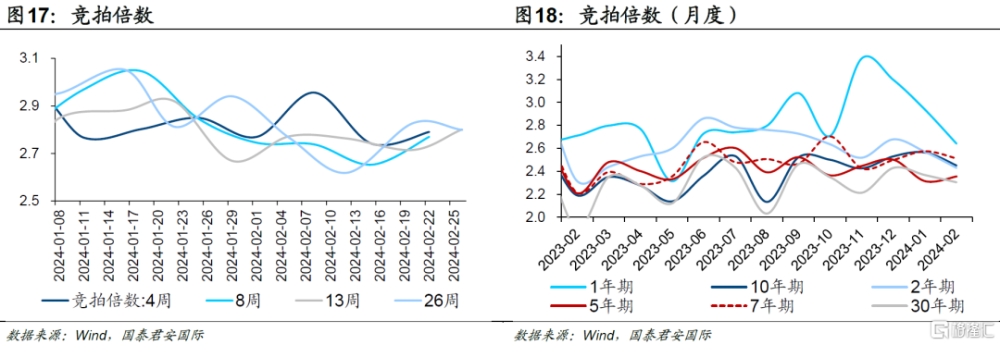

美國國債:高位回落。1)利率走勢:過去一周10年期美債收益率高位下行。自2月28日美國GDP終值下修,10年美債收益率高位回落。向後看,美聯儲大概率將在2024年上半年降息,全年降息3-4次,全年降息幅度100BP。但與以往美聯儲降息周期不同,本輪降息對利率的壓制效果偏低。2)期限結構:收益率曲线倒掛幅度相對穩定。各期限美債收益率普遍高位下行,但總體表現相對平穩,10Y-2Y期限利差在-39BP附近。3)發行狀況:短期美國國債發行規模相對穩定,而中長期國債發行規模明顯擴大。繼20年期美債拍賣遇冷,本周2年期和5年期拍賣情況不佳。其中2年期發行量創歷史新高,得標利率爲4.69%(前次4.37%),投標倍數2.43,低於前次拍賣的2.57,是2023年3月以來最低水平。

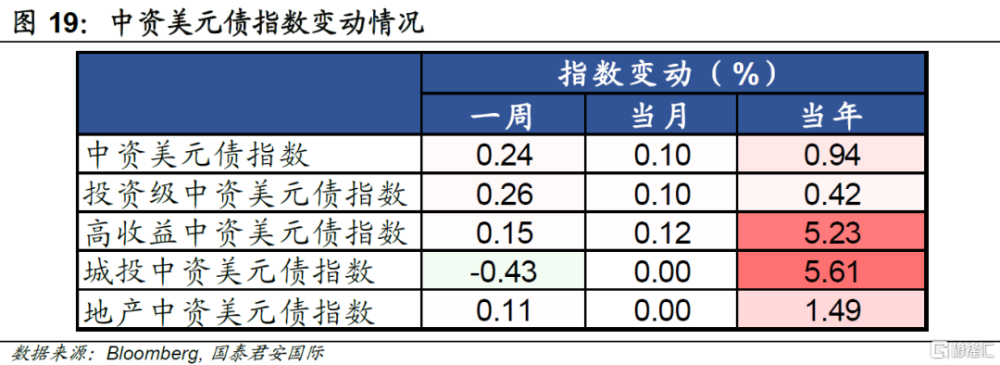

美元債:1)二級市場方面,中資美元債整體走強,投資級中資美元債表現較優;2)一級市場方面,一級市場表現回暖,累計發行5只債券,發行主體均爲金融行業,總計規模爲1.72億美元。

01

地產供需失衡尚未彌合,住房服務通脹仍顯示粘性

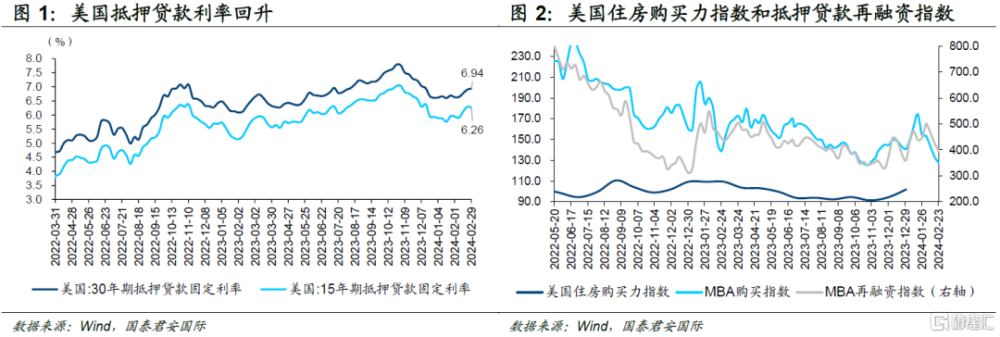

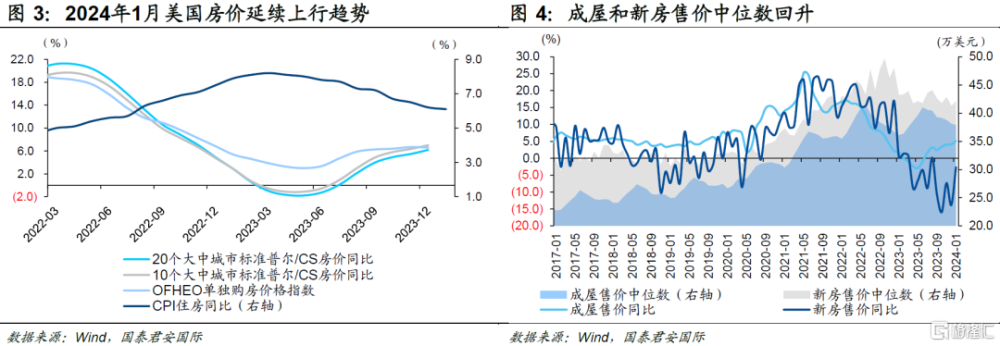

美國房地產供需失衡尚未彌合,房價有支撐。截至2月29日,美國15年期、30年期抵押貸款利率分別錄得6.26%和6.94%。2月降息預期降溫,美國抵押貸款利率高位震蕩回升,再融資成本提高。因美國95%以上的房貸利率爲固定利率,貸款利率以30年期抵押貸款固定利率爲主,再融資成本的擡升抑制置換需求,成屋賣出意愿降低(出於鎖定成本的目的),成屋供給不足,而租房需求引致的租金高增長邊際提升購房意愿。具體來看,截至2月23日,抵押貸款購买指數和抵押貸款再融資指數明顯下滑,分別爲127.6和395.9,均處於歷史低位水平。房屋購买力有所修復,2023年12月美國購买力指數爲101.9,但仍維持歷史低位。由此,房地產供需失衡對房價形成了一定支撐。即使在高利率環境下,標普/CS房價指數自2023年5月觸底反彈,延續上行趨勢,2月28日公布的數據顯示2023年12月美國10個大中城市以及20個大中城市房價指數同比進一步擴大,分別提高至6.18%和7%。1月銷售數據顯示,成屋銷售價格中位數延續較高增長,而新屋銷售價格延續回落。2024年1月美國成屋價格中位數爲37.91萬美元/套,同比增長5.1%,同比持續增長近7個月。相較之下,自2023年9月以來新房售價持續回落,這或與开發商“降價促銷”高利率環境下的庫存去化策略有關。1月美國新屋價格中位數爲42.07萬美元/套,同比下降2.6%(前值-13.85%),降幅收窄。

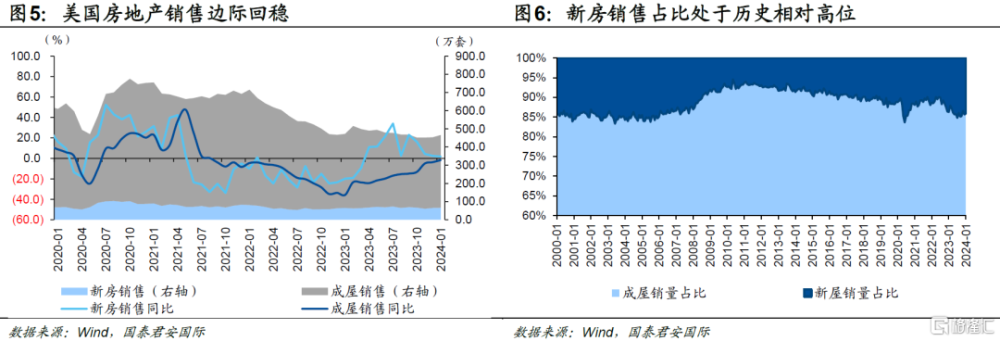

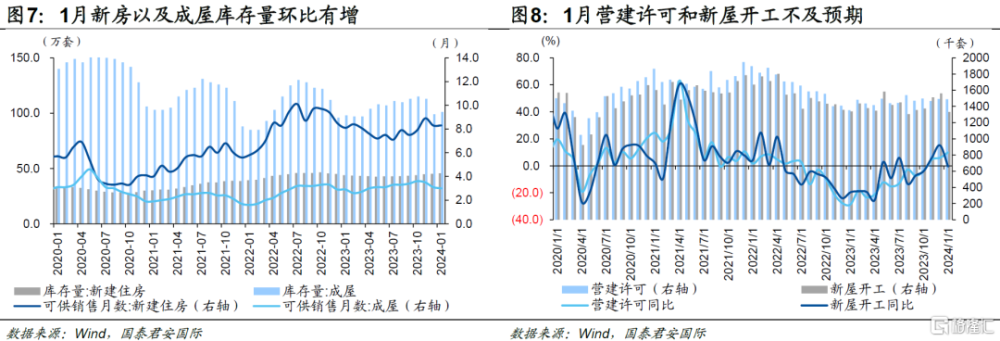

需求端,美國房地產銷售邊際回穩。一是成屋銷售邊際改善。1月成屋銷量季調折年數爲400萬套,略高於預期的397萬套,同比下降1.7%,但環比提升3.1%。二是新屋銷售延續增長趨勢。1月新房銷量季調折年數爲66.1萬套,低於預期的68.4萬套,同比增長1.85%,是自2023年4月以來連續10月維持正增長,環比增長1.5%,這主要是與成屋供給短缺以及新屋價格回調有關。三是新房銷售佔比處於歷史相對高位。同樣是受成屋供給不足的影響,1月新屋銷售佔總銷售量的比重爲14.2%,處於2008年金融危機以來的歷史高位水平(2008-2016年新房佔比均值8.4%)。

2)供給端,美國房地產供給仍偏緊張。一是成屋庫存邊際回升。1月美國成屋庫存爲101萬套(前值99萬套),環比略有提升,環比增長2.0%,同比增長3.1%,但仍處歷史低位水平。成屋去化周期有所收窄,1月美國成屋庫存可供銷售月數約爲3.0個月,環比小幅下降0.1個月。二是新房庫存穩中有升。1月美國新房待售庫存量爲45.6萬套(前值45.2萬套),環比增長0.9%,同比增長3.9%。同時,新房去化周期同比略有拉長,1月新房待售庫存可供銷售月數約8.3個月,同比增加0.2個月,主因高利率環境再融資成本偏高。三是營建許可和新屋开工不及預期。因高利率壓制房地產投資,1月美國營建許可數量爲14.9萬,環比下降0.3%,新屋开工13.31萬套,環比下降15%。

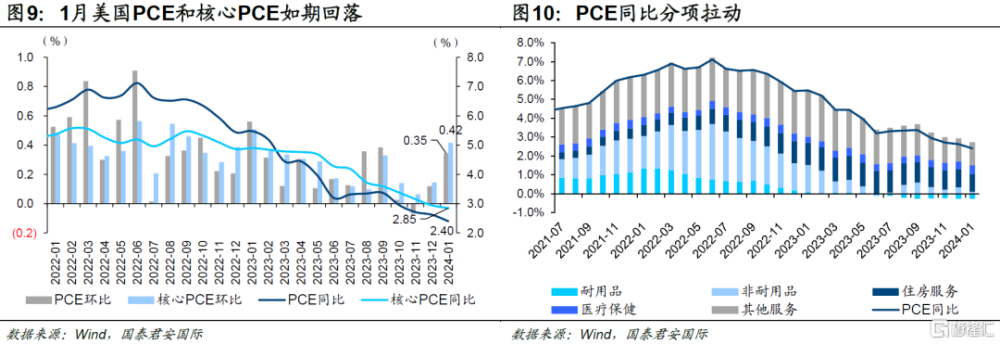

1月總體PCE與核心PCE均如期回落,住房服務通脹仍顯示粘性。2月29日美國經濟分析局(BEA)公布美國1月個人消費支出數據。1)量上,個人收入環比大幅上漲1%,但個人可支配收入環比僅增長0.3%,這與1月大幅增加的個人經常稅有關。實際消費支出環比增速爲負(-0.1%),其中汽車消費同環比大幅負增長。2)價上,1月總體PCE價格指數同比增長2.4%(前值2.6%),核心PCE價格指數同比增長2.8%(前值2.9%),均符合市場預期;環比小幅上漲,總體PCE價格指數環比0.3%(前值0.1%),核心PCE價格指數環比0.4%(前值0.1%),爲2023年4月以來的最大環比漲幅。結構上看,環比上漲的主要貢獻項是房租和醫療服務,其中房租環比增速上升0.1pct至0.5%、醫療服務環比增速上行0.13pct至0.29%,而核心商品環比跌幅明顯加深,由2023年12月的-0.1%下降至1月的-0.3%。

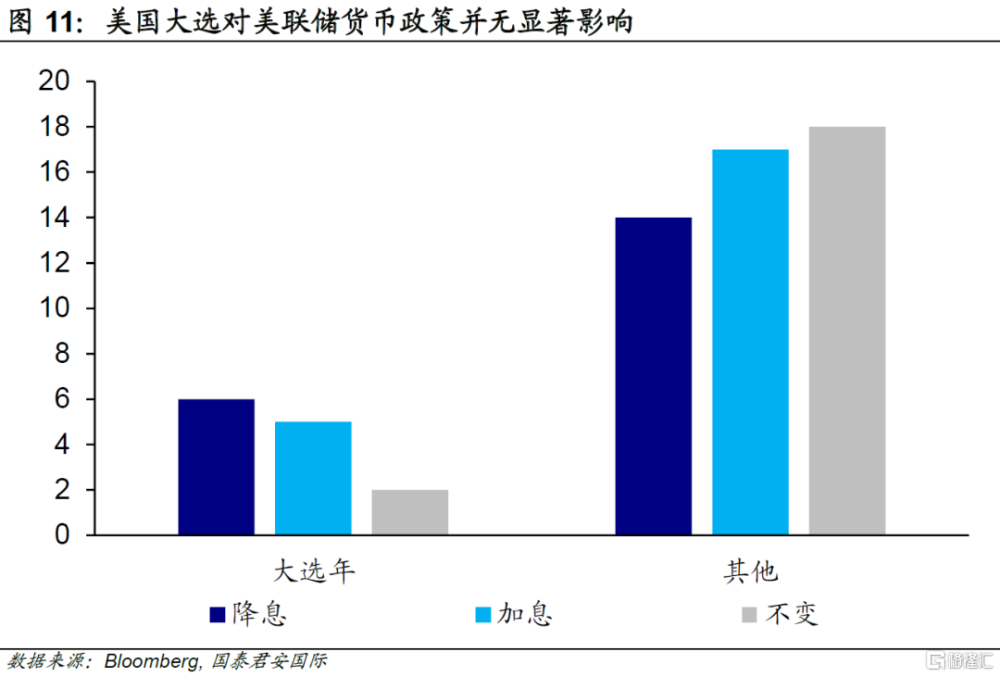

美國大選對美聯儲貨幣政策的影響幾何?降息節奏的變化主要由經濟數據波動導致,大選並不是重要幹擾因素。近期市場對美聯儲首次降息時間的預期一推再推,截至2月29日,期貨市場隱含的7月首次降息概率也提升至25%左右。除超預期的經濟數據外,市場中也存在部分投資者認爲美國大選也會對加息節奏產生幹擾。關於美國大選對美聯儲貨幣政策的幹擾,市場主要有兩種論調:第一,如果在大選時間,即11月進行降息,可能會讓市場認爲美聯儲政策存在政治化傾向,爲規避這種擔憂,美聯儲可能會將降息進行前置或後置;第二,美聯儲爲推動現任政府連任,會在今年實行較爲寬松的貨幣政策。從歷史數據看,我們認爲目前降息節奏的變化主要由經濟數據波動導致,大選並不是重要幹擾因素。

美聯儲在大選年調整貨幣政策並不罕見。自1971年以來的13個大選年中,美聯儲大部分時間都調整了貨幣政策,其中6次降息,5次加息,2次不變;與此同時,不論是大選年還是非大選年,政策利率的平均變化幅度相差亦不明顯。換言之,美聯儲在大選年沒有明顯的降息或者加息傾向。相較之下,已有調查結果顯示,通脹仍是選民最關注的核心議題之一。在美聯儲已經有效控制通脹並且經濟尚無大礙的情況下,總統候選人不幹預美聯儲貨幣政策可能是更優選擇。

最近幾次選舉中,經濟不確定性逐步顯露。不論是家庭端還是企業端,更傾向於推遲大額採購和投資行爲直到選舉結束,這會對大選前的經濟形成較大壓制。在大選後,新上任總統通常則會採取大規模的財政刺激政策,導致通脹在隨後的時間裏呈現上升趨勢。

結合歷史數據以及美國的經濟狀況,我們認爲美國總統大選並不會對美聯儲降息路徑產生顯著幹擾,但是需要警惕大選結束後美國通脹超預期反復的風險。

02

美債:利率高位回落

1)美債一周回顧

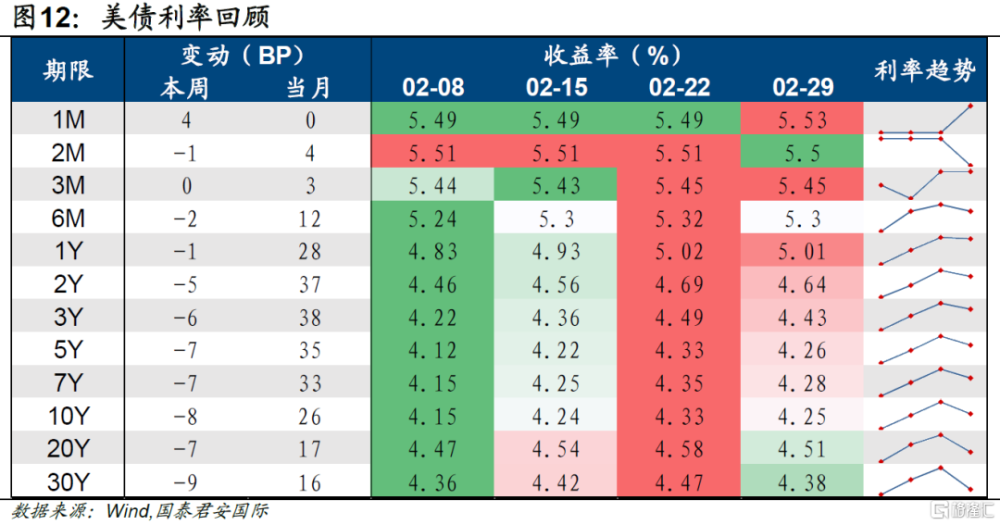

過去一周(2024.02.23-2024.02.29),10年期美債收益率高位下行。2月23日以來10年美國國債收益率從2月27日的4.34%高位回落,當周累計小幅增加8BP,當月累計漲幅約26BP。具體來看,1月美聯儲FOMC會議紀要發布後,美聯儲官員密集發聲,維持不急於降息的立場,10年期美債利率小幅上行。2月28日美國GDP終值下修,2023年四季度實際GDP年化環比下修至3.2%,預期爲3.3%,疊加核心PCE價格指數上修,10年美債收益率回落。向後看,我們認爲美聯儲大概率將在2024年上半年降息,全年降息3-4次,全年降息幅度100BP。但與以往美聯儲降息周期不同,本輪降息對利率的壓制效果偏低。換言之,本輪降息周期开啓後,利率水平可能不會大幅下行,中期利率或將維持較高水平,貨幣政策總體而言仍偏緊。在制造業持續修復、補庫階段开啓以及AI技術可能推動的產業周期背景下,美國經濟或將延續韌性。

期限結構來看,收益率曲线倒掛幅度相對穩定。本周前段(2024.02.23-2024.02.27),受美聯儲維持不急於降息的預期的影響,各期限美債收益率普遍小幅上行。2月28日美國GDP終值下修以及核心PCE價格指數上修等因素影響下,各期限美債收益率普遍高位下行,但總體表現相對平穩,2年期、5年期、10年期美債收益率分別下行1BP、7BP和8BP,收益率曲线倒掛幅度相對穩定,10Y-2Y利差在-39BP附近。

2)美債發行

過去一周(2024.02.23-2024.02.29),短期美國國債發行規模相對穩定,而中長期國債發行規模明顯擴大。美債拍賣數據顯示,過去一周有2只短期國債(13周、26周)進行拍賣,發行規模分別爲845億美元、749億美元,發行規模與前次相對持平,13周競拍倍數明顯擡升,由前次的2.71升至2.80,26周競拍倍數小幅回落。中長端美債需求繼續遇冷,過去一周有3只中長期國債進行拍賣(2年期、5年期和7年期),規模分別爲494億美元、668億美元和438億美元,發行規模有所擴大,其中2年期發行量創歷史新高。繼20年期美債拍賣遇冷,本周2年期和5年期拍賣情況不佳。2年期得標利率爲4.691%(前次4.365%),投標倍數2.43,低於前次拍賣的2.57,是2023年3月以來最低水平。5年期得標利率爲4.32%(前次4.055%)。同時,7年期得標利率爲4.33%(前次4.11%),投標倍數2.51,低於前次拍賣的2.57。這都指向美債需求邊際下滑,與美聯儲鷹派表態以及經濟韌性有關。

03

中資美元債

1)二級市場:中資美元債走勢回顧

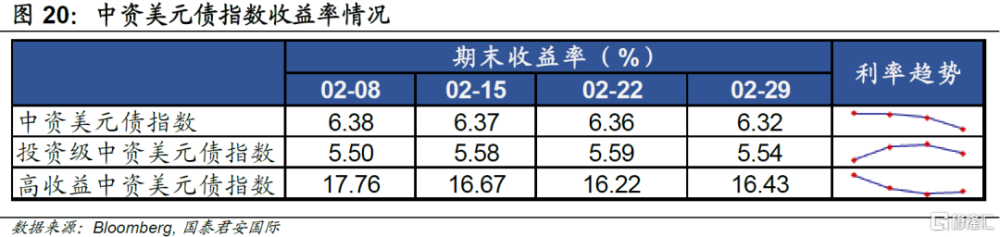

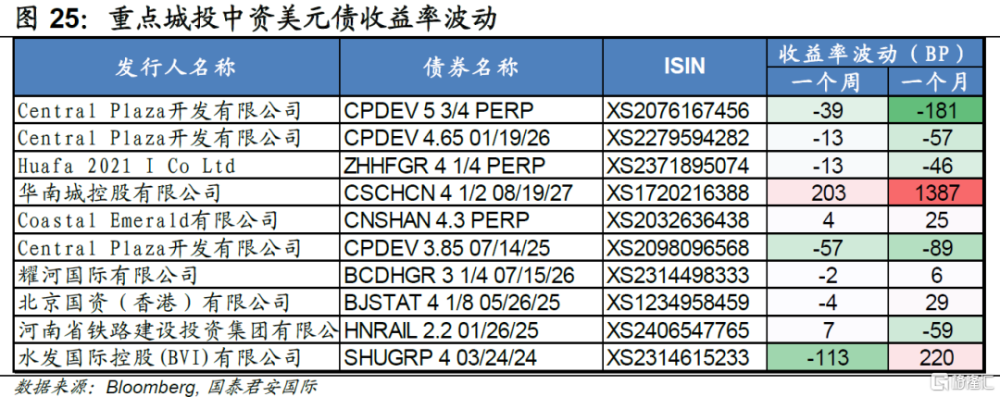

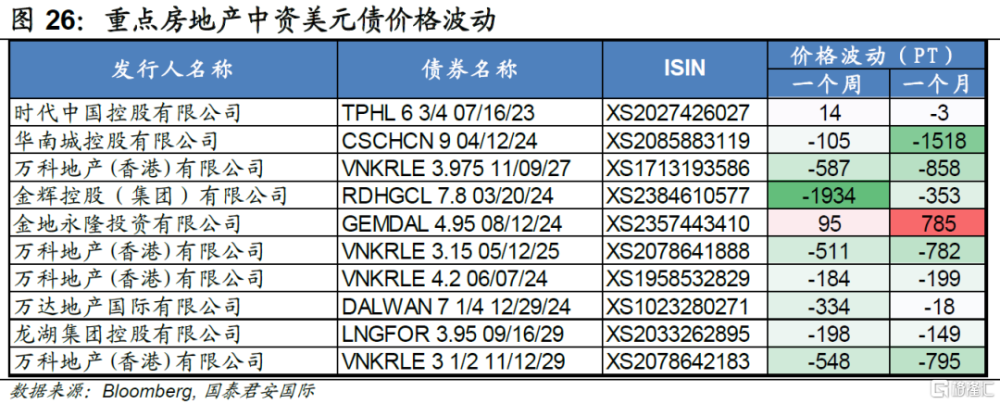

過去一周(2024.02.23-2024.02.29),中資美元債整體走強,投資級中資美元債表現較優。中資美元債指數按周漲0.24%,年內上漲0.94%。進一步看,投資級中資美元債指數表現較優,按周漲0.26%,年內累計漲幅0.42%;高收益級中資美元債指數略有上行,按周漲0.15%,年累計上行5.23%;城投中資美元債指數表現欠佳,按周下行0.43%,但是年內仍有5.61%漲幅。

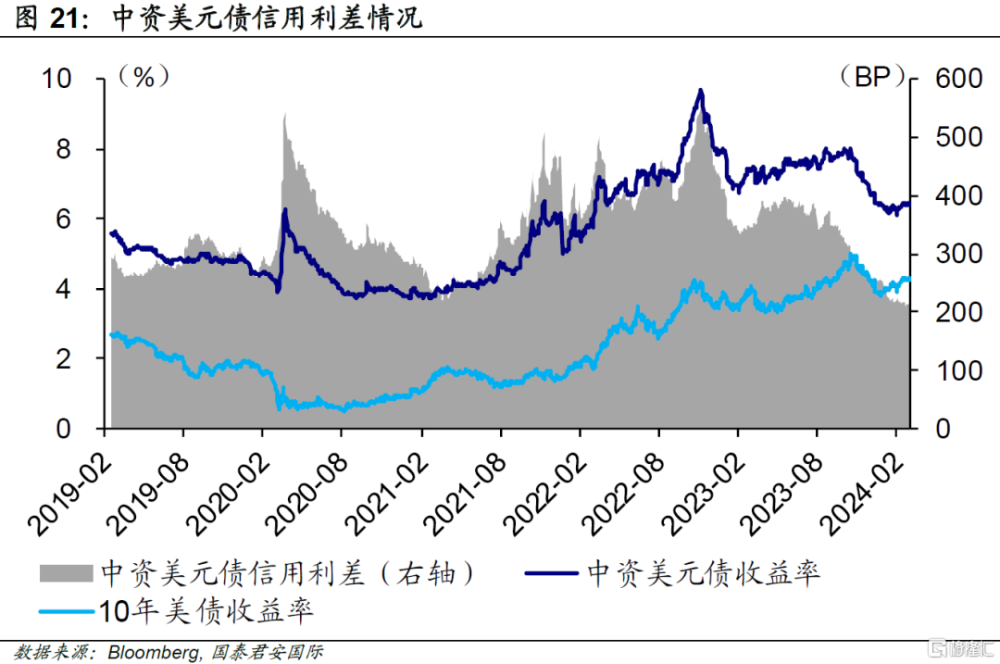

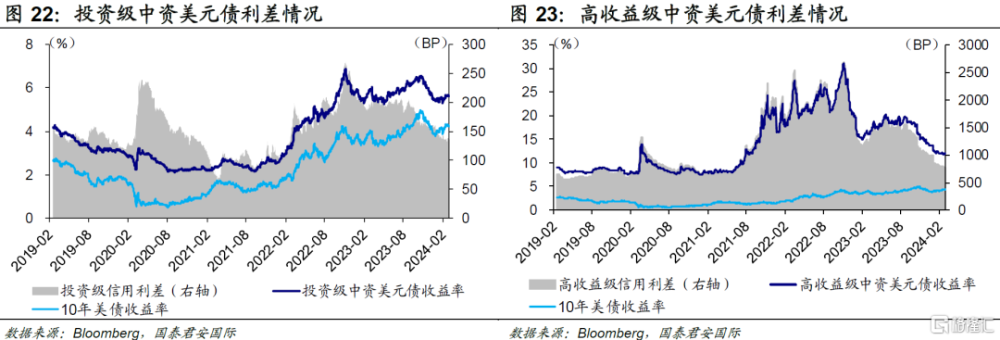

中資美元債收益率整體上行。截至2月29日,中資美元債與投資級中資美元債收益率較上周略有回落,分別下行4.3BP、5.6BP至6.32%、5.54%。高收益級中資美元債收益率上周環比上行21.3BP至16.43%。

中資美元債收益率與10年美債收益率利差基本保持平穩。過去一周,中資美元債與10年美債收益率均呈現小幅區間震蕩態勢。中資美元債、投資級中資美元債、高收益級中資美元債收益率與10年美債收益率利差分別波動+0.8BP、-0.4BP、+10.3BP。

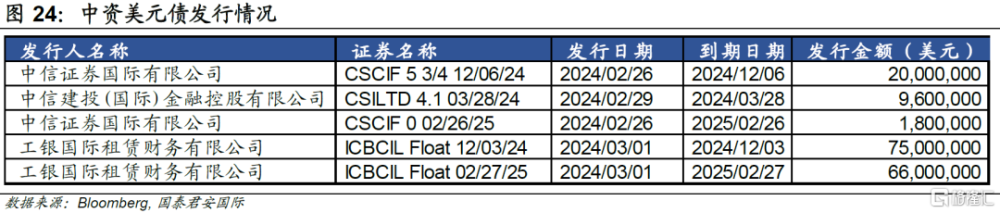

2)一級市場

過去一周中資美元債一級市場表現回暖,累計發行5只債券,發行主體均爲金融行業,總計規模爲1.72億美元。發行規模最大爲工銀國際租賃財務有限公司發行6,600萬美元的一年期債券。

3)重點中資美元債追蹤

4)熱點事件

a)碧桂園遭清盤呈請,回應稱堅決反對呈請。2月28日,碧桂園(02007 HK,“公司”)在港交所公告,公司獲悉Ever Credit Limited(呈請人)於2024年2月27日向香港特別行政區高等法院提出的對公司的清盤呈請,內容有關呈請人(貸款人)與公司(借款人)之間本金約16億港元的未支付定期貸款及應計利息。公告指出,呈請的提出不代表呈請人能成功對公司進行清盤。於公告日期,高等法院並無頒布清盤令以將公司清盤。高等法院已將呈請的首次聆訊日期定爲2024年5月17日。目前公司預期呈請將不會對公司的重組計劃或時間表造成實質性影響。

b)廣州“白名單”最新進展:9個項目已獲得融資。2月8日,廣州市房地產融資協調工作小組辦公室公布了首批47個“白名單”項目,截至2月26日,廣州市首批推送項目已有9個獲得融資,累計金額8.68億元。

04

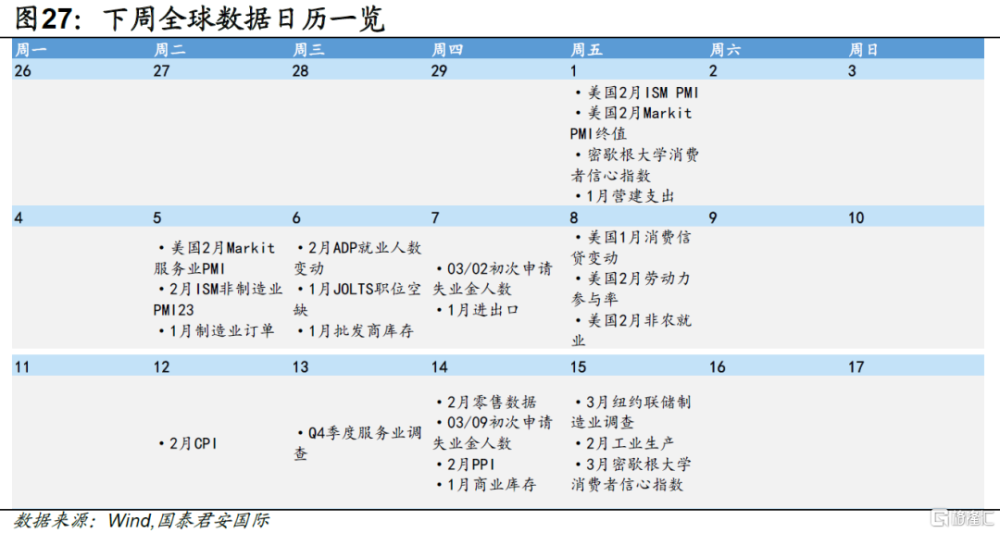

關注:非農新增就業

注:本文來自國泰君安發布的《【國君國際宏觀-周報】美國:大選會影響降息么?》,報告分析師:周浩、孫英超

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:美國大選會影響降息么?

地址:https://www.iknowplus.com/post/85540.html