提振信心,辦法總比困難多

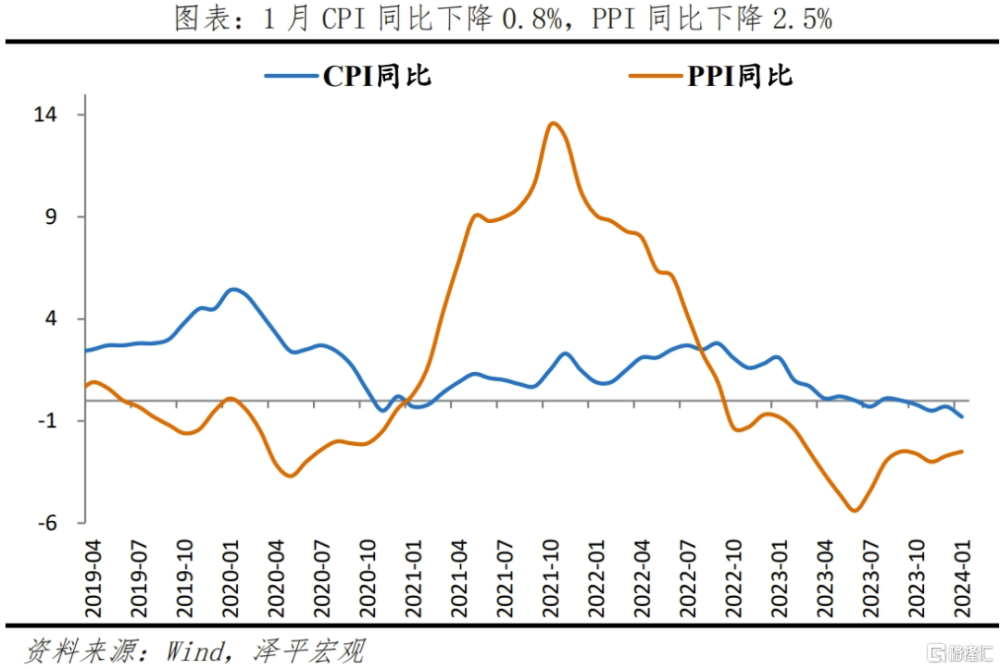

1月CPI同比下降0.8%,前值降0.3%;PPI同比下降2.5%,前值降2.7%。

1 提振信心,辦法總比困難多

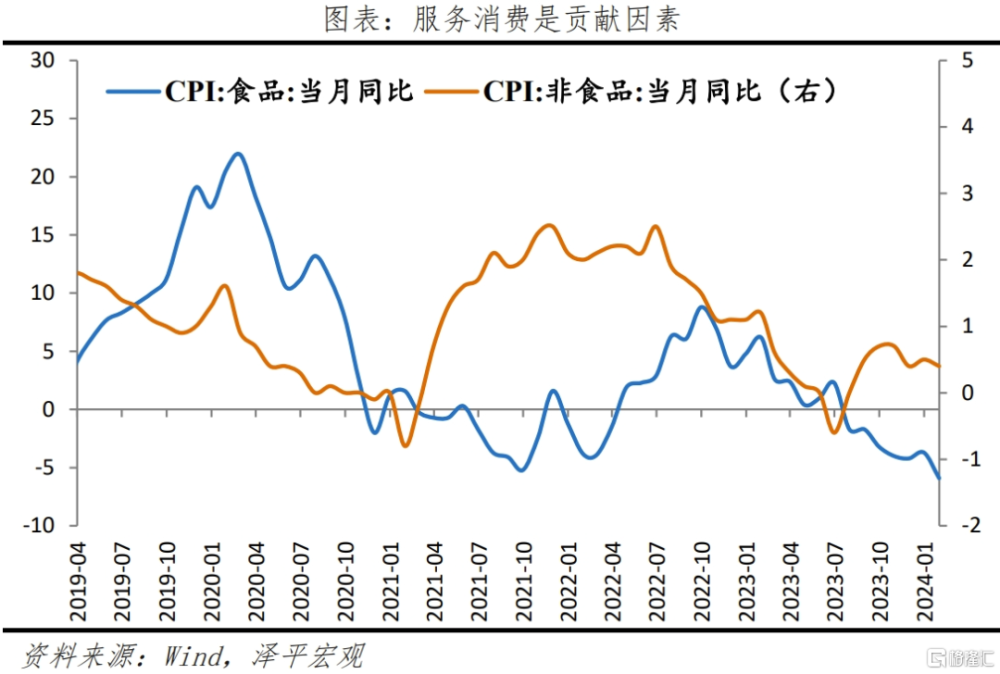

1月物價數據環比改善、但弱於季節性,同比連續四個月爲負,反映總需求不足。結構上,服務消費持續修復。

开年降准,5000億PSL投向三大工程,2023年1萬億元增發國債項目全部下達完畢,中央匯金入場ETF,房企白名單出台等實質性利好政策持續推進,但經濟、股市、房市偏弱態勢尚需時間扭轉。

低通脹,貨幣政策有進一步寬松空間,配合財政發力。一季度或仍是降息窗口,存款利率下調爲降息打开空間。不必擔憂中美利差,大國貨幣政策以我爲主,首要目標是國內經濟增長和就業,這是基本盤。

全面看待房地產對經濟增長、就業和土地財政的重要作用,在發展中化債。近期,廣州、蘇州取消限購,上海、北京放寬限購,“金三銀四”有待觀察。

要提振信心,當前根本上是我們此前強調的,各界需要重新凝聚共識:發展是解決一切問題的根本,把發展放在首要任務,全力拼經濟,拉开新一輪經濟刺激計劃,取消所有收緊性的經濟和非經濟措施,提供穩定的預期和安全感,一鼓作氣。除此之外,別無他法,因爲這是經濟的基本規律,我們曾經依靠這些常識成功應對過1998年和2008年,表現堪稱優秀。尊重經濟規律,敬畏市場,辦法總比困難多。

21月物價數據呈現以下特點:

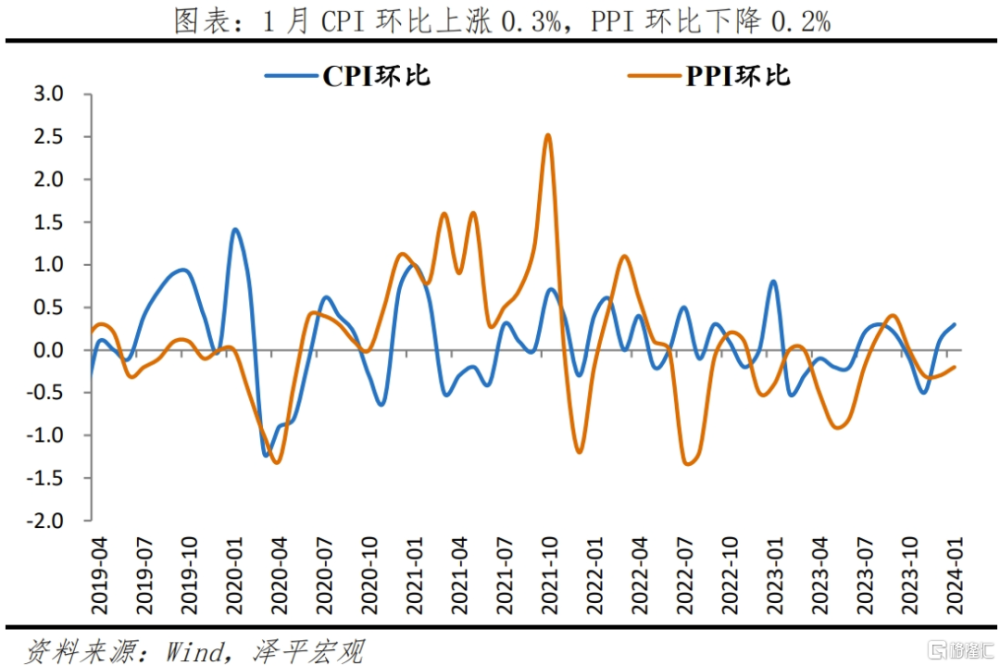

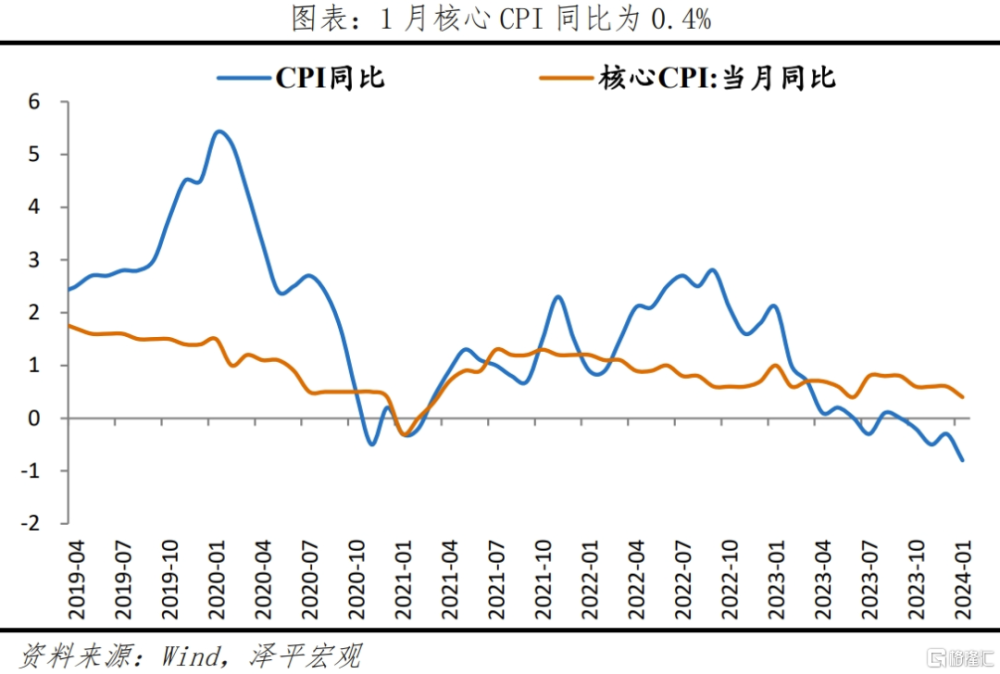

第一,CPI和核心CPI環比連續上漲兩月,節前消費需求提升是主因。CPI同比下滑,主因去年春節錯位高基數,以及去年疫情防控放开後消費反彈。1月,CPI同比下降0.8%,環比上漲0.3%。核心CPI同比0.4%,環比上漲0.3%。

第二,食品價格環比上漲0.4%,主因節前消費需求提升。非食品項,環比上漲0.2%,較上月上漲0.3個百分點,主因以旅遊和出行爲代表的服務消費價格上漲。1月,家庭服務和旅遊環比上漲2.7%和4.2%,較上月增加2.5和4.1個百分點。

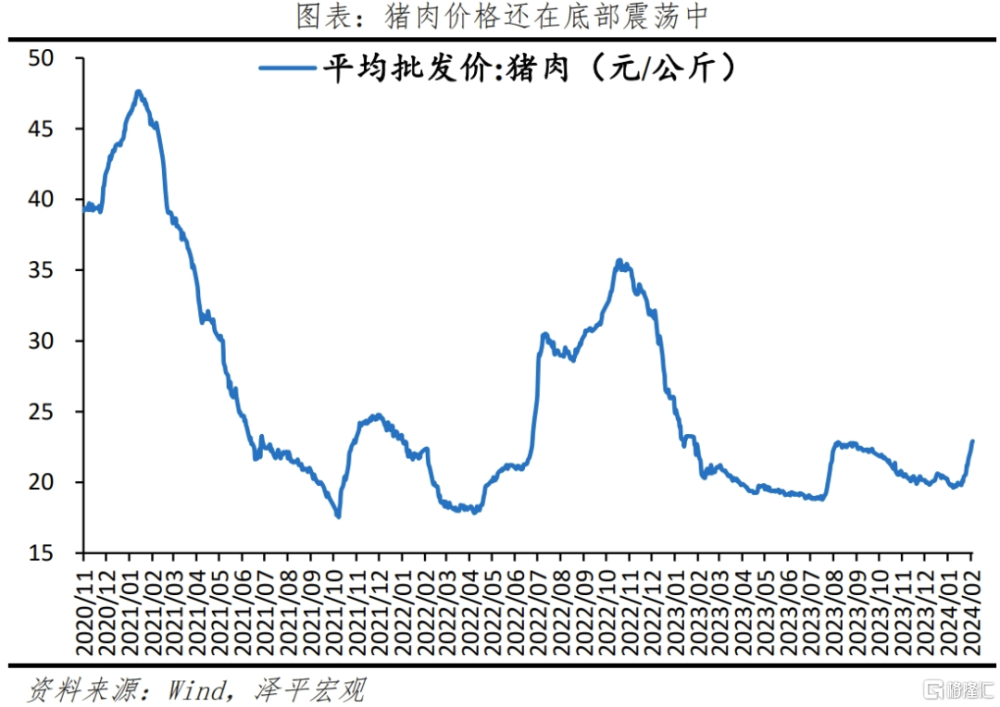

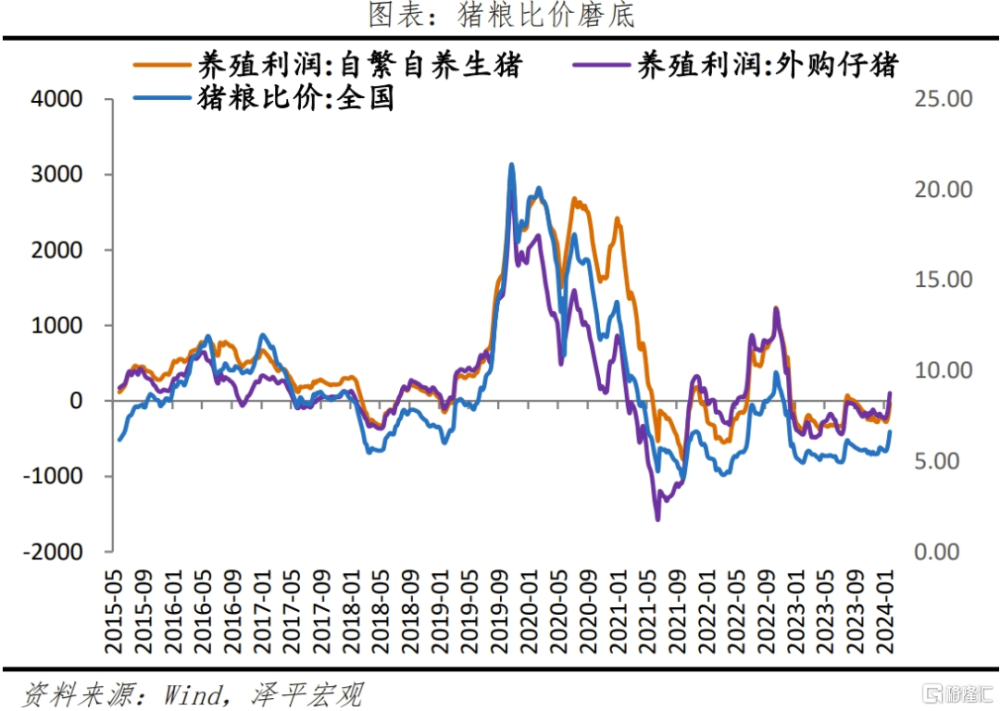

第三,豬價仍在底部震蕩期,同環比降幅收窄。1月,豬價環比下降0.2%,較上月降幅收窄0.8個百分點。豬周期產能收緊,2023年12月能繁母豬存欄同比-5.7%,自3月同比2.9%以來連續8個月下降。截至2024年2月7日,平均豬肉批發價格爲22.91元/千克。行業集中度提升拉長豬周期,豬價或處於較長時間磨底期。

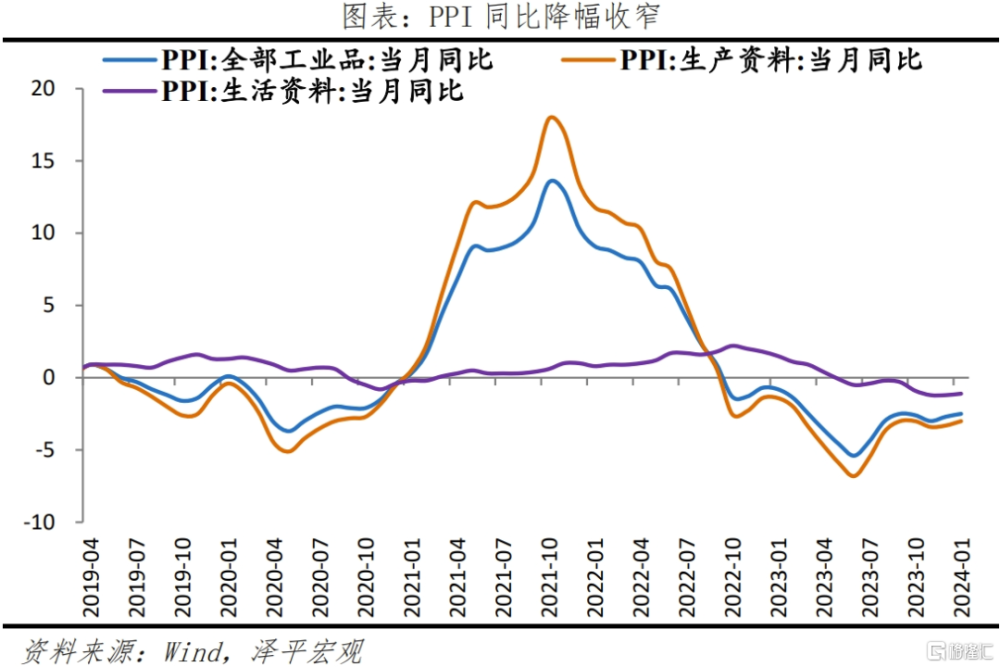

第四,PPI同環比降幅收窄,國內工業品需求仍不足。1月PPI環比下降0.2%,降幅較上月收窄0.1個百分點;PPI同比下降2.5%,降幅較上月收窄0.2個百分點。生產資料價格和生活資料價格環比均下降0.2%,降幅較上月變動0.1和-0.1個百分點。

3CPI環比連續兩月上漲,節前需求增加是主因

1月CPI同比下降0.8%,降幅較上月擴大0.5個百分點,主因去年春節錯位、高基數,兩年復合0.6%,較上月下滑0.1個百分點。在1月CPI同比變動中,翹尾影響約爲-1.1個百分點,新漲價因素約爲0.3個百分點。

CPI環比0.3%,較上月上升0.2個百分點;貢獻因素是食品和服務項。除食品和能源價格的核心CPI同比0.4%,較上月下滑0.2個百分點;環比0.3%,較上月上漲0.2個百分點。

本月食品項價格環比上漲,主因春節前消費需求提升;豬價環比降幅收窄。

一是鮮菜、水產品價格上漲,共影響CPI上漲0.13個百分點。環比看,1月鮮菜、水產品環比分別上漲3.8%和2.6%,較上月變動-3.1和1.7個百分點;食用油、畜肉、蛋類、奶類、鮮果價格環比下降1.0%、0.5%、1.5%、0.5%和0.5%,較上月變動-0.6、0.1、-1.3、-0.6和-2.2個百分點。

二是豬價環比降幅收窄,受豬周期下行底部、生豬行業集中度高等影響。1月豬價環比下降0.2%,降幅較上月收窄0.8個百分點;豬價同比下降17.3%,降幅較上月收窄8.8個百分點。

非食品環比由-0.1%升爲0.2%,較上月增加0.3個百分點;節前出行需求和服務消費增加是主因。

七大類中,衣着價格下降,其余價格均上漲。1月衣着、居住、交通通信、教育文化和娛樂、醫療保健、生活用品及服務、其他用品和服務環比分別爲-0.3%、0.0%、0.1%、0.7%、0.1%、1.0%和1.1%,分別較上月變動-0.4、0.0、1.3、0.6、0.0、0.2和0.8個百分點。

從細分項看,1)春節臨近,以家庭服務和旅遊爲代表的服務消費價格普遍上漲。1月,家庭服務和旅遊環比上漲2.7%和4.2%,較上月增加2.5和4.1個百分點;交通工具使用和維修、郵遞服務、醫療服務、其他用品和服務環比上漲0.1%、0.1%、0.2%、1.1%,分別較上月變動0.0、0.1、0.0、0.8個百分點。2)耐用消費品價格分化,交通和通信價格環比下降,家用器具價格上漲。1月。家用器具、交通工具和通信工具環比分別爲0.6%、-0.1%和-0.3%,較上月變動0.0、0.6、-3.4個百分點。

4豬周期:同比與環比均回升

1月豬價同比與環比均回升。1月豬價同比下降17.3%,降幅較上月收窄8.8個百分點;環比下降0.2%,較上月降幅收窄0.8個百分點。截至2024年2月7日,平均豬肉批發價格爲22.91元/千克。

我們判斷,當前仍在豬周期的震蕩磨底階段。

一是,產能處於高位,但同比已持續下行8個月。能繁母豬存欄同比反映生豬產能,根據豬周期的時間規律,產能傳導至豬價需10個月左右,考慮到庫存變化情況,能繁母豬存欄領先豬肉價格的時間或縮短。2022年5月產能築底回升,10月同步回正;2022年10月,能繁母豬欄量同比0.7%,2023年12月能繁母豬存欄同比-5.7%,自3月同比2.9%以來連續8個月下降。

二是,當前豬糧比震蕩磨底。2024年2月2日,豬糧比價爲6.63,已進入正常區間。2023年7月3日,國家發改委發布消息稱,官方將啓動中央豬肉儲備收儲工作,以改善市場預期。消息發布後,豬糧比價持續回升,但隨後緩慢回落;2023年12月21日,中央啓動2023年內最後一次收儲,預計收儲量達2.3萬噸,爲年內最大力度;2024年1月26日,爲穩定豬價、支撐節日供求,中央儲備凍豬肉輪換出庫,本次交易掛牌競價量爲2萬噸。供需雙增,預計豬價持續溫和震蕩。

隨着行業集中度的提升,豬周期或將延長。2018年非洲豬瘟後,13家上市公司出欄量佔全國比重提升約一倍至2021年的14.3%。行業集中度的提升或將帶來規模經濟效應,大型養殖機構產能持續提升,非理性經濟行爲減少,豬周期延長,豬價磨底時間變長。

5 PPI同環比降幅收窄

1月受國內工業品淡季、需求不足的影響,PPI同比和環比均下降。1月PPI環比下降0.2%,降幅較上月收窄0.1個百分點;PPI同比下降2.5%,降幅較上月收窄0.2個百分點。在1月PPI同比變動中,翹尾影響約爲-2.3個百分點,新漲價影響約爲-0.2個百分點。

從工業生產者出廠價格看:生產資料和生活資料環比下降,生產資料價格降幅接近PPI降幅的八成。1月,生產資料價格和生活資料價格環比均下降0.2%,降幅較上月變動0.1和-0.1個百分點。從分項看,採掘業、原材料和加工工業環比分別爲0.2%、-0.2%和-0.3%,分別較上月變動1.3、0.3、-0.1個百分點;食品、衣着、一般日用品和耐用消費品價格環比分別爲-0.1%、-0.2%、0.0%和-0.4%,分別較上月變動0.2、0.0、0.2和-0.5個百分點。

從行業看,石化產業鏈和消費制造業價格下跌,黑色和有色金屬走強。

1)石化產業鏈和消費制造價格下降。1月,石油和天然氣开採業、石油煤炭及其他燃料加工、橡膠和塑料制品、非金屬礦物制品、化學原料及化學制品制造、化學纖維制造業價格環比爲-0.8%、-1.7%、-0.4%、-0.6%,較上月變動5.8、1.3、-0.1、-0.7和-0.4個百分點。

1月,農副食品加工,食品制造、酒、飲料和精制茶制造業、紡織服裝、服飾業,紡織業,造紙及紙制品,印刷業和記錄媒介的復制環比分別爲-0.5%、0.2%、-0.1%、-0.3%、-0.3%、-0.3%和-0.1%,較上月變動0.2、0.2、-0.1、-0.2、0.2、-0.2和0.1個百分點。

2)黑色和有色金屬產業鏈價格走強,與高頻數據體現一致。1月,黑色金屬礦採選、有色金屬礦採選、黑色金屬冶煉及壓延加工業、有色金屬冶煉及壓延加工業環比分別爲2.3%、0.6%、0.4%和0.3%,較上月變動-0.9、0.5、-0.4和0.6個百分點。

黑色金屬、有色金屬類購進價格環比上漲,其余類別購進價格下跌。1月,黑色金屬、有色金屬購進價格環比分別上升0.8%和0.3%,較上月變動0.1和0.4個百分點;燃料動力、化工原料、木材紙漿、建築材料、農副產品類、紡織原料類環比分別爲-0.8%、-0.8%、-0.1%、-0.1%、-1.0%、-0.4%,較上月變動-0.3、-0.1、-0.2、-0.4、0.0、-0.2個百分點。

標題:提振信心,辦法總比困難多

地址:https://www.iknowplus.com/post/79773.html