圖說大宗:出口退稅調整,影響幾何?

摘要

宏觀回顧:降息預期回擺,強美元壓制商品價格

11月14日,美聯儲主席鮑威爾在最新講話中表示,在經濟強勁的情況下,美聯儲並不急於降息。目前CME FedWatch Tool顯示,12月FOMC維持利率不變的概率已上升至47.3%。鮑威爾鷹派觀點的背後支持是美國較爲健康的經濟數據與核心通脹粘性。美國10月失業率保持不變,爲4.1%。而10月零售銷售環比上漲0.4%,高於市場預期的0.3%,說明消費需求維持強勁。10月核心CPI同比增長3.3%,與9月持平,主要由於租金粘性較強,以及二手車價格大幅上升。此外,近期“特朗普交易”的升溫也爲強美元提供了進一步的助力。在此背景下,貴金屬、有色等大宗商品價格普遍承壓。

本期主題:出口退稅政策調整影響淺析

11月15日,財政部、稅務總局發布《關於調整出口退稅政策的公告》,取消鋁材、銅材以及化學改性的動、植物或微生物油、脂等產品出口退稅。[1]

有色金屬方面,從政策涉及的範圍和數量角度來看,2024年1-9月,我國銅材出口61萬噸,約佔國內表觀消費量5.0%;出口鋁材466萬噸,約佔國內表觀消費量12.6%。政策調整涉及的銅材產品出口總量約爲52.1萬噸,佔國內銅材出口總量的85%。鋁材產品2024年1-9月份出口總量約爲462萬噸,佔國內鋁材出口總量的99%。

我們認爲本次出口退稅的取消或將降低我國鋁材的出口意愿,一方面可能是鋁材加工利潤的受損導致出口爲主的企業主動降低產出,或是出口轉內銷,另一方面可能是退稅取消傳導到鋁材漲價上,價格上漲抑制下遊需求。同時,這將使得海外鋁元素的供給更爲緊張,滬倫比需要向下調整以刺激鋁元素自中國向海外的流動以實現再平衡。此外,由於本次鋁制品出口退稅仍然維持,我們預計鋁元素出口形式可能在一定程度上由鋁材向下遊高附加值的深加工鋁制品轉化,符合制造業轉型升級的战略導向。從產業盈利角度來看,由於海外加工產能的硬短缺,短期內國內鋁材企業或能通過漲價轉移一定比例的成本上升。長期來看,我們認爲這將利好具有海外鋁加工產能的中國企業。

成品油方面,我們認爲政策調整或進一步壓制我國成品油出口的利潤空間,但對於國內原油加工總量的影響或較爲邊際,國內煉油利潤仍將取決於內需情況。據海關數據,2024年1-10月我國成品油出口量累計下降約7%,其中,汽柴煤出口佔比約爲64%、合計出口量累計下降約11%。2024年我國合計下發汽柴煤出口配額約4100萬噸,同比增加約2.5%。1-10月我國汽柴煤出口配額使用率約爲77%,低於去年同期的88%,我們認爲主因或爲下半年以來我國汽油、柴油出口利潤同比下滑、拖累配額使用進度,相較之下煤油出口依然貢獻一定的同比增量。往前看,出口退稅率下調可能進一步壓制汽油、柴油的出口利潤和出口意愿,但考慮到我國汽油和柴油總產量中的出口佔比分別僅爲6%和5%,我們認爲對於國內原油加工總需求的影響或較爲邊際,煉油利潤走勢或仍將取決於內需情況。

改性油脂(主要爲UCO)方面,2024年1-10月,我國UCO出口額約21.01億美元。取消退稅後,增值稅退稅減少約2.73億美元。新退稅政策自2024年12月1日實施,退稅取消後UCO出口利潤空間受到擠壓,出口量或大幅縮減。我們認爲,短期內UCO生產商利潤受壓,國內下遊需求或不足以覆蓋過剩產量,導致生產开工率下降,企業經營受到一定負面影響。中長期來看,隨着國內對生物柴油和SAF生產應用的鼓勵,UCO生產商可能從出口轉向內銷或高附加值的SAF出口。從SAF賽道來看,中國民用航空局9月18日啓動SAF應用試點,根據試點工作安排,9月19日起,國航、東航、南航從北京大興,成都雙流、鄭州新鄭、寧波櫟社機場起飛的12個航班將正式加注SAF。[2]我們認爲提升國內SAF產能仍任重道遠,本次取消UCO出口退稅,中長期或促進國內行業技術進步和SAF規模化發展。

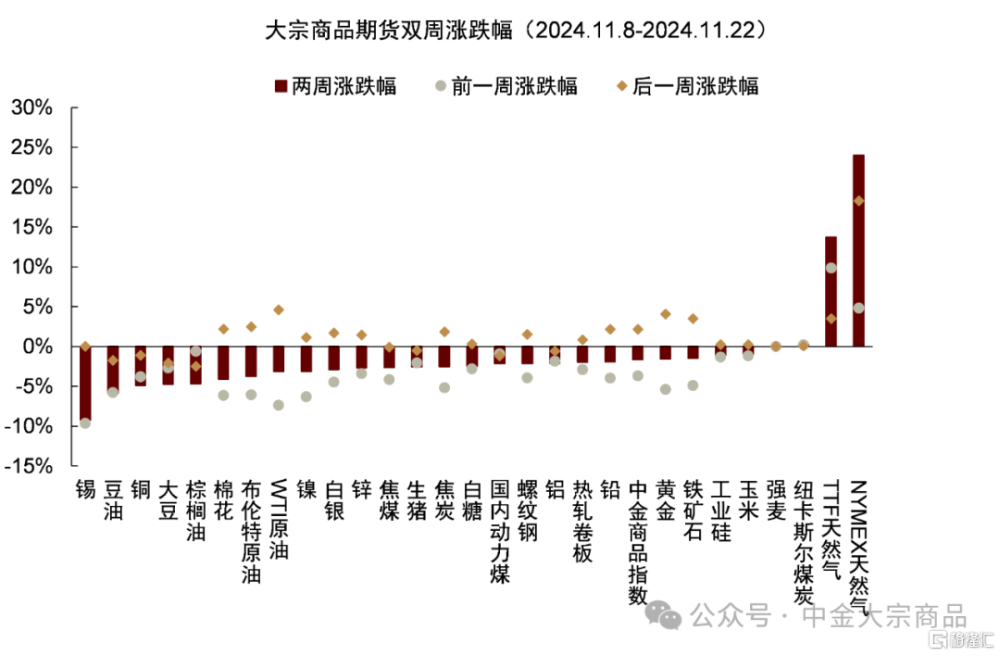

圖表:大宗商品期貨過去兩周漲跌幅

資料來源:Wind,Bloomberg,中金公司研究部

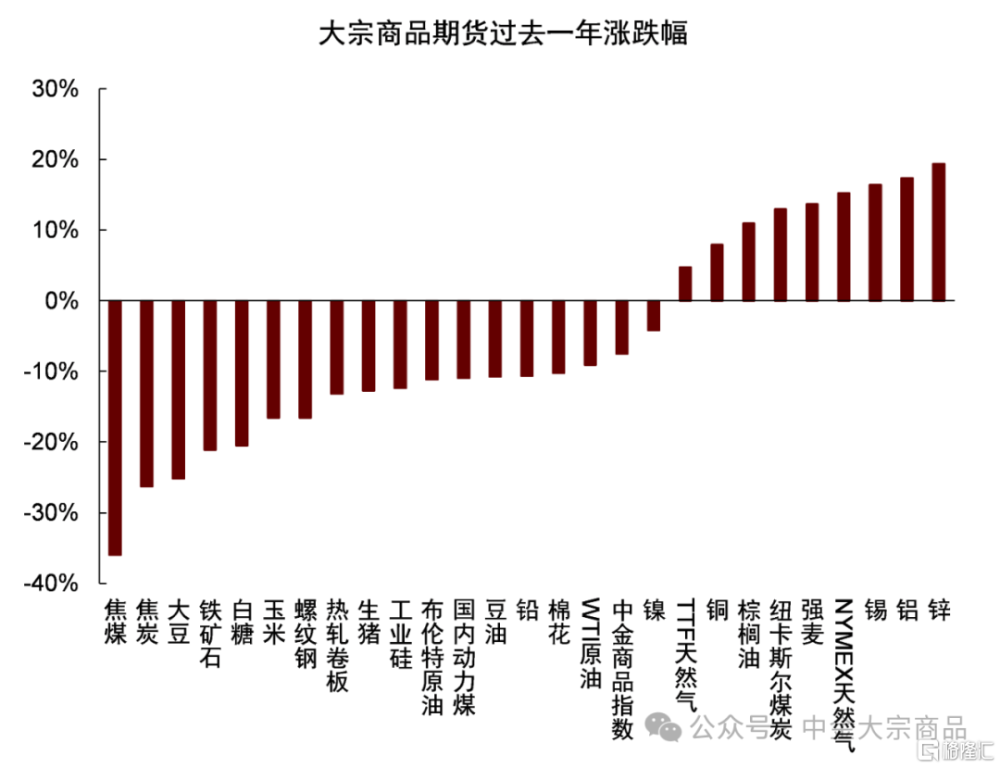

圖表:大宗商品期貨過去一年漲跌幅

資料來源:Wind,Bloomberg,中金公司研究部

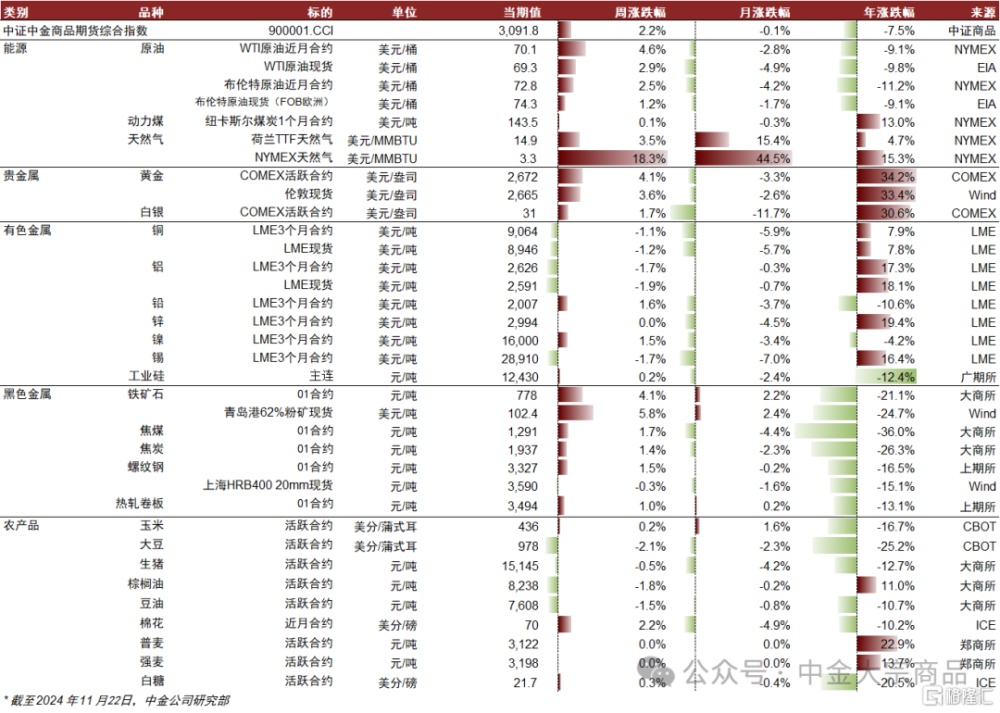

圖表:大宗商品價格監測(截至2024年11月22日)

資料來源:國家統計局,IPE,鄭商所,上期所,大商所,NYMEX,COMEX,LME,CBOT,MDE,Wind,Bloomberg,中金公司研究部

正文

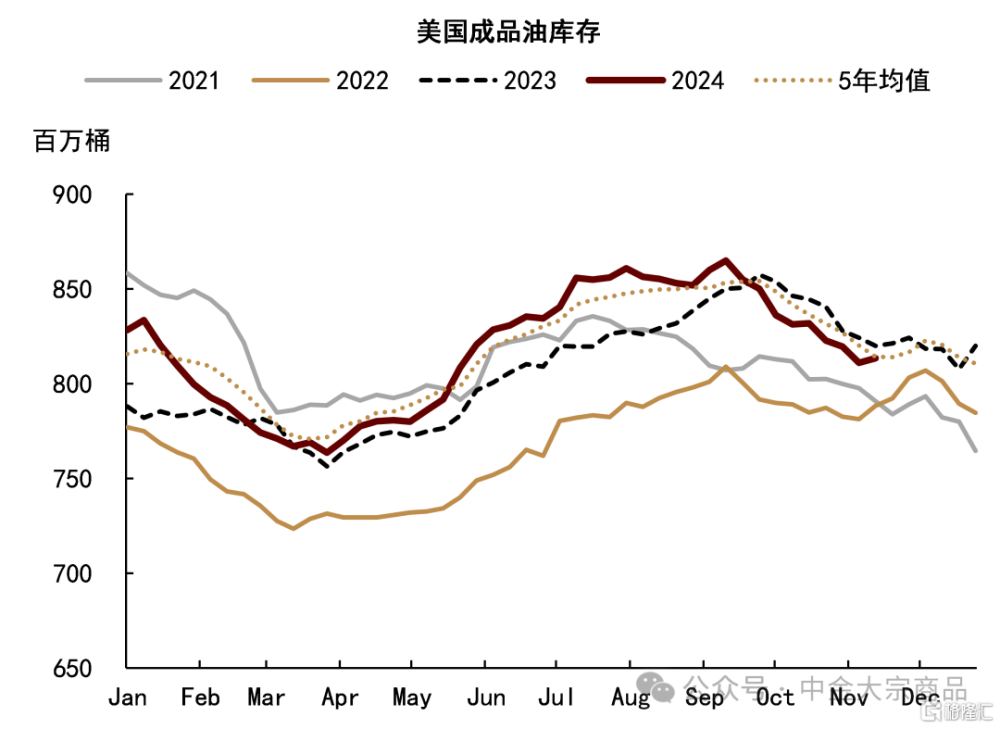

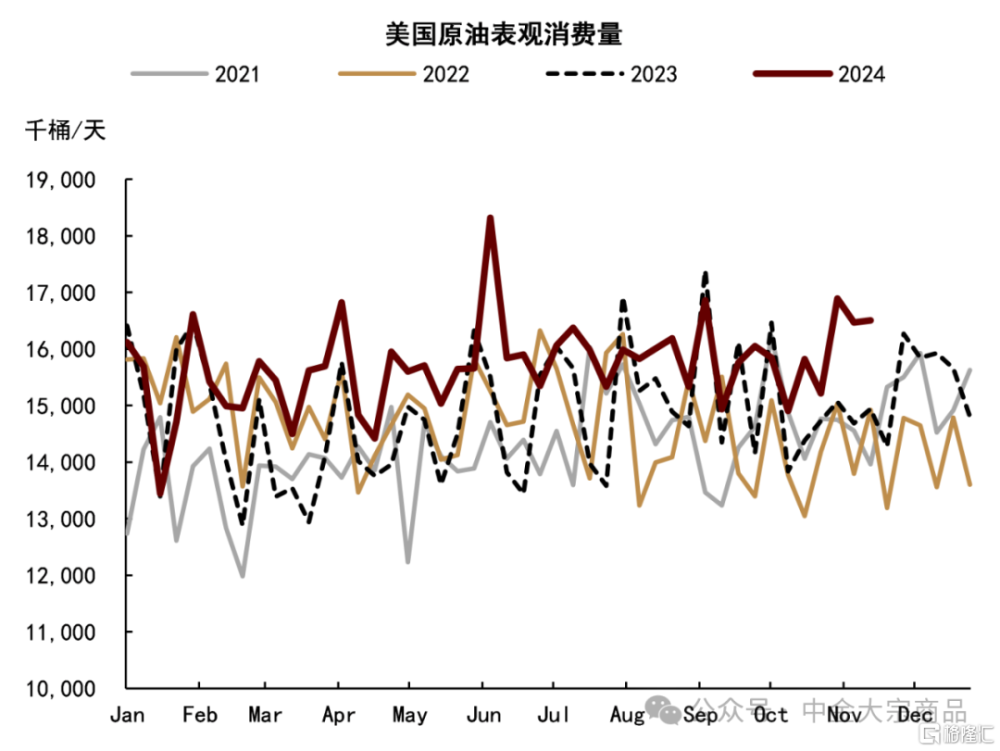

能源:石油供應趨緊預期強化,歐洲氣價上漲風險兌現

隨着特朗普當選後的預期交易暫告段落,近期石油市場回歸供給側的趨緊壓力,市場情緒修復推動原油期貨近遠月價差擡升,布倫特油價上行至75美元/桶附近。一方面,俄烏局勢再次引發市場關注,2022-23年歐美國家對俄原油及成品油的貿易制裁實際影響有限,市場擔心地緣局勢變化或增添供應擾動。另一方面,OPEC+可能在12月產量會議上進一步延長減產計劃 ,以應對需求疲態,或也一定程度上緩解了前期市場較爲一致的過剩擔憂。近期的油價表現或初步印證了我們在2025年度展望中的判斷,石油市場供給側或已回歸由OPEC+進行存量主導的舊秩序,可能意味着相對更低的過剩風險和相對更高的均衡價格。近期成品油消費已出現邊際企穩,例如10月美國和印度的成品油消費均實現同比回正、我國成品油表需同比降幅收窄,但市場定價或依然對於需求持相對謹慎態度,預期改善或仍需更多數據支持。因而若OPEC+在12月產量會議上進一步延長減產計劃,當前石油市場的緊平衡、低庫存狀態或有望延續,我們判斷油價上行風險或依然高於下行風險。

歐美天然氣市場正式步入取暖旺季,歐洲天然氣庫存出現超季節性去化,荷蘭TTF氣價在本周擡升至14.5美元/百萬英熱上方,我們提示的旺季上漲風險兌現。截至11月20日,歐洲天然氣庫存較5年均值偏離度僅爲0.4%,較取暖季起點的5%明顯下修。11月以來歐洲氣溫低於去年同期約16%,我們觀測的歐洲11國天然氣消費同比增加約14%。目前看,若歐洲天然氣庫存繼續超季節性去化,使得庫存降至5年同期均值下方,我們提示歐洲氣價的短期超漲空間仍存。近期美國氣價跟隨歐洲市場上漲,但其本土基本面依然維持相對寬松。截至11月中,美國天然氣去庫拐點仍未出現,庫存較5年均值偏離度小幅擡升至6%。我們提示美國天然氣價格上漲或使供應邊際恢復,或進一步加劇庫存偏高壓力。

動力煤方面,當前煤炭庫存充足,疊加需求淡季,電廠補庫需求有限,短期煤價陰跌。不過,隨着用電與取暖旺季到來,我們預計火力發電量或有所提升,煤炭庫存或將趨於下行,對於煤價或有一定支撐。

圖表:美國成品油庫存

資料來源:EIA,中金公司研究部

圖表:美國原油表觀消費量

資料來源:EIA,中金公司研究部

黑色金屬:淡季开始,不過基本面彰顯一定韌性

過去兩周,黑色金屬先跌後漲。前一周宏觀溢價出清,黑色系價格基本回吐了9月26日以來的漲幅。不過,雖已時至淡季,但鋼材基本面彰顯了一定韌性,後一周價格又逐步攀升。近期宏觀熱度再次回升,可能對價格形成一定支撐。

鋼材方面,從五大材數據來看,鋼材表需反季節性回升,整體庫存壓力也得到明顯緩解。螺紋庫存變化不大,並未出現累庫,最近一周螺紋表需小幅回升,我們認爲這可能體現了專項債發行加快對實物工作量的邊際支撐。不過,隨着全國氣溫逐步轉冷,我們認爲螺紋需求或仍將季節性走弱。現貨盈利亦在不斷承壓。熱卷方面,表需仍維持在320萬噸左右的水平,庫存亦保持去化,基本面整體仍比較健康。

原料方面,鐵水產量仍維持高位,盈利比例小幅下滑。鐵礦高發運的壓力仍在,港口庫存環比繼續增加。焦原煤產量環比繼續提升,上遊庫存壓力仍在。不過,考慮到下遊鋼材基本面整體維持穩健,我們預計當前原料的價格壓力相對有限,負反饋風險較小。

有色金屬:幾內亞鋁土礦供給矛盾持續發酵,電解鋁虧損產能比例擴大

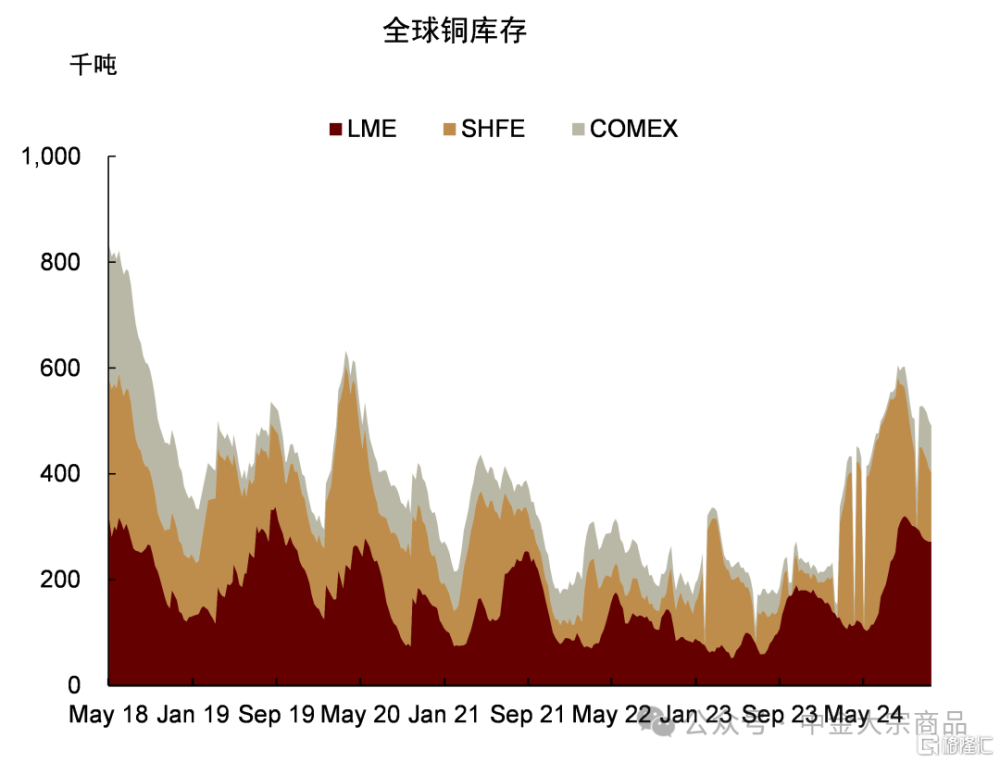

銅:長單談判逐步开啓,報價或顯示明年銅精礦仍較爲緊張。過去兩周,銅價受到強美元影響,承壓運行。庫存方面,國內社會庫存下降2.9萬噸至22.3萬噸,LME庫存維持27.2萬噸。伴隨着期貨下跌,長江有色現貨升水升至130元/噸,而洋山銅溢價維持穩定,錄得44美元/噸,或顯示目前內需並不差。進口銅精礦TC維持穩定,錄得10.6美元/噸。

自上周起,2025年度長單談判逐步开啓。根據SMM調研,目前先行報價的企業包括:1)Codelco對中國企業長單第一輪報價89美元/噸,作價月M+1,與2024年報價持平;2)Pan Pacific對中國企業第一輪長單報價88美元/噸,作價月M+0,與2024年報價持平;3)LS-Nikko對中國企業第一輪長單報價70美元/噸,作價月爲M+0。雖然這只是第一輪報價,且缺乏大型貿易商和礦山的參與,但這或折射出上遊判斷明年銅精礦相對於冶煉端仍較爲短缺。

圖表:全球銅庫存

資料來源:Wind,中金公司研究部

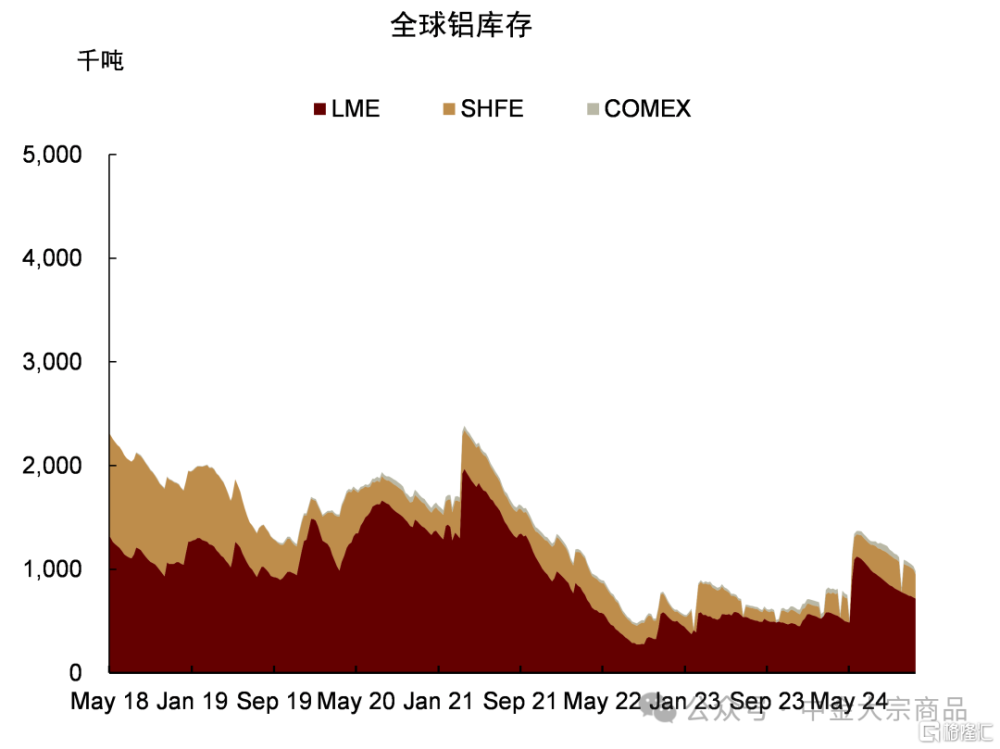

鋁:電解鋁虧損產能比例加大。據百川盈孚測算,截至本周,中國電解鋁含稅完全成本21,030元/噸,即時利潤虧損527.02/噸,虧損產能佔比達到65.8%。但我們認爲,由於過去兩年間,電解鋁環節盈利較好,企業資金安全墊較厚,短期內出現實質性減產的可能性有限,部分企業或將通過提前檢修的方式應對。過去兩周間,國內電解鋁社會庫存繼續走低至53.9萬噸,LME庫存下降至70.9萬噸。氧化鋁方面,過去兩周期貨價格高位震蕩,但國內現貨仍持續上漲,帶動01合約貼水逐步拉大。進口鋁土礦價格方面,幾內亞進口礦石價格上漲2.5美元/噸至88.5美元/噸,澳大利亞進口礦石價格較上周持平,爲70美元/噸。幾內亞方面,鋁土礦出口被暫停後,幾內亞鋁業公司(GAC)目前礦石到港口的內部運輸也被凍結[3]。該礦年產能1400萬噸,其中半數運往中國,剩余供給其母公司EGA以及印度Vedanta。若公司與幾內亞當局遲遲未能達成一致重新开放運輸及出口,或對明年鋁土礦供給造成較大影響。本輪氧化鋁行情持續性或超出市場預期。

圖表:全球鋁庫存

資料來源:Wind,中金公司研究部

農產品:階段性供給壓力仍偏大

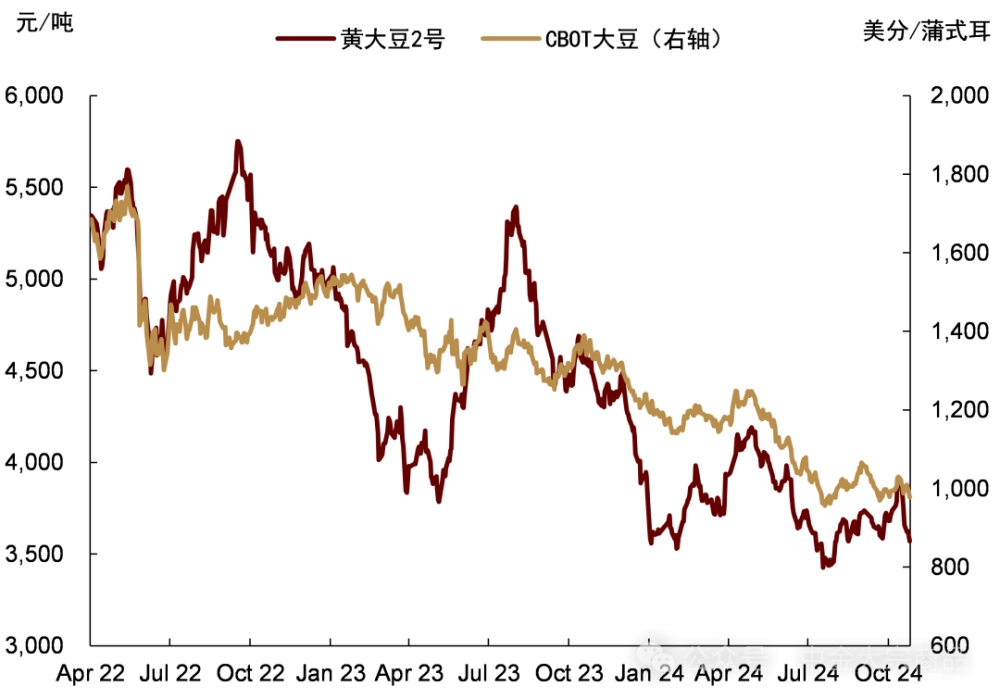

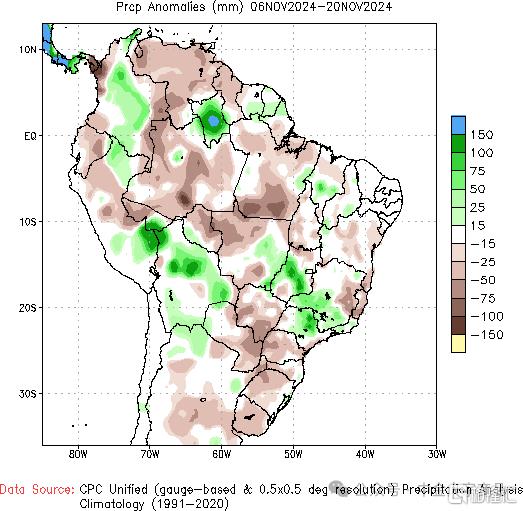

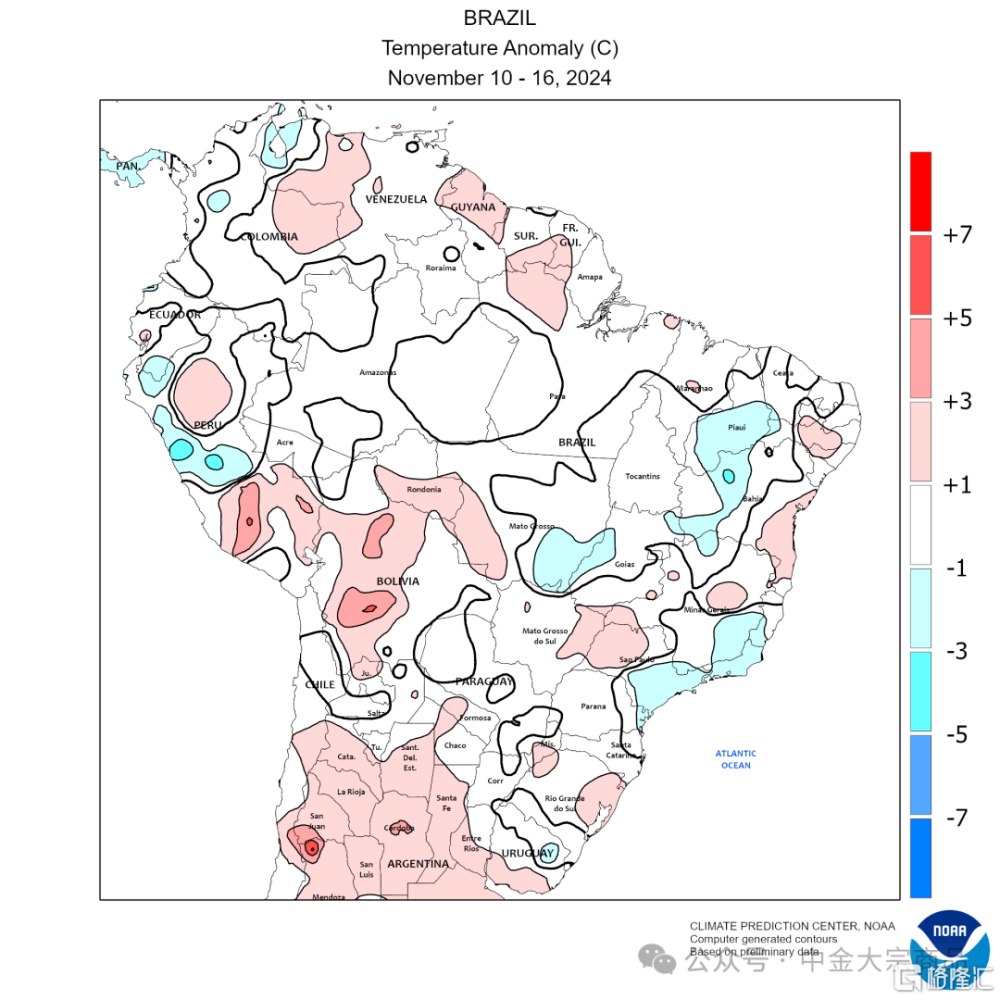

大豆:基本面寬松預期未變,關注貿易政策調整與天氣擾動。USDA11月對於南美巴西、阿根廷豐產預期不改,而北美方面,將2024/25年度美豆單產下調至51.7蒲/英畝,低於上月的53.1蒲/英畝,美豆產量環比下調1.21億蒲至44.61億蒲。受供應下調預期影響,USDA11月期末庫存環比下調8000萬蒲至4.7億蒲,帶動全球大豆期末庫存預估下調至1.32億噸,環比下跌2.16ppt,但仍顯著高於歷史同期水平。本次報告並未對價格帶來較大影響,我們認爲美豆豐產上市已成定局,數據小幅調整不會成爲交易重點。當前,市場聚焦的重點在三個方面:一是中美貿易摩擦預期或導致價格波動加劇,目前,爲應對明年上半年可能發生的貿易摩擦,我國油廠买船積極,美豆出口節奏加快。我們在展望報告《農產品2025年展望:均衡重塑下仍存變數》中進行了分析,若中美互加關稅落地,結合基本面,我們認爲1H25國內豆粕價格上行幅度較爲有限、總體可控,美盤價格或面臨較大下行壓力;二是巴西新季播種進度已超過80%,目前天氣擾動有限,新季南美豐產預期持續壓制美盤;三是特朗普政策主張或對全球清潔燃料產業造成利空影響不容忽視,或削弱美國對生物能源領域財政補貼,RVO的指導意義或將弱化,但另一方面,2023年以來美國生物柴油處於淨進口狀態,中國近期調整了部分商品的出口退稅政策,12月1日UCO取消出口退稅,可以看到,對於新季美豆油消費多空交織,總體影響或仍需持續跟蹤。

棉花:需求淡季來臨,價格承壓運行。過去兩周,內外棉呈現弱勢震蕩態勢,鄭棉主力合約跌破14000元/關口,ICE2號棉花也再次來到70美分/磅一线。我們看到,當前北半球主產國新花上市基本完成,供給短期較爲充裕,美國方面,截至11月10日,美棉收獲率爲71%,同比加快7ppt,由於新季美棉收獲面積顯著增加,USDA11月預測2024/25年度美棉產量同比+17.6%至1419萬包;國內方面,新棉採摘基本完成,截至11月21日全國加工率爲59.8%,同比提高2.1ppt。而從需求側來看,進入淡季下遊訂單需求不足,中遊紡織企業利潤持續承壓,我們根據盤面價格測算,由於紗线價格的走弱,紡織加工虧損幅度進入11月後持續加深。向前看,我們認爲基本面供強需弱格局短期仍將維持,持續壓制價格低位運行。而從政策方面看,我們認爲特朗普當選提出的加徵關稅及制造業重回美國等政策都可能影響到中國的紡服出口市場,雖然2018年以來我國對美服裝出口已有減少,但再度加徵關稅或仍對我國出口端形成壓力,建議關注政策變化。

圖表:大豆期貨價格

資料來源:Wind,中金公司研究部

圖表:巴西降水異常情況

資料來源:NOAA,中金公司研究部

圖表:巴西氣溫異常情況

資料來源:NOAA,中金公司研究部

貴金屬:短期避險主導,關注利率預期

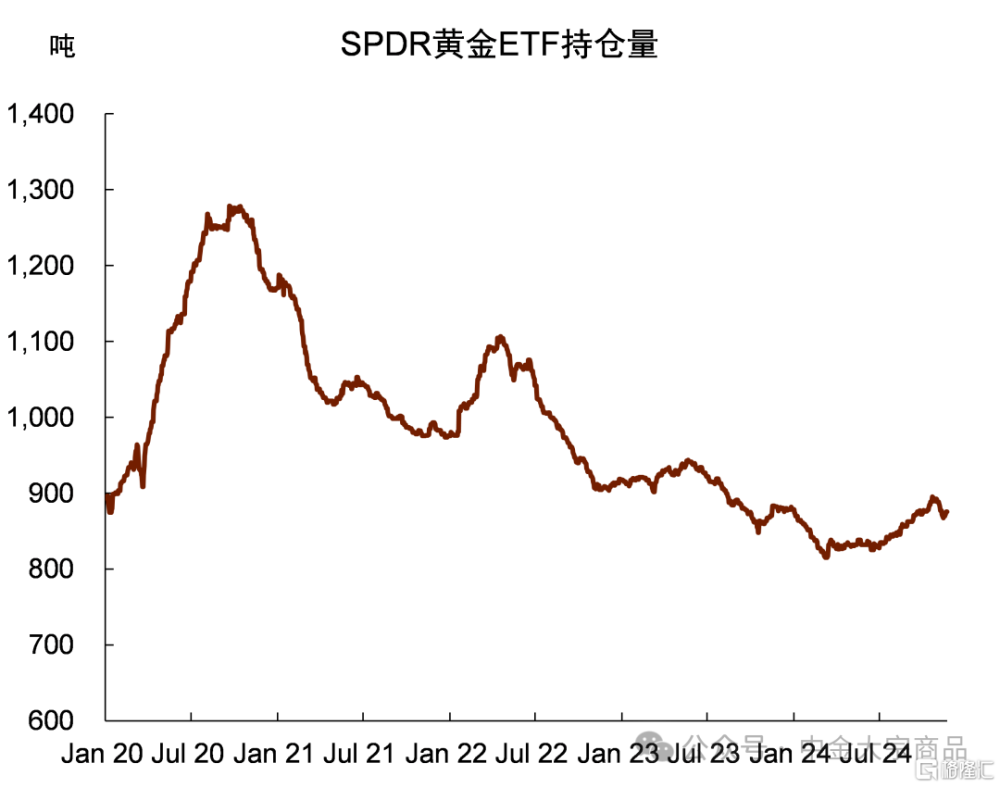

受益於地緣風險上升帶來的避險訴求,貴金屬價格在特朗普當選的預期交易後有所反彈。SPDR黃金ETF持倉在上周五結束減持、並在本周持續增持,主導黃金價格回升,也對應美股VIX指數小幅反彈。短期而言,我們認爲利率預期對黃金投機價值的邊際影響或值得關注,可能爲黃金帶來邊際調整風險。美聯儲在11月FOMC會議上放緩降息步伐並傳遞“偏鷹”信號,市場對於12月FOMC會議可能暫停降息的概率預期有所擡升。11月22日,CME數據顯示市場預期12月美聯儲暫停降息的概率約爲47.3%、降息25bp的概率約爲52.7%。由於當前黃金期貨市場投機淨多頭依然處於歷史相對高位,我們提示若美聯儲降息不及預期,可能促使黃金市場投機頭寸進一步獲利了結;而相較之下,白銀期貨投機淨多頭所處歷史區間相對居中,我們維持白銀相對價值可期的判斷。

近期貴金屬市場調整或已初步印證了我們在2025年展望中提出的貴金屬市場已經重回由投資需求主導的中觀驅動常態的觀點,市場定價聚焦流動性預期和風險偏好變化。我們維持2025年COMEX金價中樞位於2600美元/盎司、COMEX銀價中樞位於33美元/盎司的判斷。

圖表:SPDR黃金ETF持倉量

資料來源:Bloomberg,中金公司研究部

圖表:CFTC投機淨多頭總量

資料來源:Bloomberg,中金公司研究部

注:本文摘自中金2024年11月24日已經發布的《圖說大宗:出口退稅調整,影響幾何?》

分析員 郭朝輝 SAC 執業證書編號:S0080513070006 SFC CE Ref:BBU524

分析員 王炙鹿 SAC 執業證書編號:S0080523030003

分析員 陳雷 SAC 執業證書編號:S0080524020004

分析員 李林惠 SAC 執業證書編號:S0080524060004

分析員 龐雨辰 SAC 執證證書編號:S0080524070004

聯系人 趙烜 SAC 執業證書編號:S0080123080030

標題:圖說大宗:出口退稅調整,影響幾何?

地址:https://www.iknowplus.com/post/170094.html