通脹暴跌帶來新風險?“美聯儲傳聲筒”談降息:本周料將放棄緊縮傾向

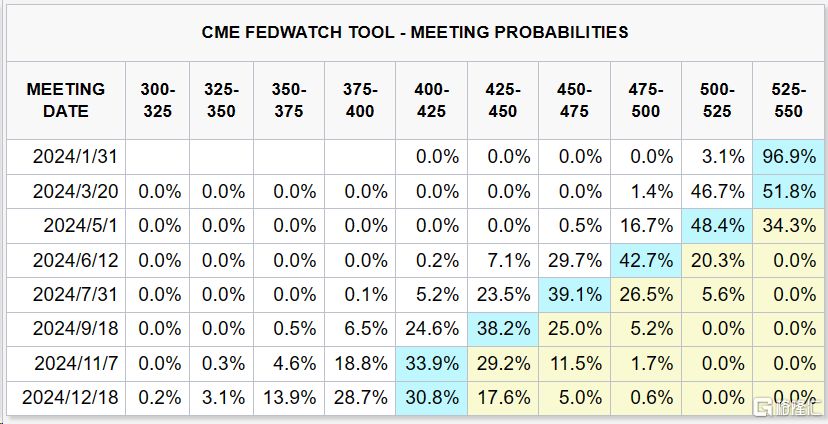

本周,美聯儲將召开FOMC會議並公布利率決議,目前市場一致預期將維持利率不變,而在3月降息的概率爲46.7%。

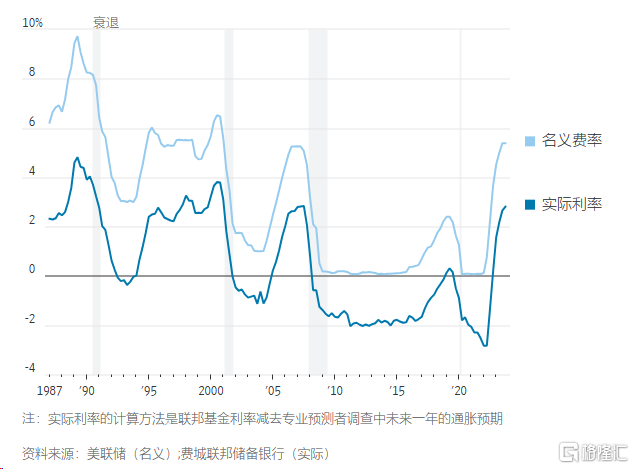

今年以來,通脹降溫超預期,隨着實際利率上升,美聯儲央行面臨着降息壓力。

據CME“美聯儲觀察”工具顯示,美聯儲本周維持利率在5.25%-5.50%區間不變的概率爲96.9%,降息25個基點的概率爲3.1%。

到3月維持利率不變的概率爲51.8%,累計降息25個基點的概率爲46.7%,累計降息50個基點的概率爲1.4%。

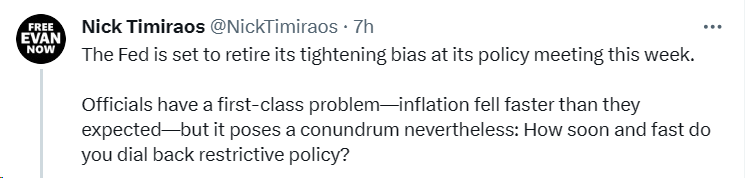

當地時間1月28日,素有"美聯儲傳聲筒"之稱的華爾街日報記者Nick Timiraos最新撰文稱,美聯儲擔憂實際利率太高,本周將放棄緊縮傾向,但可能採取一個象徵性的重要舉措。

美聯儲的新風險

Timiraos指出,今年來,美聯儲官員遇到了一個他們通常希望遇到的問題:通脹下降的速度比預期的要快得多。

不過,它也帶來了一個難題。因爲如果通脹率可持續地回到美聯儲2%的目標,那么實際利率已經上升,可能會過度限制經濟活動。這也意味着美聯儲需要降息。

問題是:何時降以及降多少?

Timiraos認爲,美聯儲不會在本周三結束的爲期兩天的會議上降息,因爲經濟一直在穩步增長。雖然在過去七個月中,剔除食品和能源外的月度通脹率有六個月處於或低於2%,但美聯儲希望在降息之前確保能夠維持這一水平。

相反,美聯儲官員本周可能會採取具有象徵意義的重要措施,不再在政策聲明中暗示利率上升的可能性大於下降的可能性。摒棄這種所謂的緊縮偏見將證實,官員們將在未來幾個月內接受更低的利率。

通常,美聯儲降息是因爲經濟活動正在急劇放緩;但直到去年年底,經濟增長仍然出人意料地強勁。相反,他們正在考慮,通脹走軟是否意味着如果他們不採取行動,實際利率將受到不必要的限制。

但如果倡導立即降息,債券收益率下降,股市上漲,這可能會提振經濟活動和消費者支出。

耶魯大學管理學院教授、前美聯儲高級經濟學家William English預計表示,出於這個原因,官員們可以等到5月甚至更晚才降息。

“如果他們得到真正令人放心的通脹數據,而實體經濟似乎有所放緩,我可以看到他們對3月份的降息感到滿意。”

推遲降息的原因

美聯儲的政策制定者可能希望謹慎地降低利率,因爲他們不確定最近的通脹降溫是否會持續下去,或者經濟是否會以維持更高通脹的方式加速。

幾位官員表示,他們希望不惜一切代價避免降息,卻不得不再次提高利率。

對衝基金Point72 Asset Management首席經濟學家Dean Maki認爲,美聯儲將等到6月再降息,因爲今年的增長和招聘將超出預期。

Maki表示,對通脹下降將提高實際利率的擔憂是錯誤的,因爲它還將提振購买力、消費者信心和支出。

“當通脹下降時,增長就會加強。我想不出過去幾十年裏通脹下降後增長減弱的例子。“

經濟也有可能容忍比以前更高的利率。

去年12月,大多數官員認爲,在經濟全面運轉時平衡供需的中性利率爲2.5%,遠低於實際利率。自7月以來,實際利率一直在5.25%至5.5%之間。這意味着利率具有高度限制性,但經濟並非如此。

Maki說,官員們“傾向於讓數據告訴他們政策過於嚴格,而不是依賴”中立的估計。

盡快降息的理由

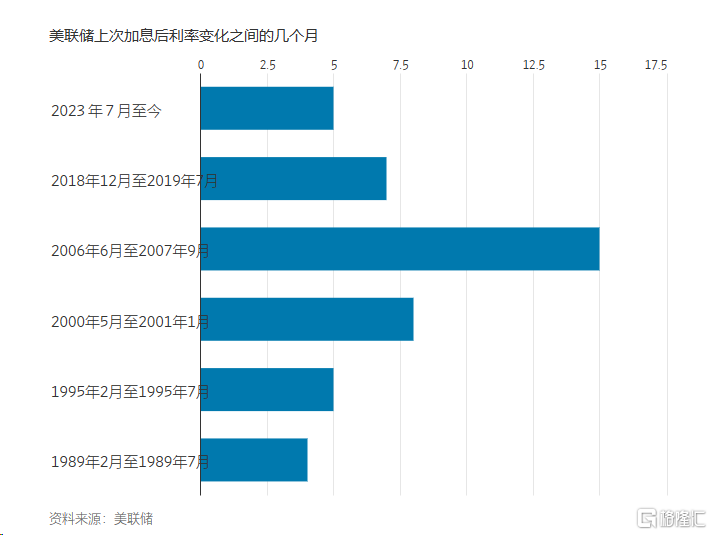

不過,其他人則警告說,如果等待數據向美聯儲發出政策太過嚴格的信號,那么屆時將需要採取類似於經濟陷入衰退時的激進降息措施,就像2001年和2007年那樣。

他們指出了負債累累的公司的潛在風險,尤其是房地產行業,這些公司在疫情初期鎖定了較低的利率。這些借款人可能會陷入困境,因爲這些債務以更高的利率再融資。

站在盡快降息立場的論點是:美聯儲官員迅速將利率提高到22年來的最高水平,並傳達了將利率保持在高位一段時間的計劃,因爲他們擔心通脹需要數年時間才能回落到目標水平。

但通脹下降的速度比他們預期的要快得多。不包括食品和能源的價格在7月至12月期間以1.9%的年率上漲,低於前六個月的4%。

從2011年到去年擔任堪薩斯城聯儲主席的埃絲特·喬治表示,在利率再次處於中性區域之前,可能存在“很大的降息空間”。

“我們做了一個非常積極的緊縮。不僅要看恢復的供應,還要看去年下降的需求。“

官員們還在縮減其7.7萬億美元的資產組合(即“量化緊縮”或QT),縮減速度比五年前更快。

“他們仍然在加速進行QT。”

喬治表示,政策制定者擔心降息然後再次加息會損害他們的信譽是正確的,但她表示,現在更大的風險是:降息時間過長會對勞動力市場造成難以修復的損害。

例如,去年11月,美國的招聘率降至10年來的最低水平,這表明更多的公司可能會感到人手過剩。喬治表示,勞動力市場非常棘手,在經濟下行之前,“看起來總是還好,然後很快就會走下坡路。”

官員們之所以提高利率,是因爲他們擔心高通脹將導致企業和消費者預期高物價將持續下去,從而形成一個自我實現的循環,並重演上世紀70年代的情景。

但倫敦GlobalData TS Lombard的經濟學家Dario Perkins表示,一系列衝擊似乎導致了商品、住房、服務和勞動力等行業價格的一次性飆升,這給人們留下的印象是通貨膨脹增加是持久的印象,而實際上並非如此。

“如果不發生20世紀70年代那種可怕的的情況,你應該能夠迅速降息,而這種情況其實並未發生。過去12個月的教訓是,我們並不真正需要痛苦來將通脹降至可接受的水平。”

標題:通脹暴跌帶來新風險?“美聯儲傳聲筒”談降息:本周料將放棄緊縮傾向

地址:https://www.iknowplus.com/post/76390.html