中金:權益延續優勢,看好成長風格

摘要

風格輪動:看好成長風格,小盤成長佔優

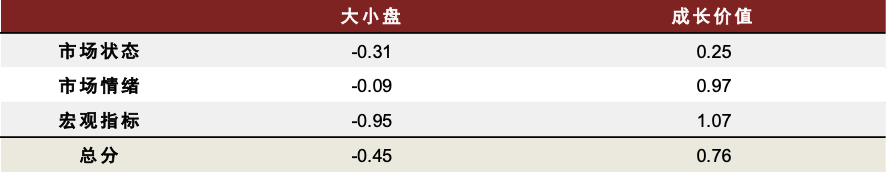

當前(2023-06-01)大小盤維度綜合指標值爲-0.45,成長價值維度綜合指標值爲0.76,整體風格偏向成長,判斷轉爲小盤成長。具體而言,在大小盤維度下,宏觀環境大類指標爲-0.95,市場狀態大類指標爲-0.31,均偏向於小盤;而市場情緒大類指標爲-0.09,較爲均衡。在成長價值維度下,市場狀態大類指標爲0.25,市場情緒大類指標爲0.97,宏觀環境大類指標爲1.07,均偏向於成長。

行業輪動:看好汽車、消費者服務、食品飲料、家電、交通運輸和電力及公用事業

模型6月份最新推薦持倉爲:汽車、消費者服務、食品飲料、家電、交通運輸和電力及公用事業。相比5月份的持倉,本月新增汽車、家電行業,剔除了機械與綜合行業。

模型組合5月份漲跌幅爲-4.0%,同期全行業等權基准漲跌幅爲-4.1%,組合跑贏基准0.1ppt。樣本外(2021-06-01至2023-05-31)組合收益率-10.3%,同期行業等權基准收益率-6.8%,超額收益率-3.5%。

行業景氣度模型觀點:黃金、汽車行業景氣度略有回暖。總體來看,模型判斷電力及公用事業、汽車行業景氣度相對較高;判斷景氣度中性的行業包括交通運輸、有色金屬;判斷景氣狀態較差的行業包括電子、煤炭、石油石化、鋼鐵、基礎化工。

多因子選股:中證1000增強5月跑贏基准2.25ppt

5月中金量化滬深300指數增強跑贏基准1.71ppt。組合樣本外跟蹤以來(2019-01-01至2023-05-31)累計收益80.34%,累計跑贏基准52.43ppt。5月中金量化中證500指數增強跑輸基准0.74ppt。組合樣本外跟蹤以來(2021-01-01至2023-05-31)累計收益20.21%,累計跑贏基准26.92ppt。5月中金量化中證1000指數增強跑贏基准2.25ppt。組合樣本外跟蹤以來(2022-08-01至2023-05-31)累計收益3.61%,累計跑贏基准12.22ppt。

主動量化選股:5月小盤價值優選策略仍然佔優,年初至今收益率達11.6%

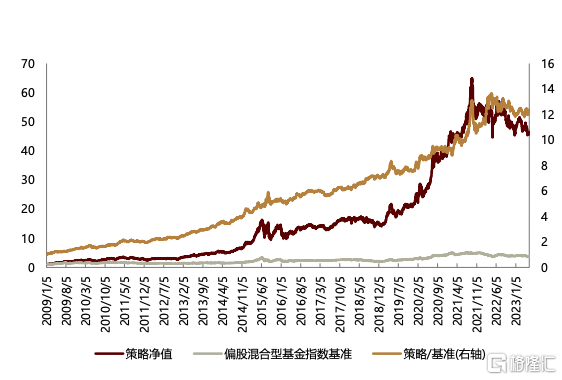

成長趨勢共振模型5月收益率爲-3.9%。該策略2009年1月1日以來,年化收益率達31.8%,以偏股混合型基金指數爲基准,年化超額收益率達21.4%。5月收益率爲-3.9%,跑輸基准0.2ppt。

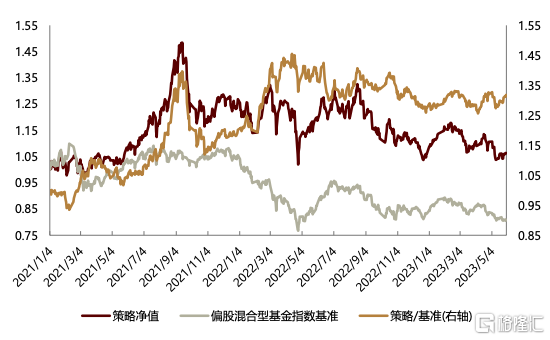

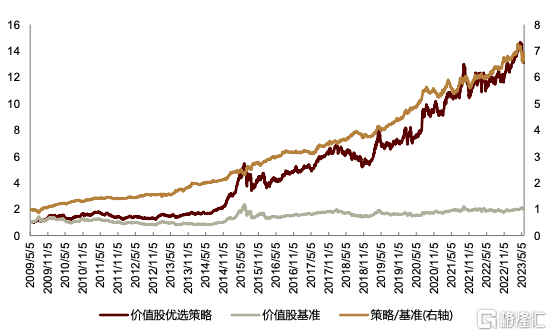

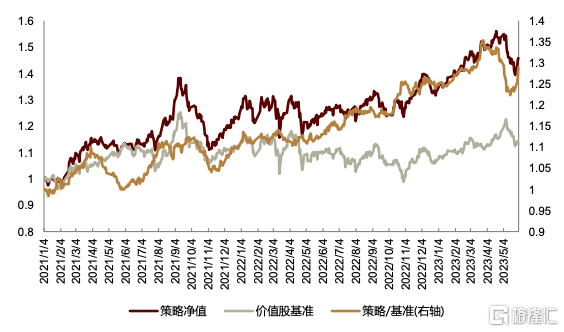

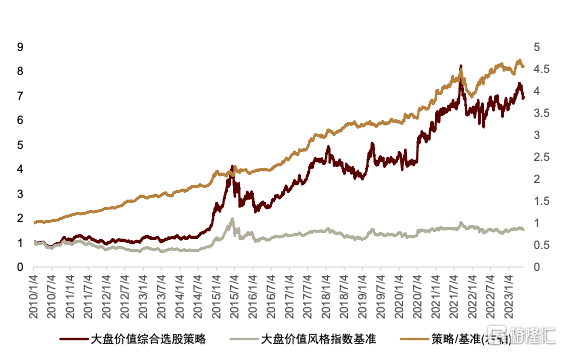

價值股優選策略5月收益率爲-5.1%。該策略2009年5月5日以來,年化收益率達21.3%,以中證紅利指數爲基准,年化超額收益率爲15.1%。5月收益率-5.1%,跑輸基准1.4ppt。

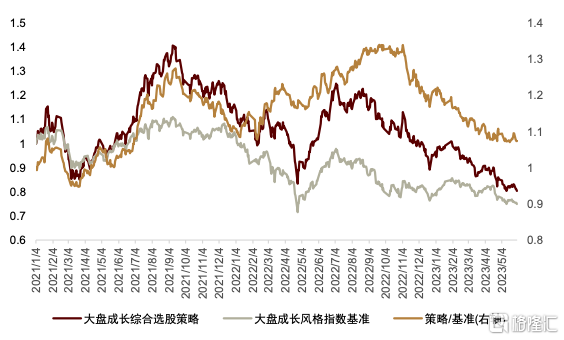

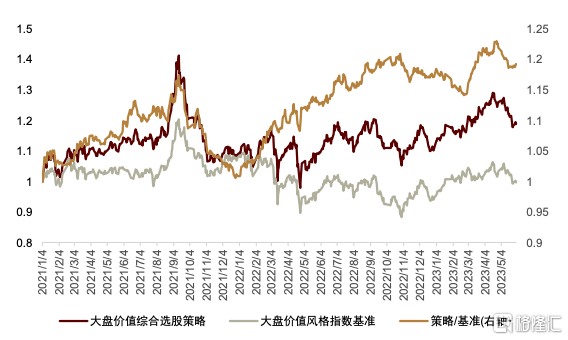

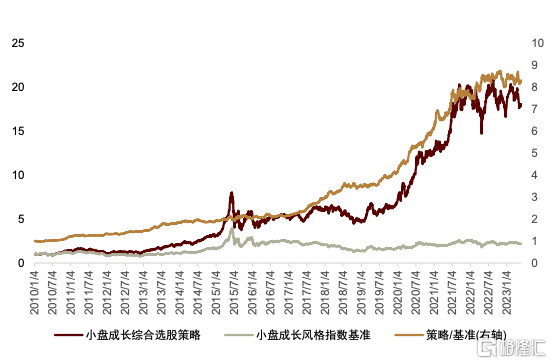

四象限風格中,5月小盤價值風格優選策略仍然佔優,年初至今收益率爲11.6%,超額小盤價值風格指數4.2ppt。其中,5月小盤價值優選策略收益率爲-2.1%,超額小盤價值風格指數0.3ppt。而大盤成長、大盤價值、小盤成長風格的優選策略5月均不同程度跑輸風格基准。

量化配置:股票>商品>債券

綜合宏觀驅動力、經濟預期差、左側內生結構、技術指標等維度的信息,我們當前對國內股票資產最爲看好,商品資產中性謹慎,債券資產最爲悲觀,各資產看好程度排序爲股票>商品>債券。

1)宏觀預期差維度:看多股票、看平債券、看空商品。截至最新時點,從股票市場看,最新的PPI不及預期,CPI連續三個月不及預期,整體對股票市場影響偏正面;從債券市場看,近期暫無具備顯著影響指標的發布,整體對債券市場影響偏中性;從商品市場看,最新的PMI不及預期,工業增加值連續兩個月不及預期,美元兌人民幣超預期,整體對商品市場影響偏負面。

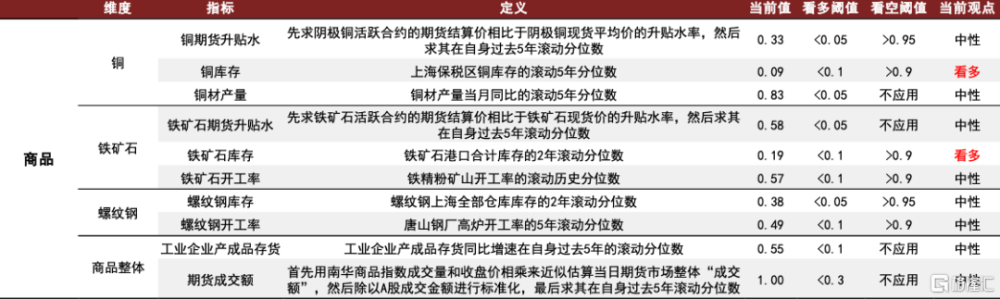

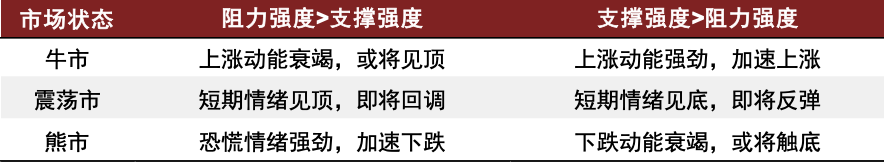

2)左側擇時維度:看平股票、看空債券、看空商品。①當前股市左側擇時體系中有1個指標觸發看多信號,爲估值維度的估值分位指標,其余指標維持無觀點狀態。我們認爲股市當前已處於估值較低狀態,未來存在較大的估值修復空間。②當前債券左側擇時體系中有4個指標發出看空信號,1個指標發出看多信號,其余指標維持無觀點狀態,我們認爲債券市場在估值、情緒、資金等角度整體處於高估或過熱狀態,未來大概率會出現趨勢反轉後的市場下跌。③當前商品左側擇時體系中有2個指標發出看多信號,其余指標維持無觀點狀態,我們認爲商品市場整體處於過冷狀態,未來大概率出現情緒修復所帶來的價格上行。

3)阻力支撐維度:當前股市爲看多信號,市場具備較強底部支撐。截至最新時點,股市阻力支撐指標在5個主要寬基指數多數發出看漲信號,我們認爲市場底部支撐更強,未來出現上漲的概率較高。

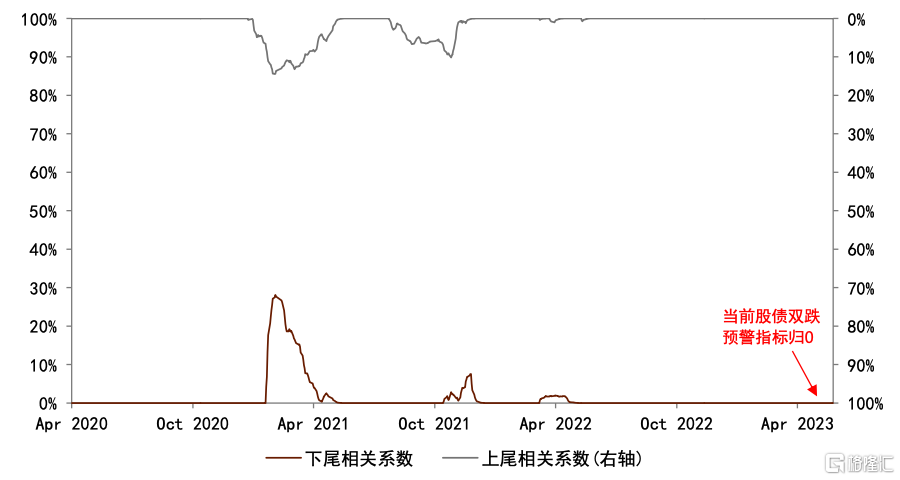

4)系統性風險維度:股債雙殺預警信號未觸發,股債未來同跌概率不大。2022年3月15日,股債雙跌預警指標觸發,並持續至2022年4月22日結束。從2022年4月23日至今,預警指標處於未觸發狀態。因此站在當前時點,我們認爲股債未來同跌概率不大。

風險

本篇報告基於市場歷史收益,探究量化策略表現,無法確保樣本外收益。

正文

風格輪動:看好成長風格,小盤成長佔優

四象限風格輪動模型

模型簡介

我們在報告《中金|如何捕捉四象限的風格輪動?》中,結合風格影響因素分析和量化指標篩選方法,構建了綜合單一維度和重合維度預測指標的,大盤成長、大盤價值、小盤成長、小盤價值四象限風格輪動模型。我們從市場狀態、市場情緒、宏觀環境三個維度尋找有經濟學意義的候選指標,採用格蘭傑檢驗和相關性檢驗對指標有效性進行測試,旨在篩選出既對四象限風格收益有預測效果,且符合經濟學邏輯的輪動指標,最終選出共15個指標。

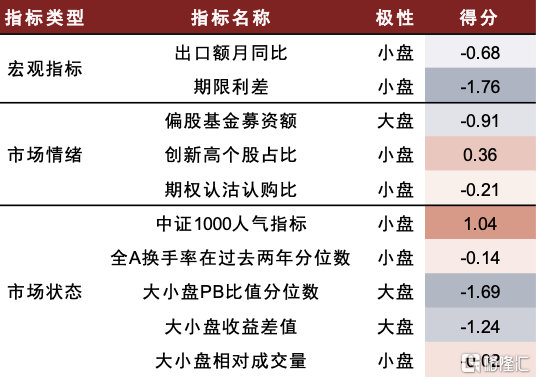

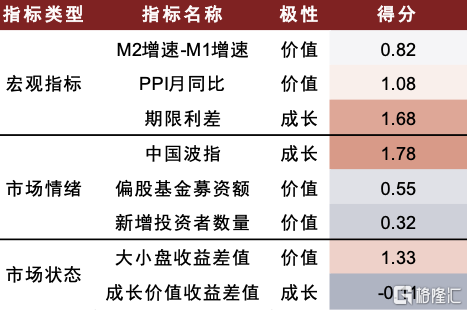

►成長/價值維度的有效指標包括:新增投資者數量、中國波指、PPI月同比和M2M1增速差等。

►大盤/小盤維度的有效指標包括:大小盤相對換手率、全A換手率分位數、創新高個股佔比、期權認沽認購比等。

►重合指標(即對大盤/小盤和成長/價值維度均有效)包括:偏股基金募資額、期限利差等。

使用通過顯著性檢驗後的入選指標,我們構建了大盤/小盤和成長/價值兩個維度的復合指標。除了將指標標准化和調整極性以外,我們通過疊加滾動勝率信息納入了指標近期趨勢的信息。我們進一步將所得二維復合得分指標,通過坐標法搭建四象限風格的倉位調整輪動策略:重倉推薦風格,低配相鄰風格,不配相反風格。

最新觀點

當前(2023-06-01)大小盤維度綜合指標值爲-0.45,成長價值維度綜合指標值爲0.76,整體風格偏向成長,判斷轉爲小盤成長。具體而言,在大小盤維度下,宏觀環境大類指標爲-0.95,市場狀態大類指標爲-0.31,均偏向於小盤;而市場情緒大類指標爲-0.09,較爲均衡。在成長價值維度下,市場狀態大類指標爲0.25,市場情緒大類指標爲0.97,宏觀環境大類指標爲1.07,均偏向於成長。

綜合來看,我們認爲整體風格偏向成長,小盤成長風格或佔優,推薦配置權重爲59.37%。

圖表1:各維度大類指標及綜合指標值

資料來源:Wind,中金公司研究部(截止於2023-05-31)

圖表2:大小盤維度細分指標得分

資料來源:Wind,中金公司研究部(截止於2023-05-31)。

注:得分爲極性與勝率調整後得分

圖表3:成長價值維度細分指標得分

資料來源:Wind,中金公司研究部(截止於2023-05-31)。

注:得分爲極性與勝率調整後得分

行業輪動:消費板塊延續得分領先

多維疊加輪動模型:汽車、消費者服務、食品飲料、家電、交通運輸和電力及公用事業

模型簡介

我們在報告《中金|如何在行業輪動打分體系下運用宏觀與中觀信息》中,以行業內成分股的微觀結構爲基礎,疊加宏觀場景與中觀景氣度信息。綜合各維度信息後構造出綜合行業輪動指標:

►微觀特徵:囊括盈利預期、成長趨勢、營運效率改善、財務槓杆利用、機構情緒、資金情緒、量價技術這七大類型特徵共20個細分微觀指標。

►宏觀情景:構造宏觀經濟增長指數與宏觀流動性指數,並基於宏觀情景動態地給各個微觀特徵進行配權。

►中觀景氣度:基於部分周期性行業的中觀行業景氣度指標,採用相關性篩選、數值狀態化與截面標准差賦權的方式,克服中觀景氣度數據在行業輪動打分體系中景氣度與股價收益不匹配、不同行業景氣度不可比、景氣度數據覆蓋行業不全等難點。將中觀得分融入輪動體系。

跟蹤表現

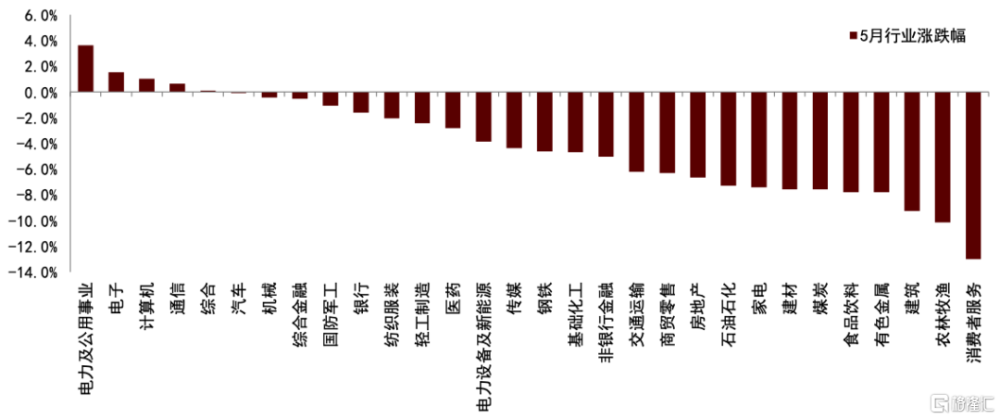

A股市場5月弱勢收官,延續了震蕩調整狀態,中證全指月度下跌3.68%。不同行業在收益上表現出一定分化,月度收益最高的行業與收益最低的行業之間的收益差超15ppt。

電力及公用事業行業在5月份表現相對優良,漲幅爲3.6%,顯著領先於其他行業;其他在5月取得正向收益的行業包括電子、計算機、通信和綜合行業。大部分行業在5月的表現偏弱,其中收益相對較差的行業包括建築、農林牧漁、消費者服務等,月度分別下跌9.3%、10.1%和13.0%。

圖表4:中信一級行業月度收益率

資料來源:Wind,中金公司研究部

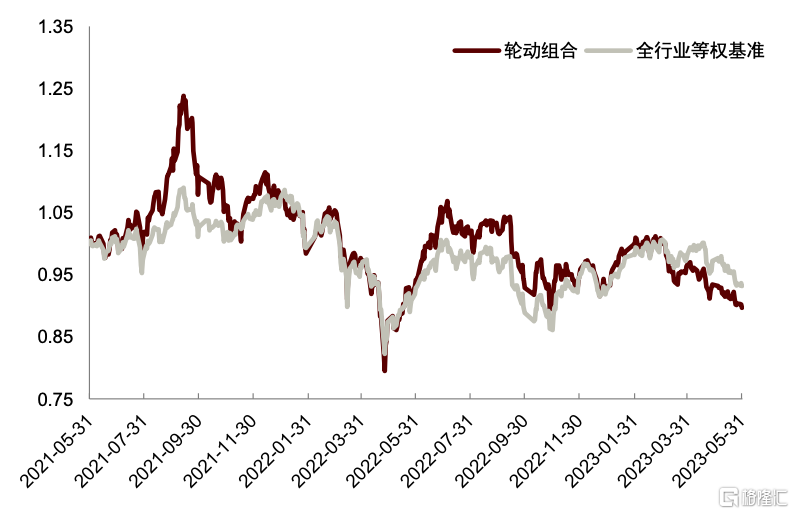

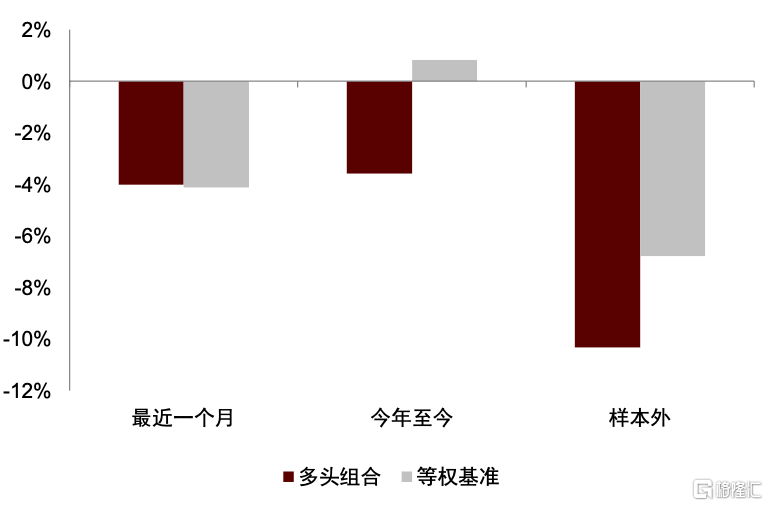

多維疊加行業輪動組合5月份持倉行業爲:食品飲料、交通運輸、電力及公用事業、消費者服務、機械和綜合。該組合5月份漲跌幅爲-4.0%,同期全行業等權基准漲跌幅爲-4.1%,組合跑贏基准0.1ppt。

組合2023年以來收益率-3.6%,同期行業等權基准收益率0.8%,超額收益率-4.4%。

樣本外(2021-06-01至2023-05-31)組合收益率-10.3%,同期行業等權基准收益率-6.8%,超額收益率-3.5%。

圖表5:輪動模型樣本外跟蹤淨值

資料來源:Wind,中金公司研究部(截止於2023-05-31)

圖表6:輪動模型收益表現

資料來源:Wind,中金公司研究部(截止於2023-05-31)

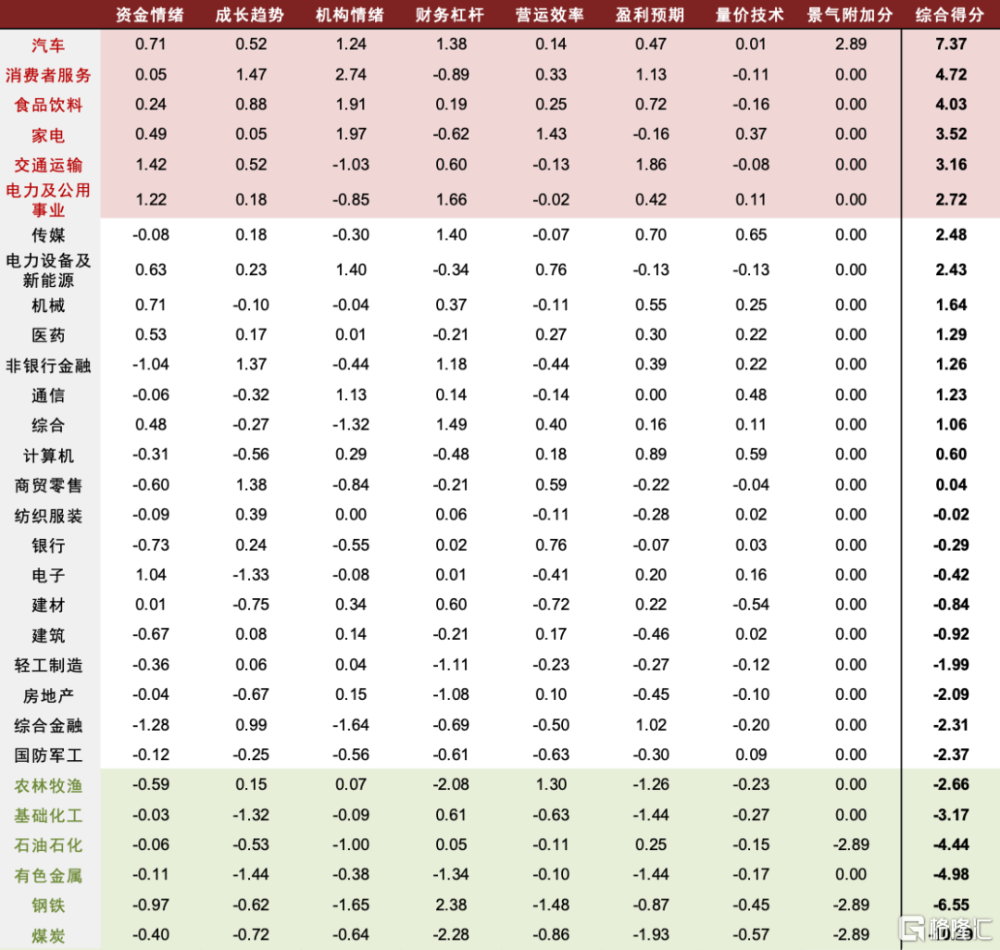

最新觀點

模型6月份最新推薦持倉爲:汽車、消費者服務、食品飲料、家電、交通運輸和電力及公用事業。相比5月份的持倉,本月新增汽車、家電行業,剔除了機械與綜合行業。

圖表7:近6個月持倉變化

資料來源:Wind,中金公司研究部

最新行業輪動觀點相應各維度信息細節如下:

►宏觀數據對應場景:宏觀經濟上行與流動性下行。對應營運效率改善等類型微觀特徵權重提升,而價量技術、財務槓杆利用等類型微觀特徵權重也同時提升。

►中觀景氣度方面,鋼鐵、石油石化和煤炭行業處於低景氣階段,在本月的模型中有額外扣分;汽車行業處於高景氣狀態,在本月的模型中有額外加分;其余行業在中觀維度上沒有得分調整。

圖表8:行業得分細項一覽

資料來源:Wind,中金公司研究部

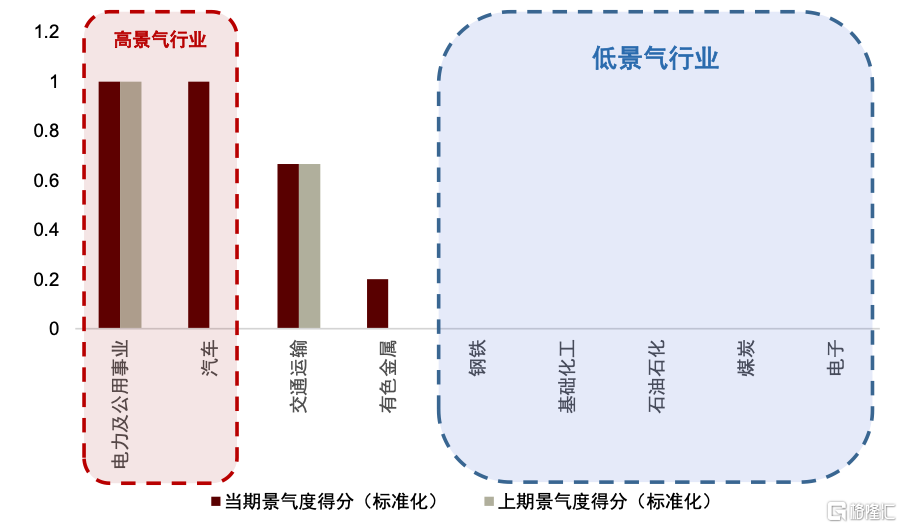

行業景氣:黃金、汽車行業景氣度略有回暖

我們在報告《中金|如何量化跟蹤周期性行業景氣度》中,針對周期性明顯的行業分別構建了景氣度打分模型。基於各行業的景氣度打分模型,2023年6月觀點如下:

►景氣度高的行業:電力及公用事業、汽車

►景氣度中性的行業:交通運輸、有色金屬

►景氣度低的行業:電子、石油石化、煤炭、鋼鐵、基礎化工

其中,經過檢驗,我們發現僅石油石化、煤炭、有色金屬、鋼鐵、汽車行業景氣度模型對於行業超額收益的預測能力較強。因此,映射到行業超額收益層面,煤炭、鋼鐵、石油石化行業均可能跑輸市場,汽車行業可能具有一定超額收益。

圖表9:2023年6月各行業不同景氣度維度得分

資料來源:Wind,中金公司研究部

圖表10:2023年6月各行業景氣度綜合得分

資料來源:Wind,中金公司研究部

多因子選股:中證1000增強5月跑贏基准2.25ppt

滬深300指數增強、中證500指數增強和中證1000指數增強的近期表現如下:

滬深300指數增強

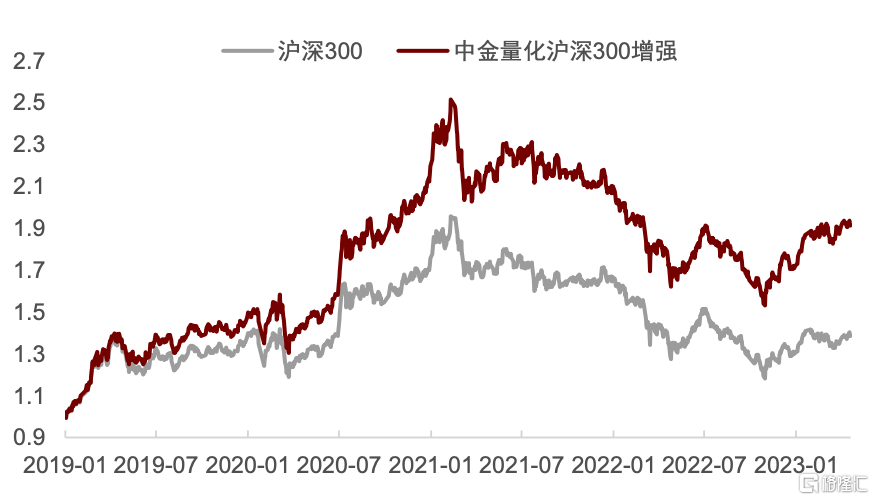

5月中金量化滬深300指數增強[滬深300指數增強模型詳見報告《中金:QQC綜合質量因子與指數增強應用》]跑贏基准1.71ppt。組合樣本外跟蹤以來(2019-01-01至2023-05-31)累計收益80.34%,累計跑贏基准52.43ppt。

圖表11:中金量化滬深300指數增強樣本外淨值走勢

資料來源:Wind、中金公司研究部(截止於2023-05-31)

中證500指數增強

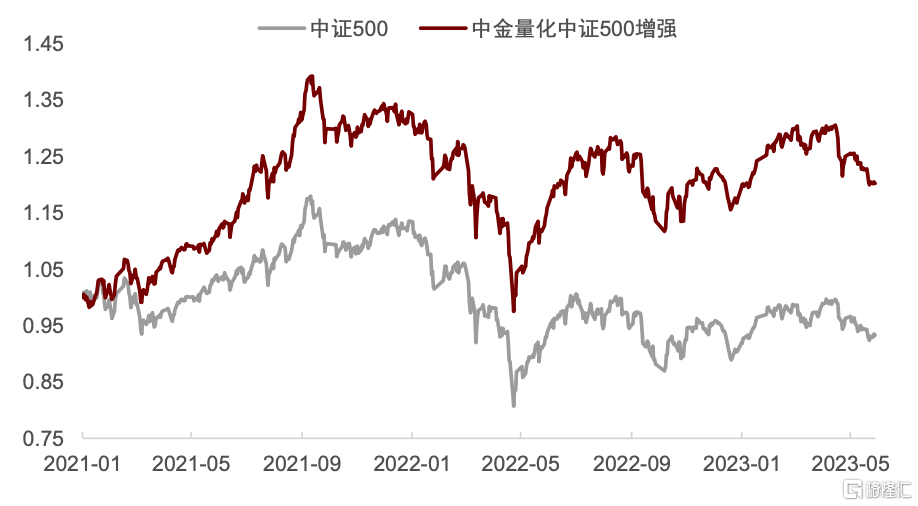

5月中金量化中證500指數增強[中證500指數增強模型詳見報告《中金:非线性假設下的情景分析因子模型》]跑輸基准0.74ppt。組合樣本外跟蹤以來(2021-01-01至2023-05-31)累計收益20.21%,累計跑贏基准26.92ppt。

圖表12:中金量化中證500指數增強樣本外淨值走勢

資料來源:Wind、中金公司研究部(截止於2023-05-31)

中證1000指數增強

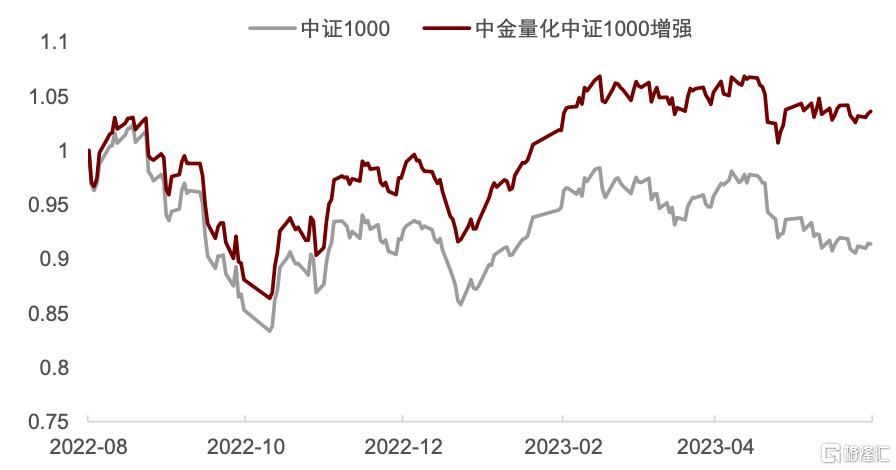

5月中金量化中證1000指數增強跑贏基准2.25ppt。組合樣本外跟蹤以來(2022-08-01至2023-05-31)累計收益3.61%,累計跑贏基准12.22ppt。

圖表13:中金量化中證1000指數增強樣本外淨值走勢

資料來源:Wind、中金公司研究部(截止於2023-05-31)

主動量化選股:5月小盤價值股優選策略依然佔優

主動量化選股策略旨在實現主動權益投資理念和量化工具的結合,通過量化的方式篩選符合主動權益投資邏輯的個股,構建選股組合。目前,我們分別構建了成長趨勢共振和價值股優選兩個主動量化選股模型,本章對組合近期的收益表現進行跟蹤。

成長趨勢共振選股策略

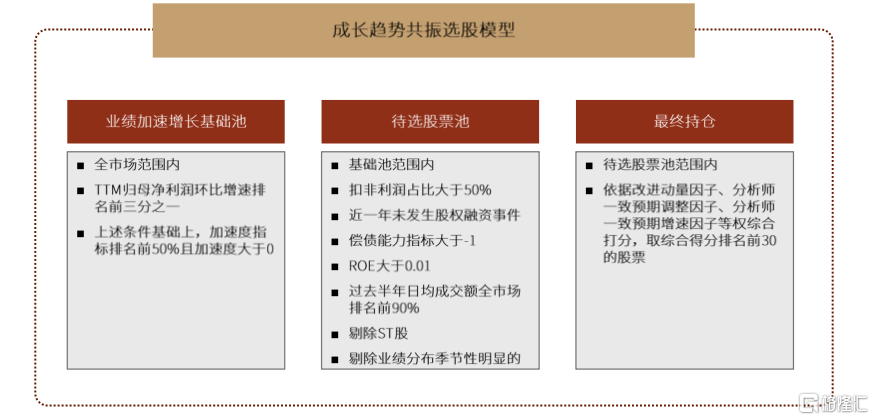

我們在報告《中金:業績成長是否具有延續性》的報告中,對“上市公司的業績成長具有一定的延續性”這一邏輯基礎進行了驗證。基於這一邏輯,成長趨勢共振選股模型的構建主要分爲以下三個步驟:

►業績加速增長基礎池:在全市場範圍內,篩選TTM歸母淨利潤環比增速排名前三分之一的股票,並在其中進一步篩選加速度指標排名前50%且加速度絕對值大於0的股票作爲基礎池。

►規避非經常性因素帶來的風險:非經常性因素對於公司業績增長的延續性影響較大,因此,在基礎池內,我們進一步篩選扣非利潤佔比大於50%、近一年未發生股權融資事件、償債能力指標大於-1的公司作爲待選股票池。結合報告《中金:精確刻畫業績的加速增長趨勢》的研究成果,我們將業績分布季節性較爲明顯的個股剔除。出於穩健性考慮,我們將ROE大於1%、過去半年日均成交額全市場排名前90%、剔除ST股也加入篩選標准。

►疊加分析師預期和技術面信息增厚收益:在待選股票池內,依據改進動量因子、分析師一致預期調整因子、分析師一致預期業績增速因子進行排序打分,並等權加總爲綜合得分,取綜合排名靠前的股票作爲最終持倉。

圖表14:成長趨勢共振選股策略實施步驟

資料來源:中金公司研究部

圖表15:成長趨勢共振選股策略收益表現

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表16:成長趨勢共振選股策略收益表現(2021年以來)

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

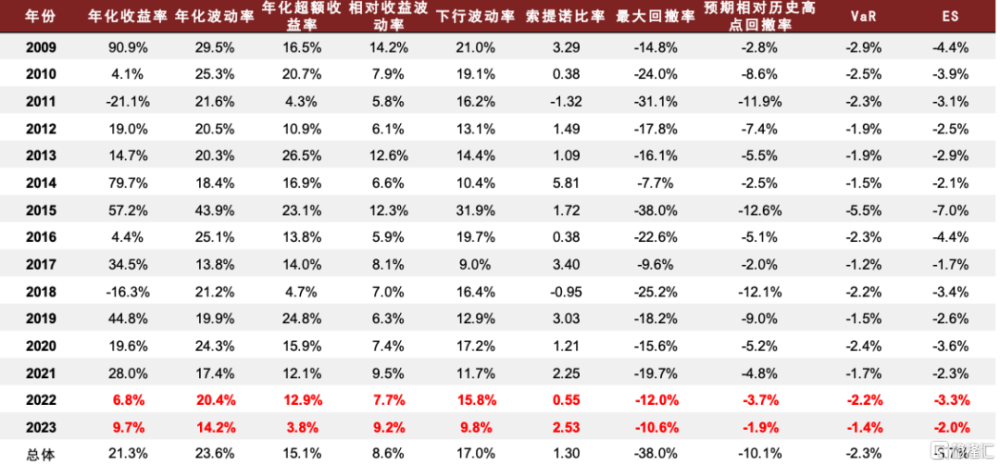

圖表17:成長趨勢共振選股策略分年度收益統計

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31;2023年收益率爲實際收益率,非年化數據)

價值股優選策略

我們在《中金:如何看待價值股的“價值”》報告中,探討了價值股的相對優勢,並認爲價值股的相對優勢主要在於下行風險較小、回撤較小,比較適合穩健型投資者。因此,在構建價值股優選策略過程中,我們也是強調突出下行風險小的特性,具體實施過程如下:

►基礎池:依據中信一級行業分類,每個行業分別篩選PB-ROE因子值較小的三分之一股票,作爲價值股的基礎池。

►優選持倉:在基礎池內,將龍頭指標、平均股息率分位數、穩健成長指標分位數等權相加,得到綜合得分,篩選綜合得分排名靠前的股票作爲最終持倉。

圖表18:價值股優選策略收益表現

資料來源:Wind,中金公司研究部(截止於2023-05-31)

圖表19:價值股優選策略收益表現(2021年以來)

資料來源:Wind,中金公司研究部(截止於2023-05-31)

圖表20:價值股優選策略分年度收益統計

資料來源:Wind,中金公司研究部(截止於2023-05-31;2023年收益率爲實際收益率,非年化數據)

四象限選股策略

由於A股市場中,大盤/小盤、成長/價值風格輪動現象較爲明顯,並且風格收益對策略收益影響較大,因此,我們考慮將選股增強與風格輪動兩部分策略拆分,並在《中金:四象限風格內應如何選股》報告中,將A股市場劃分爲大盤成長、大盤價值、小盤成長、小盤價值四個風格象限,在各個風格範圍內構建了綜合選股策略,以實現對不同風格指數的增強。

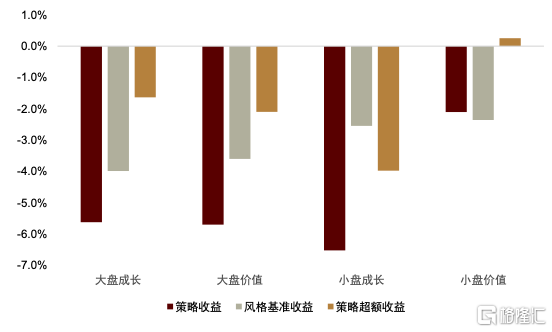

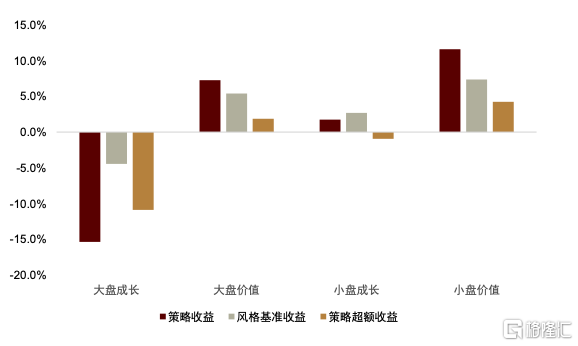

圖表21:四象限風格內選股策略收益(本月)

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表22:四象限風格內選股策略收益統計(年初至今)

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

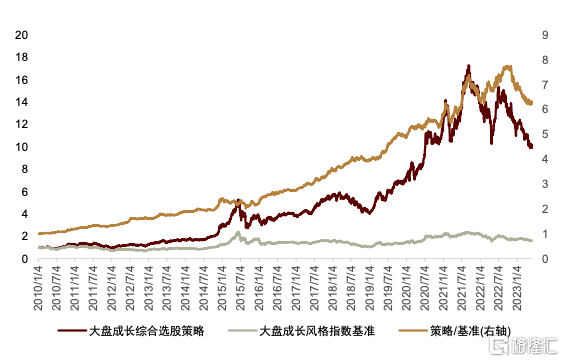

大盤成長

圖表23:大盤成長風格綜合選股策略收益表現

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表24:大盤成長風格綜合選股策略收益表現(2021年以來)

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表25:大盤成長風格綜合選股策略分年度收益統計

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31;2023年收益率爲實際收益率,非年化數據)

大盤價值

圖表26:大盤價值風格綜合選股策略收益表現

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表27:大盤價值風格綜合選股策略收益表現(2021年以來)

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表28:大盤價值風格綜合選股策略分年度收益統計

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31;2023年收益率爲實際收益率,非年化數據)

小盤成長

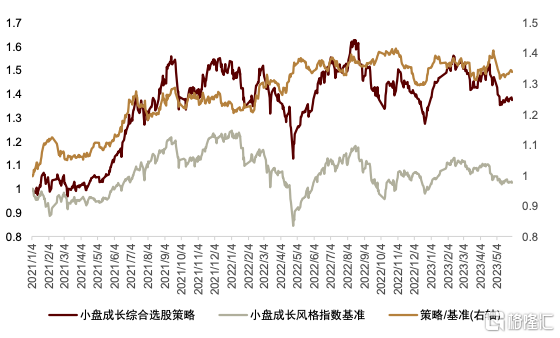

圖表29:小盤成長風格綜合選股策略收益表現

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表30:小盤成長風格綜合選股策略收益表現(2021年以來)

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表31:小盤成長風格綜合選股策略分年度收益統計

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31;2023年收益率爲實際收益率,非年化數據)

小盤價值

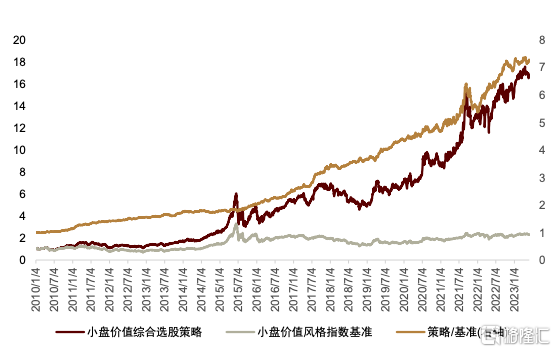

圖表32:小盤價值風格綜合選股策略收益表現

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

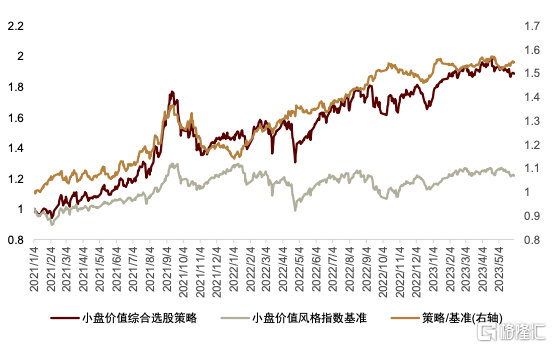

圖表33:小盤價值風格綜合選股策略收益表現(2021年以來)

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31)

圖表34:小盤價值風格綜合選股策略分年度收益統計

資料來源:Wind,朝陽永續,中金公司研究部(截止於2023-05-31;2023年收益率爲實際收益率,非年化數據)

量化配置:股票>商品>債券

我們從量化模型的視角,判斷未來各類資產的走勢與相對強弱。綜合宏觀驅動力、經濟預期差、左側內生結構、技術指標等維度的信息,我們當前對國內股票資產最爲看好,商品資產中性謹慎,債券資產最爲悲觀,各資產看好程度排序爲股票>商品>債券。

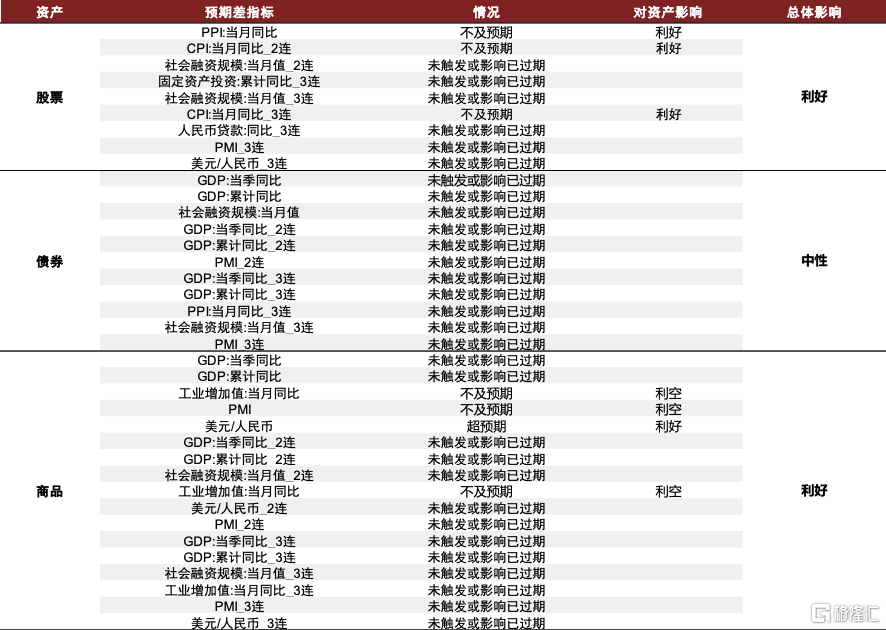

宏觀預期差維度:

看多股票、看平債券、看空商品

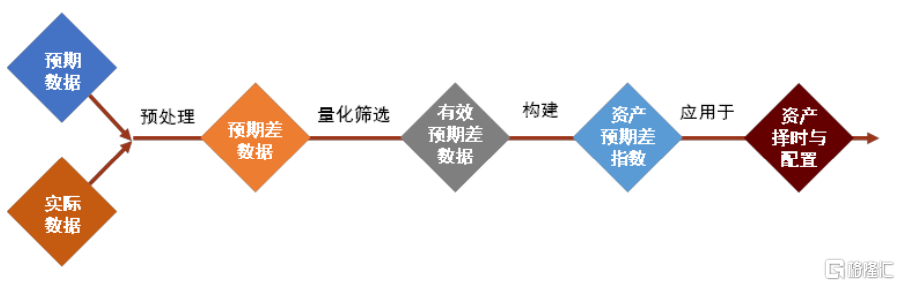

我們在2021年11月28日發布的報告《中金|量化配置系列(7):捕捉經濟預期差,順勢配置資產》中,基於國內重要宏觀經濟指標在發布實際數據時的超預期或者不及預期的情況,從中量化篩選出對國內股、債、商品資產未來走勢有顯著預測效果的預期差指標,並構建了各類資產的預期差指數。

圖表35:宏觀預期差指數構建流程

資料來源:Wind,中金公司研究部

從宏觀預期差的角度,看多股票、看平債券、看空商品。截至最新時點,從股票市場看,最新的PPI不及預期,CPI連續三個月不及預期,整體對股票市場影響偏正面;從債券市場看,近期暫無具備顯著影響指標的發布,整體對債券市場影響偏中性;從商品市場看,最新的PMI不及預期,工業增加值連續兩個月不及預期,美元兌人民幣超預期,整體對商品市場影響偏負面。因此從預期差的角度,我們當前看多股票、看平債券、看空商品。

圖表36:預期差指數最新觀點

資料來源:Wind,中金公司研究部,截至2023-05-31

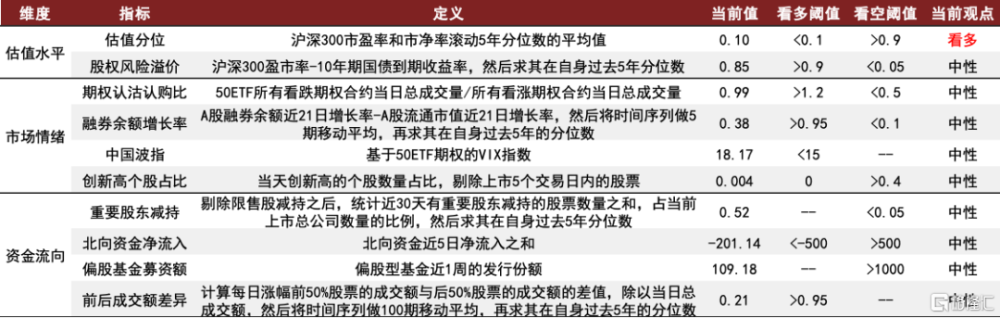

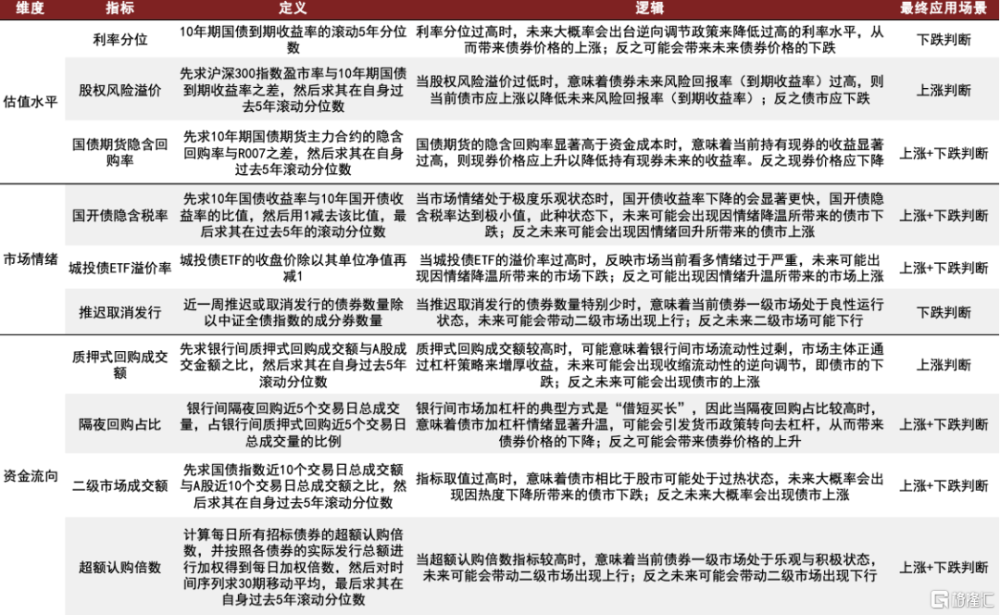

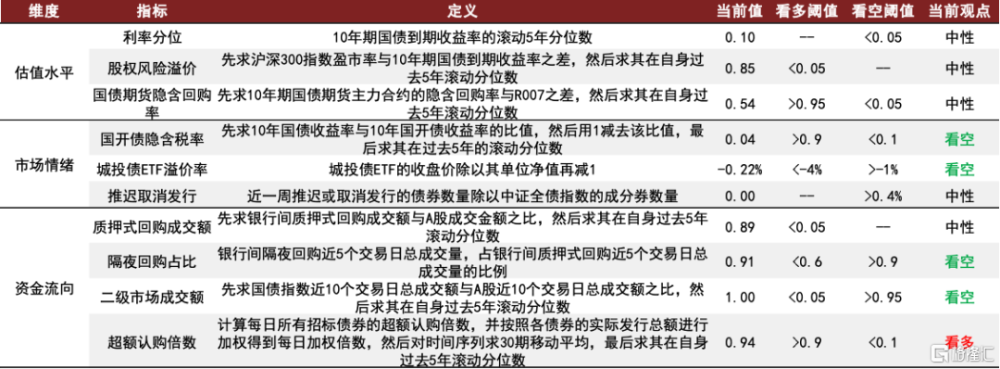

左側擇時維度:看多股票、看空債券、看多商品

我們在2022年4月8日發布的報告《中金|先發制人:A股左側擇時指標探討》、2022年7月5日發布的報告《中金|左側擇時在債券市場是否依然有效?》以及2022年12月22日發布的報告《中金|左側擇時在商品、可轉債及港股中的應用》,從估值水平、市場情緒和資金流向的角度,對股、債、商品分別構建了10余個用於頂底判斷的左側擇時指標。

當前股市左側擇時體系爲看多信號,估值已具有較大修復空間。截至最新時點,當前股市左側擇時體系中有1個指標觸發看多信號,爲估值維度的估值分位指標,其余指標維持無觀點狀態。我們認爲股市當前已處於估值較低狀態,未來存在較大的估值修復空間。

當前債券左側擇時體系爲看空信號。截至最新時點,當前債券左側擇時體系中有4個指標發出看空信號,1個指標發出看多信號,其余指標維持無觀點狀態。我們認爲債券市場在估值、情緒、資金等角度整體處於高估或過熱狀態,未來大概率會出現趨勢反轉後的市場下跌。

當前商品左側擇時體系爲看多信號。截至最新時點,當前商品左側擇時體系中有2個指標發出看多信號,其余指標維持無觀點狀態,我們認爲商品市場整體處於過冷狀態,未來大概率出現情緒修復所帶來的價格上行。

圖表37:股市左側指標匯總

資料來源:Wind,中金公司研究部

圖表38:當前股市左側指標觸發情況

資料來源:Wind,中金公司研究部,截至2023-05-31

圖表39:債市左側指標匯總

資料來源:Wind,中金公司研究部

圖表40:當前債市左側指標觸發情況

資料來源:Wind,中金公司研究部,截至2023-05-31

圖表41:商品左側指標匯總

資料來源:Wind,中金公司研究部

圖表42:當前商品左側指標觸發情況

資料來源:Wind,中金公司研究部,截至2023-05-31

阻力支撐維度:當前股市爲看多信號,市場具備較強底部支撐

我們在2021年1月發布的報告《中金:金融工程視角下的技術擇時藝術》中,從市場阻力支撐相對強弱的角度,構建了各寬基指數的技術擇時指標。

圖表43:阻力支撐應用邏輯

資料來源:中金公司研究部

當前指標在主要寬基指數中整體爲看多信號,市場具備較強底部支撐。截至最新時點,股市阻力支撐指標在5個主要寬基指數多數發出看漲信號,我們認爲市場底部支撐更強,未來出現上漲的概率較高。

圖表44:QRS量化擇時指標值

資料來源:Wind,中金公司研究部,計算截至2023-05-31

系統性風險維度:股債雙殺預警信號未觸發,股債未來同跌概率不大

我們在2021年2月5日發布的報告《中金:巧識尾部相關性,規避組合系統性風險》中,借助資產之間的上下尾相關系數,構建了國內股債雙跌的預警指標。具體來說,當滿足以下三個條件時,觸發股債雙跌預警指標:

►下尾相關系數大於0。下尾相關系數大於0是股債資產表現出下尾相關性的必要條件,預示着股債雙跌出現概率較大幅度增加。下尾相關系數使用過去63個交易日數據計算。

►上尾相關系數等於0。在市場波動較大時,股債收益率往往出現較多的同正離群值和同負離群值,此時下尾和上尾相關系數均大於0,即偏向於雙尾相關。爲區分下尾相關性和雙尾相關性,我們要求上尾相關系數必須等於0,從而保證下尾相關系數爲0時,大概率可以對應到真正股債雙跌時期。上尾相關系數使用過去63個交易日數據計算。

►股債資產其中之一處於下跌趨勢。爲避免短期擾動所帶來的在兩資產均處於上漲趨勢時所發出的錯誤信號,我們要求股債資產其中之一處於下跌趨勢。趨勢使用標准DIF值(12日移動平均-26日移動平均)計算。

預警信號未觸發,股債未來同跌概率不大。2022年3月15日,股債雙跌預警指標觸發,並持續至2022年4月22日結束。從2022年4月23日至今,預警指標處於未觸發狀態。因此站在當前時點,我們認爲股債未來同跌概率不大。

圖表45:近期股債尾部相關系數變化情況

資料來源:Wind,中金公司研究部,股票使用滬深300,債券使用中債綜合財富指數

注:本文摘自中金公司2023年6月1日研報《量化月報(27):權益延續優勢,看好成長風格》,報告分析員 周蕭瀟S0080521010006 SFC CE Ref:BRA090、古翔S0080521010010 SFC CE Ref:BRE496、宋唯實S0080522080003 SFC CE Ref:BQG075、胡驥聰S0080521010007 SFC CE Ref:BRF083、劉均偉S0080520120002 SFC CE Ref:BQR365

標題:中金:權益延續優勢,看好成長風格

地址:https://www.iknowplus.com/post/751.html