一致預期下的風險和機會

主要觀點

債市繼續走強,長端利率下行更爲明顯。年初以來,債市繼續走強,雖然短端利率下行幅度有限,甚至有所反彈,但長端利率卻繼續快速下行。10年國債在本周累計下行3.8bps至2.52%,是20年4月以來的新低。而30年國債進一步下行2.3bps至2.80%,繼續創歷史新低。而流動性寬松不及預期,短端利率卻小幅反彈,1年AAA存單本周累計上升5.7bps至2.46%

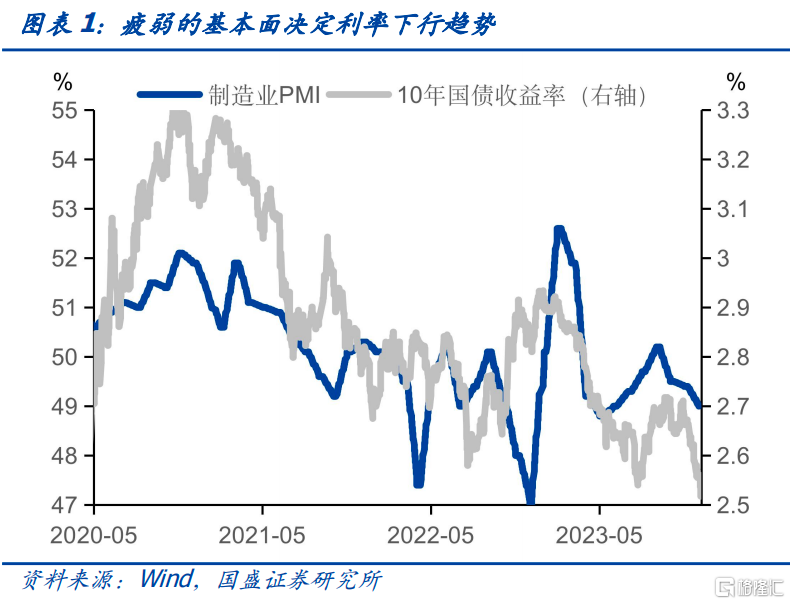

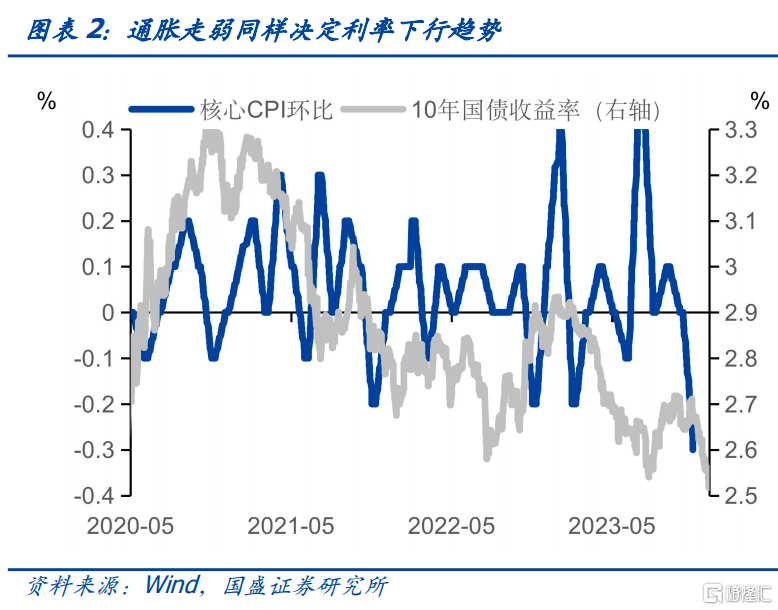

多重因素推動之下,市場對債市形成相對一致的預期,這驅動了利率快速下行,並達到過去幾年低位。首先,近幾個月基本面相對疲弱,制造業PMI已經連續三個月低於榮枯线,2023年12月更是回落至49.0%的低位,這意味着短期融資需求並不強勁,產生對利率的抑制作用;其次,通脹走弱,貨幣寬松預期上升。2023年11月CPI與PPI的同比和環比增速雙雙爲負,隨後政策對通脹關注度上升,中央經濟工作會議要求貨幣供給與物價目標相一致,四季度貨幣政策委員會例會要求促進物價低位回升,保持物價在合理水平。從必要性上,貨幣政策需要進一步寬松。而從可行性來看,節前銀行存款利率已經調降,而近期美元指數走弱也爲之創造了空間,因而市場對降息降准預期上升,可能已經部分納入市場定價之中。再次,年初政府債券供給缺位,本周政府債券供給爲零,下周地方債依然沒有供給計劃,目前來看,地方債供給相對滯後,放量可能需要到1月底甚至2月,而配置力量加強,這進一步加劇了資產荒。在這些因素共同作用之下,市場做多情緒強化,甚至形成了相對一致的預期。

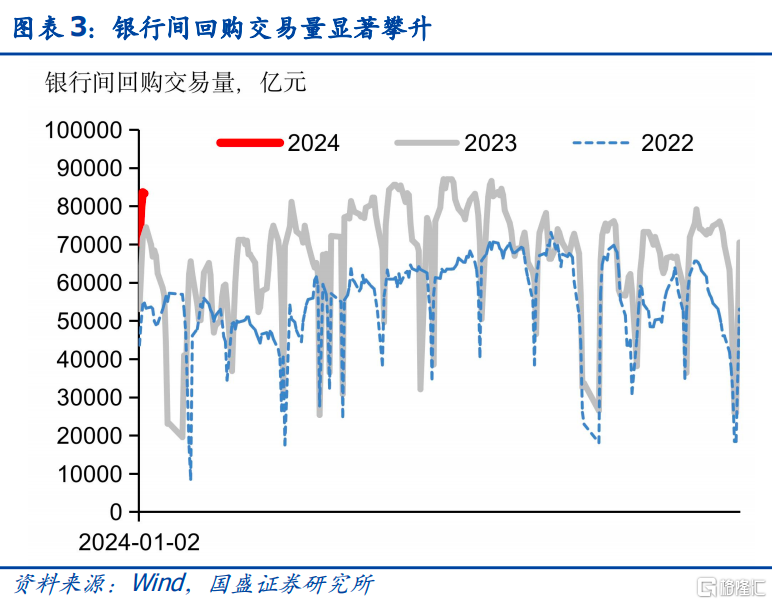

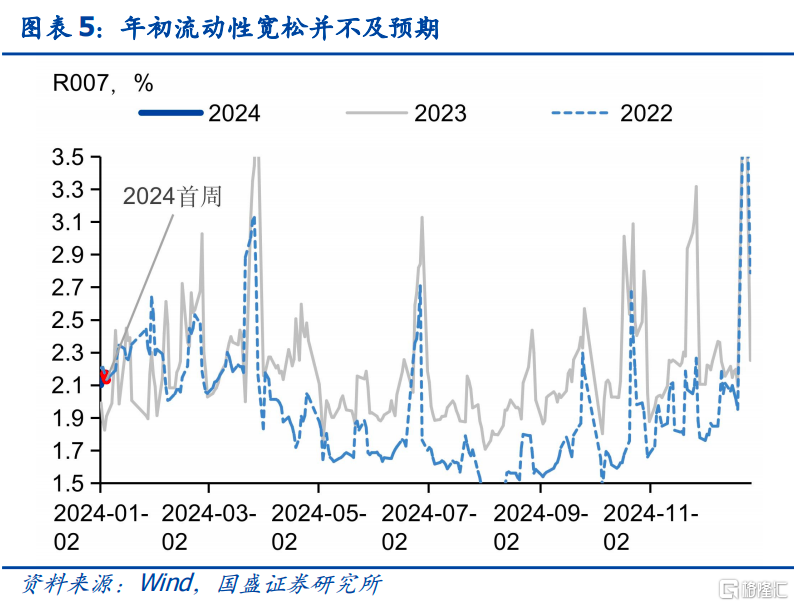

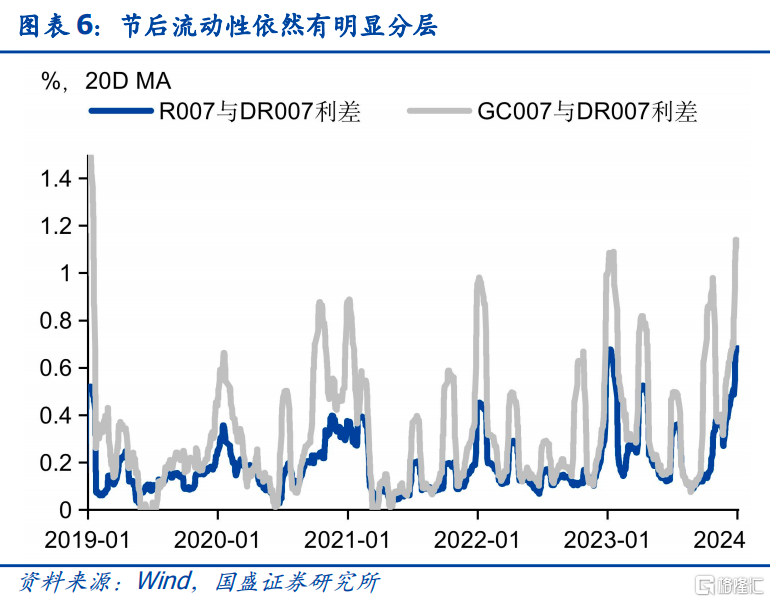

但同時,也需要看到一致預期在交易中已經有較爲充足的反映,槓杆率再度上升到較高水平。隨着市場一致做多交易的推進,市場槓杆攀升、久期拉長,且相對到了較高水平。目前銀行間回購交易量達8.3萬億左右,同比多增1.2萬億以上,已經達到去年7、8月份的水平左右。而從以往經驗來看,當回購交易量同比多增量達到近2萬億左右的時候,往往可能面臨長端利率階段性見頂的情況。而且,從目前來看,年初流動性寬松程度並不及預期,短端利率並未大幅度下行,特別是R007等,依然處於相對較高水平,且呈現出較強的流動性分層。這也將繼續對債市形成約束。

另一方面,政府債券和其他財政政策發力節奏偏慢,但並未缺位,後續發行可能帶來階段性信用擴張的風險。年初專項債等政府債券發行緩慢,這導致市場呈現供給不足,需求旺盛的資產荒行情。但政府債券供給並未缺位,而是時間滯後。隨着項目審批的推進,專項債等供給有望在1月底开始進入密集發行期。另外,隨着PSL落地,保障房、城中村改造等項目也有望階段性加快,這可能帶來信貸投放的階段性增加。從節奏上來看,這可能階段性緩和當前的資產荒環境,甚至帶來利率小幅調整的可能。

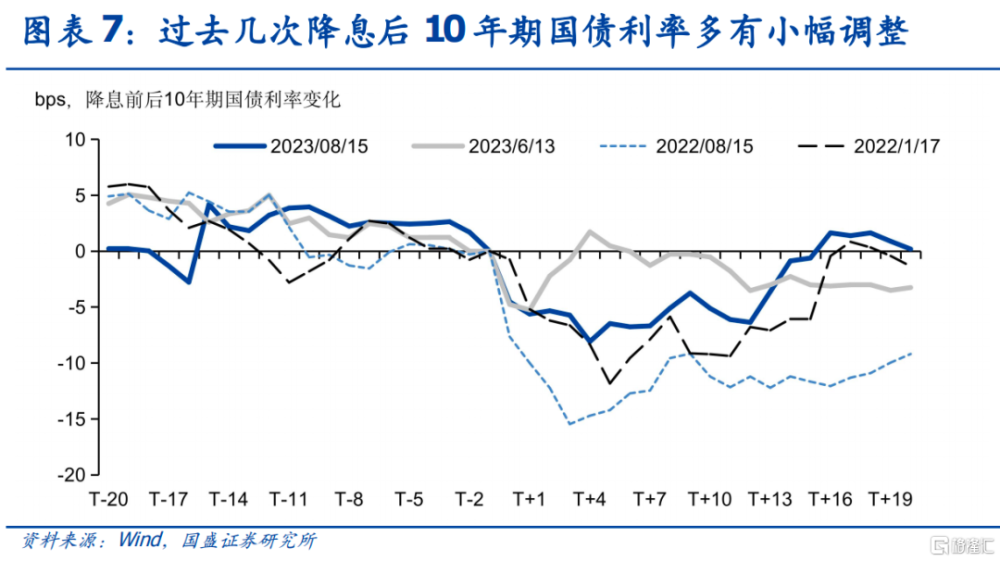

債市走強的大趨勢並未改變,但需要注意節奏的變化。地產收縮形成的增長動力缺口,以及債務化解壓力之下,利率下行的大趨勢並未改變。而雖然後續財政發力,但考慮到地方政府財力的收縮,以目前情況看整體財政擴張力度可能並不強勁,並不足以改變利率下行趨勢。而貨幣可能先行,降息降准等措施的落地或將繼續推動利率下行,而這也已經在市場中有所反映。債市走強的大趨勢並未改變。但在下行的大趨勢中,也需要注意節奏的變化。隨着一致預期的形成,當前做多交易已經達到相對較高水平,無論是從回購交易量來看,還是久期來看,對做多情緒都有較多的反映。如果1月中降息落地,那么利好兌現之後,參照此前降息後市場走勢,不排除再度出現止盈的操作。因而,在走強趨勢中,需要注意市場節奏的變化。

當前我們對債市持中性觀點,降息利好落地之後存在階段性止盈可能,但債市走強大趨勢不變,因而利率即使調整,空間也相對有限,把握債市的節奏。當前我們對債市持中性觀點,考慮到後續可能有降息降准等寬松貨幣政策落地,利率依然存在一定下行空間,我們預計10年國債有望下降至2.4%左右的低位。但目前位置已經據此不遠,同時,市場情緒比較一致,交易已經相對擁擠,因而短期追高性價比不高。如果1月中降息落地,不排除出現利好兌現後止盈的可能,利率可能會在下行之後小幅上升。但考慮驅動債市走強的長期因素並未發生變化,利率及時調整,空間也有限,屆時可能出現更好增配時點。而如果1月降息未能落地,則降息預期繼續存在,債市有可能在當前位置繼續保持震蕩或小幅走強。因而,我們當前持中性態度,建議根據後市債市節奏變化決定如何操作。

風險提示:政策變化超預期,基本面變化超預期,數據統計口徑存在誤差。

正文

債市繼續走強,長端利率下行更爲明顯。年初以來,債市繼續走強,雖然短端利率下行幅度有限,甚至有所反彈,但長端利率卻繼續快速下行,並達到20年4月以來的低點。10年國債在本周累計下行3.8bps至2.52%,是20年4月以來的新低。而30年國債進一步下行2.3bps至2.80%,創歷史新低。長端信用債和二永也有小幅度的下行。而流動性寬松不及預期,短端利率卻小幅反彈,1年AAA存單利率本周累計上升5.7bps至2.46%。曲线再度平坦化。

多重因素推動之下,市場對債市形成相對一致的預期,這驅動了利率快速下行,並達到過去幾年低位。首先,近幾個月基本面相對疲弱,制造業PMI已經連續三個月低於榮枯线,2023年12月更是回落至49.0%的低位,這意味着短期融資需求並不強勁,產生對利率的抑制作用;其次,通脹走弱,貨幣寬松預期上升。2023年11月CPI與PPI的同比和環比增速雙雙爲負,隨後政策對通脹關注度上升,中央經濟工作會議要求貨幣供給與物價目標相一致,四季度貨幣政策委員會例會要求促進物價低位回升,保持物價在合理水平。從必要性上,貨幣政策需要進一步寬松。而從可行性來看,節前銀行存款利率已經調降,而近期美元指數走弱也爲之創造了空間,因而市場對降息降准預期上升,可能已經部分納入市場定價之中。再次,年初政府債券供給缺位,本周政府債券供給爲零,下周地方債依然沒有供給計劃,目前來看,地方債供給相對滯後,放量可能需要到1月底甚至2月,而配置力量加強,這進一步加劇了資產荒。在這些因素共同作用之下,市場做多情緒強化,甚至形成了相對一致的預期。

但同時,也需要看到一致預期在交易中已經有較爲充足的反映,槓杆率再度上升到較高水平。隨着市場一致做多交易的推進,市場交易方面已經呈現出槓杆攀升、久期拉長等特徵,且相對到了較高水平。目前銀行間回購交易量達8.3萬億左右,同比多增1.2萬億以上,已經達到去年7、8月份的水平左右。而從以往經驗來看,當回購交易量同比多增量達到2萬億左右的時候,往往可能面臨長端利率階段性見頂的情況。而且,從目前來看,年初流動性寬松程度並不及預期,短端利率並未大幅度下行,特別是R007等,依然處於相對較高水平,且呈現出較強的流動性分層。這也將繼續對債市形成約束。

另一方面,政府債券和其他財政政策發力節奏偏慢,但並未缺位,後續發行可能帶來階段性信用擴張的風險。年初專項債等政府債券發行緩慢,這導致市場呈現供給不足,需求旺盛的資產荒行情。但政府債券供給並未缺位,而是時間滯後。隨着項目審批的推進,專項債等供給有望在1月底开始進入密集發行期。另外,隨着PSL落地,保障房、城中村改造等項目也有望階段性加快,這可能帶來信貸投放的階段性增加。從節奏上來看,這可能階段性緩和當前的資產荒環境,甚至帶來利率小幅調整的可能。

債市走強的大趨勢並未改變,但需要注意節奏的變化。地產收縮形成的增長動力缺口,以及債務化解壓力之下,利率下行的大趨勢並未改變。而雖然後續財政發力,但考慮到地方政府財力的收縮,以目前情況看整體財政擴張力度可能並不強勁,並不足以改變利率下行趨勢。而貨幣可能先行,降息降准等措施的落地或將繼續推動利率下行,而這也已經在市場中有所反映。債市走強的大趨勢並未改變。但在下行的大趨勢中,也需要注意節奏的變化。隨着一致預期的形成,當前做多交易已經達到相對較高水平,無論是從回購交易量來看,還是久期來看,對做多情緒都有較多的反映。如果1月中降息落地,那么利好兌現之後,參照此前降息後市場走勢,不排除再度出現止盈的操作。因而,在走強趨勢中,需要注意市場節奏的變化。

當前我們對債市持中性觀點,降息利好落地之後存在階段性止盈可能,但債市走強大趨勢不變,因而利率即使調整,空間也相對有限,把握債市的節奏。當前我們對債市持中性觀點,考慮到後續可能有降息降准等寬松貨幣政策落地,利率依然存在一定下行空間,我們預計10年國債有望下降至2.4%左右的低位。但目前位置已經據此不遠,同時,市場情緒比較一致,交易已經相對擁擠,因而短期追高性價比不高。如果1月中降息落地,不排除出現利好兌現後止盈的可能,利率可能會在下行之後小幅上升。但考慮驅動債市走強的長期因素並未發生變化,利率及時調整,空間也有限,屆時可能出現更好增配時點。而如果1月降息未能落地,則降息預期繼續存在,債市有可能在當前位置繼續保持震蕩或小幅走強。因而,我們當前持中性態度,建議根據後市債市節奏變化決定如何操作。

風險提示:政策變化超預期,基本面變化超預期,數據統計口徑存在誤差。

注:本文節選自國盛證券研究所於2024年1月7日發布的研報《一致預期下的風險和機會》;楊業偉 S0680520050001

標題:一致預期下的風險和機會

地址:https://www.iknowplus.com/post/69664.html