5%還需多大政策加力?

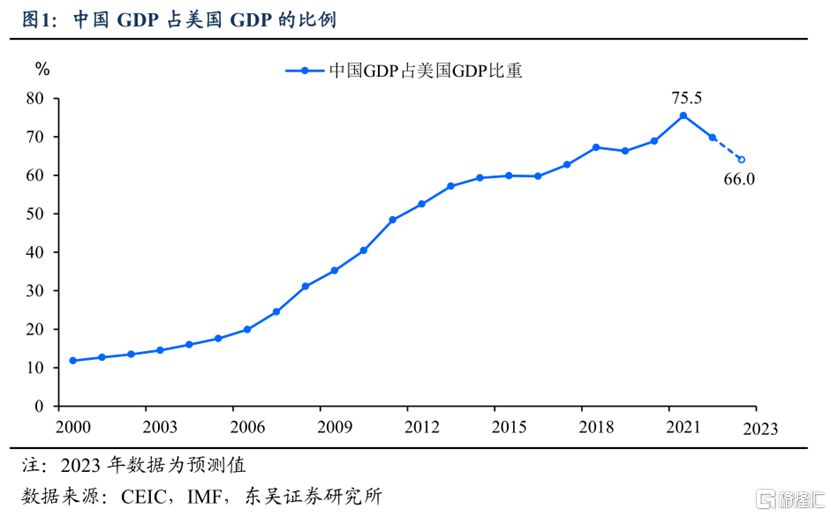

2023年5%的增速“有驚無險”,如果2024年也要實現這個目標意味着什么?雖然地產的難題依舊任重道遠,但是內外部壓力下明年的經濟目標不宜明顯下調:一方面,根據IMF的預測,中國佔美國GDP比例在2023和2024年可能進一步下滑至66%;另一方面,爲了緩解就業壓力,保持的增速穩定十分必要。我們在此前的報告中說明中美元首的順利會晤,會讓政策更偏向於國內“發展”,即將召开的中央經濟工作會議論調也會更加積極。當然,沒了基數效應的“幫襯”,2024年要實現5%的增速並不容易。

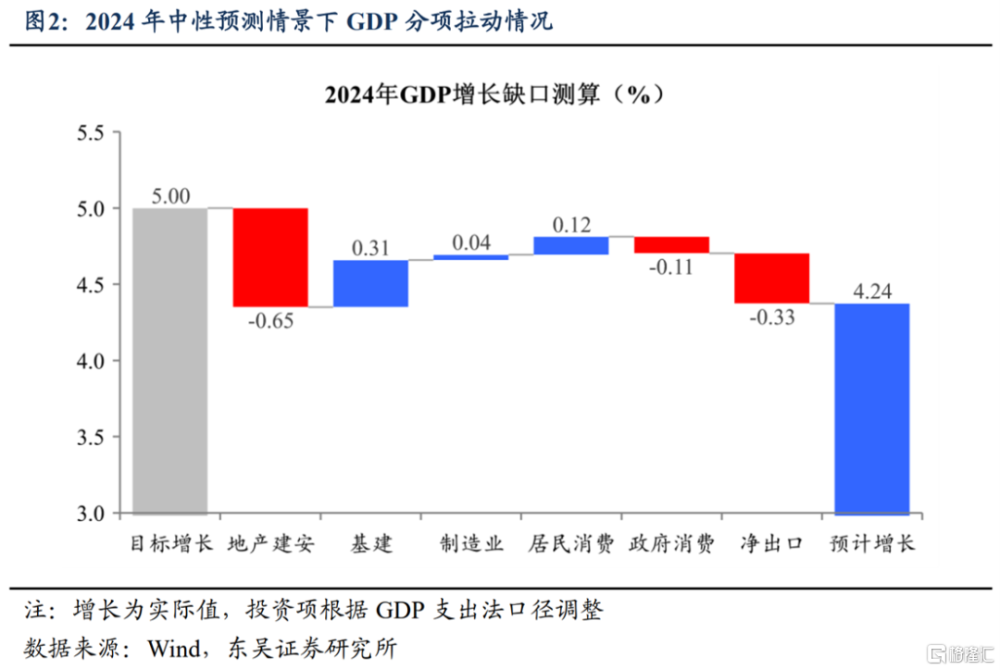

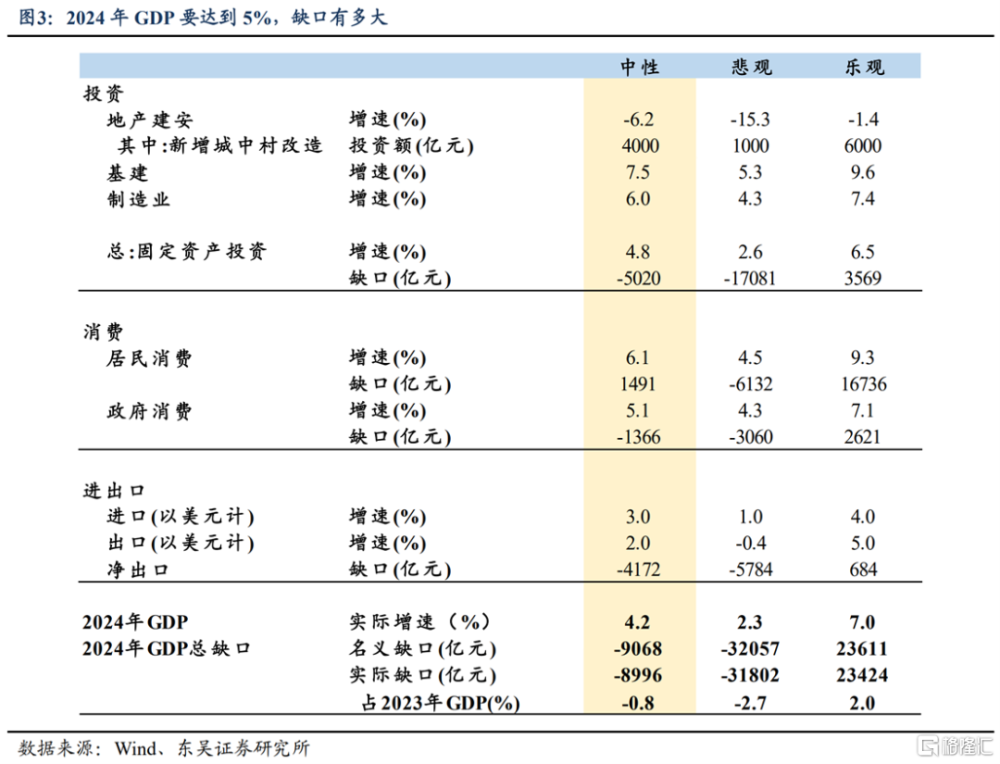

根據我們的測算,2024年地產投資與淨出口仍是拖累,而基建與消費能夠提供一定的支撐和對衝。中性情境下,經濟增長距離要5%的實際增速目標還有約9000億元的缺口。這可能需要財政更大的發力,保障性住房和城中村改造更多的工作量,此外穩定外貿以及適當的匯率貶值也是重要的選擇。具體測算情況如下:

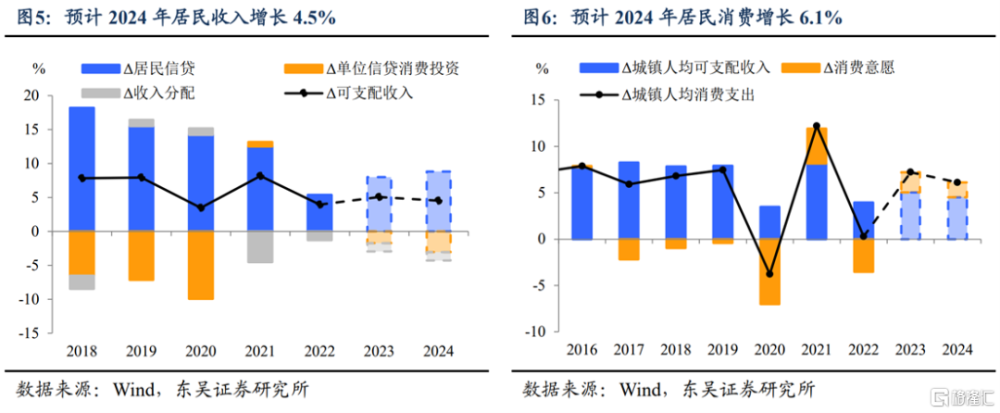

居民消費:回歸正軌。疫情期間居民累積的儲蓄多是消費的“超減”而非收入的“超增”,意味者信心和意愿反彈的動能有限。在此基礎上,消費這一經濟“慢變量”在2024年或更多是回歸正軌,修復至潛在增長趨勢,積蓄後續發力的動能,而超預期走強的概率較小。

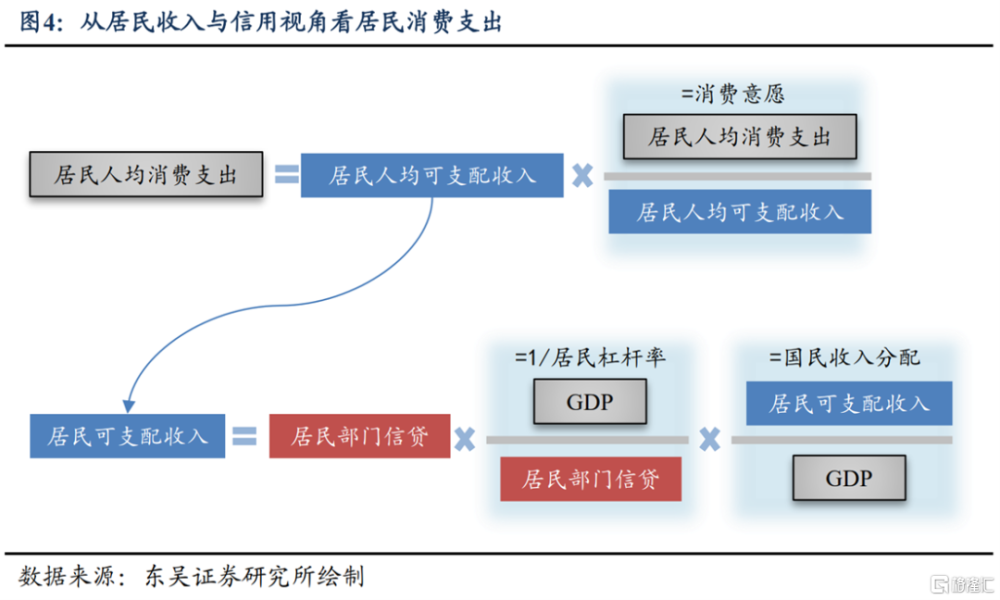

預計中性情形下2024年居民消費支出及社零均增長6.1%,名義缺口約爲+1491億元,實際缺口約爲+1479億元。我們通過居民收入與信用視角觀察消費的增長點:首先,今年前三季度消費意愿自2022年的低點持續回暖,考慮到“疤痕效應”對預期的限制,預計2024年居民消費意愿繼續修復,但不及疫情前。其次,居民可支配收入預計在零售信貸增速弱修復、居民杆杆率回升、收入分配平穩的情境下增長4.5%。

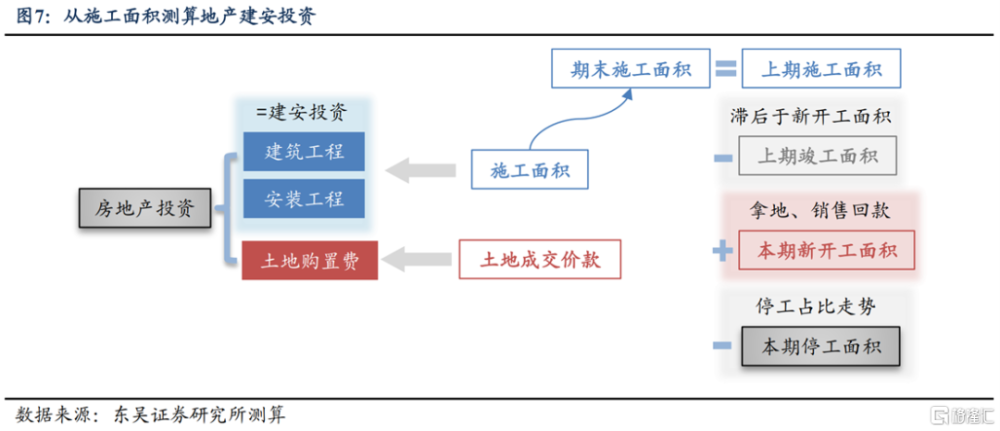

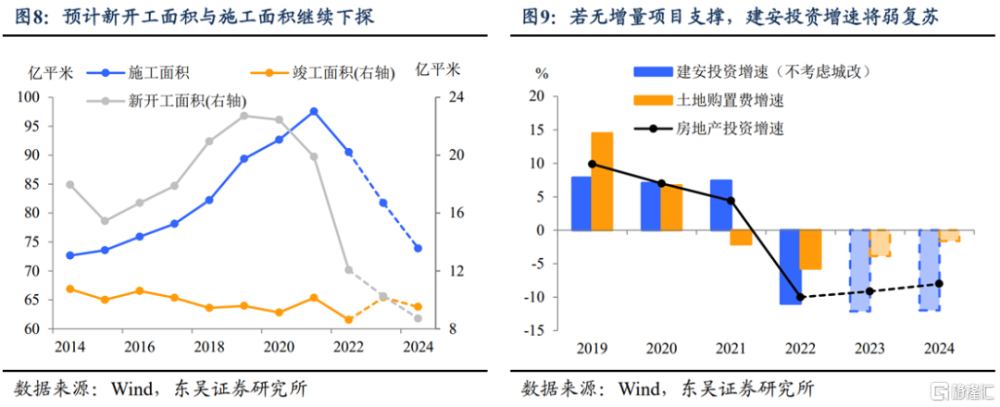

地產投資:從市場出清到新常態。2023對於房地產可謂裏程碑式的一年:從疫後反彈的“曇花一現”,到中央層面的新定調,再到罕見的密集政策落地。地產下行伴隨金融周期下行的趨勢可能在一段時間延續,但轉型中不乏機遇,2024年穩地產的主线預計將在供給端,聚焦財政發力下新一輪房改的支撐。

預計中性情形下2024年地產建安投資增速-6.2%,名義缺口約-8228億元,實際缺口爲-8162億元。首先,我們用地產施工面積增速判斷建安投資的成色,在停工面積回落、竣工面積增速承壓轉負、新开工面積下行的情景下,2024年施工面積預計降至74億平米。其次,城中村改造將是2024年地產企穩的重要支點。根據超大特大城市自建房屋面積以及建安工程造價對城中村改造投資的估算,我們假設中性情形下城中村改造分10年推進,對應2024年能爲地產帶來約4000億增量投資。最後,預計2024年土地購置費增速復蘇至-1.6%,對應中性情形下2024年房地產投資增速爲-4.4%。

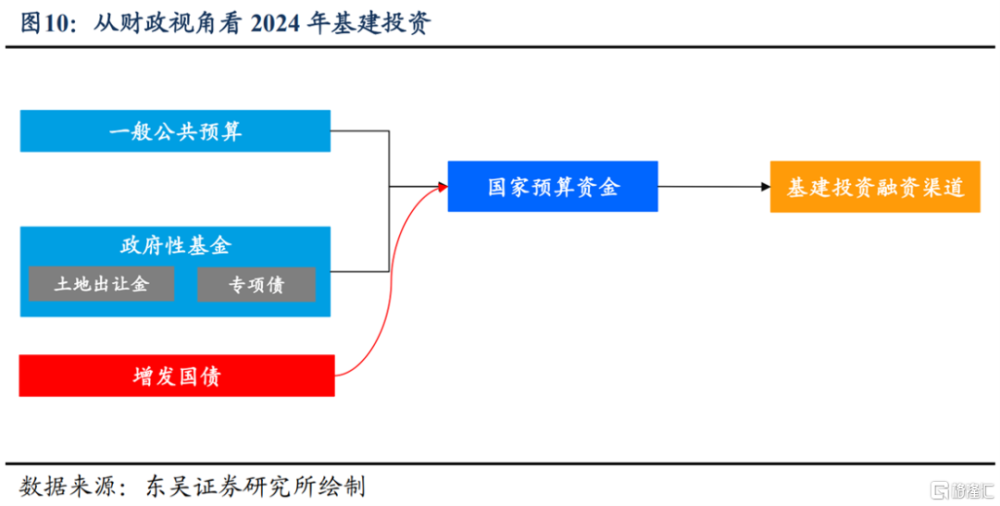

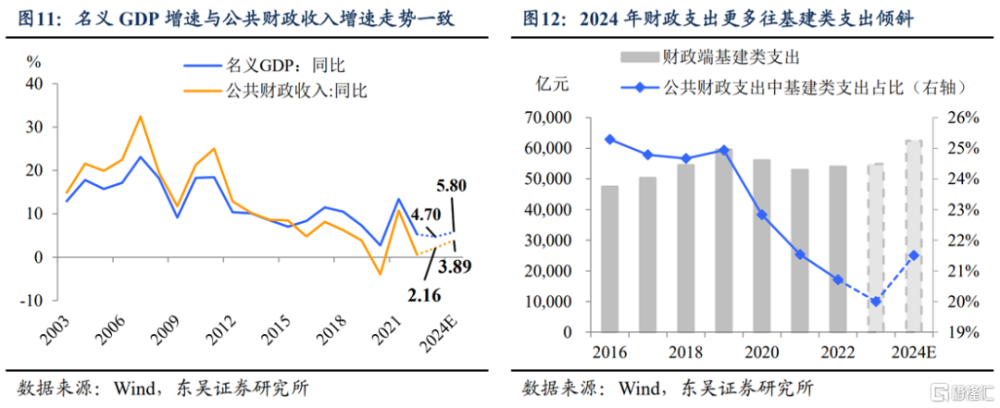

基建投資:吹響中央加槓杆的“號角”。2023年基建投資面臨的“逆風”包括但不限於在大部分時間裏財政政策相對保守、城投平台資金增速出現放緩等。2024年基建是宏觀經濟運行“壓艙石”這一邏輯並未發生改變。對比起2023年,至少財政端對基建的支持將會更“給力”,或許2024年的基建會走得更“風調雨順”一些。在2023年GDP目標實現難度不大的前提下,“非疫情年”年末增發國債更多是爲2024年經濟增長前置發力,這也體現了國家對2024年开年“穩基建≈穩經濟”的重視。

預計2024年基建投資增速爲7.5%,名義缺口約爲+3904.7億,實際缺口約爲+3873.7億。由於國家預算資金是基建投資的主要融資渠道之一,我們嘗試以財政視角去判斷2024年基建投資走勢。在中性情形下,假設2024年公共財政赤字率(普通口徑)會擴張至5.4%、且財政端基建支出佔比將小幅擡升,在新增專項債規模增至3.9萬億元、土地出讓金降幅有所收窄且不額外新增國債的情況下,基建投資將對標7.5%的增速。由於政府消費增速與公共財政支出增速走勢相似,在此框架下,我們預計2024年政府消費增速爲5.1%,形成約-1365.6億的名義缺口(即約-1354.8億的實際缺口)。

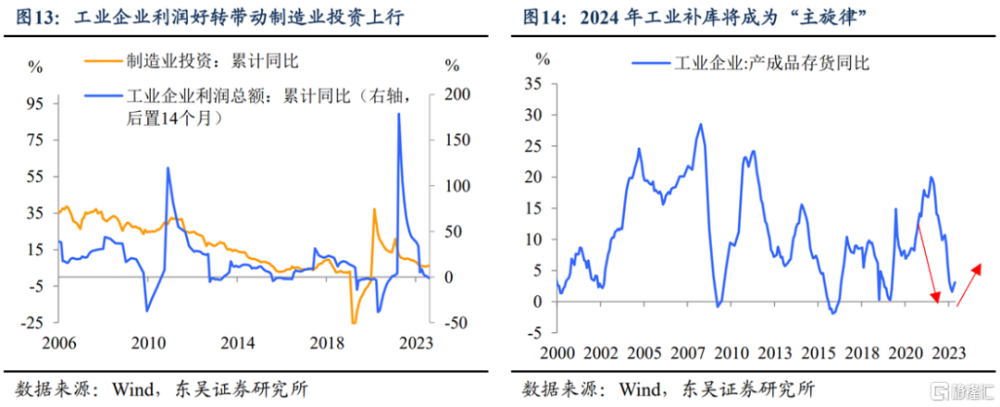

制造業投資:價格觸底+補庫开啓+政策加力≈制造業投資的“轉機”。2023年可能對制造業而言是比較艱難的一年——價格拖累導致工業企業利潤的復蘇“來得更慢”、需求疲軟導致庫存周期被“卡”在主動去庫許久。而2024年的情況或許會更樂觀一些:首先是2024年PPI增速將由負轉正,這將使工業企業利潤延續復蘇格局,進而爲制造業投資打开上行通道;需求的好轉也將帶動工業企業進入補庫周期,庫存對工業企業帶來的拖累會有所減弱;同時政策端將繼續對科技創新提供支持,這將利好制造業發展。

預計2024年制造業投資增速爲6.0%,名義缺口約爲+450.0億,實際缺口約爲+446.4億。若借鑑“杜邦分析”思路,我們可以把制造業投資拆解爲三個分項,即制造業投資=GDP×(制造業GDP/GDP)×(制造業投資/制造業GDP)=GDP×制造業GDP佔比×制造業投資產出效率。基本假設爲2024年名義GDP增速將達到5.8%。中性情形下,假設2024年制造業GDP佔比將小幅回升(2023年服務業強於制造業)、制造業投資產出效率基本保持穩定,此時制造業投資對標6.0%的增速。

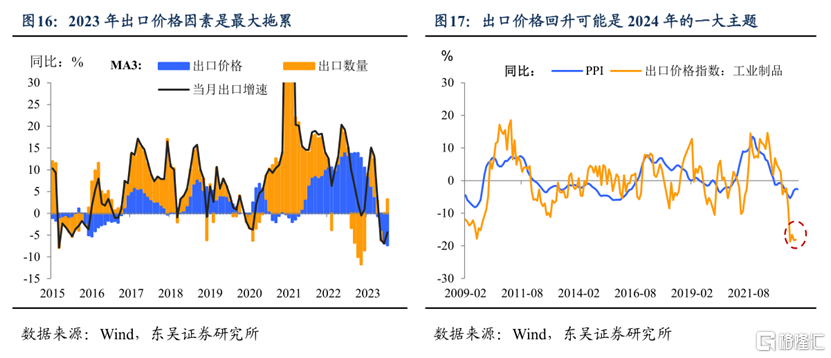

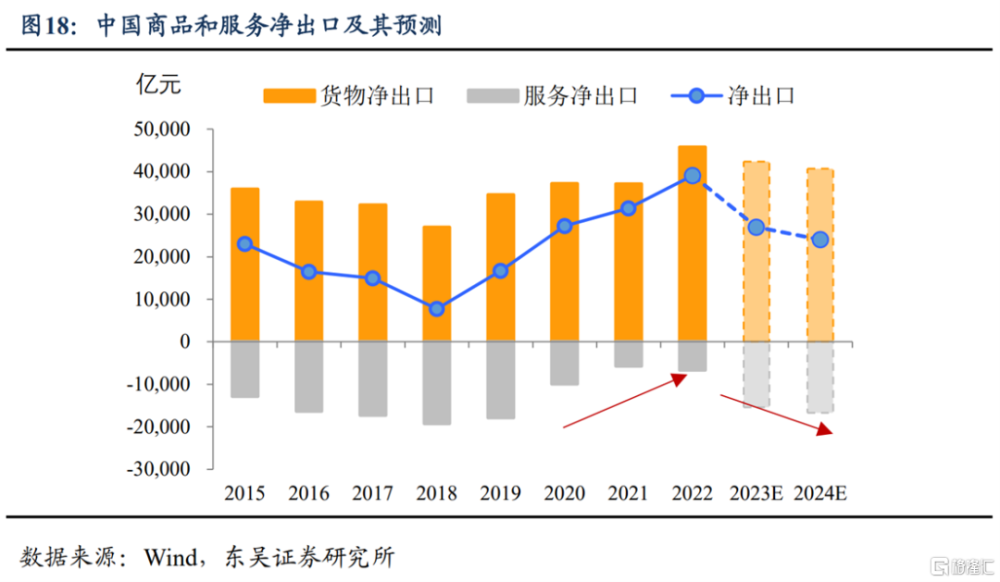

進出口:進口強於出口,淨出口繼續拖累,預計2024年商品出口增速約爲2%,淨出口增速約爲-9.5%,名義缺口爲-4172億元,實際缺口-4139億元。2023年受制於高基數和快速緊縮下全球經濟的放緩,進出口都錄得比較明顯同比負增長。

2024年在價格回升和部分行業周期向上的助力下,進出口貿易會有所改善,但是從商品和服務的淨出口來看,對於經濟的拖累將持續:一方面,從商品貿易維度看,2024年的主线之一內需的反彈會快於外需,映射到貿易上進口的增速會快於出口,預計明年商品出口和進口增速會反彈至2%和3%左右;另一方面,2023年服務業貿易尚未回歸正常,受籤證、航班等供給不足的影響,以跨境出行爲代表的服務貿易赤字的規模依舊小於疫情前的平均水平,我們預計2024年這一規模會繼續擴大。因此綜合以上因素,預計2024年商品和服務淨出口的增速約爲-9.5%。

值得注意的是,爲了使得GDP缺口的測算更加准確,計算上我們使用了GDP支出法口徑固定資產投資對地產、基建與制造業三個分項做了調整,由於地產投資的下行趨勢,經調整後的總固定資產投資額負向缺口相較三個分項加總略有走闊,接近-5000億元。

那么還有什么可以用來彌補缺口?2024年經濟的兩大看點無疑是財政政策的積極程度,和以城中村改造爲代表的投資建設能在多大程度上對衝地產的拖累。前者,我們在之前的報告中已經說明財政政策擴張是大勢所需,預計2024年的官方財政赤字會在3.8%以上;後者則可能更多地依賴PSL等准財政政策和央行貨幣信貸政策的配合。

風險提示:海外經濟體意外大面積衰退,導致我國出口繼續明顯下滑;地緣政治緊張形勢擴散,大宗商品價格大漲,進口大幅上升,淨出口拖累加大;地產企業風險暴露擴大,地產投資萎縮幅度更大。

注:本文來自東吳證券發布的《宏觀點評:2024展望:5%還需多大政策加力?》,報告分析師:陶川、邵翔

標題:5%還需多大政策加力?

地址:https://www.iknowplus.com/post/54203.html