2025年值得關注的十大產業趨勢

前言:以AI、高端制造、新消費爲代表的新動能方向產業趨勢演繹,有望逐步映射到股市的投資機會中。我們篩選出2025年產業發展迎來重要變革、有望成爲重要投資主线的十大產業趨勢,供各位投資者參考:

一、AI應用:海外巨頭已逐步兌現業績,國內商業化落地周期逐步开啓

ChatGPT問世以來,各類大模型及應用公司紛紛嘗試在大模型的基礎上推出各類應用,從而尋找用戶增長與商業閉環機會。然而,GPT-4o、Llama 3、Claude 3.5、o1等大模型先後發布、性能持續進步,但AI應用進展卻相對低於預期。

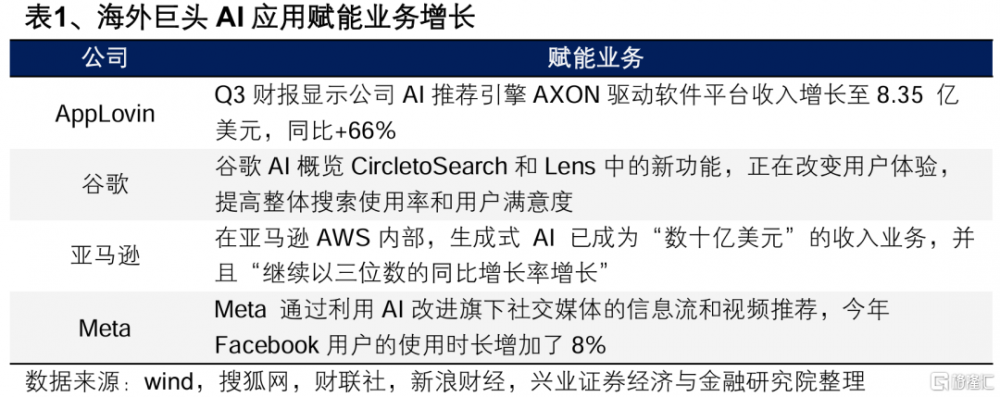

而近期,以AppLovin爲代表的美股軟件股業績超預期,AI應用商業化正在得到驗證。美股AI廣告營銷頭部公司AppLovin 24Q3營收12億美元,同比+39%,淨利潤率36%。其中,AI推薦引擎 AXON 驅動軟件平台收入增長至8.35 億美元,同比+66%,意味着其通過AI應用驅動的營銷商業模式的有效性,AI廣告商業化得到驗證。此外,最新一期披露的北美科技巨頭財報顯示,AI應用正在持續賦能業務增長,正在帶來商業模式創新與用戶增長、收入提升的閉環。

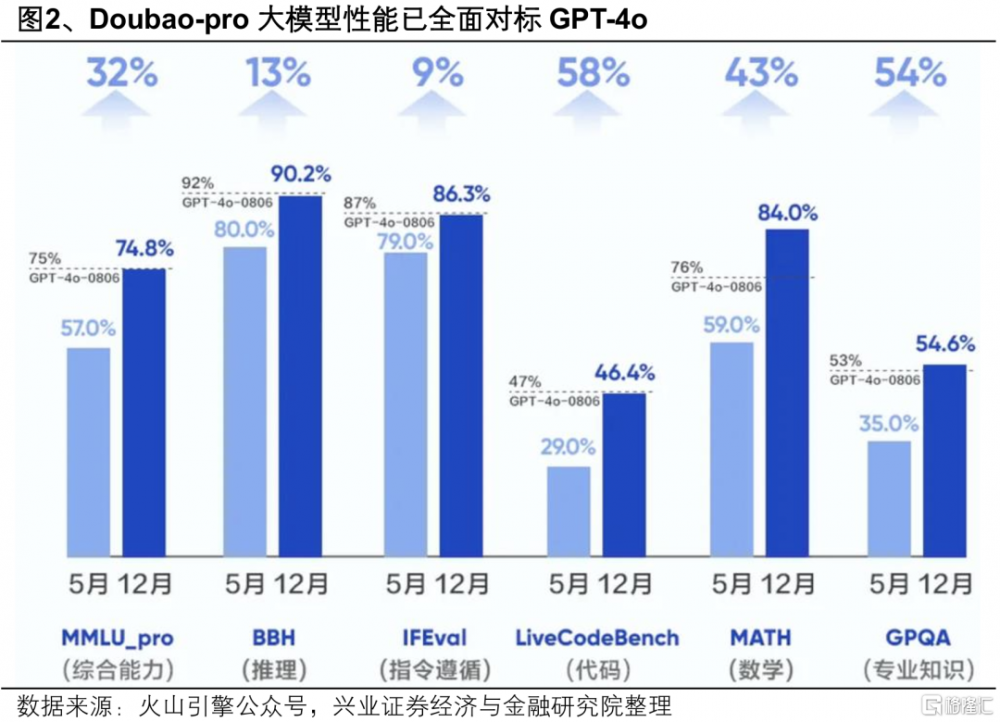

國內,豆包驗證國內AI應用場景潛力,2025年或成爲C端應用元年。自2024年5月豆包大模型家族正式發布,到12月冬季原動力大會,短短7個月時間, 豆包大模型團隊發布了Doubao-pro、Seed-TTS、Seed-ASR、Seed-Music、SeedEdit、視頻生成模型、視覺理解模型等多項重磅成果,形成了全領域覆蓋的豆包大模型家族。其中,通用大模型Doubao-pro經過升級迭代後,在各方面能力已經全面對齊 GPT-4o 水平,並已經在汽車、智能終端、零售、遊戲等領域實現商業化落地,在2B和2C端均展現出強大實力。豆包模型的商業化落地已經驗證了國內AI應用場景的潛力,隨着技術的不斷迭代和成本的降低,AI在C端的滲透率有望進一步提升,2025年或成爲C端應用元年。

建議關注以下產業趨勢:1)AI大模型及應用公司:此前AI大模型已經應用於多個行業,但主要集中在B端,未來隨着技術的不斷迭代和成本的降低,有望在C端的滲透率迎來進一步提升,從而形成用戶增長與商業化落地的正循環,AI大模型及應用公司將逐漸步入盈利兌現期;2)AIGC賦能傳媒領域:大模型、多模態等AI應用不斷突破,對遊戲、影視、出版、營銷等傳媒領域AIGC賦能效應顯著增強,不僅在成本端實現了降本增效,還在收入端提升了用戶增長和轉化效率,爲行業帶來新的增長極。

二、端側AI:AI手機和AIPC滲透率快速提升,AI穿戴成爲新風口

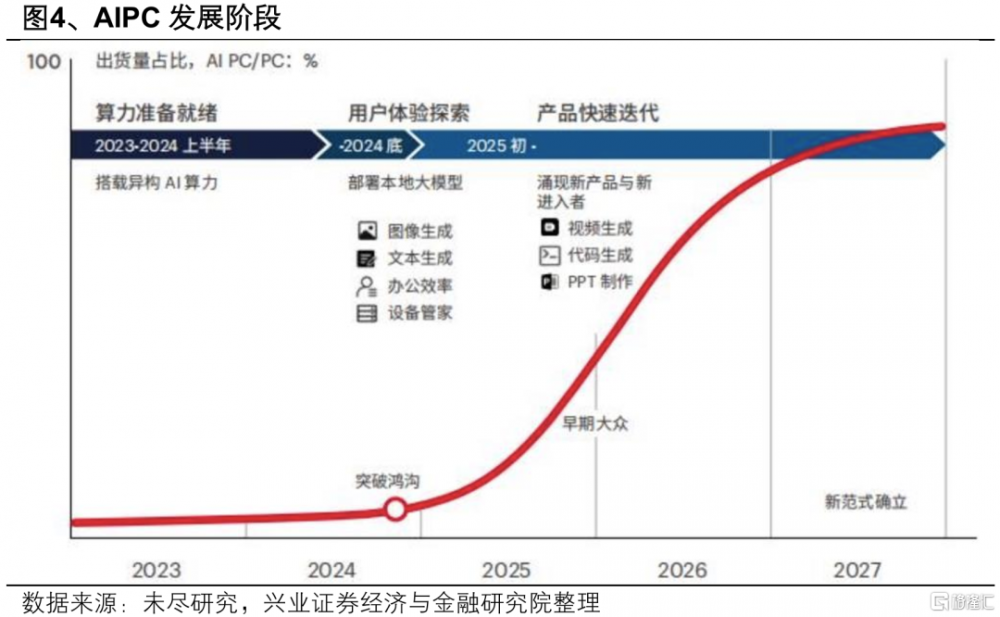

2024年以來,各大廠商加速布局AI手機和AIPC新品,滲透率提升加速換機周期。AI手機方面,蘋果、谷歌和三星等全球主要廠商以及榮耀、OPPO、小米和 vivo 等中國領先廠商均發布了主打AI功能的新款手機,帶動AI手機出貨量進入快速增長階段。根據IDC數據,預計2024年全球AI手機出貨量將達2.34億台,滲透率約19%,預計2025年有望繼續增長73.1%,2023年至2028年的年復合成長率爲78.4%。AIPC方面,以聯想等頭部品牌廠商積極引領AIPC產業發展,英偉達、AMD、Intel等新玩家於2025年初集中發力AIPC市場,產品均配備高性能芯片,釋放AIPC潛力。此外,AI大模型與PC廠商的第三方合作模式开啓雲端和終端的共振時代,2024年底字節攜手聯想將豆包大模型整合進聯想AI桌面助手,助力其成爲集AI搜索、寫作、聊天等功能於一體的智能對話式綜合助手,有望極大提升PC的交互體驗。隨着新玩家入局釋放AIPC高性能潛力,疊加大模型在PC端的加速落地,有望驅動AIPC進入一輪新的換機潮。Canalys預測,2024年全年AIPC的出貨量將達到4400萬台,到2025年有望突破1億台大關。

大模型賦能眼鏡等可穿戴設備,打开端側AI藍海市場。AI眼鏡相比XR設備具有佩戴輕便、交互便捷、續航時間長等優勢,海外AI眼鏡初試水就已取得成功,2023年9月發布的Ray-BanMeta銷量和口碑取得雙豐收。國內方面,2024年12月19日閃極發布的國內首款量產AI拍攝眼鏡閃極AI拍拍鏡,截至12月20日原計劃在春節前排產的總計5萬副眼鏡已售罄。由於AI眼鏡背後巨大的市場和生態潛力,大廠和新銳企業跑步入場,不僅有雷朋&Meta等現象級產品,三星、小米、蘋果等衆多硬件廠商也紛紛跑步入場。根據WellsonXR的預測,從2025年起,無顯示AI預計將迎來大規模增長,迅速滲透到傳統眼鏡市場中。而到了2035年,全球AI與AR智能眼鏡的銷量將達到14億副,幾乎與智能手機的規模相當,未來將成爲新人類的通用計算平台和終端。

建議關注以下產業趨勢:1)整機廠商及其配套上遊產業鏈:整機廠商新品迭代帶動產業鏈需求,龍頭企業具備更強競爭力,關注龍頭廠商新品發布推動品牌出貨提升,以及提振產業鏈需求帶來的上遊投資機遇,包括存儲、散熱、結構輕量化、降低能耗等需求帶來的芯片、電源電池、模組、液冷、屏幕、傳感器等上遊產業鏈機會。2)AI眼鏡產業鏈:以AI眼鏡爲代表的AI穿戴設備打开端側AI藍海市場,關注AI 眼鏡主機廠,以及上遊端側模型、芯片、鏡片相關產業鏈。

三、算力:海外資本开支繼續高增,國內算力軍備競賽蓄勢待發

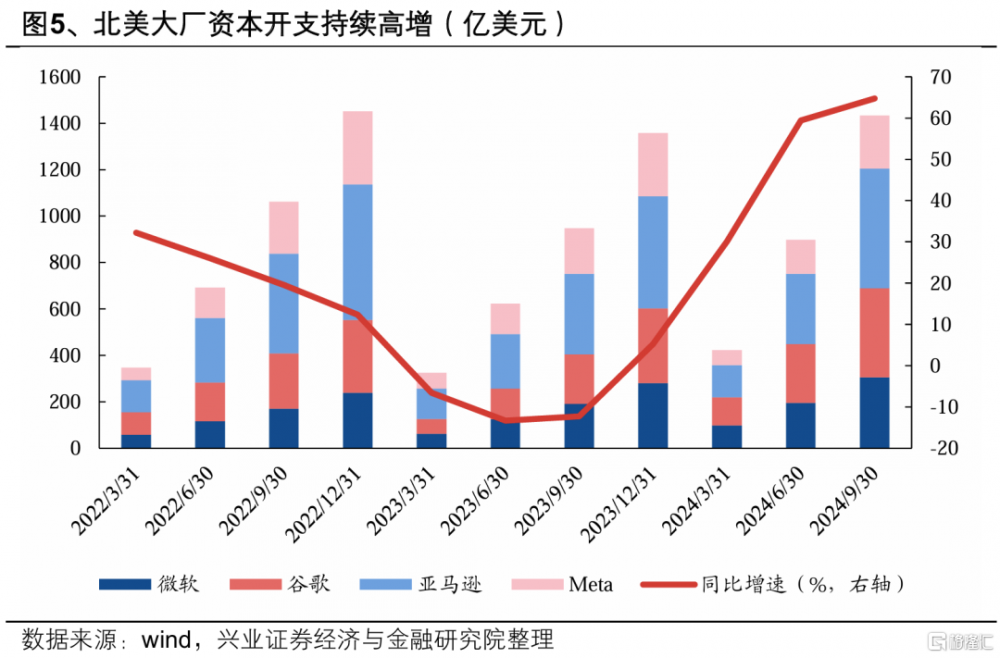

海外,Scaling Laws法則持續奏效,北美大廠資本开支有望繼續高增。2024年中以來,模型迭代速度放緩使得市場對於Scaling laws的質疑聲漸起,而Open AI o1的發布,極大程度上緩解了市場對模型性能的悲觀預期,其通過引入思維鏈解決了數據牆問題,極大提升了模型的推理與泛化能力。新技術思路推動模型迭代持續,訓練需求有望繼續高增長,推理需求爆發有更強驅動力,海外雲廠對人工智能領域的資本投入將更加堅定。

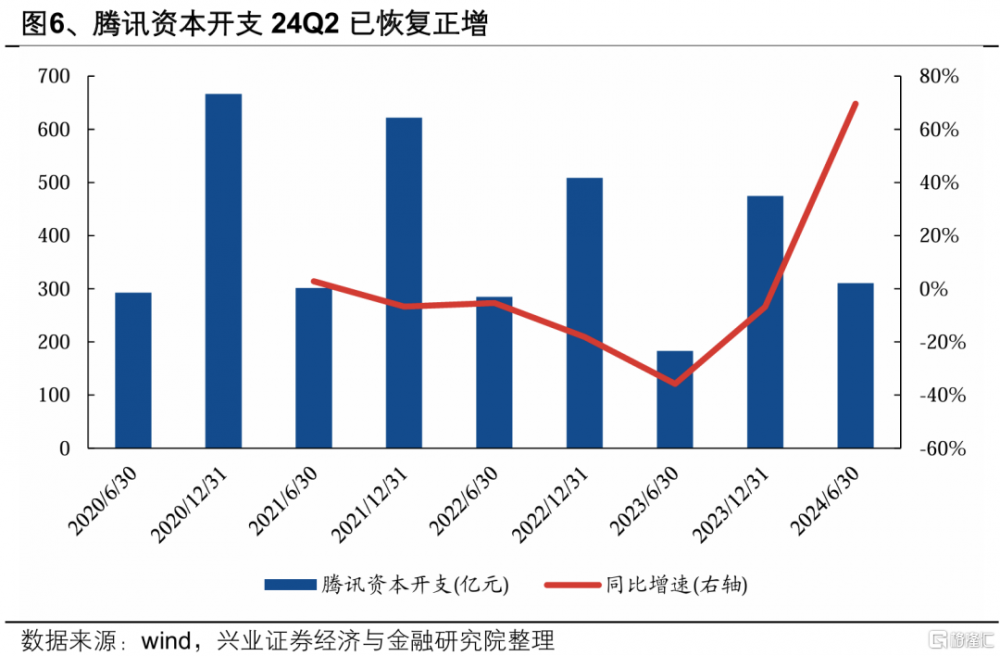

國內,以字節爲代表的國產大模型崛起,有望拉動國內互聯網大廠在算力端的支出,國內算力軍備競賽才剛剛开始。以豆包大模型爲抓手,字節跳動正在繼續深化AIGC算力、模型、AI應用布局,隨之帶來的算力投入也在持續高增。2025年1 月14日,山西政務服務平台披露,字節跳動旗下火山雲(大同)科技有限公司的太行算力中心二期項目建設用地規劃許可證已正式獲批,總投資 45 億元,相比一期項目的28億元投資力度更大。以字節跳動的算力投資爲錨,騰訊、阿裏等國內互聯網廠商有望持續加大 AI 算力基礎設施投資,國產大規模算力投資元年即將开啓,有望對國產算力產業鏈的需求形成持續拉動。

國內頭部廠商迅速崛起,產業快速迭代下仍有極大發展空間。大模型訓練需要大型AI算力集群,光模塊作爲硬件基礎設施的核心,國內廠商迅速崛起,2023年全球Top10光模塊供應商中,國內已佔據7席,其交付能力對於北美AI發展起着重要作用。考慮到北美AI發展的需求,針對光模塊進一步限制的概率或較小。此外,隨着光通信往高速率方向發展,降成本、降功耗、提速率的訴求強烈,以1.6T光模塊、CPO技術、銅連接、液冷等配套產業趨勢持續演繹,有望爲AI算力產業鏈帶來更豐富的投資機會。

建議關注以下產業趨勢:1)光模塊:作爲AI算力硬件基礎設施的核心,國內廠商佔據全球光模塊行業主要份額,發展空間巨大,持續關注國內頭部光模塊供應商;2)產業不斷迭代下的新技術、新趨勢:隨着光通信往高速率方向發展,降成本、降功耗、提速率訴求強烈,持續帶來新的需求和增量,關注高速率光模塊、CPO技術、銅連接、液冷等新趨勢。

四、半導體自主可控:外部限制倒逼國產替代加速,國產芯片大有可爲

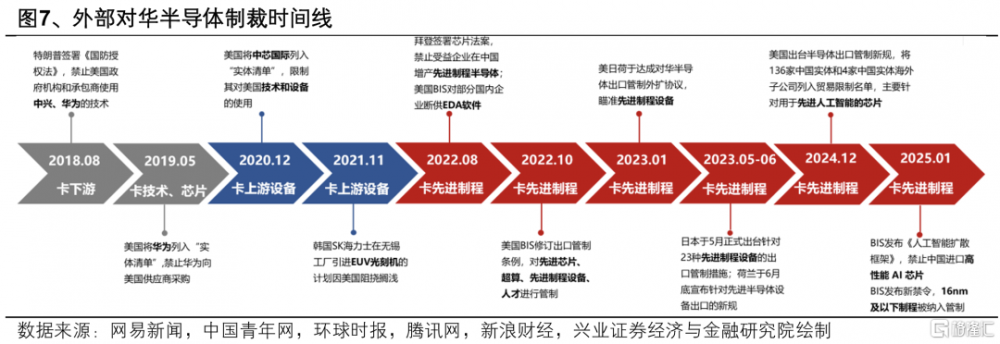

半導體產業制裁步步升級,國產替代勢在必行。18年以來,美國對華半導體管制愈發頻繁且不斷加碼,從華爲、中興等下遊一路向上遊設備延申,已對中國半導體上中下遊各個環節形成全方位封鎖之勢。22年8月發布的《芯片法案》再次升級,制裁範圍擴大至先進制程領域。特朗普上台後,半導體產業鏈作爲美國試圖重點捍衛領先地位的高端制造業,制裁繼續升級。2024年12月,美國出台半導體出口管制新規,將136家中國實體和4家中國實體海外子公司列入貿易限制名單,目標直指用於先進人工智能的芯片。2025年1月,BIS發布新禁令,禁止中國進口高性能AI芯片,且16nm及以下制程被納入管制,先進制程國產替代刻不容緩。外部制裁愈演愈烈之下,自主可控緊迫性和必要性凸顯,國產替代勢在必行。

AI產業趨勢演繹疊加自主可控進程加速,國產AI芯片大有可爲。以字節爲代表的互聯網大廠正在加快建設AI數據中心,本次禁令後,以英偉達爲代表的高性能AI芯片採購將受限,原來作爲英偉達客戶的國內互聯網大廠开始尋找新的出路,未來在政策驅動下將有更多互聯網企業轉向與國內AI芯片服務器廠商合作,爲國產AI芯片創造新的替代需求,倒逼國產AI算力芯片加速替代。目前主流AI芯片爲GPU和ASIC,其中英偉達H系列GPU佔據主要市場。國產AI芯片性能不斷追趕,華爲海思、寒武紀、壁仞科技等公司相繼發布用於訓練和推理的AI芯片,性能不斷提升。其中,華爲昇騰發布的910B性能已經成功超過英偉達A100,即將發布的910C性能上預計對標英偉達前旗艦產品 H200。在外部環境復雜多變情況下,AI算力國產化的需求持續提升,衆多國產AI芯片企業有望把握窗口期,加速自主研發和技術突破。

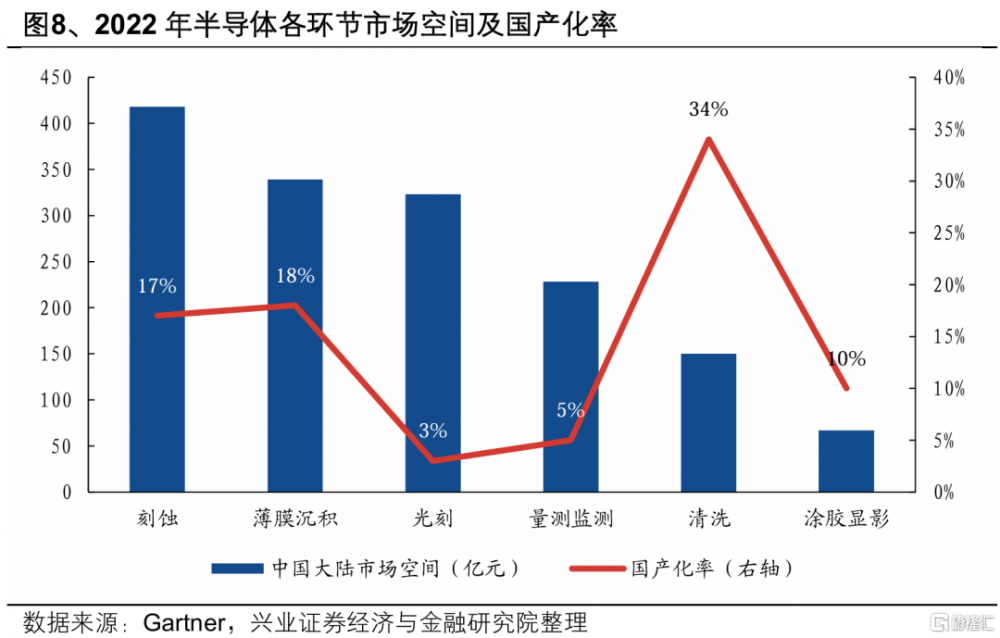

當前半導體衆多環節國產化率仍低,國產替代帶來的增量空間廣闊,仍有衆多國產化率低+市場空間大的環節。雖然國產半導體廠商已在多領域實現突破,但仍有衆多環節國產化率低、市場空間大,例如刻蝕、薄膜沉積、光刻、量測監測等領域,國產替代帶來的增量空間廣闊。近年來國家持續在半導體產業鏈核心卡脖子環節加大政策支持力度,國內企業也集中力量攻關核心技術,舉國體制突破技術限制,在各個細分領域都湧現出一批引領國產替代的領軍企業,國產化進程未來可期。

建議關注以下產業趨勢:1)國產AI芯片制造商及代工廠:AI產業趨勢演繹疊加自主可控進程加速爲行業創造增量空間,國產AI芯片大有可爲,關注頭部國產AI芯片制造商及代工廠;2)國產化率低+市場空間大的環節:當前半導體衆多環節國產化率仍低,國產替代帶來的增量空間廣闊,包括刻蝕、薄膜沉積、光刻、量測監測等領域。

五、人形機器人:海外巨頭量產指引積極,國內多元玩家積極入局

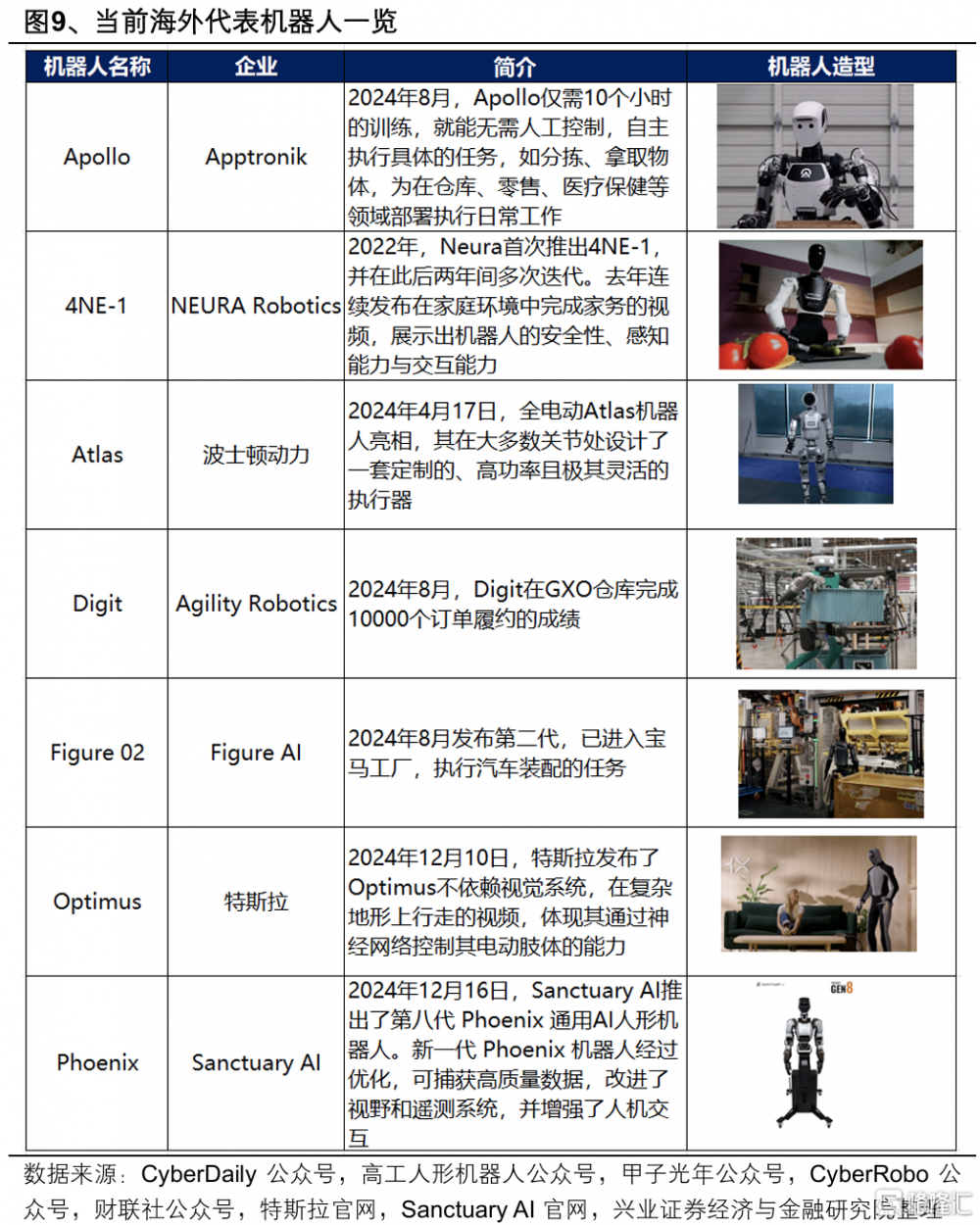

海外方面,巨頭量產指引積極,產業鏈生態不斷完善。1月9日CES展會上馬斯克通過視頻採訪時透露,特斯拉計劃在2025年生產數千台人形機器人,若一切順利2026年計劃將產量提高至2025年的10倍,即大約5萬到10萬台,2027年進一步提高至10倍。海外巨頭量產計劃指引超預期,2025年有望是人形機器人放量元年,持續對產業鏈形成催化。當前海外發力機器人的技術基礎,各巨頭加速入場、積極推進產品迭代。特斯拉多次視頻更新Optimus交互表現,並將於25年上半年發布第三代產品;Open AI 1月發布招聘信息組建機器人部門,正式回歸機器人賽道;英偉達搭建Cosmos世界基礎模型平台,爲助力機器人开發提供了一個更加簡便高效的工具,第一批公布的合作夥伴中國企業佔比近半。海外引領產業鏈生態逐步完善,國內人形機器人產業鏈有望加速受益。

國內方面,多家機器人公司加快商業化落地,互聯網大廠、新能源頭部企業等多元玩家積極入局。2024年以來,國內入局機器人的企業持續增加,各方積極推進產品迭代、發布新品,部分產品率先在細分領域完成商業化試驗,且已有部分廠商實現量產及銷售。例如,優必選WalkerS1機器人已經在富士康工廠开展了爲期兩個月的實訓工作,成功驗證了人形機器人在物流場景中的應用可行性;智元作爲國內代表性的機器人創新企業,通過不斷的產品迭代,於2024年12月16日正式對外宣布啓動通用機器人的商用量產,截至1月6日已量產1000台,標志着我國智能機器人領域從技術研發到商業應用量產的全面突破。與此同時,在政策支持和行業前景的吸引下,國內各行業明星企業开始加速布局機器人賽道,包括華爲、字節跳動、寧德時代、比亞迪等來自互聯網、新能源等多個行業的頭部企業,行業供給側百花齊放,表明人形機器人在制造領域的可行性在提升,有望帶動新一輪產業發展熱潮。

建議關注以下產業趨勢:1)國內機器人整機廠商:2025年人形機器人產業鏈有望從主題投資進入盈利兌現階段,得益於中國制造業加成下的成本控制優勢,以及國內多元化應用場景下商業化閉環具備,國內機器人整機廠商有望受益於成本端和需求端的雙重優勢,從而逐漸在國際上展現出競爭力。2)產業鏈價值量較大的零部件環節:國內外機器人逐漸步入量產階段,帶動全產業鏈受益。關注產業鏈價值量較大的零部件環節,例如電機、滾珠絲槓、減速器、傳感器等。六、智能駕駛:高階智駕滲透率提升,端到端大模型將成爲關鍵競爭點

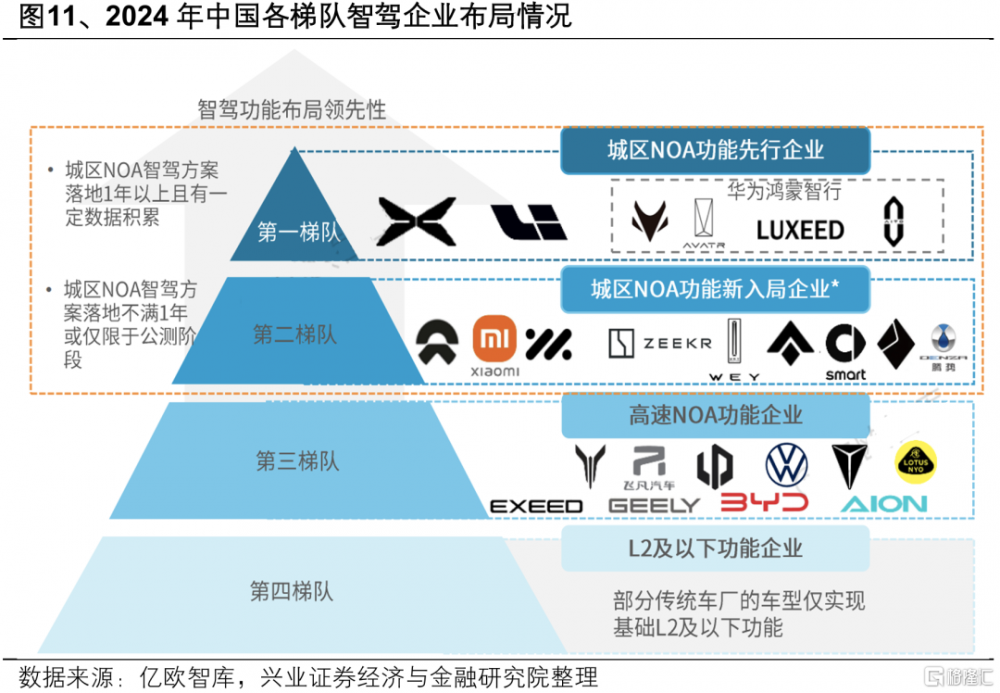

2024年L2+滲透率進一步提升,各家車企積極布局城市NOA,高階智駕將逐步成爲“標配”。在智駕功能發展布局方面,L2基礎行車功能憑借較高的技術成熟度,主機廠會更關注對於駕駛安全提升,並且較低的方案價格和激烈的市場競爭,也促進了出海需求,而高速NOA、城區NOA和未來或將實現的全場景點到點功能等高階智駕將成爲智駕賽道新技術落地的新方向,並通過不斷地優化功能,從而提高用戶對於功能的體驗感。2024年以來,各家車企快速推進無圖城市NOA,第一梯隊的車企,包括理想、小鵬、華爲(鴻蒙智行)等,已布局1年以上,且實現一定數據積累,當前已經基本實現全國無圖NOA全量推送,而新入局者例如埃安、騰勢等也正在加速布局城區NOA功能,後續高階智駕有望成爲車企標配。根據億歐智庫數據,2023年中國L2+智駕功能滲透率爲4.1%,2024年預計將提升到8.5%,預計2030年滲透率將達到80%。

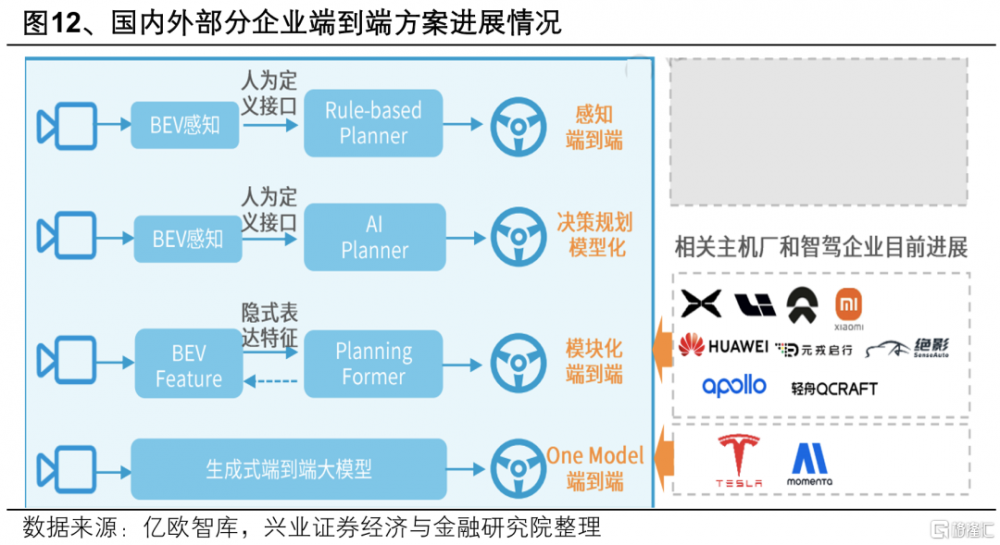

端到端技術的應用將推動智能駕駛能力的顯著提升,正成爲2025年以及未來中國智駕市場高端競爭的門檻。端到端系統通過一個統一的深度學習模型,直接將傳感器輸入映射爲車輛控制輸出,減少了中間環節,相比傳統智駕擁有更高的實時性和准確性,同時具備更強的泛化能力,能夠適應復雜多變的道路環境,正在成爲智駕企業的主流技術發力點。2024年3月,特斯拉將其完全自動駕駛(FSD)系統升級至FSD V12,在全球率先實現端到端的突破。此次升級將原來的手動編碼規則(即 C++代碼)轉變爲神經網絡,通過比較輸入和輸出信息學習了大量的視頻數據,能夠直接控制車輛的行爲,顯著提升了智能駕駛能力。國內各新勢力緊隨其後,也加大了端到端智能駕駛布局。小鵬汽車於2024年7月首發量產的“端到端”大模型,XNGP智能輔助駕駛系統已覆蓋399個城市。此外,小米汽車、蔚來、華爲等廠商都在積極推進端到端技術在智能駕駛領域的應用。隨着高階智駕逐漸成爲行業標配,通過端到端的技術革新來推動智能駕駛能力提升,正成爲中國智駕市場高端競爭的門檻。智能駕駛技術領先的頭部車企,有望在未來形成差異化優勢,轉化爲銷量增長。

端到端技術的應用將推動智能駕駛能力的顯著提升,正成爲2025年以及未來中國智駕市場高端競爭的門檻。端到端系統通過一個統一的深度學習模型,直接將傳感器輸入映射爲車輛控制輸出,減少了中間環節,相比傳統智駕擁有更高的實時性和准確性,同時具備更強的泛化能力,能夠適應復雜多變的道路環境,正在成爲智駕企業的主流技術發力點。2024年3月,特斯拉將其完全自動駕駛(FSD)系統升級至FSD V12,在全球率先實現端到端的突破。此次升級將原來的手動編碼規則(即 C++代碼)轉變爲神經網絡,通過比較輸入和輸出信息學習了大量的視頻數據,能夠直接控制車輛的行爲,顯著提升了智能駕駛能力。國內各新勢力緊隨其後,也加大了端到端智能駕駛布局。小鵬汽車於2024年7月首發量產的“端到端”大模型,XNGP智能輔助駕駛系統已覆蓋399個城市。此外,小米汽車、蔚來、華爲等廠商都在積極推進端到端技術在智能駕駛領域的應用。隨着高階智駕逐漸成爲行業標配,通過端到端的技術革新來推動智能駕駛能力提升,正成爲中國智駕市場高端競爭的門檻。智能駕駛技術領先的頭部車企,有望在未來形成差異化優勢,轉化爲銷量增長。

建議關注以下產業趨勢:1)國內技術領先的自主品牌整車車企:以舊換新政策持續,需求端利好與智能化產業趨勢疊加,智能化技術領先、產品周期、品牌周期向上的優質自主品牌整車車企有望獲得差異化優勢;2)零部件:高階智駕滲透率提升空間較大,上遊相關零部件持續受益,且與機器人等新質生產力產業鏈加速融合,關注智能化核心主线相關(智能駕駛、智能座艙等)、以及通過發力機器人等新質生產力打造第二增長極的領域(感知、決策和控制系統等)。

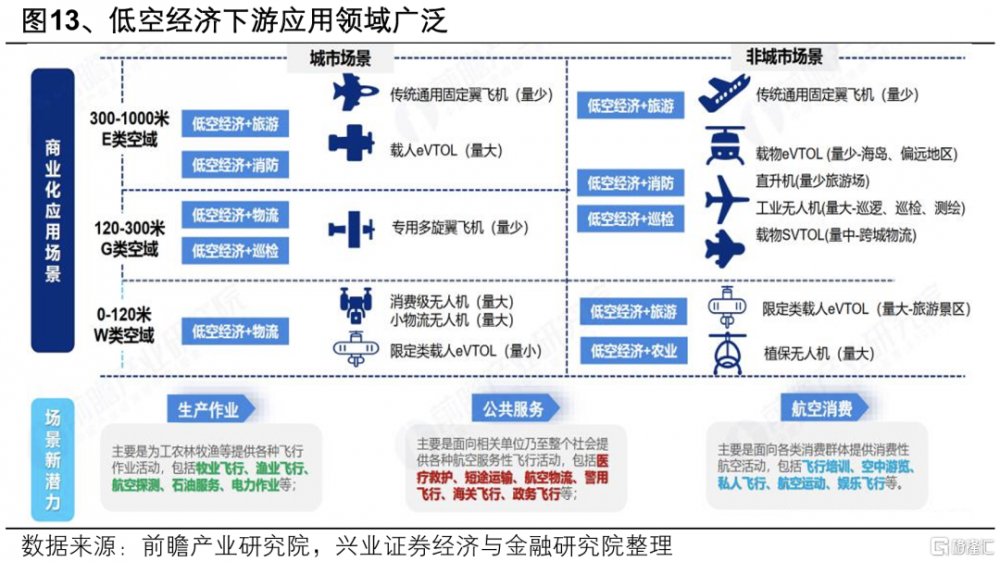

七、低空經濟:“政策+技術+應用場景”三輪驅動產業加速落地

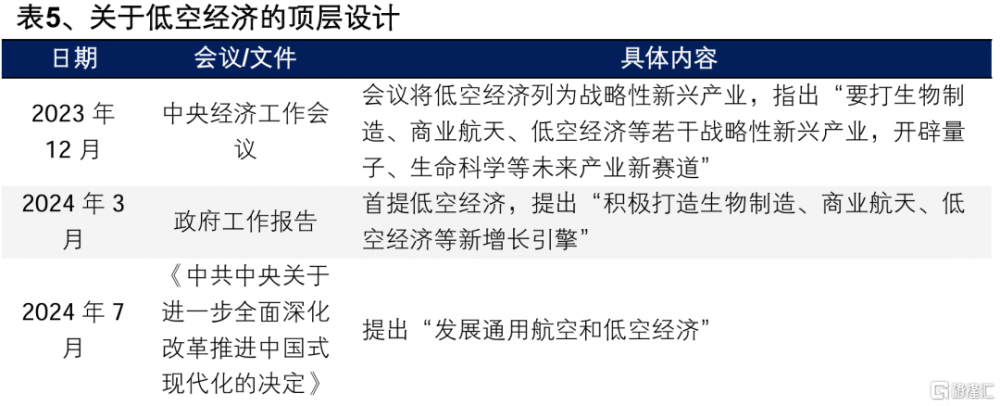

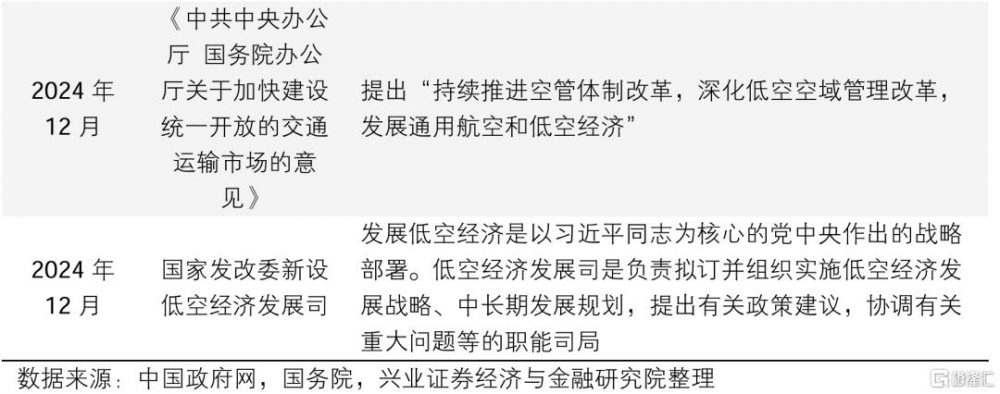

低空經濟作爲新質生產力與我國傳統優勢產業融合的典型行業,國家高度重視,頂層設計推動產業快速推進。2023 年 12 月,中央經濟工作會議將低空經濟列爲战略性新興產業;2024 年 3 月,政府工作報告首提低空經濟,提出“積極打造生物制造、商業航天、低空經濟等新增長引擎”,進一步提升了其战略地位。2024年12月,國家發改委新設低空經濟發展司,負責擬定和組織實施低空經濟的發展战略和政策,有助於統籌、協調多部門推動產業發展,國家對低空經濟重視程度進一步提高。

2024年,頂層設計驅動下,產業鏈整體處於規劃試點階段。2025年,隨着政策推動下基礎設施建設加速推進、技術創新推動產業升級、市場需求與應用場景不斷拓展,低空經濟發展有望進入加速落地階段。一方面,eVTOL作爲具備垂直起降能力的飛行器,相較於傳統直升機具備起飛無需跑道、高安全性、低噪音等優勢,被視爲低空經濟的重要載體之一。當前我國在eVTOL的適航工作已在世界前列,地方政府積極推進低空經濟試點,有望推動低空空域進一步开發和應用端的快速進步。另一方面,低空經濟橫跨制造業、服務業,是能夠輻射帶動相關領域融合發展的綜合性經濟形態,下遊應用領域廣泛,當前已經進行商業化探索的應用領域有物流、農業、旅遊等,未來有望向消費、應急等公共服務領域進一步擴散,未來有望在更多領域實現規模化、常態化發展,成爲推動經濟社會高質量發展的重要力量。

建議關注以下產業趨勢:1)主機廠:主機廠作爲產業鏈的核心,在低空經濟產業鏈中扮演着核心角色,負責飛機設計、系統集成、機體制造等關鍵環節。我國主機廠在eVTOL的適航工作已在世界前列,疊加地方政府積極推進試點,有望進一步推動主機廠訂單交付,進入盈利兌現階段。2)制造、服務等上下遊供應鏈:包括爲主機廠生產提供保障的上遊制造領域(例如碳纖維等材料、航電系統等),以及爲主機廠應用落地提供支持的服務領域(例如空管系統、信息系統等)。八、首發經濟:消費增長新引擎,商業模式新變革

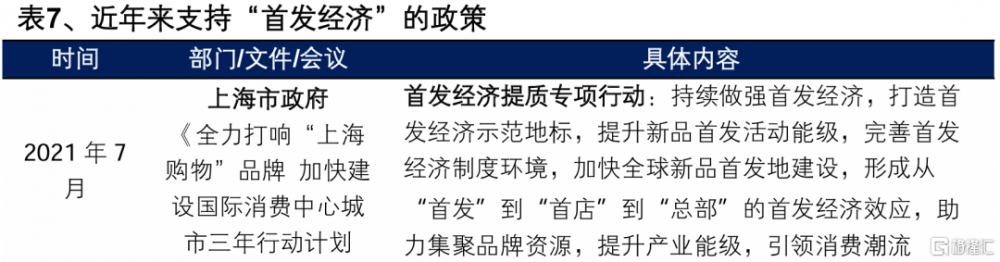

首發經濟作爲符合當前注重情緒、體驗的新消費模式,政策重點關注,有望成爲本輪消費增長新引擎。首發經濟是指企業發布新產品,推出新業態、新模式、新服務、新技術,开設首店等經濟活動。相較於普通品牌門店,首店在消費場景、商業模式、產品服務上更注重創新,符合當前更加注重情感和體驗的消費者心理。2024年中央經濟工作會議將“全方位擴大國內需求”放在任務首位,並在其中特別強調“積極發展首發經濟、冰雪經濟、銀發經濟”。近期,商務部也表示“將加快出台推動首發經濟的政策文件,指導各地找准定位、因地制宜發展首發經濟”。隨着本輪穩增長政策以消費作爲工作重點,“首發經濟”作爲一種新興消費模式,有望成爲激發消費新動能、引領消費新趨勢的重要引擎,後續有望持續受到政策關注。

通過創新消費場景與業態、強化品牌價值,首發經濟也在賦能零售等傳統行業,成爲傳統業態商業模式變革、打造第二增長曲线的重要動力。2024年,山姆、胖東來等注重產品品質和服務體驗的零售店崛起,以潮玩、谷子經濟爲代表的新消費文化出圈,均表明中國消費者行爲正在向注重商品品質和服務體驗傾斜,對高品質、情緒消費有更高追求。未來,“首發經濟”不僅是一種新業態、新模式,更是一種激發企業創新活力、提升品牌價值的战略選擇。以零售業爲例,近年來在行業競爭加劇、電商衝擊的情況之下,行業面臨較大的經營壓力。而24年以來,零售商正在積極調整經營策略。永輝超市依照“胖東來”模式積極對旗下門店進行調改;百聯集團將旗下中聯商廈改造升級爲百聯ZX創趣場,創造了一個爲Z世代量身定制的次元文化體驗空間。通過新模式改造的“首店”,顯著提升了銷售額、客流量和品牌競爭力,爲傳統業態注入新的活力。後續來看,“重視渠道供應鏈及商品力升級+服務體驗優化”預計將成爲线下零售業轉型發展的重要路徑,“首發經濟”的內涵也正在不斷爲各個行業賦能。

建議關注以下產業趨勢:1)改造後“煥新”的傳統零售商:线下流量回歸,傳統業態調改潛力大,契合首發經濟的政策方向,有望順應消費趨勢積極變革探索,把握流量回歸機會,帶動經營復蘇;2)高景氣新零售賽道:符合首發經濟內涵,順應情緒消費、體驗消費等潮流的新零售,包括潮玩、谷子、AI消費等;3)會展:助力新品、新業態展示的配套服務鏈。九、新能源:落後產能加速出清,新技術迎來突破

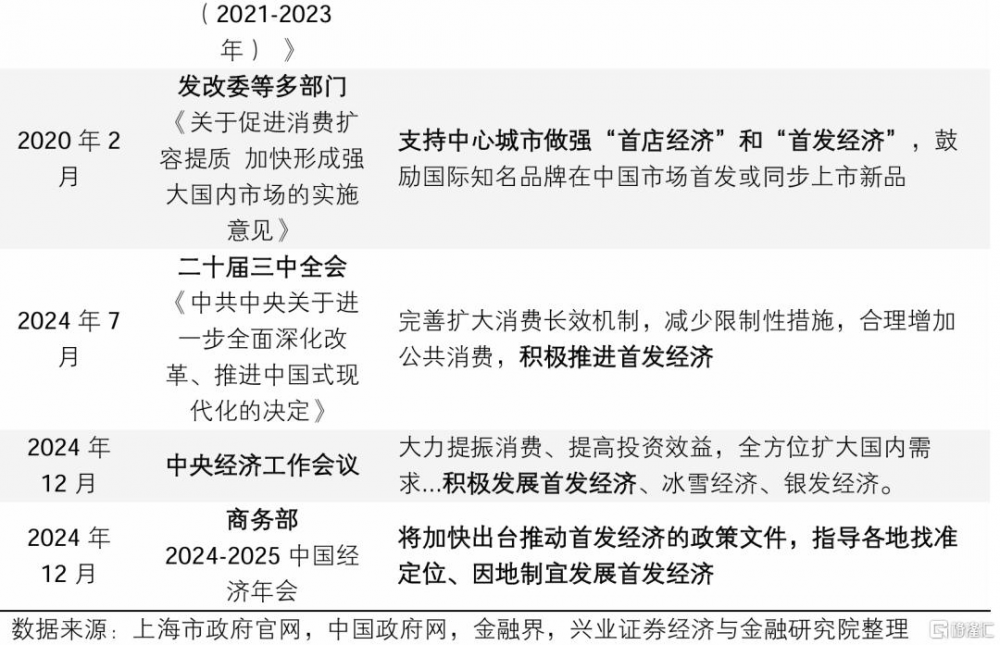

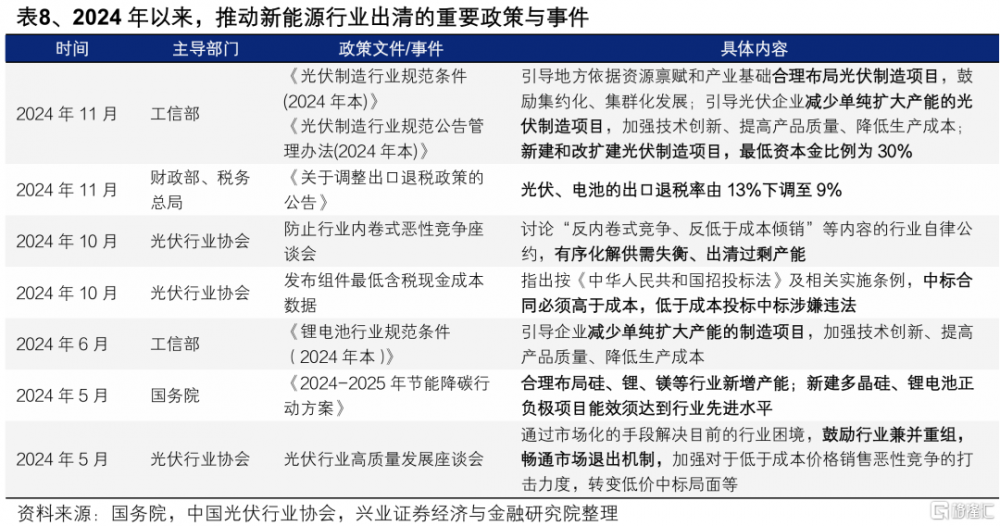

近兩年新能源行業供給經歷加速出清,部分環節已出現補庫跡象,2025年开工率或將率先迎來拐點,有望逐漸走出周期底部。當前鋰電、風電、光伏行業的新增供給已明顯放緩,擴張性資本开支大幅回落,24年三季度產能利用率已降至歷史底部,供給正在加速出清。其中,電池、風電零部件、光伏硅料硅片及逆變器等環節三季度已出現補庫跡象,2025年大概率將迎來產能利用率拐點,基本面有望逐漸企穩改善,走出周期底部。

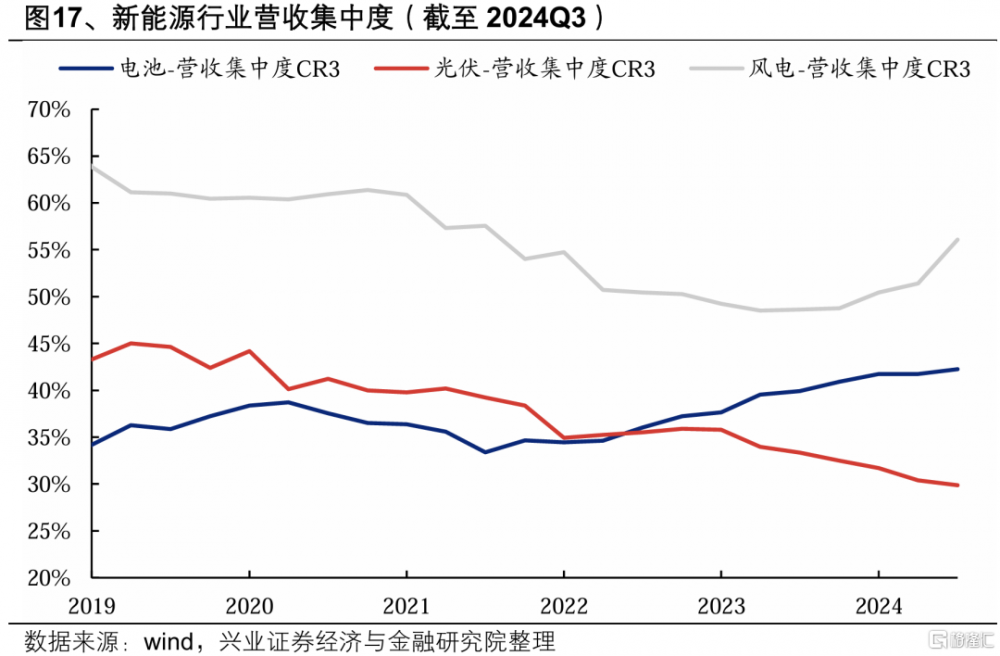

與此同時,伴隨供給去化,鋰電池、風電行業龍頭集中度逐漸擡升,隨着政策對兼並重組和淘汰低效、過剩產能的支持力度增強,2025年行業競爭格局有望進一步優化,產業整合或將成爲重要看點。新能源中電池、風電行業龍頭營收集中度近兩年逐漸擡升,指向落後產能正在加速出清。2024年以來,政策對兼並重組和供給出清的支持力度已在增強,中央經濟工作會議提出“綜合治理‘內卷式’競爭”,2025年產業整合有望提速,將進一步加速行業出清和競爭格局優化,強化龍頭市場地位。

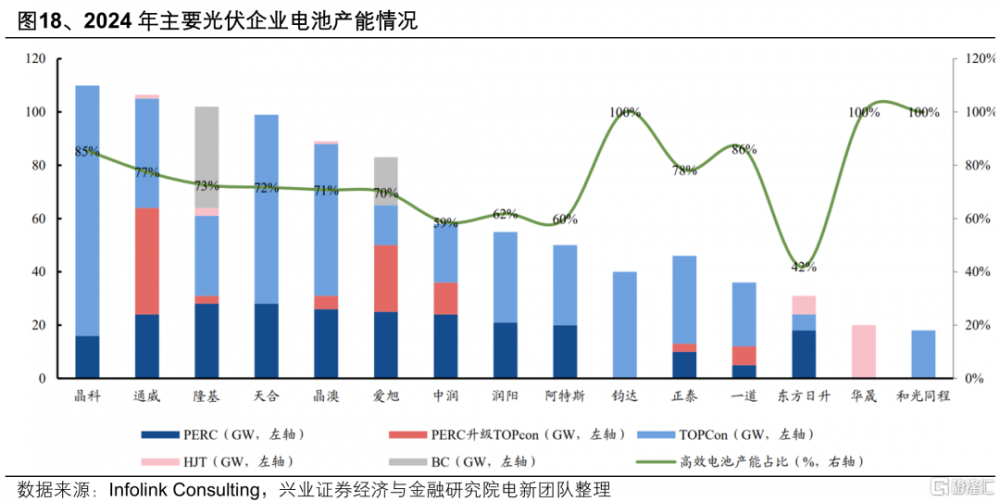

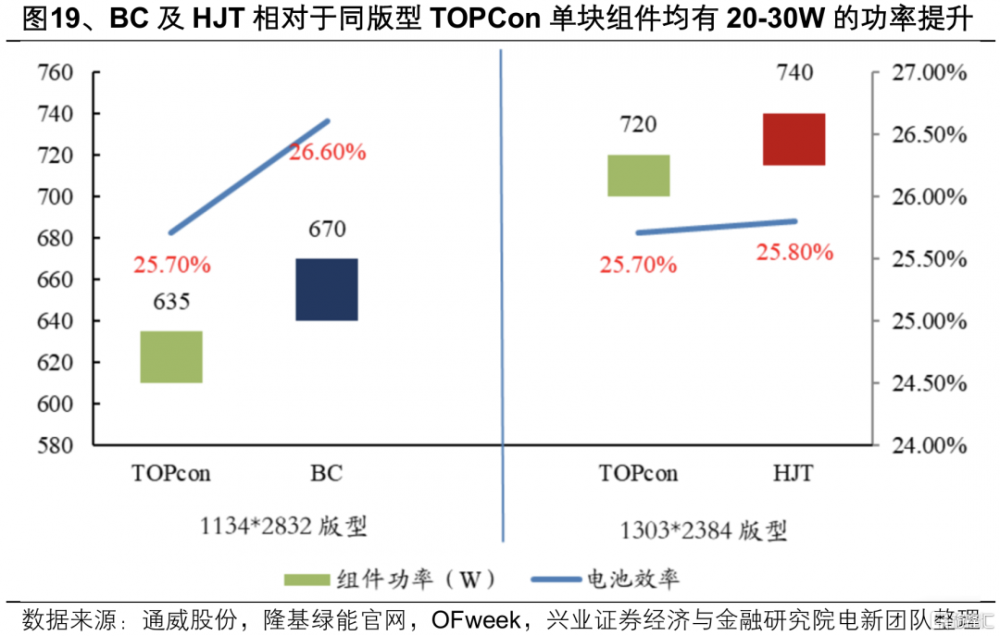

技術迭代促進電池效率提升,新技術賦能下行業有望迎來第二增長極。降本增效是新能源行業發展的核心邏輯,當前光伏電池技術路线儲備豐富,並且已經形成階梯式迭代路线,PERC電池將逐步退出歷史舞台,目前新技術主要包括TOPCon,HJT,BC三種。從產能規模上看,當前TOPCon電池佔比較高,已進入量產規模爆發階段,BC、HJT電池處於量產轉化早期,產能擴張緊隨其後。目前BC及HJT相對於同版型TOPCon單塊組件,均有20-30W的功率提升,從轉換效率上看具備技術迭代的條件。隨着量產技術具備,BC及HJT產能在未來有望逐步迎來放量:對於BC電池,國內龍頭經過多年的量產轉化探索和迭代,n-TBC技術已能夠較TOPCon電池有較大的功率提升,成爲當前BC技術量產化的選擇;HJT電池在日本三洋公司的專利保護已經於2015年結束,專利壁壘消除後,國內電池企業开始大力發展和推廣HJT量產化技術,當前已有領先企業引領發展,量產化道路已鋪平。隨着新技術的迭代發展並逐步落地,行業有望迎來第二增長極。

建議關注以下產業趨勢:1)新能源各產業鏈龍頭:落後產能加速出清,多數行業龍頭集中度逐漸擡升,配合行業自律整治內卷競爭與兼並重組,“剩者爲王”邏輯下,龍頭優勢逐漸強化;2)技術變革下的第二增長極:行業降本增效趨勢下,BC及HJT等新技術有望成爲未來主流,量產正在逐步落地中,提前布局、具備技術儲備的公司有望佔據發展先機。

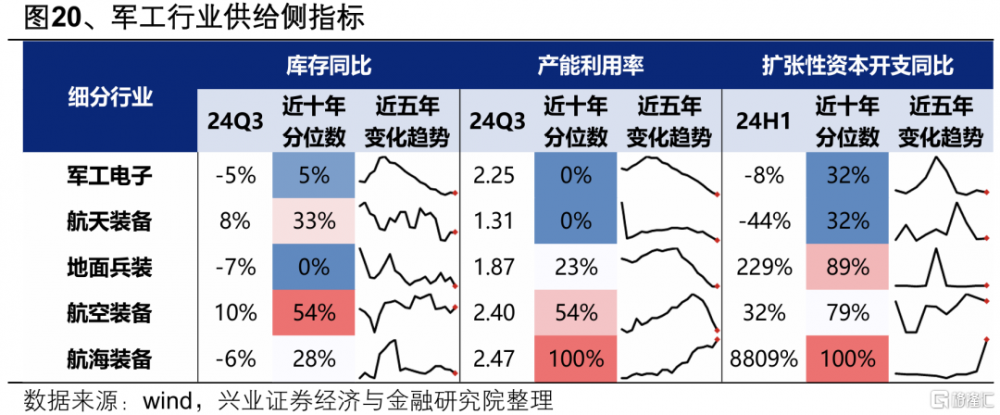

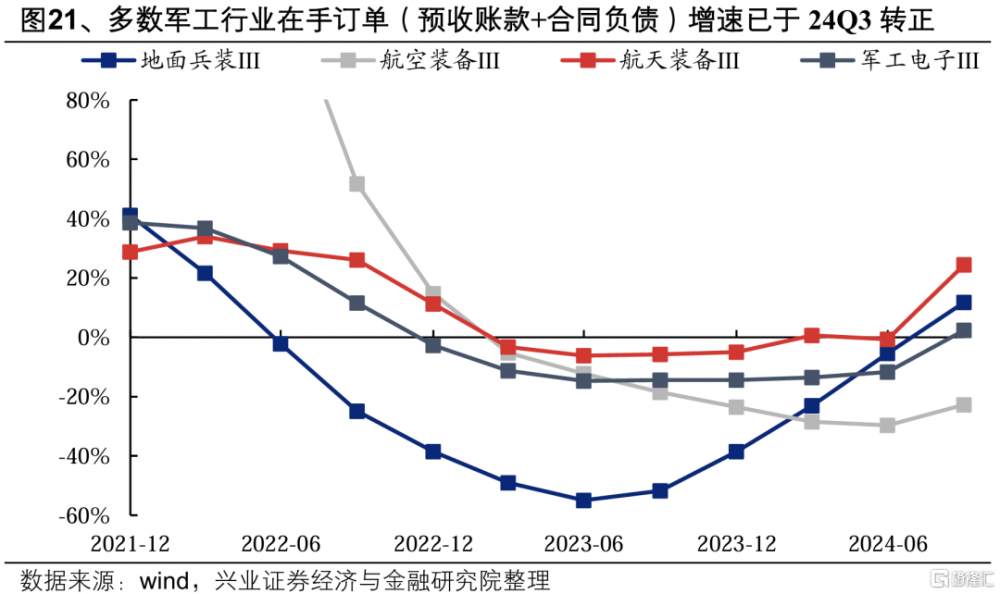

十、軍工:內外加持下存量需求加速釋放,並購重組步入活躍期地緣擾動疊加“十五五”啓動編制,內外加持下行業存量需求有望加速釋放。前期受“十四五”規劃中期調整、訂單下達延遲等因素影響,軍工行業經營承壓,“以銷定產”模式下行業供給隨之調整,當前庫存和產能利用率均已降至歷史低位。2025年將是“十四五”收官之年,同時也是“十五五”啓動編制之年,疊加美國新一輪政治周期开啓下地緣擾動依然頻繁,國內軍費投入有望繼續維持較高增速水平,存量訂單需求有望加速釋放。隨着“十五五”規劃編制逐步推進、落地,軍工行業未來三到五年的發展指引將逐漸清晰,伴隨新一輪訂單周期开啓,景氣成長屬性有望強化,或將推動產業鏈整體景氣度迎來復蘇。

隨着產業鏈並購重組步入活躍期,軍工行業兼並和資產注入步伐有望加快,有望成爲產業趨勢的重要催化。從歷史上看,並購重組和資產注入始終是軍工的重要主題,且往往是板塊大級別產業趨勢的核心驅動因素之一。軍工行業央國企衆多且當前資產證券化率仍相對偏低、存在較多非上市優質資產,是並購重組主題交易的主陣地。近年來,軍工央國企重大資產重組已在持續推進,隨着市場並購重組步入活躍期,也將爲產業趨勢提供支撐。

建議關注以下產業趨勢:1)軍工主機廠:下遊核心資產,供給側出清後議價能力加強,訂單加速釋放後迎來盈利彈性;2)新興領域需求:包括低空經濟、衛星互聯網、商用大飛機、水下裝備等。

風險提示

政策落地不及預期,行業競爭加劇等。

注:本文節選自興業證券2025年1月26日發布的《2025年值得關注的十大產業趨勢》。分析師 :張啓堯 SAC執業證書編號:S0190521080005,陳禹豪 SAC執業證書編號:S0190523070004

標題:2025年值得關注的十大產業趨勢

地址:https://www.iknowplus.com/post/188766.html