雙11回顧:後半程加速,直播電商表現優異

摘要

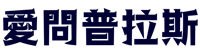

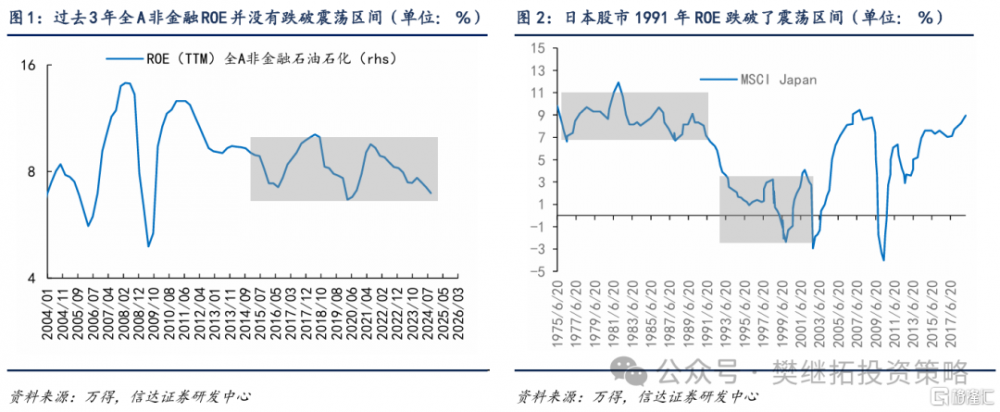

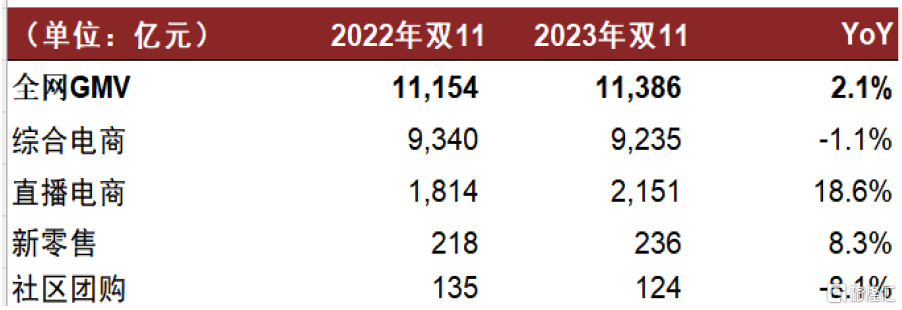

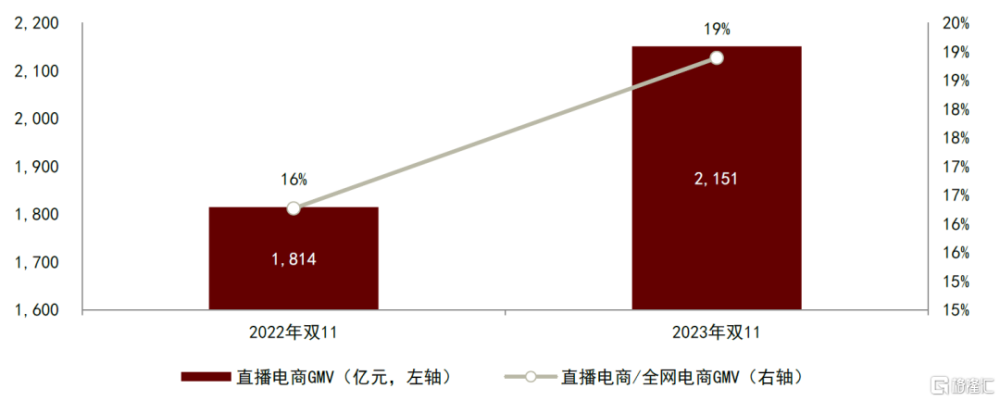

根據星圖數據,今年雙11期間(10月31日晚8點至11月11日)全網銷售額同比增長2%至11,386億元,其中綜合電商同比下降1%至9,235億元,排名前三平台依次爲天貓、京東、拼多多,直播電商同比增長19%至2,151億元,排名前三平台依次爲抖音、快手和點淘。

分平台看,天貓京東正增長,直播電商增速顯著快於大盤。根據各公司战報,雙11期間,天貓實現用戶規模、商家規模、訂單量和成交額正增長,京東成交額、訂單量和用戶數創新高,抖音商城整體目標超預期達成,商城GMV同增119%,蟬媽媽顯示雙11期間抖音GMV同比增長71%,快手截至11月5日成交GMV同增85%,雙11全周期訂單量增長近50%。

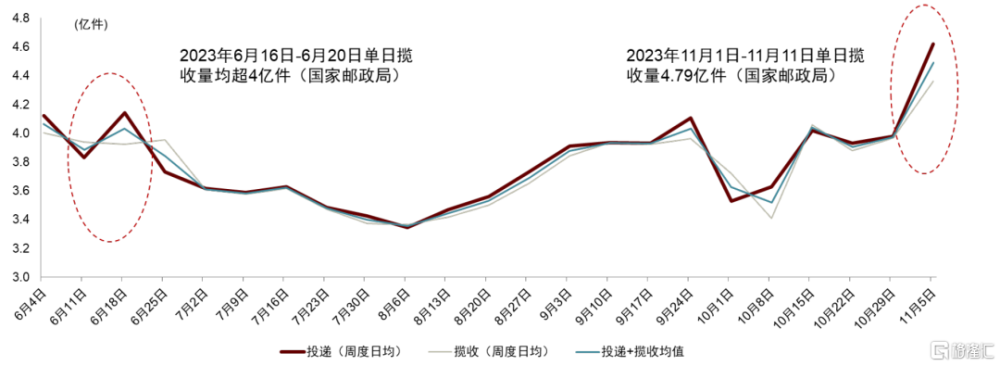

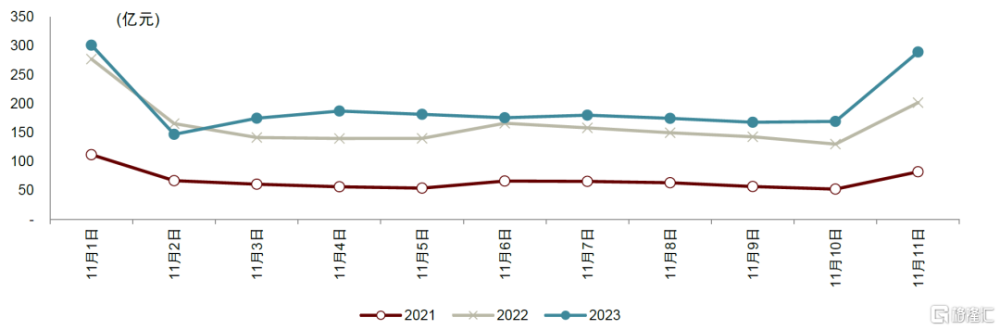

雙11後半段同比增速表現優於前半段。國家郵政局數據顯示23年11月5日-11日全網累計攬收量同增28%,高於11月1日-4日的16%,而天貓和京東的同比正增長也高於市場在第一波預售結束後的悲觀預期。綜合電商今年雙11後半段表現優於前半段,我們認爲主要得益於:1)綜合電商此前已經對預售的空間挖掘充分,相比抖音快手等仍有預售潛力的平台而言前期並不佔優;2)綜合電商有能力在整個大促周期中調整節奏;3)雙11期間氣溫驟降有利於後半段服飾品類的銷售。

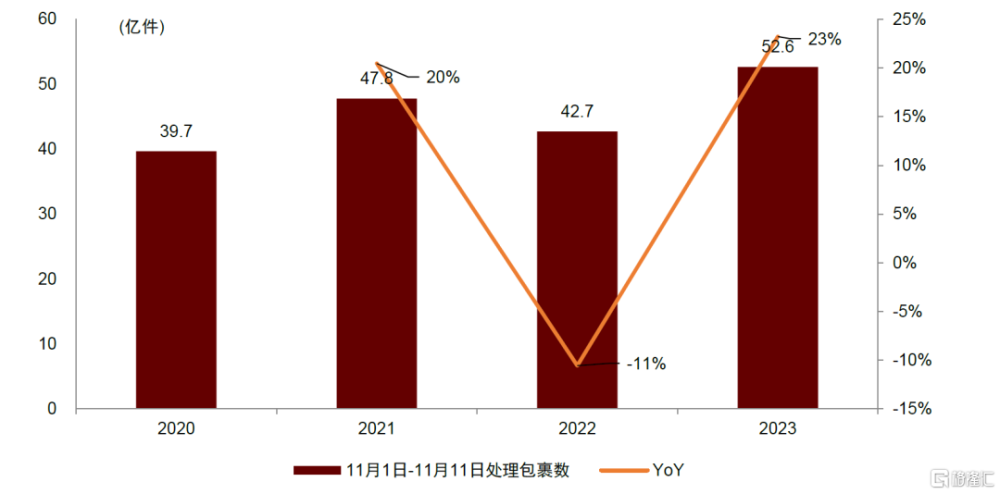

快遞業務量表現亮眼,但無法簡單推斷大盤表現。根據國家郵政局數據,23年11月1日至11日全網累計攬收量同增23%至53億件,同比增速大幅高於23年6月1日-6月20日全網累計攬收量同比增速13%(交通運輸部口徑)。但由於今年快遞包裹數增速高於電商增速是常態(單包裹客單價下滑),同時去年雙11期間快遞件數爲低基數,我們認爲雙11期間行業GMV表現弱於快遞件數表現。

風險

第三方數據誤差;疫情影響;宏觀和監管不確定性;電商競爭加劇。

正文

直播電商表現優於電商大盤

雙11全周期數據對比

根據星圖數據,2023年雙11購物節期間(2023年10月31日晚8點-2023年11月11日)全網銷售額(不包括新零售和社區團購,下同)達到11,386億元,同比增長2.1%;其中綜合電商平台銷售額同比下降1.1%至9,235億元,直播電商同比增長18.6%至2,151億元。

圖表1:雙11綜合電商交易額

注:2019-2021年統計11.1-11.11數據;2022和2023年統計10月31日20:00-11月11日23:59的數據,且不含點淘的數據口徑略不一致,後續未經說明均以此口徑爲准

資料來源:星圖數據,中金公司研究部

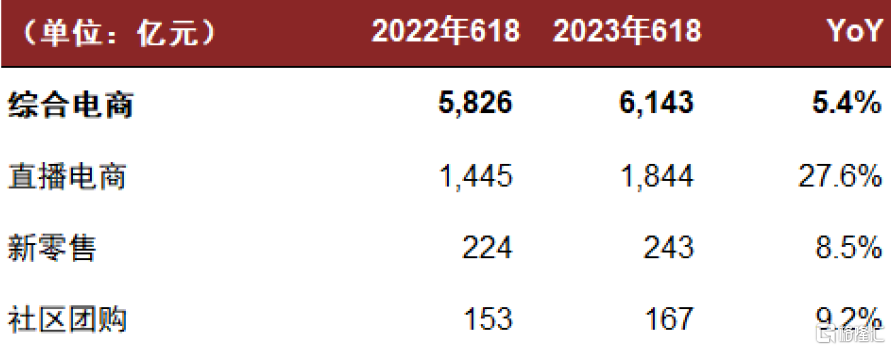

圖表2:雙11和618全網電商交易額對比

注:2019-2021年統計11.1-11.11數據;2022-2023年統計10月31日20:00-11月11日23:59的數據

資料來源:星圖數據,中金公司研究部

圖表3:雙11電商交易數據

注:綜合電商不包括點淘

資料來源:星圖數據,中金公司研究部

圖表4:618電商交易數據

注:2022和2023年618統計5月31日晚8點-6月18日24點數據;綜合電商不包括直播電商、新零售和社區團購,綜合電商包括點淘

資料來源:星圖數據,中金公司研究部

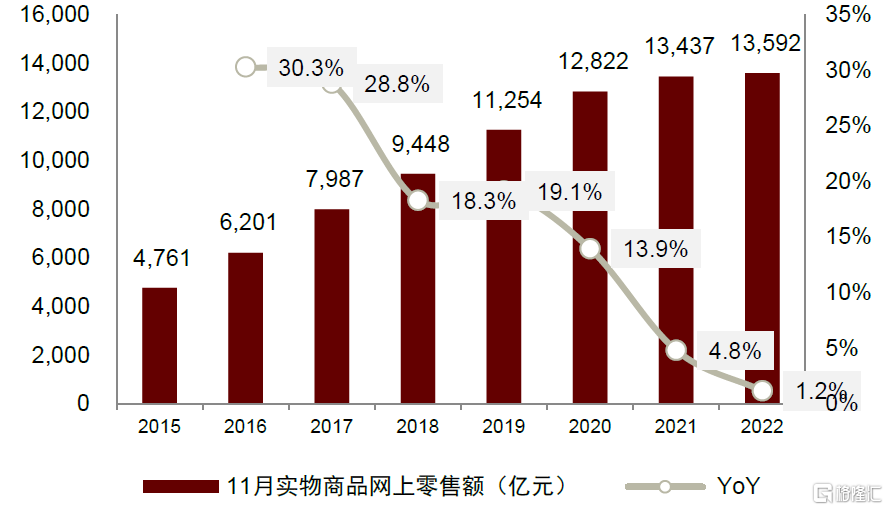

圖表5:歷年11月實物商品網上零售額及增速

資料來源:國家統計局,中金公司研究部

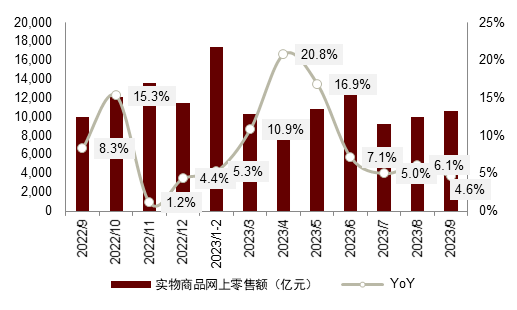

圖表6:近期實物商品網上零售額及增速

資料來源:國家統計局,中金公司研究部

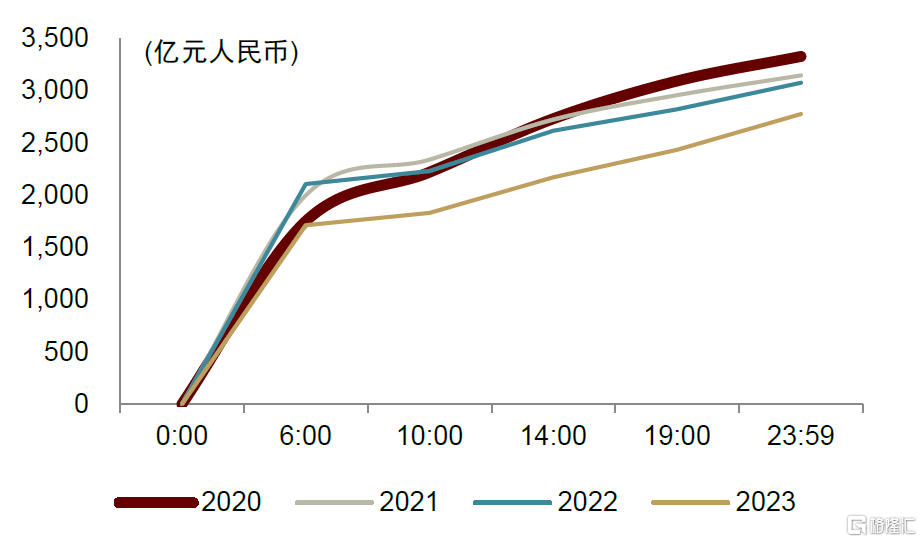

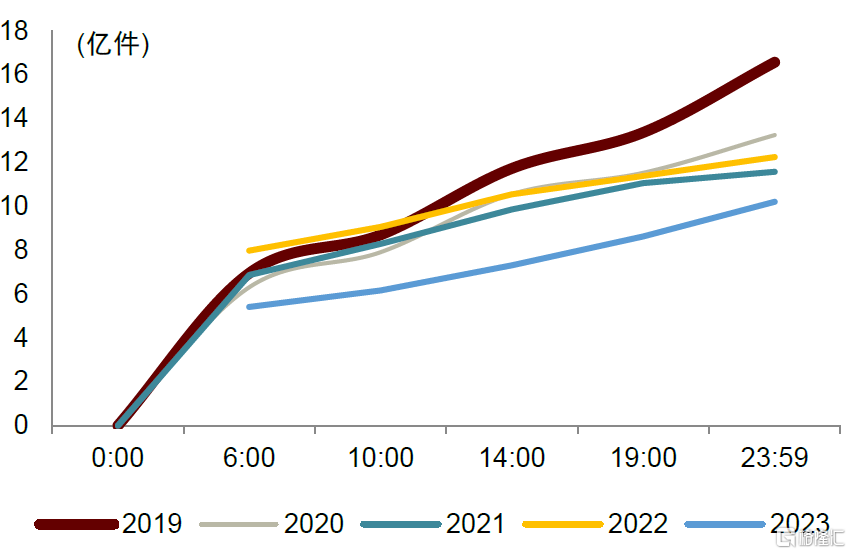

雙11當日數據對比

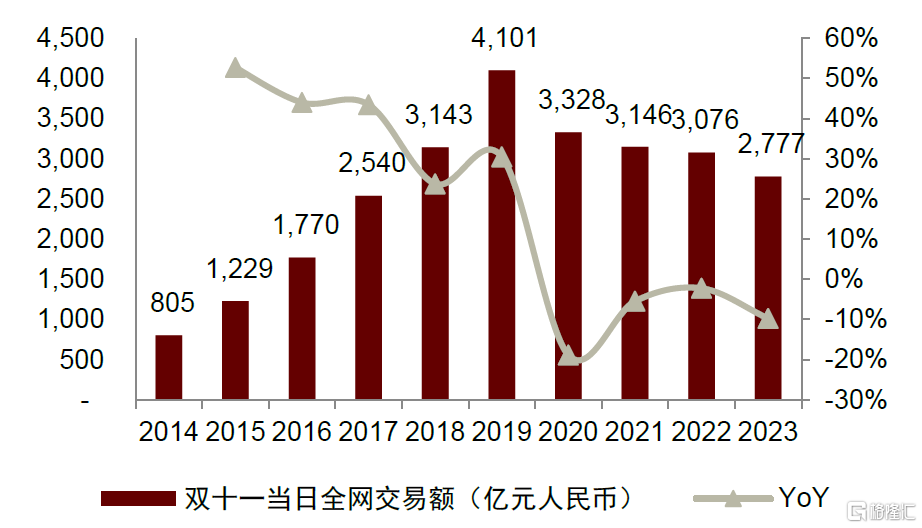

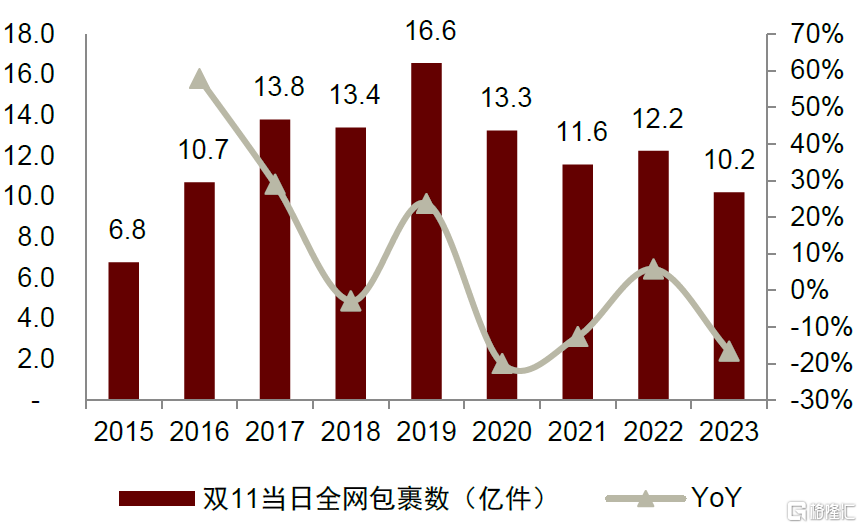

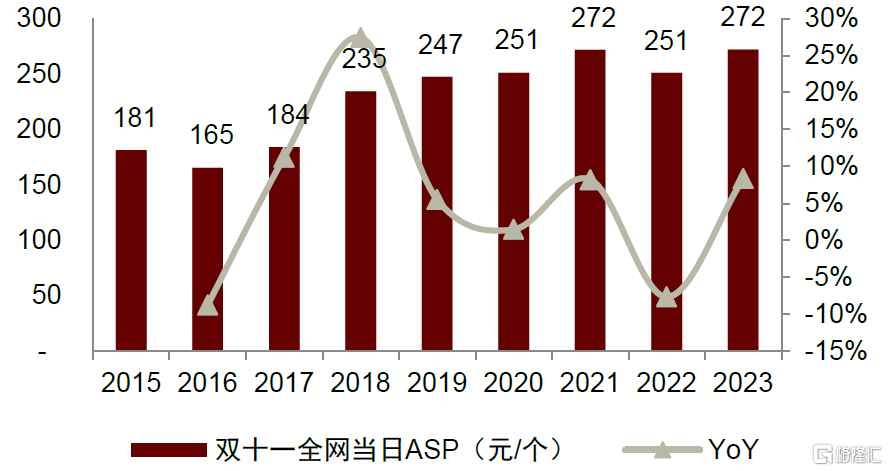

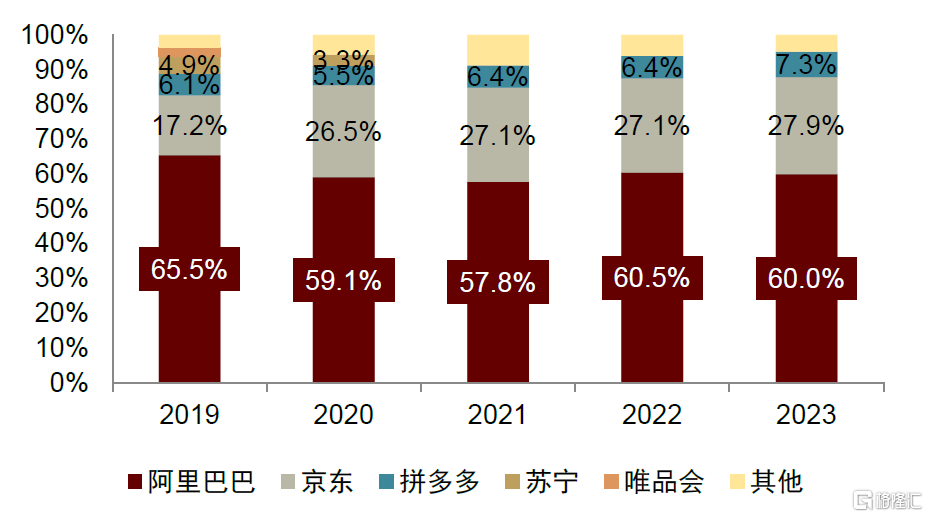

根據星圖數據,2023年雙11當日全網交易額達到2,777億元,同比下滑10%,當日包裹數同比下降17%至10.2億個,當日客單價同比增加8%至272元。分平台看,雙11當日交易額天貓佔比60.0 %,京東、拼多多和其他分別佔比27.9%、7.3%和4.8%。

圖表7:雙11當日全網交易額及同比增速

注:2020年下滑主要因爲兩波活動分流雙11當日交易額;2022-2023年口徑爲11月10日20:00-11號24:00,其余年份爲11月11日0:00-24:00資料來源:星圖數據,中金公司研究部

圖表8:雙11當日全網包裹數及同比增速

注:與上圖一致資料來源:星圖數據,中金公司研究部

圖表9:雙11當日全網當日ASP及同比增速

資料來源:星圖數據,中金公司研究部

圖表10:雙11當日商品交易份額拆解

資料來源:星圖數據,中金公司研究部

圖表11:雙11當日分時段全網電商平台銷售額

注:以前年度11月11日0:00-6:00的區間數爲2022-2023年11月10日20:00-11月11日0:00的區間數;以前年度11月11日0:00-10:00的區間數爲2022-2023年11月10日20:00-11月11日8:00的區間數;以前年度11月11日0:00-14:00的區間數爲2022-2023年11月10日20:00-11月11日14:00的區間數;以前年度11月11日0:00-19:00的區間數爲2022-2023年11月10日20:00-11月11日19:00的區間數;以前年度11月11日0:00-24:00的區間數爲2022-2023年11月10日20:00-11月11日24:00的區間數資料來源:星圖數據,中金公司研究部

圖表12:雙11當日分時段全網電商平台訂單總量

注:以前年度11月11日0:00-6:00的區間數爲2022-2023年11月10日20:00-11月11日0:00的區間數;以前年度11月11日0:00-10:00的區間數爲2022-2023年11月10日20:00-11月11日8:00的區間數;以前年度11月11日0:00-14:00的區間數爲2022-2023年11月10日20:00-11月11日14:00的區間數;以前年度11月11日0:00-19:00的區間數爲2022-2023年11月10日20:00-11月11日19:00的區間數;以前年度11月11日0:00-24:00的區間數爲2022-2023年11月10日20:00-11月11日24:00的區間數資料來源:星圖數據,中金公司研究部

根據國家郵政局數據,23年11月1日至11日全網累計攬收量同增23%至53億件,同比增速大幅高於23年6月1日-6月20日全網累計攬收量同比增速13%(交通運輸部口徑)。但由於今年快遞包裹數增速高於電商增速是常態(單包裹客單價下滑),同時去年快遞件數受疫情影響爲低基數(2022年雙11期間快遞處理包裹數同比下滑11%),我們認爲雙11期間行業GMV表現弱於快遞件數表現。

圖表13:2023年6月-11月全國郵政快遞數據

注:圖表內容爲交通運輸部口徑,大促期內單日攬收量爲國家郵政局數據,二者不完全可比 資料來源:交通運輸部,國家郵政局,中金公司研究部

圖表14:雙11期間處理包裹數

資料來源:國家郵政局,中金公司研究部

雙11趨勢:直播電商高速增長,綜合電商後半段增速優於前半段

直播電商:保持高速增長,持續獲得份額

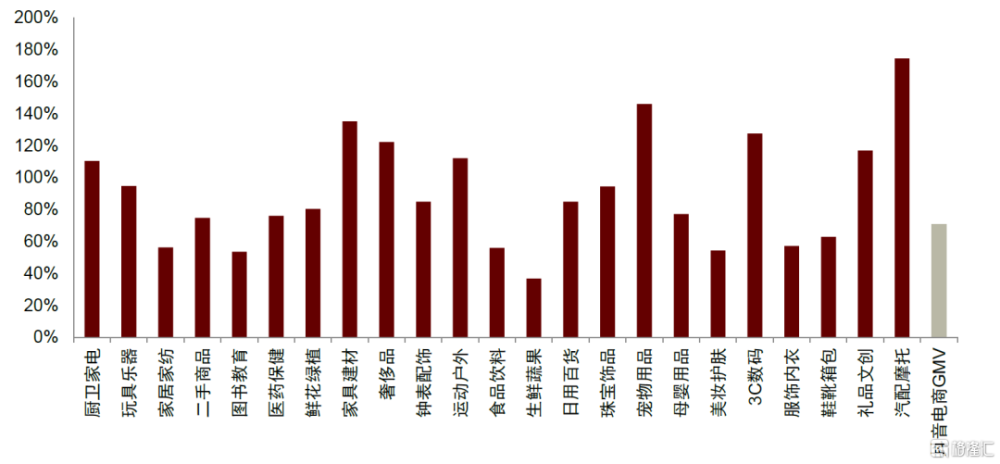

今年雙11期間,抖音和快手均保持較快增長速度,持續獲得市場份額。根據蟬媽媽數據,抖音2023年10月20日至11月11日GMV同比增長71%,抖音表示商城GMV增長超預期完成目標,雙11期間商城GMV同比增長119%;快手表示全周期訂單量增長近50%,動銷商品數增長超50%,此前披露活動截至11月5日GMV同比增長85%。此外,淘寶和京東也在加碼直播,截至11月11日淘寶產生了89個銷售額破億元的直播間,其中有64個店鋪直播,京東截至11月11日採銷直播的總觀看人數突破3.8億人。

圖表15:抖音大盤和各品類雙11期間GMV增速(23年10月20日-11月11日)

資料來源:蟬媽媽,中金公司研究部

圖表16:雙11直播帶貨額及直播帶貨額/全網交易總額

注:時間選自2023年10月31日晚8點至11月11日 資料來源:星圖數據,中金公司研究部

圖表17:雙11直播電商平台每日GMV

資料來源:星圖數據,中金公司研究部

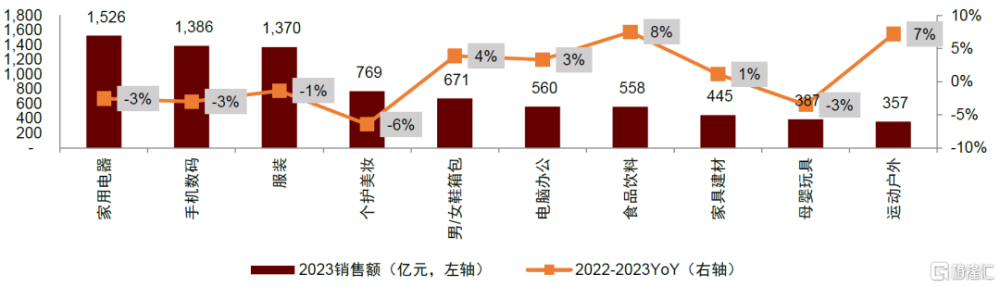

電商品類:健康個護、食品飲料和運動戶外表現較優

從品類看,健康個護、食品飲料和運動戶外等品類同比增速較快,我們認爲主要得益於疫情後消費者健康意識增強、消費習慣變遷和线下活動增加的影響,個護美妝同比增長壓力較大,服飾品類在預售期有一定壓力,雙11期間天氣降溫促進了冬裝的銷售,後期表現優於前期。

商品側:功能需求比拼價格優勢,情感需求比拼價值匹配。我們觀察到不同類型商品在雙11期間表現存在差異:對於滿足功能性需求的商品,消費者比價行爲和追求性價比的需求在上升,具備價格競爭力的商品和商家在雙11期間取得了較優的銷量表現。對於滿足情感需求的商品,價格並非商品銷售的主導因素,商品需要在價值點上和用戶的興趣愛好、個人追求或者生活方式匹配,部分新品牌和小衆類目品牌同樣取得了突破。

平台側:內容電商展現出3C家電拓展潛力。抖音電商23年10月31日當日家居家電行業GMV同比增長超120%,10月20日-11月6日潮電家居位列抖音商城GMV最高品類;快手战報顯示雙11期間數碼GMV同比增長121%,家用家電GMV同比增長96%,消電家居行業品牌GMV同比增長624%。我們認爲3C家電等品類或成爲內容電商未來重要拓展方向。

圖表18:2023年雙11全網主要品類銷售額

注:數據包含綜合電商平台(包括點淘)資料來源:星圖數據,中金公司研究部

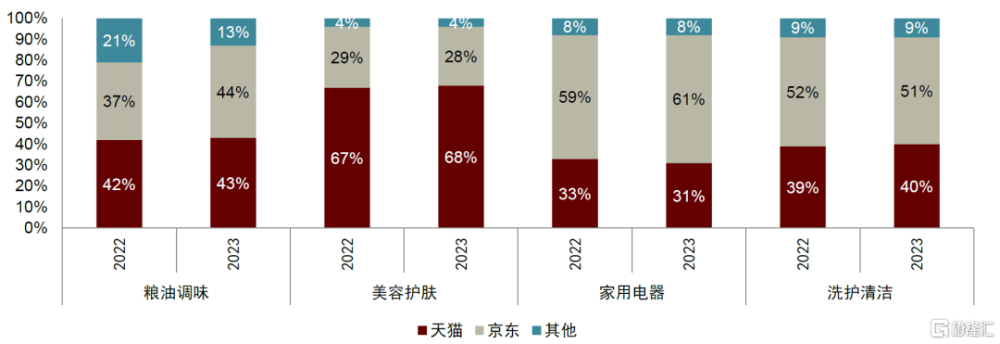

圖表19:綜合電商品類分渠道分布

注:數據僅統計綜合電商平台(含點淘) 資料來源:星圖數據,中金公司研究部

各平台雙11战報:京東天貓正增長,綜合電商後半段表現優於前半段

本次雙11期間,綜合電商後半段表現優於前半段,我們認爲主要由於:1)綜合電商此前已經對預售的空間挖掘充分,相比抖音快手等仍有預售潛力的平台而言,前期並不佔優;2)綜合電商有能力在大促周期中調整節奏;3)雙11期間氣溫驟降有利於後半段服飾品類的銷售。

天貓:雙11期間用戶規模、商家規模、訂單量、成交總額正增長。用戶側看,雙11期間天貓全周期累計訪問用戶數超過8億,88VIP用戶規模突破3,200萬人,新增商家會員超過1億人;商家側看,雙11期間402個品牌銷售超過1億元,其中有240個國貨品牌,3.86萬個品牌同比成交額超過100%,天貓新开店商家數增長105%,淘寶近200萬中小商家今年的業績相比去年實現了翻倍增長,130萬00後新商家首次參與雙11。

京東:雙11期間成交額、訂單量、用戶數創新高。商家側看,雙11期間(2023年10月31日晚8點至11月11日),超60個品牌銷售破10億元,近20,000個品牌成交額同比增長超3倍,新商家成交單量環比增長超5倍,從品類看除了傳統的手機、家電家居等優勢品類,美妝、汽車、時尚等品類的頭部品牌取得了較優成績;百億補貼方面,SKU達到618時兩倍,用戶規模較6月提升近5倍。

抖音:截至23年11月11日抖音商城整體目標超預期達成。抖音表示雙11期間的GMV、訂單量、DAC破歷史巔峰,雙11期間抖音商城GMV同比增長119%,商城消費人數同比增長111%,動銷商家數量同比增長91%。預售期階段(10月20日-10月23日),抖音商城GMV同比增長200%,支付用戶數同比增長165%,支付訂單量同比增長195%。开門紅當日(10月31日),品牌商家GMV同比增長145%,重點品牌GMV同比增長244%;貨架場景商家GMV同比增長203%(突破全年峰值),搜索GMV同比增長88%。

快手:2023年10月31日-11月11日期間,全周期訂單量增長近50%,動銷商品數增長超50%,中小商家GMV同比增長75%,品牌GMV同比增長155%,其中同比增長達100%的品牌數量近2500家。截至11月5日快手成交GMV同比增長85%。

風險

第三方數據誤差:本文部分數據來源來自第三方數據機構,可能由於數據統計方法、統計渠道和數據口徑之間差異與實際數據之間存在誤差。

疫情影響:新冠疫情可能面臨復發風險,從而對供應鏈、履約和消費端產生影響。

宏觀和監管不確定性:內外環境變化導致宏觀疲軟、居民收入承壓,從而消費能力和消費意愿的恢復不及預期;國內外監管和政策變化可能給公司帶不確定性。

電商競爭加劇:直播電商、即時零售等可能成爲電商領域持續攪局者,帶動競爭加劇。

注:本文摘自中金公司2023年11月13日已經發布的《雙11回顧:後半程加速,直播電商表現優異》、白洋 分析員 SAC 執證編號:S0080520110002 SFC CE Ref:BGN055、吳維佳, CFA 分析員 SAC 執證編號:S0080521010011 SFC CE Ref:BHR850、王秋婷 分析員 SAC 執證編號:S0080523030001 SFC CE Ref:BTK905、劉泓蔚 聯系人 SAC 執證編號:S0080122030072

標題:雙11回顧:後半程加速,直播電商表現優異

地址:https://www.iknowplus.com/post/51534.html