存單利率能否回落?

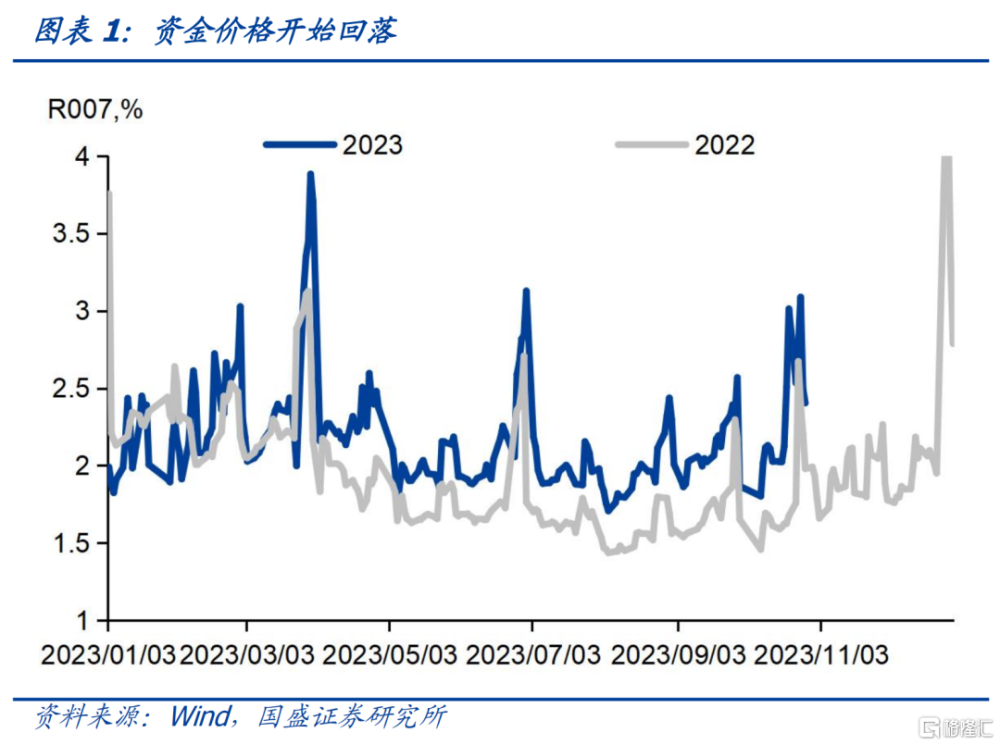

隨着資金價格回落,本周債市震蕩走強。隨着稅期衝擊退出,以及前期發行的再融資債資金進入償還階段,資金趨於寬松,市場震蕩走強。1年期國債和國开等利率都有下行,3年AAA-二級資本債同樣回落5.9bps至3.18%。而10年國債和國开利率基本持平。但同業存單利率繼續上升,1年AAA存單較上周上升3.0bps至2.58%。

存單利率全线上升至政策利率之上,成爲債市的主要約束。本周存單利率繼續上升,3個月AAA存單利率上升至2.51%水平,存單利率全线上升至1年期MLF之上。這是2019年以來少見的情況。而存單利率的高企意味着曲线繼續平坦化,短端較高的利率約束了整體債市的走強,這是8月下旬以來債市持續走弱的最主要原因。

存單持續走弱背後,一方面是資金價格剛开始回落,並且後續央行操作有待繼續觀察。資金價格回落是本周後半周的事,回落時間並不長,並且下周有2.8萬億逆回購到期,下周央行資金回籠規模存在不確定性。同時,國債增發在11月,這將同樣帶來資金衝擊,央行如何對衝依然有待觀察。

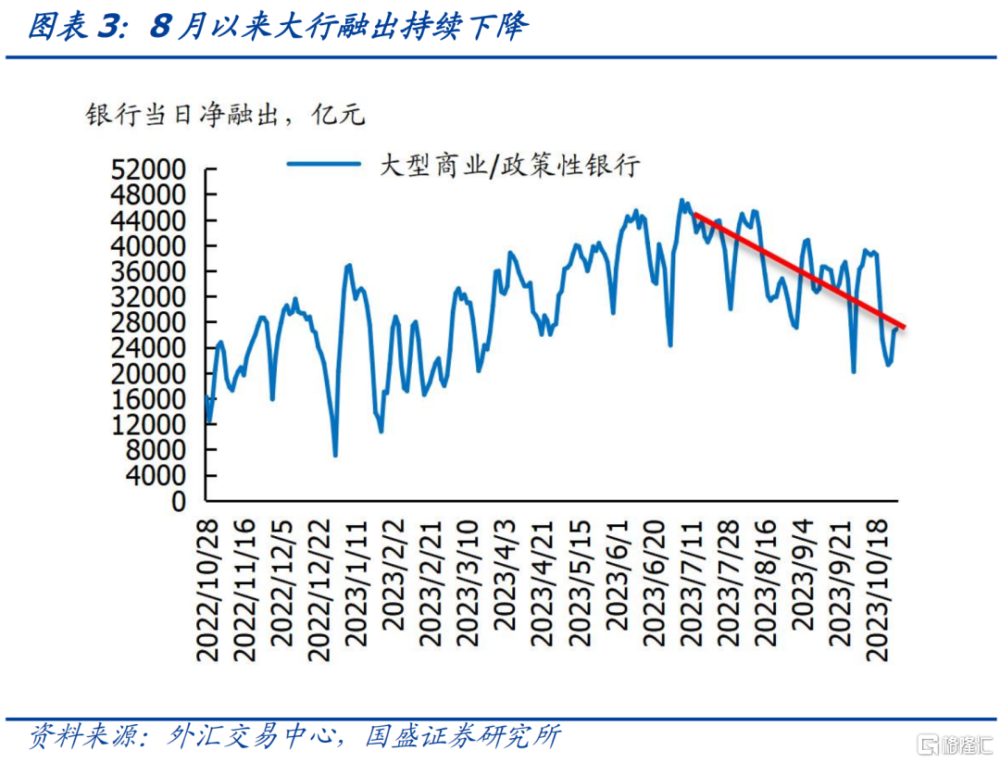

另一方面,更重要的是銀行資產負債結構變化,當前資金缺口更多體現在大行層面。與資金趨緊相伴隨的是大行融資規模的下降。大行淨融出規模從7月至8月中旬日均4萬億以上的水平持續下降,到本周已經下降至日均2.4萬億左右的水平。作爲市場資金的主要提供者,大行資金融出的大幅下降導致市場資金供給不足,配置力量減弱。

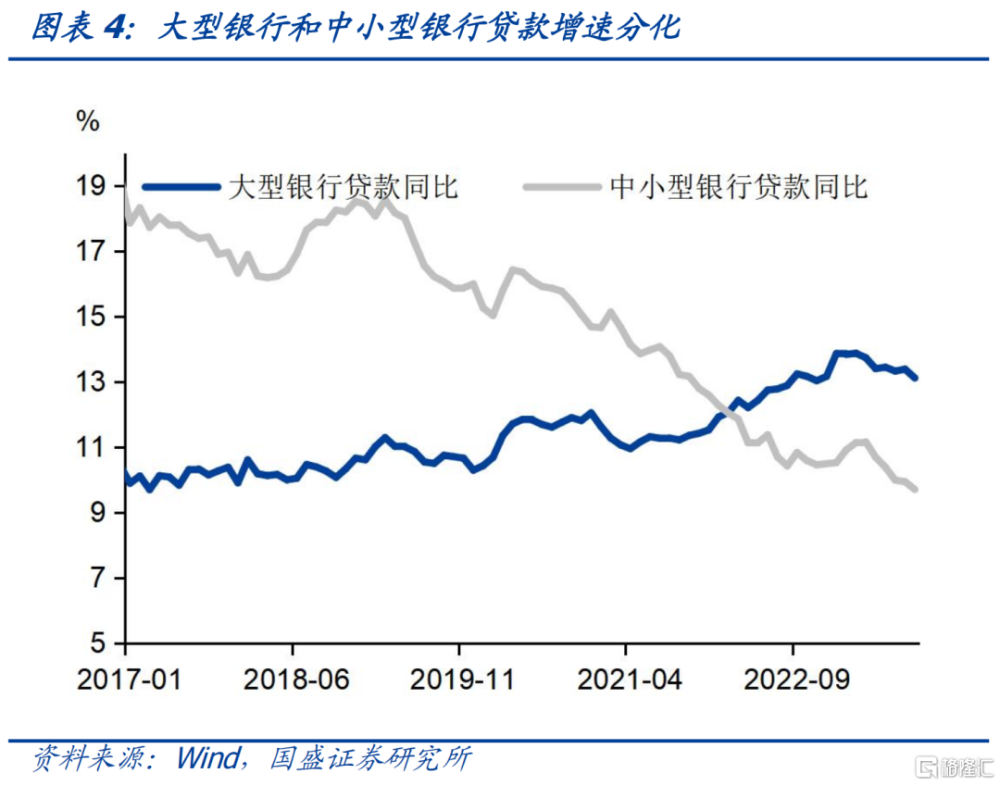

而大行資金融出減少的背後,是資產負債結構的變化。大行融出減少的背後,一方面是存款利率相對於中小行更大幅度的下降,導致存款承壓;另一方面,是放貸、政府債券承接等責任更多集中在大行,導致大行資金需求增加。今年以來,大型銀行貸款同比增速持續保持在13%以上,而中小型銀行貸款增速則持續回落,從去年末10.5%下降至今年9月的9.7%。而且當前再融資債也主要由大行和股份行承接,未來增發國債主要承接者也是國有大行,這將進一步增加大行資金需求。大行和股份行負債端承壓,而資產需求增加,這導致其資金缺口加大,體現爲淨融出減少

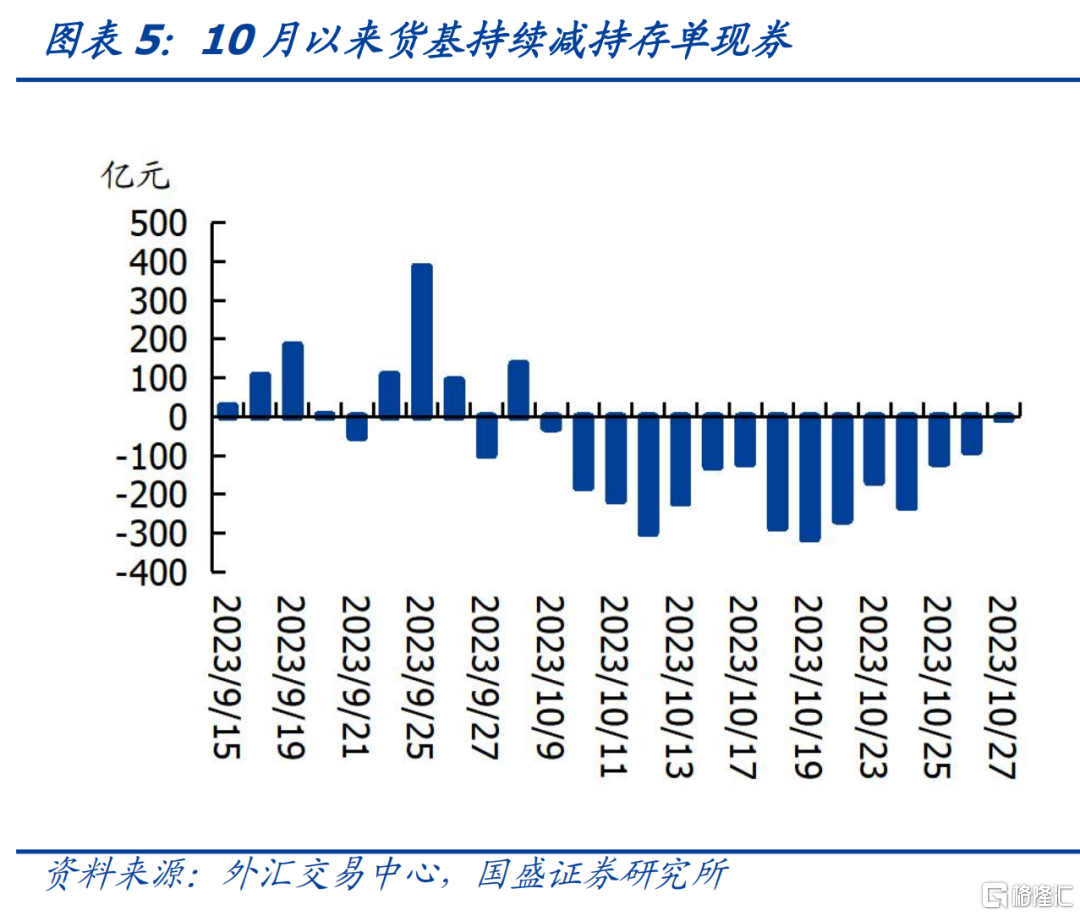

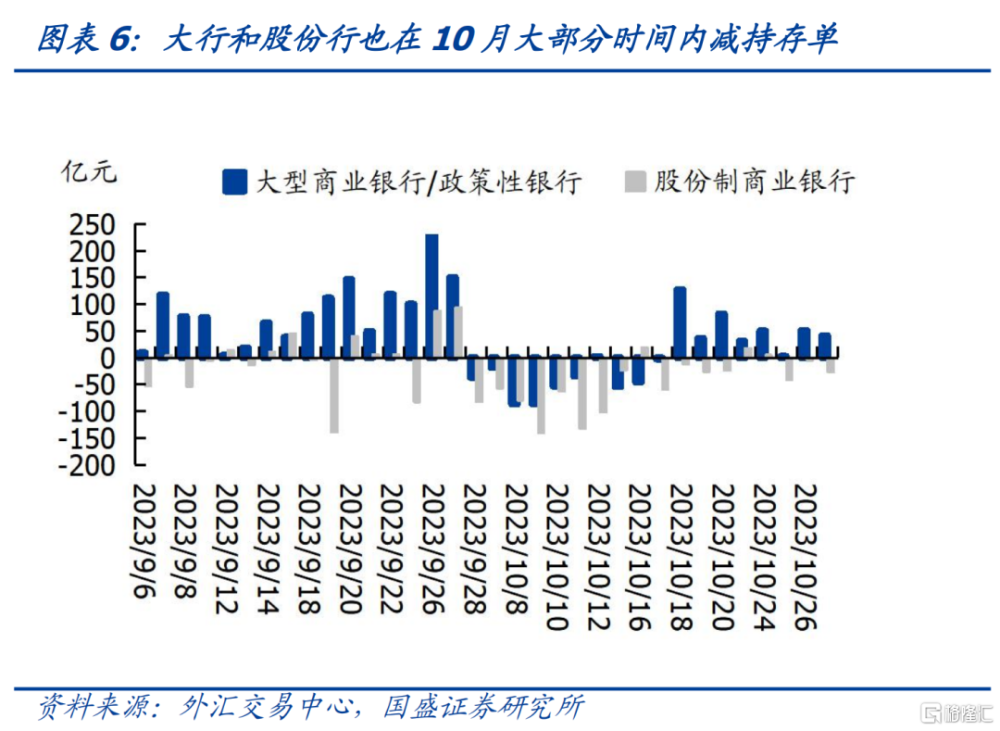

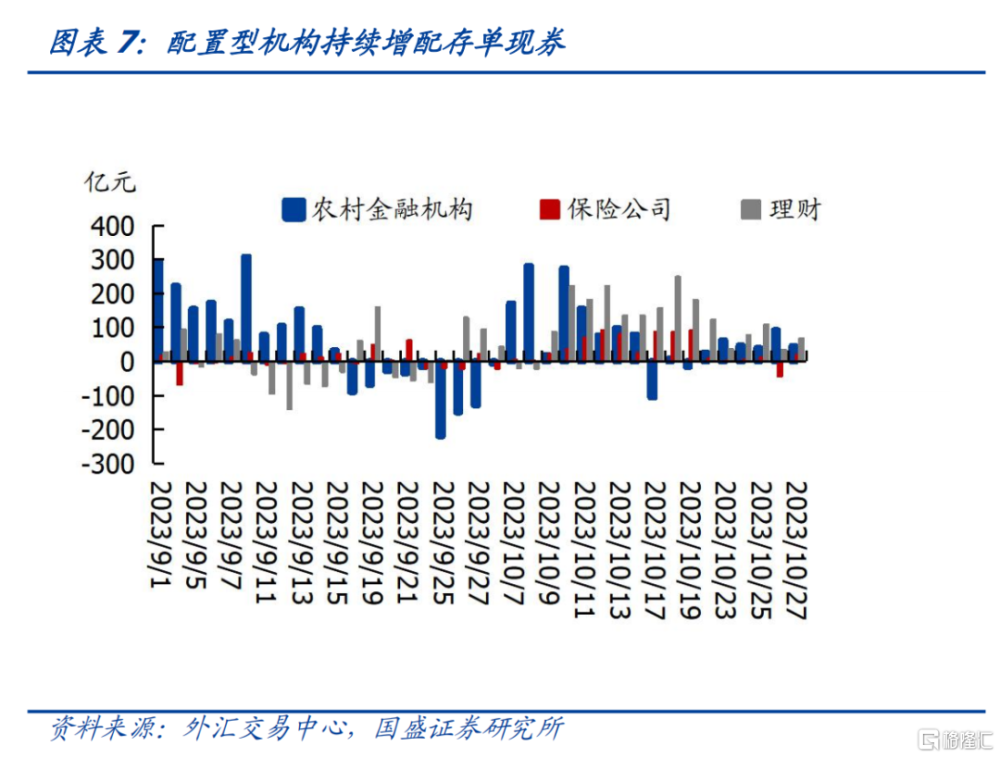

在機構行爲上,現券方面貨基和大行是主要的減持者,而理財、農商、保險等配置型機構則是主要的买入者。10月以來,由於負債端的壓力,大行、股份行更多的時候是直接減持存單,或通過贖回貨基減持。疊加對資本管理新規影響的擔憂,貨基在贖回壓力之下,持續減持存單,成爲存單減持主力。而負債端相對穩定的農商、保險以及理財則在當前位置持續增配存單。顯示對於配置型機構來說,存單當前具有較高的配置價值,這是穩定存單的力量。

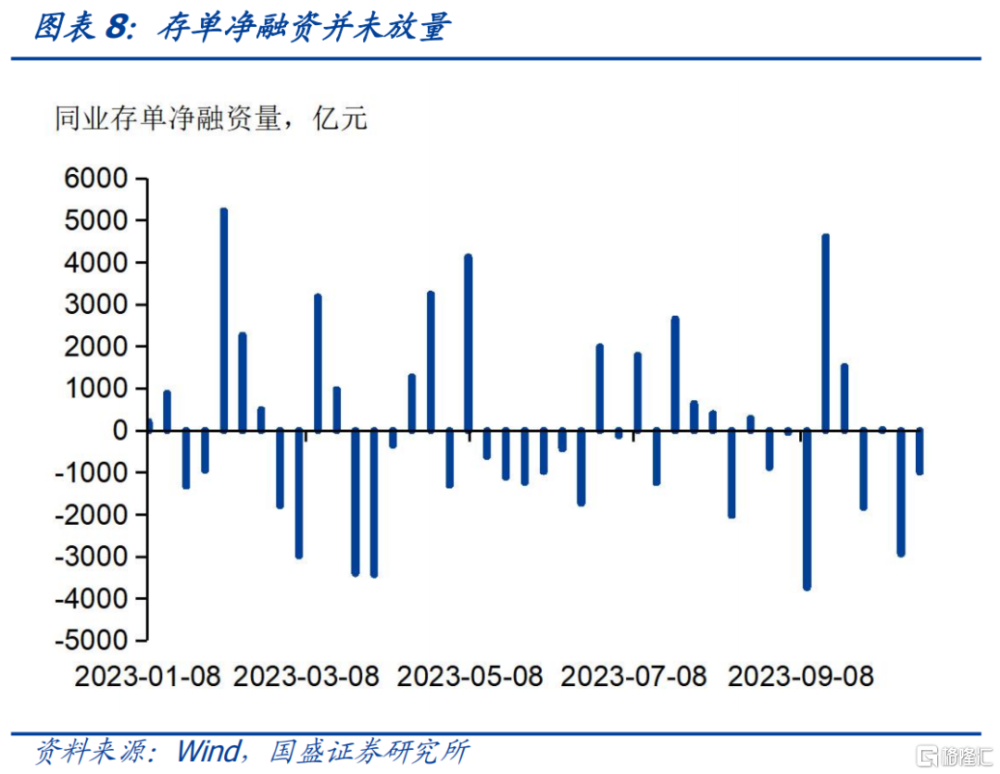

而從供給端來看,存單淨融資並未明顯放量,從總量層面看並非存單利率上升原因。國慶之後,由於存單利率高企,存單淨融資持續爲負,截至目前,10月存單累計淨償還4000億以上,供給的收縮顯示供給並未存單利率上升的原因。雖然11月存單到期量將上升,但當前高企的存單利率或將抑制銀行發行意愿,淨融資難以明顯擴張。

存單利率依然是當前市場的核心問題,國盛證券對存單利率走勢繼續保持樂觀。高企的存單利率約束了整體債市,導致市場曲线異常平坦化。在目前位置,國盛證券對存單保持樂觀,認爲利率繼續上升空間有限,而更多可能會在後續回落。一方面,資金價格已經开始回落,下周隨着季末衝擊過去,以及再融資債發行後持續進入償還期,資金價格將繼續從高位回落,而資金中樞也有望再度回到政策利率左右;另一方面,雖然後續依然有1萬億的國債增發,國盛證券預計央行可能會進行相應對衝。考慮到11月份有8500億MLF到期,到期規模較大,因而國盛證券認爲央行有可能再次降准進行對衝。資金最緊時期或已過去。而從邊際變化來看,大行雖然依然結構性缺資金,但隨着市場資金的寬松,以及央行可能的降准對衝,大行資金缺口可能不會邊際加大。存單利率也有望隨之回落。

當前債市已具有較高配置性價比,存單與二永性價比相對更高。隨着再融資債發行高峰期以及稅期過後資金需求回落,月初資金有望階段性回落。而配合國債增發,貨幣寬松政策有望再度加碼,降准或再度落地。結合當前的利率水平,目前債市具有很高性價比。當前曲线異常平坦,回歸正常意味着短端需率先下行。因此,當前存單具有較高配置性價比。而由於本輪調整之後,二永利率已經處於較高位置,5年AAA-二永已經上升至3.4%以上。在城投債連續走強之後,二永相對性價比更高,當前位置同樣建議關注。

風險提示:政策變化超預期,數據統計口徑存在誤差。

一、存單利率能否回落?

隨着資金價格回落,本周債市震蕩走強。隨着稅期衝擊退出,以及前期發行的再融資債資金進入償還階段,資金趨於寬松,本周隔夜回購利率再度回落至1.7%以下,雖然R007依然高於政策利率,但也從上周3%以上的水平回落至2.4%左右。隨着資金寬松,市場震蕩走強。1年期國債和國开等利率都有下行,3年AAA-二級資本債同樣回落5.9bps至3.18%。而10年國債和國开利率基本持平。而同業存單利率繼續上升,1年AAA存單較上周上升3.0bps至2.58%。

存單利率全线上升至政策利率之上,成爲債市的主要約束。本周存單利率繼續上升,3個月AAA存單利率上升至2.51%水平,存單利率全线上升至1年期MLF之上。這是2019年以來少見的情況。而存單利率的高企意味着曲线繼續平坦化,短端較高的利率約束了整體債市的走強,這是8月下旬以來債市持續走弱的最主要原因。

存單持續走弱背後,一方面是資金價格剛开始回落,並且後續央行操作有待繼續觀察。資金價格回落是本周後半周的事,回落時間並不長,到本周五,R007依然在2.4%的位置,依然高於政策利率水平。並且下周有2.8萬億逆回購到期,而本周五央行改變過去幾天淨投放狀態,公开市場操作回籠3290億元。下周央行資金回籠規模存在不確定性,這將影響資金價格回落的幅度。同時,特別國債在11月發行,這將同樣帶來資金衝擊,而央行如何對衝依然有待觀察。

另一方面,更重要的是銀行資產負債結構變化,當前資金缺口更多體現在大行層面。於資金趨緊相伴隨的是大行融資規模的下降。大行淨融出規模從7月至8月中旬日均4萬億以上的水平持續下降,到本周已經下降至日均2.4萬億左右的水平。作爲市場資金的主要提供者,大行資金融出的大幅下降導致市場資金供給不足,配置力量減弱。

而大行資金融出減少的背後,是資產負債結構的變化。大行融出減少的背後,一方面是存款利率相對於中小行更大幅度的下降,導致存款承壓;另一方面,是放貸、政府債券承接等責任更多集中在大行,導致大行資金需求增加。今年以來,大型銀行貸款同比增速持續保持在13%以上,而中小型銀行貸款增速則持續回落,從去年末10.5%下降至今年9月的9.7%。而且當前再融資債也主要由大行和股份行承接,未來增發國債主要承接者也是國有大行,這將進一步增加大行資金需求。大行和股份行負債端承壓,而資產需求增加,這導致其資金缺口加大,體現爲淨融出減少,在市場上體現爲資金價格偏緊。

在機構行爲上,現券方面貨基和大行是主要的減持者,而理財、農商、保險等配置型機構則是主要的买入者。10月以來,由於負債端的壓力,大行、股份行更多的時候是直接減持存單,或通過贖回貨基減持。疊加對資本管理新規影響的擔憂,貨基在贖回壓力之下,持續減持存單,成爲存單減持主力。而負債端相對穩定的農商、保險以及理財則在當前位置持續增配存單。顯示對於配置型機構來說,存單當前具有較高的配置價值,這是穩定存單的力量。

而從供給端來看,存單淨融資並未明顯放量,從總量層面看並非存單利率上升原因。國慶之後,由於存單利率高企,存單淨融資持續爲負,截至目前,10月存單累計淨償還4000億以上,供給的收縮顯示供給並未存單利率上升的原因。雖然11月存單到期量將上升,但對市場的衝擊應更多需要從淨融資來觀察,當前高企的存單利率或將抑制銀行發行意愿,淨融資難以明顯擴張。

存單利率依然是當前市場的核心問題,國盛證券對存單利率走勢繼續保持樂觀。高企的存單利率約束了整體債市,導致市場曲线異常平坦化。在目前位置,國盛證券對存單保持樂觀,認爲利率繼續上升空間有限,而更多可能會在後續回落。一方面,資金價格已經开始回落,下周隨着季末衝擊過去,以及再融資債發行後持續進入償還期,資金價格將繼續從高位回落,而資金中樞也有望再度回到政策利率左右;另一方面,雖然後續依然有1萬億的國債增發,國盛證券預計央行可能會進行相應對衝。考慮到11月份有8500億MLF到期,到期規模較大,因而國盛證券認爲央行有可能再次降准進行對衝。資金最緊時期或已過去。而從邊際變化來看,大行雖然依然結構性缺資金,但隨着市場資金的寬松,以及央行可能的降准對衝,大行資金缺口可能不會邊際加大。存單利率也有望隨之回落。

當前債市已具有較高配置性價比,存單與二永性價比相對更高。隨着再融資債發行高峰期以及稅期過後資金需求回落,月初資金有望階段性回落。而配合國債增發,貨幣寬松政策有望再度加碼,降准或再度落地。結合當前的利率水平,目前債市具有很高性價比。當前曲线異常平坦,回歸正常意味着短端需率先下行。因此,當前存單具有較高配置性價比。而由於本輪調整之後,二永利率已經處於較高位置,5年AAA-二永已經上升至3.4%以上。在城投債連續走強之後,二永相對性價比更高,當前位置同樣建議關注。

風險提示:政策變化超預期,數據統計口徑存在誤差。

注:本文節選自國盛證券研究所於2023年10月29日發布的研報《存單利率能否回落?》,分析師:楊業偉 S0680520050001

標題:存單利率能否回落?

地址:https://www.iknowplus.com/post/46727.html