感知權益市場運行的“儀表盤”——WOMAL五維大勢研判框架

投資要點

· 策略啓示:基於WOMAL框架給出的五個關鍵提示(數據截至09/22),我們認爲大盤(以萬得全A指數代理)在短期內可能延續弱勢震蕩,底部或未探明,但整體下行空間應較爲有限,且中途隨時可能出現技術性反彈。往後看,勝率邊際提升的延續性和邊際定價權的逐步回歸或將是破局關鍵。

·①勝率的逐級提升和延續性依賴於政策持續呵護和經濟內生動能進一步修復,而企業和居民主體信心和預期的修復則是微觀經濟邊際向好的基石;②邊際定價權的回歸取決於北向和其余外資對於中國經濟長期性問題和部分風險事件的認知糾偏,規模性回流或提示市場拐點,在市場反彈繼而恢復上行後,正常市場中的邊際定價權將自然切換,各主體資金力量對中國權益資產的信心也或將逐漸恢復。

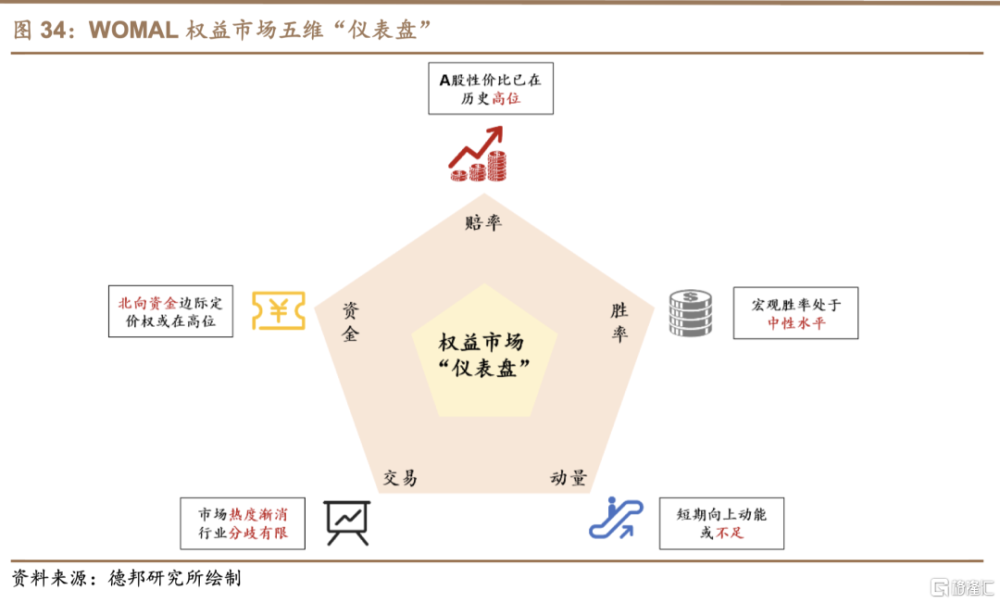

· 五維大勢研判框架:我們在本篇報告建立了一個簡明的、可跟蹤的大勢研判框架。區別於DDM/DCF/FCFF等傳統的絕對估值模型,我們選擇從勝率(Winning Percentage)、賠率(Odds)、動量(Momentum)、交易(Trading Activity)及資金(Market Liquidity)五大視角出發,選取各視角下的核心指標與觀測對象,建立“WOMAL”五維大勢研判框架,定位大盤所處位置與狀態。

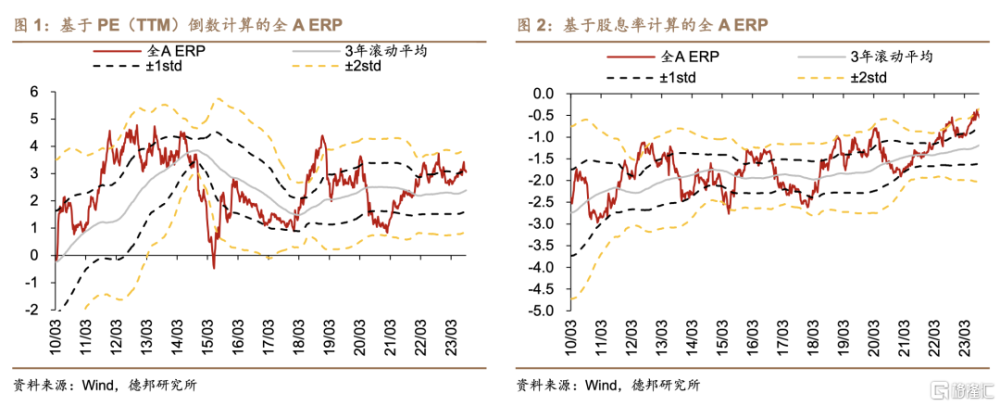

①賠率視角:採用股權風險溢價(ERP)反映權益資產的賠率,由於具備明顯的均值回歸特點,其對於中期維度的擇時具有一定的指導意義。

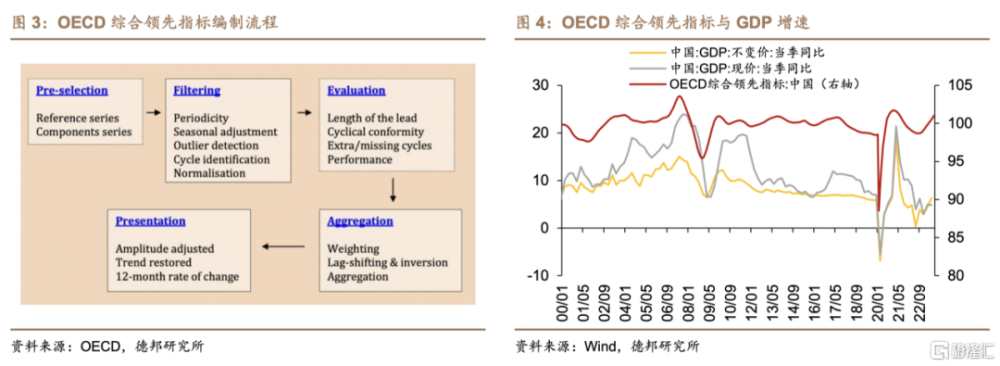

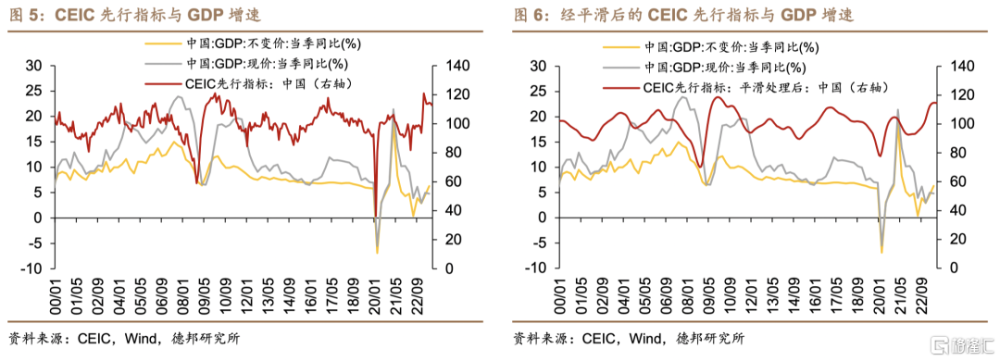

②勝率視角:考慮經濟領先指標/景氣指數,如OECD China CLI、CEIC China LI以及我們構建的經濟景氣指數(Economic Climate Index,ECI),同時把握市場賦權較高的關鍵驅動因子或風險因子,如房地產問題、地方政府債務問題等。

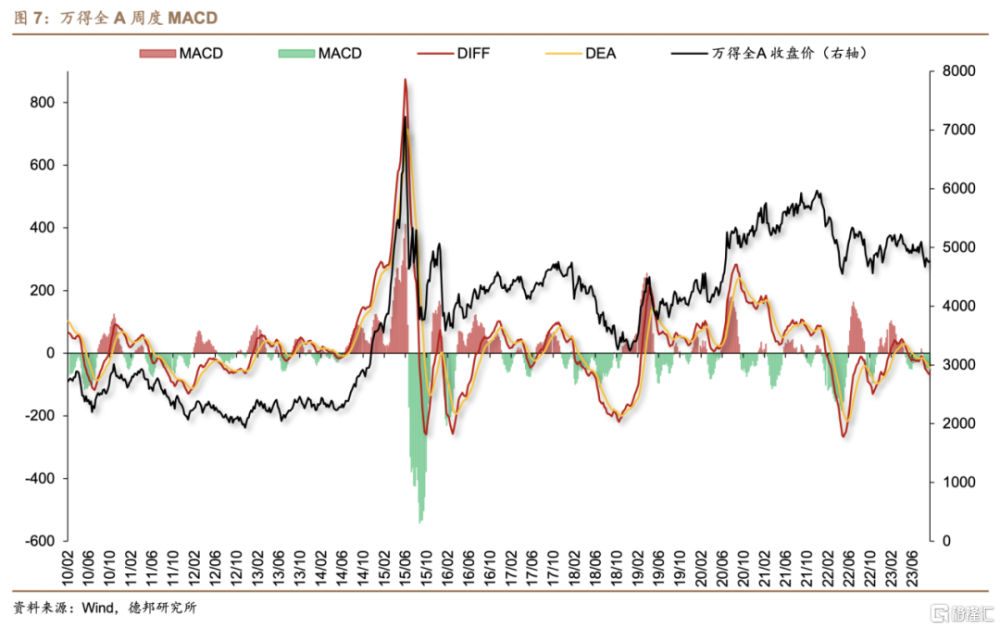

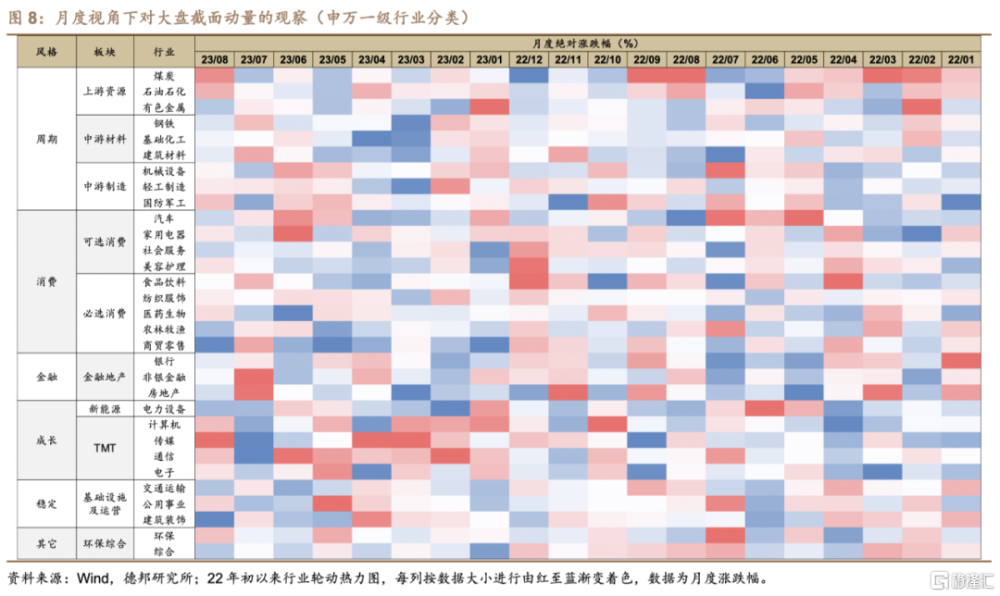

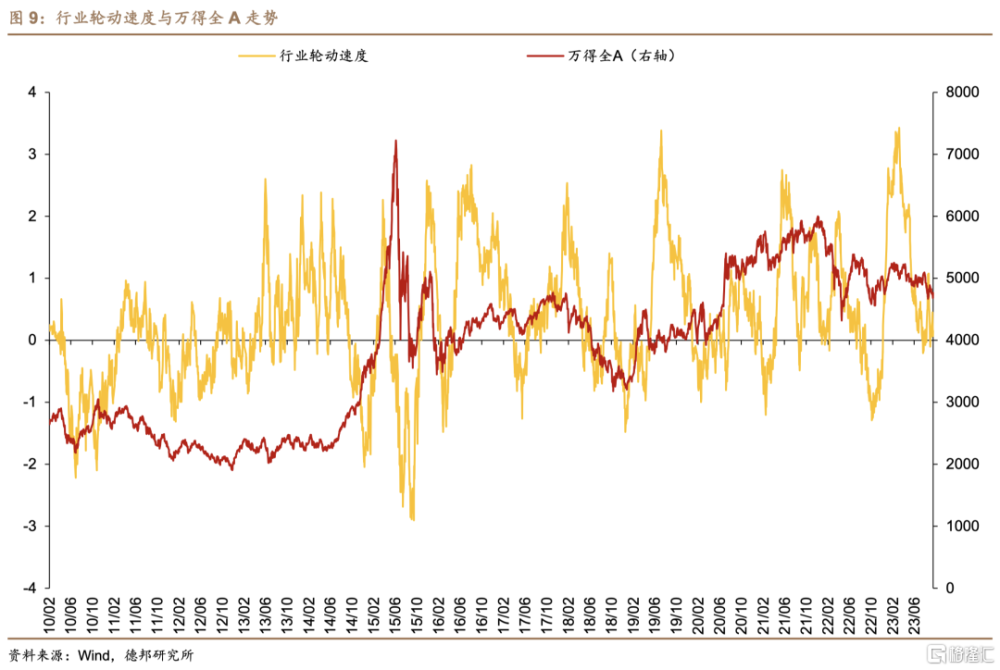

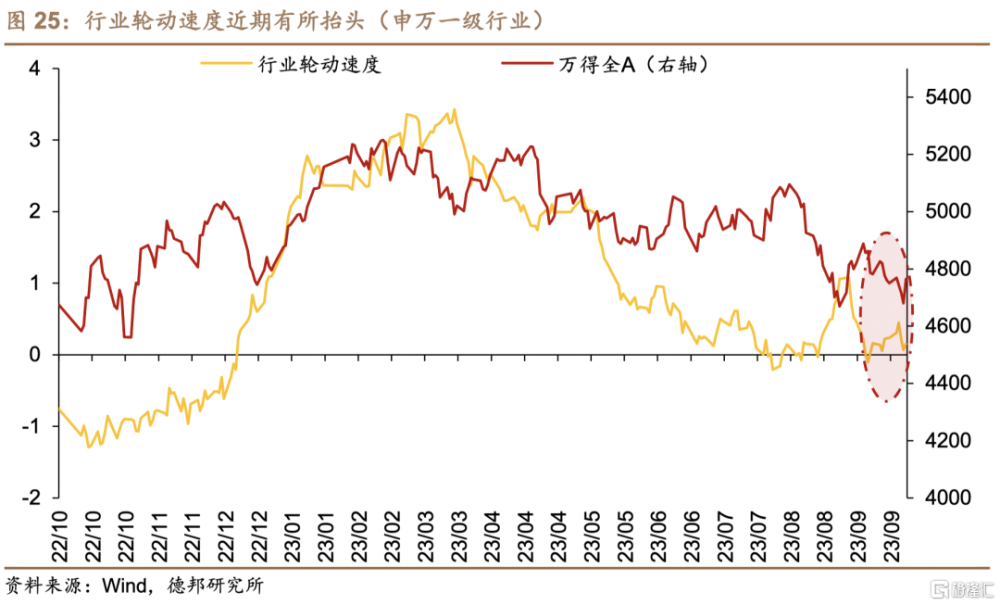

③動量視角:①時序動量觀測:採用快慢线或經典的MACD指標觀察大盤的時序動量趨勢,以反映大盤在短期內的趨勢性;②截面動量觀測:我們構造了一個反映行業輪動速度的指標,以跟蹤市場交易焦點的收斂與擴散。

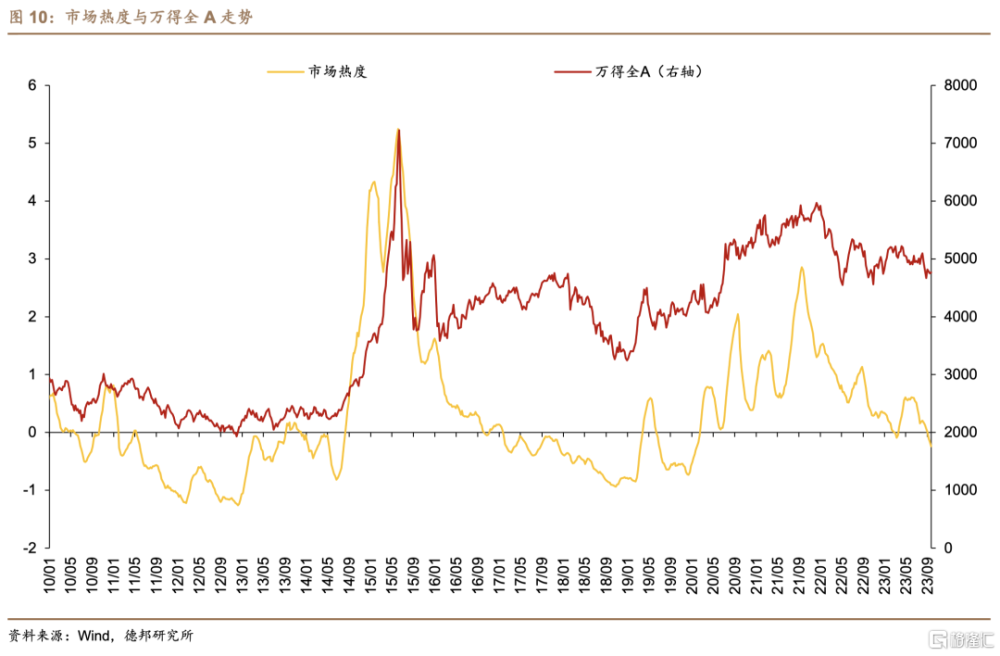

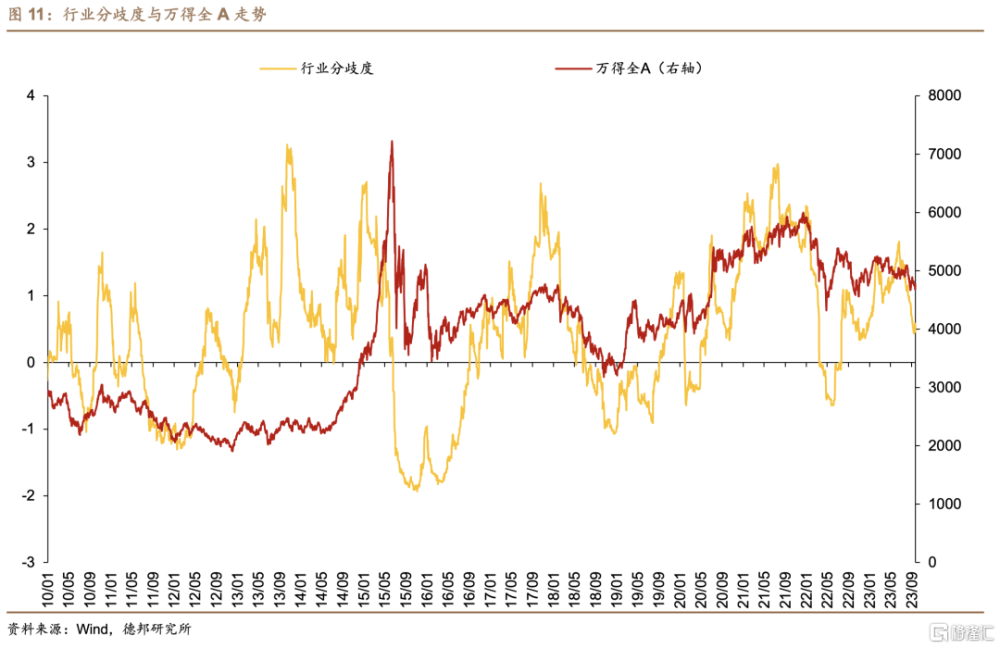

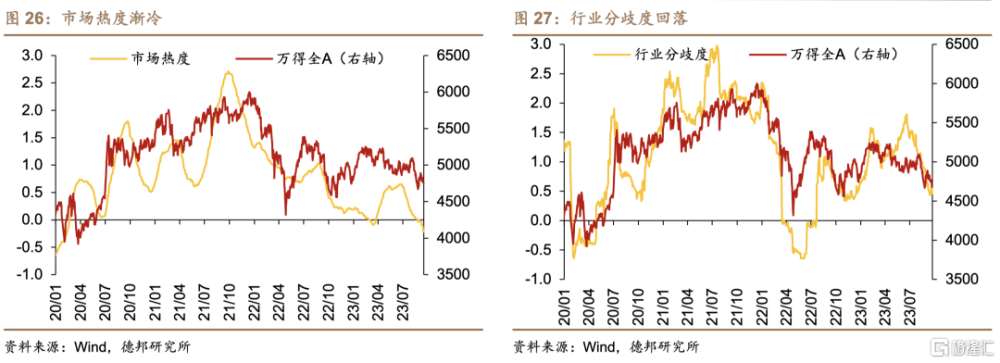

④交易視角:①市場熱度:通過綜合成交額和換手率,我們構造了反映市場熱度的指標,以感知市場總體交投熱情;②行業分歧度:通過PCA技術,我們構造了一個反映行業分歧度的指標,以納入行業層面的交易信息,最終結果顯示該指標具有一定的“逃頂”能力。

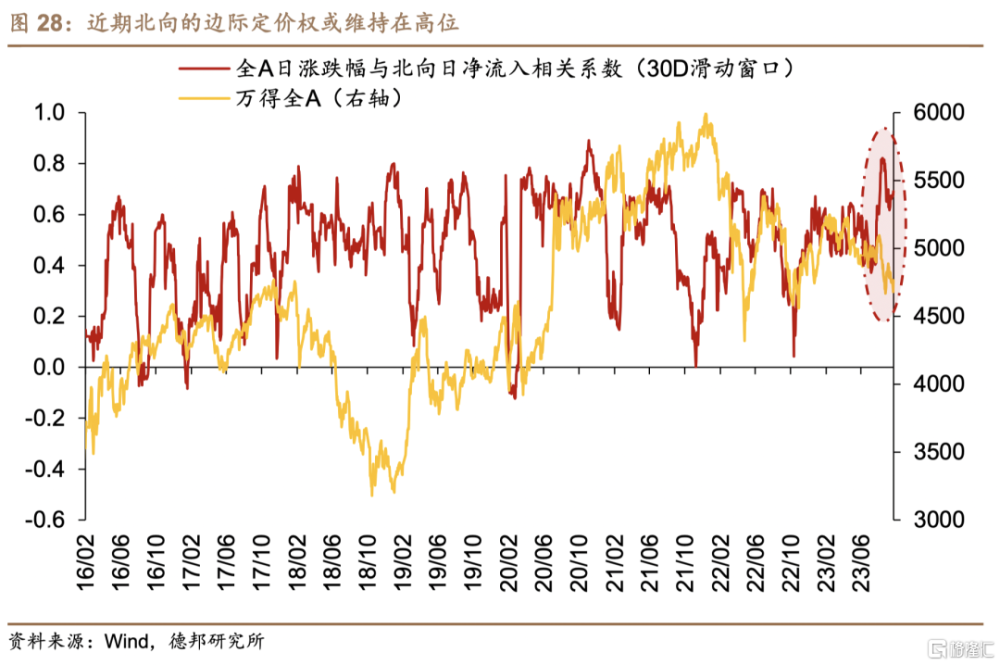

⑤資金視角:借鑑John Geanakoplos關於資產定價的思想,我們最後還重點關注了市場中的邊際定價者或邊際买家(Marginal Buyers)。我們認爲,“邊際定價者”才是決定資產價格走向的核心因素。

基於五維框架的大勢研判:當前(數據截至09/22),權益市場①賠率仍在歷史高位;②勝率或處於中性水平;③短期向上動能或不足;④交易熱度漸消而分歧有限;⑤北向資金邊際定價權或在高位,我們在2.5節對這一點進行了深入討論。

· 風險提示:經濟復蘇或政策斜率不及預期,引致交易因素顯著放大市場波動;對微觀經濟模型的理解有誤,繼而導致對資產定價的認知產生偏差;指標構造過程中可能存在統計或計算上的誤差,模型可能失真。

正 文

在我們此前推出的權益周報《權益市場資金面周觀察》與《情緒、輪動與估值周觀察》中,我們建立了對於資金力量、市場情緒、行業輪動以及估值的觀測體系。不同於二者對權益市場細部的考察,本篇報告力圖刪繁就簡,不追求建立一套繁雜的指標體系,而是致力於搭建起一個簡明的、可跟蹤的大勢研判框架。區別於DDM/DCF/FCFF等傳統的絕對估值模型,我們選擇從勝率(Winning Percentage)、賠率(Odds)、動量(Momentum)、交易(Trading Activity)及資金(Market Liquidity)五大視角出發,選取各視角下的核心指標或觀測對象,定位大盤當前所處的位置與狀態。最終,我們建立了“WOMAL”五維大勢研判框架,這一框架可以進一步應用於各類寬基指數、行業指數或風格指數,本篇報告僅以萬得全A(881001.WI)這一綜合反映全部A股的指數爲例進行闡述,最後,我們還在第二部分基於此框架對當前市場進行了最新大勢研判。

1.WOMAL五維大勢研判框架

1.1.賠率視角:把握空間

勝率和賠率原是兩個常見的博彩術語,落到投資中,前者衡量了一項投資未來取得預期收益的概率,是一種相對確定性;後者則指向投資成功後所可能獲取的最大收益空間,是一種收益風險比。勝率與賠率正如硬幣的兩面,有其各自的優劣勢,但在絕大部分情況下難以兼得。倚賴勝率帶來投資收益的平庸化,而倚賴賠率則要承受相應的左側成本,過分單一地追求勝率或賠率均不可取。

對於權益市場而言,我們採用股權風險溢價(ERP)反映權益資產的賠率,由於具備明顯的均值回歸特點,其對於中期維度的擇時具有一定的指導意義。嚴格而言,股權風險溢價(ERP)是指權益資產收益率與無風險利率的差值,代表了持有權益資產所需要付出的風險溢價。在具體實踐中,後者常以十年期國債利率衡量,而對於前者來說,市場常以PE的倒數進行衡量,此外,股息率也是一種常用的衡量方式。從另一個角度來看,ERP也反映了股債相對性價比,即Edward Yardeni提出的Fed Model,衡量了股票和債券相對估值。

需要說明的是,PE倒數與股息率對權益資產收益率的衡量各有優劣,同時考慮基於它們計算得到的兩種ERP更加穩健。一方面,PE倒數所代表的投資回報要比股息率更寬泛,可以更好地表徵持有權益資產的綜合收益。但從計算方式上看,無論是靜態PE還是PE(TTM)均基於上市公司歷史盈利,都具有一定的滯後性。而若採用動態PE,又會納入分析師預測的主觀性,其本身的可信性與穩定性亦會存疑。另一方面,股息率所代表的投資回報要比PE倒數更穩定,波動範圍相應也會更小,均值回歸特性更明顯,其與債券到期收益率又同屬收益率概念,匹配度亦更佳。但由於上市公司並不都會進行派息,其廣義代表性又會受損。因此,我們可以同時考慮基於PE倒數計算的ERP和基於股息率計算的ERP,互補雙方優劣。

1.2. 勝率視角:追逐概率

賠率看空間,這一“空間”是均值回歸特性所帶來的;勝率看概率,這一“概率”是經濟基本面/資產資本面的邊際變動所引發的。如果說追求高賠率代表了左側交易與對安全邊際的考量,追求高勝率則意味着對基本面改善的率先跟隨。需要說明的是,歷史勝率容易以歸納法復盤,未來勝率卻無法精准把握,勝率思維不像賠率思維有均值回歸的支撐,一切判斷均是在各種約束條件下做出的,即便可能有各類數據支撐,保證約束條件不會發生突變仍是一個重要的前提。

對於權益市場整體而言,自上而下看,經濟基本面的邊際變動是最基本的勝率指引,其在很大程度上影響着企業盈利與市場預期。更重要的是,隨着經濟增長的波動收斂,市場波動率也會自然趨緩,經濟的內生性增長對企業盈利的宏觀支撐也因此顯得尤爲關鍵。然而,相比賠率,勝率是一個更難以捕捉和確認的信號,想要客觀地、前瞻性地判斷宏觀勝率的變化,一個基本的思路就是尋找到宏觀經濟的領先指標,宏觀景氣指數/經濟先行指數爲此提供了一個有效的工具。

1909年,美國統計機構巴布森(Babson)發布了由商業、貨幣、投資等領域12個微觀指標合成的巴布森經濟活動指數。此後,美國布魯克邁爾經濟研究所(Brookmire Economic Service)也於1911年編制並發布了涉及股票、商品和貨幣等市場的經濟景氣指標。但這一時期影響力最大的景氣指數當屬1919年哈佛大學珀森斯(W. M. Persons)教授領銜編制的哈佛指數(Harvard Index of General Economic Conditions)。此後,諸多景氣指數/經濟活動領先指數湧現於美國的民間或官方,較爲著名的有NBER的景氣監測體系、紐約聯儲周度經濟指數(WEI)、芝加哥聯儲全國活動指數(CFNAI)、美國咨商會領先經濟指數(LEI)、美國經濟周期研究所(ECRI)領先指標等等,在方法上可分爲擴散指數法、合成指數法、景氣燈模型法等主要構建方法。

而具體到與中國經濟基本面相關的先行指標,學界、業界和官方均做出過許多有益的探索,但受到數據規模、口徑、時序長度等因素的影響,其成熟度與規範性尚有提升空間。從官方公布的數據來看,隸屬於國家統計局的中國經濟景氣監測中心構建了中國宏觀經濟景氣先行指數,其主要底層指標包含恆生內地流通股指數、產品銷售率、M2、新开工項目、物流指數、房地產开發投資先行指數、消費者預期指數和國債利率差等,但該指數於今年3月後並未再及時發布最新值。歷史上看,國家統計局的“國經指數先行指數”、國務院發展和研究中心的“DRC先行指數”以及卡斯特經濟評價中心的“卡斯特景氣預警體系”也已由於各自的種種原因不再保持更新。

考慮到公开性與時效性,OECD中國綜合領先指標(Composite Leading Indicator)和CEIC中國先行指標(Leading Indicator)是目前兩種較爲常用的、公开的經濟領先指標:

1)OECD China CLI:該領先指標由經濟合作與發展組織(OECD)編制並月度發布,旨在反映產出缺口的波動,即經濟活動圍繞其長期潛在水平的波動,其側重於判斷未來6-9個月維度下的拐點/轉折點(波峰和波谷),通過將各類關鍵短期經濟指標聚合得到,是去趨勢和平滑分量序列後的均值,能夠較好地度量並預測各經濟體的經濟活躍程度。當標准化後的OECD CLI指標高於/低於100,表明實際GDP高於/低於其長期潛在水平。OECD CLI 旨在提供短期經濟走勢的定性信息而非定量指標。因此CLI隨時間變化所帶來的主要信息是增加或減少,而非變動的幅度。

2)CEIC China LI:該領先指標由經濟數據與分析研究提供商CEIC編制並月度發布,涵蓋並加權綜合了金融市場、貨幣、勞動力、貿易和工業等若幹宏觀因素,以表徵一國的綜合景氣程度,目前包括巴西、中國、印度、印度尼西亞、俄羅斯、歐元區、日本和美國8個經濟體。

觀察OECD China CLI和CEIC China LI的走勢,可以發現,這兩者對我國的GDP增速均具備一定的領先性,尤其是對納入價格因素的、波動更大的名義GDP增速,但這種領先性近些年來已在漸趨減弱。其原因可能在於,近年來我國的經濟結構、產業結構已發生巨大轉變,經濟增速波動率收斂,增長速度整體態勢有所下移,而領先指標的有效性依賴於底層數據的選取,如果其結構層面的成分數據沒有得到動態調整與更新,其領先性就會有所減弱,最終合成得到的指標的領先性也會相應削弱。但是,作爲月度更新的數據,OECD China CLI和CEIC China LI仍可以給我們提供一定的基本面前瞻信息。

當然,與成熟的領先指標類似,我們也可以通過篩選底層經濟指標構建出更高頻的、更貼合當前中國經濟實際的經濟領先指標/景氣指數,正如我們在量化經濟指數周報中所構造的ECI指數(構建過程詳見報告《用一個指標衡量經濟景氣度》),通過類似的綜合指標對當下經濟運行的冷熱程度進行動態的感知。

綜合地把握經濟運行的整體趨勢固然能夠給我們提供全局性的見解,而對市場在不同階段賦權較高的關鍵驅動因子或風險因子的追蹤同樣重要。一方面,這些因子可能並沒有被計入領先指標的底層,其變化無法反映在綜合指標中;另一方面,它們也可能對經濟運行產生系統性的影響,比如房地產問題、地方政府債務化解問題以及地緣政治環境問題等,也可能對資金預期和資金行爲產生明顯的擾動。因此,在進行勝率的跟蹤分析時,我們也要綜合考慮總體大趨勢與少數關鍵點。

1.3.動量視角:跟蹤趨勢與輪動

賠率和勝率聯合決定了權益資產向上的空間和概率,在投資者確定了合意的賠率和勝率後,交易即可开始。但在實際交易中僅僅依靠左側入場的魄力和追隨基本面改善的能力顯然是不足夠的,單純的賠率-勝率框架沒有納入任何交易性因素,對於投資的指導意義過於理想化。本小節中,我們在框架內首先納入對動量因素的考量。

動量效應(Momentum Effect)最早於1993年由Jegadeesh和Titman在《Journal of Finance》上發表的著名論文《Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency》中提出,從論文直白的題目中我們也可以看出,所謂的動量效應,即买入上漲標的,賣出下跌標的,“追漲殺跌”同樣能帶來可觀的收益率。嚴格來說,動量效應是指在交易“慣性”下,股票的收益率有延續原先運動方向的趨勢,即過去一段時間收益率較高的股票在未來獲得的收益率仍會高於過去收益率較低的股票。當然,動量形成的趨勢並不可能永恆存在,與動量效應相伴而生的還有反轉效應(Reversal Effect),在一段較長的時間內,表現較好或較差的股票亦具有強烈的反轉傾向,在行爲金融學的視角下,投資者心態模型(BSV Model)指出動量和反轉兩種收益異象源於投資者的反應不足與過度反應,它們均在不同程度上反映了市場的非有效性。

進一步,動量又可在時間序列和橫截面兩個維度上分爲時序動量(Time-Series Momentum)和截面動量(Cross-pal Momentum)兩類,前者又稱爲絕對動量,後者又稱爲相對動量。截面動量策略是指,通過對橫截面上各資產過去一段時間的收益率進行排序,做多過去收益高的資產、做空過去收益低的資產,構建對應的多空組合以獲取超額收益。因此,時序動量策略意味着進行趨勢跟蹤,截面動量策略意味着進行买強賣弱,截面動量和時序動量是同時存在的。由於我們這裏側重於對大勢的分析,因此時序動量的觀測對象是某寬基指數,截面動量的觀測對象是各細分行業。

1.3.1 時序維度

首先,對於時序動量,我們從長短移動均线交叉的視角出發進行觀察。由於移動均线平滑了時間序列,有助於把握指數在不同時間維度下的走勢。具體而言,移動周期越長,移動均线就越難反映序列中的短期波動,但也因此使我們能更好地把握大的變動趨勢;而移動周期越短,其所容納的短期波動就更多,更能體現短期的交易趨勢。如果將長周期移動平均线稱爲慢线,短周期移動平均线稱爲快线,快线與慢线的交叉意味着長短趨勢的背離,因此可能對應了买賣節點的臨近。快线上穿慢线爲可能的买入信號,快线下穿慢线爲可能的賣出信號,這也是技術分析中所謂的“金叉”與“死叉”,快慢线的交替反映了權益資產價格上的強弱變化。但任何方法計算出的長/短均线都是基於歷史數據的滯後指標,我們只是借助其觀察歷史,而非預測未來,對未來的判斷需要納入更多額外的考慮。

除了一般的快慢均线設置,我們還可以採用技術分析中經典的MACD指標(Moving Average Convergence/Divergence)觀察大盤的時序動量趨勢。平滑異同移動平均线(MACD)可以反映短期均线(快线)與長期均线(慢线)之間聚合與分離的動態變化,具體而言:

1)DIF = 短周期指數平滑移動平均 - 長周期指數平滑移動平均

2)DEA = DIF的指數平滑移動平均

3)MACD = 2 × (DIF - DEA)

一個較爲常見的參數設置爲MACD(12,26,9),12爲短周期,26爲長周期,9爲DIF的平滑周期。可以發現,在周度視角下,DIF上穿或回穿DEA後均具有一定的慣性,這就是時序動量效應的體現,這一特徵對於中短期擇時具有一定的指導意義。

1.3.2 截面維度

截面多空策略的思路在於做多過去一段時間表現較好的資產,同時做空過去一段時間表現較差的資產,較強的進攻性也決定了其在市場漲跌分化較明顯的區間內表現較好,但在普漲/普跌行情中表現相對平庸,整體遜色於跟隨趨勢的時序動量策略。借鑑這種思路,我們認爲投資者無論採取什么樣的交易策略,結構層面上的行業輪動快慢都是影響最終收益率高低的關鍵因素。

在截面維度上,可以通過觀察一定時間窗口內各行業的區間收益率觀察其強弱趨勢,在每周的《情緒、輪動與估值周觀察》中我們就借助熱力圖、相對旋轉圖(RRG)等工具對申萬一級行業的絕對收益輪動以及超額收益輪動進行了跟蹤,類似地,我們還可以通過改變行業/風格分類以及時間區間考察不同時間維度下的市場輪動態勢。

但在本小節,我們不考慮各行業各自的具體歷史表現,而是主要觀察權益市場內部各行業間輪動速度的變化,以此反映交易焦點的收斂與擴散。爲此,以申萬一級行業分類爲例,我們遵從如下步驟構造了一個表徵行業輪動速度的指標:

1)在申萬一級行業分類下,計算各行業的日度漲跌幅

2)對每日的行業漲跌幅進行組內排序

3)分別計算各行業的日度漲跌幅排名變動並取絕對值

5)加總所有行業的排名絕對變動,並進行60DMA的平滑處理

6)最後對平滑後的數值進行滾動5年Z-score標准化

我們將最終得到的Z-score分數稱作申萬一級行業的行業輪動速度。

對行業輪動速度的把握有助於感知市場交易風格,“你方唱罷我登場”的本質是市場尋找主线的過程或市場主线彼此間的切換,而極端的輪動速度一般意味着無主线震蕩或結構性行情。因此,行業間輪動速度的擴張或收斂對實際交易難度的提示值得我們關注並加以把握。

1.4.交易視角:感知熱度與分歧

時序上的動量累積與截面上的行業選擇共同驅動着指數不斷運行,然而,無論是具備強勢行業主线的結構性行情還是普漲的主升浪行情,都將在短期推升市場交易的擁擠度,而在大多數情況下,任何資金力量主導的、任何形式的“人聲鼎沸”都可能會使得市場微觀結構短期脆弱化,尤其是在A股這樣一個缺乏明確做空機制的市場中,交易的擁擠也同時催生了“反轉效應”,高擁擠意味着出現由於微觀交易結構惡化而導致回撤的可能性較大。在本小節中,我們選擇從整體擁擠度/市場熱度和行業分歧度兩個角度觀察市場的擁擠程度。

1.4.1 市場熱度

成交額和換手率是兩個最基本的交投風向標,從流動性層面反映了市場的整體擁擠度。一般來說,高成交額對應着高換手率,但高換手率也可能伴隨着較低的成交額,如縮量上漲行情;低換手率也可能伴隨着較高的成交額,如橫盤整理後短期的一致做多。因此,可以對換手率和成交額二者進行綜合以納入更多信息,我們遵從如下步驟構造了一個反映市場熱度的指標:

1) 對萬得全A 成交額與換手率分別做60DMA的平滑處理

2) 對二者分別進行滾動5年Z-score標准化

3) 取成交額Z-score與換手率Z-score二者的簡單算數平均

我們將最終得到的Z-score均值稱作全A的市場熱度。當然,我們還可以綜合考慮技術分析層面的RSI、ADL、ADR、興登堡預兆(Hindenburg Omen)等一系列指標,也可以關注跨市場層面的期權PCR、股指期貨期限結構等,甚至基於NLP(自然語言處理)構造股民情緒指標,從多角度反映股市的整體擁擠度。但在本框架中,我們只考慮最基本的市場交易結果,市場熱度指標綜合了最簡單的成交額與換手率信息,同樣能夠很好地反映市場總體交投熱情。

1.4.2 行業分歧度

然而,對市場整體擁擠程度的把握較爲籠統,其中沒有納入市場中行業交易結構的信息,且其至多算是一個同步指標。正如我們在動量視角下對於截面動量的觀察,在考察市場擁擠度時也應當考慮其中的結構性因素,即市場對於各行業的交易是否存在明顯分歧,而這同樣可以基於交易產生的結果進行倒推。基於分行業的收益率數據,我們遵從如下步驟構造了一個反映行業分歧度的指標:

1)建立申萬一級行業指數的日度收益率矩陣

2)對矩陣進行主成分分析(PCA),滑動窗口60日,步長1日

3)執行上述PCA並返回第一主成分(PC1)的方差解釋率

4)計算(100% - PC1的方差解釋率)並對其進行滾動5年Z-score標准化

我們將最終得到的Z-score得分稱作申萬一級行業分類下的行業分歧度。PCA(Principal Component Analysis)是一種常用的數據降維技術,其基本思想是在降維的過程中,生成既可以減少特徵數量、同時又保留大部分有效信息的新特徵矩陣。其做法是找到一個接近數據集分布的超平面,然後將n維特徵投影到新的相互正交的k維上(k<n)。而方差解釋率(Explained Variance Ratio)衡量了由各個主成分所解釋的相對方差比例,可以理解爲某一主成分從原矩陣中提取了多大比例的信息量。

第一主成分(PC1)容納了數據中的最大方差,爲簡單起見,我們在這裏只考慮PC1的方差解釋率。從直觀上來說,各行業的收益率變化作爲最終的交易結果,反映了一段時間內市場的行業選擇傾向。如果市場對於行業選擇的分歧度越小,各行業強弱差異並不大,原矩陣的冗余信息和噪聲就相對較少,PC1的方差解釋率就越大;反之,如果市場對於各行業的分歧度越大,各行業強弱有很大差異,原矩陣的冗余信息和噪聲就相對較多,PC1的方差解釋率反而越小。從最終結果看,相比市場整體熱度,行業分歧度容納了行業層面的交易信息,且在行情頂部對於後續的回調具有一定的前瞻性,具備一定的“逃頂”能力。

1.5.資金視角:關注邊際定價者

交易結果的背後是資金力量的多空交織,而“邊際定價者”最終決定了市場價格。耶魯大學教授John Geanakoplos在他的著名論文《The Leverage Cycle》中提出過一個具有異質信念(Heterogeneous Beliefs)的槓杆和資產定價模型,他認爲資產價格並不是由傳統的現金流折現方法所決定的,標准理論假設資產價格反映了某種所謂的基本價值(Fundmental Value),但他發現即使折現率不發生變化,槓杆等因素的變動也會導致資產價格發生變化。對於股票定價而言,傳統的絕對定價模型也並未考慮到投資交易和資金行爲的影響,並不利於我們動態地觀測和理解市場運行。

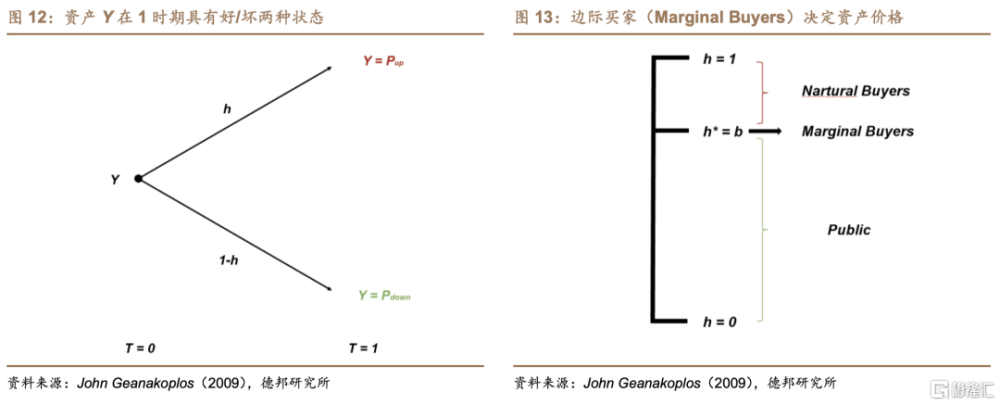

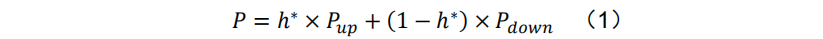

借鑑Geanakoplos的思路,考慮一個簡單情形,假設投資者/代理人均勻分布在[0,1]的連續統上,在0時期每人擁有 單位的資產Y和 單位的現金或現金等價物,代理人認爲資產Y在未來一期有h的概率處於好狀態,1-h的概率處於壞狀態。自然买家(Nartural Buyers)將比公衆(Public)更想獲得該資產(這可能是因爲自然买家不太厭惡風險,或者他們可以使用公衆所沒有的對衝技術降低風險,或者他們可以通過持有資產獲得更多效用,或者他們可以獲得比公衆更有效地利用該資產的技術,又或者他們可能只是更加樂觀)。

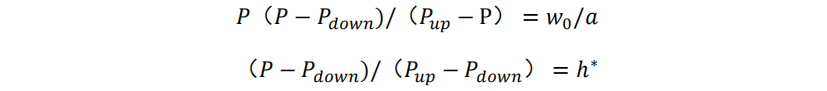

在現實中,自然买家可能出於以上一種或多種理由的混合而購买資產Y,但在建模中可以只考慮最後一種情形,即自然买家更加“樂觀”。因此,h接近1的代理人是“樂觀主義者”,而h接近於0的代理人是“悲觀主義者”。不考慮借貸和賣空等因素,自然买家會購买資產Y,而公衆會賣出資產Y,這時的成交價格就由邊際买家(Marginal Buyers)或邊際定價者所確定。如圖13所示,邊際买家上方的所有人成爲該資產的买家,邊際买家下方的所有人成爲該資產的賣家,若不考慮貨幣的時間價值,這時的成交價格就等於邊際买家的估價:

同時,在均衡狀態下,市場中賣出的資產數量等於买入的資產數量:

聯立(1)(2)兩式,即可解得均衡狀態下的h*與P。

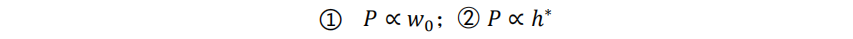

其中,有兩個可以直接推導出的重要關系值得我們加以把握:

可以發現,在其余因素不變的情況下,我們有:

這兩點是傳統DCF模型所不能揭示的,即①交易开始時的資金量越大,資產價格越高;②邊際买家對資產未來的預期越樂觀,資產價格越高。前者體現了增量資金的重要性,後者則體現了邊際定價者對未來預期的重要性。此外,值得注意的是,上述結果均基於均勻分布的異質信念代理人假設,如果分布發生變化,資產價格也會發生相應調整,在沒有增量資金入場的前提下,樂觀者的增多或樂觀情緒的蔓延同樣可以推升資產價格,並且其最終仍然取決於邊際买家的定價。

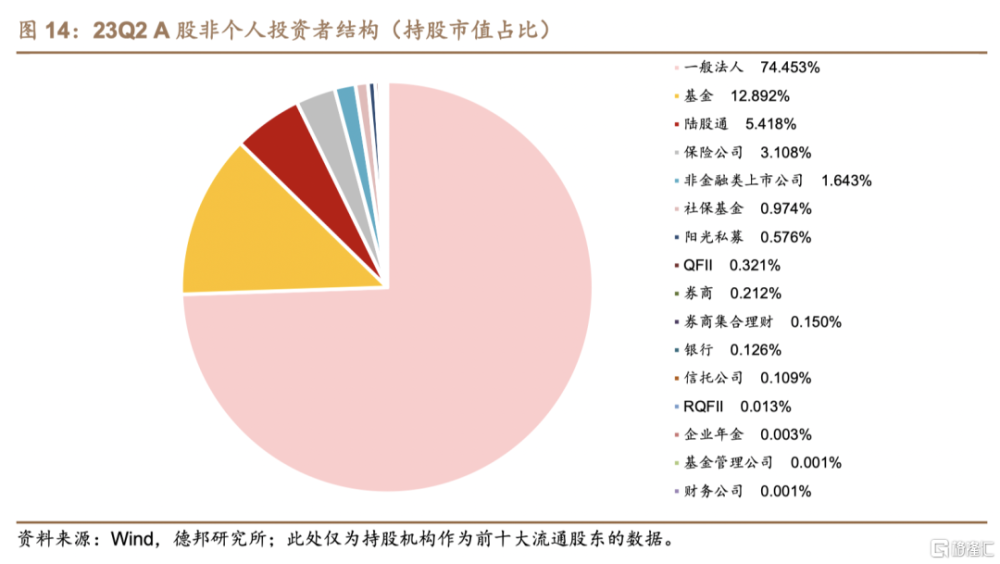

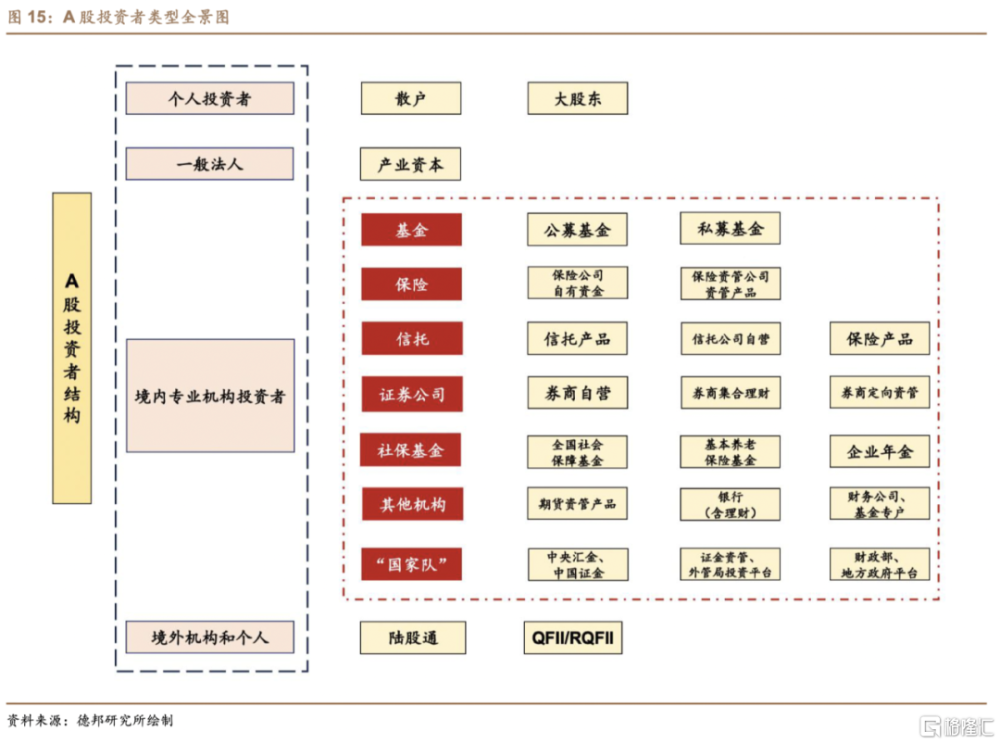

基於上述認識,我們認爲,“邊際定價者”才是決定資產價格走向的核心因素,而絕對的資金體量並不一定意味着同等強度的定價權。目前,按照中國證券投資基金業協會的劃分方法,全部投資者可以劃分爲一般法人、個人投資者、境內專業機構以及境外機構和個人四大類。而根據Wind分類,非個人投資者又可以進一步細分爲16小類,截至23Q2,持股市值佔比前5位的非個人投資者分別爲一般法人(74.453%)、基金(12.892%)、陸股通(5.418%)、保險公司(3.108%)、非金融類上市公司(1.643%)。

回顧歷史,在長期視角下,許多類型的資金力量都階段性地主導過A股市場。例如,06年底,股權分置改革完成後,產業資本手中的籌碼量迅速攀升,彼時的邊際定價者可能是產業資本;14年底至15年中,場內融資和場外配資共同推動了“槓杆牛”,彼時的邊際定價者可能是槓杆資金;17年至18年,A股國際化進程不斷加速,從QFII額度限制放开到MSCI納入A股,彼時的邊際定價者可能是被稱作“聰明錢”的外資;19年來,公募基金規模迅速擴張,幾輪機構“抱團”行情中的邊際定價者則可能是公募基金。

正因如此,“邊際定價者”並不一定等同於“增量資金”,也不一定等同於體量最大的資金方,而是在供需均衡的形成過程中決定價格的主要力量,取決於其對市場的影響力大小。因此,A股市場的邊際定價者可能在上述主要的資金力量間切換,正確判斷當前的邊際定價者有助於我們把握市場階段性上行或下行的主導力量。

2. WOMAL框架下的權益市場大勢

基於上述框架,我們可以分別從賠率、勝率、動量、交易及資金五大視角觀測大盤/指數,從而定位市場目前所處方位與可能的走向。其中,賠率視角看空間、勝率視角看概率、動量視角看趨勢與輪動、交易視角看擁擠與分歧、資金視角看邊際力量,這些因素構成了權益市場運行的基本“儀表盤”,使我們能夠立體地感知當前的市場狀態。

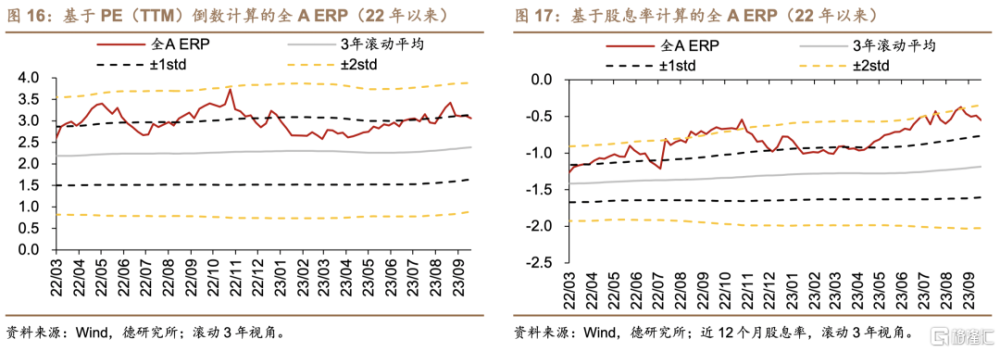

2.1.賠率:性價比仍在歷史高位

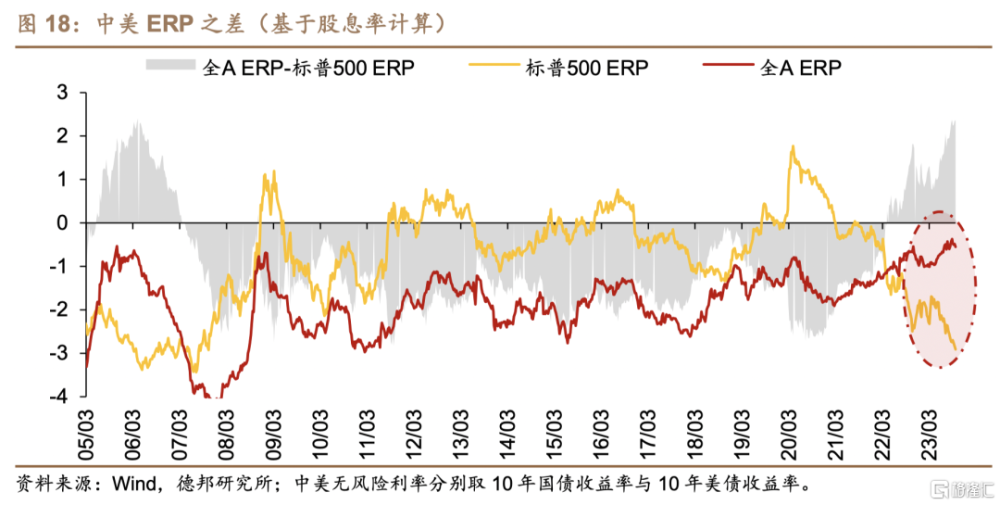

當前,權益市場的賠率仍在高位,加速下跌的可能性已然不大,但兩種ERP均未觸及通道極值,磨底過程中的下行風險仍存。具體而言,滾動3年視角下,截至本周五(09/22),全A ERP小幅回落,權益市場整體風險偏好邊際回升。以萬得全A PE(TTM)倒數-10年國債到期收益率衡量的ERP錄得3.06%,較前一周的3.12%小幅回落,目前接近3YMA+1std上沿;而以萬得全A 股息率-10年國債到期收益率衡量的ERP錄得-0.55%,較前一周的-0.49%同樣小幅回落,目前低於3YMA+2std上沿。

此外,相對美股而言,A股也已經到了相對便宜的位置,中美ERP之差已經來到歷史高位。截至09/22,基於股息率計算的中美ERP之差錄得2.36%,距離05年以來的歷史極值2.41%僅一步之遙,中美ERP差值繼續大幅上衝的空間或已不大,這也意味着A股距離階段性底部可能已然不遠。

2.2. 勝率:整體或處於中性水平

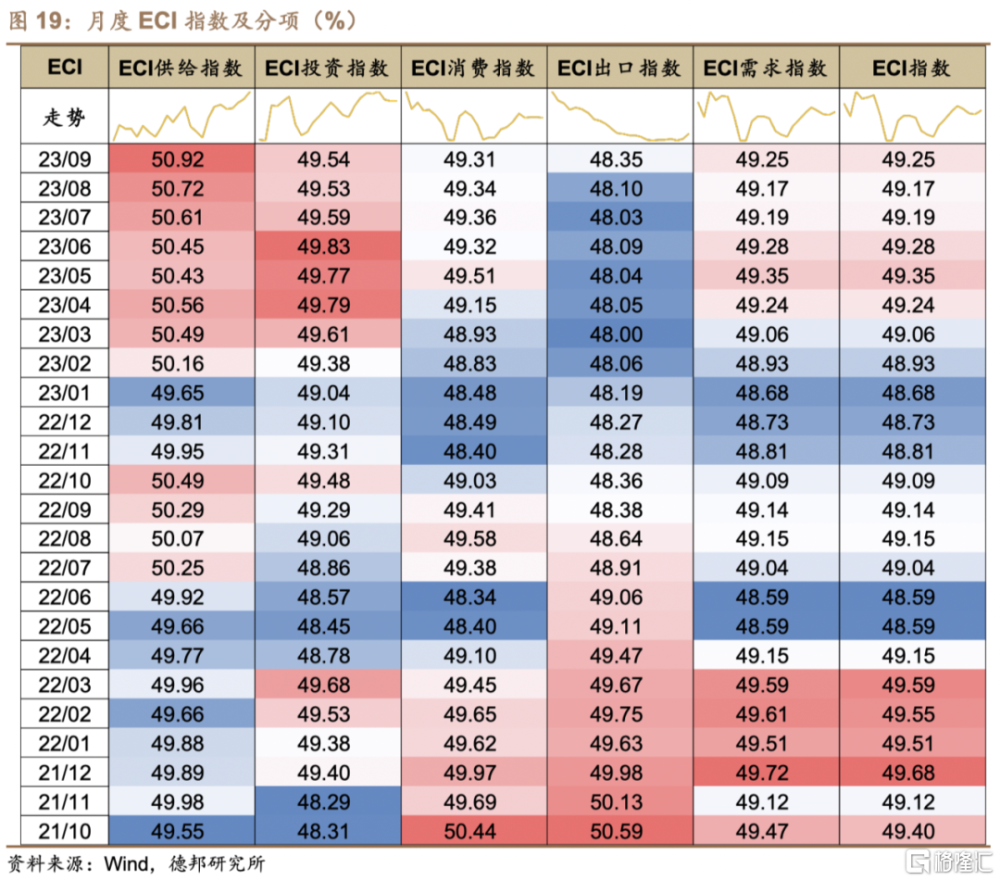

綜合來看,目前權益市場的勝率或處於中性水平。我們構建的經濟景氣指數(Economic Climate Index,ECI)顯示,9月工業生產景氣度邊際回升,同時需求端也出現了邊際轉好的跡象,在穩增長政策逐步落地下,供需兩端均呈現較爲穩定的修復態勢。從9月份前三周的高頻數據來看,ECI供給指數爲50.92%,較8月回升0.20%;ECI需求指數爲49.25%,較8月回升0.08%。從分項來看,ECI投資指數爲49.54%,較8月回升0.01%;ECI消費指數爲49.31%,較8月回落0.03%;ECI出口指數爲48.35%,較8月回升0.10%。

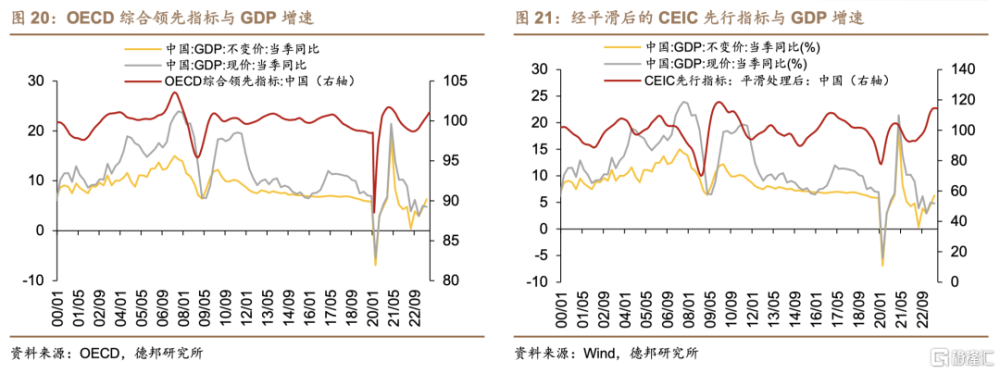

而從OECD和CEIC兩個綜合性領先指標來看,中國經濟同樣呈現出一定的弱復蘇態勢,但兩者的分歧顯示其強度或持續性可能不足。其中,8月OECD China CLI錄得101.04,較上月的100.79繼續溫和擡升;但8月經平滑後的CEIC China LI錄得114.51,較上月的114.65邊際有所回落,兩者的差異或顯示經濟復蘇並不強勁,其持續性有待進一步觀察。

從滯後數據上看,8月多項超預期的經濟數據也反映了宏觀經濟的邊際改善,但整體復蘇進程仍存在一些隱憂。一方面,7月24日政治局會議後开啓年內第三輪上行,8月下旬房地產政策和收入政策加速落地,有效提振預期和信心,並將從9月开始對供需兩側帶來實質性影響。另一方面,如果後續沒有增量政策出台,隨着積壓的住房改善型需求在“認房不認貸”調整後釋放完畢,房地產銷售和投資在明年仍有邊際走弱風險,其反彈強度和持續性可能較差。同時,8月出口降幅的收窄更多源於基數效應,外需的不確定性仍然較強(詳見報告《經濟改善可持續嗎?——8月經濟數據點評》)。

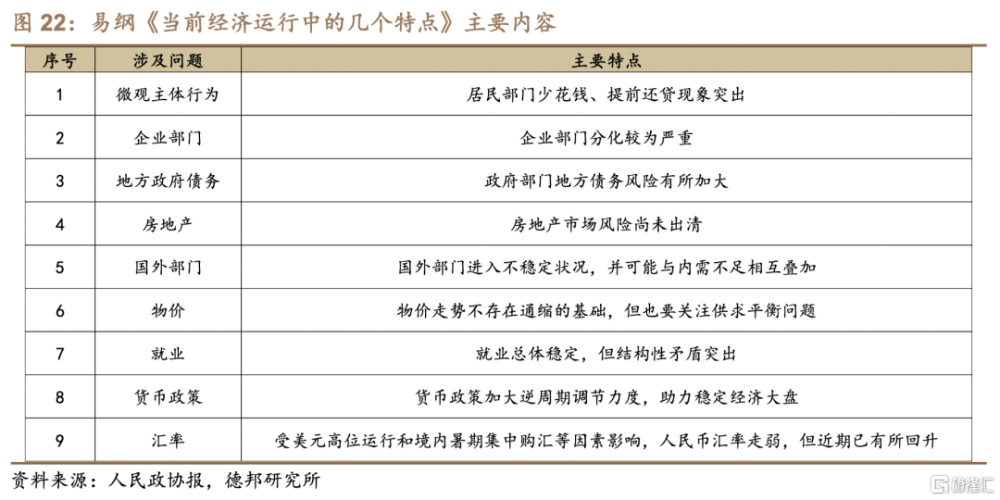

值得關注的是,易綱近日在《人民政協報》發表文章《當前經濟運行中的幾個特點》,指出“當前我國經濟總體仍處於疫情衝擊後的恢復階段,要有信心和耐心”,並總結了當前經濟運行中的九大特點,相關表述基本涵蓋了當前宏觀經濟運行所面臨的主要問題。我們認爲,若先不考慮國外部門和價格因素,地方政府債務和房地產風險化解是不容有失的關鍵風險點,是勝率不會發生突變的前提條件。而我國內部的居民部門“負債最小化”傾向、企業部門分化以及就業的結構性矛盾等問題有待逐一修復,不可能一蹴而就,但其中一項或多項的邊際改善均能使勝率穩步提高。

2.3. 動量:短期向上動能或不足

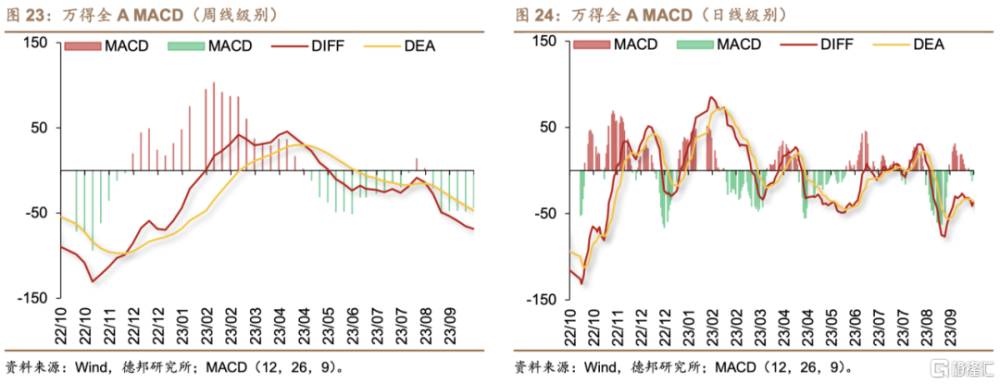

時序層面,全A趨勢目前處在較弱區間。截至09/22,MACD視角下,周线級別的DIFF线仍低於DEA线,並且二者斜率相近,尚未觀測到明顯的向上動能;日线級別的DIFF线周內下穿DEA线,趨勢同樣較弱,但周五的反彈使其再度擡頭接近向上回穿,延續性有待觀察,短期內大盤動量或不足。

截面層面,行業輪動速度邊際較強,反映磨底期主线不明晰,資金騰挪加快。截至09/22,我們構造的行業輪動速度指標(日度)錄得0.15,表明其高於5年均值0.15個標准差,周內最高於09/19達到0.45,行業輪動速度邊際加強,且周內波動較大,或指向近期市場主线不明朗,行業上漲的持續性較爲有限。

2.4. 交易:熱度漸消而分歧有限

從交易結果上看,全A市場熱度漸冷,同時分歧有限,盤面熱點較爲匱乏。截至09/22,我們構造的市場熱度指標(日度)錄得-0.31,表明其低於5年均值0.31個標准差,短期來看交易漸冷,市場交投熱情不足;同時,我們構造的行業分歧度指標(日度)錄得0.46,表明其高於5年均值0.46個標准差,整體處在下行通道中,接近22年12月中旬的水平,說明各行業間的絕對收益差距並不大。結合邊際較強的輪動速度,或顯示目前盤面並未出現有較高持續性的題材或板塊,短期內多爲遊擊式的輪動交易。

2.5.資金:北向定價權或在高位

從邊際定價者視角看,近期北向資金對於A股的定價權或在高位。以全A日漲跌幅與北向資金日淨流入的30日滾動相關系數觀察,我們發現二者的日度相關性自7月底以來迅速上升,08/16錄得0.82,接近歷史極值(2020/11/05該值爲0.89)。在這期間,萬得全A處在震蕩下行的過程中,這一相關性的提升指向近期北向資金對於A股的定價權或在高位。

需要注意,上述相關性可能並不代表任何因果關系,或許會有人認爲近期市場的回調與北向的大幅淨流出關系並不大。誠然,我們無法准確地量化這一輪北向資金撤出究竟使得指數變化了多少點,但當我們仔細考慮目前的資金力量態勢,或許能夠給這種相關性增添部分解釋力,關注以下四點:

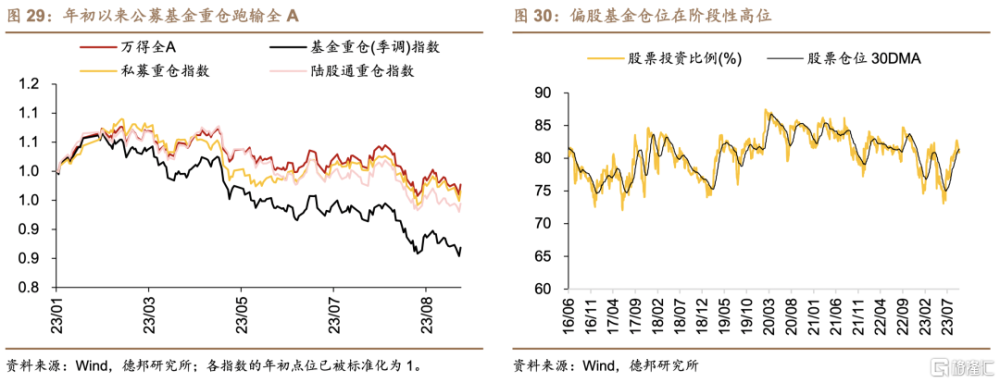

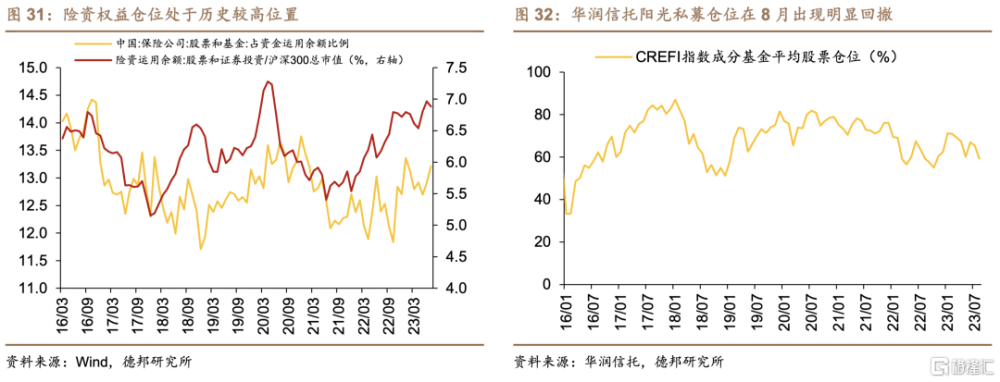

① 公募基金重倉指數年初以來明顯跑輸全A,但目前的權益倉位仍在相對高位。以偏股混合型基金爲例,其在09/22的股票倉位爲81.02%,與4月初的倉位水平相當,在此期間的一輪換倉並沒有使淨值明顯改善;

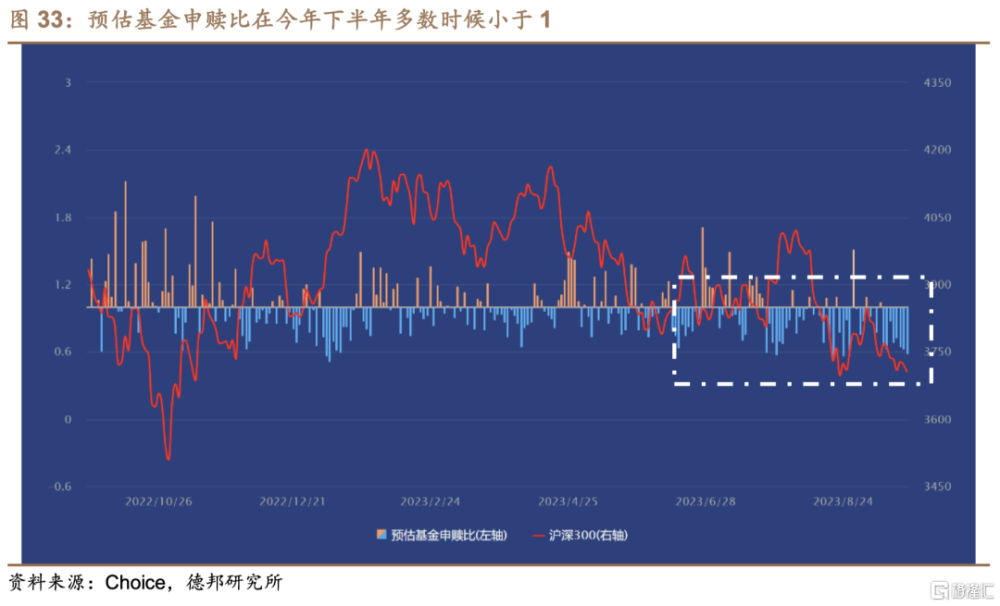

② 預估基金申贖比在今年下半年多數時候小於1,贖回力量大於申購力量,且近期贖回趨勢有所加強,這指向公募基金下半年同時面臨一定的負債端壓力,作爲相對收益者的公募基金也不得不面對絕對收益者的盈利訴求;

③ 包括險資、私募在內的其他主體資金力量在7月末同樣維持着較高倉位,切倉或減倉並非一日之功。值得注意的是,在考核或清盤壓力下,8月華潤信托私募倉位已出現幅度不小的回撤,而由於未披露8月數據,險資最新倉位尚不可知。此外,散戶、兩融等趨勢交易力量更加難以決定大勢;

④ 在本輪下行過程中,由於北向資金日度淨流入與大盤漲跌的相關性在系統性升高,北向在盤中實時披露的特徵可能強化了市場參與者對於二者相關性的認知,這也進一步強化了場內的悲觀情緒,北向資金的邊際定價權可能因此“自我實現”。

綜合來看,目前內資受到諸多掣肘,短期內可能無法發動明確的大攻勢,甚至還要面臨一定的負債端壓力。同時,由於持有較多的權重和藍籌標的,北向連續的拋售也給內資機構淨值施加了更大的壓力。在這種情形下,北向資金的定價權就可能在邊際上強化,成爲當前市場調整過程中重要的邊際定價者,這也可能是近期北向資金流向與大盤漲跌相關性攀升的主要原因。

2.6.基於WOMAL五維框架的大勢研判

總結而言,我們構建的WOMAL五維大勢研判框架在現階段(數據截至09/22)提示以下五點:

(1) 賠率視角:權益市場的賠率仍在高位,加速下跌的可能性已然不大,但兩種ERP均未觸及通道極值,磨底過程中的下行風險仍存。

(2) 勝率視角:綜合ECI指數、綜合領先指標以及8月經濟數據來看,目前權益市場的勝率或處於中性水平。

(3) 動量視角:時序層面,全A趨勢目前處在較弱區間;截面層面,行業輪動速度邊際較強,反映磨底期主线不明晰,資金騰挪加快。

(4) 交易視角:從交易結果上看,全A市場熱度漸冷,同時分歧有限,盤面熱點較爲匱乏。

(5) 資金視角:從邊際定價者視角看,近期北向資金對於A股的定價權或在高位。

基於以上五點,我們認爲,大盤(以萬得全A指數代理)在短期內可能延續弱勢震蕩,底部或未探明,但整體下行空間應較爲有限,且中途隨時可能出現技術性反彈。往後看,勝率邊際提升的延續性和邊際定價權的逐步回歸或將是破局關鍵。進一步,①勝率的逐級提升和延續性依賴於政策持續呵護和經濟內生動能進一步修復,而企業和居民主體信心和預期的修復則是微觀經濟邊際向好的基石;②邊際定價權的回歸則取決於北向和其余外資對於中國經濟長期性問題和部分風險事件的認知糾偏,規模性回流或提示市場拐點,在市場反彈繼而恢復上行後,正常市場中的邊際定價權將自然切換,各主體資金力量對中國權益資產的信心也或將逐漸恢復。

3. 風險提示

(1)經濟復蘇或政策斜率不及預期,引致交易因素顯著放大市場波動;

(2)對微觀經濟模型的理解有誤,繼而導致對資產定價的認知產生偏差;

(3)指標構造過程中可能存在統計或計算上的誤差,模型可能失真。

注:本文來自德邦證券2023年9月24日《感知權益市場運行的“儀表盤”——WOMAL五維大勢研判框架》;研報撰寫人員:蘆哲(S0120521070001,首席經濟學家);潘京(S0120521080004,宏觀分析師);戴琨(S0120123070006,聯系人)

標題:感知權益市場運行的“儀表盤”——WOMAL五維大勢研判框架

地址:https://www.iknowplus.com/post/36478.html