蘆哲:6月點陣圖或上調23Q4終點利率

投資要點

· 核心觀點:6月跳過加息可緩解財政部短期融資壓力,但通脹黏性疊加基數效應意味着6月點陣圖或將23Q4政策利率預期上調25bps至[5.25, 5.5]%,也意味着美國通脹在下半年存在二次擡升風險。經濟數據邊際降溫、5月CPI同比增速在高基數壓制下或回落至+4.1%、債務上限暫緩讓財政部大舉發債均支撐美聯儲在6月FOMC決議上跳過加息,但需警惕下半年通脹再度走高引發美聯儲再度加息。

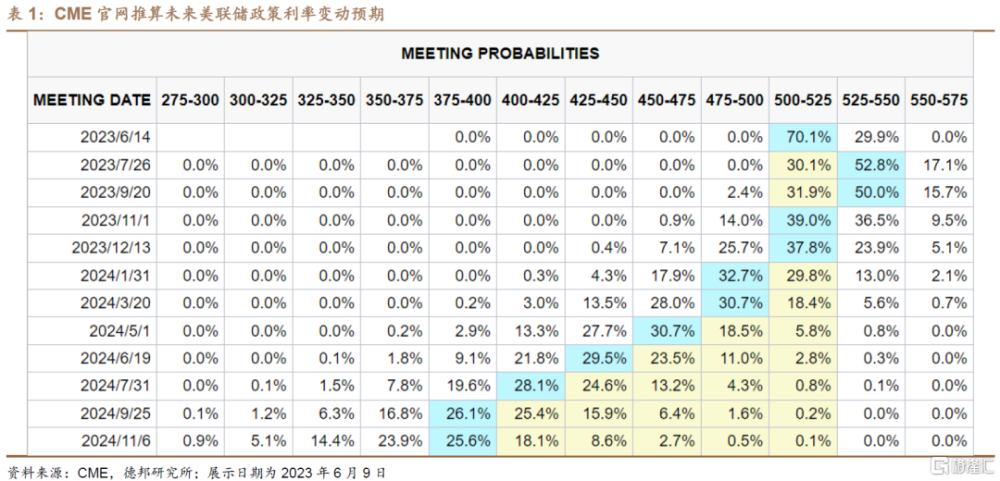

· 聯邦基金利率預期:CPI報告定調6月FOMC決議,下半年降息預期仍過度樂觀。①近端加息預期:CME聯邦基金期貨模型顯示,交易員預期美聯儲6月加息25bps至[5.25, 5.5]%的概率爲29.9%(表1),與上周基本持平。如若5月CPI讀數未大超預期,則本周邊際降溫的經濟數據與財政部短期較大的發債壓力都支撐美聯儲於6月FOMC會議上推遲加息,但也需警惕6月點陣圖將23Q4的政策利率從3月的[5.0, 5.25]%上調至[5.25, 5.5]%。本周公布的5月ISM服務業PMI錄得50.3,預期52.4,前值51.9,爲年迄今新低。首申失業金人數錄得26.1萬,預期23.5萬人,爲2021年10月以來新高,前值由23.2上修至23.3萬人。美國財政部7日公告顯示 ,由於債務限額已暫停至2025年1月1日,將在6月2日至13日間增發1310億美元的短期國庫券TBills,如若美聯儲在6月14日的FOMC決議上推遲加息,將進一步緩解財政部短期的融資壓力。6月13日將公布美國5月CPI報告,當前分析師中值預期CPI與核心CPI同比分別爲+4.1%、+5.2%,環比分別爲+0.2%、+0.4%。受去年同期高基數效應壓制,5、6月CPI翹尾效應明顯,6月CPI同比或延續下行趨勢至+3%,但亦需警惕通脹黏性與下半年的低基數效應致使通脹二次擡升至4-5%區間。②遠端降息預期:CME聯邦基金期貨模型顯示,在基於7月大概率加息25bps的基礎上,交易員預期11月开啓降息周期,並預期到明年11月將降息至[3.5, 3.75]%,累積降息幅度高達175bps。本周彭博更新了分析師對美聯儲政策利率的預期,調查顯示,分析師維持政策利率將從6月一直保持當前水平至年底的預期(圖1),同時,預期明年3月美聯儲將降息至[4.75, 5.0]%,到明年12月將降息至[3.5, 3.75]%。

·美聯儲資產負債表:TGA觸底回升,逆回購首當其衝。本周美聯儲總資產增加36.5億至8.44萬億美元(表2)。①資產端:證券資產減少24億至7.72萬億美元,均爲美國國債。貸款工具增加27.5億至2964億美元。按類別看,主要貸款、BTFP、其他信貸擔保工具分別新增-8、65、-29億美元(圖10)。按期限看,1-15天、16-90天、91天-1年貸款工具分別新增-33、-4、65億美元(圖12),貸款久期繼續拉長,美國中小銀行繼續拉長久期以求在Higher for Longer的高壓政策環境下苟延殘喘。②負債端&淨資產:本周美聯儲負債減少970億美元至5.13萬億美元(逆回購減少1076億至2.51萬億美元、TGA增加290億至775億美元),銀行准備金余額增加1006億至3.31萬億美元。根據財政部估算,其現金余額到6月底會增至約4250億美元,到9月底將增至6000億美元。由於期間發行的主要爲短期國庫券,故貨幣基金仍然是主要的認購方,即TGA上行給市場帶來的流動性虹吸效應將被逆回購的下降給緩衝。當然,仍須關注其他投資者對美國國債的認購行爲是否會引發淨流動性的下行(圖15)。

· 風險提示:超額儲蓄年內如若無法耗盡,則消費韌性將在延後美國經濟全面深度衰退的同時強化通脹黏性,疊加下半年的低基數效應,須警惕美聯儲在今年下半年再度加息的風險。

注:本文爲德邦證券2023年6月11日研報《【蘆哲&張佳煒】6月點陣圖或上調23Q4終點利率——美聯儲周觀察20230611#》,報告分析師:蘆哲(S0120521070001,首席宏觀經濟學家),張佳煒(S0120121090005,聯系人)

標題:蘆哲:6月點陣圖或上調23Q4終點利率

地址:https://www.iknowplus.com/post/3532.html