美元爲何走強,人民幣壓力如何?

核心觀點

9月以來披露的經濟數據顯示出美國經濟韌性較高,並且領先指標有所回暖。美國與非美國家經濟與貨幣政策分化有所加劇,導致美元指數再度上漲。人民幣因爲美元走強而有所走弱,未來隨着政策加強與預期扭轉,人民幣進一步走弱的概率不大,但由於短期美元指數或繼續在100以上高位運行,人民幣仍然面臨一定間歇性的外部壓力。

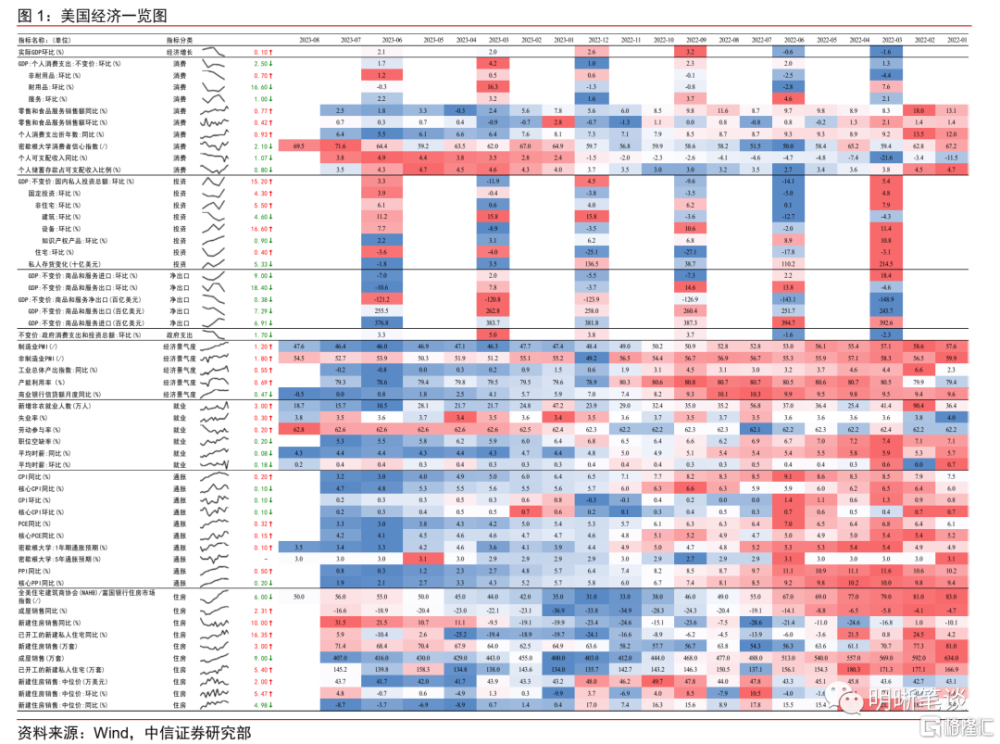

9月以來披露的經濟數據顯示出美國經濟韌性較高,並且領先指標有所回暖,美國經濟韌性構成美元的核心支撐。8月ISM非制造業PMI大幅提升,ISM制造業PMI、Markit制造業PMI均超過預期與前值。同時9月1日披露的8月美國就業數據雖然顯示美國勞動力市場有所走弱,但新增非農就業人數三個月移動均值仍處於健康水平,部分行業尤其是服務行業職位空缺率緩解仍偏緩慢,考慮到美國經濟增速持續處於潛在增速水平以上,預計美國勞動力市場仍將存在韌性。此外,近日兩位美聯儲官員講話反映出其對於未來是否停止加息十分謹慎,不想重蹈“做得太少”的覆轍,美聯儲緊縮預期有所升溫,這一定程度也構成近期美元的上行動力。

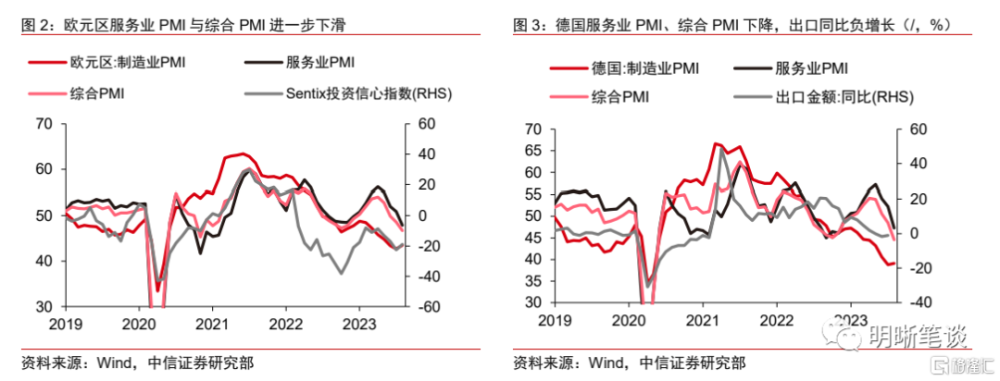

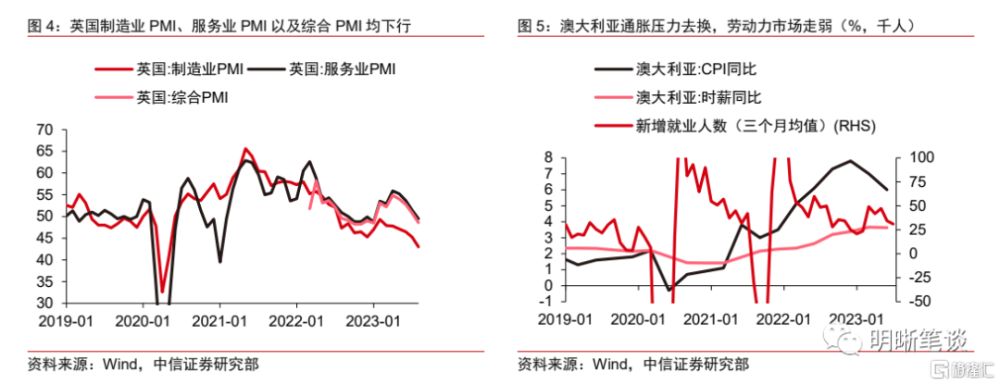

近期歐洲經濟動能走弱,英國、澳大利亞等國家經濟與美國經濟進一步分化,推動美元走強。歐元區綜合PMI與服務業PMI進一步下探,歐洲主要國家最新披露數據也顯示了歐洲經濟形勢的低迷。此外,由於社會護理支出增加、企業稅收減少和高通脹,英國第二大城市伯明翰政府於9月5日宣布破產。並且英國8月綜合PMI、服務業PMI、制造業PMI均進一步下行,綜合PMI、服務業PMI 2021年以來首次向下突破榮枯线。雖然澳大利亞二季度GDP增長超出預期,但其消費仍然呈現走弱趨勢。在通脹、工資增速、就業低於預期後,澳大利亞 9月5日決定維持政策利率水平不變,市場對於澳大利亞結束加息的預期升溫,澳大利亞與美國貨幣政策分化進一步加劇,導致澳元兌美元較大幅貶值。

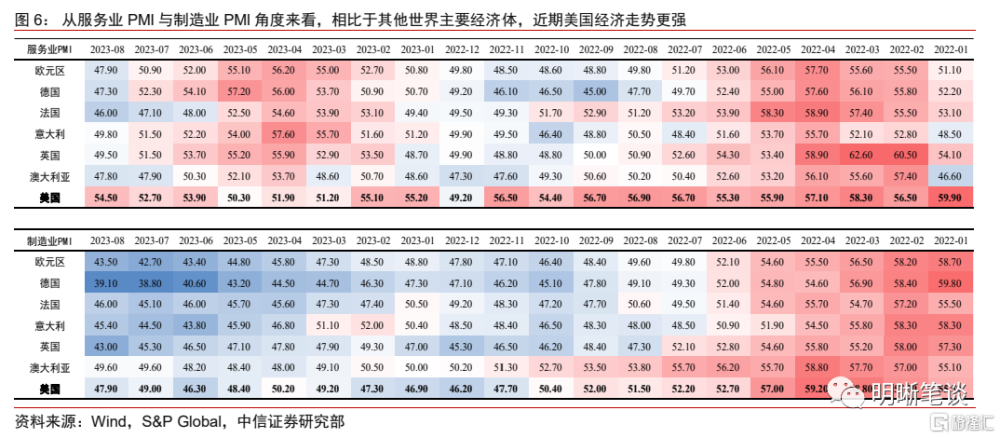

整體而言,近期美國與非美國家經濟與貨幣政策分化有所加劇,導致美元指數再度上漲。近期PMI、GDP等數據顯示歐洲等國家經濟疲軟,美國經濟與非美國家經濟進一步分化,並且美聯儲加息預期有所擡升,而歐洲等國家未來貨幣政策加息空間由於經濟弱勢會受到一定限制。我們認爲美元指數強勢預計將持續一段時間,短期美元指數或在100以上高位運行。

近期人民幣有所走弱主要由於美元走強導致,而今年二季度以來,人民幣偏弱運行,除了美元指數高位運行以外,還與國內貨幣政策寬松、二、三季度中國經濟修復斜率放緩有關。在近期人民幣弱勢運行的背景下,央行宣布下調外匯存款准備金2個百分點,商業銀行可以自由使用的美元增加,可在一定程度上緩解人民幣壓力,與之對應釋放的美元外匯流動性規模本身並不大,更多的是起到預期引導作用,釋放明確的穩定匯率信號。

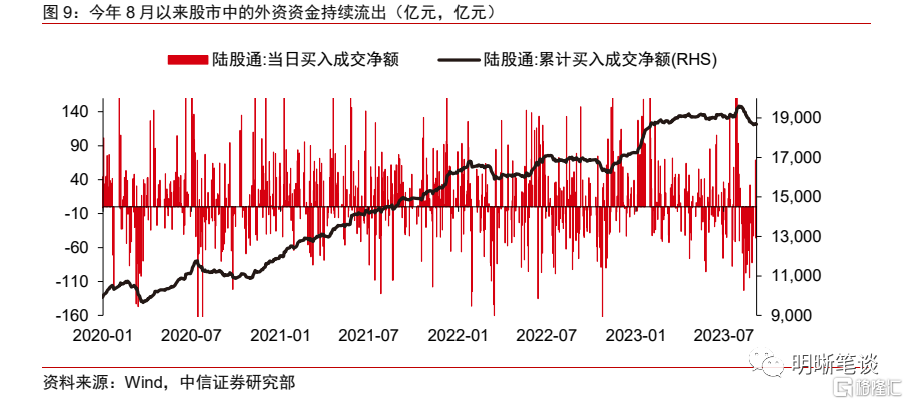

央行在匯率方面的工具儲備相對豐富,隨着政策加強與預期扭轉,未來人民幣進一步走弱的概率不大,但短期人民幣仍然面臨內外壓力。一方面,政治局會議之後國內政策逐步落地,但政策的效果仍需時間驗證。對於匯率而言,基本面的提升是否能扭轉外資在資本市場以及直接投資方面的持續流出或才是匯率企穩的關鍵因素。另一方面,美國經濟韌性或可在年內保持,經濟明顯走弱或在明年开始顯現。在這樣的背景下,預計美元指數仍在高位寬幅震蕩,短期人民幣匯率或仍面臨間歇性的外部壓力。

風險因素:地緣政治風險超預期;國內經濟基本面修復不及預期;海外發達經濟體經濟增速超預期;海外發達經濟體通脹走勢超預期;海外主要央行貨幣政策變動超預期。

正文

9月以來披露的經濟數據顯示出美國經濟韌性較高,並且領先指標有所回暖。美國與非美國家經濟與貨幣政策分化有所加劇,導致美元指數再度上漲。人民幣因爲美元走強而有所走弱,未來隨着政策加強與預期扭轉,人民幣進一步走弱的概率不大,但由於短期美元指數或繼續在100以上高位運行,人民幣仍然面臨一定間歇性的外部壓力。

近期美元指數爲何走強?

9月以來披露的經濟數據顯示出美國經濟韌性較高,並且領先指標有所回暖,美國經濟韌性構成美元的核心支撐。9月6日披露的美國經濟領先指標ISM非制造業PMI從前值52.7大幅提升至54.5,並且8月ISM制造業PMI以及Markit制造業PMI也均超過預期與前值,其中,ISM制造業就業指數、物價支付指數大幅回升至48以上,推動美國通脹擔憂升溫。9月1日披露的8月美國就業數據雖然現實美國勞動力市場有所走弱,但新增非農就業人數三個月移動均值(15萬人)仍處於健康水平,部分行業尤其是服務行業職位空缺率緩解仍偏緩慢,考慮到美國經濟增速持續處於潛在增速水平以上,預計美國勞動力市場仍將存在韌性。

近日,兩位美聯儲官員講話反映出其對於未來是否停止加息十分謹慎,不想重蹈“做得太少”的覆轍,美聯儲緊縮預期有所升溫,一定程度也構成了近期美元的上行動力。沃勒9月5日在CNBC的採訪中表示,“鑑於近期數據顯示通脹持續緩解,政策制定者在加息方面可以“謹慎行事”,沒有任何跡象表明我們需要在短期內立即採取任何行動”。但對於加息是否終止,沃勒也表現出謹慎,表示“數據將決定美聯儲是否再次加息,我們必須等待,看看這種通脹趨勢是否會持續。我們以前被“燙傷”過兩次。2021 年,我們看到它下降,然後又飆升。2022 年底,我們看到它下降,然後全部被修改掉”,需要更多的數據來說明美聯儲已經結束加息。而梅斯特在9月5日發表的德國《交易所報》採訪中也表示:“最新指標顯示,需求略強於預期,經濟動力強於預期。但如果潛在需求強於預期,就需要更嚴格的政策。從目前的情況來看,我完全可以想象,我們可能需要進一步提高政策利率。但距離我們九月做出下一次決定還有很長的時間,屆時我們將獲得大量數據和信息。這也是一個權衡兩種風險的問題。我們不想過度收緊貨幣政策,給經濟帶來不必要的痛苦。但我們也不希望貨幣政策收緊得太少。歷史告訴我們,如果緊縮力度太小,恢復價格穩定的成本會更高。鑑於勞動力市場的強勁和潛在需求的強勁,我認爲目前緊縮不足的成本更大。我們也不會等到通脹達到 2% 時才降低利率。但我目前預計我們不會在明年初降息。相反,我認爲我們需要在相當長的一段時間內保持足夠的限制立場,才能確信通脹將回落至 2%。”

近期歐洲經濟動能走弱,導致歐元兌美元貶值壓力增加。9月初披露的歐元區8月綜合PMI、制造業PMI、服務業PMI均不及預期,綜合PMI與服務業PMI進一步下探,並且歐元區9月Sentix 投資者信心指數僅小幅提升至-21.5,仍處於歷史低位。具體而言,歐洲主要國家最新披露數據顯示了其經濟形勢的低迷,尤其是服務業的走弱。德國7月季調後出口額環比由正轉負,德國8月服務業PMI與綜合PMI繼續快速下降。意大利二季度GDP萎縮幅度超預期,8月意大利綜合PMI與服務PMI繼續下行。法國8月制造業PMI服務業、綜合PMI均不及預期。

此外,英國、澳大利亞等國家經濟與美國經濟進一步分化,導致英鎊與澳元走弱。9月5日,受社會護理支出增加、企業稅收減少和高通脹的影響,英國第二大城市伯明翰政府宣布破產。並且英國8月綜合PMI、服務業PMI、制造業PMI均進一步下行,綜合PMI、服務業PMI 2021年以來首次向下突破了榮枯线。雖然澳大利亞二季度GDP增長超出預期,但其消費(經濟的核心)仍然呈現走弱趨勢。在澳大利亞通脹、工資增速、就業低於預期後,澳大利亞9月5日決定維持政策利率水平不變,市場對於澳大利亞結束加息的預期升溫,澳大利亞與美國貨幣政策分化進一步加劇,導致澳元兌美元較大幅貶值。

近期美國與非美國家經濟與貨幣政策分化有所加劇,導致美元指數再度上漲。近期PMI、GDP等數據顯示歐洲等國家經濟疲軟,美國經濟與非美國家經濟進一步分化,並且美聯儲加息預期有所擡升,而歐洲等國家未來貨幣政策加息空間由於經濟弱勢受到一定限制。我們認爲美元指數強勢預計將持續一段時間,短期美元指數或在100以上高位運行。

近期美元走強導致人民幣承壓

近期人民幣有所走弱主要由於美元走強導致,而今年二季度以來,人民幣偏弱運行,除了美元指數高位運行以外,還有兩個方面的原因:國內貨幣政策寬松,二、三季度中國經濟修復斜率放緩。1)今年6月和8月國內市場MLF利率分別下調10bps和15bps,超出市場預期。央行貨幣政策整體維持總量寬松。2)我國經濟修復斜率在二三季有所放緩。7月份社零和出口的同比增速分別放緩至2.5%和-14.5%。7月份固定資產投資的增速也放緩至1.2%。相較今年1-7月的累計增速,上述三項需求端指標的7月當月增速分別下滑4.8個百分點、2.2個百分點以及9.5個百分點,經濟修復斜率進一步放緩。

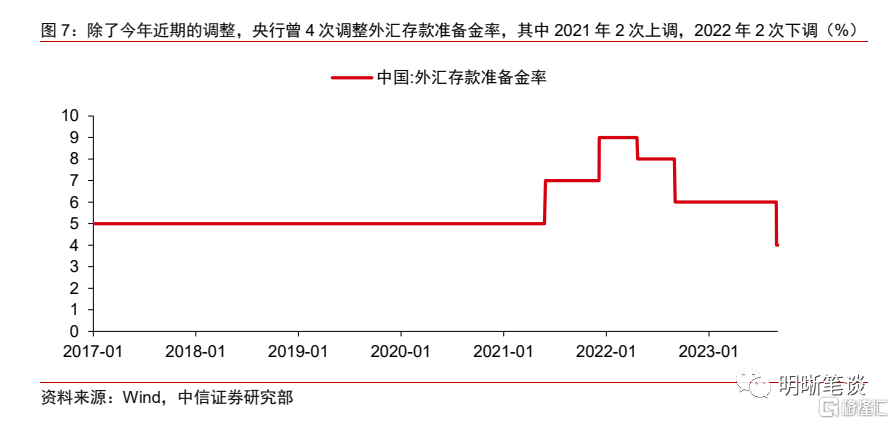

在近期人民幣弱勢運行的背景下,9月1日央行宣布下調外匯存款准備金2個百分點。此次央行自2023年9月15日起,下調金融機構外匯存款准備金率2個百分點,即外匯存款准備金率由現行的6%下調至4%。過去一段時間,央行曾4次調整外匯存款准備金率,其中2021年2次上調,2022年2次下調。2022年4月,受俄烏衝突下全球避險情緒升溫以及國內疫情反彈影響,人民幣匯率波動加劇,美元兌人民幣中間價從2022年4月19日的6.372迅速上升至4月25日的6.4909,爲緩解人民幣走弱壓力,央行於2022年4月25日宣布下調外匯存款准備金率1個百分點至8%。同年,美聯儲收緊貨幣政策的同時,我國於2022年8月15日开啓降息,中美貨幣政策錯位下,中美利差倒掛程度加深,美元指數持續升高,人民幣被動貶值。在此背景下,央行於2022年9月5日再度宣布下調外匯存款准備金率2個百分點至6%。但這兩次下調外匯存款准備金率後,人民幣的偏弱態勢未能出現明顯好轉。此次9月1日央行再次下調外匯存款准備金2個百分點,一定程度上增加境內金融機構的美元流動性,再次釋放了穩定匯率的信號。下調外匯存款准備金率,則商業銀行可以自由使用的美元增加,境內美元增加可以在一定程度上緩解人民幣壓力。下調外匯存款准備金率2個百分點對應釋放的美元外匯流動性規模本身並不大,因此更多的是起到預期引導的作用,釋放明確的穩定匯率信號。

央行在匯率方面的工具儲備相對豐富。8月15日,人民銀行下調MLF操作利率和逆回購操作利率,離岸和在岸的美元兌人民幣即期匯率出現階段性跳升後又有所回落,人民幣匯率整體並未出現趨勢性的大幅走貶,體現出央行的匯率管理能力有所增強,目前已經採用了包括官員講話以引導市場預期、上調全口徑跨境融資宏觀審慎調節參數至1.5、發行離岸央票、下調外匯存款准備金等措施應對匯率波動。央行在匯率方面的工具儲備還包括引入逆周期因子、遠期外匯風險准備金率等宏觀審慎參數、動用官方外匯儲備幹預等。

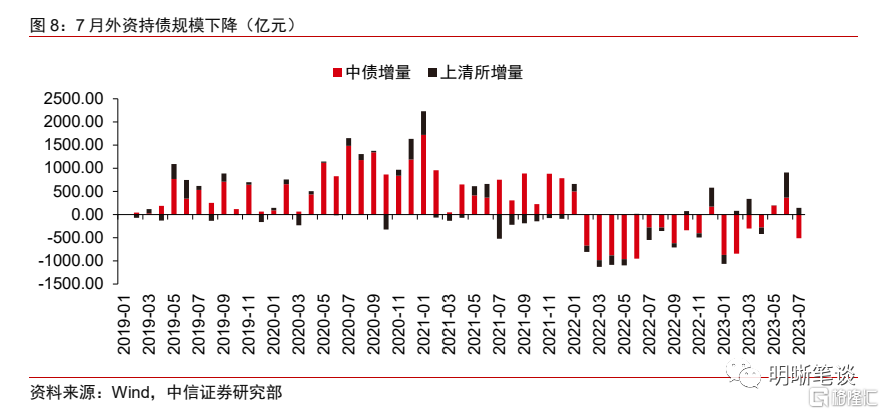

隨着政策加強與預期扭轉,未來人民幣進一步走弱的概率不大,但短期人民幣仍然面臨內外壓力。一方面,政治局會議之後國內政策逐步落地,但政策的效果仍需時間顯現。對於匯率而言,基本面的提升是否能扭轉外資在資本市場以及直接投資方面的持續流出或才是匯率企穩的關鍵因素。另一方面,美國經濟韌性或可在年內保持,經濟明顯走弱或在明年开始顯現。在這樣的背景下,預計美元指數仍在高位寬幅震蕩,人民幣匯率或仍面臨間歇性的外部壓力。

風險因素:地緣政治風險超預期;國內經濟基本面修復不及預期;海外發達經濟體經濟增速超預期;海外發達經濟體通脹走勢超預期;海外主要央行貨幣政策變動超預期。

注:本文節選自中信證券研究部已於2023年9月7日發布的《債市啓明系列—美元爲何走強,人民幣壓力如何?》,報告分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:美元爲何走強,人民幣壓力如何?

地址:https://www.iknowplus.com/post/30381.html