家電銷售邊際走弱,出行貨運景氣回升

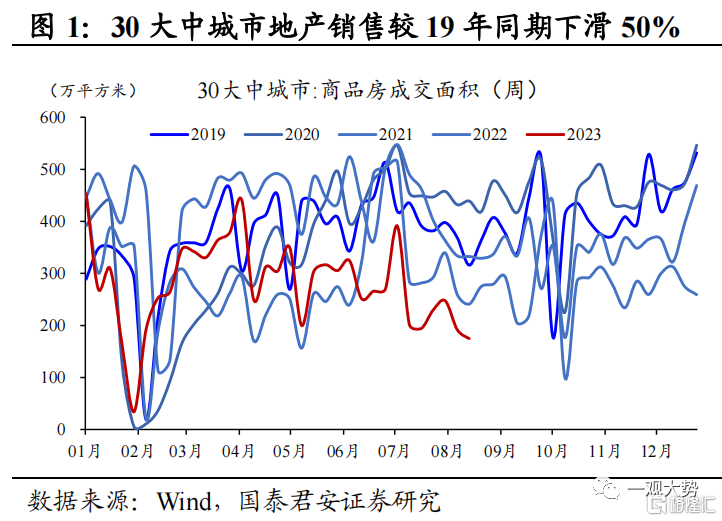

【本報告導讀】:地產銷售繼續磨底,乘用車銷售保持穩健,家電銷售邊際走弱;中遊資源品需求偏弱,浮法需求向好庫存去化;上遊煤價、工業金屬價格下跌;出行貨運景氣回升。

摘要

▶家電銷售邊際走弱,出行貨運景氣回升。下遊消費景氣分化,地產銷售繼續探底,生豬價格小幅下跌,乘用車銷售符合預期,酒店量價環比改善,家電銷售邊際承壓,電影票房韌性凸顯;中遊制造表現平淡,鋼材、水泥需求偏弱,浮法玻璃價格上漲庫存去化,氣溫回升發電量環比上漲、鋼胎开工率環比回升;上遊煤炭、工業金屬價格回落;極端天氣影響減弱,出行鏈、貨運物流景氣擡升,航運運價環比持平。

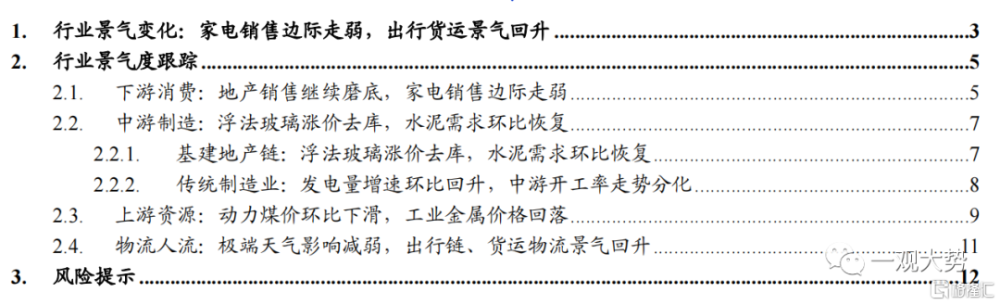

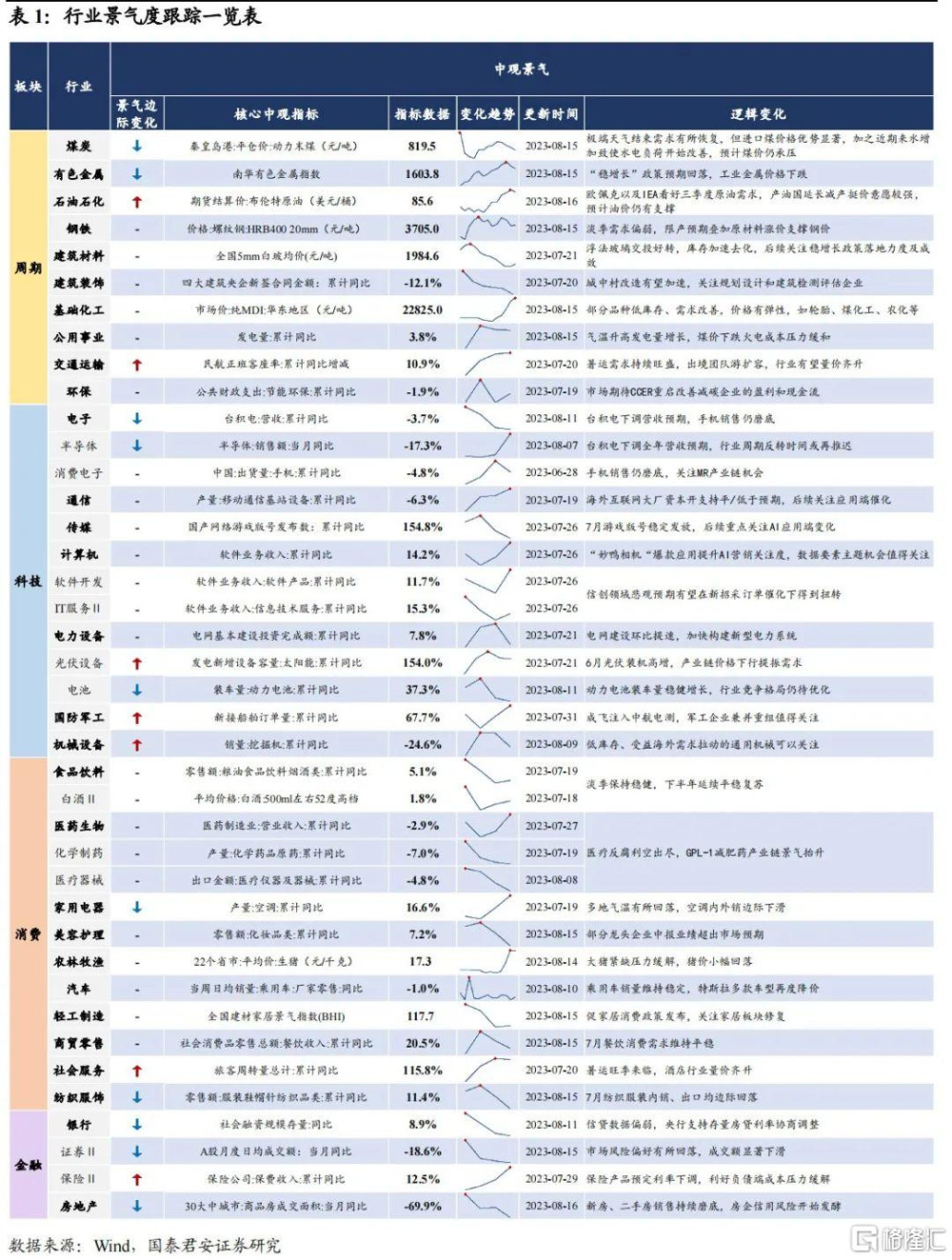

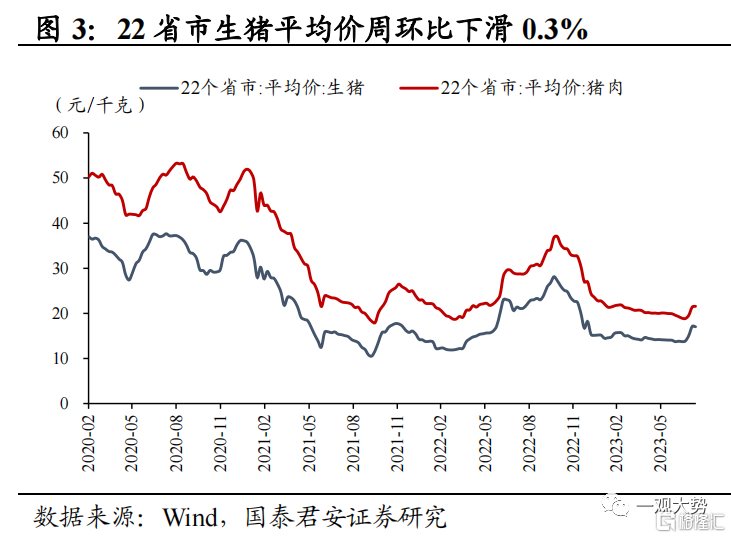

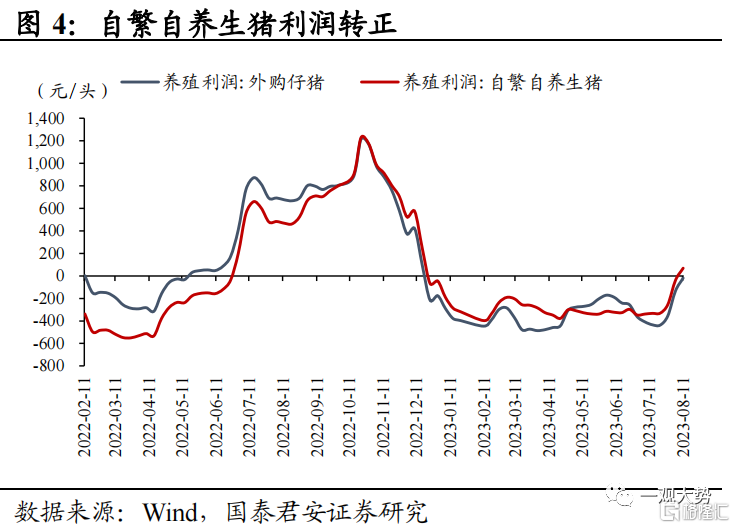

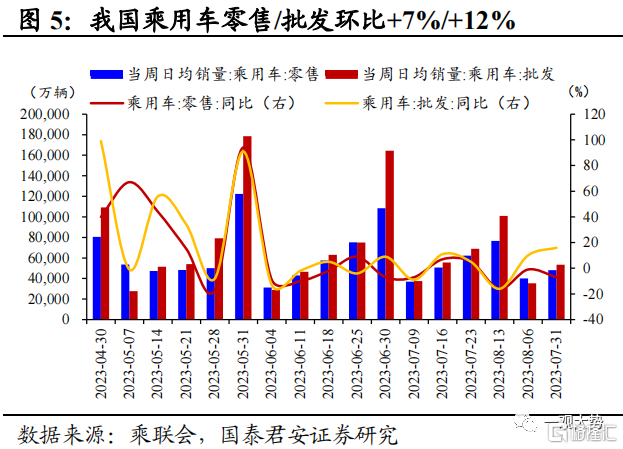

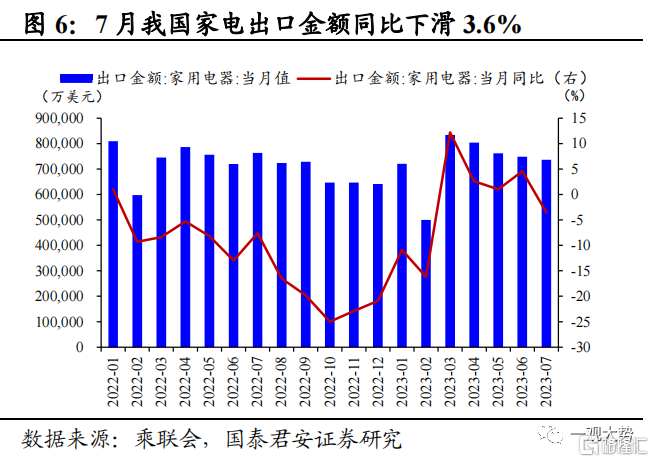

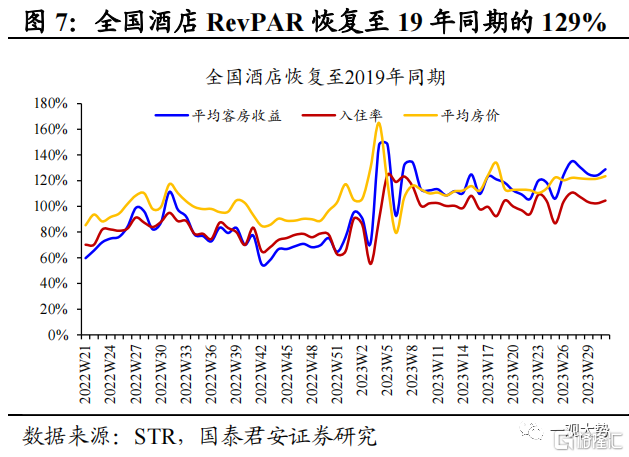

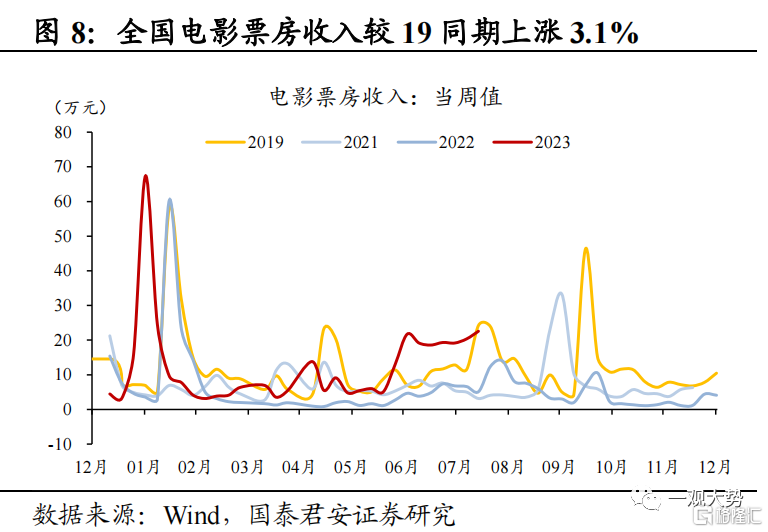

▶下遊消費:地產銷售繼續磨底,家電銷售邊際走弱。30大中城市商品房成交面積較19年同期-49.5%,10大重點城市二手房成交面積較19年同期-7.9%,地產銷售繼續磨底;生豬價格周環比-0.3%,主因市場階段性大豬供給緊缺緩解,7月產能去化有所放緩,主因豬價上漲養殖戶壓欄/二次育肥有所增加;乘用車零售/批發周環比+7%/+12%,主因22年同期車購稅減稅拉動銷量作用放緩拉低基數;7月家電出口、內銷均有所放緩,全國酒店RevPAR/OCC/ADR環比變化+4.7%/+2.1%/+2.0%;全國電影票房收入較19年同期上升3.1%。

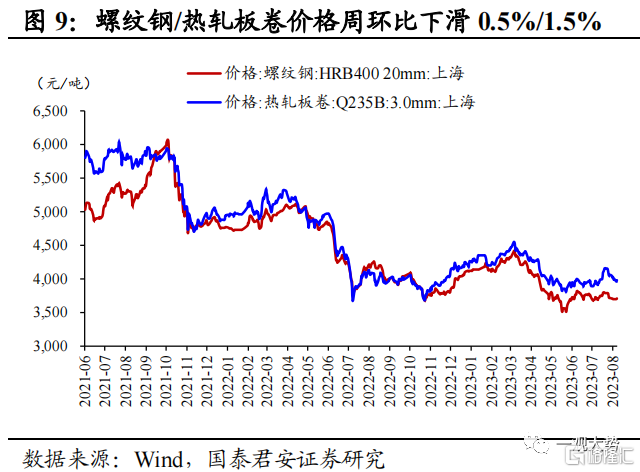

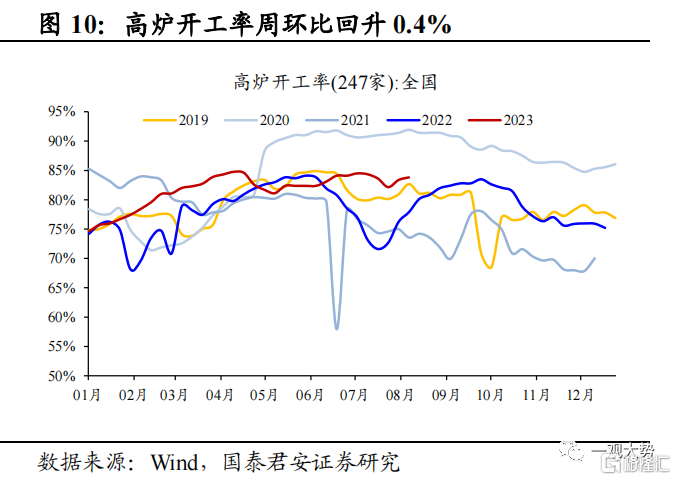

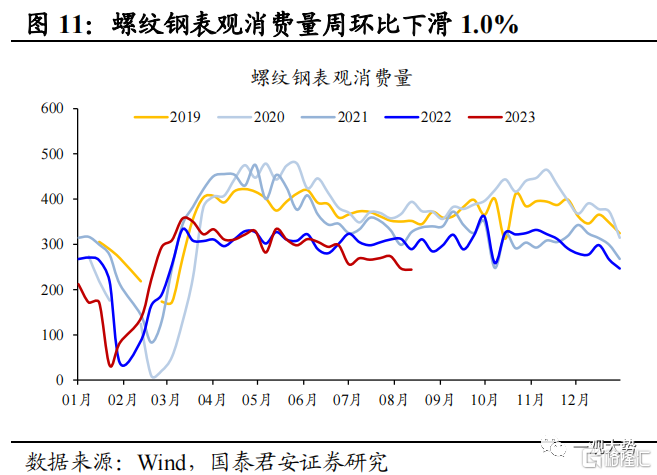

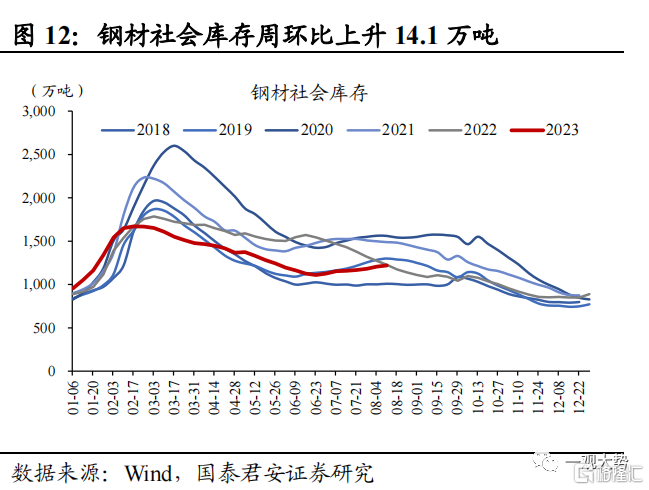

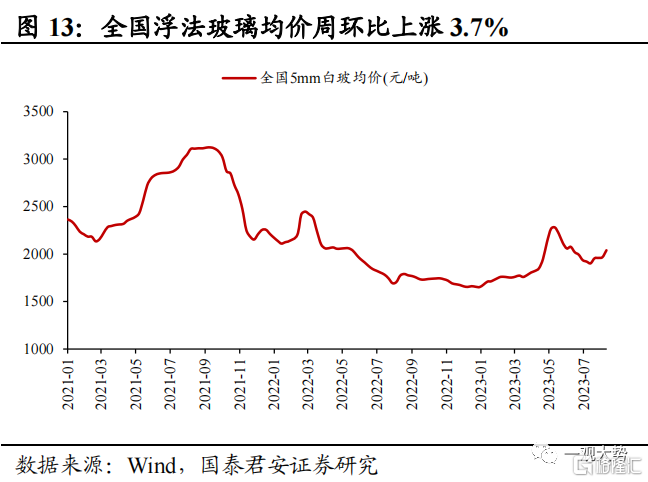

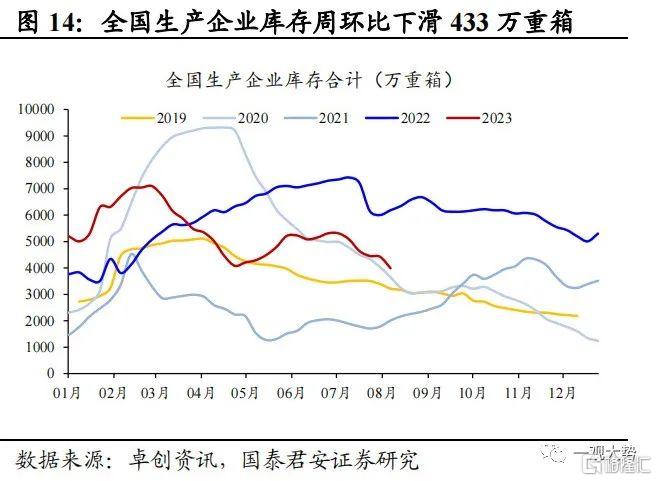

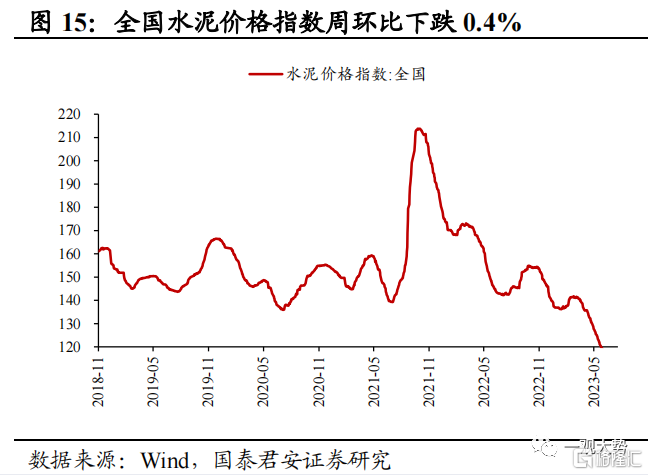

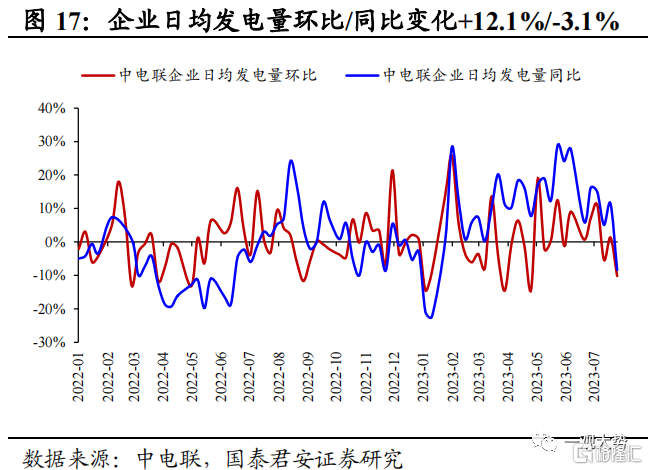

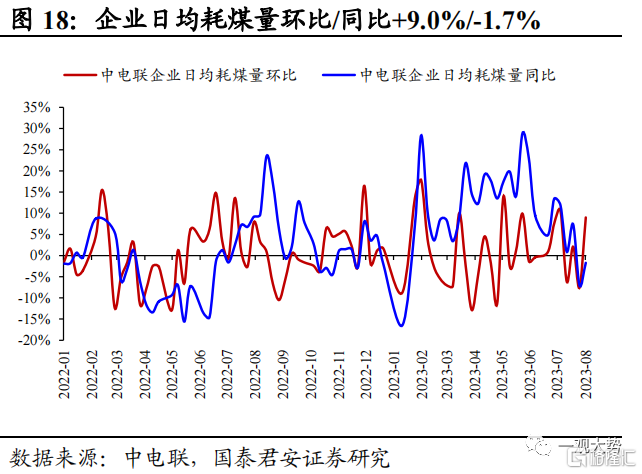

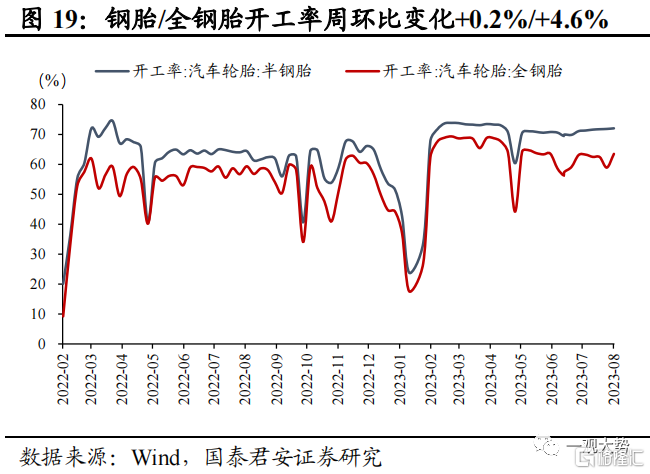

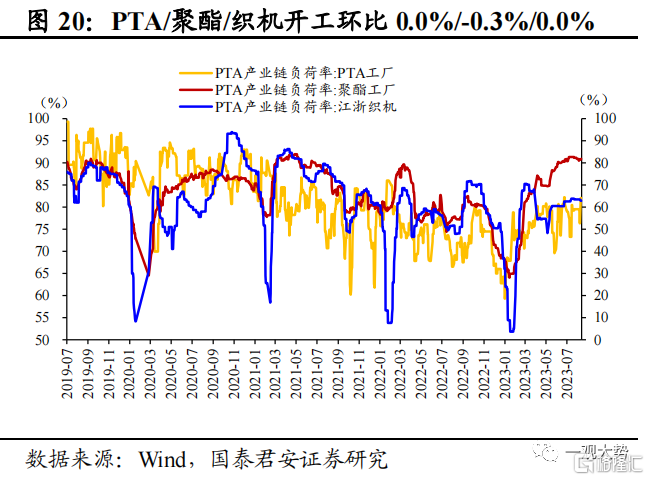

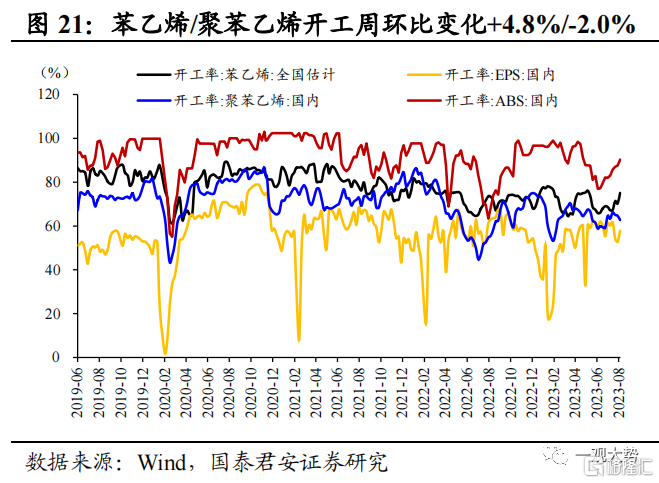

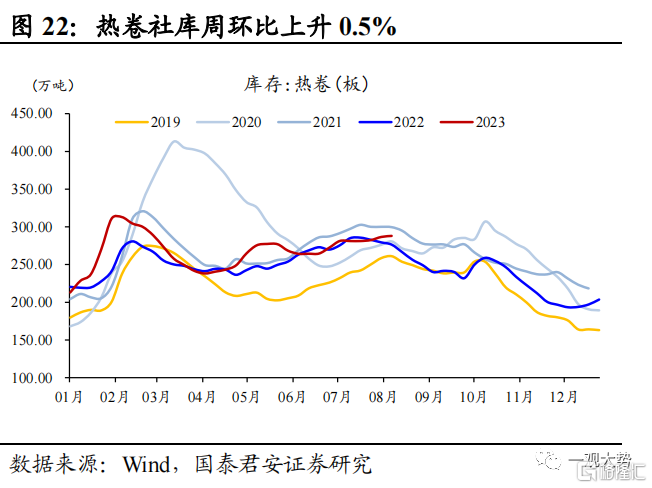

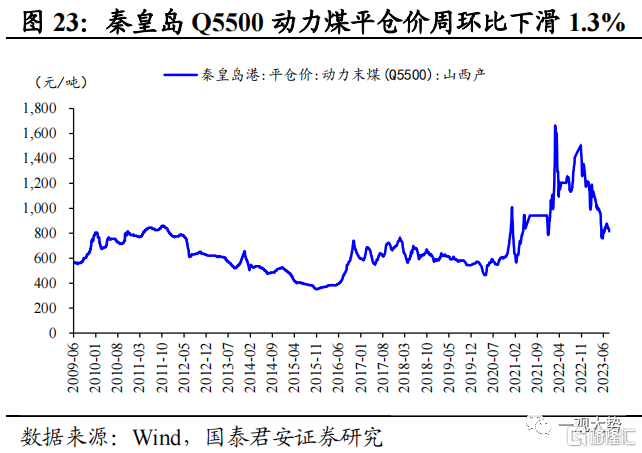

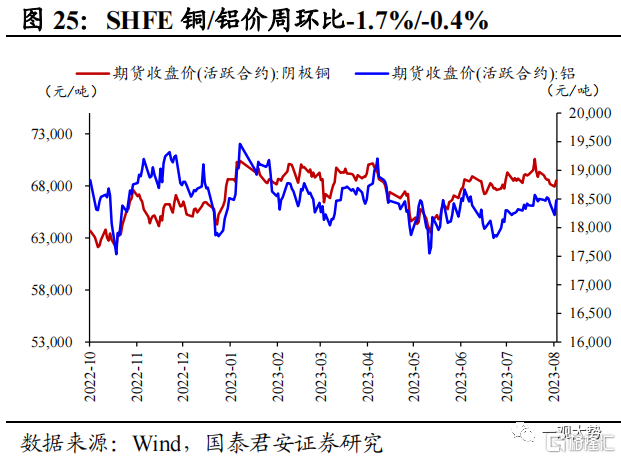

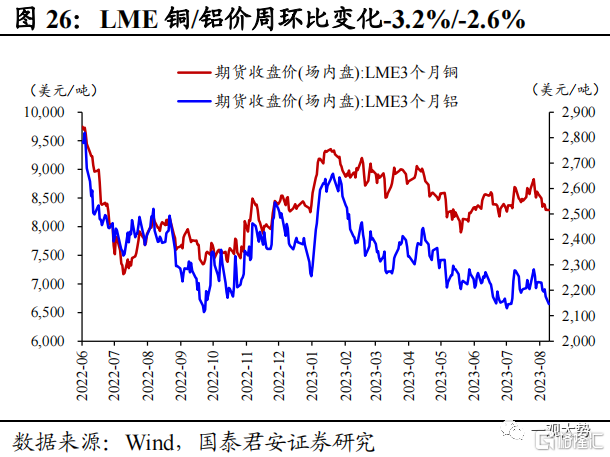

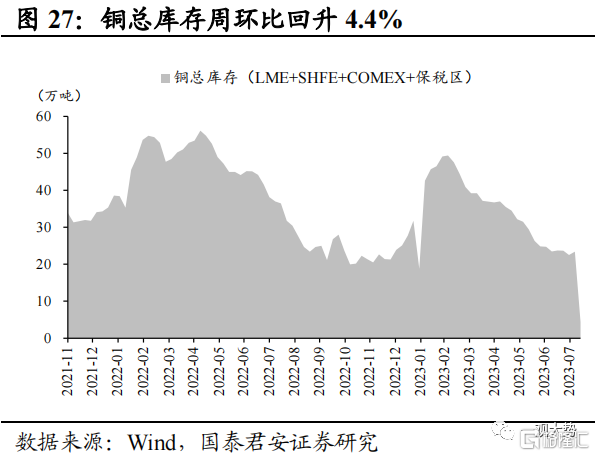

▶周期制造:浮法玻璃漲價去庫,水泥需求環比恢復。1)基建地產鏈:螺紋鋼、熱軋板卷價格周環比變化-0.5%/-1.5%,表觀需求較19年同期-30.6%;全國水泥價格指數周環比-0.4%,全國水泥發運率較19年同期-25.8%;浮法玻璃價格周環比+3.7%,成交好轉庫存去化,全國代表企業庫存環比下滑433萬重箱;2)傳統制造業:發電量環比/同比+12.1%/-3.1%;全/半鋼胎开工率周環比變化+0.2%/+4.6%;PTA工廠/聚酯工廠/江浙織機开工率周環比變化-3.2%/-0.1%/0.0%;3)資源品:動力煤價周環比-1.3%,隨着極端天氣結束,電廠日耗逐步恢復,但進口煤價格優勢顯著,內貿市場煤採購需求依然低迷。SHFE銅/鋁價周環比-1.7%/-0.4%,需求端小幅回暖,精銅杆、鋁加工企業开工率回升,價格下跌主因政策落地速度有所放緩。

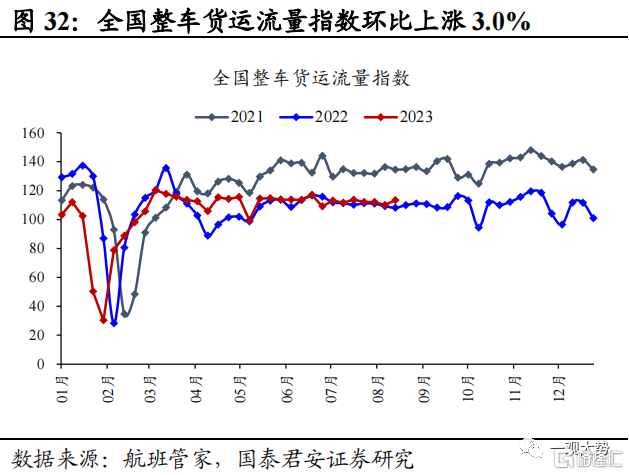

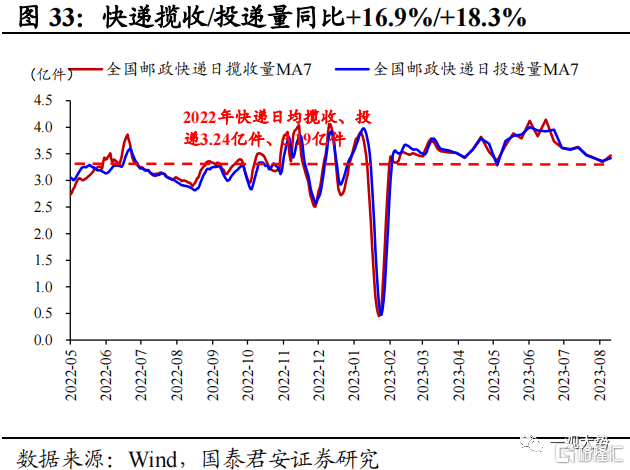

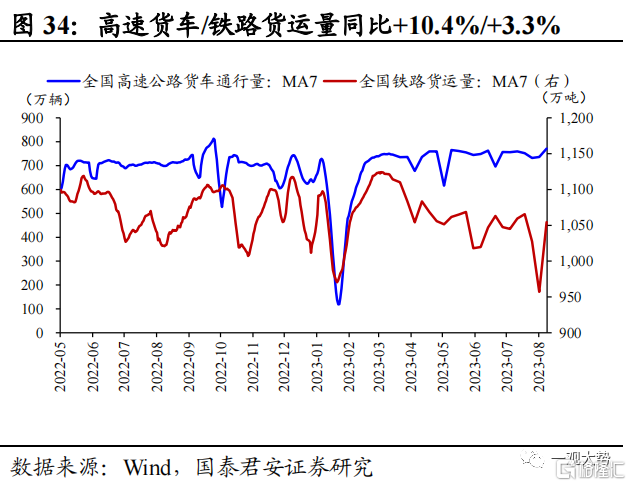

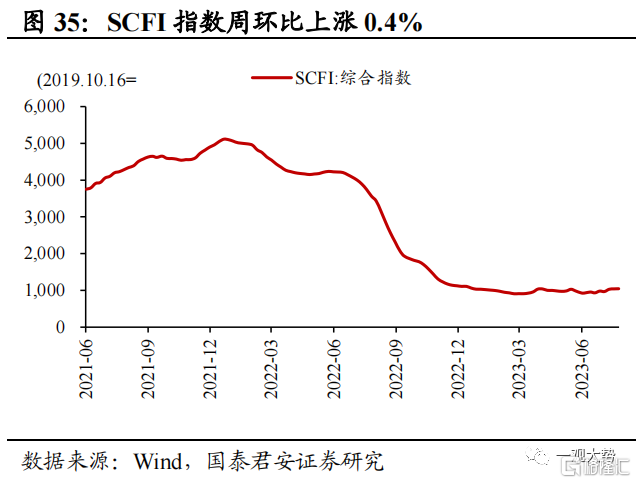

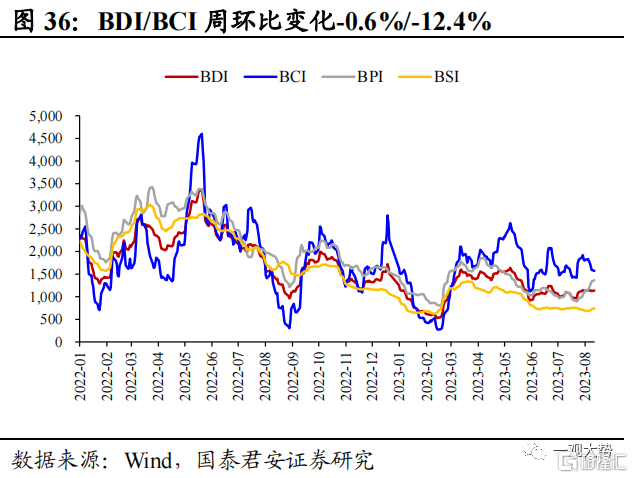

▶人流物流:極端天氣影響減弱,出行貨運景氣回升。10大主要城市地鐵客運量、百城擁堵延時指數周環比變化+1.5%、0.0%,國內航班執飛架次周環比+0.6%,較19年同期+18.9%;全國整車貨運流量指數周環比+3.0%,高速公路貨車通行量/全國鐵路貨運量周環比變化+4.8%/+10.2%,全國郵政快遞攬收/投遞量周環比+3.7%/+1.6%;航運運價環比持平,SCFI指數周環比+0.4%,BDI/BCI/BPI/BSI指數周環比變化-0.6%/-12.4%/+18.0%/+5.8%。

▶風險提示:穩增長與需求恢復情況不及預期,海外衰退超預期。

01

行業景氣變化:家電銷售邊際走弱,出行貨運景氣回升

家電銷售邊際走弱,出行貨運景氣回升。下遊消費景氣分化,地產銷售繼續探底,生豬價格小幅下跌,乘用車銷售符合預期,酒店量價環比改善,家電銷售邊際承壓,電影票房韌性凸顯;中遊制造表現平淡,鋼材、水泥需求偏弱,浮法玻璃價格上漲庫存去化,氣溫回升發電量環比上漲、鋼胎开工率環比回升;上遊煤炭、工業金屬價格回落;極端天氣影響減弱,出行鏈、貨運物流景氣擡升,航運運價環比持平。

下遊消費:地產銷售繼續磨底,家電銷售邊際走弱。30大中城市商品房成交面積較19年同期-49.5%,10大重點城市二手房成交面積較19年同期-7.9%,地產銷售繼續磨底;生豬價格周環比-0.3%,主因市場階段性大豬供給緊缺緩解;乘用車零售/批發周環比+7%/+12%,主因22年同期車購稅減稅拉動銷量作用放緩拉低基數;7月家電出口、內銷均有所放緩,全國酒店RevPAR/OCC/ADR環比變化+4.7%/+2.1%/+2.0%;全國電影票房收入較19年同期上升3.1%。

中遊制造:浮法玻璃漲價去庫,水泥需求環比恢復。1)基建地產鏈:螺紋鋼、熱軋板卷價格周環比變化-0.5%/-1.5%,表觀需求較19年同期-30.6%;全國水泥價格指數周環比-0.4%,全國水泥發運率較19年同期-25.8%;浮法玻璃價格周環比+3.7%,成交好轉庫存去化,全國代表企業庫存環比下滑433萬重箱;2)傳統制造業:發電量環比/同比+12.1%/-3.1%;全/半鋼胎开工率周環比變化+0.2%/+4.6%;PTA工廠/聚酯工廠/江浙織機开工率周環比變化-3.2%/-0.1%/0.0%;用於包裝、隔熱材料的苯乙烯/聚苯乙烯开工率周環比變化+4.8%/-2.0%。

上遊資源:動力煤價環比下滑,工業金屬價格回落。秦皇島Q5500動力煤價周環比-1.3%,隨着極端天氣結束,電廠日耗逐步恢復,廠內庫存有所回落,但進口煤價格優勢顯著,內貿市場煤採購需求依然低迷。SHFE銅/鋁價周環比-1.7%/-0.4%,需求端小幅回暖,精銅杆、鋁加工企業开工率回升,價格下跌主因政策落地速度有所放緩。

人流物流:極端天氣影響減弱,出行貨運景氣回升。10大主要城市地鐵客運量、百城擁堵延時指數周環比變化+1.5%、0.0%,國內航班執飛架次周環比+0.6%,較19年同期+18.9%;全國整車貨運流量指數周環比+3.0%,高速公路貨車通行量/全國鐵路貨運量周環比變化+4.8%/+10.2%,全國郵政快遞攬收/投遞量周環比+3.7%/+1.6%;航運運價環比持平,SCFI指數周環比+0.4%,BDI/BCI/BPI/BSI指數周環比變化-0.6%/-12.4%/+18.0%/+5.8%。

02

行業景氣度跟蹤

2.1.下遊消費:地產銷售繼續磨底,家電銷售邊際走弱

地產:地產銷售繼續磨底,土地成交熱度承壓。上周30大中城市商品房成交面積174.7萬平方米,環比下滑9.0%,較19年同期變化-49.5%;10大重點城市二手房成交面積126.6萬平方米,周環比+10.8%,較19年同期變化-7.9%,地產銷售繼續磨底。土地方面,上周重點城市土地成交規模環比回落,受低线城市土地市場熱度低迷影響,100大中城市土地溢價率周環比下滑1.4%至2.8%。中央政治局會議提及“適時調整優化房地產政策”,後續重點關注一二线城市“限購限售”等政策優化調整進展。

生豬:大豬緊缺壓力緩解,豬價小幅回落。上周22省市生豬平均價17.25元/千克,周環比小幅下跌0.3%。主因市場階段性大豬供給緊缺緩解,加之行業仍處於需求淡季,對豬價提振效果有限。據湧益咨詢數據顯示,7月能繁環比下滑0.22%,降幅較前期有所收窄,或因豬價上漲養殖戶壓欄/二育意愿有所擡升。考慮到22年5-10月的能繁母豬增長,對應的23Q3供給量仍然較大,預計後續豬價仍將承壓,繼續重點關注產能去化情況。

耐用品:乘用車銷量保持穩健,家電銷售邊際走弱。據乘聯會統計,上周我國乘用車日均零售/批發4.8/5.3萬輛,較上月同期增長7%/12%,主因22年同期車購稅減稅拉動銷量作用放緩,致使基數相對較低。7月家電出口金額同比-3.6%,內銷同樣有所放緩。據產業在线,8月家用空調行業排產約爲1312萬台,較同期實績+15%,較7月增速同樣有所放緩。

服務消費:酒店景氣環比擡升,電影票房韌性凸顯。1)2023W31(07.30-08.05),全國酒店RevPAR/OCC/ADR恢復至19年農歷同期的129%/104%/123%,環比變化+4.7%/+2.1%/+2.0%。2)上周全國電影票房收入爲22.55億元,周環比上小幅上漲11.0%,較19年同期上升3.1%。

2.2.中遊制造:浮法玻璃漲價去庫,水泥需求環比恢復

2.2.1.基建地產鏈:浮法玻璃漲價去庫,水泥需求環比恢復

需求依舊偏弱,鋼價小幅下跌。上周螺紋鋼、熱軋板卷價格分別報收3700/4000元/噸,周環比變化-0.5%/-1.5%。上周螺紋鋼表觀需求244.1萬噸,環比下滑1.0%,較19年同期下滑30.6%。上周五大品種鋼材社庫爲1220.89萬噸,環比升14.06萬噸;廠庫爲454.72萬噸,環比升17.33萬噸;總庫存爲1675.61萬噸,環比升31.39萬噸,仍維持低於2020-2022年同期總庫存水平。供給端來看,受唐山鋼廠環保限產結束影響,上周高爐开工率延續回升趨勢,考慮全年產量平控,下半年鋼鐵產量預計將顯著收縮,或對鋼材價格形成支撐。

浮法玻璃漲價去庫,水泥需求環比恢復。上周國內浮法玻璃平均價2040元/噸,周環比上漲3.7%。全國浮法玻璃企業庫存3989萬重箱,同比下降433萬重量箱,去庫提速更多是廠家提價催化的下遊提貨,從去庫驅動力上看仍是終端剛需保持溫和修復。全國水泥價格指數周環比下滑0.4%。8月上旬,隨着天氣情況好轉,國內水泥市場需求开始緩慢恢復,全國水泥發運量周環比回升4.3%,較19年同期下滑25.8%。

2.2.2傳統制造業:發電量增速環比回升,中遊开工率走勢分化

台風結束氣溫回升,發電量、耗煤量環比回升。上周(8月4日至8月10日,下同),納入統計的燃煤發電企業日均發電量,環比(7月28日至8月3日,下同)增長12.1%,同比減少3.1%;日均供熱量環比增長4.6%,同比增長19.4%;電廠日均耗煤量環比增長9.0%,同比減少3.7%;日均入廠煤量環比增長9.6%,同比減少1.7%。

中遊开工率走勢分化。上周全鋼胎/半鋼胎开工率分別爲71.8%/58.9%,周環比變化+0.2%/+4.6%,較19年同期變化+4.3%/+13.6%;PTA工廠/聚酯工廠/江浙織機开工率分別爲76.4%/90.8%/63.5%,周環比變化-3.2%/-0.1%/0.0%,較2019年同期變化-9.1%/+4.5%/-8.7%;用於包裝、隔熱材料的苯乙烯/聚苯乙烯开工率分別爲75.1%/62.7%,周環比變化+4.8%/-2.0%,較2019年同期下滑10.0%/11.3%。

2.3.上遊資源:動力煤價環比下滑,工業金屬價格回落

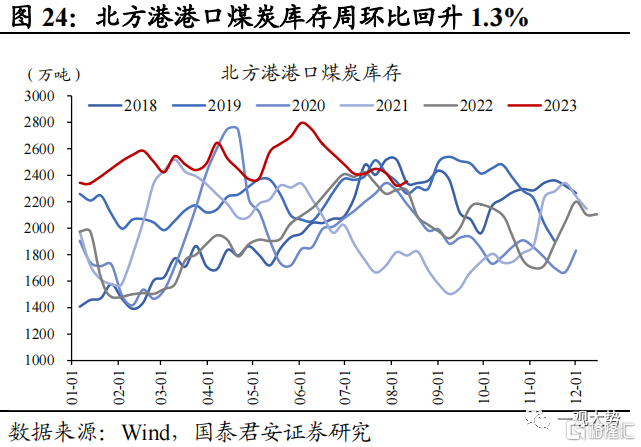

煤炭:需求依舊偏弱,動力煤價環比下滑。截止8月11日,秦皇島Q5500動力煤平倉價報收828元/噸,周環比下跌1.3%。隨着強降雨天氣結束,港口調入量逐步恢復,北方港港口煤炭庫存周環比回升1.3%。隨着極端天氣結束,電廠日耗逐步恢復,廠內庫存有所回落,但考慮到進口煤價格優勢顯著,內貿市場煤採購需求低迷,加之近期來水增加致使水電負荷开始改善,預計煤價仍以震蕩下行格局爲主。

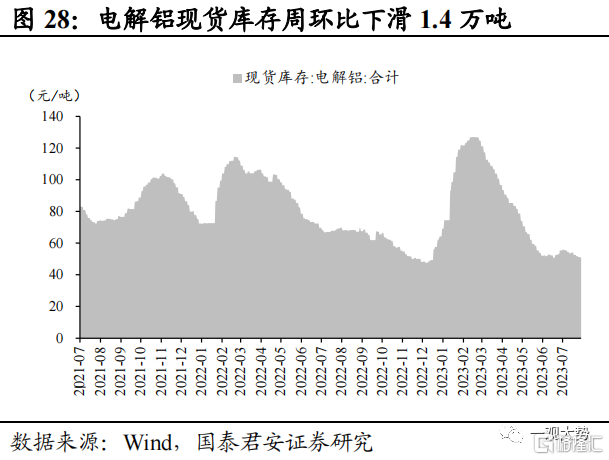

有色金屬:總量政策預期回落,工業金屬價格下跌。上周SHFE銅/鋁價報收6.82/1.84萬元/噸,周環比下滑1.7%/0.4%。政治局會議後市場對政策預期較高,但上周政策落地速度與力度均有所放緩,“穩增長”預期回落致使工業金屬價格下滑。金屬銅方面,需求端有所回暖,上周精銅杆开工率68.1%,環比上升3.2%,後續需重點關注8月冶煉廠大量檢修結束後,國內精煉銅產量增長帶來的供給壓力。金屬鋁方面,上周鋁加工龍頭企業开工率環比上升0.5%至63.9%。需求預期提振下加工企業訂單有所好轉,但整體仍偏弱,後續重點關注政策端邊際變化。

2.4.物流人流:極端天氣影響減弱,出行鏈、貨運物流景氣回升

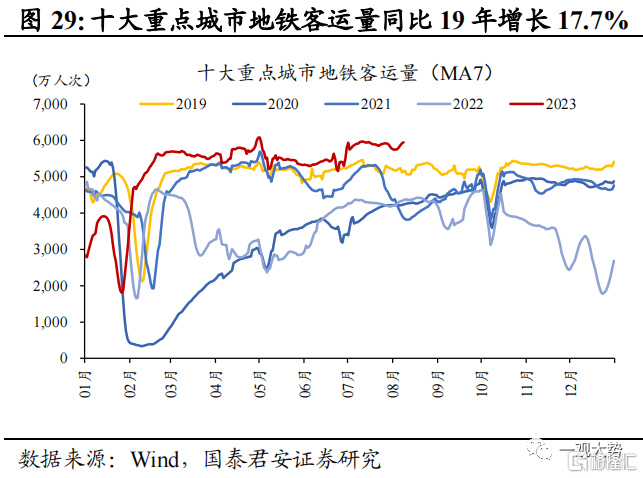

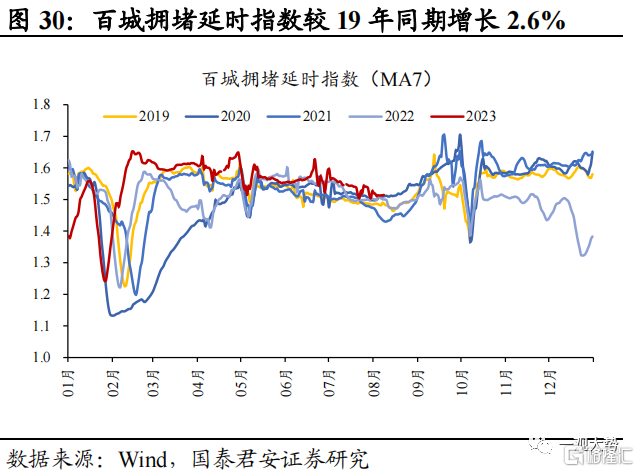

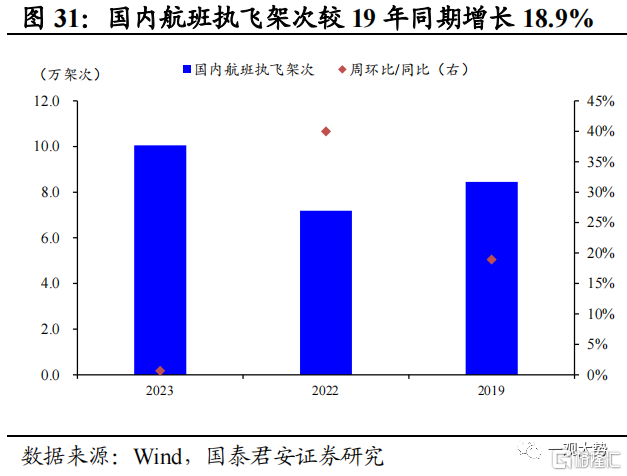

出行鏈景氣回升。1)10大主要城市地鐵客運量周環比回升1.5%,較19年同期增長17.7%;2)北京/上海/廣州/深圳地鐵客運量恢復至19年同期的90%/128%/100%/141%;3)百城擁堵延時指數周環比持平,較19年同期增長2.6%;4)國內航班執飛架次周環比上漲0.6%,較19年同期上漲18.9%。

極端天氣影響減弱,貨運物流景氣回升。1)全國整車貨運流量指數113.4,環比上漲3.0%,同比上漲4.9%;2)上周全國高速公路貨車通行量/全國鐵路貨運量環比變化+4.8%/+10.2%,較22年同期變化+10.4%/+3.3%;3)上周全國郵政快遞攬收/投遞量周環比上升3.7%/1.6%,較22年同期+16.9%/+18.3%。

集運運價環比持平,巴拿馬型幹散運價上漲。集運方面,上周SCFI指數報收1043.54點,周環比上漲0.4%。幹散運方面,上周波羅的海幹散貨指數(BDI)周環比-0.6%,好望角型(BCI)/巴拿馬型(BPI)/超級大靈便型(BSI)指數周環比變化-12.4%/+18.0%/+5.8%。

03

風險提示

穩增長與需求恢復情況不及預期,海外衰退超預期。

注:本文選自國泰君安證券於2023年8月18日發布的《【國君策略 | 中觀景氣】家電銷售邊際走弱,出行貨運景氣回升——行業景氣度觀察系列8月第3期》,證券分析師:方奕、張逸飛

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:家電銷售邊際走弱,出行貨運景氣回升

地址:https://www.iknowplus.com/post/24314.html