貨幣政策報告傳遞了哪些信息?

摘 要

通讀二季度貨幣政策執行報告,能夠感受到當前防風險成爲政策當務之急。

邏輯上只有穩增長才能更好防風險,但是穩增長需要幾家擡,需要形成政策合力。金融對實體支持固然重要,但是政策如果缺乏合力,傳導的效果就很難盡如預期。比如地產紓困和保交樓問題。

所以當下的問題在於,老問題尚待解決,新問題還在湧現。

穩增長需要總量工具運用,需要降准降息,但是目前局面下可能加大商業銀行經營壓力,所以需要穩定息差,需要解決商業銀行資本補充問題,需要推動中小金融機構改革化險。

但是與此同時,商業銀行等金融機構還需要支持一攬子化債,可能帶來新的經營壓力。

與此同時,匯率超調風險在上升。匯率爲什么會超調?

目前穩增長主要依賴貨幣政策,而宏觀問題的化解又不全是貨幣政策的問題,疊加外強內弱,這就是新的問題所在。

邏輯上,基於防風險,央行有可能進一步推動存款利率調降。央行會推動助力商業銀行補充資本。同時央行也會進一步穩定外部均衡,避免匯率超調。

盡管央行實現內外均衡的工具箱仍然充足,但難免要對資金利率水平有所權衡。未來不排除進一步規範結售匯行爲的可能。

對於債券市場,在宏觀壓力面前,貨幣總量只能保持寬松,這就意味着做多勝率還在。

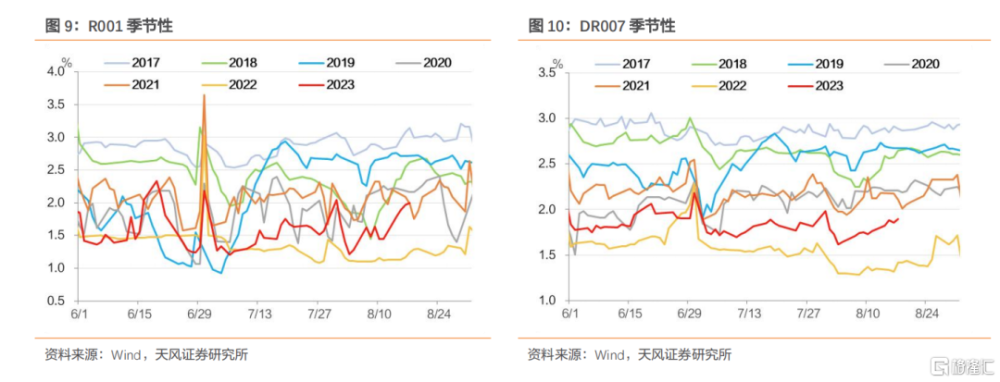

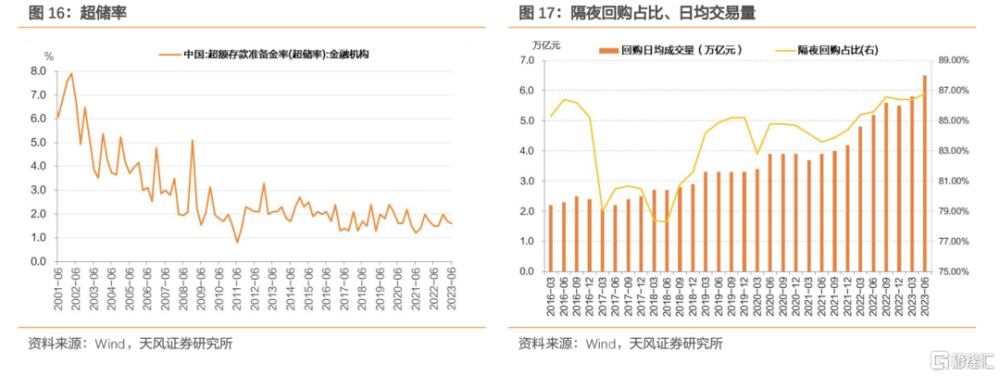

需要注意的是,因爲宏觀上存在流動性陷阱的可能,當前超儲率水平相對穩定;所以隔夜槓杆水平達到新的歷史高位。不管是防範資金空轉套利,還是內外均衡,從現券價格角度考慮資金利率可能會維持相對略高的狀態。這就是賠率方面的影響。

勝率還在,賠率有影響,央行面臨的宏觀約束會映射在金融市場,需要合理看待。

正文

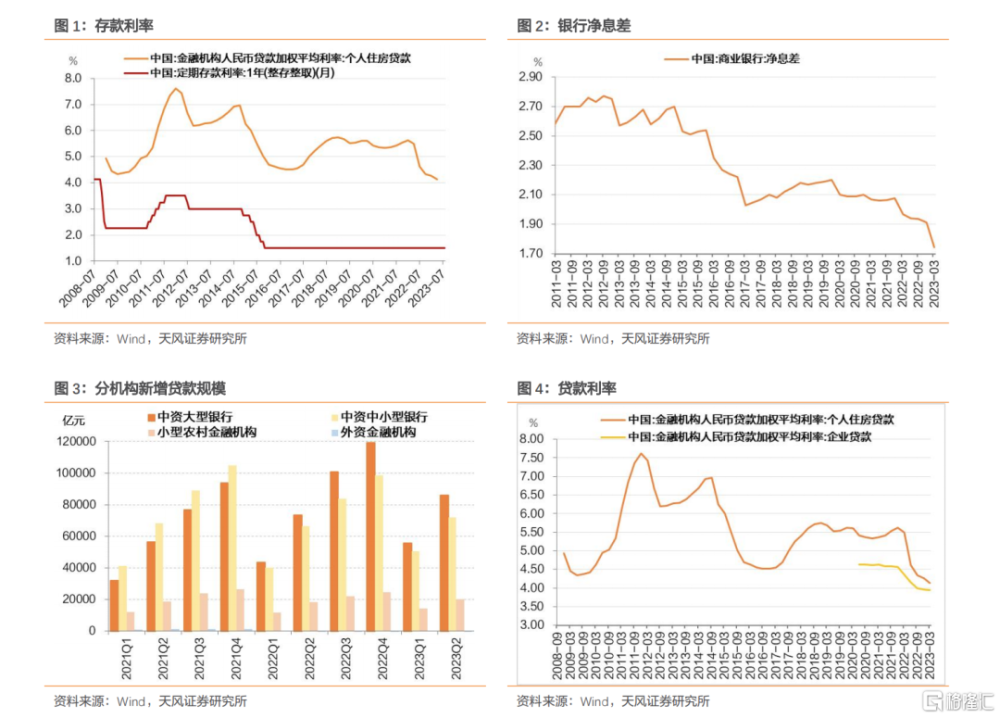

1.維持商業銀行利潤增長,存款利率存在調降可能

二季度報告專欄一“合理看待我國商業銀行利潤水平”指出:國內銀行資本補充渠道少、難點多、進展慢,存在較大資本缺口。例如,由於目前A股上市銀行的平均市淨率(P/B)爲0.58,通過發行普通股等外部渠道補充核心一級資本能力較爲有限。因此,在拓展外源資本補充渠道的同時,保持內源資本補充能力尤爲重要,而維持一定的利潤增長是內源補充資本的重要方式。

然而,近年來,我國商業銀行利潤保持增長,但淨息差持續收窄,利潤增速有所下降:單位資產盈利能力降低,利潤增長主要依靠資產規模擴大來“以量補價”。

本次表述與2020年6月央行研究局文章基本類似。

與滿足實體經濟發展的正常融資需求相比,商業銀行還存在較大資本缺口,面臨資本補充渠道少、難點多、進展慢的難題。在積極拓展外源資本補充渠道的同時,維持銀行一定的利潤增長,有助於保持其內源資本補充能力,增強支持實體經濟和防範風險的能力。這有利於達到國際監管標准,維護境內外投資者對我國宏觀經濟發展和金融穩定的信心。

2021年易綱行長也曾有相關表述。

現階段,利息收入在我國銀行業收入中仍佔有較大比重,保持正常貨幣政策,保持利差水平處於合理區間,有利於促進銀行體系更好地爲實體經濟增長服務,也有利於維護金融穩定。銀行可以用這些收入,一方面補充資本金,另外一方面也可以核銷不良資產,同時還盡量地降低貸款成本,爲實體經濟做好金融服務。

穩定利潤需要穩定息差,我們據此估計,後續存款利率市場化調節機制可能進一步引導存款利率調降。

2.如何看待人民幣匯率超調風險?

二季度報告提出“堅持以市場供求爲基礎、參考一籃子貨幣進行調節、有管理的浮動匯率制度,綜合施策、穩定預期,保持人民幣匯率在合理均衡水平上的基本穩定,堅決防範匯率超調風險。”

如何理解當前的匯率超調風險?

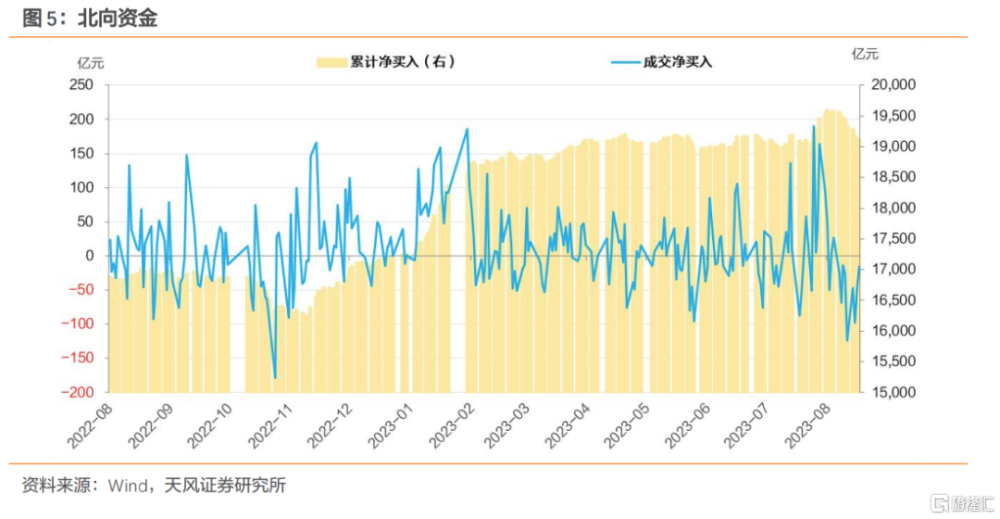

觀察北向資金流向,8月初以來流出壓力明顯增大。

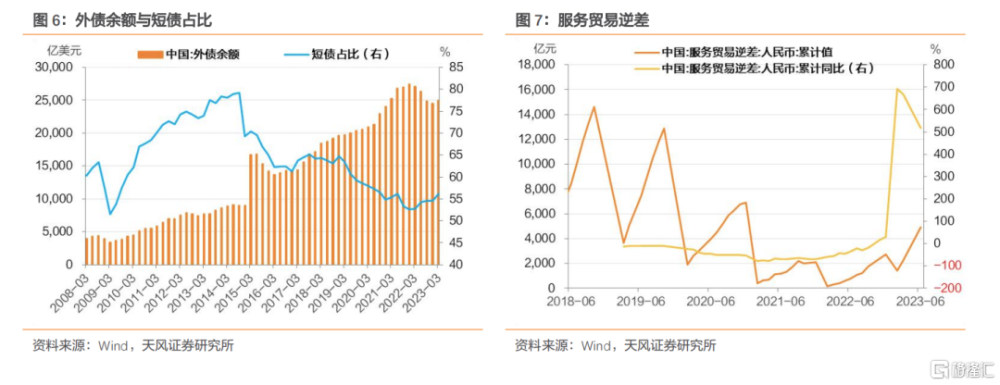

短期內來看,受美國預期增速和通脹上修、美債供給增加等因素影響,美債美元走強,與此同時國內超預期降息影響。中期角度,服務貿易逆差有所擴大,購匯需求增加,逆全球化的背景下,部分行業存在生產线外遷現象等,都對匯率造成壓力。核心問題還是在於國內宏觀預期走弱。

匯率超調的影響在於我們的外債余額並不低,短債佔比從2021年下半年以來有上升趨勢,匯率超調有可能加重外部均衡壓力。

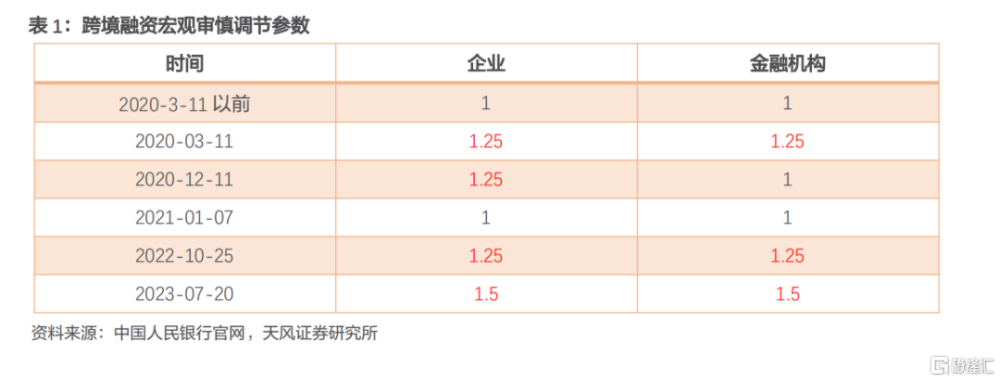

央行表態“綜合施策”防範匯率超調。目前來看,央行工具箱中有哪些工具?

2015年“811”匯改以來,逆周期宏觀審慎調節工具不斷完善。

“建立和完善跨境資本流動監測、預警和響應機制,更好運用中間價逆周期因子、風險准備金、全口徑跨境融資宏觀審慎等各類政策工具。出台《銀行外匯業務微觀合規與審慎經營評估辦法》,提升外匯管理政策傳導效率。”

——2019年9月30日,潘功勝《我國外匯管理改革事業70年》

首先是市場預期管理,央行通過貨政報告強調“堅決防範匯率超調風險”,本身具有防範貶值預期發散的意義。

其次,觀察逆周期因子,近期即期匯率與中間價偏離幅度增大,說明逆周期因子力度可能有所上升,從偏離幅度來看已經逐步接近2022年10月-11月水平。

其三,考慮跨境融資宏觀審慎調節參數,歷史上在2020年3月、2020年12月、2022年10月、2023年7月曾進行上調,當前參數水平達到歷史高值1.5%。

其四,控制跨境套利、避免資金利率過低。

第五,規範結售匯行爲。

我們判斷,盡管央行實現內外均衡的工具箱仍然充足,但難免要對資金利率水平有所權衡。未來不排除進一步規範結售匯行爲的可能。

3.金融工具支持實體的力度是否還會進一步加強?

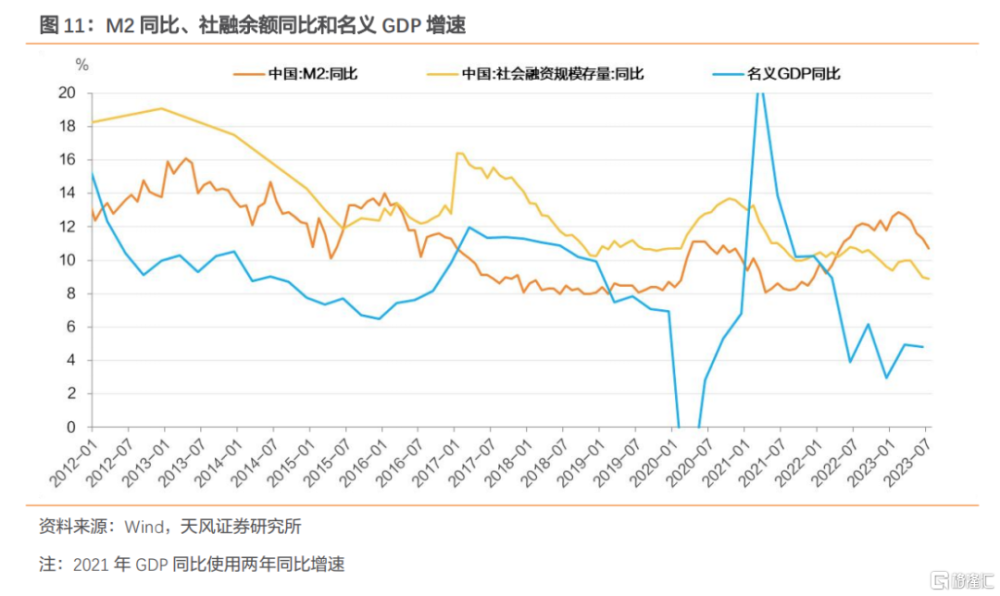

二季度以來,M2和社融同比增速均走低,從央行角度,2023年M2同比增速高於社融同比,社融同比又顯著高於名義GDP增速,不存在金融支持力度不足的問題。

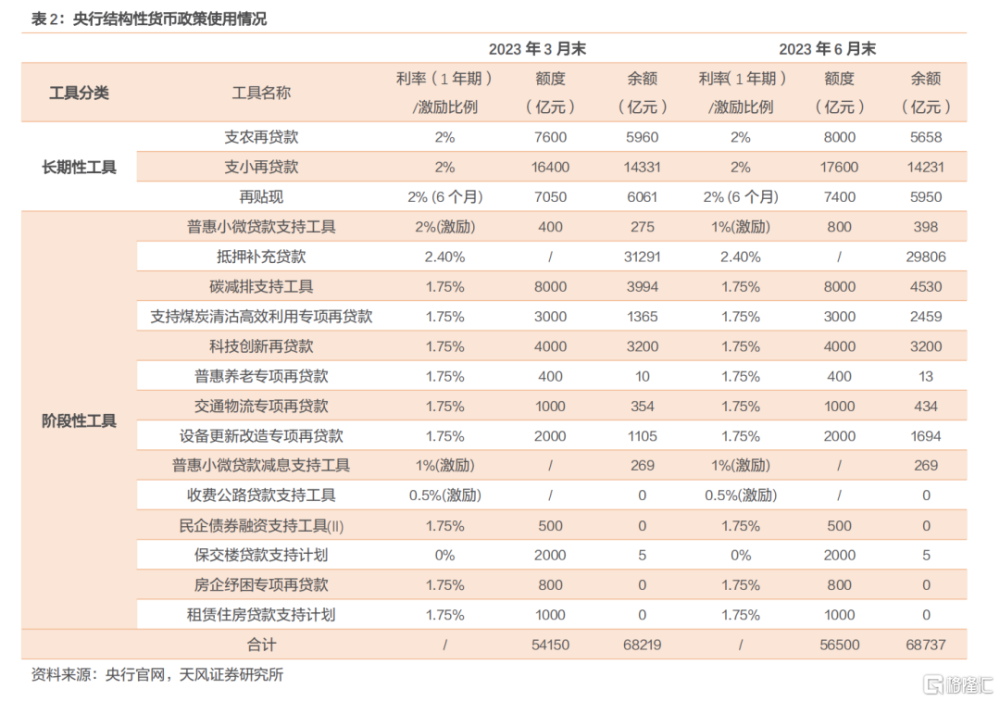

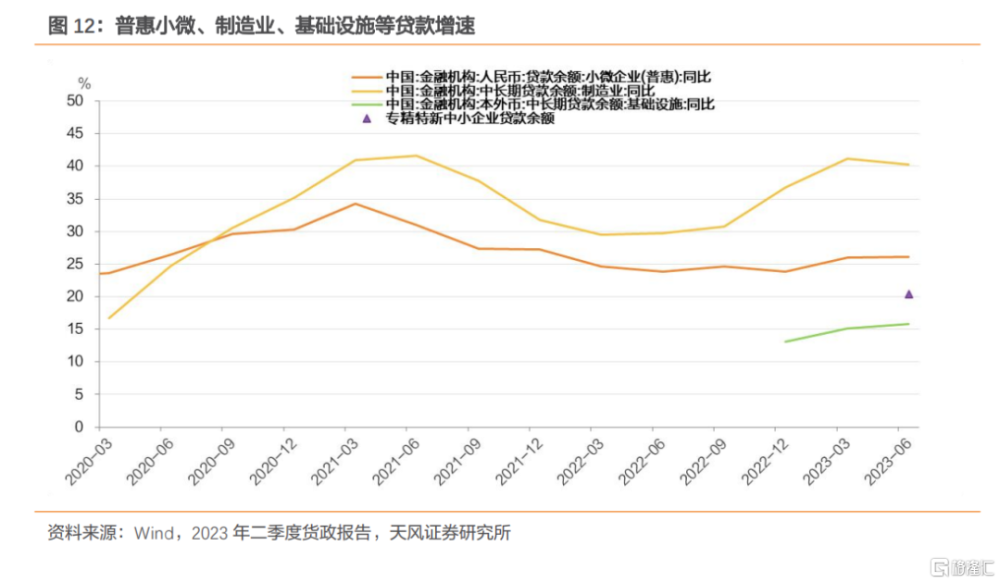

從結構性工具運用情況觀察,二季度總體支持力度似乎有限。特別是在房地產相關領域。

二季度制造業貸款增速同樣有所回落。

現在的難點和痛點是什么?可能不是簡單金融工具有無的問題,而是需要打破有關制約和障礙。這就需要政策形成幾家擡的合力,而不是僅僅貨幣政策發力。雖然央行還會創新新的工具。

下一步,人民銀行將發揮好貨幣政策工具的總量和結構雙重功能,結構性工具進一步聚焦重點、合理適度、有進有退,根據經濟金融形勢需要調整優化,持續引導金融機構加大對重點領域和薄弱環節的支持力度,必要時按照黨中央、國務院決策部署,創設新的工具,更好服務經濟高質量發展。

4.如何防範化解風險?

央行下一階段主要政策思路中新增“風險隱患持續化解”表述,並在防風險相關要求中指出要“切實防範化解重點領域金融風險,統籌協調金融支持地方債務風險化解工作,穩步推動中小金融機構改革化險”。

4.1.1.金融如何支持地方債務風險化解?

我們判斷,“風險隱患持續化解”這一表述也呼應了7月24日政治局會議要求:“要有效防範化解地方債務風險,制定實施一攬子化債方案”。

“遏制增量、化解存量”是2018年隱性債務認定以來,中央對於隱性債務一以貫之的政策,這一點,在歷次政治局會議和中央經濟工作會議中都有所體現。

7月24日政治局會議在“化解存量”的表述上,進一步擴展爲“制定實施一攬子化債方案”。

如何化解?

政策性銀行和資產管理公司等金融機構,應積極探索一攬子符合市場規律的化債方案。其中,引入銀行等金融機構資金,以信貸或特殊再融債券的形式參與本輪地方債務化解或是大概率選項,例如,可能協調銀行等金融機構給地方政府平台公司債務採取展期降息、債務重組等。

換言之,推動防風化險可能還需要銀行部門的有效參與。

因此化解地方債務風險同時還需要降低商業銀行風險,對商業銀行給予支持。

4.1.2.中小金融機構改革化險

值得注意的是,央行特意提及“穩步推動中小金融機構改革化險”。

商業銀行特別是地方銀行,是地方政府(隱性)債務擴張的中介環節。目前相當比例的地方隱債由銀行等金融機構持有,財政風險與金融風險如一枚硬幣的兩面。

所以要穩步推動高風險中小金融機構改革化險。繼續按照“穩定大局、統籌協調、分類施策、精准拆彈”的方針,統籌發展和安全,壓實金融風險處置各方責任,壓降存量風險、嚴控增量風險。

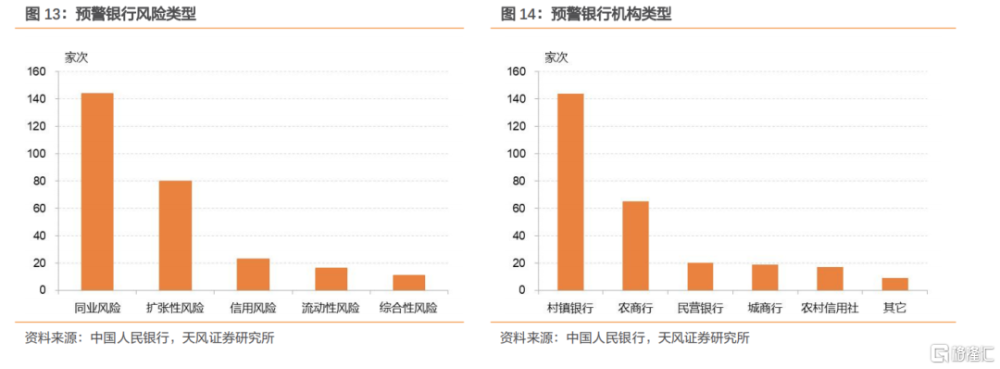

2020年第四季度至2021年第四季度,人民銀行共开展5次銀行風險監測預警工作,累計識別預警銀行274家次。風險類型方面,以同業風險和擴張性風險爲主,合計224家次,佔比爲82%;機構類型方面,以村鎮銀行和農村商業銀行爲主,合計209家次,佔比爲76%。

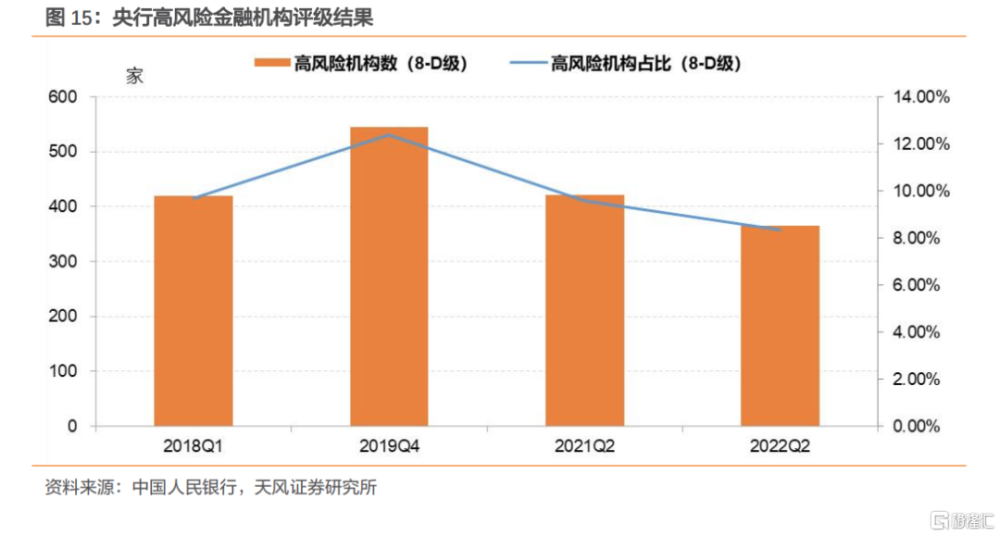

2022年第二季度,人民銀行對4392家銀行業金融機構开展央行金融機構評級,數量與2021年二季度(4400家)基本持平。評級結果反映銀行業金融機構整體經營穩健,風險總體可控,高風險機構數量和佔比持續下降。

分風險等級看,其中高風險機構(8-D級)共366家,較上次評級減少56家,數量佔比8.33%。2018年Q1以來,央行總共進行了4次金融機構評級,2018Q1、2019Q4與2021Q2三次評級,高風險機構數分別爲420家、545家和422家,數量佔比分別爲9.59%、12.39%和9.71%。

分機構類型看,大型銀行評級結果較好,部分農村中小金融機構存在一定風險。農合機構(包括農村商業銀行、農村合作銀行、農村信用社)和村鎮銀行被評爲高風險機構的數量分別爲217家和118家,數量佔全部高風險機構的92%。

分區域看,絕大多數省份存量風險已壓降,區域金融生態得到優化。易綱對此多次提到,近年來高風險金融機構數量明顯壓縮,不少省份已經沒有高風險機構。

“在過去的三年,我們支持地方政府發行了5500億專項債券,專門用於補充中小銀行的資本金。高風險的中小金融機構數量從600多家降到了300多家,降了一半,不少省份目前已經沒有高風險機構。” ——3月3日易綱在國新辦新聞發布會

“穩妥化解重點企業集團和金融機構風險,高風險中小金融機構數量從高峰時的600多家壓降一半到300多家。”——4月4日易綱在2023中國金融學會學術年會暨中國金融論壇年會

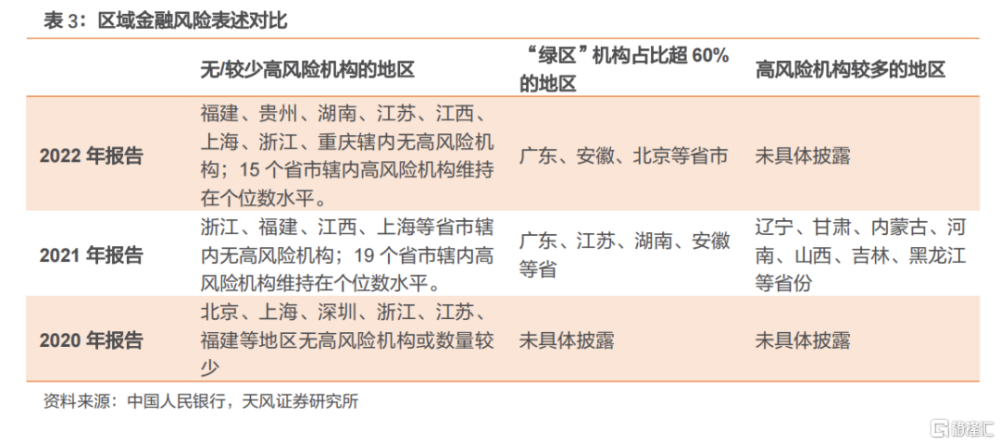

根據2022年金融穩定報告披露,福建、貴州、湖南、江蘇、江西、上海、浙江、重慶轄內無高風險機構;廣東、安徽、北京等省市“綠區”機構佔比均超過60%;15個省市轄內高風險機構維持在個位數水平,同時2022年金融穩定報告沒有提及高風險機構較多地區。

5.小結

通讀二季度貨幣政策執行報告,能夠感受到當前防風險成爲政策當務之急。

邏輯上只有穩增長才能更好防風險,但是穩增長需要幾家擡,需要形成政策合力。金融對實體支持固然重要,但是政策如果缺乏合力,傳導的效果就很難盡如預期。比如地產紓困和保交樓問題。

所以當下的問題在於,老問題尚待解決,新問題還在湧現。

穩增長需要總量工具運用,需要降准降息,但是目前局面下可能加大商業銀行經營壓力,所以需要穩定息差,需要解決商業銀行資本補充問題,需要推動中小金融機構改革化險。

但是與此同時,商業銀行等金融機構還需要支持一攬子化債,可能帶來新的經營壓力。

與此同時,匯率超調風險在上升。匯率爲什么會超調?

目前穩增長主要依賴貨幣政策,而宏觀問題的化解又不全是貨幣政策的問題,疊加外強內弱,這就是新的問題所在。

邏輯上,基於防風險,央行有可能進一步推動存款利率調降。央行會推動助力商業銀行補充資本。同時央行也會進一步穩定外部均衡,避免匯率超調。

盡管央行實現內外均衡的工具箱仍然充足,但難免要對資金利率水平有所權衡。未來不排除進一步規範結售匯行爲的可能。

對於債券市場,在宏觀壓力面前,貨幣總量只能保持寬松,這就意味着做多勝率還在。

需要注意的是,因爲宏觀上存在流動性陷阱的可能,當前超儲率水平相對穩定;所以隔夜槓杆水平達到新的歷史高位。不管是防範資金空轉套利,還是內外均衡,從現券價格角度考慮資金利率可能會維持相對略高的狀態。這就是賠率方面的影響。

勝率還在,賠率有影響,央行面臨的宏觀約束會映射在金融市場,需要合理看待。

風險提示:經濟二次衰退,通縮壓力加大,海外加息超預期,出口修復不及預期,增量政策超預期。

注:本文來自天風證券股份有限公司2023年8月18日發布的《貨幣政策報告傳遞了哪些信息?——2023年二季度貨幣政策執行報告點評》,報告分析師:孫彬彬 SAC 執業證書編號:S1110516090003

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:貨幣政策報告傳遞了哪些信息?

地址:https://www.iknowplus.com/post/24315.html