管濤:基礎國際收支順差下降,短期資本淨流出收斂

摘 要

二季度,我國經常項目順差下降,資本項目逆差收窄,交易引起的儲備資產增加,國際收支延續自主平衡格局。

二季度,經常項目順差下降,貨物和服務順差減少是主要原因。貨物進出口均有所下降,出口量價雙降,進口量增價降,外需降溫趨勢明顯,運輸和旅行帶動服務逆差擴大。當季,淨出口連續三個季度對經濟增長負貢獻,擴內需是下半年經濟穩增長的“勝負手”。

二季度,資本項目逆差收窄,直接投資連續淨流出,短期資本淨流出大幅收斂。直接投資連續第四個季度淨流出,主要由於外來直接投資淨流入大幅減少。債券通和股票通項下淨流出增加,貨物貿易順收順差缺口擴大,與短期資本淨流出收斂的趨勢相悖,由此初步判斷,當季在外資外流的同時,內資可能內流,對衝了部分資本流出的壓力,這不同於2015年“8.11”匯改初期內資持續淨流出,外資率先恢復淨流入的情況。

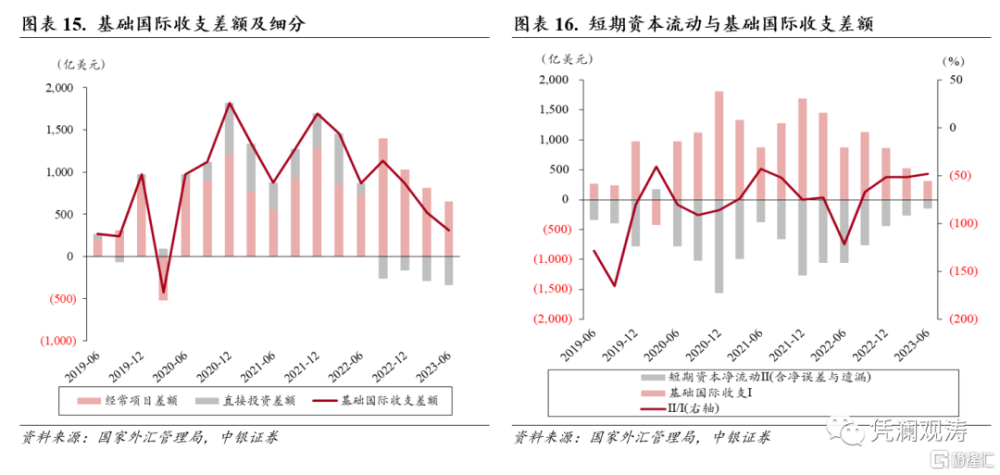

二季度,基礎國際收支順差減少,但依然覆蓋短期資本淨流出。不同於一季度短期資本淨流出收斂、人民幣匯率反彈的情況,二季度在短期資本流動繼續收斂的情況下,人民幣匯率加速調整,其背後的主導因素是基礎國際收支順差的減少,尤其是直接投資淨流出增加。這也印證了我們在去年底提出的預判,即2023年人民幣匯率漲跌不取決於美元強弱和中美利差,而取決於中國經濟基本面。

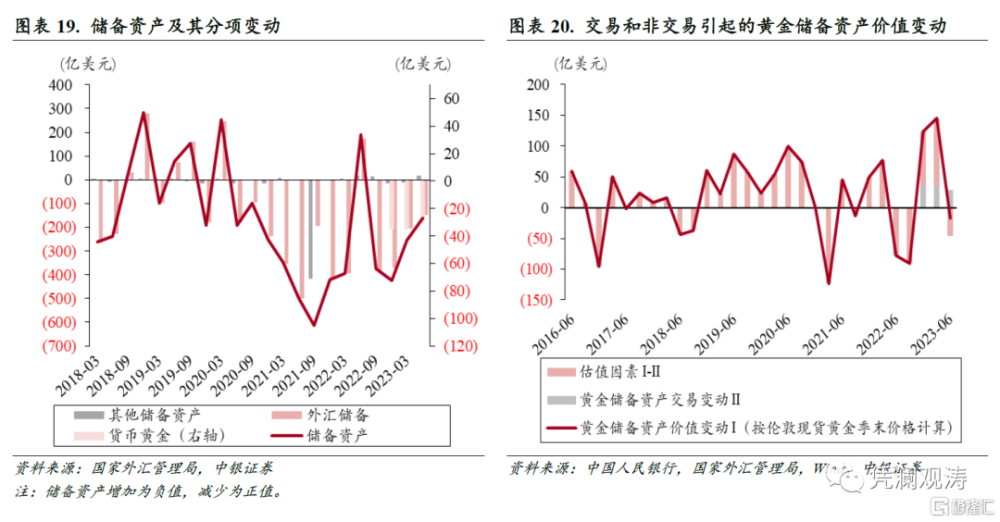

二季度,交易因素推動儲備資產增加,央行連續增持黃金儲備。當季,我國央行外匯佔款余額減少,與同期交易引起的外匯儲備資產增加相悖,表明外匯佔款減少不等於外匯儲備下降,我國央行在人民幣匯率寬幅震蕩中堅持了匯率政策中性。截至2023年二季度末,我國持有的黃金儲備資產數量連續三個季度增加,累計增長8.5%。同期,黃金儲備資產佔國際儲備資產比重累計上升0.56個百分點至3.84%,與國際平均水平相比,仍有一定提升空間。

風險提示:海外貨幣緊縮及經濟金融發展超預期,地緣政治局勢超預期,國內經濟復蘇不及預期。

正文

8月4日,國家外匯管理局公布了2023年二季度我國國際收支平衡表初步數據,結合現有數據對二季度我國國際收支狀況分析如下。

一、貨物和服務順差減少帶動經常項目順差下降,外需對經濟增長延續負貢獻

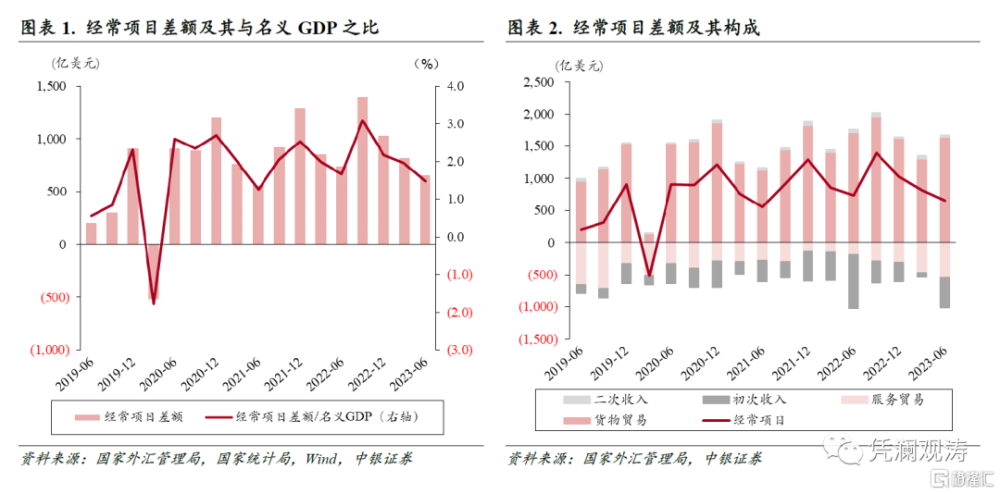

經常項目順差下降,貨物和服務貿易順差減少是主要原因。二季度,我國經常項目順差653億美元,同比下降11%,佔當季名義GDP的比重爲1.5%,同比回落0.2個百分點,繼續處於±4%國際認可的合理範圍以內,顯示我國對外部門繼續維持基本平衡(見圖表1)。其中,貨物順差同比下降5%,服務逆差擴大1.95倍,二者合計順差1083億美元,同比減少442億美元,貢獻了經常項目順差下降的521%。不過,初次收入逆差同比縮小383億美元,部分抵消了貨物和服務順差的下降(見圖表2)。

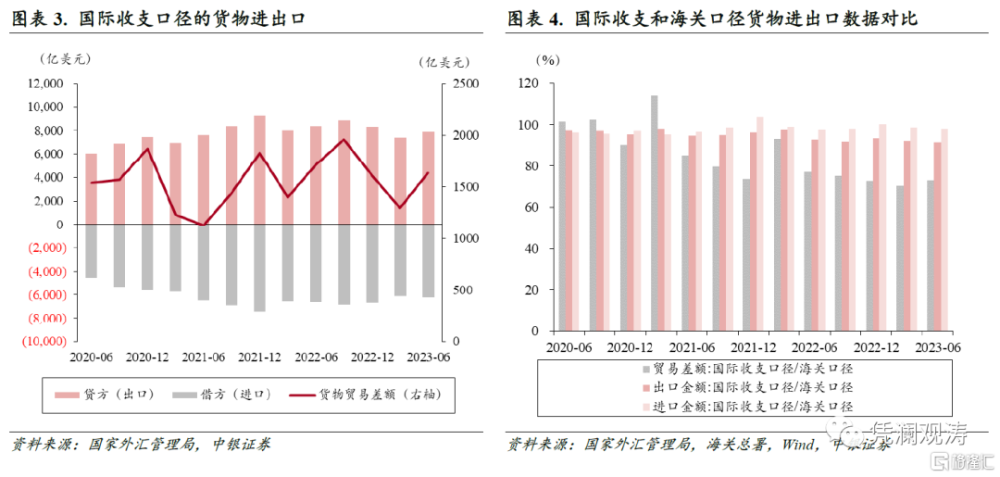

貨物進出口均有所下降,國際收支口徑的貨物順差收窄。二季度,國際收支口徑的貨物出口和進口分別爲7873億和6270億美元,同比下降5.8%和6.1%,貨物順差1633億美元,下降4.6%(見圖表3);海關口徑的出口和進口(美元計價,下同)分別下降4.7%和6.4%,進出口順差擴大0.8%,國際收支口徑的順差規模相當於海關口徑的73%(見圖表4)。兩個口徑的貨物順差走勢繼續背離,主要反映了統計數據的口徑差異。

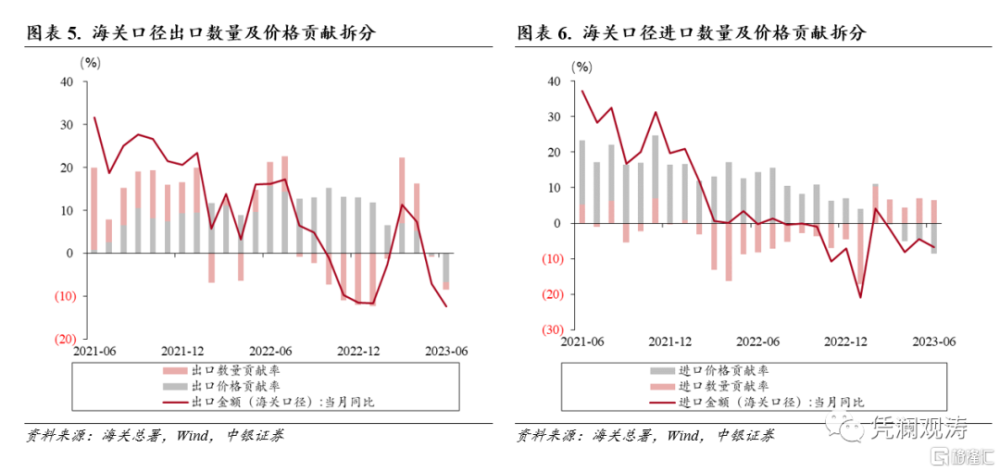

出口量價雙降,進口量增價降,外需降溫趨勢明顯。海關總署公布的進出口價格和數量指數顯示,2023年5-6月份,出口同比連續負增長,且降幅逐月擴大(見圖表5)。二季度,出口數量和價格分別平均同比下降0.6%和6%,這表明在海外通脹和需求回落背景下,我國出口下行壓力明顯。進口方面,當季進口同比延續負增長,進口數量月均同比增長6%,這顯示內需正緩慢回升;進口價格月均同比下降6%(見圖表6),且降幅有所擴大,主要反映了大宗商品價格持續回落的影響,二季度CRB綜合指數同比下降13%,降幅較一季度擴大了4.5個百分點。

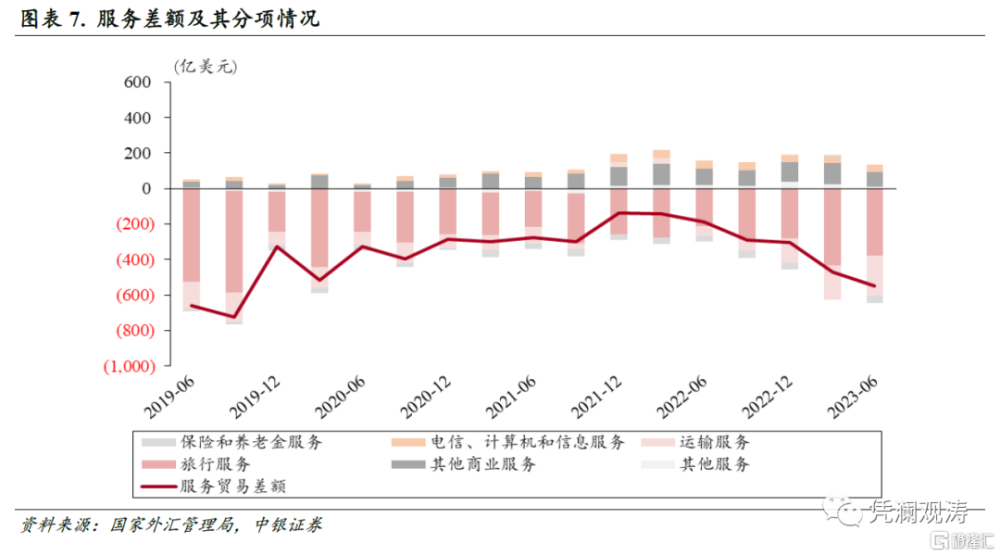

服務逆差繼續擴大,運輸和旅行爲主要正貢獻項。二季度,服務逆差550億美元,同比和環比分別擴大1.95倍和17%,爲2019年四季度以來最高值(見圖表7)。其中,運輸逆差225億美元,同比擴大3.3倍,爲歷史單季最大逆差,主要由於全球供應鏈壓力緩解,運價持續回落,疊加我國出口下降導致相關運輸收入減少。當季,旅行逆差379億美元,同比擴大78%,相當於2015~2019年季均逆差規模的72%,其中旅行支出和收入均呈現增長,分別同比擴大76%和60%,反映居民跨境旅行正逐漸恢復。

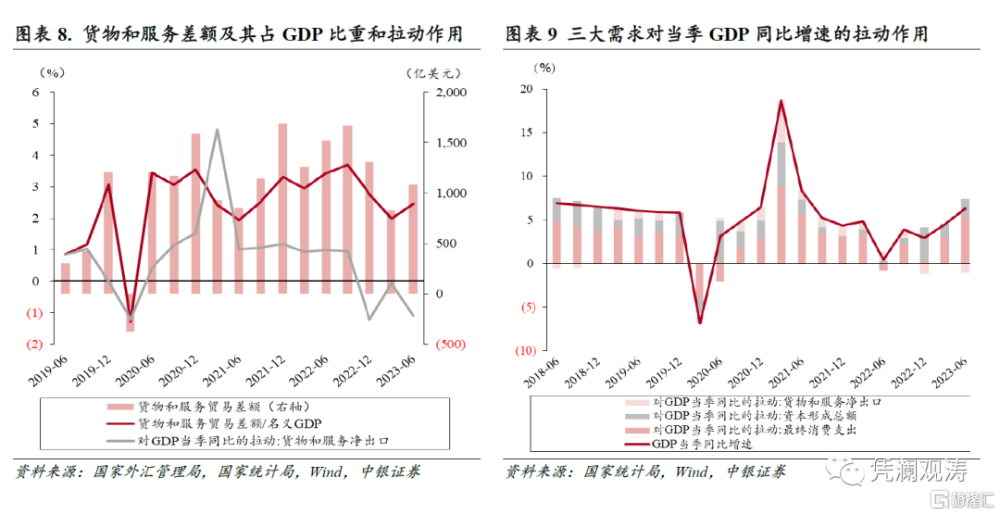

淨出口連續三個季度對經濟增長負貢獻,擴內需是下半年經濟穩增長的“勝負手”。二季度,貨物和服務順差1083億美元,同比減少29%,佔當季名義GDP比重爲2.5%,同比回落0.97個百分點(見圖表8)。貨物和服務淨出口對當季GDP同比增長爲負拉動1.1個百分點,負貢獻爲17.3%,爲連續第三個季度貢獻爲負(見圖表9)。雖然海外通脹連續下行,主要央行加息接近尾聲,但緊縮政策的累積和滯後效應仍在進一步顯現,至2023年7月,全球制造業PMI已連續11個月處於榮枯线以下,外需難言就此企穩,仍需着力擴大內需來對衝外部的不確定性。

二、資本項目逆差收窄,直接投資連續淨流出,短期資本淨流出大幅收斂

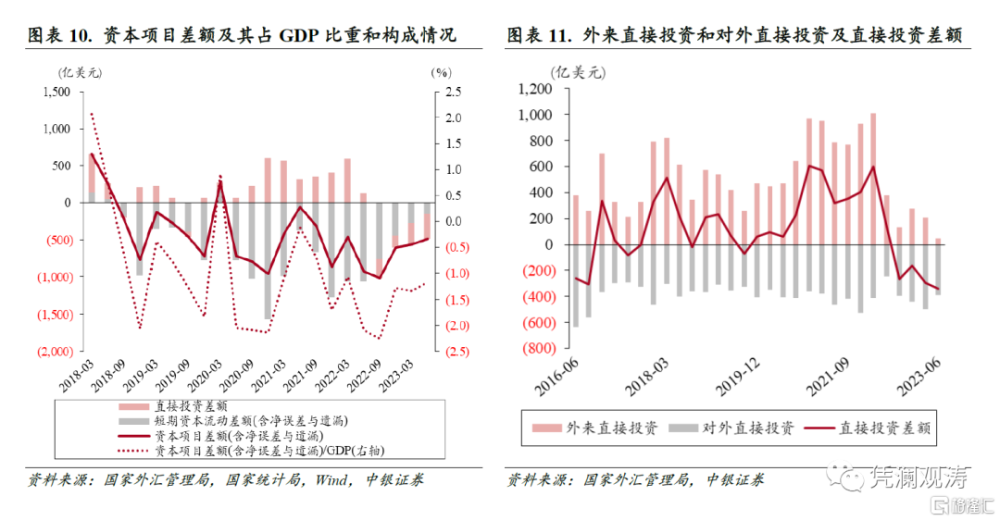

二季度,資本項目(含淨誤差與遺漏,下同)逆差490億美元,同比和環比分別縮小47%和13%,佔同期名義GDP的-1.2%,負值同比和環比分別回落0.9和0.2個百分點(見圖表10)。

直接投資連續淨流出,外商來華投資大幅減少。當季,直接投資逆差341億美元,去年同期爲順差133億美元,環比擴大16%,爲連續第四個季度淨流出。其中,對外直接投資淨流出390億美元,同比增長58%,環比下降22%,相當於2015~2019年季均水平的96%,顯示雖然涉外主體陸續恢復對外投資,但無明顯加速流出跡象;外來直接投資淨流入49億美元,爲歷史單季最低值,同比和環比分別下降87%和76%(見圖表11)。對此,7月24日召开的中央政治局會議強調,要多措並舉,穩住外貿外資基本盤。

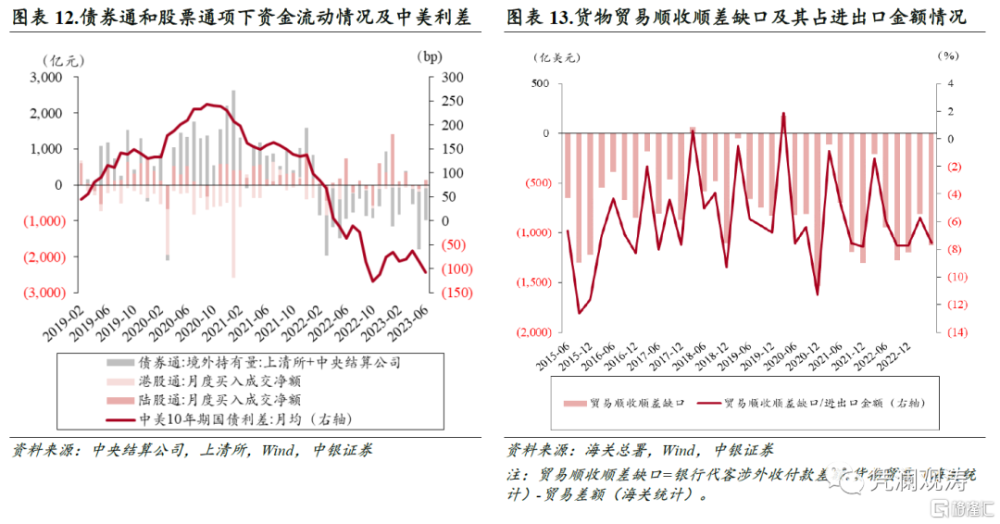

短期資本淨流出大幅收斂,證券投資項下或延續逆差。二季度,短期資本流動(即證券投資、其他投資、金融衍生工具和淨誤差與遺漏合計,下同)逆差149億美元,同比和環比分別下降86%和44%(見圖表12)。鑑於國際收支平衡表初步數據未披露短期資本的細項數據,目前我們只能使用相對高頻的債券通和股票通(外資-金融账戶負債方)和貿易順收順差缺口(內資-金融账戶資產方)分析這方面的跨境資本流動情況。

當季,在國內經濟復蘇勢頭放緩和中美利差倒掛加深的背景下,外資減持人民幣證券資產,人民幣匯率出現加速調整。當季,債券通項下北向資金淨流出2920億元人民幣,流出規模較一季度擴大63%。陸股通項下,外資在4月和5月連續淨流出,6月轉爲淨流入,當季累計淨流出27億元人民幣。與港股通軋差後,股票通項下淨流出448億元人民幣,一季度爲淨流入1191億元人民幣(見圖表12)。同期,海關口徑的貨物貿易順收順差負缺口爲1128億美元,較一季度擴大了38%,佔進出口額比例爲-7.7%,負值環比上升了1.8個百分點(見圖表13)。

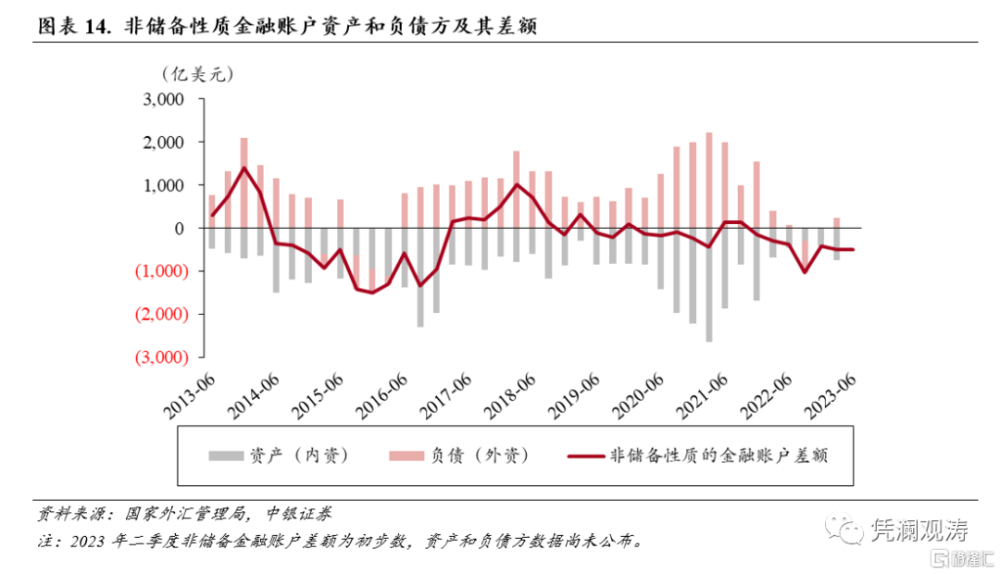

可見,二季度證券投資項下淨流出增加,貨物貿易順收順差缺口擴大,與前述短期資本淨流出收斂的趨勢相悖。由此初步判斷,當季在外資(非儲備性質金融账戶負債方)外流時,內資(非儲備性質金融账戶資產方)可能內流,對衝了部分資本流出的壓力。這表明當前人民幣匯率調整壓力依然主要來自於非居民而不是居民,不同於2015年“8.11”匯改初期主要表現爲資產方(內資)持續的淨流出,而負債方(外資)率先恢復淨流入(見圖表14)。2023年二季度,離岸人民幣匯率(CNH)相對在岸人民幣匯率(CNY)總體在偏貶值方向,日均偏離+109個基點,環比上升了56.5%。

三、基礎國際收支順差大幅收斂,但依然覆蓋短期資本淨流出

直接投資淨流出擴大、經常項目順差下降帶動基礎國際收支順差收斂。二季度,我國基礎國際收支順差(即經常項目與直接投資差額合計)爲312億美元,同比和環比分別下降64%和40%,主要由於直接投資淨流出擴大和經常項目順差下降,二者分別貢獻了同比降幅85%和15%(見圖表15)。不過,由於短期資本淨流出降幅大於基礎國際收支順差降幅,二者之比爲-47.8%,負值同比和環比分別回落了74和3個百分點,國際收支保持了自主性平衡(見圖表16)。

在央行基本退出外匯市場常態幹預的情況下,我國國際收支是基礎國際收支順差、短期資本淨流出的自主平衡格局。今年二季度,境內人民幣匯率(兌美元,下同)中間價和收盤價分別下跌4.9%和5.4%,並於5月中旬再度跌破7,到6月底進一步跌破7.20比1,逼近去年低點。從國際收支角度看,不同於一季度短期資本淨流出收斂、人民幣匯率反彈的情況,二季度在短期資本流動繼續收斂的情況下,人民幣匯率加速調整,其主導因素是基礎國際收支順差減少,尤其是直接投資淨流出增加。這也印證了我們在2022年底提出的預判,即2023年人民幣匯率漲跌不取決於美元強弱和中美利差,而取決於中國經濟基本面,基准情形下人民幣匯率或將是寬幅震蕩行情[1]。

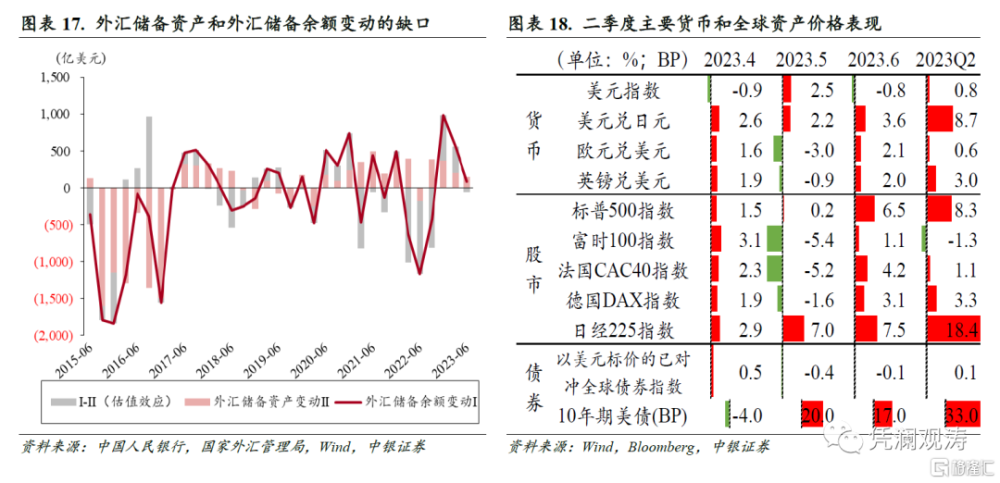

四、交易因素推動儲備資產增加,央行連續增持黃金儲備

交易引起的外匯儲備資產增加,非交易因素轉爲負貢獻。二季度,我國外匯儲備資產增加150億美元,去年同期爲減少173億美元;央行公布的外匯儲備余額增加91億美元,匯率和資產價格等非交易因素引起的負估值效應59億美元(見圖表17)。貨幣方面,美元指數累計上漲0.8%,非美貨幣兌美元匯率漲跌不一,日元下跌8.7%,歐元上漲0.3%,英鎊上漲3.0%。資產價格方面,由於美國總體通脹超預期下行,美聯儲6月暫停加息,市場風險偏好改善,全球風險資產價格上漲,其中,日經225指數和標普500指數漲幅較大,分別上漲18.4%和8.3%;受美國債務上限談判和美聯儲6月鷹派點陣圖影響,市場重新定價美聯儲加息路徑,10年期美債收益率在5月和6月連續上行,二季度累計上行33個基點,以美元標價的已對衝全球債券指數微漲0.1%(見圖表18)。

當季,我國央行外匯佔款余額減少160億元人民幣,與同期交易引起的外匯儲備資產增加相悖,表明外匯佔款減少不等於外匯儲備下降,我國央行在人民幣匯率寬幅震蕩中堅持了匯率政策中性。

其他儲備資產小幅減少,央行連續第三個季度增持黃金儲備。當季,我國儲備資產增加163億美元,其中,黃金儲備增加29億美元,顯示我國延續了國際儲備資產多元化的操作;特別提款權和在國際貨幣基金組織(IMF)的頭寸合計減少16億美元,這或反映了IMF成員之間政策性金融交易的影響(見圖表19)。截至2023年二季度末,我國黃金儲備爲6795萬盎司,連續三個季度增加,較2022年三季度末累計增加531萬盎司,增幅爲8.5%。按倫敦現貨黃金(美元計價)季末價格計算,截至2023年二季度末,我國黃金儲備資產市場價值1299億美元,較2022年三季度末增加252億美元,其中交易和非交易因素(估值效應)引起的變動分別爲99億和153億美元,貢獻了39%和61%(見圖表20),表明我國儲備資產多元化操作的入市時機把握較好。同期,我國國際儲備資產中,黃金儲備佔比上升0.56個百分點至3.84%,與國際平均水平17.9%[2]相比,仍有一定提升空間。

注釋:

[1] 管濤,“經濟強貨幣強:美聯儲緊縮下半場與中國經濟和人民幣匯率前瞻”,中銀證券2023年度策略會,2022年12月22日。

[2] 該數據來自世界黃金協會,鑑於2023年二季度全球黃金儲備佔國際儲備資產比重的數據尚未公布,此處計算持有黃金數量前100位國家或地區的黃金儲備佔比均值。

風險提示:海外貨幣緊縮及經濟金融發展超預期,地緣政治局勢超預期,國內經濟復蘇不及預期。

注:本文來自中銀國際證券股份有限公司發布的《基礎國際收支順差下降,短期資本淨流出收斂——二季度國際收支分析報告》,報告分析師:管濤,魏俊傑

標題:管濤:基礎國際收支順差下降,短期資本淨流出收斂

地址:https://www.iknowplus.com/post/21909.html