日本兩次地產危機的應對與啓示

主要觀點

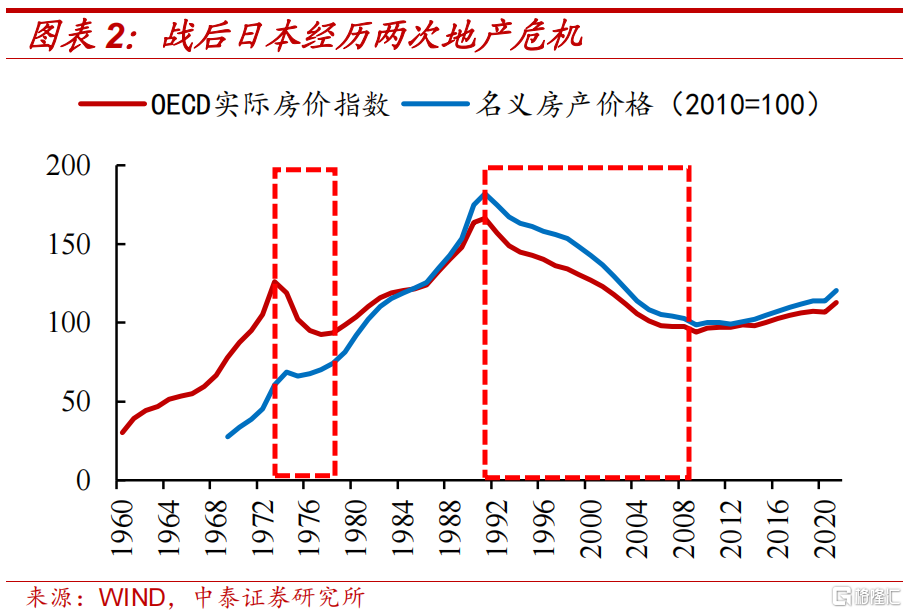

房地產是影響國計民生的支柱行業,它的波動尤其是步入下行周期時,通常會引起廣泛關注。二战後日本出現過兩次地產危機,分別在1974-1977年和1991-2009年,兩次的觸發因素迥異,影響範圍和程度截然不同,也採取了不同應對舉措。本報告對日本战後兩次地產危機的背景、導火索和應對政策進行梳理,力圖爲其他國家在房地產市場出現拐點時,如何應對提供參考。

日本战後經歷了兩次地產危機,分別是1974-1977年和1991-2009年。兩次地產危機的原因迥異,政策應對方式也有明顯差異。

上世紀七十年代日本的房地產危機,本質上是經濟周期的一個縮影。“石油危機”短暫打斷了日本經濟高速發展的趨勢,房地產市場隨經濟轉冷而下滑。但經濟短期“陣痛”,沒有改變日本房地產市場的長期支撐,適齡人口的住房需求、產業升級的技術優勢,推動日本城鎮化進程持續,這些剛需因素成爲支撐日本房地產業迅速反彈的關鍵所在。

日本政府採取逆周期調節政策來擴張需求:一是貨幣政策轉向並維持寬松,刺激經濟發展;二是給住宅貸款利率給予補貼,推動房地產信貸增長;三是通過積極財政政策,大規模投資基建,推動公共土地價格回暖。

在一系列經濟刺激政策組合的作用下,日本經濟迅速走出低點,企業與居民預期改善,房價也於1978年开始回升,經歷了長達14年(直到1991年)的上行周期。

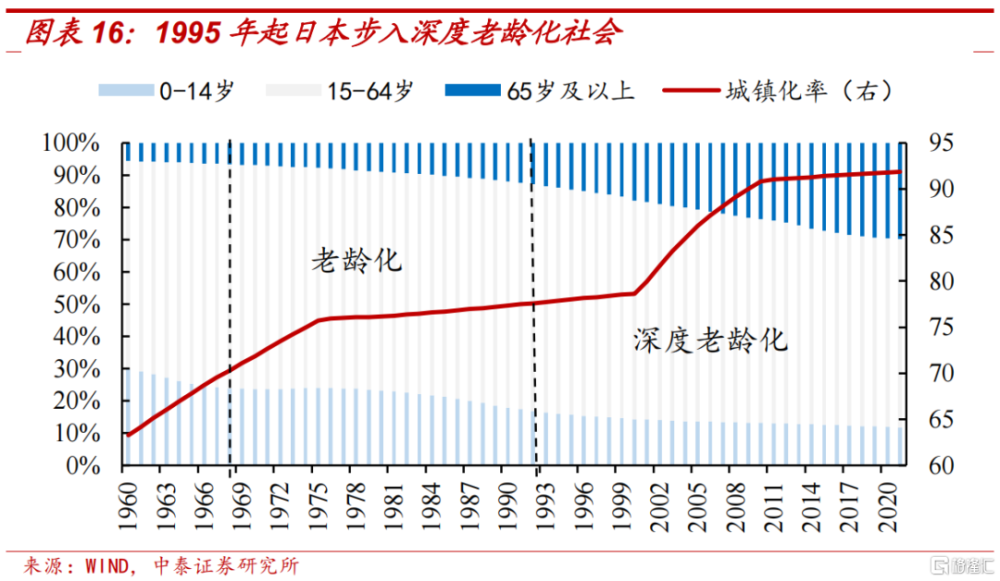

始於上世紀90年代初的日本地產危機,直接原因是金融泡沫被刺破,更深層次的原因則是地產周期、經濟周期和金融周期共振。其中,地產周期是指適齡人口拐點到來,疊加城鎮化進程放緩,房地產需求趨勢性走弱;經濟周期是指廣場協議後,日元快速升值,日本逐漸喪失出口優勢,經濟增速下台階;金融周期是指廣場協議後,日本採取長期寬松的貨幣政策,導致金融投機盛行,資產泡沫興起。資產泡沫破滅後,日本包括地產在內的各類資產價格進入漫長下行周期。

這一次危機爆發前,日本地產高度金融化,有三方面背景:第一,主銀行制度下,日本金融系統(尤其是銀行)與實體企業深度綁定,這助長了企業的投機風險,也增大了金融系統的脆弱性。第二,地產長期繁榮,助長了居民與企業加槓杆投機的情緒。尤其是企業大量投資土地和商品房,產生了系統性金融風險;第三,大藏省集財稅貨幣大權於一身,日本金融體系缺乏透明和系統的監管體系。

投機熱潮下,日本房價泡沫迅速膨脹,在1985-1991年的6年時間裏,日本全國房價雖然僅上漲了48.9%,但東京都的住宅在短短5年內房價上漲了約106.3%。隨着貨幣政策從極度寬松驟然收緊,加之土地融資政策管制,直接刺破資產泡沫。日本房地產價格又在10年的時間裏,下跌了近80%,跌至上世紀80年代的水平。

上世紀90年代初开始的日本房地產危機,持續了近20年。在此過程中,日本政府採取了三類措施:

第一,調控政策從緊縮轉向寬松。放松刺破泡沫的貨幣政策與地產政策,但這只是頭痛醫頭、腳痛醫腳,只拿掉刺破泡沫的最後一根稻草政策收效甚微。在上述政策調整無法解決問題之後,日本政府方才認識到需要調整土地等政策,但直到1998年亞洲金融危機,政府才全面放松土地政策。此外,在泡沫破滅後的下行周期中,日本政府還通過積極財政政策來擴張總需求。

第二,重塑金融系統,強化金融監管。日本房地產危機,表面上是政策收緊引發的資產價格暴跌,但實際上也是制度長期不合理所累積的系統性金融風險釋放。主銀行制度下銀企風險相互傳導,不良債務有擴大風險;大藏省的集權,便於隱匿銀行不良資產,政府難以評估銀行資產質量以便有效投入金融資源救助。地產泡沫破滅後,出現在企業、銀行資產負債表上的地產及相關資產需要重新定價,這也依賴於較爲透明的金融監管體系。政策改革金融體制,分化大藏省權力,同時集中監管權力,主要措施有兩個方面:一是確立日本銀行的央行地位與獨立性,強化金融系統的透明性和多樣性;二是集中監管權力,確立金融廳作爲日本金融監管體系的最高行政部門,細化了對於中小金融機構的監管。

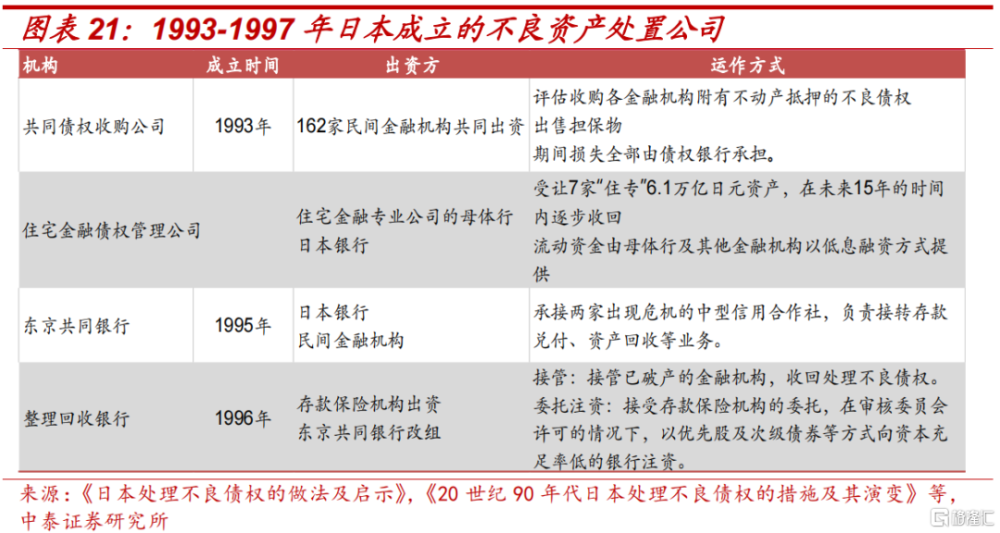

第三,立法成立專門機構加快不良資產處置。一方面,日本成立專門的不良資產處置公司與整理回收銀行,處置不良資產。1993至1997年,日本先後成立了共同債權收購公司、住專債權管理公司、東京共同銀行,專門收購和處置銀行及其他金融機構的不良資產。1998年之後日本政府提出“金融再生計劃”,政策層面不再“無條件救助”,政策介入銀行破產,並引導不良資產處置向市場化、开放化的方式進行。另一方面,政府向重要金融機構注入流動性以應對不良負債問題。

復盤日本战後兩次地產危機和政策應對,發現有以下五點啓示可供參考。

第一,根據觸發因素不同,地產危機至少有兩類:一種是由外生衝擊引起的收入和經濟下行,傳導至房地產市場;另一種則是,房地產行業陷入內生困境,通常是經濟周期、金融周期與地產周期的共振,地產步入長周期下行。外生衝擊引發的地產危機,影響時間較短,影響範圍也相對更小。但當房地產行業陷入內生困境時,往往伴隨着地產金融化,面臨經濟增速下台階、地產行業調整等中長期的困境,需要很長時間才能真正解決。

第二,兩種類型的地產危機有着不同的政策應對方式。外生衝擊引發的地產危機,往往可通過需求擴張政策來解決,包括降低房貸利率、促進收入增長等手段;而房地產行業的內生困境,通常還伴隨着金融危機、經濟增速下台階與行業調整,在金融風險出清之前,經濟與地產可能難有趨勢性好轉,政策重點在於加快不良資產處置與完善金融監管體系。

第三,危機應重防範,宏觀政策應靈活適度,避免大起大落。

第四,中長期看,房地產需求取決於適齡人口規模、城鎮化率水平、經濟生產率等因素,政策也應注重改善人口、城鎮化以及產業升級等中長期因素。

第五,系統性風險背後往往有深層次的原因,當房地產高度金融化後,金融體系改革是房地產走出內生困境的重要舉措。

日本战後經歷兩次地產危機

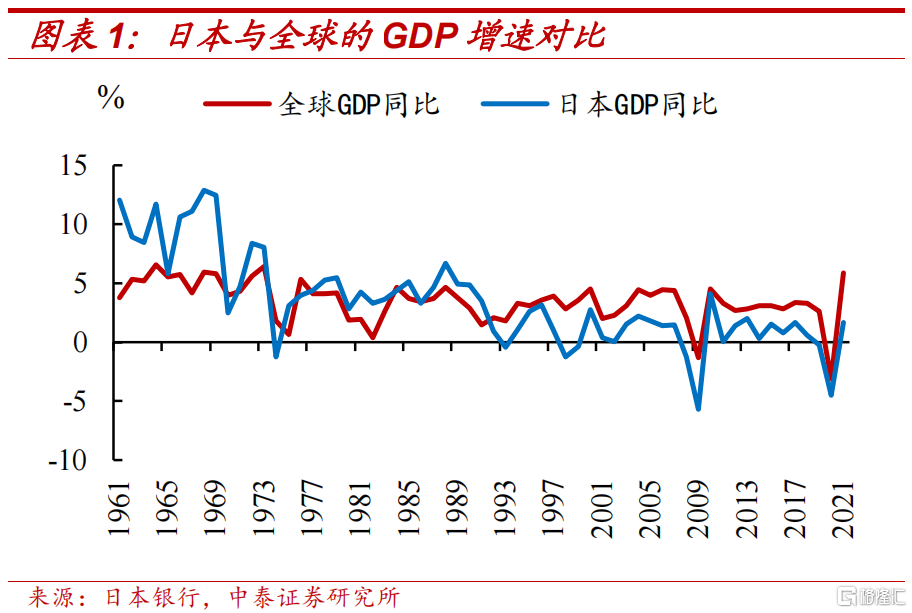

战後日本經濟經歷過高速發展階段,也遭遇過“失去的三十年”。和經濟表現一樣,战後日本房地產業也出現過調整,跌幅較大的地產危機有兩次:

第一次是1974-1977年,日本房地產業經歷了近四年的下行周期。OECD實際房價指數從1973年四季度的階段性峰值130.3一路下降到1977年三季度的92.2,跌幅爲29.2%。1977年四季度,日本房地產市場开始企穩回升。

第二次是1991-2009年,日本房地產業經歷了近二十年的漫長下跌周期。OECD實際房價指數從1991年一季度的168.3快速回落,持續降低至2009年的93.9,降幅達44.2%。直到2010年安倍上台執政後,日本房地產業才开始恢復。

雖然這兩次日本地產危機都經歷了大幅調整,但受市場的關注度明顯不同。從事後的研究熱度來看,對上世紀70年代日本房地產的研究較少,可稱之爲“被忽視的70年代”;而上世紀90年代开始的這一輪日本房地產危機,伴隨着“失去的三十年”備受市場以及政策研究關注,成爲“聚光燈下的90年代”。

日本房地產業的兩次危機,表面上看是所處時代和持續時間的不同,實質上是不同的發展階段下,不同經濟結構、金融系統和政策應對的結果。

第一次地產危機源於外生衝擊

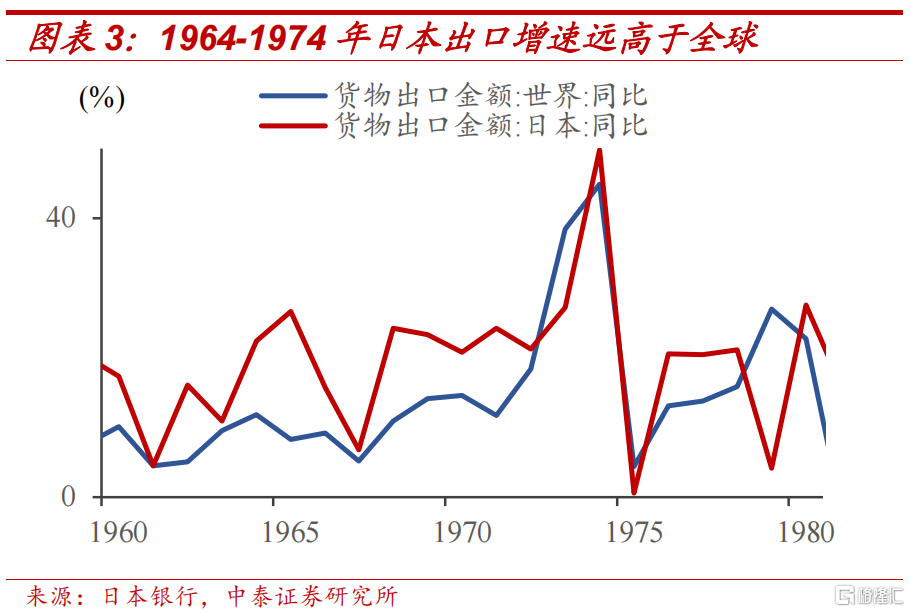

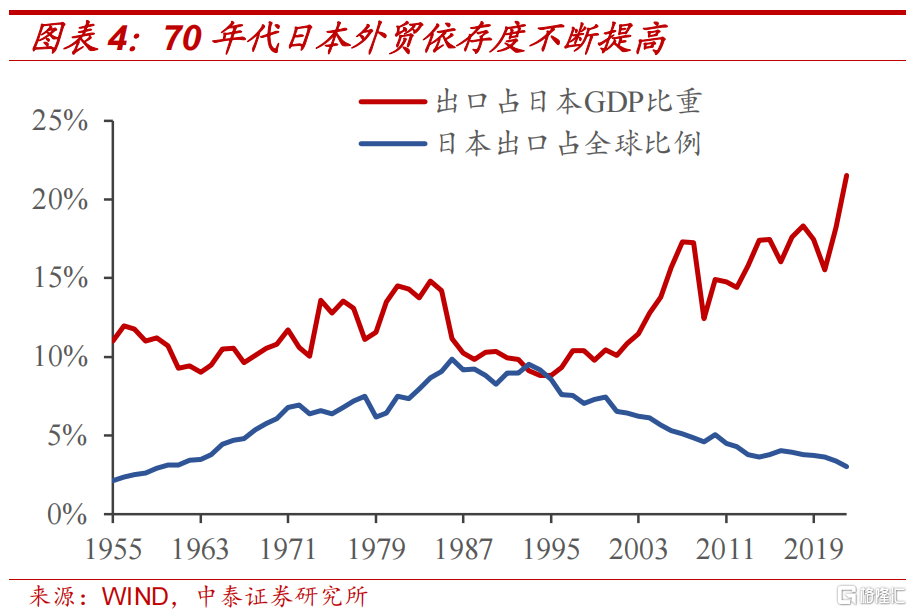

作爲資源缺乏的經濟體,日本二战後通過开放實現經濟高速增長。但作爲雙刃劍,經濟對外依存度較高,也容易受到外部因素的衝擊。

1964年—1974年,美元計價的日本出口年均增速爲23.6%,遠高於同期17.0%的全球貿易年均增速,1974年日本出口同比甚至高達44.9%。超高景氣的出口,一方面導致日本佔全球貿易的份額不斷提升,從1964年的3.8%提高至1974年的6.6%,十年時間接近翻倍;另一方面,出口在日本經濟中的重要性越發凸顯,出口佔日本GDP的比重從1964年的9.5%提高至1974年的13.6%。

上世紀70年代石油危機爆發,全球經濟衰退。輸入型通脹和外需走弱雙重壓力共振,日本經濟增速大幅回落。

1973年第一次中東战爭爆發,主要產油國宣布提高石油價格,引發“石油危機”。作爲高度依賴進口石油的國家,日本面臨嚴重的輸入性通脹。日本的年度CPI同比從1973年的4.9%,升至1974年的23.2%。從月度數據看,CPI同比與石油產品CPI同比從10.0%以下,分別最高升至24.8%(1974年10月)和59.1%(1974年9月)。PPI同比在1974年2月也到達33.9%的高點。

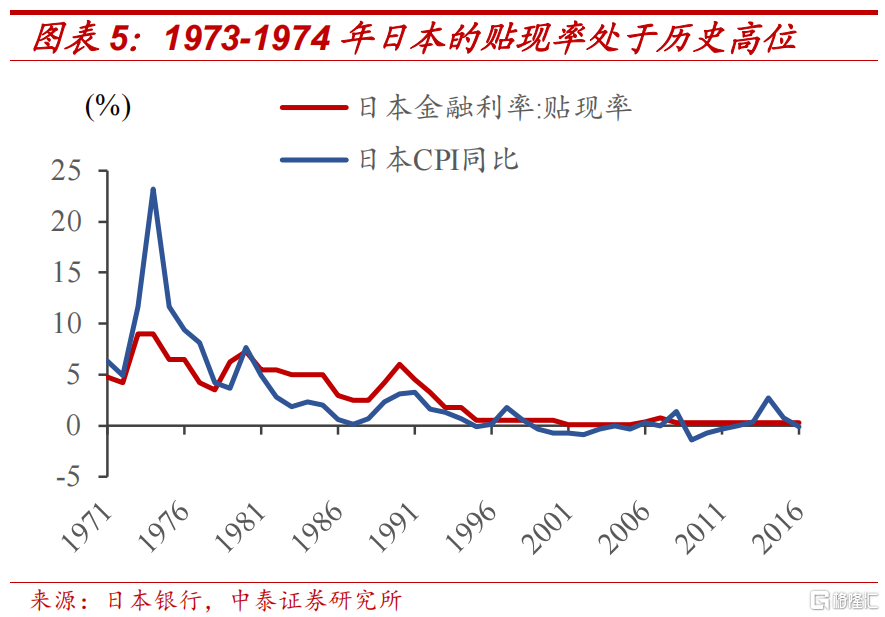

高通脹壓力下,1973年日本开啓快速加息,金融貼現率從1972年的4.25%,升至1973年的9.0%,1974年也維持在這一高位上。

石油危機引發全球經濟衰退,全球GDP同比從1973年的6.4%驟降至1974-75年的年均同比1.2%。作爲出口導向型經濟體的日本難以獨善其身,實際GDP增速從1973年的8.0%,降至1974年的-1.2%。

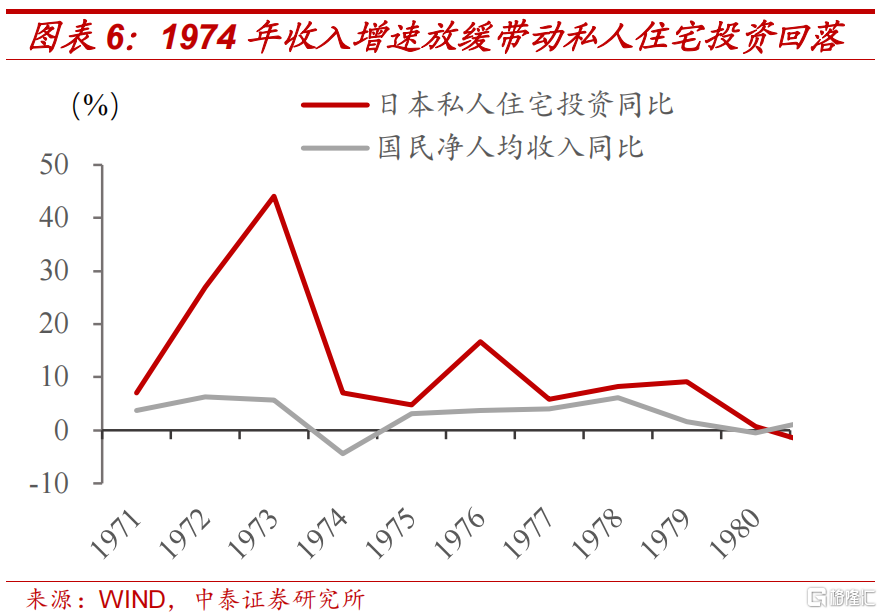

經濟增長放緩和加息的壓力,也向房地產市場傳導。1973年居民收入同比仍有5.8%,而在1974年迅速降低至-4.5%,居民購房能力被抑制。加息後與購房相關性較大的長期貸款利率,從1972年8月的7.7%升至1974年10月的9.9%。收入增速放緩疊加房貸利率上升,居民私人住宅投資同比從1973年的44.1%,快速回落至1975年的4.8%。

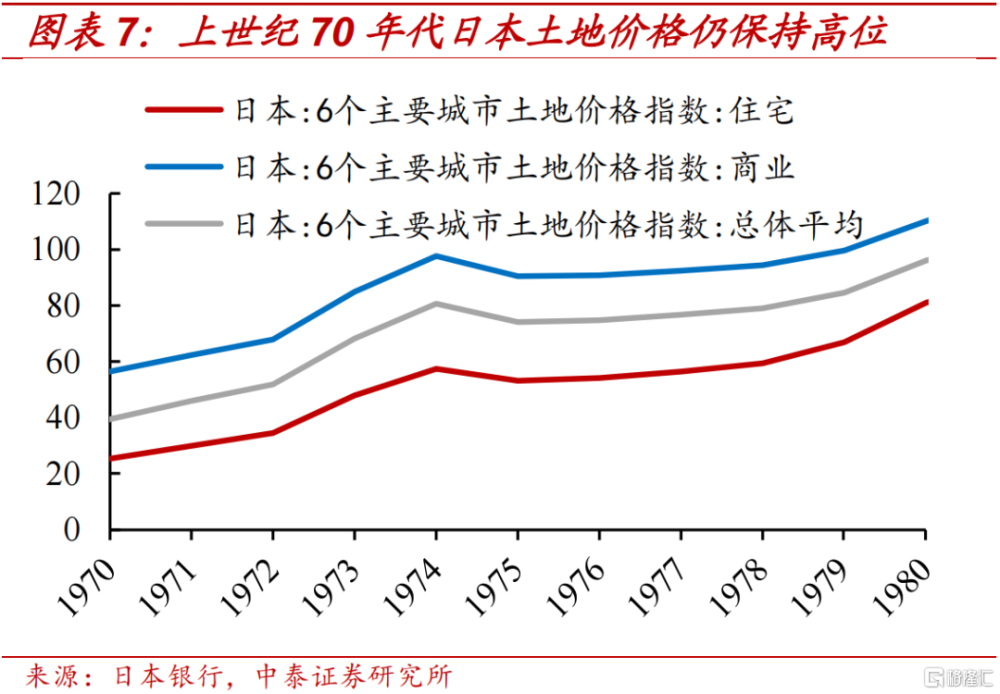

盡管這一時期日本的房價下跌,但土地價格和地產投資卻展現出較強的韌性。

在此期間,土地價格始終保持高於1973年的水平。1973年日本土地價格指數爲87.3,1974年逆勢升至107.3,1975年土地價格環比回落,但1976年开始重回升勢,1978年土地價格已經高於1974年的水平。

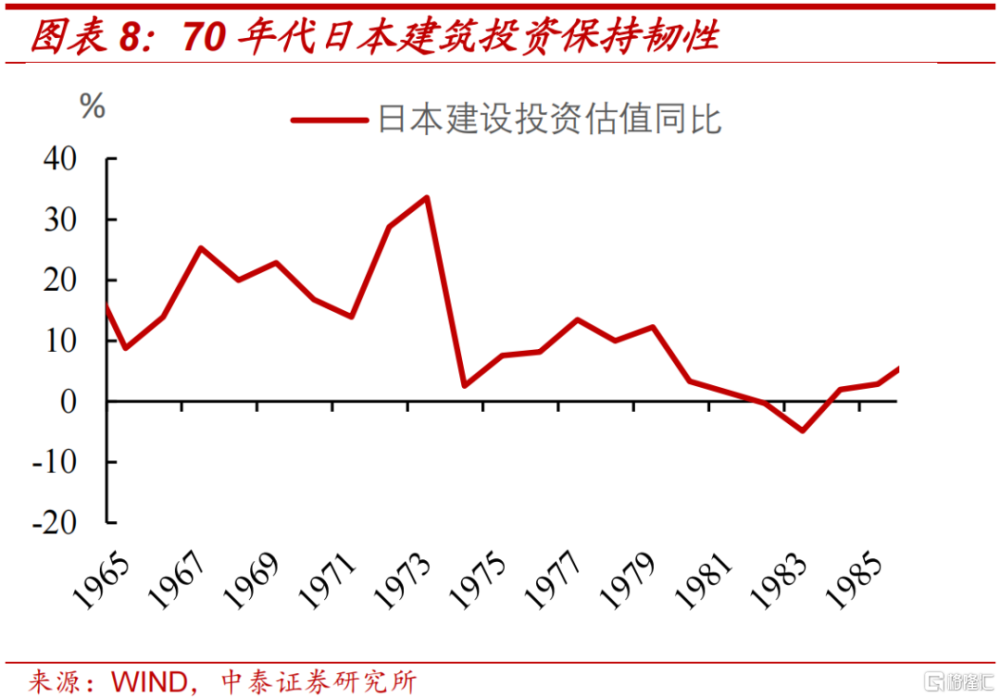

日本建築投資僅在1974年有所下滑,但1975年重新开始回升。到1977年,日本建築投資增速已經回升到10%以上。建築投資的韌性可能有兩個原因,一是政府加大對住宅的投資,一定程度上對衝了民間住宅投資的低迷;二是當時的“日本列島改造計劃”起到了托底作用。

石油價格高位帶來的通脹持續,1974年-1977年日本CPI同比分別爲23.2%、11.7%、9.4%和8.1%,盡管呈現出降溫之勢,但仍要明顯高於石油危機前的水平。

雖然通脹仍處於高位,但1975年日本GDP开始正增長,1977年日本房地產價格开始企穩。

上世紀70年代日本房地產的危機,本質上是石油危機這一外生衝擊帶來的陣痛。但由於產業升級的經濟優勢和適齡人口的住房需求,日本房地產市場的剛需較強,支撐了日本房地產業1977年开始企穩並較快反彈。

一方面,石油危機後日本採取合適的產業政策成功轉型,日本的技術優勢和產業優勢仍然突出,保證了日本經濟增長的源動力。

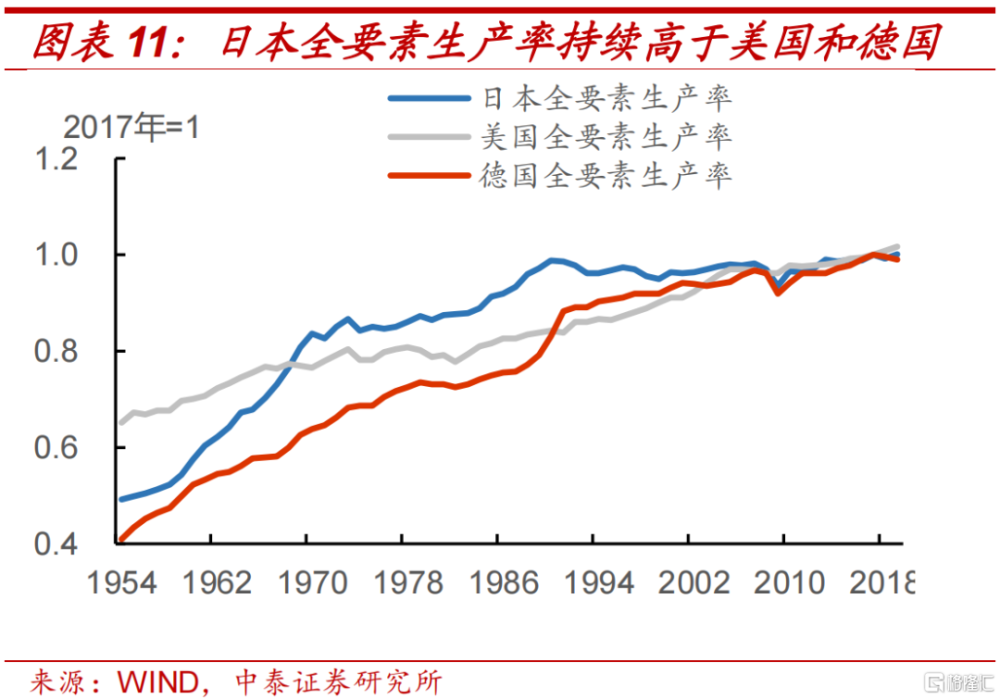

石油危機發生前後,日本通過產業政策成功轉型,鋼鐵、造船等傳統高耗能產業的增長放緩,取而代之的是汽車、電子等新興高技術行業。這在降低整體工業生產單位能耗的同時,也提高了全要素生產率。在上世紀90年代前,日本全要素生產率仍在高速增長。對比同時期的美國和德國來看,日本的全要素生產率更高。

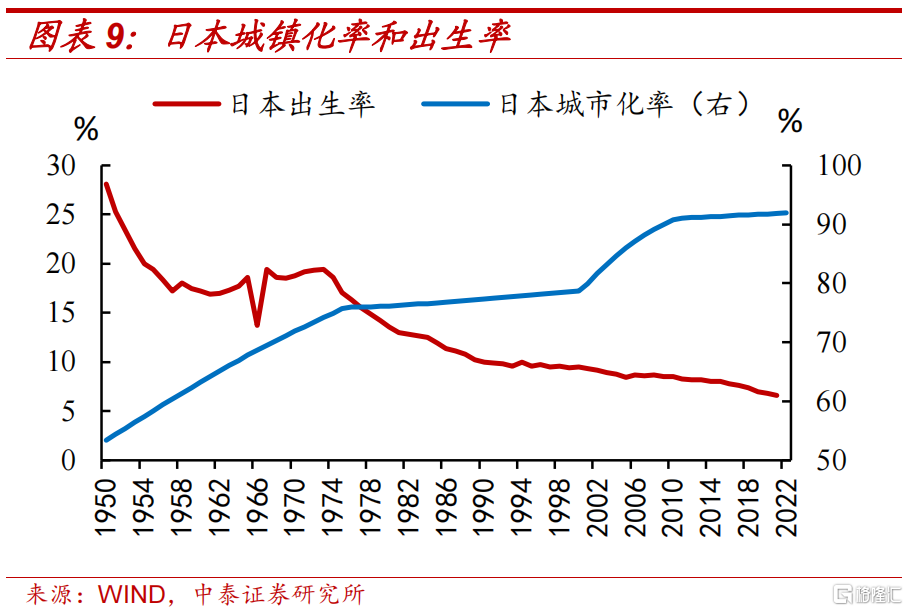

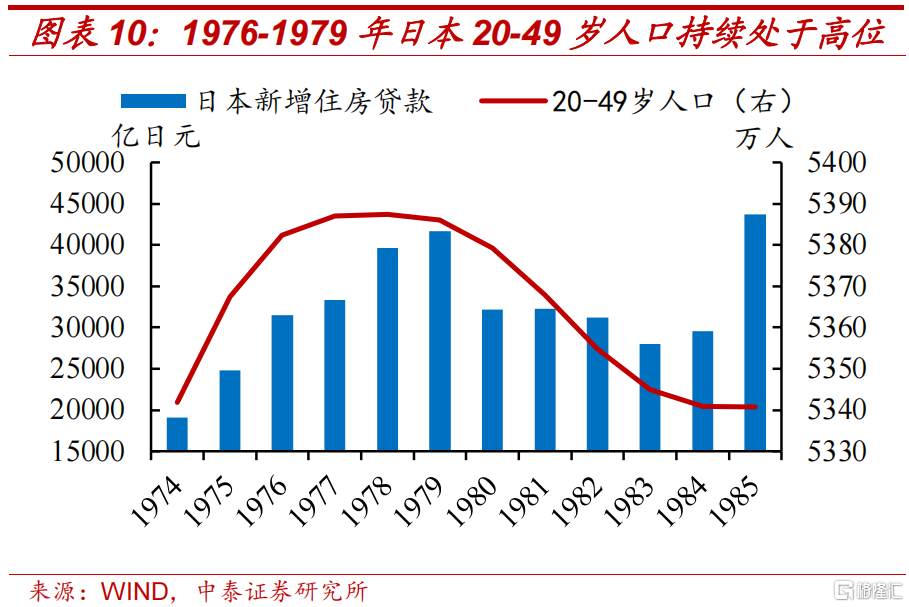

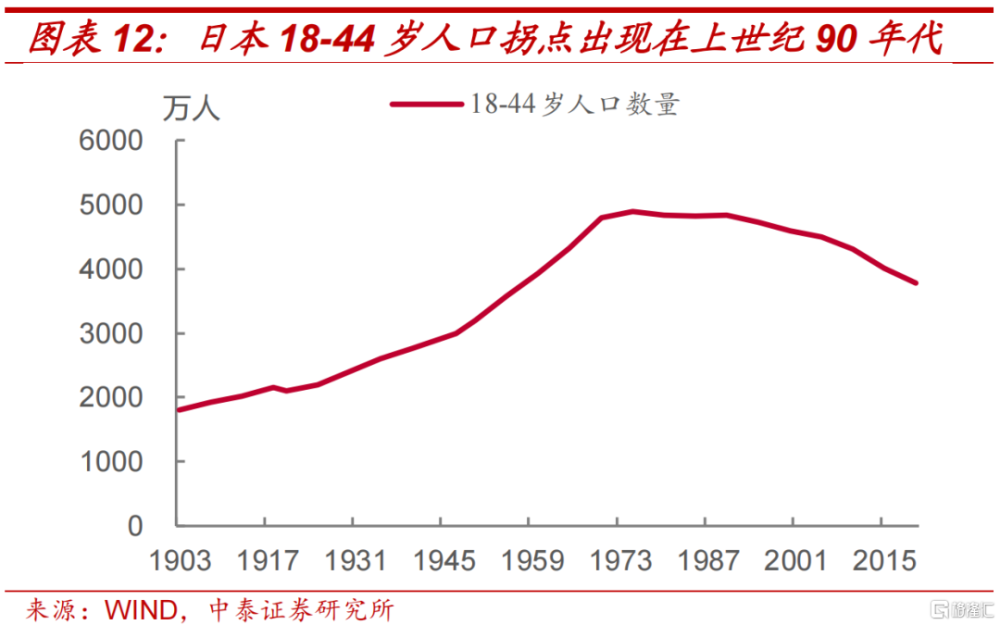

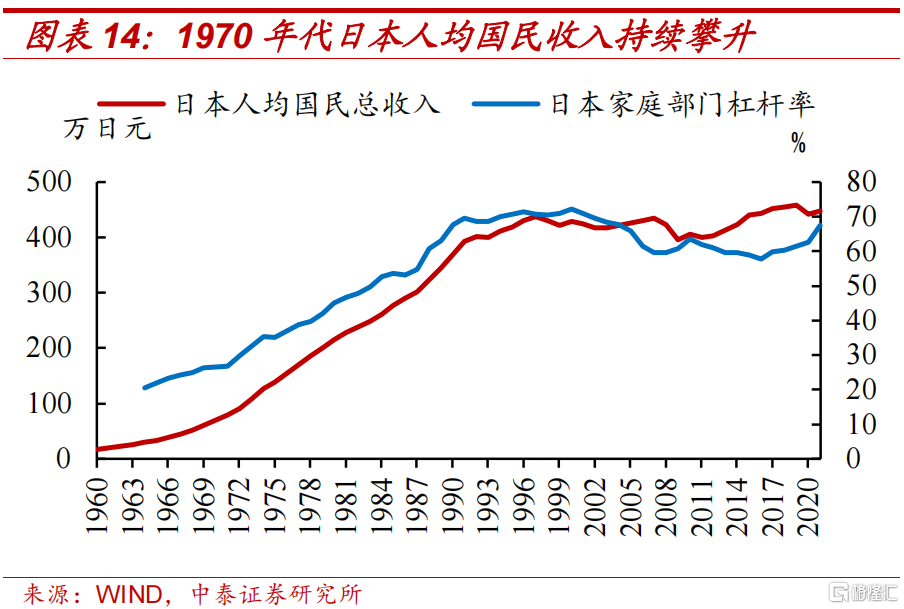

另一方面,日本生育率和人口老齡化拐點尚未到來,強大的適齡人口保證了房地產市場的剛需,也支撐城鎮化穩步推進。日本20-49歲的青壯年人口數,1976年到1979年都維持在高位,和之相對應的是,日本新增住房貸款於1979年到達階段性高點(4.17萬億日元)。

此外,當時日本房地產市場並沒有太多泡沫,相比股市等其他資產,房地產的價格也漲幅不算突出。地產的主要購买者爲居民,而非企業部門。橫向比較其他國家,居民槓杆率也並不算高。1977年日本家庭部門槓杆率爲38.8%,低於同期美國的46.4%和德國的41.3%。

上世紀70年代日本房地產危機,本質上是經濟遭受到外生衝擊,日本政府主要採取逆周期政策來擴大需求和刺激經濟。大致有以下三類政策:

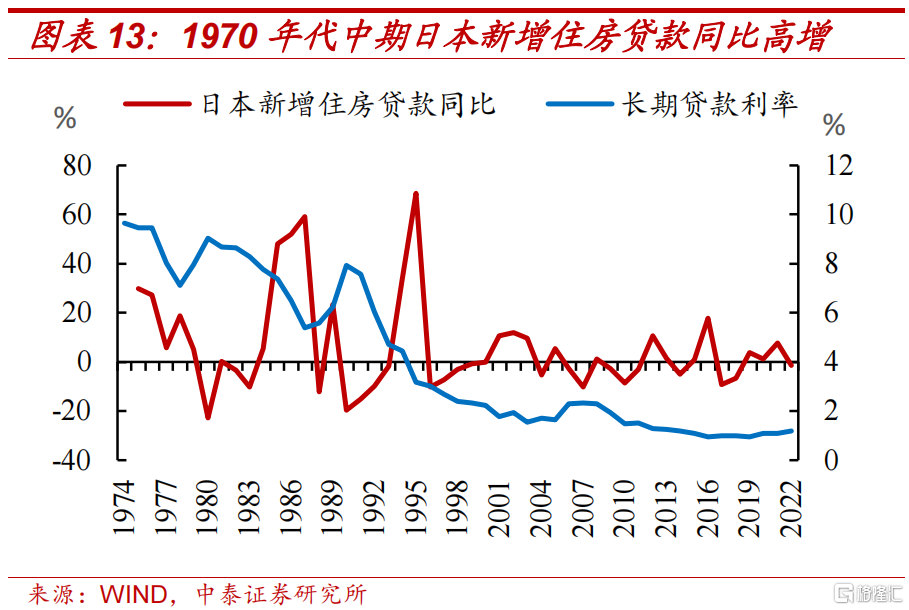

第一,通脹壓力緩和後,貨幣政策轉向寬松。1975年日本通脹有所好轉,日本銀行开始下調再貼現率,以刺激經濟發展。長期貸款利率從1974年的高點9.65%,逐步下調至1978年的7.1%。

第二,給住宅貸款提供利率補貼。1973年日本政府推出住宅貸款利率補貼制度,符合條件的購房者可以獲得一定比例的貸款利率補貼,以降低購房者的貸款利息負擔,從而鼓勵更多人購买房屋。此外,1973-1977年日本人均國民收入提高了57.4%,這爲居民加槓杆买房提供了空間。1975年和1976年,日本新增住房貸款分別同比增長29.9%、27.2%。

第三,採用積極的財政政策,大規模擴張基建,推動公共土地價格回暖。

石油危機爆發後,日本“列島改造計劃”暫時叫停,1974年日本建築投資同比從1973年的33.6%大幅下滑至1974年的 2.5%。當通脹降溫後,日本財政政策重回積極,其中基建是重點投向。1975年-1977年日本建築投資同比持續回升,1977年爲13.5%。基礎設施建設與房屋修建改造活動,推動建築業和房地產業回暖。

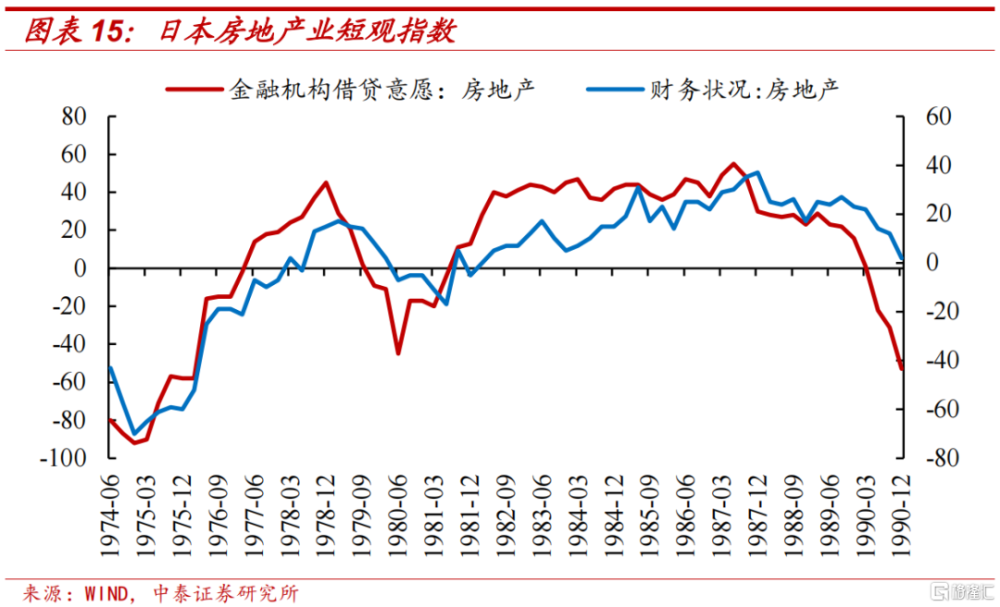

在一系列經濟刺激計劃的推動下,日本經濟迅速走出低點,企業與居民預期好轉。從短觀指數來看,1975年房地產企業的借貸意愿和財務狀況开始持續回暖,到1978年回升到樂觀水平(正數)。

第二次危機源於金融泡沫破滅

始於上世紀90年代初的日本地產長周期下跌,直接原因是金融泡沫被刺破,更深層次的原因則是地產周期、經濟周期和金融周期共振。

其中,地產周期是指適齡人口拐點到來,疊加城鎮化進程放緩,房地產需求趨勢性走弱;經濟周期是指廣場協議後,日元快速升值,日本逐漸喪失出口優勢,經濟增速下台階;金融周期是指廣場協議後,日本採取長期寬松的貨幣政策,導致金融投機盛行,資產泡沫興起。資產泡沫破滅後,日本包括地產在內的各類資產價格進入漫長下行周期。

危機爆發前,日本地產高度金融化,泡沫也充斥着資本市場,這主要由以下三方面因素推動:

第一,主銀行制度下,日本金融系統(尤其是銀行)與實體企業深度綁定,這助長了企業的投機風險,也增加了金融系統的脆弱性。

日本金融體系以間接融資爲主,在90年代,銀行佔據壟斷地位。脫胎於日本的政治、經濟、歷史、文化等原因,日本形成了獨特的主銀行制度,這種銀企關系下,主銀行與企業共榮共損。

何爲主銀行制度並沒有明確的成文規定,但它是日本現代化過程中逐漸形成的客觀事實,這一概念也被廣泛接受。企業從特定銀行(即主銀行)獲得大量長期和穩定的貸款,這些特定銀行既是企業的債權人,也是企業的股東,爲企業提供信貸擔保,甚至通過派駐董監高等來參與企業經營。

經濟繁榮時,企業獲得貸款,主銀行獲得貸款利息和股票資本利得,銀企共利共榮。這也成爲日本經濟奇跡時代,日本產業政策與經濟繁榮的一大助力。但在經濟蕭條期,銀行不得不增加貸款救助,擴大不良資產規模。企業危機通過股權、債權關系傳導至銀行等金融機構,金融體系風險上升。在日本經濟的奇跡時代與失去的三十年中,主銀行制度均扮演了重要角色。

第二,房地產長期繁榮,助長了居民與實體企業的加槓杆投機情緒。尤其是實體企業大量投資地產,產生了系統性的金融風險。

《廣場協議》後,貨幣政策極度寬松、實體缺乏投資機會、金融自由化等因素疊加,催生了股市、地產等領域的泡沫。

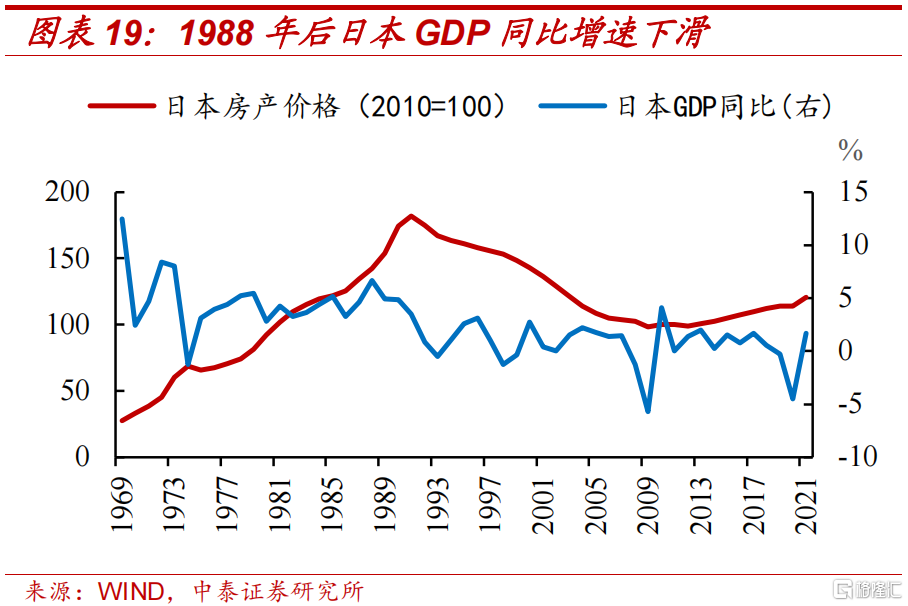

自1978年日本走出战後第一次房地產危機後,日本房地產經歷了長達14年(直到1991年)的上行周期。這一時期日本總體的土地價格上漲了143.4%,其中住宅土地價格上漲164.4%,商業土地價格上漲154.6%。在1985-1991年的5年時間裏,日本全國房價雖然僅上漲了48.9%,但東京都的住宅在短短5年內房價上漲了約106.3%。

根據OECD實際房價指數測算,1978年至1991年日本房地產價格上漲了79.8%。股市方面,日經225指數從1978年的5538.2點(年度均值)上漲至1991年的24259.6,漲幅高達338.6%。

日本上世紀八、九十年代房地產市場和股市的繁榮,刺激了居民與企業參與投資、投機。大量土地與房產的購买並不是源於實際需求,而是作爲資產,出現在企業與個人的資產負債表上。這帶來了兩方面的風險:

一方面,居民和企業的槓杆率大幅上升。企業和居民大量借款,用於購置土地和房產。非金融企業部門的槓杆率從1977年的100%上下,提升至1991年前後的140%上下;居民部門槓杆率幾乎翻倍,從1977年的38.8%提升至1991年的67.4%。

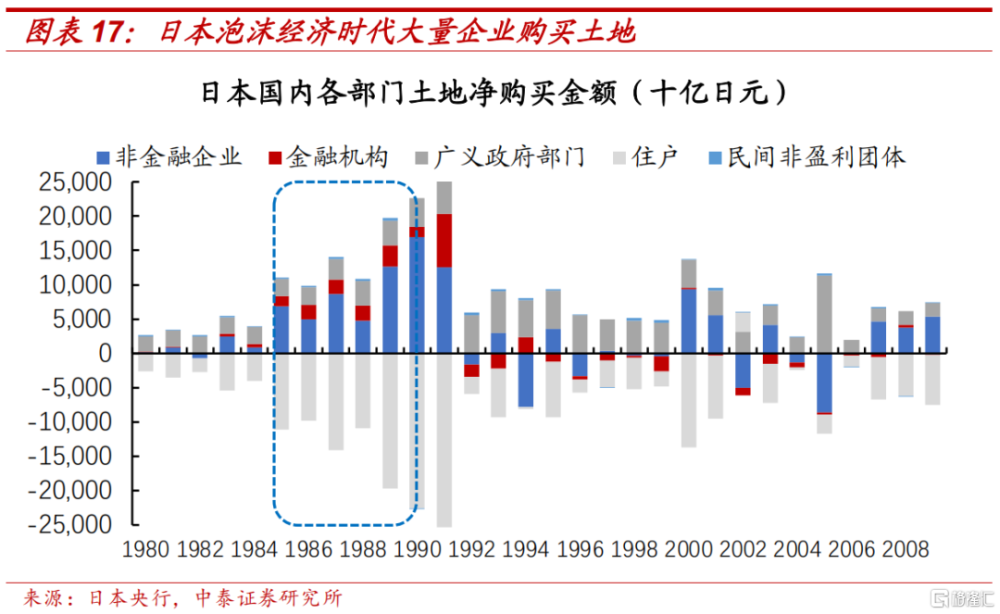

另一方面,企業尤其是中小企業大量投機性購买地產。泡沫經濟時期,住專(日本住宅專用金融公司)是資金向不動產聚集的主要來源。根據日本經濟周刊數據,住專公司貸款主力從個人轉移到企業,1980年企業貸款佔住專貸款余額的比例僅有4%,而到了1990年,企業房地產开發貸款佔比接近80%。1984年至1990年,非金融企業與金融機構的土地淨購入額爲344.5萬億日元,非金融企業購入的土地佔75.7%。

1990年日本制造業、非制造業企業持有的土地類資產規模,較1980年分別增長 158%、281%,持有的證券類資產分別增長179%和469%。1987-1990年民營企業(非金融類)持有的住宅類資產快速增長,1990年增速達17.2%。

第三,日本金融體系缺乏透明和系統性的監管。

在泡沫破滅前,日本大藏省職能上是央行、財政部、國稅總局的集合,統管貨幣政策、財政政策與稅收政策。而日本銀行僅僅是名義上的央行,只對在本行开立活期存款账戶的金融機構有監督和審查的權利,且受到大藏省的支配,監管權利有限。

大藏省擁有過於集中的權力,加之日本特有的官民之間旋轉門等機制,逐漸形成了利益共生體。大藏省有動機、也有能力保護銀行(包括不良銀行),這促成了不良資產的積累。

例如,在金融動蕩的早期,大藏省不愿強迫銀行披露其不良貸款的真實情況;當銀行出問題時,大藏省盡可能長時間地維持銀行的正常運轉;在“護衛船團”制度下,如果一家銀行無力經營,大藏省會促成一家其它實力更強的銀行來收購陷入困境的銀行。

貨幣政策從極度寬松驟然收緊,加之土地融資政策管制,直接刺破資產泡沫,日本房價跌至80年代水平。

1987年开始,日本着手出台各項收緊措施以抑制房地產泡沫。影響最大的是1989年的央行加息以及大藏省頒布的土地融資總量控制政策,被後世視爲刺破泡沫的直接導火索。1989年起,日本央行漸次加息,再貼現率從1987年的2.5%調到1989年5月的3.25%,再到1990年8月的6.0%。1990年3月,大藏省頒布《關於控制土地相關融資的規定》,實施對土地融資的總量管制。該法案限制向建築、房地產和非銀行部門發放貸款的數量,釋放抑制地價上漲的明確政策信號。大藏省還提議在徵收房地產稅的基礎上,對在高價格地區擁有大量土地的所有者徵收額外的土地稅。

隨後股市、房市迅速反應,泡沫破裂,資產價格大跌。日經225從1989年末的38915點暴跌至1992年8月的14309點,降幅達63.2%。日本6個主要城市商業土地價格指數從1991年底頂點681.6深跌至2000年的131.2點,降幅高達80.7%。2005年,6個主要城市商業土地價格指數進一步跌到89.8,和1973年(84.9)差不多。

上世紀90年代初开始的日本地產危機,下跌時間持續了近20年,直到2008年方才企穩回升。在此過程中,政府主要採取了三類措施解決:第一,調控政策從緊縮轉向寬松,以此刺激需求;第二,重塑金融系統,強化金融監管;第三,立法成立專門機構,加快不良資產處置。

第一,調控政策從緊縮轉向寬松。

首先,放松刺破泡沫的貨幣政策與地產政策,但這只是頭痛醫頭、腳痛醫腳,只拿掉刺破資產泡沫的最後一根稻草,政策松綁的效果甚微。

普遍認爲,1989年开始的快加息和1990年的土地融資管制政策直接刺破了資產泡沫。在地產泡沫破滅後,日本政府最先調整利率政策與地產管制政策。

在房地產泡沫破滅後不到一年的時間裏,日本快速开啓降息周期。1989年11月地產股價隨股市泡沫破滅崩盤、1990年10月房地產泡沫破滅,日本在9個月後开啓了長達5年的降息周期。1991年7月-1996年9月日本央行貼現率從6.0%降至0.5%,遠低於1989年加息前、日本經濟泡沫膨脹階段的低利率水平2.5%。

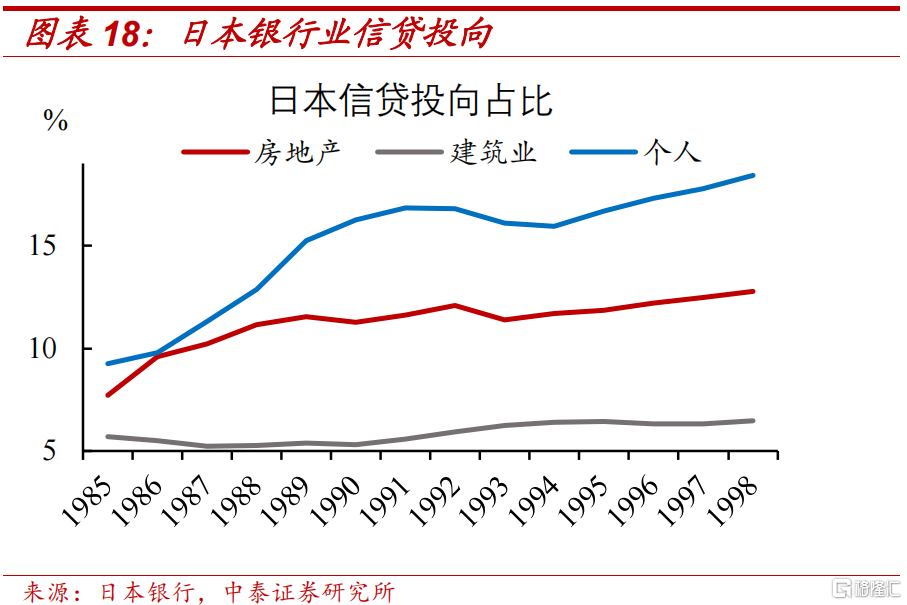

1991年底,日本取消實施不到2年的不動產行業融資總量控制,房地產行業信貸迅速回暖。1991年12月至1993年6月,房地產信貸余額短暫改善,同比從4.4%升至14.1%,但房價仍處於漫長的下跌周期中。

其次,在上述政策調整無法解決問題之後,日本政府方才認識到需要調整土地稅制政策,但直到1998年亞洲金融危機期間,政府才全面放松地產政策。

在經濟泡沫破滅初期,日本各界尚未意識到問題的嚴重性。無論是政府還是企業,只把當時的地產危機當作短期調整。企業偏中長期的地產投資行爲,以及政府的土地稅制政策尚未全面轉向。主銀行制度的支撐下,以及住專提供大量的非標融資,1991年地產投資仍然保持加速趨勢。日本的廣義貨幣,也從1971年的96萬億日元飆升到1992年的917萬億。

在泡沫破滅前通過的《土地基本法》,其中最關鍵的是稅制改革方案,其在泡沫破滅後开始實施,但直到1998年日本土地政策才轉向全面放松。

1989年末日本通過了《土地基本法》,該法案強調“土地的公共性”,即土地的適度利用、按照計劃使用土地、抑制土地投機以及隨着土地增值稅負也應適度增加等。1991年根據《土地基本法》精神,日本土地稅制改革开始推進,核心內容包括按0.3%的稅率對持有環節的土地徵收地價稅(國稅),意在提高土地持有成本。此外,交易環節增收2年以內的超短期持有稅10%,以達到抑制土地需求和交易、進而遏制地價上漲的目的。

1992年付諸實施的地價稅雖然不是地產泡沫破滅的直接推手,但在危機階段,這提高了土地所有者的拋售意愿,加速地價下跌。直至泡沫破滅6年後的1998年,日本土地政策才开始全面轉向,包括取消地價稅和超短期持有追加稅、將交易環節個人所得稅起徵點從4000萬調高至6000萬日元等。但股市和地產泡沫破滅對社會的負反饋已經積重難返,上世紀90年代日本陷入資產負債表衰退,1998年再度遭受亞洲金融危機衝擊,遲到的土地放松措施並沒能阻止地價持續下跌,直至2004年才逐步走出下行通道。

最後,在金融泡沫破滅後的下行階段,日本政府通過財政擴張來刺激需求。日本擴大公債發行,10年內增加了400萬億的日元公債,籌集資金來擴大公共投資和加大社會保障支撐。此外,還出台減稅政策。但事後來看,擴張性的財政政策實際效果不及預期。

第二,重塑金融系統,強化金融監管。

日本房地產泡沫破滅,表面上是政策收緊引發的資產價格暴跌,但實際上也是制度長期不合理所累積的系統性金融風險釋放。

直觀理解,政策收緊導致的問題,可以通過政策放松來扭轉,但實際效果甚微。深層次的金融制度與金融監管體系改革,同樣需要加快推進。主銀行制度下銀、企風險相互傳導,不良債務有擴大趨勢;大藏省的集權,便於隱匿銀行不良資產,政府難以評估銀行資產質量以便有效投入金融資源救助。地產泡沫破滅後,出現在企業、銀行資產負債表上的地產及相關資產需要重新定價,這也依賴於透明的金融監管體系。

金融體制改革,分化大藏省權力,同時強化金融監管,主要措施有以下兩方面:

一是確立日本銀行的央行地位與獨立性,強化金融系統的透明性和多樣性。

1998年,日本實施《日本銀行法》,確立日本銀行的央行地位與金融監管獨立性。法案強化了日本銀行在貨幣政策委員會的決策權,日本銀行有權對在其开戶和與其有交易的金融機構進行檢查。大藏省對日本銀行的業務指令權和高級職員罷免權等一律廢除,日本銀行开始擺脫大藏省的控制,獨立性大大增加。

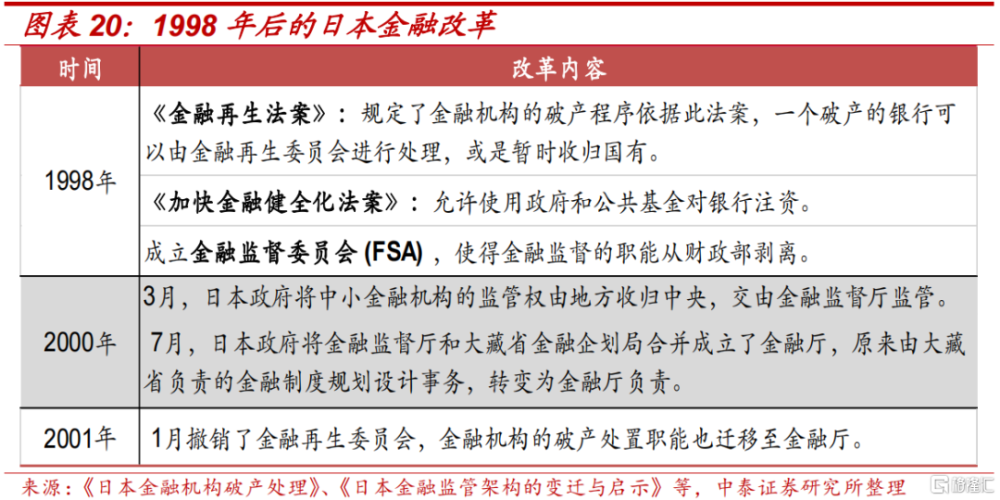

二是集中監管權力,確立金融廳作爲日本金融監管體系的最高行政部門,細化了對中小金融機構的監管。

1998年金融監督委員會(FSA)成立,金融監督的職能從大藏省剝離。2000年3月,日本政府將中小金融機構的監管權從地方收歸中央,交由金融監督廳監管。2000年7月,日本政府將金融監督廳和大藏省金融企劃局合並,成立了金融廳,原來由大藏省負責的金融制度規劃設計事務,轉變爲金融廳負責。2001年1月撤銷了金融再生委員會,金融機構的破產處置職能也遷移至金融廳。

金融廳成爲了日本金融監管體系的最高行政部門,並由首相直接管轄。下設總務企劃局、檢查局和監督局三個職能部門,負責制定金融廳的總體規劃和金融制度、對地方金融機構進行檢查。還設有證券交易監督委員會、注冊會計師監查審查會、金融審議會、企業會計審議會等六個專門委員會,分別對不同種類的金融活動進行監管。日本的分業監管模式被打破,金融監管變得集中和統一。大藏省改名爲財務省,僅負責對存款保險機構的協同監管,財務省的下屬地方財務局委托交由金融廳監管。

至此,針對上世紀90年代日本地產泡沫破滅後的金融系統改革基本已經完成。盡管日本現代化金融監管改革仍在繼續,例如2008年次貸危機後,日本金融監管改革深化,但此時改革目的主要是爲了防範外部金融風險轉移到內部。

第三,立法成立專門機構加快不良資產處置。

地產泡沫破滅後,地產危機逐漸演變爲“資產負債表衰退”,政府如何處理不良資產也成爲政策重點。主要做了兩個方面的工作:

一是成立專門的不良資產處置公司與整理回收銀行,處置不良資產,以1998年爲界分爲兩個階段。

在資產泡沫破滅前,日本沒有事實上的不良資產處置公司。主銀行制度與“護衛船隊”模式下,不良資產在銀行系統內部轉移。

1993至1997年,日本先後成立了共同債權收購公司、住專債權管理公司、東京共同銀行,專門收購和處置銀行及其他金融機構的不良資產。共同債權收購公司由162 家民間金融機構共同出資成立;住宅金融債權管理公司由住宅金融專業公司的母體行(出資金融機構)與日本銀行共同出資成立;東京共同銀行由日本銀行及民間金融機構共同出資成立。1996 年,東京共同銀行改組成整理回收銀行(RCC),接管已破產的金融機構、收購和處置不良貸款。

1996、1997年兩次修改存款保險條例,允許存款保險機構以收購資產的方式,向瀕臨破產的金融機構融資,具體操作委托整理回收機構完成。

但這些不良資產處理本質上仍然是同業之間的相互救援,公司資金主要來自大銀行貸款,不良資產仍然淤積於銀行系統內部,很難真正出清。新設公司通過銀行貸款來購买不良債權,只是從账面上讓銀行的嚴重虧損被粉飾過關。

1998年之後,日本政府提出“金融再生計劃”,政策層面不再“無條件救助”,政策介入銀行破產,並引導不良資產處置向市場化、开放化的方式進行。

“金融再生計劃”核心在於三個法律文件:《金融再生法》、《早期健全法》和《民事再生法》,確定了企業破產的條件、原則與處理方式,並加快破產出清的節奏。《金融再生法》明確破產機構處理原則及方式,徹底終結日本銀行“大而不倒”的神話。《早期健全法》將金融機構分級,並按照分級結果採取不同充實資本的措施。《民事再生法案》公布,以“謀求該債務人的事業及其經濟生活的再生”爲主旨,規範了破產程序、更保護了破產企業和破產者的利益。

通過上述法律,日本將無條件援助轉化爲有條件支持,引導不良資產處置向市場化、开放化、自由競爭的形式發展:1. 金融再生委員會判定危機銀行進入破產管理程序,選派金融管理人員全面接管銀行業務;2.金融管理人員一方面繼續維持銀行運轉,另一方面尋求與其他金融機構合並、轉讓的可能性;3. 健康資產轉讓給其他金融機構,或臨時國有化轉給“過渡銀行”,在未來三年內完成合並、轉讓或清算;不良資產轉給整理回收機構處置;4. 存款保險機構主要提供資金支持,並委托過渡銀行收購不良資產。

此後,日本的不良資產處置進入快車道。截至2014財年末,累計處置不良貸款账面金額5.4萬億日元,回收金額達6.6萬億日元,回收率達122%。

二是政府向重要金融機構注入流動性,以應對不良負債問題。

1997年亞洲金融危機爆發,加劇了日本金融系統的風險。爲了挽救本國金融體系,日本政府开始爲銀行等金融系統注資。

1998年2月,日本政府籌集13萬億日元成立公共基金,向出現危機的銀行注資。1998年3月,日本政府對21家銀行注入了總額約1.8萬億日元的資本。1999年3月,又對主要的15家銀行再次注入了總額約7.5萬億日元的資本金,其中6.2萬億元採取優先股形式,以使政府加強對受困銀行的管控能力。15家銀行的平均資本充足率在半年內由9.66%提升至11.56%。

接受救助的銀行,需要接受嚴厲的整改以提高經營水平,爲了達成經營目標,這使得日本的大中型銀行在1999-2000年开始大規模合並重組。根據清水谷諭(2008)的報告,第二次注資後,無論國際銀行還是國內銀行,注資都使得其經營水平改善,加速了不良債權的償還,特別是促進了向中小企業放貸。

安倍經濟學“三支箭”重振日本地產

上世紀90年代地產泡沫破滅之後,日本進入“失去的三十年”,房價長期下跌。與此同時,日本金融系統改革與不良資產處置體系逐步完善。

2008年前後,日本房價觸底,不過到2012年之前,房價都處於震蕩磨底狀態。2008年日本OECD實際房價指數跌至97.52,隨着全球經濟危機爆發,資產價格進一步回落,2009年實際房價指數跌至93.85。經濟危機結束後,房價开始反彈,但直到2012年,日本的OECD實際房價指數也僅反彈至96.91,基本處於低位磨底狀態。

房價下跌反映了日本經濟的低迷狀態,核心特徵有三個:第一,經濟通縮。日本1999-2005年的7年中,有6年CPI同比爲負,在安倍第二次上台之前,2009-2011年日本連續3年CPI同比爲負;第二,人口老齡化,增長乏力,帶來勞動力供給與需求不足;第三,日本的勞動生產率和競爭力下降。

安倍2013年再次上台後,提出“三支箭”重振日本經濟,力圖通過推動出口、促進企業投資,提高日本經濟產出,並輔以結構性政策提高日本的長期競爭力。

第一支箭,寬松的貨幣政策。這是安倍經濟學的核心,具體來說先後有“量化寬松貨幣政策”、“負利率”與“日元貶值”。在2013年1月,安倍內閣與日本央行達成共識,將貨幣政策的目標定爲2%的通脹率,並表示盡量提前實現。爲此,存款准備金及長期國債、ETF的持有額在2年內擴大到2倍,將买入長期國債的平均剩余期延長到2倍以上等。量化寬松與負利率政策極大壓低了中長期貸款利息,促進企業投資,日元貶值提高了企業的出口競爭力。

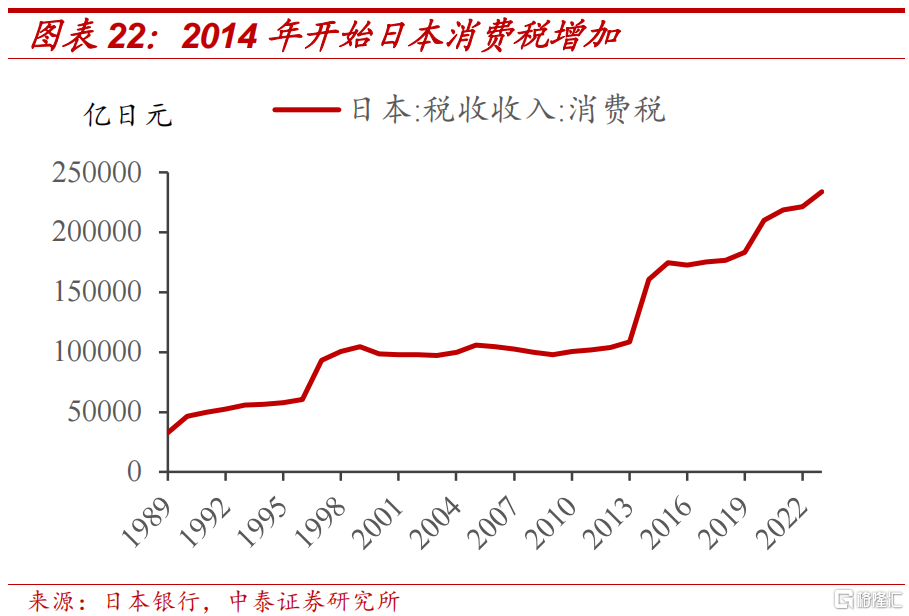

第二支箭,積極的財政政策。重點在“調結構”以優化政府收支。經濟泡沫破滅後,大量不良債權得不到有效處理,老齡化社會帶來的社會保障支出不斷擴大,導致日本政府槓杆率長期居高不下,不得不靠發行公債維持。安倍政府通過降低企業所得稅與提高消費稅等一系列稅制改革,增加政府收入。

第三支箭,結構性改革,鼓勵治理體系和促進科技創新,提高日本的長期競爭力。結構性改革包含制度結構與經濟結構兩個層面的改革。日本社會資源配置效率低,企業逐漸失去創新力與競爭力,致使日本經濟的供給側問題層出。而安倍政府旨在通過供給層面改革,來提升日本產業的競爭力,改善經濟發展質量,尋求日本經濟新的發展模式。

總體來說,“三支箭”取得了一定效果,日本的勞動力市場出現明顯好轉,失業率持續走低,國民收入呈不斷增加的趨勢。

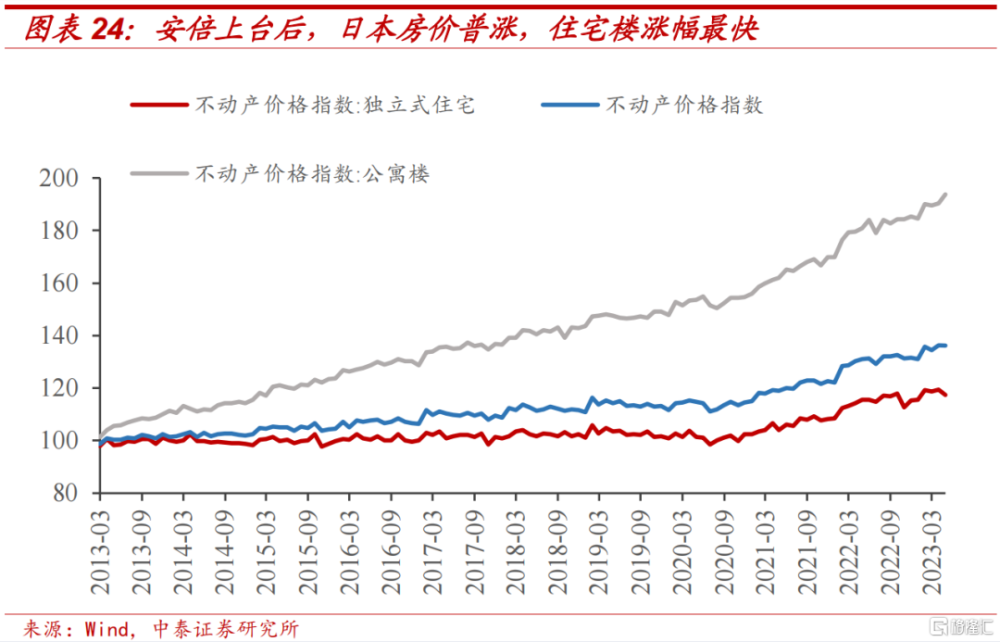

國民收入增加帶動了日本的住宅需求,住宅價格也隨之回升,其中公寓樓的價格漲幅較大。2013年至今,漲幅接近100%。日本經濟復蘇還帶來了商業地產市場的景氣度提升。零售、辦公地產表現尤爲強勁。

日本兩次地產危機的五點啓示

通過復盤日本战後兩次地產危機和政策應對,發現有以下五點啓示可供參考。

第一,根據觸發因素不同,地產危機至少有兩類:一種是由外生衝擊引起的收入和經濟下行,傳導至房地產市場;另一種則是,房地產行業陷入內生困境,通常是經濟周期、金融周期與地產周期的共振,地產步入長周期下行。

外生衝擊引發的地產危機,影響時間較短,影響範圍也相對更小。在外生衝擊消退,經濟、收入恢復之後,房地產業能夠較快恢復。但當房地產行業陷入內生困境時,往往伴隨着地產金融化,面臨經濟增速下台階、地產行業調整等中長期的困境,需要很長時間才能真正解決。

以日本爲例,上世紀70年代的房地產危機屬於前者,僅持續了4年不到;而上世紀90年代开始的房地產危機屬於後一種,下跌周期持續了20年,並且蔓延至整個金融系統,引發資產價格泡沫破滅。

第二,兩種類型的地產危機有着不同的政策應對方式。外生衝擊引發的地產危機,往往可通過需求擴張政策來解決,包括降低房貸利率、促進收入增長等手段;而房地產行業的內生困境,通常還伴隨着金融危機、經濟增速下台階與行業調整,在金融風險出清之前,經濟與地產難有趨勢性好轉,政策重點在於加快不良資產處置與完善金融監管體系。

上世紀70年代日本地產危機本質上是經濟受到外生衝擊後的陣痛反應,但經濟短期陣痛不改經濟長期向好的趨勢。政策通過逆周期調節,調降利率、財政發力等方式擴大需求促進經濟回暖,這也帶動了地產回升。

上世紀90年代开始的日本地產危機,則觸發了金融系統危機。雖然地產危機是由貨幣政策與監管政策收緊所引發,但政策轉向也未能扭轉金融危機趨勢。在金融風險出清之前,擴需求政策收效甚微。直到2008年之後,政策仍在完善監管體系,並進行不良資產處置。

第三,危機應重防範,宏觀政策應靈活適度,避免大起大落。

盡管日本政府很早就注意到地產泡沫並採取措施。但廣場協議後,極度寬松的貨幣政策環境下,局部地產調控政策難以起效。1991年日本貨幣政策的過大、過快轉向,刺破了房地產泡沫,引發金融危機。

因此宏觀政策層面,應穩步推進政策的頒布和落實,並加強不同政策之間的協調。防止政策調整過快、幅度過大,引發房地產和資本市場出現較大震蕩。

第四,中長期來看,房地產需求取決於適齡人口規模、城鎮化率水平、經濟生產率等因素,政策也應注重改善人口、城鎮化以及產業升級等中長期因素。

資產價格泡沫反映價格相對於需求的強弱。產業轉型升級、適齡人口的結構、以及城鎮化進程是決定房地產剛需的主要變量。

上世紀70年代中葉,日本適齡人口規模、城鎮化率與全要素生產率都處在上行通道,它們支撐了房地產市場的剛需,房價泡沫不大。當經濟恢復後,房地產市場需求隨之回暖。

上世紀90年代,日本適齡人口拐點已過,城鎮化進程放緩,全要素生產率增長也放緩。房地產市場的剛需早已走弱,房價卻繼續攀升,資產價格泡沫膨脹。地產進入下行周期後,資產價格泡沫破滅,已經走弱的剛需難以支撐房價,房地產市場進入了漫長下行周期。

第五,系統性風險背後往往有深層次的原因,當房地產高度金融化後,金融體系改革是房地產走出內生困境的重要舉措。

上世紀90年代开始的日本地產危機,表面上是政策收緊刺破泡沫所致,背後則反映了日本金融制度的積重難返。主銀行制度下銀企風險的綁定傳導、大藏省過於集中的權力與不透明的金融監管體系,是系統性金融風險滋生的土壤。

在舊的金融系統下,簡單調整金融政策,只是治標不治本,甚至可能引發更大風險。1998年後,日本系統性金融監管改革完成後,金融系統風險出清加快,奠定了後續地產企穩的基礎。

注:本文來自中泰證券發布的《日本兩次地產危機的應對與啓示》,報告分析師:張德禮、遊勇

標題:日本兩次地產危機的應對與啓示

地址:https://www.iknowplus.com/post/21908.html