中金:美對俄石油制裁加碼,供應溢價回歸

1月10日,美國財政部對俄羅斯石油生產與出口實施新制裁[1],以減少俄羅斯石油行業收入。新增制裁對象包括:俄羅斯石油生產商Gazprom Neft 和Surgutneftegas、183艘油氣運輸船只、2家爲俄羅斯提供海事保險的公司,以及Black Pearl等爲俄羅斯提供服務的貿易商。

在2024年11月11日發布的研究報告《能源2025年展望:舊秩序,新均衡》中,我們提出石油市場中的地緣供應溢價已基本出清,對於潛在風險的定價並不充分,布倫特油價的下方支撐較強,價格上行風險大於下行風險。

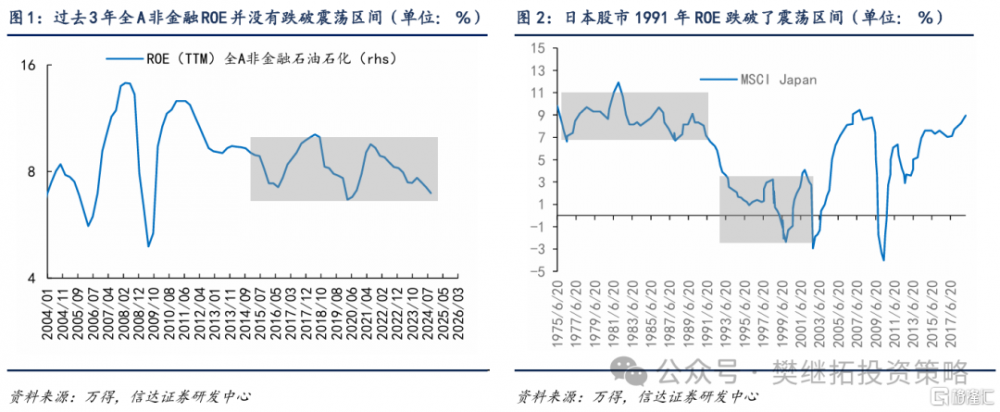

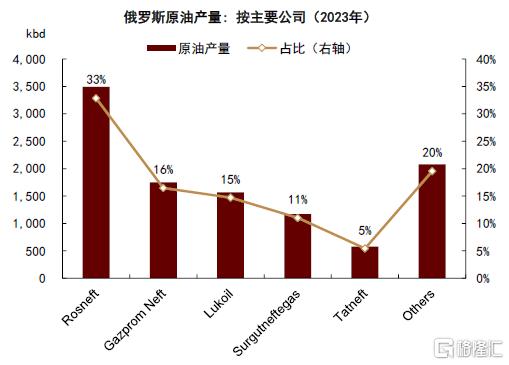

近期拜登政府加大對俄石油行業限制力度,供應風險溢價再次回歸,初步印證了我們的判斷。政策發布當日,布倫特油價上漲3.7%至79.8美元/桶,爲近3個月新高,較去年11月上漲約8.7%。我們測算此次美國對2家俄羅斯石油公司的新限制或涉及俄羅斯近三成的原油產量,並爲97萬桶/天左右的俄羅斯海運原油出口帶來中斷風險;對油輪及貿易服務商的限制可能進一步制約俄羅斯石油的海運出口運力,降低供給效率。

往前看,我們維持年度展望中的判斷,2025年石油市場的新均衡或爲緊平衡、低庫存、高風險,基准情形下,布倫特油價中樞或上移至80-85美元/桶區間。此外,若俄羅斯或中東地區石油供應受到地緣影響,可能帶來5-10美元/桶的額外上行空間。

俄油供應風險敞口擴大至近三成,地緣溢價仍有計入空間

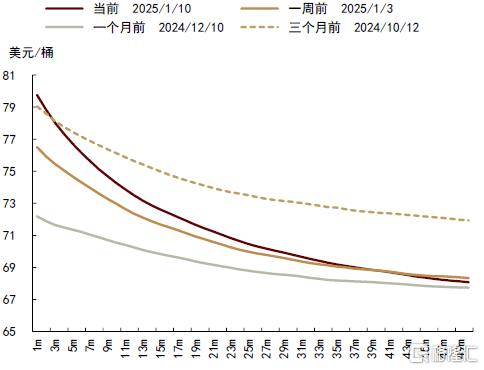

美國財政部將俄羅斯2家石油公司,Gazprom Neft 和Surgutneftegas,以及二者的27家子公司,正式納入SDN制裁名單[2],可能爲2家公司的石油生產與貿易活動帶來中斷風險,我們測算最高可能影響近三成的俄羅斯原油產量和海運原油出口。產量方面,據Rystad Energy,2023年2家公司合計佔俄羅斯原油產量約27%,其中,Gazprom Neft 原油產量約爲175萬桶/天、佔比約16%,Surgutneftegas 原油產量約爲117萬桶/天、佔比約11%。出口方面,據彭博數據,2024年2家公司海運原油出口合計約97萬桶/天,約佔俄羅斯海運原油出口總量的29%。從市場表現看,我們認爲俄油供應風險敞口擴大或已一定程度上提振了受制於需求偏弱的市場情緒,推動布倫特原油現貨升水走闊。但當前石油市場或暫未完全定價俄油供應的潛在中斷風險,因而若供應衝擊兌現,我們提示地緣風險溢價或仍有計入空間。

俄油海運貿易限制加碼,運力趨緊或進一步降低供給效率

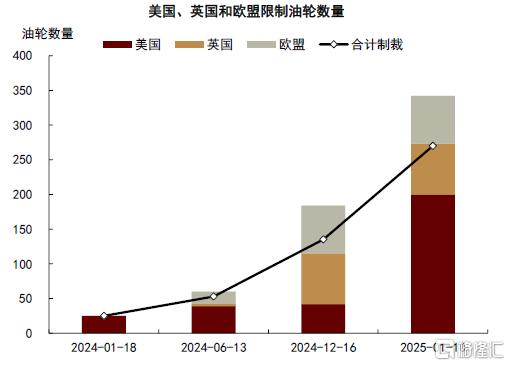

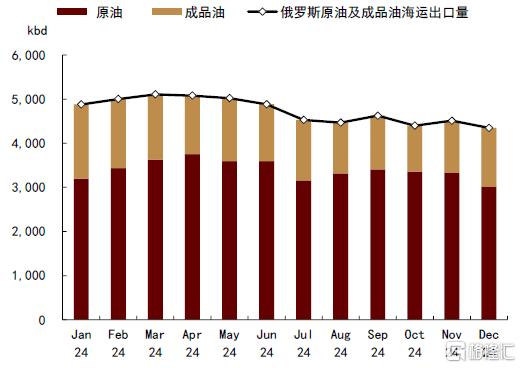

繼英國[3]和歐盟[4]分別在去年11月和12月加強對俄羅斯石油出口貿易的限制力度後,美國財政部本次新增183艘油氣運輸船只制裁,以落實俄油價格上限和其他限制舉措。從船只所屬來看,除俄羅斯公司的船只外,75艘爲“影子艦隊”、佔比約四成。從船只類型看,其中約160艘爲油輪。據彭博統計,目前英國、歐盟和美國合計限制270艘油輪,爲2024年末數量的2倍,而相較之下2024年初的數量僅爲25艘。此外,美國財政部表示,將對爲俄羅斯海運石油貿易提供服務的多家公司和相關個體實施制裁[5],包括俄羅斯的2家保險公司Ingosstrakh 和Alfastrakhovanie Group、總部位於中東的石油貿易商Black Pearl,以及其他9家俄羅斯石油貿易商。2024下半年以來,俄羅斯海運原油及成品油出口量已有所下滑,平均出口量較1H24下降約10%。據彭博資訊[6],由於擔心俄羅斯供應的不穩定性,年初以來,以印度爲代表的亞洲國家對中東等地的原油採購需求有所增加。我們提示美國對於俄羅斯石油海運貿易、特別是對“影子油輪”的更廣泛限制,或導致俄油海運運力進一步趨緊,並降低石油市場供給效率。

往前看,供應風險驅動溢價回歸,中樞突破仍待需求改善

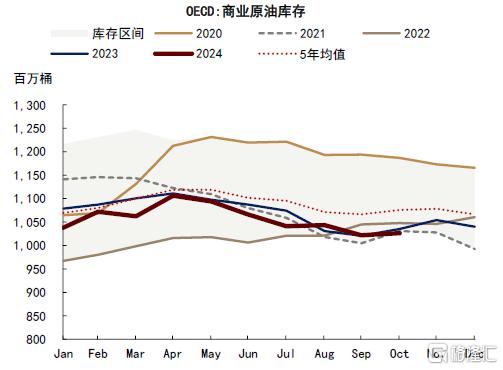

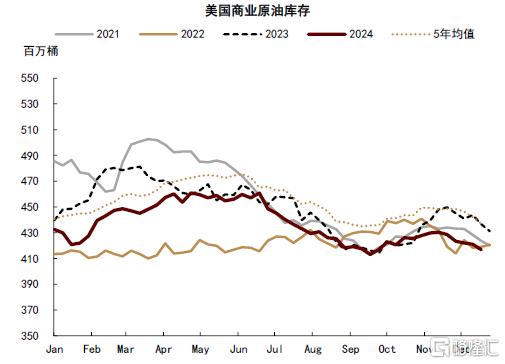

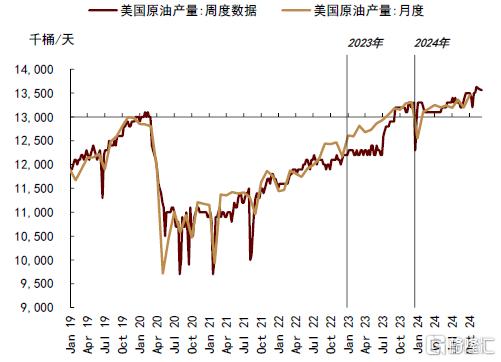

在2024年11月11日發布的年度展望報告中,我們提出石油基本面的緊平衡格局未變,疊加美國大選後地緣溢價基本出清,市場對於供給側彈性偏低和風險偏高的定價並不充分,布倫特原油價格在70美元/桶左右的支撐較強。目前看,我們對石油供給側的判斷已初步得到印證。一方面,供應約束偏緊,庫存延續偏低路徑。4Q24 OPEC+繼續落實產量約束,並將額外減產計劃進一步推遲至1Q25(詳見《OPEC+會議點評:保平衡下的慢增產》)。美國原油產量在去年12月達到1360萬桶/天,全年產量同比增幅降至約30萬桶/天,我們預期增產放緩趨勢或延續至今年。截至2024年10月末,OECD商業原油庫存低於5年同期均值約4.6%,總庫存低於5年同期均值約10%。更爲高頻的美國商業原油庫存在4Q24延續季節性去化,截至年末低於5年同期均值約5%。另一方面,美國加碼對俄石油供應的限制,地緣供應風險已初露端倪。基准情形下,我們維持年度展望中對2025年布倫特油價中樞上移至80-85美元/桶的判斷。若俄羅斯或中東地區的實際供應受到地緣影響,或額外帶來5-10美元/桶的階段性上行空間,但考慮到OPEC+仍有剩余產能空間,我們提示油價中樞實現區間突破或仍待石油需求側表現錄得穩定改善。

圖表1:布倫特原油期貨遠期曲线

資料來源:彭博資訊,中金公司研究部

圖表2:布倫特原油期貨投機淨多頭

資料來源:彭博資訊,中金公司研究部

圖表3:俄羅斯原油產量(按主要公司)

資料來源:Rystad Energy,中金公司研究部

圖表4:俄羅斯原油月度產量

資料來源:彭博資訊,中金公司研究部

圖表5:英國、歐盟和美國限制油輪數量

資料來源:彭博資訊,中金公司研究部

圖表6:俄羅斯海運原油及成品油月度出口量

資料來源:湯森路透,中金公司研究部

圖表7:OECD商業原油庫存

資料來源:IEA,中金公司研究部

圖表8:美國商業原油庫存

資料來源:EIA,中金公司研究部

圖表9:美國原油產量

資料來源:EIA,中金公司研究部

注:本文爲中金研究2024年1月12日已經發布的《石油:對俄制裁加碼,供應溢價回歸》。分析員:郭朝輝 SAC 執證編號:S0080513070006 SFC CE Ref:BBU524、李林惠 SAC 執證編號:S0080524060004

標題:中金:美對俄石油制裁加碼,供應溢價回歸

地址:https://www.iknowplus.com/post/183780.html