2025年A股展望:已過重山

摘要

2025年A股展望:已過重山

從《行則將至》,到《擊楫中流》,當下《已過重山》。近年全球宏觀範式轉變的影響越發深刻,國內經濟面臨低通脹困擾,2024年初至今A股表現先抑後揚,9月以來在政策積極變化下扭轉弱勢。我們在去年發布的2024年展望《行則將至》中,認爲今年A股市場機會大於風險,指數表現可能前穩後升,配置上建議景氣回升與紅利資產攻守結合,主推科技成長、供給出清和優質紅利資產三條主线;今年下半年展望《擊楫中流》承續了前期觀點,認爲應對的關鍵在於政策加碼。截至當下,A股市場年初至今表現、在政策應對下的演繹節奏、結構主线等均較符合我們前期判斷。

底部可能已過,2025年投資者風險偏好有望整體好於2024年,結構性機會進一步增多。展望2025年,仍需正視宏觀範式轉變對經濟基本面的挑战,但市場中期底部或已在2024年出現,會否實現趨勢反轉取決於政策能否最終扭轉低通脹環境、改善投資者預期。2024年市場驅動力主要體現爲估值修復,2025年能否由估值驅動成功切換至基本面驅動至關重要,同時不可忽視A股經歷長周期回調後,國內居民資產和全球資金的配置需求或有更積極的邊際變化。具體而言:

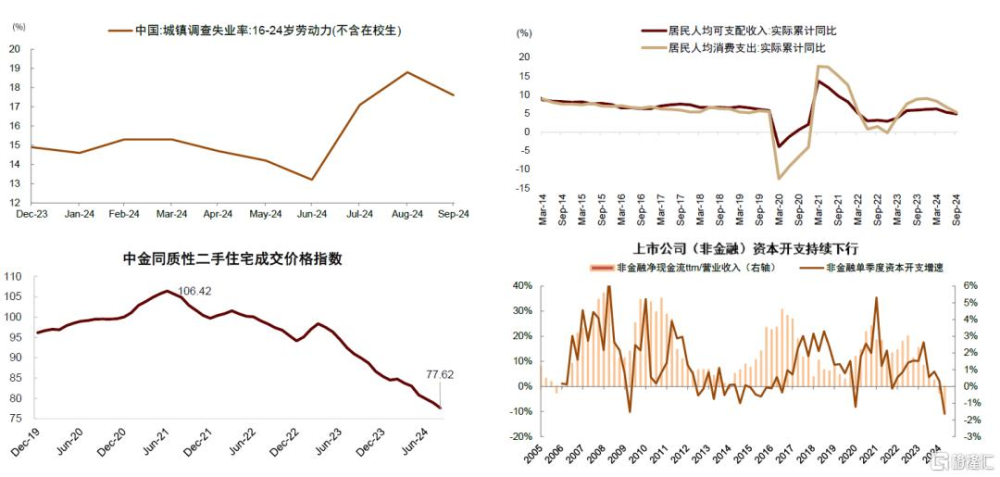

1)宏觀視角:我國內生動能周期性改善仍面臨宏觀範式轉變的挑战。我們認爲,在內部金融周期下行和外部去全球化的共同影響下,國內需求相對不足和低通脹仍是需要應對的主要矛盾,走出負向循環需要比以往更積極的政策支持。當前我國經濟修復彈性有不確定性,物價依然面臨壓力、房地產仍是預期回穩的關鍵,外部美國新總統上任後的相關政策可能對我國出口及出海企業帶來影響,在此背景下9月以來我國政策加碼有助於提振增長預期,是扭轉低通脹環境的關鍵。

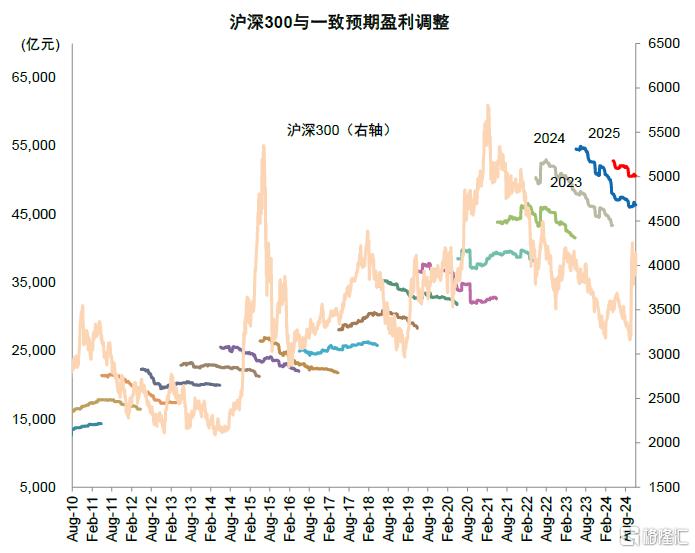

2)中觀演繹:從估值修復到盈利預期改善的驅動力切換。2024年A股表現主要爲估值修復,當前市場低估程度明顯緩解後,我們認爲2025年關注重點爲估值驅動能否向盈利驅動順利切換。在經濟周期供需再平衡過程中,我們預計明年企業盈利增長雖可能仍低於名義GDP增速但整體有望好於2024年,自上而下估算2025年全A/非金融盈利同比分別爲+1.2%/+3.5%,改善拐點有望在2025年中左右出現。結構上,隨着更多行業供需矛盾緩解,盈利預期逐步好轉,我們判斷A股的結構性機會有望較今年進一步增多。

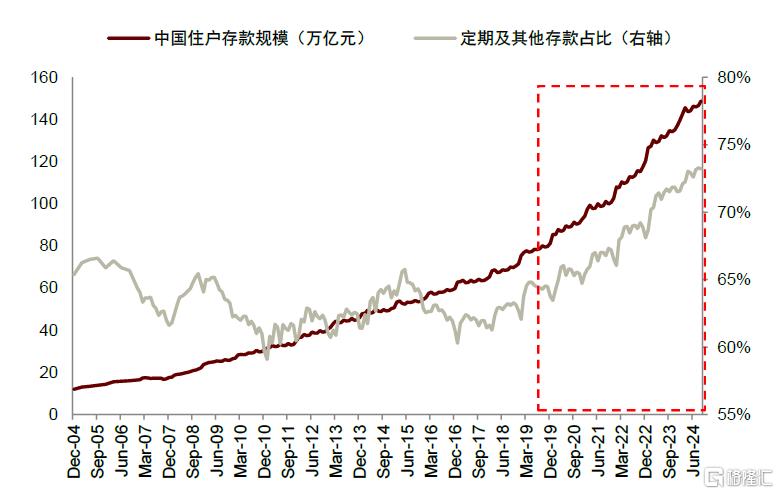

3)資金面變化:增量資金是A股本輪上漲重要推升因素,投資者开戶數以及融資余額近期明顯上升,從成交額和換手率來看,市場當下處於2015年之後9年來最爲活躍時期。展望2025年,考慮我國居民過去幾年儲蓄存款持續積累、A股投資環境初步修復、外資對A股尚處於低配等,我們認爲不可忽視A股經歷長周期回調後,國內居民資產和全球資金配置需求或有更積極的邊際變化,有望支持指數表現。

節奏上,2025年市場變化頻率可能高於2024年,但振幅或收窄。今年底至明年初仍處於政策發力的關鍵窗口期,預期變化或將對估值修復節奏產生影響,中期市場表現取決於業績拐點確認和回升彈性,估值驅動向業績驅動切換的過程也難免波折,我們認爲市場變化頻率或較2024年更高,但振幅可能小於今年。

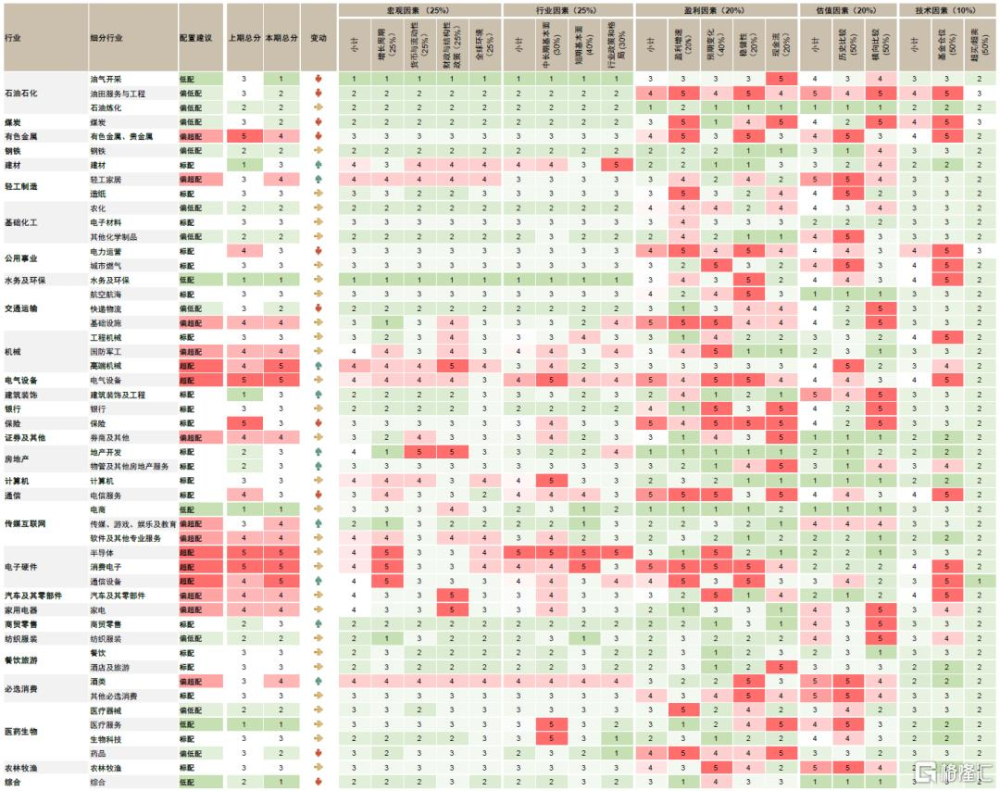

配置上,重回景氣視野,重回賽道布局。我國部分產業基本面歷經多年調整,產能有望在政策引導及產業自身趨勢下走向出清,景氣回升產業明年有望逐漸增多。結合投資者風險偏好改善,過去3年的投資理念可能面臨調整,賽道研究、景氣投資有望逐漸回歸。關注四條主线:1)景氣成長:關注估值持續收縮、基本面預期有望迎來出清拐點的成長產業,或者受到政策支持和AI產業趨勢催化的領域,包括鋰電池、高端制造,半導體、消費電子、軟件等爲代表的科技軟硬件等;2)韌性外需:美國新總統上任及聯儲降息加大美國經濟軟着陸概率,但貿易等領域不確定性增加,關注潛在衝擊相對小、外需韌性強的領域,如電網、商用車、家電等,以及全球定價的資源品;3)新型紅利:高股息公司結合現金流及股息率配置,新視角關注食品飲料等泛消費領域;4)政策支持:關注並購重組、破淨修復以及地方政府化債等應對確定性高、持續性較好的政策及資本市場改革對相關領域的影響。我們同時梳理6大建議關注的主題:1)並購重組;2)人工智能及新質生產力;3)化債受益;4)超跌優質龍頭;5)以舊換新政策和消費場景修復;6)美聯儲降息。

風險提示:下行風險關注房地產、通脹等基本面指標改善難度較大,海外美國新總統上任後的政策不確定性等;上行風險關注市場進入資金面與股價上漲的正反饋,穩增長政策力度大於預期等。

正文

增長環境:政策信號已至,基本面待修復

經濟增長:正視宏觀範式轉變對經濟基本面的挑战,關注產能出清

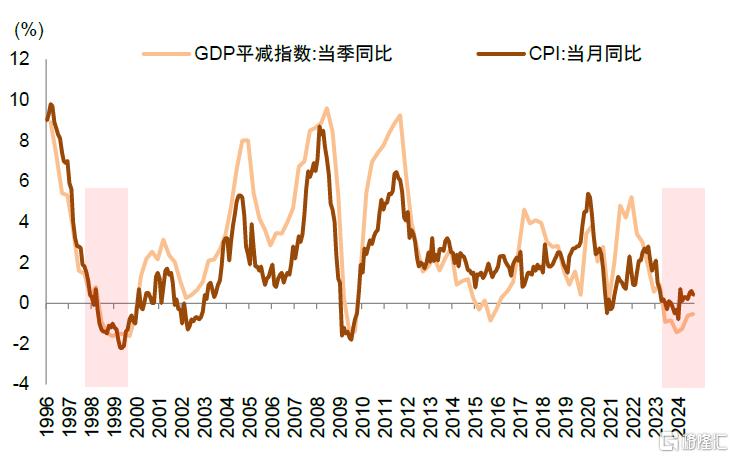

宏觀範式轉變仍對經濟基本面修復帶來挑战。當前我們處於全球宏觀範式轉變階段,在內部金融周期下行和外部去全球化共同影響下,國內經濟與全球延續周期異步,中美在增長、通脹、利率和槓杆率等維度呈現分化。國內需求相對不足和低通脹仍是需要應對的主要矛盾,我國GDP平減指數已經連續6個季度爲負增長,CPI同比位於0增長附近,企業盈利也受到影響。2025年,我們認爲需求端在政策支持下有望逐步改善但並非一蹴而就,供給側出清仍將是經濟重要特徵,逆周期政策的對症發力依然至關重要。2025年中國經濟增長關注以下方面:

► 仍需重視物價壓力。當前結構性供需失衡仍然存在,需求不足是更主導因素。2024年企業庫存被動增加,在需求暫難快速回暖的情況下,實體經濟仍有較多領域將處於去產能和去庫存狀態,物價水平仍有一定壓力。在政策支持引導下,2025年重點關注供需會否從失衡逐漸走向平衡。

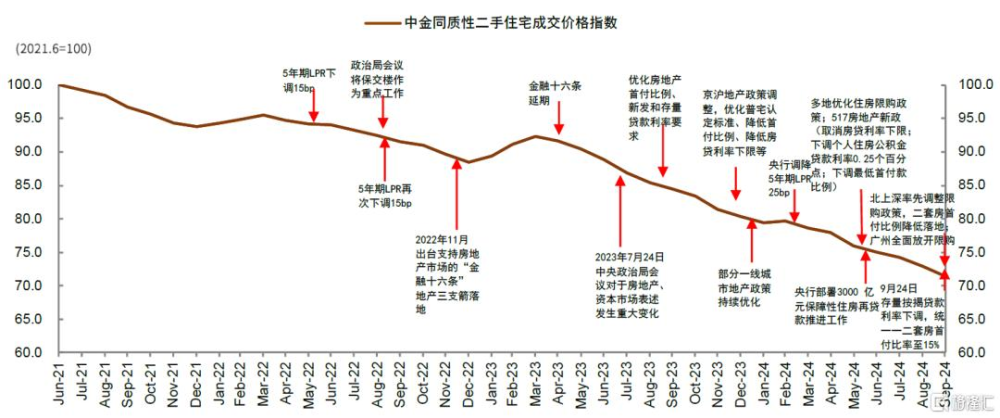

► 地產是預期回穩的關鍵。2024年前9個月商品房(住宅)的銷售面積5.88億平方米左右。當前房地產政策不斷加大應對力度,不僅從需求側降低居民支付成本和減少購房限制,同時也在供給側通過收儲減少庫存。盡管當前房地產相關指標基數已明顯下降,但地產形勢事關居民資產負債表、房企信用風險和地方政府財力,2025年房價和銷量變化仍對宏觀經濟有重要影響,關注“止跌回穩”的節奏。

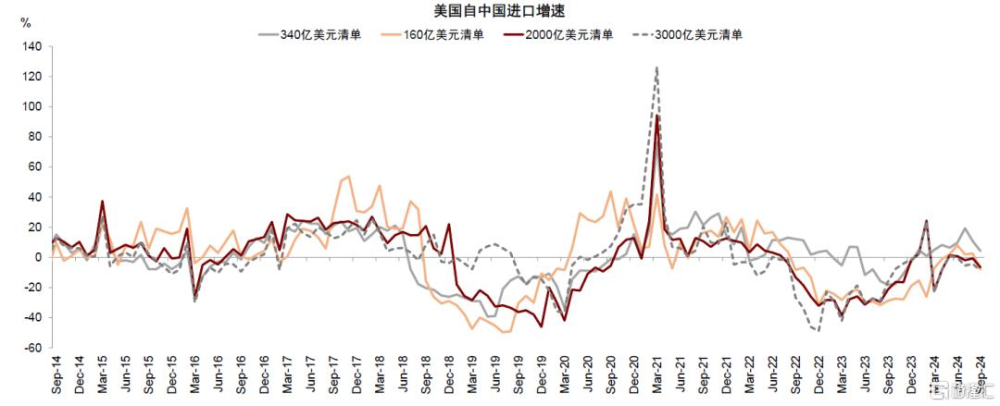

► 出口不確定性加大,但仍有結構亮點。隨着美聯儲开啓降息,並結合美國經濟基本面仍相對健康,美國經濟實現軟着陸的概率較大,需求可能相對較好。美新總統上任加大了貿易領域的不確定性,具體影響可能在2025年體現。考慮到我國制造業的全球競爭力仍在趨勢性提升,以及非美經濟體需求佔比逐年上升,我們預計相對衝擊小、產業鏈國際競爭力較強的領域有望保持相對韌性。

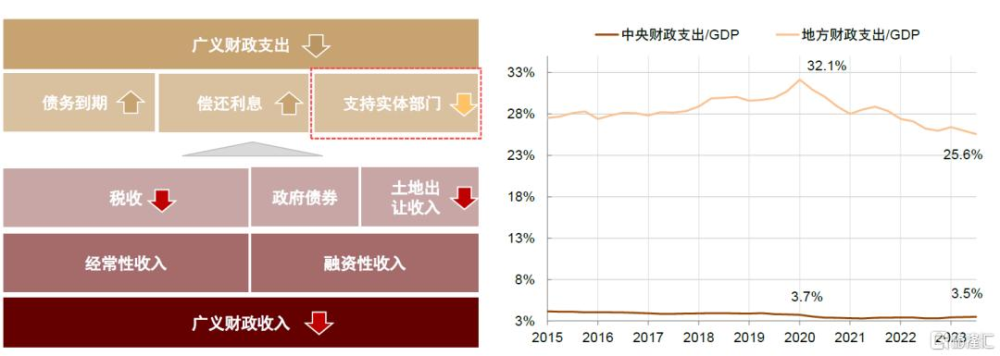

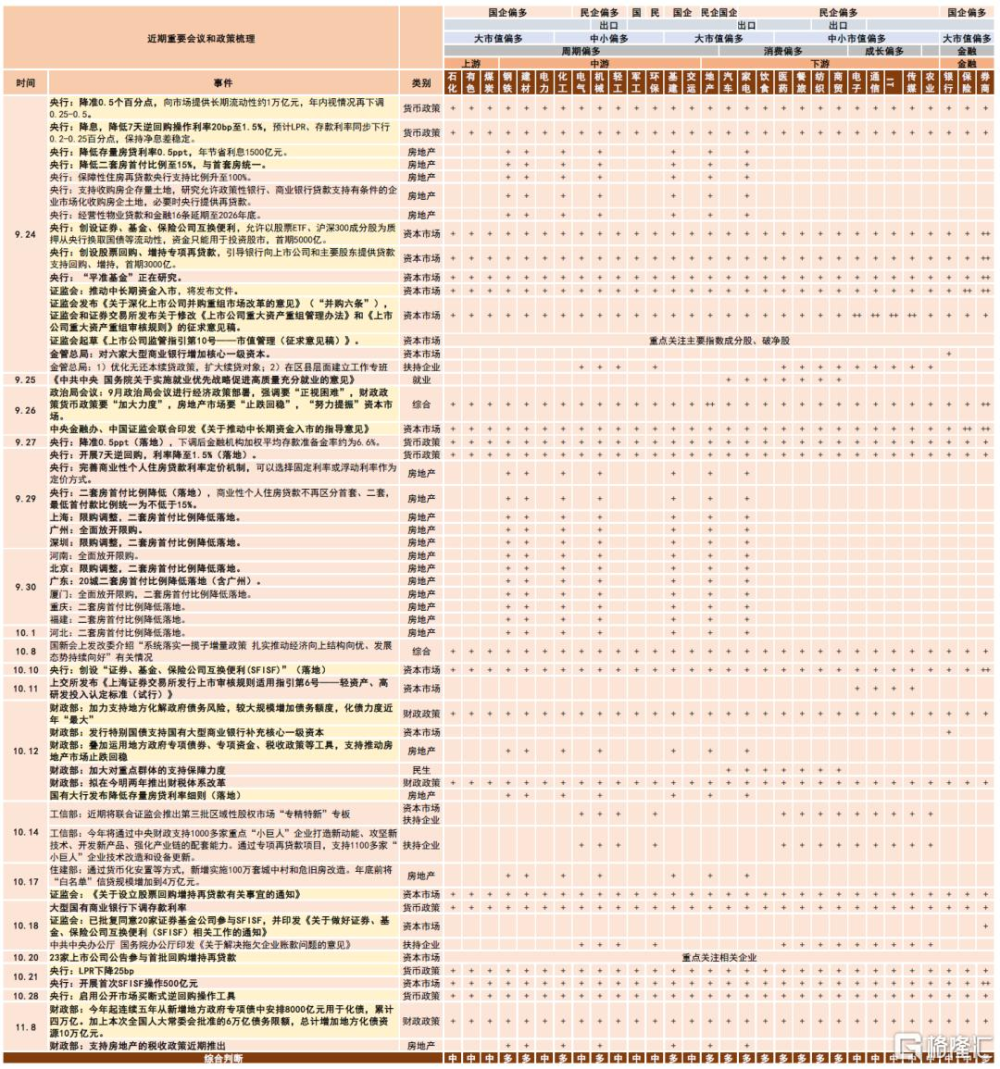

改革與政策:關鍵在於是否能有效扭轉低通脹環境

政策加碼有助於提振穩增長預期。今年9月下旬我國宏觀政策環境發生重大變化,中央政治局會議[1]明確“正視困難”,加大財政貨幣政策的逆周期調節,各部委先後出台較大力度的政策。11月人大常委會審議通過財政部化債議案,其中包括新增6萬億元地方政府債務限額置換存量隱性債務,並且從2024年开始連續5年每年從新增地方政府專項債券中安排8000億元專門用於化債,合計10萬億元化債規模[2],爲地方政府節省利息支出且推遲本金償還,幫助地方政府騰出余力聚焦發展經濟。我們認爲財政發力標志着影響市場的政策信號已經經歷從9月底出現到基本確立的過程,後續關注穩地產、保民生和促消費等政策方向[3]。

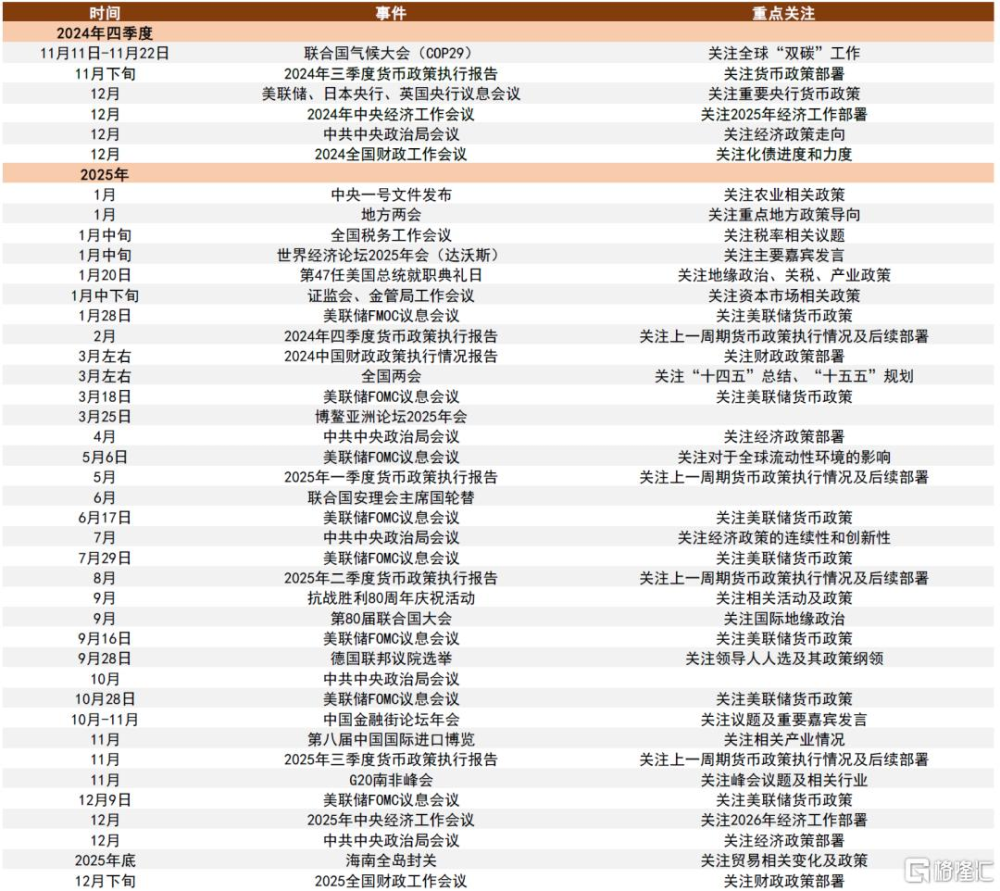

“十五五規劃”關注度提升。2025年爲“十四五”收官及“十五五”規劃的承啓之年。今年7月底的中央政治局會議強調要做好“十五五”規劃前期研究謀劃工作[4],結合歷史經驗,明年或就“十五五”規劃做較多相關部署,目標綱要有望在2026年兩會期間出台。結合今年的三中全會,關注“十五五”規劃在全面深化改革、推進中國式現代化、貫徹執行2029年及2035年中長期改革任務等方面的具體落實。

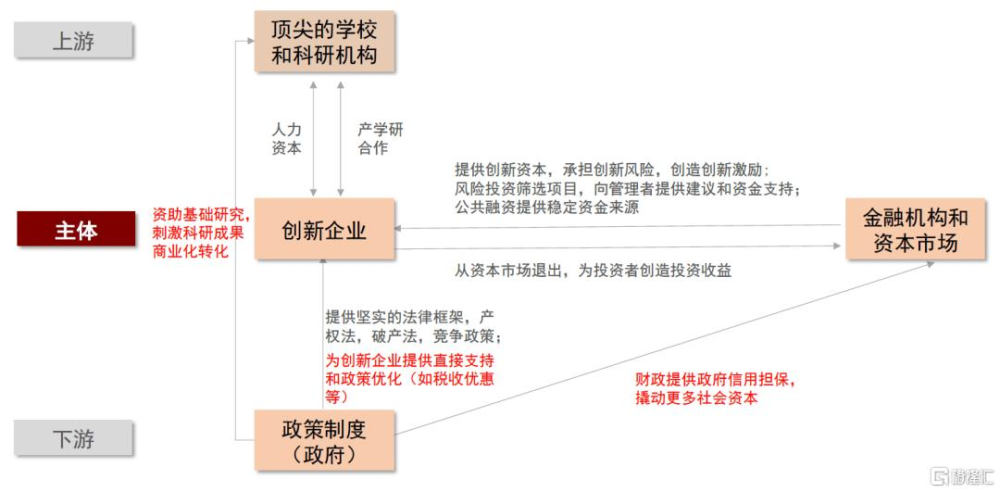

資本市場改革穩步推進。在經濟轉型期、培育新質生產力的過程中,資本市場有望發揮更大作用,2024年新“國九條”發布,“1+N”政策體系逐步完善。資本市場基礎制度改革正朝着引入長线資金以提高定價效率、加強投資者保護以提振參與者信心、鼓勵並購重組等以發揮二級市場支持漸進式創新功能等方向推進。

海外市場:美國經濟軟着陸概率較大,關注貿易等領域的不確定性提升

海外方面,美聯儲2024年正式啓動降息,我們認爲當前至2025年美聯儲仍有進一步降息空間,隨着美聯儲貨幣政策回歸中性,疊加有利供給的因素繼續存在,可能支撐美國經濟維持相對穩健增長,對應我國貨幣政策的外部掣肘有望減少。美國大選結果落定,特朗普將再次就任美國總統,新一屆美國政府的經濟及外交政策是2025年的重要外部變量,關注貿易、科技、產業等領域對我國的影響。

圖表1:國內GDP平減指數連續6個季度爲負,CPI同比在0附近徘徊

資料來源:Wind,中金公司研究部

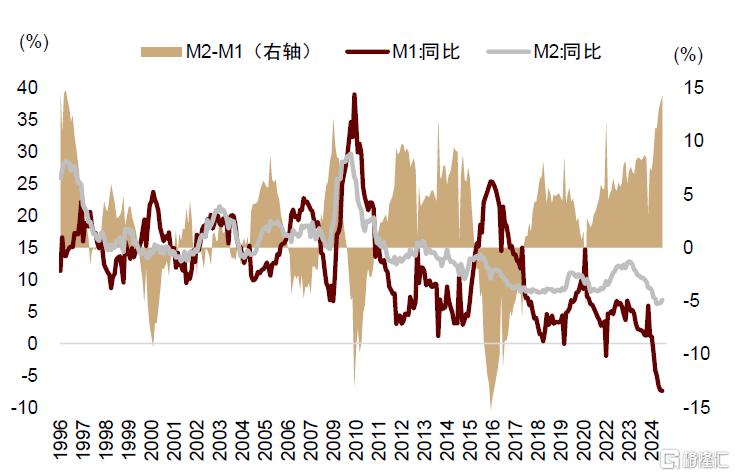

圖表2:M2-M1剪刀差達到歷史30年以來最高水平

資料來源:Wind,中金公司研究部

圖表3:房地產庫存去化周期仍偏長

資料來源:Wind,中金公司研究部

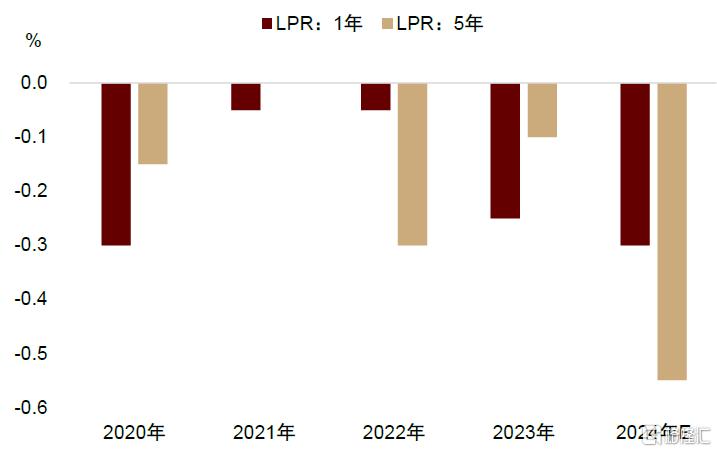

圖表4:央行2024年降息幅度擴大

資料來源:Wind,中金公司研究部

圖表5:政策內生於經濟形勢,增長壓力是政策轉變與發力的重要影響因素

資料來源:Wind,中金公司研究部

圖表6:財政加碼應對地方政府化債壓力

資料來源:Wind,中金公司研究部

圖表7:地產政策不斷發力,2025年關注地產領域“止跌回穩”

資料來源:Wind,中金公司研究部

圖表8:資本市場處於創新生態體系的重要環節,資本市場活躍至關重要

資料來源:中金公司研究部

圖表9:特朗普政策及影響

資料來源:特朗普競選網站,中金公司研究部

圖表10:歷史上美關稅提升對我國出口的影響

資料來源:Haver,中金公司研究部

圖表11:2024年9月24日以來部分重要會議和政策按時間线梳理

資料來源:各部門官網,中國政府網,人民網,新華網,中金公司研究部

圖表12:2024年四季度及2025年國內外可能的重要事件(不完全梳理)

注:結合歷史情況和公开信息整理,僅供參考,以實際情況爲准

資料來源:中國政府網,新華網,Bloomberg,Haver,Wind,中金公司研究部

盈利:2025年A股盈利增長有望出現改善拐點

2024年A股市場盈利增速受物價等因素影響緩於同期經濟增長,我們預計伴隨政策逐步落地見效疊加2024年偏低基數,A股盈利增速有望於2025年年中左右出現改善拐點,自上而下預計2025年A股/非金融盈利同比可能在+1.2%/+3.5%附近,較2024年邊際改善。

2025年預計A股整體盈利增長較2024年邊際改善

我們預計2025年A股上市公司非金融收入和淨利潤增長分別爲3.2%/3.5%左右。2025年我們預計宏觀政策尤其是財政進一步發力有望改善經濟增長,但物價在供需再平衡中仍有壓力。在此基礎上,我們自上而下測算2025年A股非金融收入增長可能前低後高,全年非金融收入增長在3.2%左右,利潤率相比2024年可能持平略升,預計全年非金融淨利潤增長在3.5%左右。

2025年銀行業淨息差降幅收窄,債市回調或導致其他非息收入增速有所放緩,中金銀行組預計2025年上市銀行營收環比2024年小幅改善,淨利潤與2024年整體持平。券商及保險板塊受益於3Q24市場表現活躍,盈利表現明顯改善,2025年在較高基數影響下同比增速或小幅回落。綜合估算金融板塊盈利同比增長可能在-1.1%左右,2025年全A盈利同比增長可能在1.2%左右。

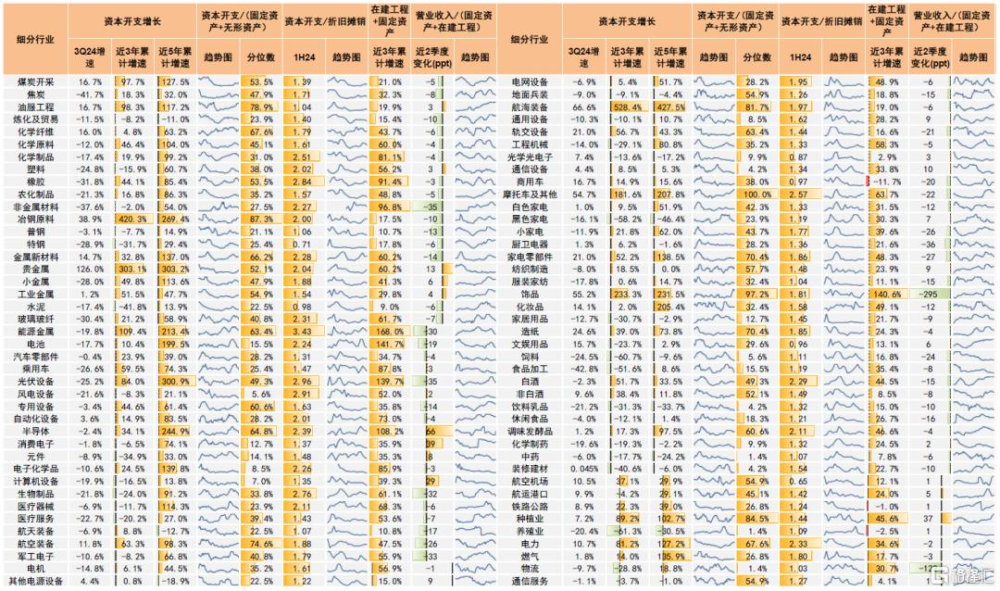

結構分析:關注行業業績改善與反轉

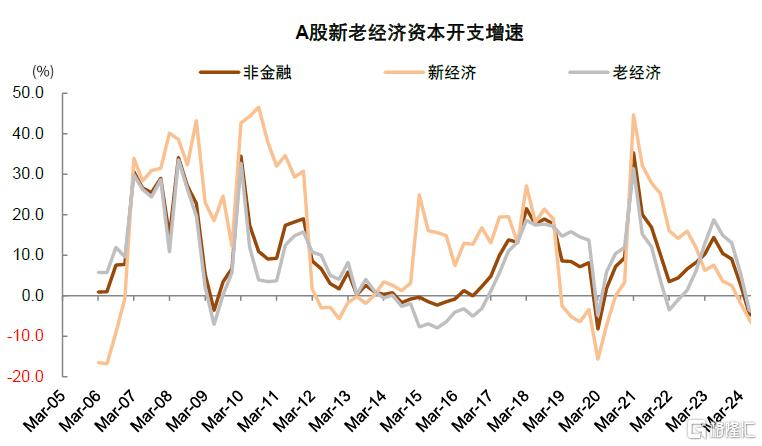

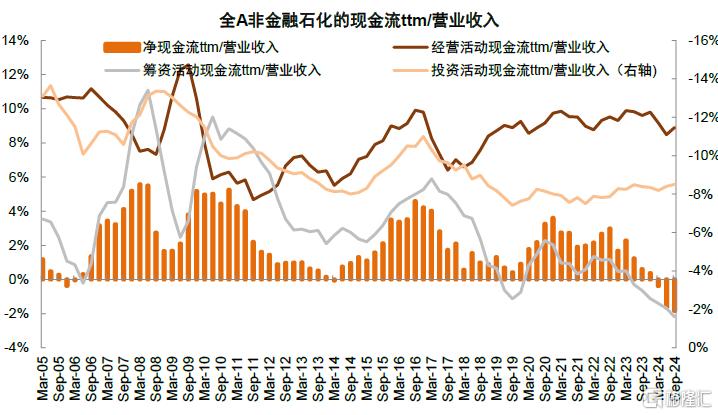

1)供給側出清仍是關注重點。3Q24非金融企業資本开支同比-7.9%(2Q24爲-10.9%),固定資產和在建工程增速高位繼續回落。上市公司籌資現金流往往是資本开支的領先指標,2023年以來非金融企業籌資現金流淨流出走闊,3Q24籌資現金流淨流出佔營業收入比重由-1.7%擴大至-2.2%,反映企業融資需求下降。伴隨較多行業削減資本开支,擴產速度放緩或收縮產能,供給側率先出清的領域有望緩解利潤率壓力,並在需求改善階段擁有更大的業績彈性,尤其對於此前供需失衡突出的高端制造業和消費電子等,產能逐漸出清有助於改善預期和估值修復。綜合來看,我們主要建議關注的機會包括工業金屬、油服工程、消費電子、元件、光學光電、汽車零部件、鋰電池、商用車、白色家電、軌交設備、通訊設備、通信服務和鐵路公路等。

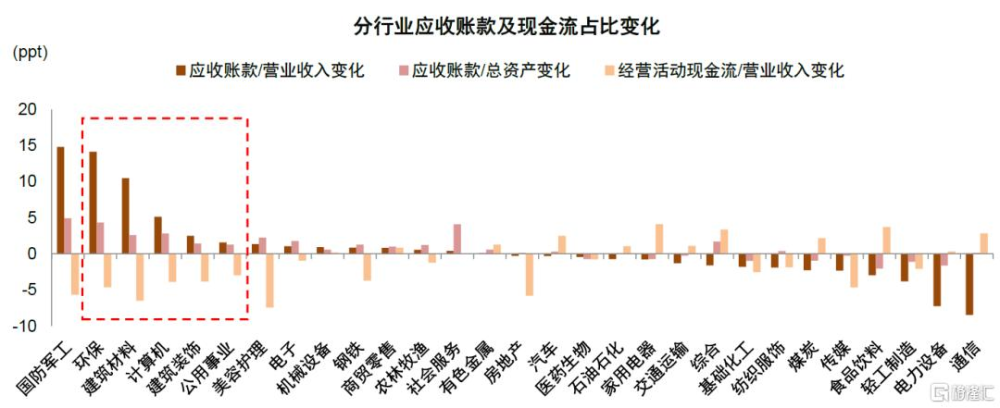

2)財政化債加碼,關注企業現金流改善預期。地方政府債務壓力邊際增長,使得對應行業政府账款佔比較高,我們建議關注A股上市公司2021年至3Q24應收账款佔營業收入(ttm)的比重變化,其中環保、建築材料、計算機、建築裝飾及公用事業佔比分別增長14.1/10.5/5.1/2.5/1.6ppt,對應行業經營活動現金流佔營業收入比重回落程度較高。財政部關於化債方案已落地,未來10萬億元的化債規模有望改善地方政府債務壓力,並且近期中央印發《關於解決拖欠企業账款問題的意見》[5],未來對應企業應收账款回收周期如若縮短,上述行業現金流表現或將改善。

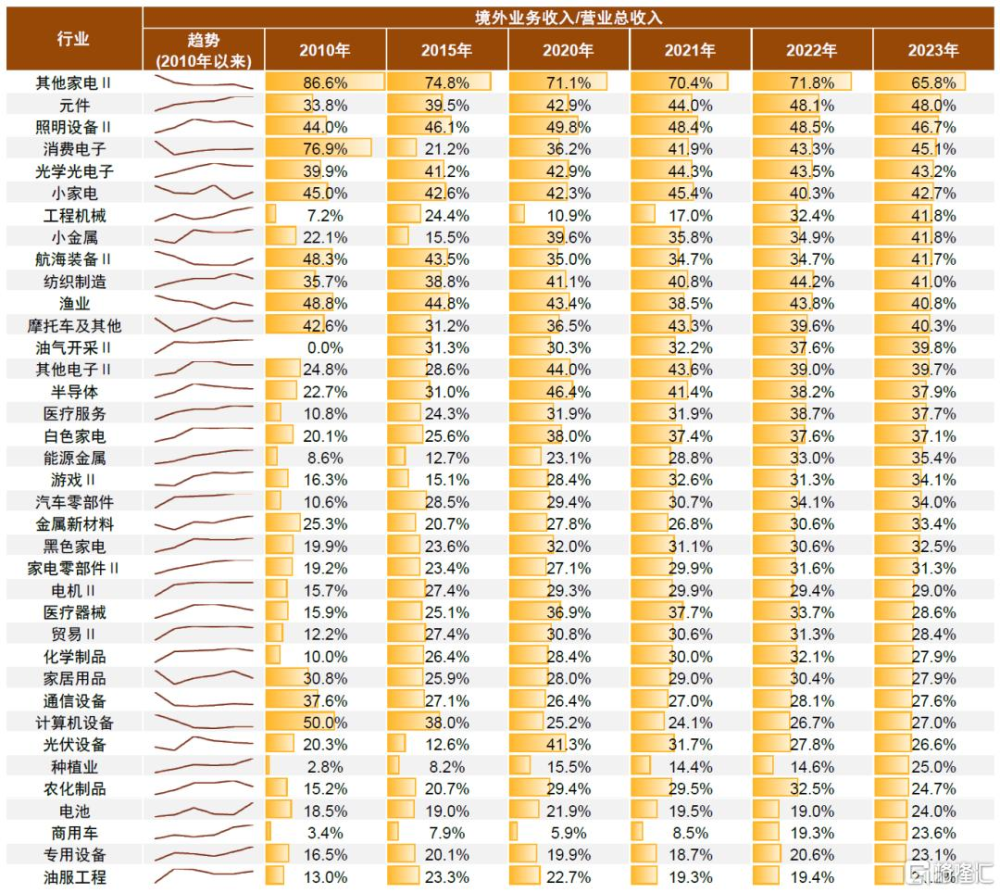

3)出口鏈行業或將承壓。美國新總統上任後貿易領域面臨較大不確定性,可能對我國企業出口出海造成一定影響,在此背景下建議關注出口韌性較強、衝擊相對較小領域。

圖表13:我們測算2025年全A/非金融盈利增速分別爲1.2%/3.5%

資料來源:Wind,中金公司研究部

圖表14:A股非金融資本开支同比持續下滑

資料來源:Wind,中金公司研究部

圖表15:籌資現金流/營業收入3Q24至-2.2%

資料來源:Wind,中金公司研究部

圖表16:細分行業應收账款及現金流佔比變化

資料來源:Wind,中金公司研究部

圖表17:各細分領域的供給側擴張與出清的情況

資料來源:Wind,中金公司研究部

圖表18:滬深300盈利預期變化

資料來源:朝陽永續,中金公司研究部

圖表19:2025年大多數行業盈利預期下調

資料來源:Wind,中金公司研究部

圖表20:2023年海外營業收入佔比超過20%的細分行業

資料來源:Wind,中金公司研究部

流動性與估值:資金面有望改善,估值仍有修復空間

宏觀流動性:仍有望保持寬松

2025年宏觀流動性仍有望保持寬松。美聯儲今年9月开啓首次50bp降息並在11月持續降息,人民幣匯率壓力有所緩解,我國貨幣政策的外部掣肘減弱,央行先後开啓降准和降息。展望2025年,盡管外部貨幣寬松幅度存在不確定性,但國內從穩增長支持角度,仍需降低社會綜合融資成本,若“擠水分”邊際影響下降,貨幣供應量有望回歸增長常態,國債收益率可能仍有一定的下行空間。

股市資金面:內外均有望迎來增量資金

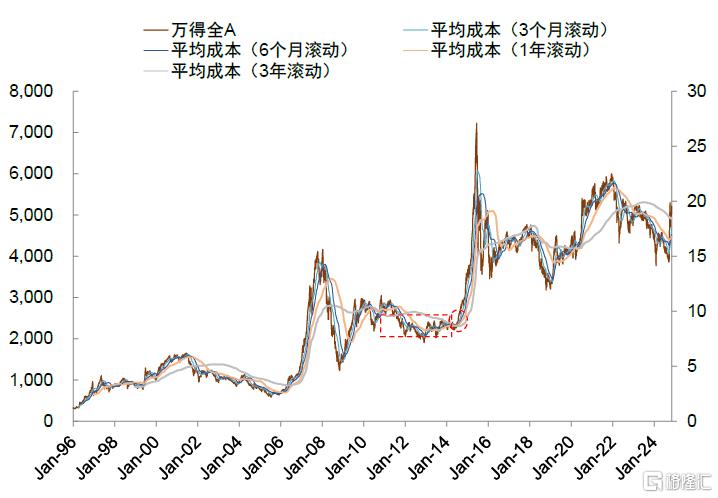

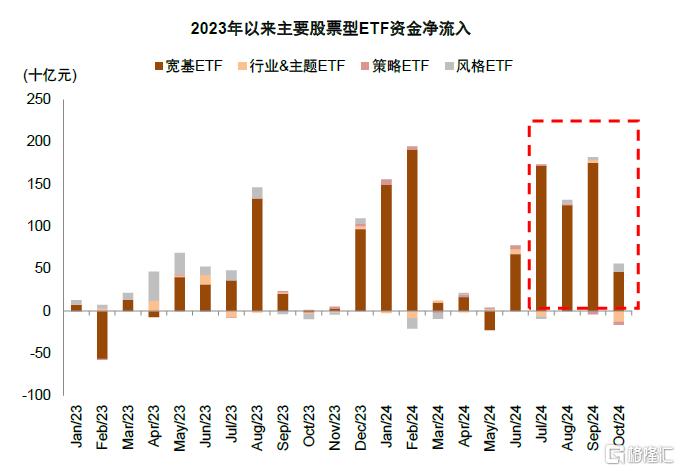

9月底以來政策轉變驅動投資者交易情緒改善。2024年前三個季度市場整體呈現資金面緊平衡狀態,交易額中樞不斷下降,市場換手率降至歷史偏極端水平,增量資金主要來自寬基ETF新增份額。9月底積極政策變化帶動情緒反轉,市場交投趨向活躍,9月24日至11月8日市場日均交易額接近2萬億元,換手率亦上升至歷史偏高水平。

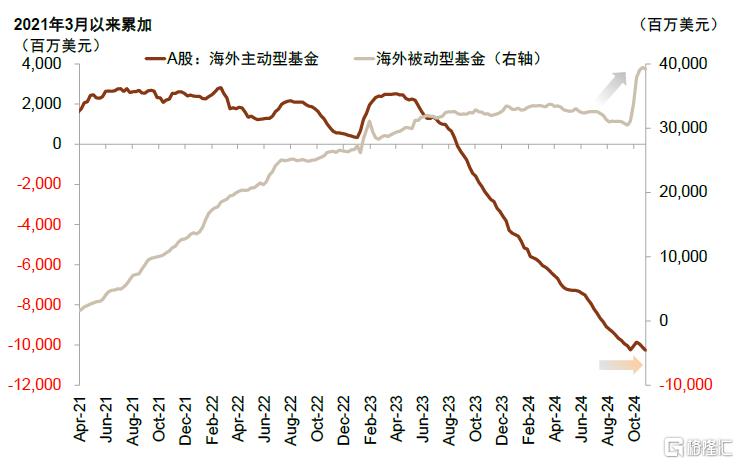

個人投資者入市從資金層面爲本輪反彈的主要推動力量,機構倉位提升不多是潛在多頭。9月24日以來從政策轉向到情緒反轉,個人投資者成爲影響指數表現的重要資金面因素,10月上交所A股账戶新增开戶數685萬,爲歷史單月第三高的水平。同時,個人參與度較高的融資數據亦呈大幅改善趨勢,A股融資余額由9月23日的1.36萬億元增加至11月8日的1.77萬億元,期間增加了超過4000億元。對比來看,機構投資者入市資金規模暫時有限,其中部分私募基金權益倉位從8月的48%僅提升至9月的56%,公募權益基金倉位變化不大,EPFR跟蹤的主動型外資短暫小幅流入A股後近期再度流出。

2025年股市流動性有望較今年繼續改善,內外均有望迎來增量資金。2023年以來資本市場政策注重緩解資金需求端壓力,例如放緩IPO和再融資節奏、規範減持行爲、降低印花稅等。在此背景下,2024年以來市場資金需求水平整體維持低位。今年9月以來資本市場政策聚焦市場資金供給端改善,央行創設金融機構互換便利、上市公司增持回購專項再貸款工具,長线資金入市意見落地等舉措有望推動更多增量資金入市。展望2025年,伴隨國內宏觀不確定性下降、投資者風險偏好回升延續,我們認爲個人、內外部機構投資者入市有望保持較高積極性,股市資金供給有望相較今年整體改善,具體表現爲:

1)市場回暖有望助力推動居民儲蓄再度入市。過去幾年居民儲蓄持續累積,存款呈現定期化趨勢。截至2024年9月底,我國住戶存款規模爲148.8萬億元,其中定期存款及其他存款109.0萬億,佔比73.2%。我們測算經歷本輪上漲後,萬得全A指數已修復至過去3年投資者平均成本上方,意味着投資正回報比例快速上升,有助於改善投資者風險偏好並帶來增量資金入市。

2)國內機構投資者倉位水平與入市規模仍有提升空間。私募基金方面,截至10月底,私募證券投資基金管理規模爲5.02萬億元,第三方數據顯示部分私募權益基金倉位爲56%,距離歷史均值68%的水平仍有提升空間。公募基金方面,ETF基金近年發展較快,逐漸成爲居民配置的重要工具之一,年初至10月底股票型ETF淨流入A股9237億元。長线資金方面,截至2024年二季度末,保險資金運用余額30.9萬億元,其中股票和證券投資基金3.8萬億元,佔可運用資金的12%,尚低於歷史均值13%的水平。我們認爲伴隨着《關於推動中長期資金入市的指導意見》[6]的落地,長线資金有望持續逐步提升其投資A股的規模與比例。

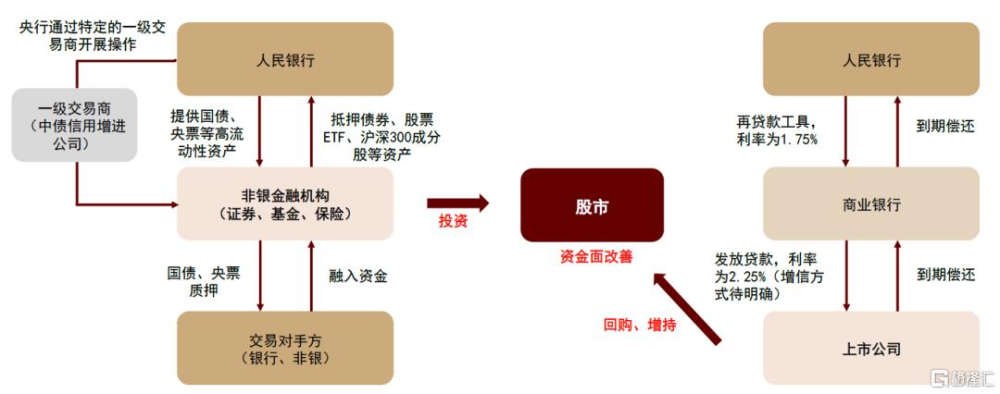

3)新型貨幣政策工具實施或爲市場帶來更多增量資金。9月24日[7]央行宣布創設兩項新的貨幣政策工具以支持股票市場穩定發展,分別爲金融機構互換便利、上市公司增持回購再貸款。截至10月18日,獲准參與互換便利操作的證券、基金公司有20家,首批申請額度已超2000億元。據不完全統計,截至10月底,滬深交易所已有超60家上市公司披露回購增持再貸款計劃。年初至10月底,A股回購、增持規模分別爲1496、691億元,超過去年同期659、616億元的水平,我們認爲在政策鼓勵上市公司开展市值管理、新型貨幣政策工具提供資金支持的背景下,2025年A股回購與增持規模有望保持在較高水平。

4)海外主動資金對A股低配情況有較大改善空間。當前海外主動基金對中國市場整體處於低配狀態。在本輪反彈中,海外主動資金尚未明顯流入A股。海外對比角度,美歐日等海外主要股市近年表現較好,估值普遍處於歷史高位,中國市場配置性價比明顯提升,中國市場在全球資金配置再平衡中有望迎來積極的邊際變化。

圖表21:2024年9月24日後A股市場情緒快速改善

注:數據截至2024年10月31日

資料來源:Wind,中金公司研究部

圖表22:A股資金框架圖

資料來源:證監會,中金公司研究部

圖表23:2024年初以來股市資金面有所改善

數據截至2024年10月31日

資料來源:Wind,中金公司研究部

圖表24:情緒改善或推動居民儲蓄再度入市

注:數據截至2024年10月31日資料來源:Wind,中金公司研究部

圖表25:萬得全A指數反彈至過去3年平均成本上方

注:數據截至2024年10月31日資料來源:Wind,中金公司研究部

圖表26:2024下半年ETF資金大幅流入A股

注:數據截至2024年10月31日資料來源:Wind,中金公司研究部

圖表27:9月底以來的反彈中海外被動資金流入A股,但主動型資金流入尚不明顯

注:數據截至2024年10月31日資料來源:Wind,中金公司研究部

圖表28:央行創設新的貨幣政策工具支持資本市場

資料來源:中國政府網,中國人民銀行,中金公司研究部

估值:A股估值仍有修復空間

9月下旬以來國內外宏觀政策環境轉變,投資者情緒改善,增量資金入市、交易保持活躍,經歷9月下旬以來的上漲後,當前市場低估程度有所修復,具體的:

1)寬基指數層面,整體估值低於2005年以來歷史均值,但相比前期底部位置修復較多。滬深300、中證500、創業板指等主要指數前向市盈率在10月8日創出年內新高後有所回落,截至11月6日,前向市盈率分別爲11.3x、19.5x、25.7x,仍略低於2005年以來歷史均值,相比前期低點分別上修15.3、25.4、25.8個百分點。

2)龍頭與外資重倉股層面,我們構造的外資持股佔比前100的消費醫藥科技股指數,9月18日至11月6日,漲幅21.8%,前向市盈率擴張至17.9x,仍低於歷史均值19.9x,相比2021年高點的37.4x仍存約52.1%的差距,位於歷史44%分位數。

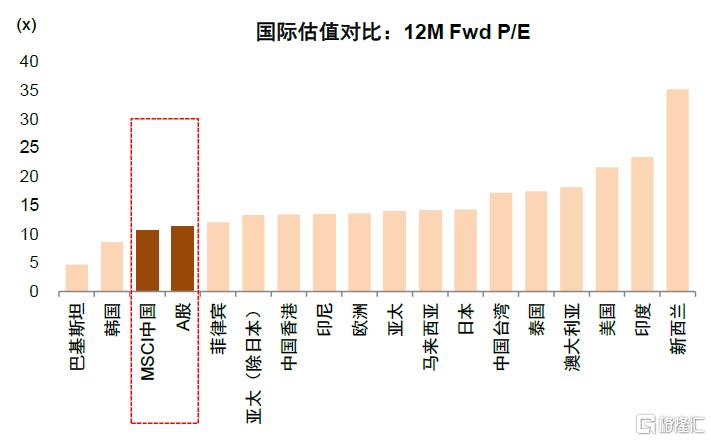

3)從全球對比維度,A股市場具備較高的投資性價比。A股市場估值仍處於全球偏低水平,考慮到當前海外資產在A股配置比例並不算高、中外資產回報相關性處於較低水平,我們認爲當前A股對於全球投資者而言具備較好投資吸引力,或成爲海外資產多元配置、分散風險的理想選擇。

4)行業估值分化依然明顯,地產板塊估值回升,消費領域部分行業估值仍在歷史低位。計算機和國防軍工等行業市盈率估值回升至歷史前75%分位數;受益於增量政策帶動的地產鏈行業的估值有所回升,鋼鐵、汽車、電子、商貿零售、機械設備和建材等行業的估值也位於前50%分位數。社會服務、紡織服飾、公用事業、食品飲料、農林牧漁等消費領域部分行業以及公用事業、銀行、有色金屬等高股息行業估值處在25%分位數以下的較低水平。

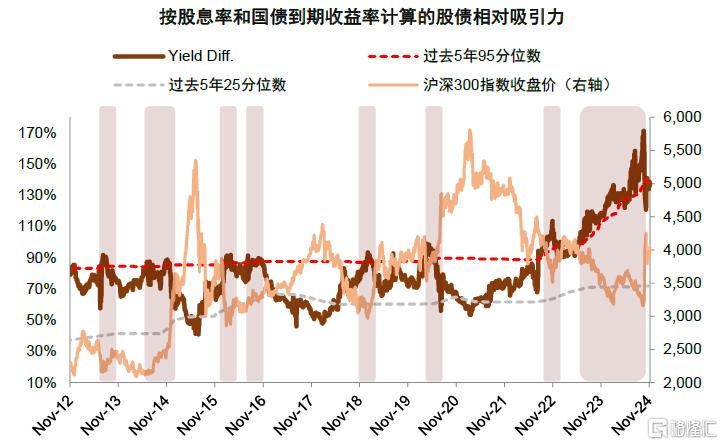

5)從股債比價的角度,股票資產仍有相對吸引力。根據股息率和國債收益率測算的股債相對吸引力指數目前爲136.2%,略低於過去5年95%分位數139.2%,仍處於歷史高位水平。

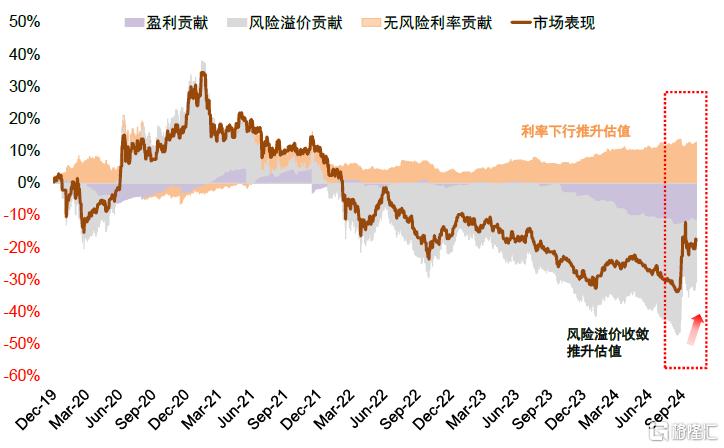

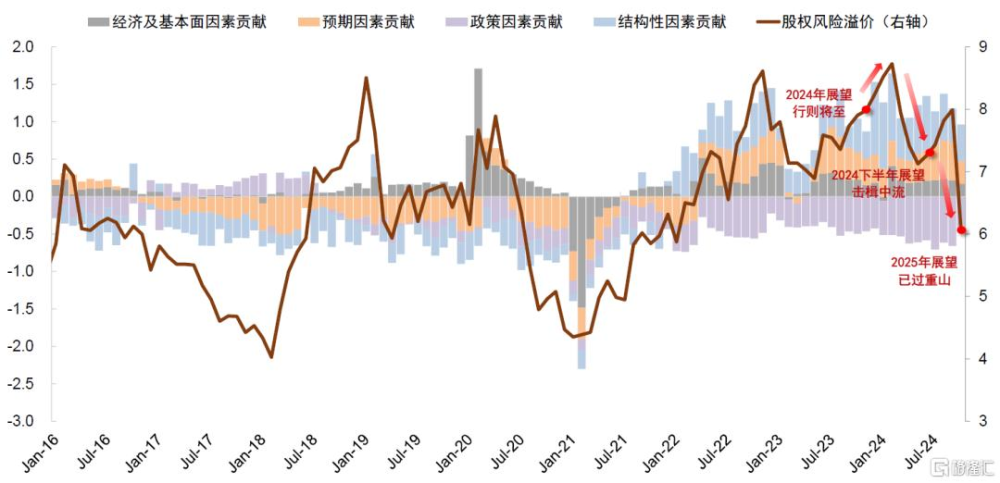

客觀看待市場估值接近歷史均值的現象。當前投資者普遍關注滬深300等指數市盈率已向上修復至歷史均值附近。我們認爲市場估值並非刻舟求劍,有三點值得注意:1)本輪風險溢價收斂推動估值修復,但剔除無風險收益影響後,當前滬深300的風險溢價仍在2005年以來的歷史均值上方0.5倍標准差的位置;過去3年A股股權風險溢價中樞明顯擡升,未來隨着政策面持續發力以及預期改善,股權風險溢價仍有下降空間;2)金融板塊估值低,總市值大,金融板塊年內較大漲幅導致指數市盈率上升較多,相比之下滬深300非金融指數市盈率TTM相比歷史均值仍有10%以上的差距;3)企業盈利過去3年增長較爲平緩,估值反映的是未來的預期,若未來盈利預期修復,也會對估值帶來支持。

圖表29:滬深300非金融前向市盈率仍略低於歷史均值

注:數據截至2024年11月6日資料來源:朝陽永續,中金公司研究部

圖表30:龍頭與外資重倉股修復至均值附近

注:數據截至2024年11月6日資料來源:Factset,中金公司研究部

圖表31:全球對比維度,A股仍具備較高的投資性價比

注:數據截至2024年11月6日資料來源:Factset,朝陽永續,中金公司研究部

圖表32:股債比價的角度,股票資產仍有相對吸引力

注:數據截至2024年11月6日資料來源:Wind,中金公司研究部

圖表33:滬深300指數表現驅動因素拆解顯示,風險溢價收斂推動估值修復

注:2019年12月31日爲基期;數據截至2024年11月6日資料來源:Bloomberg,中金公司研究部

圖表34:滬深300股權風險溢價中樞過去3年明顯擡升,近期上升趨勢有所放緩

注:數據截至2024年11月6日資料來源:Wind,朝陽永續,中金公司研究部

圖表35:政策面持續發力及預期改善,股權風險溢價或仍有下行空間

注:數據截至2024年9月30日

資料來源:朝陽永續,中金公司研究部

行業配置與主題:重回景氣視野,重回賽道布局

2024年國內經濟面臨內需不足等多方面挑战,通脹下行影響企業盈利,順周期板塊普遍承壓,高景氣領域稀缺,僅部分出口鏈行業業績表現相對亮眼。展望2025年,我國部分成長產業基本面經歷多年調整,產能有望在政策引導及產業自身趨勢下走向出清,景氣回升產業明年有望逐漸增多。結合投資者風險偏好改善,過去3年的投資理念可能面臨調整,賽道研究、景氣投資有望逐漸回歸。關注四條主线:

1)景氣成長:成長產業經歷過去三年的估值持續壓縮,部分領域已經對基本面下行進行較充分預期和定價,隨着宏觀環境趨於穩定和風險偏好改善,景氣投資有望重回視野。未來在三重力量驅動下景氣回升產業可能增多:a)供給側出清,行業資本开支下降到產能擴張放緩或收縮,但需求仍維持良好增長趨勢,供需重新實現平衡後行業利潤率、基本面預期有望迎來拐點,估值和盈利也將先後修復;b)政策支持新質生產力發展,疊加外部博弈,產業自主仍是重要發展趨勢,此外化解地方債務壓力也利好部分與政府業務關聯度高的行業;c)新產業趨勢驅動,AI從基礎算力到應用推廣,也將帶來新需求。建議關注鋰電池、高端制造;半導體、消費電子、軟件等爲代表的科技軟硬件。

2)韌性外需:美國新總統上任及聯儲降息加大美國經濟軟着陸概率但貿易等領域不確定性增加,但中國制造業競爭力在過去也有趨勢性提升,關注電網、商用車、家電和工程機械等外部潛在衝擊較小、需求有韌性的外需相關領域。此外工業金屬等資源品供給不足,但存在新產業和新市場的增量需求。

3)新型紅利:高股息策略將有所分化,傳統自然壟斷行業的股息率性價比有所下降,相較之下具備優質現金流的消費龍頭,較高的分紅水平對應較高的股息率水平,新視角關注食品飲料等泛消費領域。

4)政策支持:關注確定性高、持續性較好的政策及資本市場改革對相關領域的影響,a)並購重組:今年9月以來政策變化帶來並購重組市場的重新活躍,投資者關注度也隨之提升;b)破淨修復:A股仍有超過500家公司處於破淨狀態,政策指引下存在改善股東回報和公司治理的潛力;c)地方政府化債:與政府業務關聯度高、應收账款等問題相對突出的領域,如建築、建材、計算機等。

關注6大主題性機會。周期性的波動及結構性的趨勢,同時疊加政策與事件性的催化,也提供了較多主題性機會。我們建議2025年關注如下主題:1)並購重組;2)人工智能及新質生產力;3)化債受益;4)超跌優質龍頭;5)以舊換新政策和消費場景修復;6)美聯儲降息,等等。

圖表36:中金A股行業配置未來3-6個月觀點及細分小項

資料來源:FactSet,Wind,中金公司研究部

注:本文摘自中金2024年11月12日已經發布的《A股市場2025年展望:已過重山》,分析師:李求索S0080513070004 SFC CE Ref:BDO991、黃凱松S0080521070010 SFC CE Ref:BRQ876、李瑾S0080520120005 SFC CE Ref:BTM851、魏冬S0080523070023 SFC CE Ref:BSV154等

標題:2025年A股展望:已過重山

地址:https://www.iknowplus.com/post/165952.html