美元“落”,萬物“升”

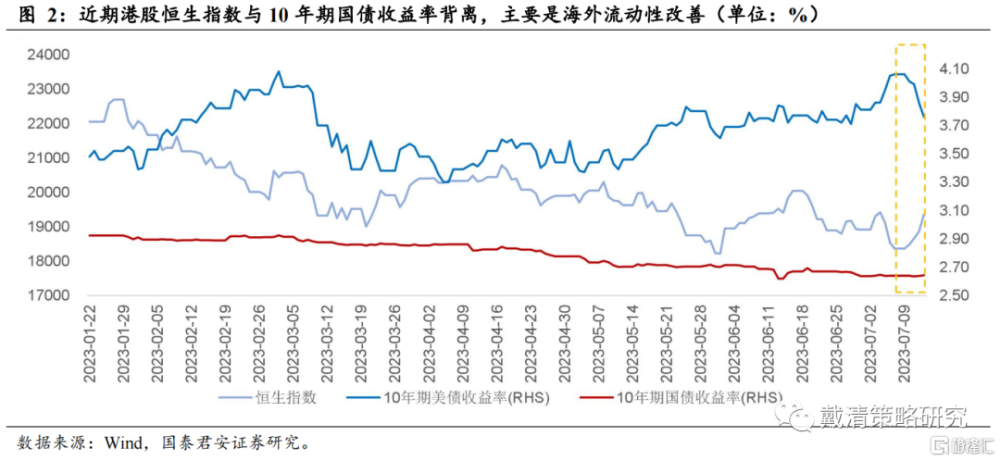

本報告導讀:歷史走勢來看,港股中長期表現與10年期中國國債收益率高度相近。然而,近期港股恆生指數上漲,與10年期國債收益率背離,主要是海外流動性改善,美債利率和美元均明顯回落。類似的宏觀背景在歷史上並不少見,歷史經驗顯示,在國內經濟溫和增長,海外流動性轉寬松的幾個類似階段,港股或能通過估值提升而表現較好。

摘要

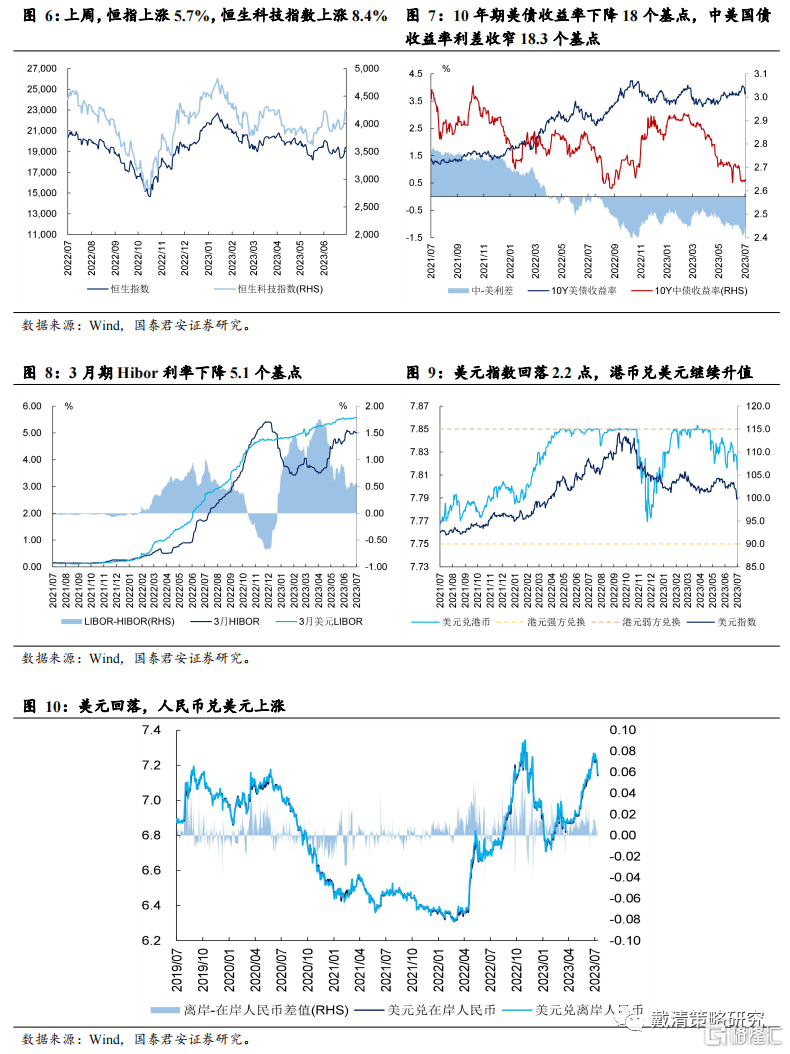

上周美元美債利率明顯回落,助推港股大漲。1)國內方面,通脹數據低於預期,6月出口增速回落,國內弱復蘇格局延續。2)海外方面,美國6月通脹數據超預期回落,美聯儲加息預期降溫,美債利率和美元指數明顯回落。資金方面,港股市場流動性轉好,10年期美債收益率下降18個基點,3月期Hibor利率下降5.1個基點。3)在國內弱復蘇+海外流動性改善的環境下,全周恆生指數上漲5.71%,恆生科技指數上漲8.39%。

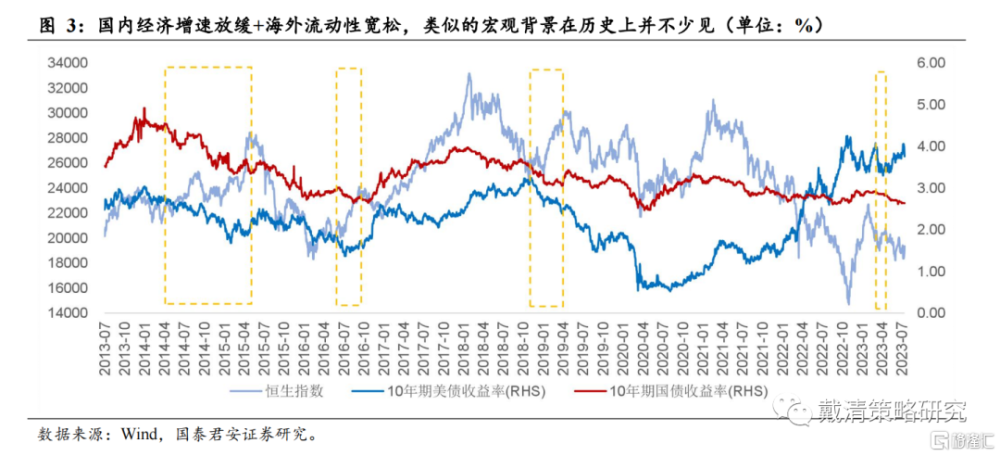

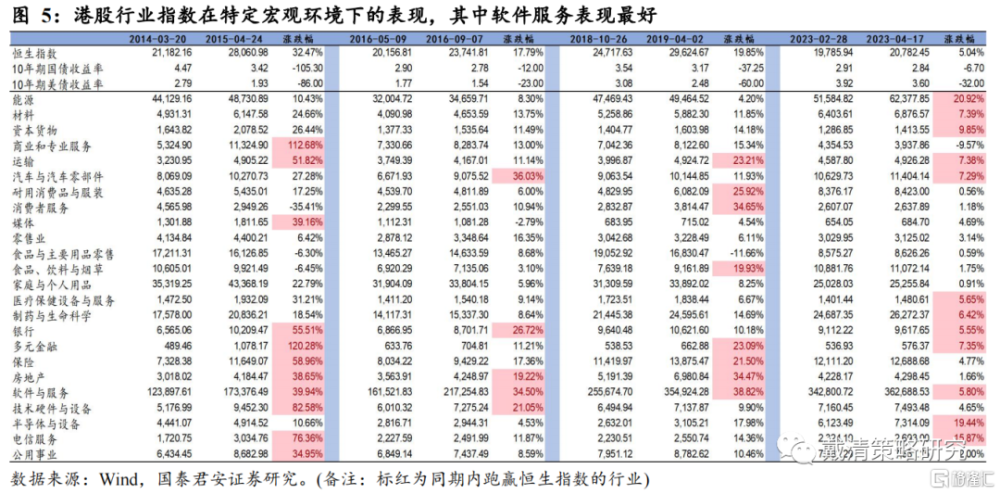

弱復蘇+海外流動性改善,類似的宏觀背景在歷史上並不少見。歷史經驗顯示,在國內經濟溫和增長,海外流動性轉寬松的幾個類似階段,港股均能通過估值提升而表現較好。從復盤表現來看,10年期美債收益率下降10個基點,對應着恆生指數上漲1.6~7.7%。其中,表現最好的是軟件與服務行業。下半年,隨着美聯儲加息周期進入尾聲,宏觀環境或與18年底的情況較爲類似。

從節奏和空間來看,流動性敏感品種短期或有震蕩,但仍有上行空間。部分海外流動性品種已計入一定的寬松預期,考慮到Q3美國通脹同比讀數可能有所反復,中樞位置短期難繼續下行,加息預期也將隨之波動,此時相關品種的價格或位置更爲重要,較高位置的品種短期或有反復,例如港股恆生科技指數已反彈至前期高點附近,短期震蕩的可能性將上升,看好其中長期表現。部分位置較低的品種,如半導體、電子、(黃金、銅等)有色和創新藥仍值得關注。預計,海外流動性的趨勢性拐點,或需等待美國消費信貸數據下行趨勢的確認。

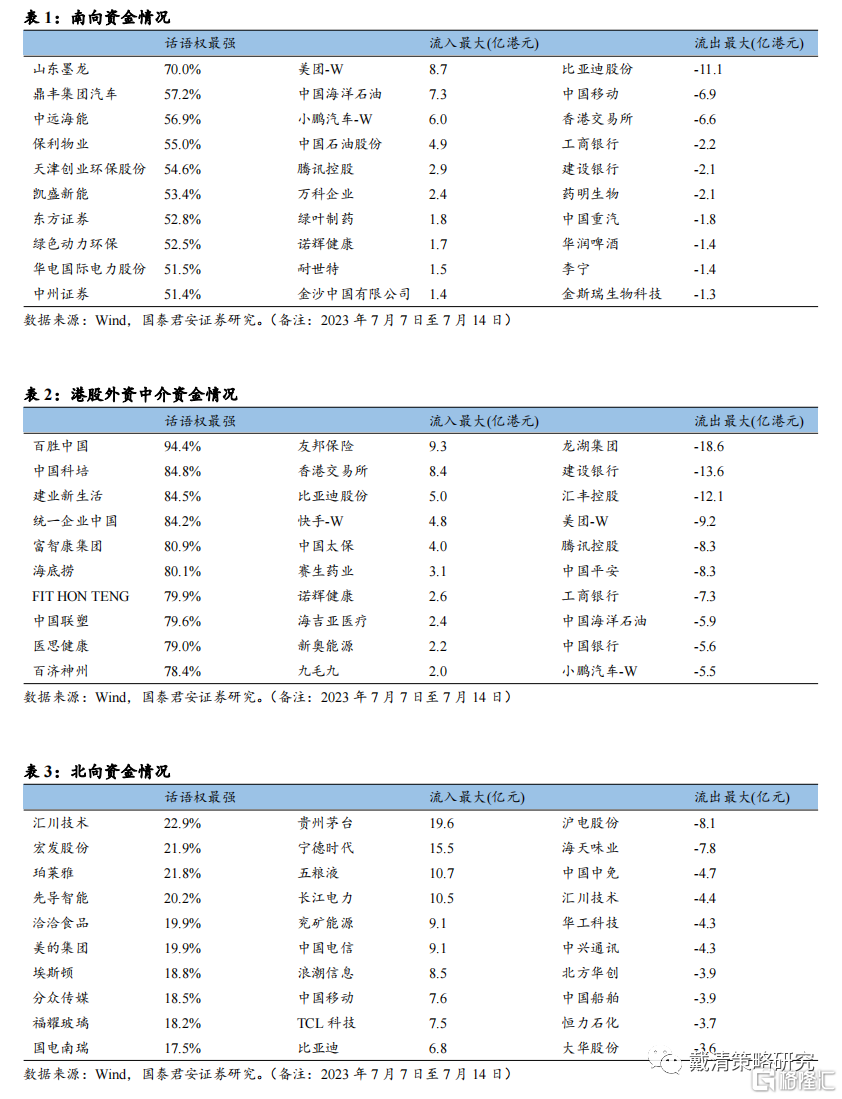

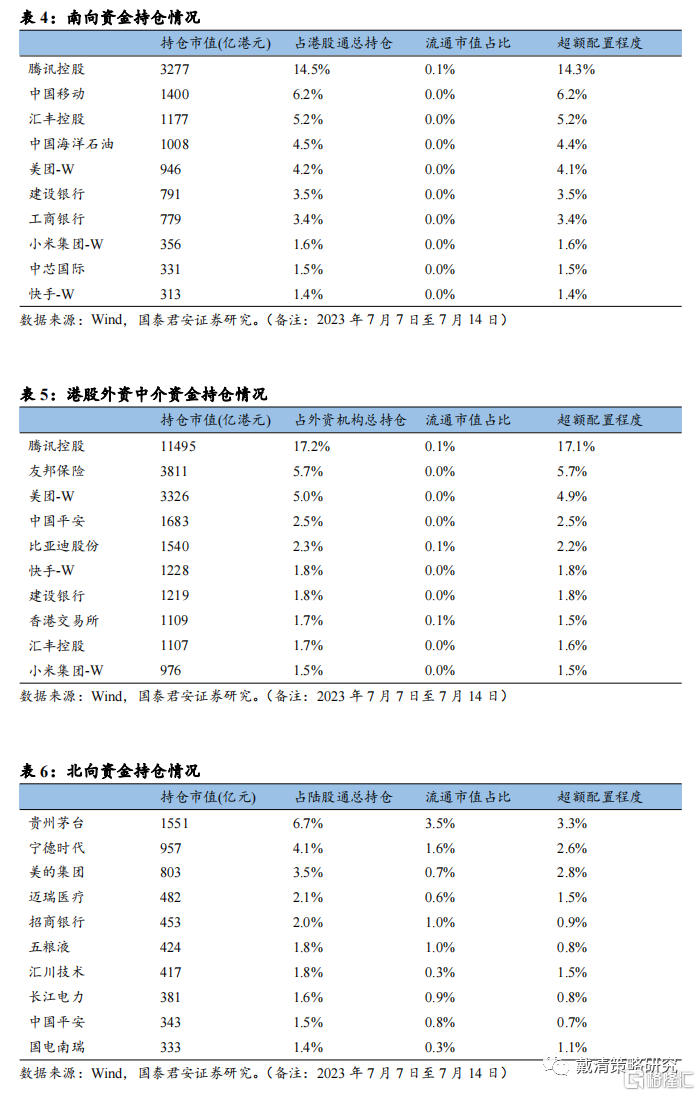

資金層面,上周港股的南下資金部分兌現,外資流入反復。行業層面,南向資金與港股外資中介資金最大的共識在於均淨流入醫療保健服務、消費者服務和食品飲料等行業,均淨流出銀行和汽車及零部件行業;分歧方面,南向資金更多淨流入能源、零售業、制藥、軟件與服務和房地產等行業,淨流出多元金融和媒體行業,而外資中介資金則反之。個股層面,南向資金最大淨流入的5只個股爲美團、中國海洋石油、小鵬汽車、中國石油股份和騰訊控股。外資中介資金最大淨流入的5只個股爲友邦保險、香港交易所、比亞迪股份、快手和中國太保。(資金流動的個股列表,見正文)

風險因素:1)國內經濟復蘇進度不及預期;2)美聯儲超預期收緊。

正文

1.上周美元美債利率回落,驅動港股攀升

近期,部分國內經濟數據環比有所走弱,復蘇仍需政策支持,10年期中國國債收益率下降。中國6月CPI同比持平,環比下降0.2%;PPI同比下降5.4%,環比下降0.8%; 6月出口增速繼續下探,中國6月出口同比降12.4%,前值降0.8%。整體而言,國內經濟復蘇還需更多政策支持。

從長周期視角來看,港股恆指與10年期中國國債收益率高度相關,背後的邏輯更多反映國內經濟增長趨勢。港股表現受宏觀環境的流動性、市場風險偏好和企業盈利預期三者共同決定。其中,港股企業盈利表現決定港股中長期表現,而港股企業盈利表現與國內經濟增長有着十分密切的關系。用10年期中國國債收益率來表徵國內經濟增長趨勢,從歷史走勢來看,港股中長期表現與10年期國債收益率高度相近。

然而,上周恆指上漲接近6%,與10年期中國國債收益率背離,主要是海外流動性改善,美元以及美債利率明顯回落。美國6月CPI同比增速顯著下滑至3%,環比上漲0.2%,核心CPI同比上漲4.8%,環比上漲0.2%,均低於市場預期。美國物價漲幅回落使市場對美聯儲在7月以後的繼續加息的預期降溫。受此影響,上周海外流動性好轉,美元指數下跌,10年期美債收益率回落29個基點,恆生指數上漲5.7%。

部分投資者關心的是,未來的宏觀場景如果是國內經濟弱復蘇疊加海外流動性改善,港股上漲行情是否能夠持續。本周國泰君安通過復盤過去十年當中,在類似的宏觀場景下的港股指數以及行情表現,以提供策略思路。

2.歷史經驗顯示,弱復蘇+美債落,或提振港股表現

類似的宏觀背景在歷史上並不少見。復盤過去國內經濟復蘇溫和(以10年期中債利率震蕩偏低來刻畫),海外流動性寬松的階段(以10年期美債利率震蕩回落來刻畫)。國泰君安發現有這幾個比較明顯的時期:1)2014年3月下旬至2015年4月下旬;2)2016年5月上旬至2016年9月上旬;3)2018年10月下旬至2019年4月上旬;4)2023年2月下旬至2023年4月中旬。

1)2014年3月下旬至2015年4月下旬:2014年海外經濟體增長偏弱,歐洲經濟繼續在底部震蕩,全球債市長端收益率普遍下行。國內實體經濟增長放緩,但流動性十分充足,政策端也有支持。在這段時段,恆生指數累計上漲32.5%,10年期國債收益率下降105個基點,美債收益率下降86個基點;美債下降10個基點對應着恆生指數上漲3.7%左右。其中,跑贏恆生指數的行業有多元金融(120%)、商業與專業服務(112%)、技術硬件與設備(82%)、電信服務(76%)和保險(59%)等。

2)2016年5月上旬至2016年9月上旬:美國經濟溫和復蘇,歐元區經濟復蘇較弱,歐元區通脹低迷,期間美聯儲加息預期回落,海外流動性維持寬松。國內經濟增長平穩,但投資端增速較弱。期間,恆生指數累計上漲17.8%,10年期國債收益率下降12個基點,美債收益率下降23個基點;美債下降10個基點對應着恆生指數上漲7.7%左右。其中,跑贏恆生指數的行業有汽車及零部件(36%)、軟件與服務(34%)、銀行(26%)、技術硬件與設備(21%)和房地產(19%)等。

3)2018年10月下旬至2019年4月上旬:2018年下半年,國內經濟壓力上升,市場對穩增長政策的預期升溫,企業家座談會對市場情緒有較大提振。同時,海外美聯儲加息衝擊邊際減弱,美聯儲政策大幅轉向,降息預期顯著升溫。恆生指數累計上漲19.8%,10年期國債收益率下降37個基點,美債收益率下降60個基點;美債下降10個基點對應着恆生指數上漲3.3%左右。其中,跑贏恆生指數的行業有軟件與服務(38%)、消費者服務(34%)、房地產(34%)、運輸(23%)和多元金融(23%)等。

4)2023年2月下旬至2023年4月中旬:國內經濟復蘇斜率放緩,國債收益率出現下修。海外銀行業出現危機,美聯儲定向投放流動性。恆生指數累計上漲5.0%,10年期國債收益率下降6.7個基點,美債收益率下降32個基點;美債下降10個基點對應着恆生指數上漲1.6%左右。其中,跑贏恆生指數的行業有能源(21%)、半導體與設備(19%)、電信服務(16%)、資本貨物(10%)和運輸(7%)等。

總結:歷史經驗顯示,在國內經濟溫和增長,海外流動性轉寬松的階段,港股往往能通過估值提升而表現較好。從復盤表現來看,10年期美債收益率下降10個基點,對應着恆生指數上漲1.6~7.7%。其中,在過去4次類似的階段裏,表現最好的是軟件與服務行業,4次均跑贏恆生指數。

下半年,隨着美聯儲加息周期進入尾聲,期待流動性寬松交易,宏觀環境或與18年底的情況較爲類似。目前,7月美聯儲加息接近“板上釘釘”,9月或11月再次加息仍有一定的概率,2024年首次降息預期時間推遲到3月附近,與之相對應的是,10年期美債利率已經達到頂部區域,可以逐漸布局流動性寬松策略。另外,國內經濟逐漸企穩,考慮到恆生指數估值仍處於歷史低位,若下半年美債收益率下降至3%~3.5%左右,港股或再次受益於海外流動性寬松交易。

從節奏和空間來看,短期或有震蕩,但仍有上行空間。部分海外流動性品種已計入部分寬松預期,未來美國通脹讀數可能有所反復,加息預期也將隨之波動,相關品種的價格位置更爲重要,較高位置的品種短期或有反復,例如港股恆生科技指數已反彈至前期高點附近,短期震蕩的可能性將上升,但看好中長期表現。部分位置較低的品種,如半導體電子、(黃金、銅等)有色和創新藥仍然值得關注。海外流動性的趨勢性拐點,或需要等待美國消費信貸數據下行趨勢的確認。

3.上周回顧:海外流動性轉好,港股反彈

海外流動性轉寬松,港股上周反彈。1)國內方面,上周公布6月通脹數據低於預期,出口增速進一步下探。2)海外方面,美國6月通脹數據回落,市場對美聯儲7月後進一步加息的預期降溫,美債和美元指數回落。3)資金方面,港股市場流動性轉好。全周10年期美債收益率下降18個基點,中美國債收益率利差收窄18.3個基點。3月期Hibor利率下降5.1個基點,Libor-Hibor利差縮小8.2個基點,港幣兌美元繼續升值。整體而言,海外流動性好轉,提振港股市場表現。全周,恆生指數上漲5.71%,恆生科技指數上漲8.39%。

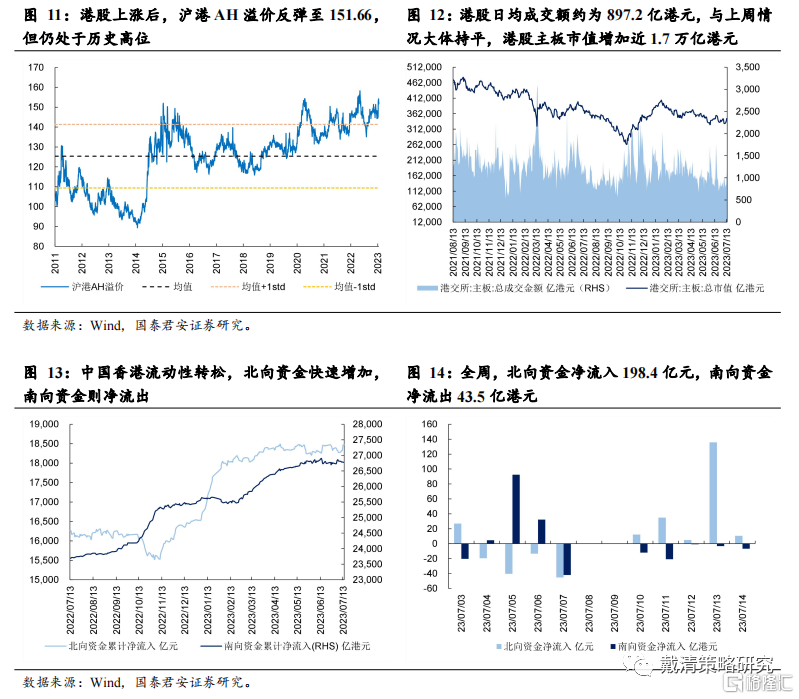

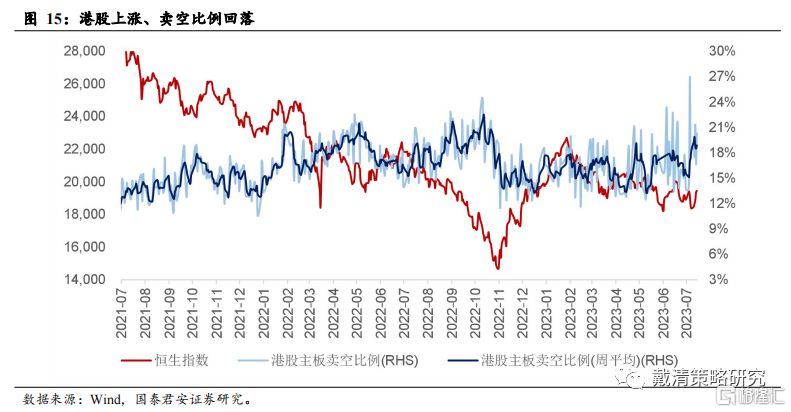

由於港股市場反彈,部分南向資金獲利了結。中國香港流動性轉松,北向資金快速增加,南向資金則淨流出;全周北向資金淨流入198.4億元,南向資金淨流出43.5億港元。港股日均成交額約爲897.2億港元,與上周情況大體持平。港股在上周上漲後,主板市值增加近1.7萬億港元,滬港AH溢價反彈至151.66,但仍處於歷史高位。

4.港股二級行業資金流動方面

1)南向資金

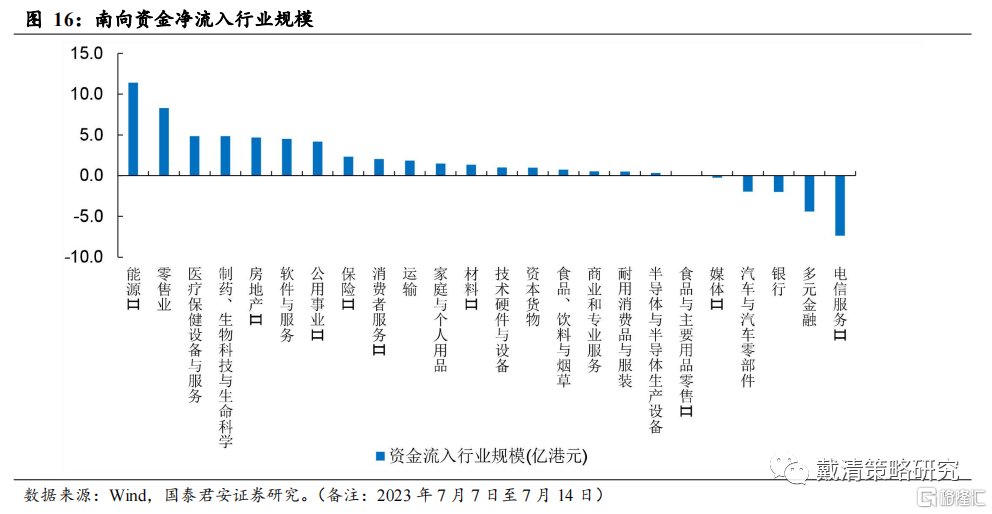

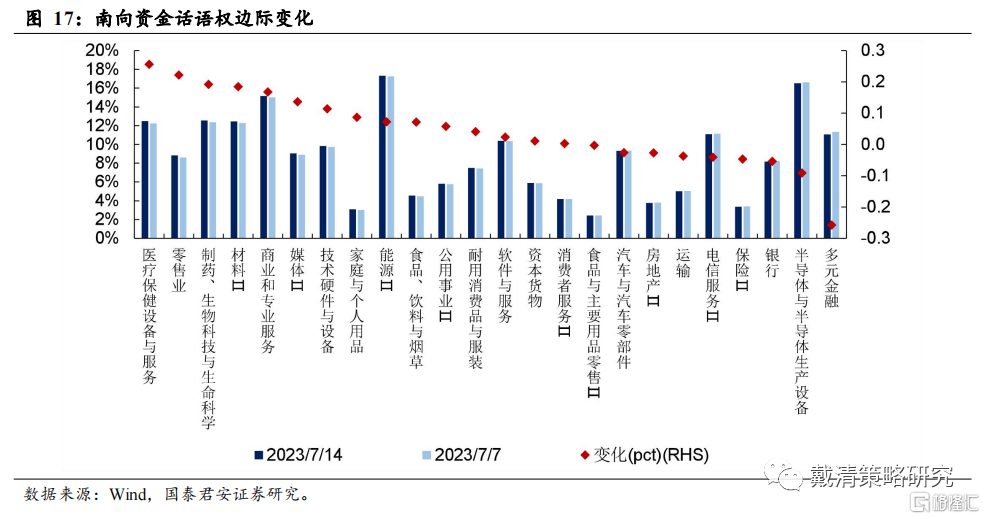

南向資金淨流出43.5億港元,最大淨流入能源行業;最大淨流出電信服務行業。南向資金淨流入前5的行業是能源、零售業、醫療保健服務、制藥和房地產行業;南向資金淨流出前5的行業是電信服務、多元金融、銀行、汽車與零部件和媒體行業。從行業話語權變化來看,南向資金話語權增加最多的5個行業是醫療保健服務、零售業、制藥、材料和商業與專業服務行業。

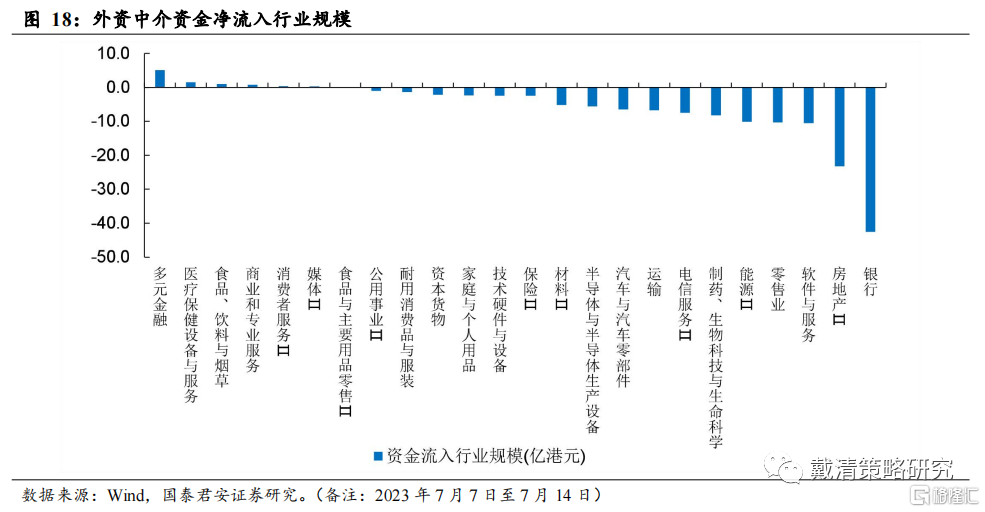

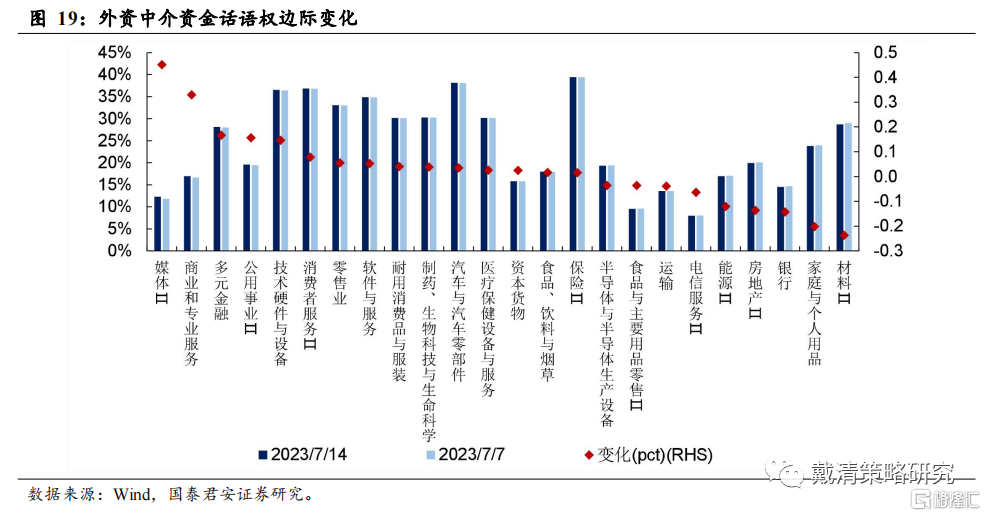

2)外資中介資金

外資中介資金淨流出139.4億港元,最大淨流入多元金融行業;最大淨流出銀行行業。外資中介資金淨流入前5的行業是多元金融、醫療保健服務、食品飲料、商業與專業服務和消費者服務行業;外資中介資金淨流出前5的行業是銀行、房地產、軟件與服務、零售業和能源行業。從行業話語權變化來看,外資中介資金話語權增加最多的5個行業是媒體、商業與專業服務、多元金融、公用事業和技術硬件與設備行業。

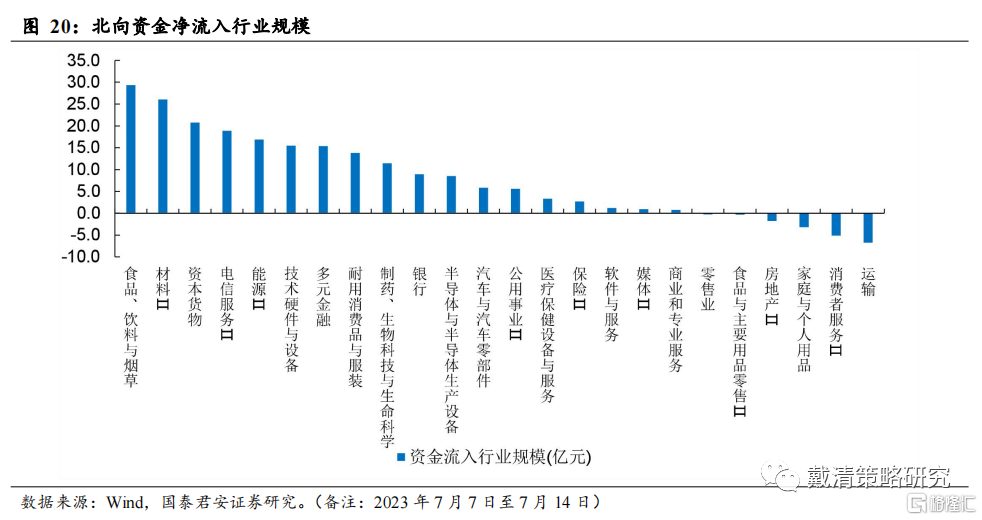

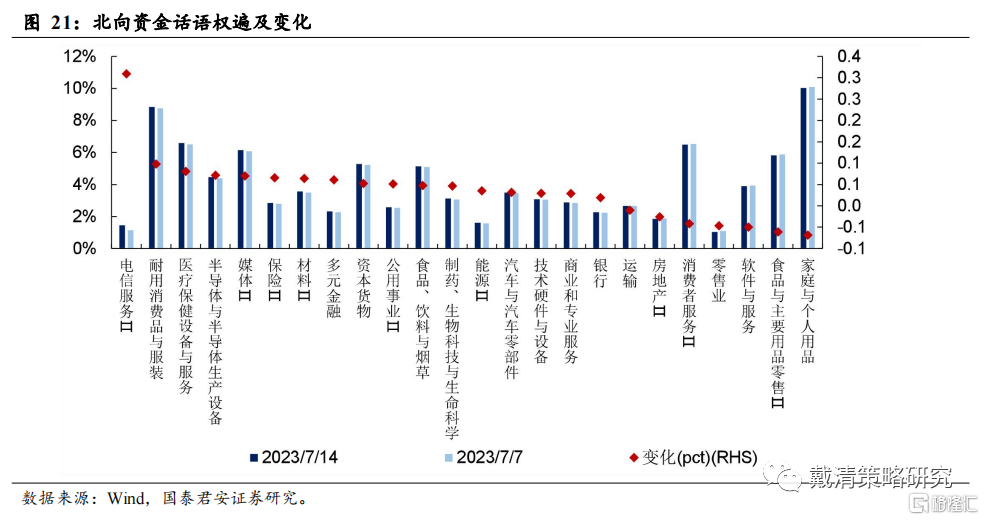

3)北向資金

北向資金淨流入198.4億元人民幣,最大淨流入食品飲料行業;最大淨流出運輸行業。北向資金淨流入前5的行業是食品飲料、材料、資本貨物、電信服務和能源行業;北向資金淨流出前5的行業是運輸、消費者服務、家庭與個人用品、房地產和食品與主要用品零售行業。從行業話語權變化來看,北向資金話語權增加最多的5個行業是電信服務、耐用消費品與服裝、醫療保健服務、半導體與設備和媒體行業。

港股內、外資最大的共識是淨流入醫療保健服務,淨流出電信服務;分歧是南向資金淨流入能源,淨流出多元金融行業,而外資流向相反。具體來看,南向資金與港股外資中介資金最大的共識在於均淨流入醫療保健服務、消費者服務和食品飲料等行業,均淨流出電信服務、銀行和汽車及零部件行業;分歧方面,南向資金淨流入能源、零售業、制藥、軟件與服務和房地產等行業,淨流出多元金融和媒體行業,而外資中介資金則反之。

外資在港股與北上資金的最大共識是均淨流入多元金融行業,淨流出運輸行業。具體看,港股外資中介資金與北向資金最大的分歧在於港股外資中介資金淨流入銀行、能源、材料和電信服務等行業,淨流出消費者服務行業,而北向資金反之;共識方面,港股外資中介資金與北向資金均淨流入多元金融、食品飲料和醫療保健服務等行業,均淨流出運輸、房地產和零售業等行業。

5.個股資金流向列表

南向資金偏向能源股,外資偏向非銀金融股,兩者共識流入成長股。南向資金最大淨流入的5只個股爲美團(8.7億港元)、中國海洋石油(7.3億港元)、小鵬汽車(6.0億港元)、中國石油股份(4.9億港元)和騰訊控股(2.9億港元)。外資中介資金最大淨流入的5只個股爲友邦保險(9.3億港元)、香港交易所(8.4億港元)、比亞迪股份(5.0億港元)、快手(4.8億港元)和中國太保(4.0億港元)。

6. 風險提示

1) 國內經濟復蘇進度不及預期;2)美聯儲超預期收緊。

感謝黃凱鴻對本報告的貢獻。

注:本文國泰君安證券2023年7月17日研究報告《【國君戴清|港股】美元“落”,萬物“升”——港股資金跟蹤周報》,報告分析師:國君海外策略團隊

本公衆訂閱號(ID: 624692)爲國泰君安證券研究所海外策略研究團隊依法設立並運營的自媒體公衆訂閱號。本團隊負責人 戴清 具備證券投資咨詢(分析師)執業資格,資格證書編號爲S0880522090007。

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:美元“落”,萬物“升”

地址:https://www.iknowplus.com/post/14415.html