關於利率傳導機制的改革及其對股市和債市的影響

引子

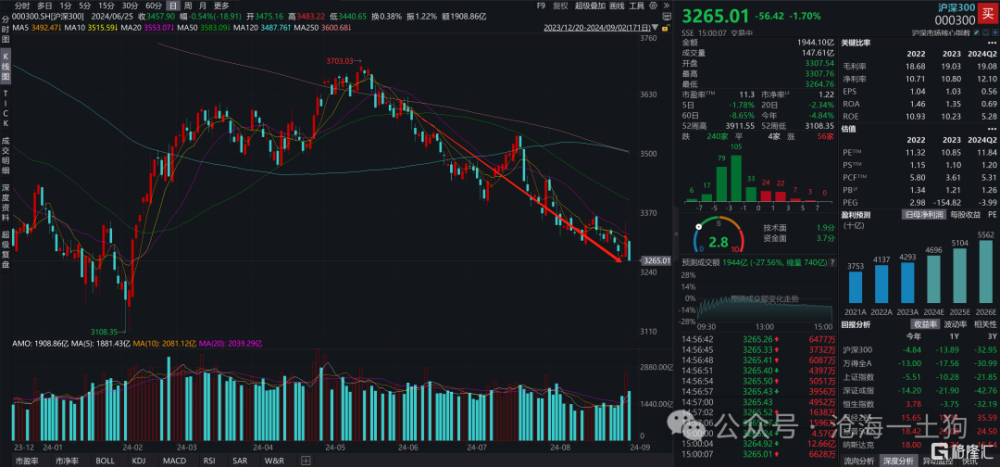

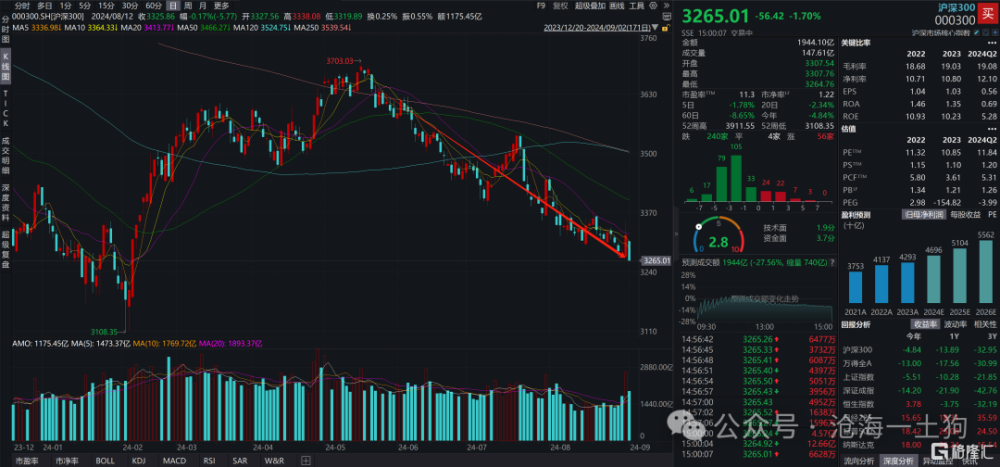

自今年5月份以來,資本市場出現了一個十分詭異的現象:一方面,銀行股持續上漲;另一方面,滬深300指數持續下跌。

不少投資者憑着直覺把銀行股放到了股市的對立面,進行了一系列的口誅筆伐。他們是這樣解釋的,爲了應對股市下跌,投資者們抱團到了銀行股中,這種抱團行爲又導致股市的進一步下跌。

然而,這種解釋根本不算解釋,只是把現象換了一種方式重新描述了一遍。

這篇文章我們打算用一個更加穩健的解釋,某種因素X既導致了銀行股的上漲,又導致了滬深300指數的下跌。

更進一步,我們會明確這個因素X,並把利率傳導機制、股市、債市融合成一個整體。

負債端所驅動的銀行股上漲

我們先從銀行這一端开始,今年銀行所遭遇的利好因素主要是負債端因素,即降低銀行負債成本。

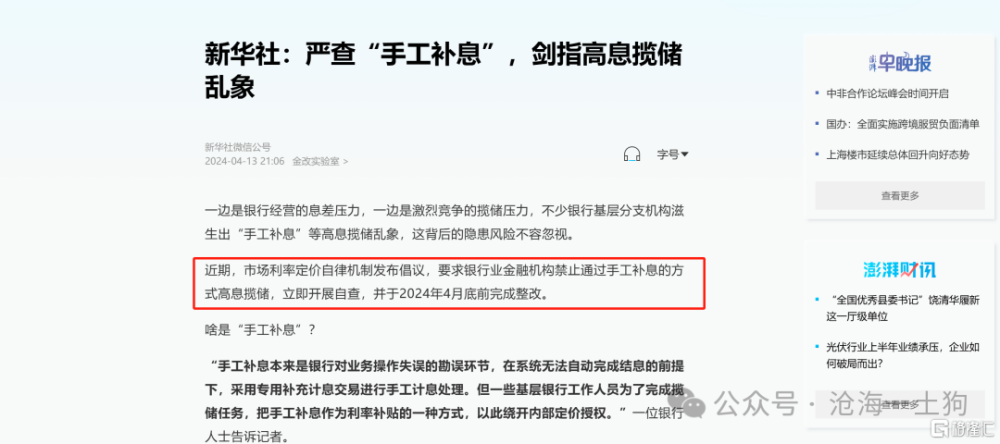

1、打擊手工補息;

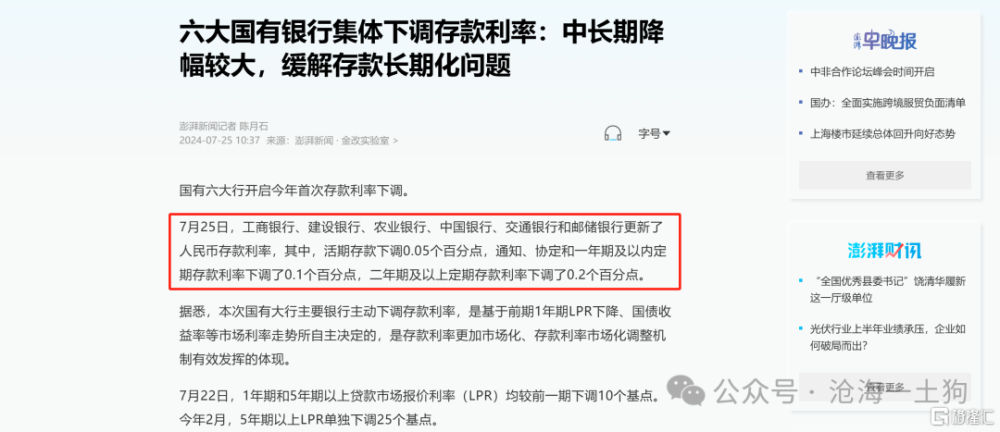

2、降低存款利率;

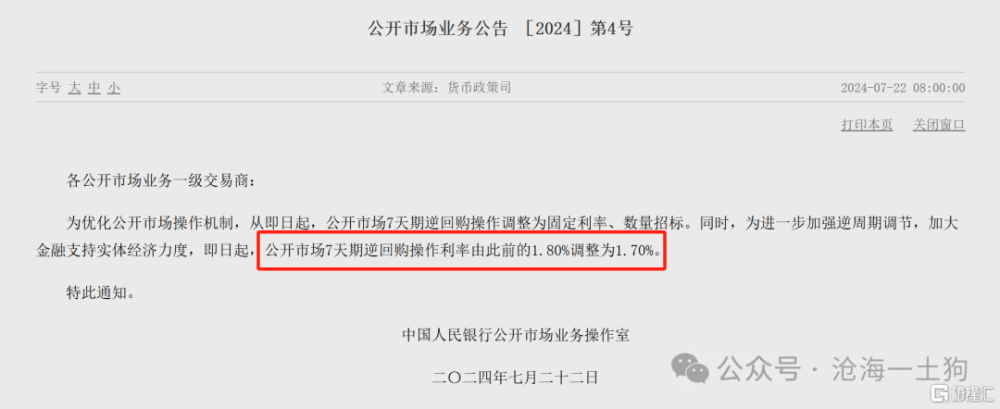

3、降低OMO利率;

4、降低MLF利率;

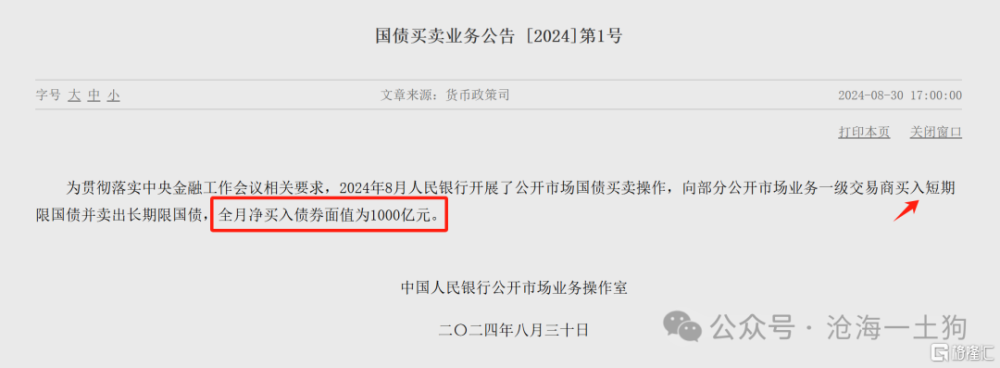

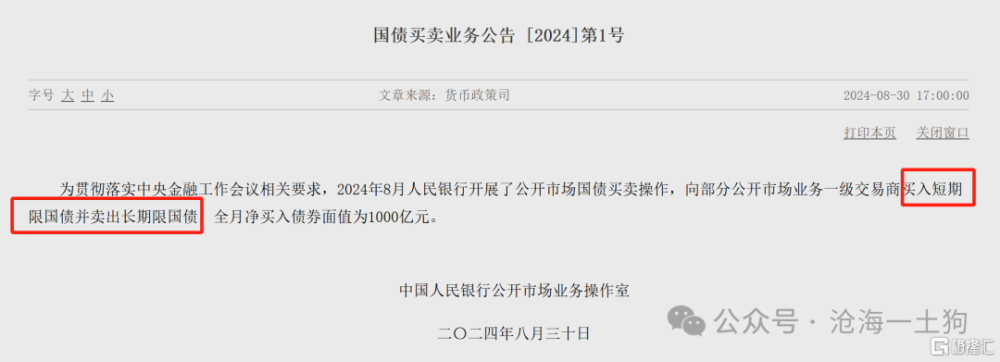

5、淨买入國債;

這些舉措均會降低銀行的負債成本,要么降低銀行的普通負債成本,要么降低銀行的同業負債成本。因此,這些政策會從成本端驅動銀行股的上漲。

降息對無風險利率的推升

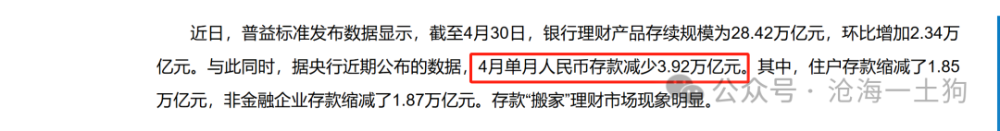

這些降息舉措會顯著地影響資本的流向,導致大規模的存款搬家:

大量的存款從銀行表內轉移至銀行表外,尤其是銀行理財。

那么,這跟股票市場有什么關系呢??這會顯著地提高理財產品的預期收益,從而提高系統的無風險利率。

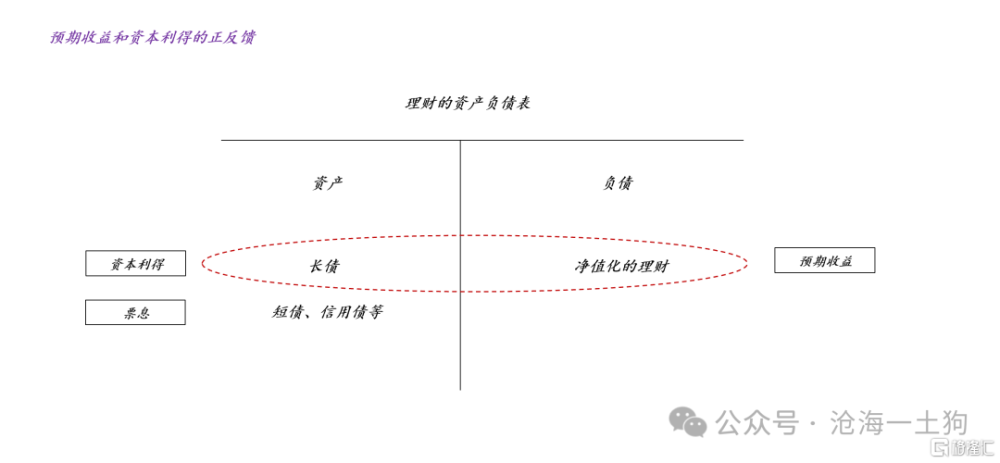

當下的理財產品與以往有兩個顯著的不同:

1、持有大量長期債券;

2、淨值化管理;

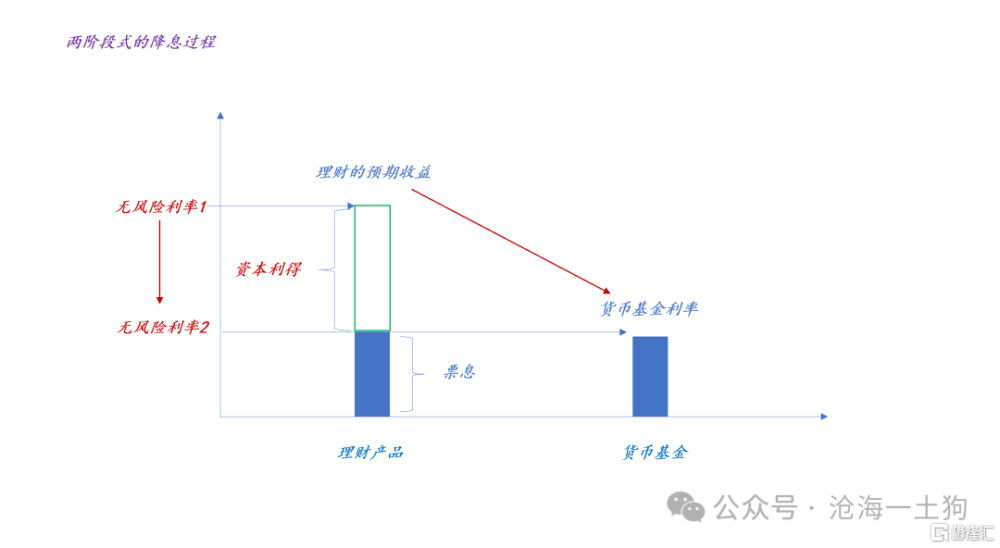

如上圖所示,這兩個新的特徵會導致一個預期收益和資本利得之間的正循環。

當“打擊手工補息”等外力使得理財規模膨脹時,長債的資本利得會增加,這會顯著地提高產品的預期收益,預期收益的提高又會虹吸其他社會資金,導致理財規模的進一步膨脹。

這個正循環會顯著地改變利率傳導機制,降息會帶來提高無風險利率的效果,這是因爲降息會增加長債的資本利得。

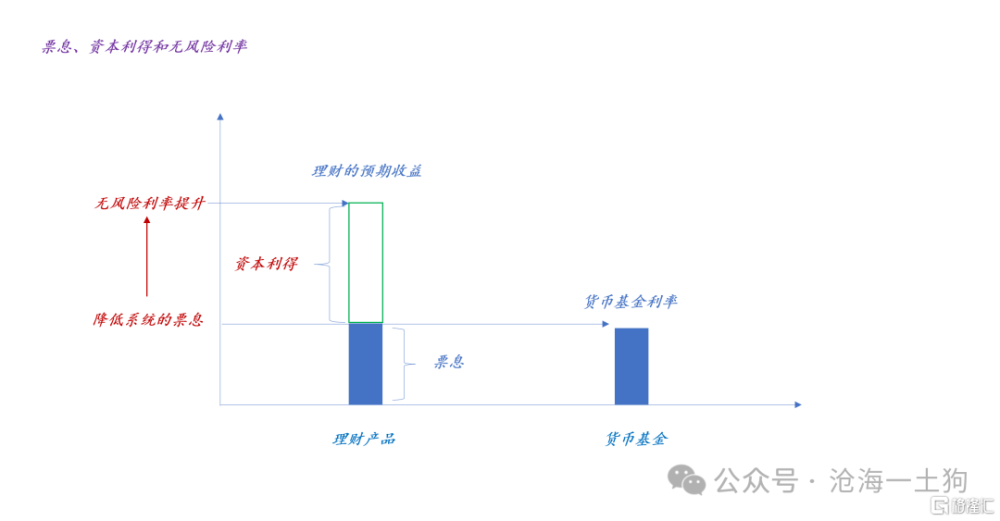

上圖向我們展示了這個機制,央行的各種降息操作會有兩個平行的影響,一、降低整個系統的票息類收益;二、提升長債的資本利得。二者的綜合效應是理財產品的預期收益提高,無風險利率上升。

搞明白這個原理,我們就能明白股票的這波“贖回潮”是怎么來的了。它的根子在於一系列降息所導致的大規模資本流動,很多股票基金裏的資金被裹挾了,加入到這波資本流動當中。

當然,這背後的機制實在是太隱蔽了,投資們面對較大的歸因困難。對於股市的下跌,他們要么訴諸“社會信心不足”,要么歸結爲“銀行股抱團”。

央行的補救動作和兩階段降息

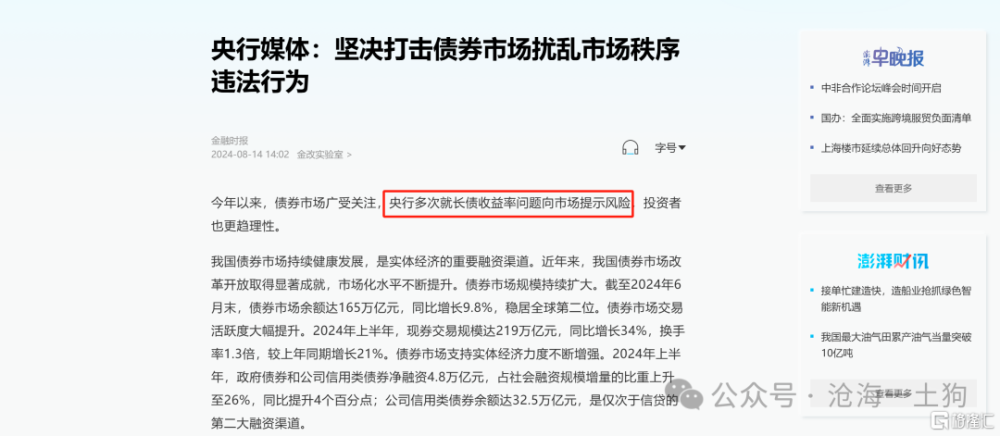

顯而易見,央行是清楚這個“奇葩機制”的。

在降息的過程中,央行會反復提示“長債風險”。在市場的眼裏,這十分別扭,一時間無所適從——他們既要“短債利率下降”,又要“長債利率保持不變”。

然而,站在央行的立場,他的訴求十分清晰:降低各類資產的票息收益,但是,無風險利率不要上太快。

事實上,在目前這個階段,我們也沒什么太好的辦法。我們只能接受這種兩階段式的降息過程:

階段一:央行降低各種票息資產的收益,被動提高系統的資本利得,推高系統的無風險收益,壓制風險資產價格;

階段二:財政刺激政策落地,資本利得大幅降低,系統的無風險利率跳躍式下降,風險資產價格快速反彈。

中國的貨幣政策似乎繞不开終點處的財政刺激。

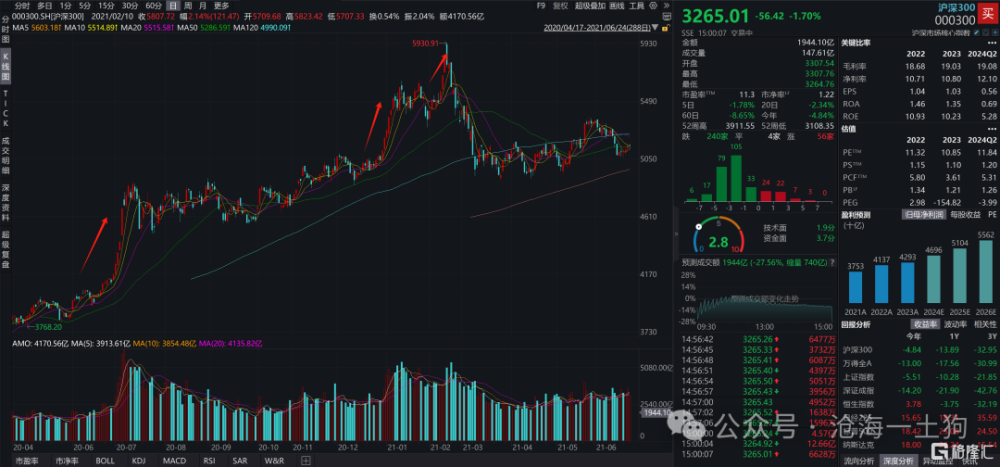

資本市場十分聰明,即便大家不清楚兩階段降息的原理,但是,所有人都在等待那個拐點——那個消滅長債資本利得的“財政刺激事件”。

最近的疑似刺激是“降低存量貸款利率”,上周外資引領了一波預期,本周預期又回落了。

事實上,市場的反饋已經十分積極了,就這么一則小作文弄出8800億的成交量。

市場很知道自己需要什么。

關於機制設計的問題

理財的正反饋機制是新的制度問題,這在以前是不存在的。在這裏,我們一定要注意一點:長債要和淨值化結合在一起。

長債和剛兌結合在一起不會出現正反饋,因爲負債端給客戶的收益是固定的。譬如,我們讓銀行和保險买了那么多年長債,也沒出現這種情況。

高票息和淨值化結合在一起也不會出現正反饋,因爲底層資產的收益是確定的。譬如,我們讓理財持有非標、信用債,並不會出現這種情況。

歸根結底,問題出在資本利得和淨值化的結合上,它會導致強烈的羊群效應。事實上,我們經歷過類似的狀況,只不過發生在股票型基金上。

2022年底前後公募基金發行得極其火爆,歸根結底也是因爲這個正反饋。只不過股票上的羊群效應不影響利率傳導,但是,債券上的羊群效應影響利率傳導。

那么,如何解決這個問題呢??站在理財這端有兩個解決辦法,1、從淨值化退回剛兌;2、限制理財及其底層產品买長債的比率。這兩個解決方案都不太靠譜,第一個像开倒車,第二個有失公平。逼來逼去,最後的解決方案是,加強央行對長債利率的幹預能力。

未來央行的長期貨幣投放機制會發生轉變,從降准+MLF淨投放的方式轉向买入國債,這會導致央行被動持有大量的國債,從而對長債價格有更強的掌控力。

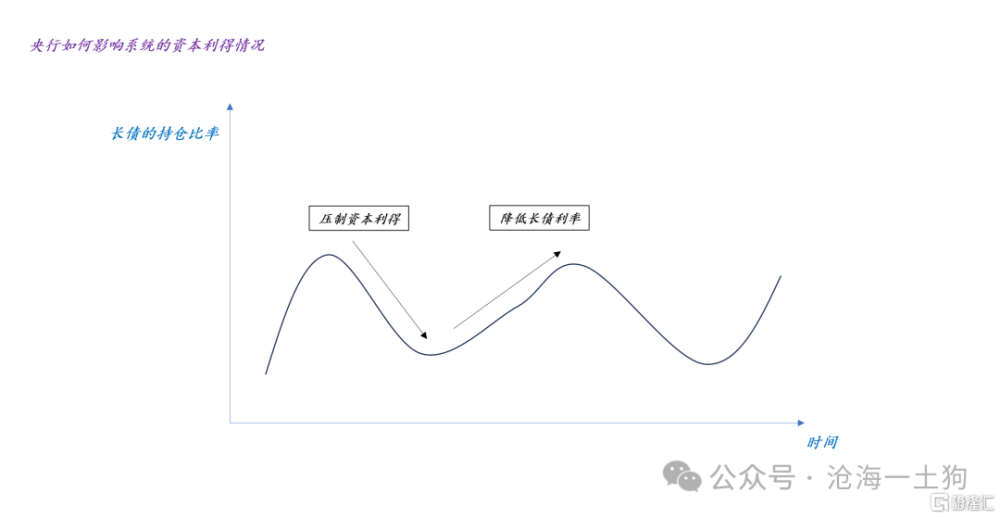

如上圖所示,當央行需要壓制資本利得時,他會降低長債的持倉比率;當央行需要降低長債利率時,他又會提高長債的持倉比率。

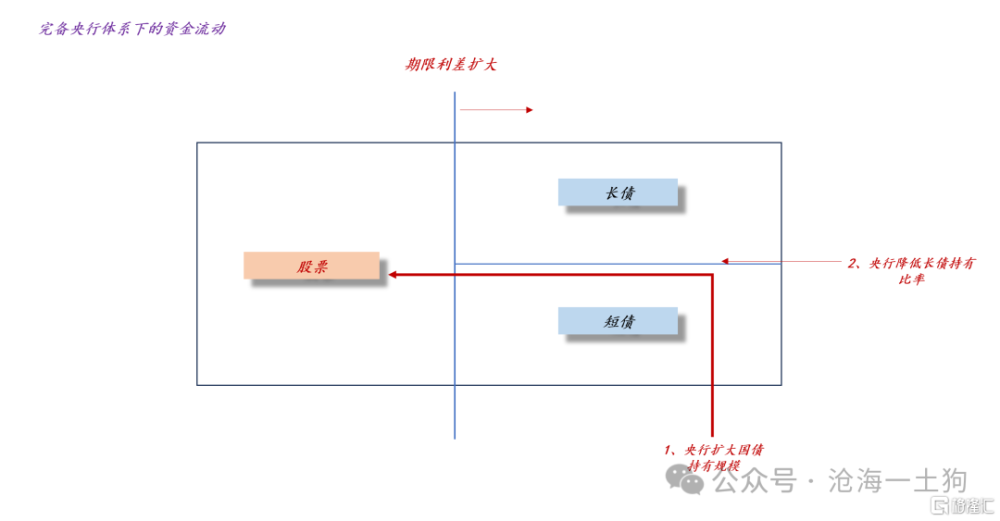

因此,當新的工具就位之後,央行就可以同時掌控系統的票息和資本利得,成爲完備央行:

1、通過國債持有規模控制系統的票息水平;

2、通過長債的持有比率控制系統的資本利得;

如上圖所示,有了這兩個工具之後,央行對無風險利率的把控會更加直接和精准,不再會出現“市場不聽央行招呼的局面”。

然而,目前這個階段,我們也只能忍受改革的陣痛和這個有些奇怪的二階段降息機制,以及等待若有如無的“財政刺激”。

ps:數據來自wind,圖片來自網絡

標題:關於利率傳導機制的改革及其對股市和債市的影響

地址:https://www.iknowplus.com/post/143548.html