央行賣債,如何理解?

核心觀點

操作流程:我們認爲,央行借券或將主要面向國有行、股份行等大型商業銀行,賣出券種期限或將主要以10Y以上爲主,這主要是因爲10Y以下國債收益率曲线目前並未出現明顯倒掛。我們認爲,若基於“保持正常向上傾斜的收益率曲线”的理由,10Y以上利率調整壓力或較大,而10Y以下調整壓力相對可控。

我們認爲,央行“借券賣出”或不會立刻展开,這主要是因爲作爲“借券對手方”的大型商業銀行,需要在三季度超長期特別國債發行過程中,逐步補充倉位。

資金面影響:我們認爲,近期若央行开展二級市場賣出國債操作,首先將不太可能在公开市場操作上,對於流動性有過多支持。其次央行賣債過程中,資金面上將體現爲現金由銀行間市場流向央行,也能起到“收緊流動性”的效果。綜合來看,我們認爲在地方債供給擾動、公开市場投放量下降、央行賣債回籠流動性的“三重影響”下,8月份資金面波動或將進一步加大,資金利率中樞上行的可能性提高。

長期來看,我們認爲央行在二級市場买賣國債,將逐步替代存款准備金工具,形成對於中長期資金的精准調控。

債市影響:央行賣出超長國債,除影響超長國債收益率並推升國債期限利差以外,也會從比價的角度影響中長期信用債、超長地方債。下一階段,保險等配置盤對於上述品種的买入力量或將下降,可能將推升上述券種利率及期限利差,相關影響值得關注。

報告正文

近期市場對於“央行賣債”關注度較高。

7月1日,央行貨幣政策司公告稱“決定於近期面向部分公开市場業務一級交易商开展國債借入操作”。

7月5日,《證券時報》從央行求證獲悉,央行已與幾家主要金融機構籤訂債券借入協議,已籤協議的金融機構可供出借的中長期國債有數千億元。央行將採用無固定期限、信用方式借入國債,且將視債券市場運行情況,持續借入並賣出國債。

對於“央行賣債”這一話題,本文將重點分析以下三個內容:

(1)央行賣債是如何操作的,哪些期限國債將會是賣出重點?

(2)央行賣債,將如何影響資金面?

(3)央行賣債,會如何影響債市?

1、央行賣債,如何操作?

根據上文貨幣政策司公告及《證券時報》報道,本次央行开展二級市場买賣國債,首先需要從金融機構處“借入國債”。

(1)爲何央行要“借券賣出”?

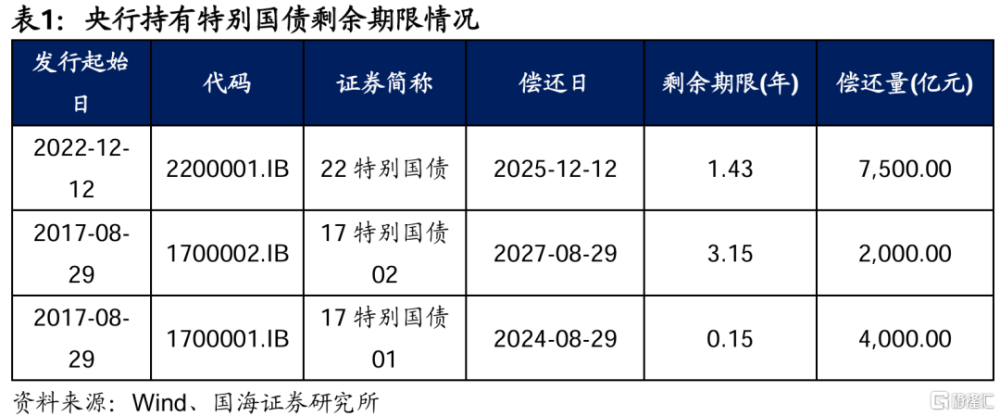

這主要是因爲,目前央行手中持有的國債期限偏短。截至2024年5月,央行持有國債約1.52萬億元,其中約1.35萬億元屬於2007年爲購买外匯注資中投而發行的特別國債(分別於2017、2022年續發)。上述特別國債將分別於2024年8月、2025年12月、2027年8月到期,剩余期限偏短。我們認爲單純賣出上述國債,無法有效支撐中長端收益率曲线。

(2)央行“借券”的對手方是誰?

根據貨幣政策司公告,爲“部分公开市場業務一級交易商”。根據貨幣政策司披露的“2024年度公开市場業務一級交易商名單”,51家交易商中僅有中信證券、中金公司、中債信用增進公司三家爲非銀行金融機構,其余交易商均爲銀行機構。我們認爲央行借券或將主要面向國有行、股份行等大型商業銀行。

(3)“借券賣出”的主要操作期限?

盡管尚未公布央行借券賣出券種的主要期限,《證券時報》僅提到“中長期國債”,但我們認爲央行賣出券種期限,或將主要以10Y以上爲主。

6月19日,央行行長在陸家嘴論壇上提出央行需要“保持正常向上傾斜的收益率曲线,保持市場對投資的正向激勵作用”。截至2024年7月5日,10Y以下國債收益率曲线目前並未出現明顯倒掛(圖1)。以10Y-1Y期限利差爲例,該利差位於過往10年歷史分位數的76%,位於歷史中位數以上。相比較之下,30Y-10Y利差則位於過往10年歷史分位數的3.7%,明顯偏低。

因此我們認爲,若基於“保持正常向上傾斜的收益率曲线”的理由,10Y以上利率調整壓力或較大,而10Y以下調整壓力相對可控。

(4)“借券賣出”節奏如何?

我們認爲,央行“借券賣出”或不會立刻展开,這主要是因爲作爲“借券對手方”的大型商業銀行需要在三季度超長期特別國債發行過程中,逐步補充倉位。

我們認爲,傳統上10Y以上超長債並非商業銀行的主要投資品種,這主要是因爲商業銀行負債久期偏短,大量买入超長債存在“借短买長”的期限風險。4月份,央行還對部分農商行买債進行了窗口指導,要求降低債券久期。

在此背景下,目前大型商業銀行持有的超長債規模,或尚不足以支撐央行大批量賣債。大型商業銀行或仍需要在三季度財政發行超長期特別國債的過程中,逐步補充倉位,再通過向央行出借債券的方式,爲央行賣債提供“子彈”。

2、央行賣債,如何影響資金面?

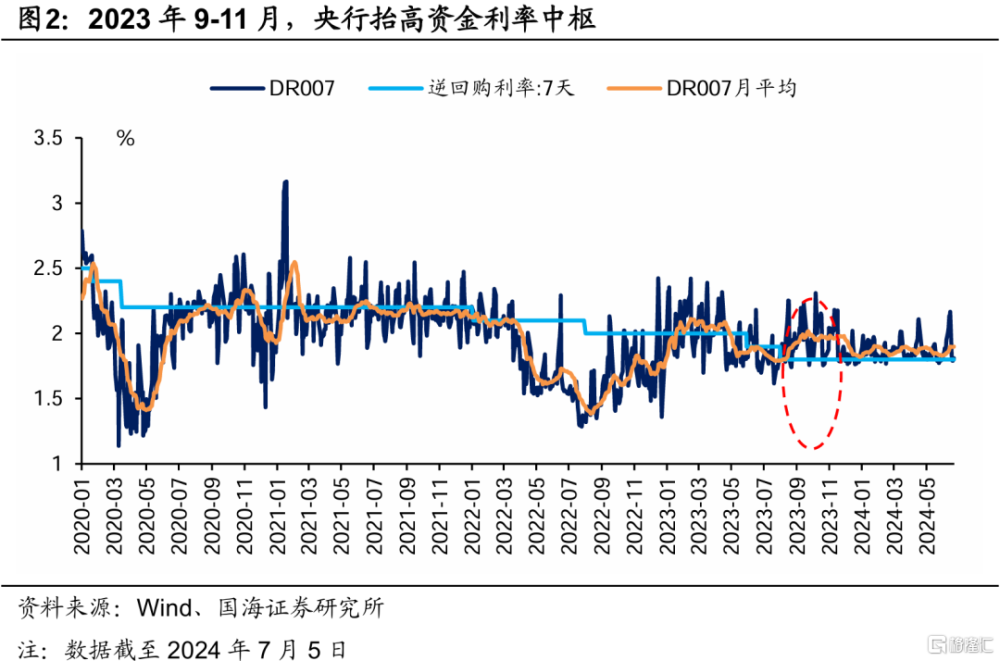

短期來看,在2024年6月30日報告《》中我們曾認爲,8月份資金面可能會迎來變盤。這主要是因爲,在地方債供給高峰時節,不排除央行順勢擡高資金利率的可能,以平抑債市過熱情緒,合理約束市場風險。相關案例,可參考2023年9-11月。

我們進一步認爲,近期若央行开始开展二級市場賣出國債操作,首先將不太可能在公开市場操作上,對於流動性有過多支持。若流動性過度寬松,或將重新激發債市做多情緒,削弱央行賣債效果。

其次我們還認爲,央行通過“信用方式”借入國債,再在二級市場上賣出,資金面上將體現爲現金由銀行間市場流向央行,也能起到“收緊流動性”的效果。

所以綜合來看,在地方債供給擾動、公开市場投放量下降、央行賣債回籠流動性的“三重影響”下,8月份資金面波動或將進一步加大,資金利率中樞上行的可能性提高。

長期來看,我們認爲央行在二級市場买賣國債,或將逐步替代存款准備金工具,形成對於中長期資金的精准調控。

在陸家嘴論壇上央行行長提到,“把國債买賣納入貨幣政策工具箱不代表要搞量化寬松,而是將其定位於基礎貨幣投放渠道和流動性管理工具,既有买也有賣”。目前,央行已經擁有公开市場操作、中期借貸便利等流動性投放工具,但是我們認爲這些流動性工具期限偏短,中長期資金調控仍以存款准備金工具爲主。

我們認爲,相比於存款准備金工具,央行二級市場买賣國債作爲流動性投放工具,有兩大優點:

(1)資金投放規模更爲精准。目前央行降准以25BP爲一個操作區間,對應釋放長期資金5000億元,規模較大。若代以买入長期國債釋放長期流動性,央行或可以更加精准的把控投放規模。

(2)信號意義更弱,可收可放。我們認爲,相比於央行买賣國債,降准工具的貨幣信號更濃。目前,央行的貨幣目標之一是“防範資金空轉”,但考慮到貨幣政策仍要支持經濟發展,央行或很難動用“提高存款准備金率”這一手段。但是可以通過賣出國債的行爲,實現邊際回籠流動性的目標。

3、央行賣債,如何影響債市?

我們認爲,央行賣出超長國債,除或影響超長國債收益率並推升國債期限利差以外,也會從比價的角度影響其他債券。

在2023年9月25日報告《》中,我們曾有過分析,保險作爲重要的債市長久期配置盤,配置偏好以超長利率債(國債+地方政府債),以及長久期信用債(5Y信用債+二永債)爲主。

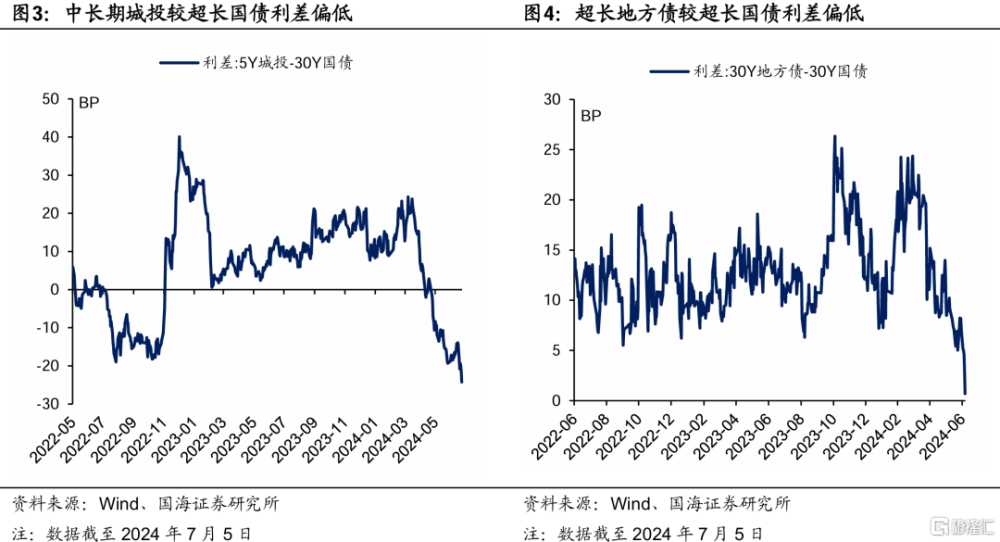

截至7月5日,5Y城投-30Y國債、30Y地方債-30Y國債利差都來到了偏低位置(圖3、圖4),這意味着中長期信用債、超長地方債的性價比偏低。下一階段,保險等配置盤對於上述品種的买入力量或將下降,可能將推升上述券種利率及期限利差,相關影響值得關注。

風險提示:貨幣政策不及預期,政府債務發行超預期,公开市場操作超預期,流動性波動超預期,理財產品大規模贖回風險。

注:本文選自國海證券於2024年7月7日發布的證券研究報告《央行賣債,如何理解?》,報告分析師:

靳 毅 SAC編號:S0350517100001

呂劍宇 SAC編號:S0350521040001

標題:央行賣債,如何理解?

地址:https://www.iknowplus.com/post/124524.html