5月高頻數據表現如何?

核心觀點

5月以來,中國經濟穩步恢復。一是,出口形勢向好,港口貨運量、出口運價與歐美制造業PMI同步恢復。二是,商品房銷售企穩、房建資金到位率恢復,“白名單”及銷售松綁效果顯現。不過,居民消費恢復放緩,仍受收入制約;基建實物工作量支撐不足,專項債及特別國債落地待提速;中外經貿衝突有擴散升級的風險,給中國出口前景帶來不確定性。

1、生產:平穩恢復。1)原材料生產呈復蘇勢頭,鋼材、水泥开工率略強於季節性,化工品生產基本符合季節性。2)汽車半鋼胎景氣度高位提升,能夠在一定程度上體現乘用車出口的強勢。3)不過,前期偏強的紡織產業鏈、汽車全鋼胎生產邊際走弱,對工業生產的帶動回落。

2、投資:實物工作量穩步形成,房建邊際恢復強於基建。從高頻數據看,5月以來全國水泥出庫量跌幅收窄,而基建水泥直供量、鋼鐵建材表觀需求跌幅有所擴大。資金到位率方面,截至5月21日當周,房建資金到位率較4月末提升1.98個百分點,基建資金到位率較4月末略有回落。

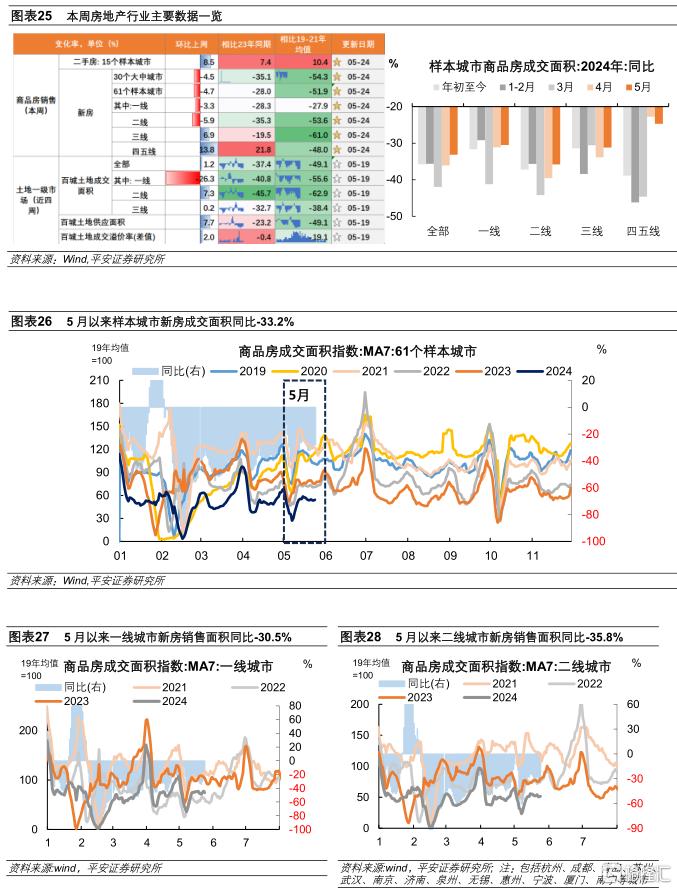

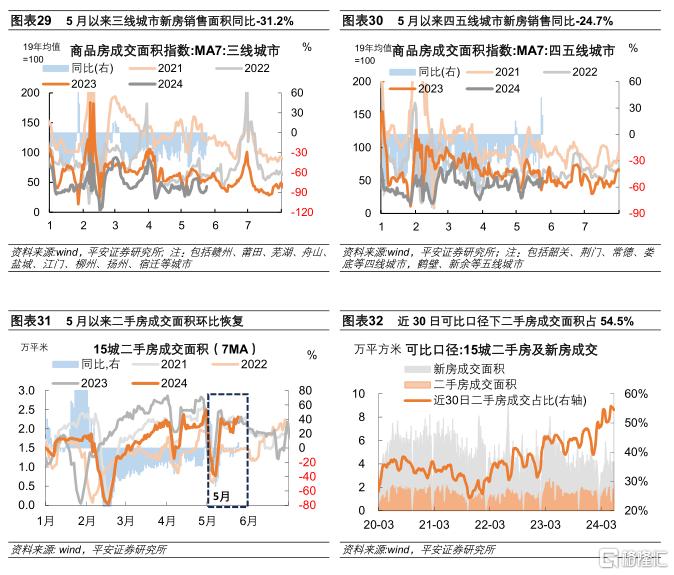

3、地產:銷售同比跌幅收窄。新房方面,5月以來,61個樣本城市新房日均成交面積基本持平4月,同比增速-33%,跌幅較4月收窄3個百分點。分城市能級看,5月以來一线、二线、三线城市新房日均成交面積同比增速回升,分別爲-30.5%、-35.8%和-31.2%,四五线城市跌幅有所擴大。二手房方面,5月以來,15個樣本城市二手房日均面積同比-11.6%,跌幅較4月收窄5.5個百分點。

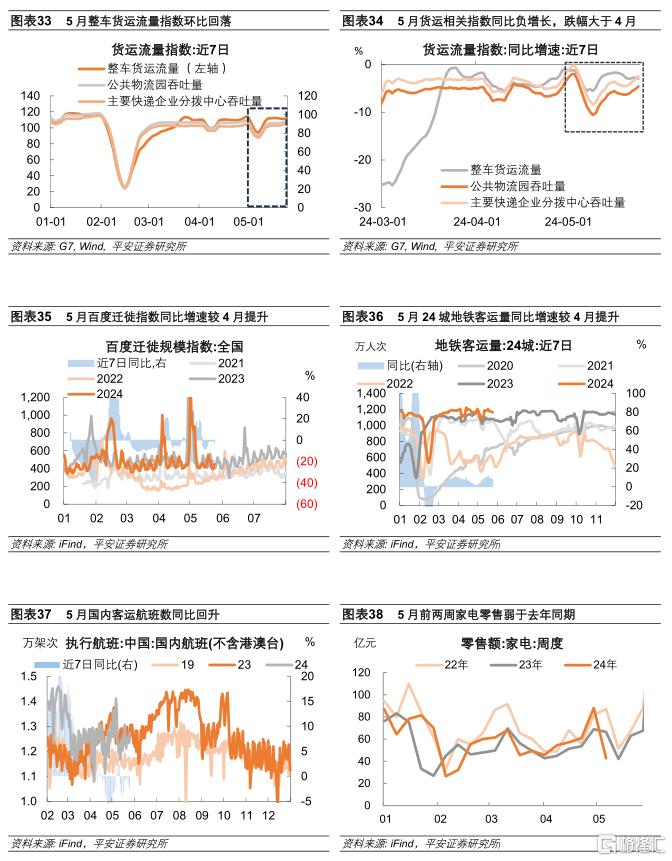

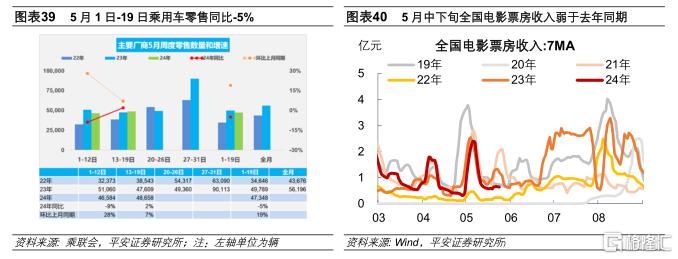

4、內需:貨運同比走弱,居民线下經濟活躍度尚可,但商品消費偏弱。1)貨運流量偏弱。5月以來整車貨運流量、公共物流園吞吐量、主要快遞企業分撥中心吞吐量指數較4月均值回落,同比跌幅擴大。2)客運同比恢復。5月以來,百度遷徙指數同比由負轉正,24城地鐵日均客運量同比增速提升,國內執行航班同比跌幅收窄。3)居民消費偏弱。5月1-19日,乘用車市場零售同比-5%,乘聯會預計5月狹義乘用車零售同比-5.3%。4月27日至5月10日家電零售額同比-3.5%,增速由正轉負。電影票房表現平平,5月以來電影日均票房爲21年同期7成。

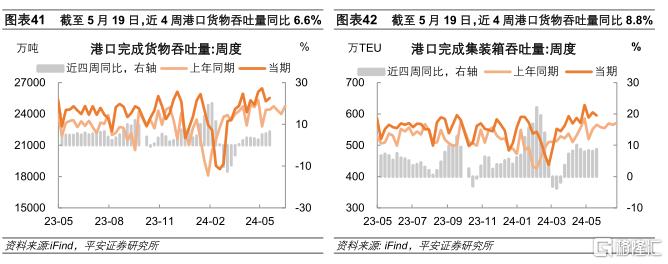

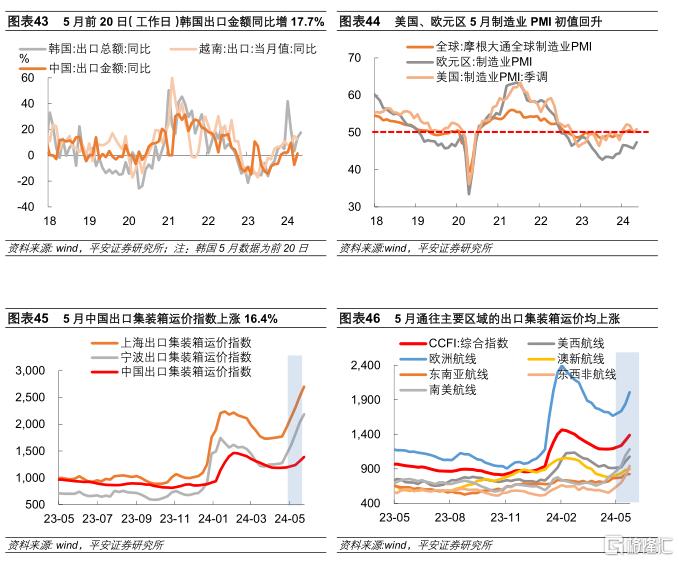

5、外需:預計5月中國出口同比漲幅擴大。1)港口吞吐量回升。截至5月19日,近4周交通運輸部監測的港口累計完成貨物、集裝箱吞吐量分別較去年同期增6.6%、8.8%,均較4月末提升。2)海外需求回溫。5月美國制造業PMI初值回升0.9個百分點,至榮枯线以上。5月歐元區制造業PMI初值回升1.7個百分點至47.4%。5月前20日(工作日)韓國出口同比增長17.7%,高於4月的12.35%。3)出口運價上漲。4月中旬以來,中國出口集裝箱運價指數連續6周提升,累計上漲17.2%。

風險提示:穩增長政策不及預期,海外經濟衰退程度超預期,地緣政治衝突升級等。

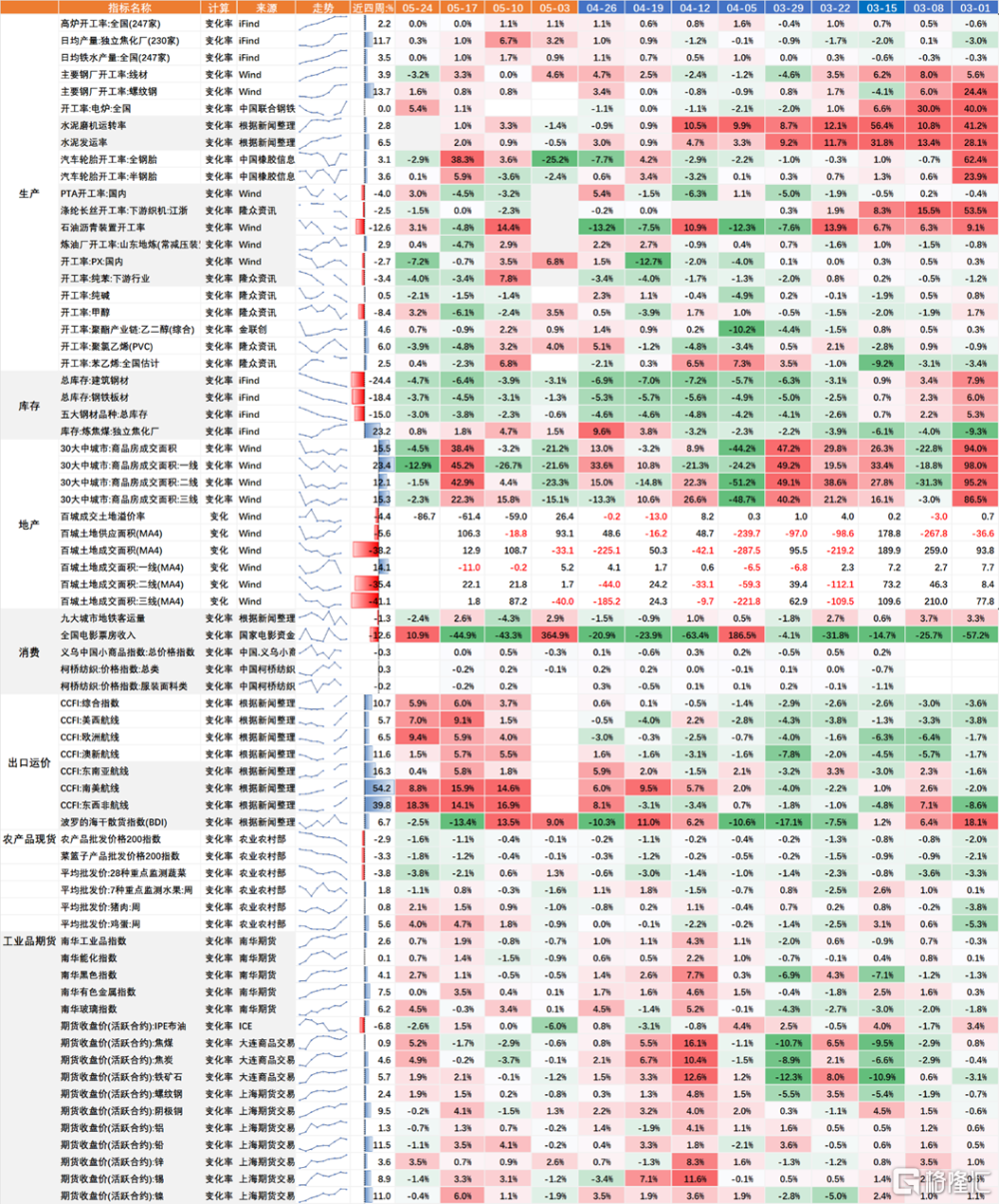

圖表1 本周國內高頻數據一覽

資料來源:Wind, iFind, 平安證券研究所;注:圖表數據爲相比上周的環比變化率

一、工業

從高頻數據看,5月以來工業生產平穩恢復。一是,原材料生產呈復蘇勢頭,鋼材、水泥开工率略強於季節性,化工品生產基本符合季節性。二是,汽車半鋼胎景氣度高位提升,能夠在一定程度上體現乘用車出口的強勢。不過,前期偏強的紡織產業鏈、汽車全鋼胎生產邊際走弱,對工業生產的帶動回落。

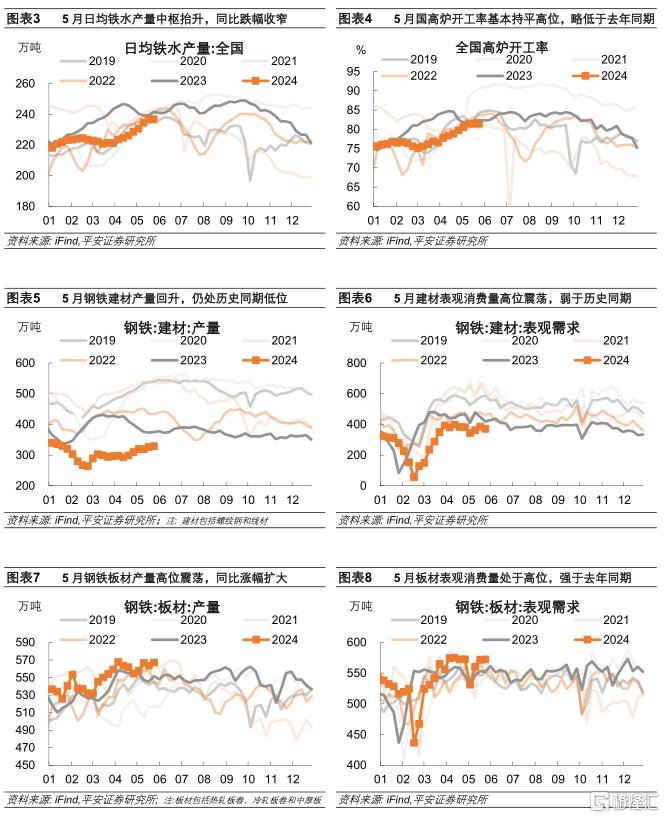

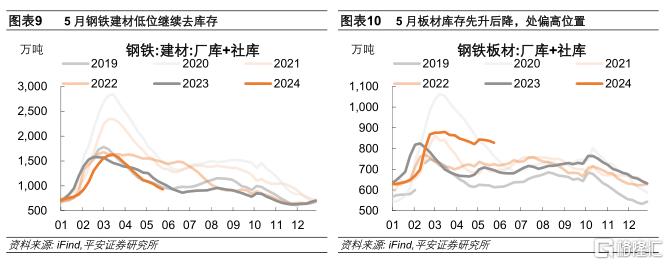

1)鋼廠生產同比恢復。5月以來,主要鋼廠日均鐵水產量、鋼鐵成材產量均強於季節性,同比增速提升。鋼鐵生產偏強主要得益於盈利的修復,近四周鋼廠盈利率均值爲52.7%,高於4月的42.6%。鋼材需求恢復弱於生產,截至5月24日,近四周鋼鐵建材(螺紋鋼和线材)表觀需求同比-16.6%,較4月末降1.7個百分點;鋼鐵板材(熱軋板卷、冷軋板卷和中厚板)表觀需求同比2.4%,較4月末降1.1個百分點。

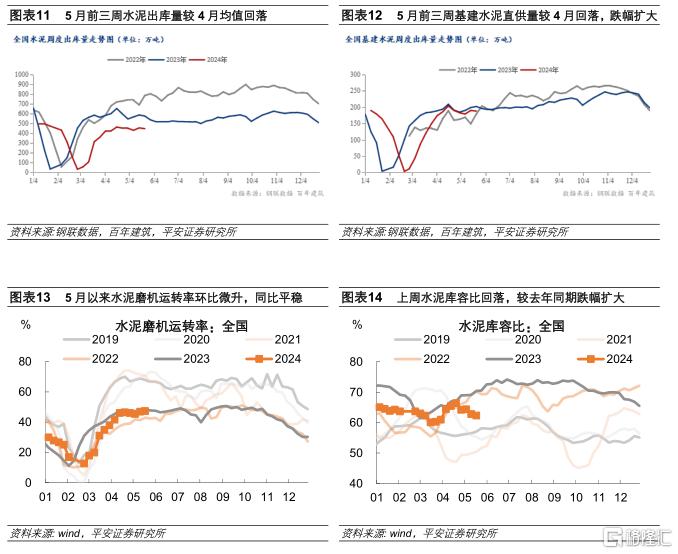

2)水泥生產同比恢復。5月以來,水泥磨機運轉率和水泥發運率環比持續恢復,同比跌幅均較4月末收窄;水泥庫容比趨降,截至5月17日當周約較去年同期低11.4%。

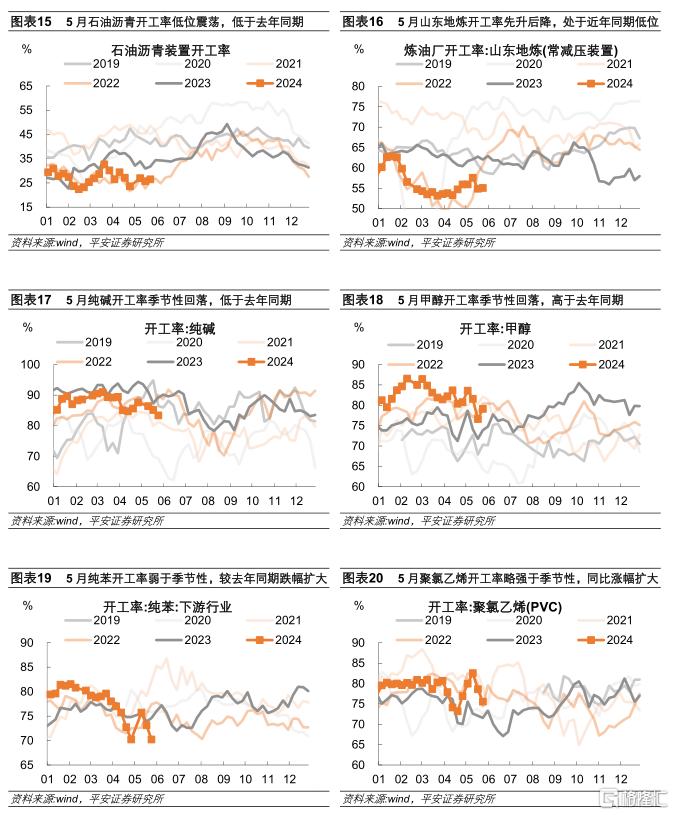

3)主要化工品生產符合季節性。5月以來,山東地煉、苯乙烯、聚氯乙烯等开工率回升,純鹼、甲醇、純苯等开工率回落,總體符合季節性。與道路施工相關的石油瀝青开工率低位震蕩,庫存偏高、加工虧損較嚴重,制約企業生產積極性。

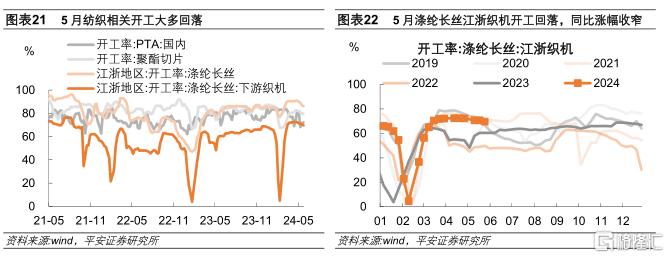

4)紡織生產邊際走弱,同比漲幅收窄。5月紡織相關的PTA、聚酯切片、滌綸長絲、滌綸長絲江浙織機开工率環比4月均值低1.5到3.3個百分點不等,同比增速均有回落。

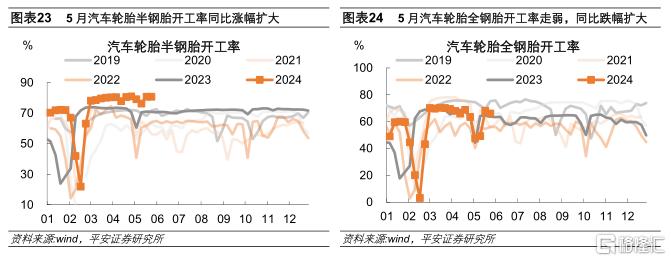

5)汽車輪胎开工率分化,乘用車相關半鋼胎表現更強。5月以來,多用於乘用車的汽車輪胎半鋼胎开工率偏強,同比增速16.1%,較4月提升6個百分點;多用於重卡的全鋼胎开工率走弱,同比-2.5%,較4月回落1.4個百分點。

投資實物工作量穩步形成,房建邊際恢復強於基建。從高頻數據看,5月以來全國水泥出庫量同比-23%,跌幅較4月收窄2.3個百分點;而基建水泥直供量、鋼鐵建材表觀需求同比增速分別爲-5.8%、-16.6%,跌幅分別較4月末擴大4.4個百分點、1.7個百分點。據百年建築網統計,截至5月21日當周,房建資金到位率較4月末提升1.98個百分點至47.31%,基建資金到位率較4月末回落0.04個百分點至65.76%。

1. 鋼鐵

2. 水泥

3. 化工

4. 紡織

5. 汽車

二、地產

新房銷售面積同比跌幅收窄。5月以來(截至25日),平安證券統計的61個樣本城市新房日均成交面積基本持平4月,同比增速-33%,跌幅較4月收窄3個百分點。分城市能級看,5月以來一线、二线、三线城市新房日均成交面積同比增速均回升,分別提升0.7個百分點至-30.5%、提升3.8個百分點至-35.8%、提升2.6個百分點至-31.2%,而四五线城市跌幅有所擴大。

二手房方面,5月以來(截至25日),平安證券統計的15個樣本城市二手房日均面積同比-11.6%,跌幅較4月收窄5.5個百分點。可比口徑下,二手房成交面積佔比爲54.5%,較4月微升。

三、內需

5月以來貨運指標同比走弱,居民线下經濟活躍度尚可,但商品消費偏弱。

第一,貨運流量偏弱。5月以來(截至24日)整車貨運流量、公共物流園吞吐量、主要快遞企業分撥中心吞吐量指數環比4月均值分別-1.3%、-3.2%、-1.9%,同比跌幅擴大。

第二,客運同比恢復。5月以來(截至24日),百度遷徙指數同比增速達7.7%,而上月負增7.5%;24城地鐵日均客運量同比增速提升4個百分點至8.4%;國內執行航班同比跌幅收窄0.7個百分點至-1.7%。

第三,居民消費偏弱。1)乘用車銷量同比負增。據乘聯會統計,5月1-19日,乘用車市場零售同比-5%;今年以來累計零售726.7萬輛,同比增長6%。乘聯會預計,5月狹義乘用車零售市場約爲165.0萬輛左右,同比增速-5.3%。2)家電消費走弱。據產業在线統計,4月27日至5月10日家電零售額月130.6億元,同比-3.5%,由正轉負。3)電影票房表現平平。5月以來(截至24日),全國電影日均票房約1.1億元,僅是2021年同期7成。

四、外需

預計5月中國出口增速進一步回升。

1)港口吞吐量回升。截至5月19日,近4周交通運輸部監測的港口累計完成貨物吞吐量、集裝箱吞吐量分別較去年同期增6.6%、8.8%,分別較4月末提升3.9和0.8個百分點。

2)海外需求回溫。5月美國制造業PMI初值回升0.9個點至50.9,重回榮枯线以上。5月歐元區制造業PMI初值回升1.7個百分點至47.4%,邊際改善。5月前20日(工作日)韓國出口同比增長17.7%,高於4月的12.35%。

3)出口運價上漲。4月中旬以來,中國出口集裝箱運價指數連續6周提升,累計上漲17.2%。

注:本文來自平安證券於2024年5月26日發布的《中國經濟高頻觀察:5月高頻數據表現如何》,分析師:鐘正生 S1060520090001;常藝馨 S1060522080003

標題:5月高頻數據表現如何?

地址:https://www.iknowplus.com/post/111100.html