熊市結束第一年市場的節奏

策略觀點:熊市結束第一年市場的節奏

2月以來,市場企穩後出現了難得的季度上漲,從估值、政策和各行業盈利周期所處位置來看,大概率熊市已經結束。歷史上每一次熊市結束後,後續進入新一輪牛市周期的過程既有共性,也有差異。最強的兩次分別是2008年和2005年熊市結束後的1年,最大漲幅分別有140%和89%,因爲均出現了較強的盈利和較多的增量資金,熊市見底後的第二個季度(2005年Q4、2009年Q1),名義GDP增速都出現了底部快速回升,第三或第四個季度(2006年Q1、2009年Q2)开始,增量資金快速流入。比較中性的情形(2013、2016、2019年)熊市結束第一年,股市最大漲幅均在30%左右,節奏上年初第一個季度大漲20%-35%,之後在第二個季度進入明顯的回撤,下半年隨着盈利和增量資金繼續出現樂觀變化,再次出現緩慢上漲。通常情況下,熊市剛結束後一個季度,市場整體漲幅差別不大,差異主要是從第二個季度出現。上周开啓的調整,我們認爲可以類比2013年2-6月、2016年4-5月、2019年4-7月的調整,時間上還未走完,空間上不大。

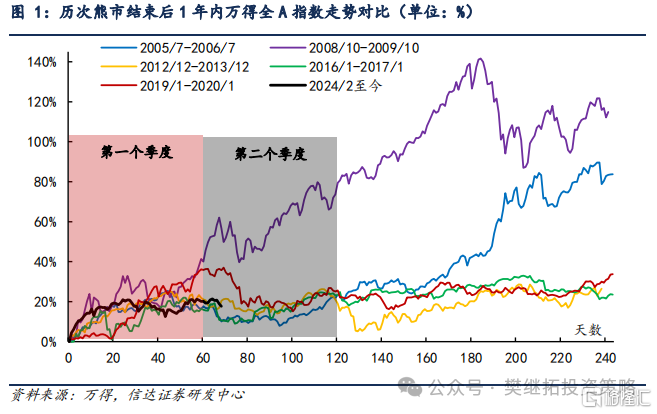

(1)歷次熊市結束第一年(事後來看是牛市第一年)市場的節奏。2月以來,市場企穩後出現了難得的季度上漲,從估值、政策和各行業盈利周期所處位置來看,大概率熊市已經結束。歷史上每一次熊市結束後,後續進入新一輪牛市周期的過程既有共性,也有差異。本文聚焦熊市結束後第一年,看熊市剛結束後,市場的波動節奏。從圖1中能看到,熊市結束後第一年漲幅差異較大。最強的兩次分別是2008年和2005年熊市結束後的1年,最大漲幅分別有140%和89%。比較中性的情形(2013、2016、2019年)股市最大漲幅均在30%左右。如果仔細觀察圖1,能發現,其實不管哪一年,熊市剛結束後一個季度,市場整體漲幅差別不大,差異主要是從第二個季度出現。

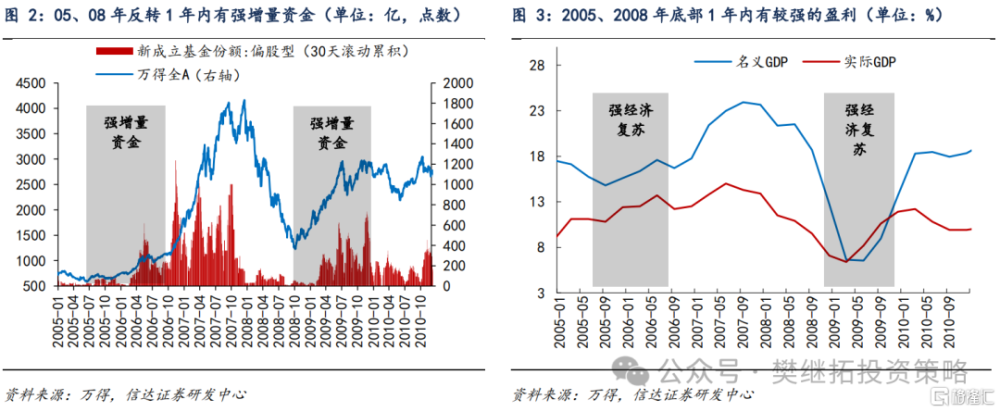

(2)樂觀情形(2005/7 -2006/7和2008/10-2009/10):有較強的盈利,也有較多的增量資金。2005和2008年熊市結束後的1年,之所以很快進入大牛市,很重要的原因是,盈利和增量資金均出現了較強的變化。熊市見底後的第二個季度(2005年Q4、2009年Q1),名義GDP增速都出現了底部快速回升,第三或第四個季度(2006年Q1、2009年Q2)开始,增量資金快速流入。對比來看,2024年大概率很難演繹類似2005和2008年經濟和增量資金的強改善。

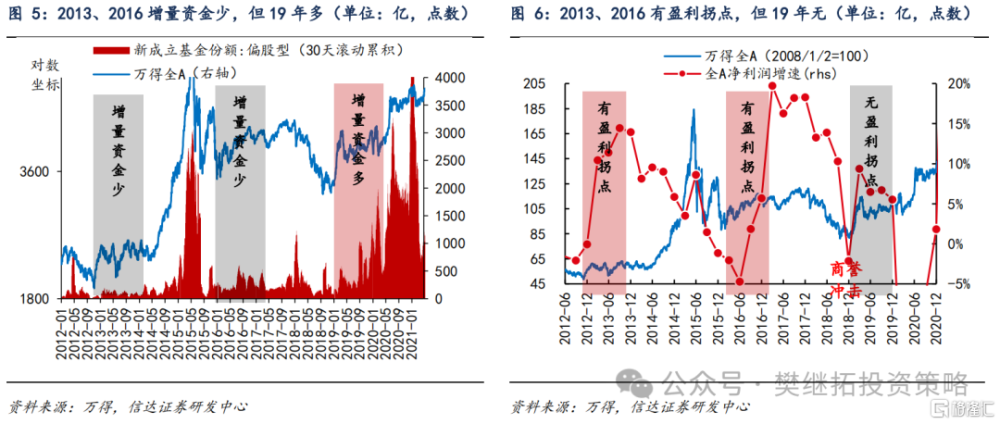

(3)中性情形(2013、2016、2019):有弱盈利或弱增量資金。從歷史對比來看,2013、2016和2019年,熊市結束後第一年漲得比較溫和,2024年有可能重演。而且在節奏上,這三年有很大的共性。年初第一個季度大漲20%-35%,之後在第二個季度進入明顯的回撤,下半年隨着盈利和增量資金繼續出現樂觀變化,再次出現緩慢上漲。上周开啓的調整,我們認爲可以類比2013年2-6月、2016年4-5月、2019年4-7月的調整,時間上還未走完,空間上不大。

2013、2016和2019年之所以走勢類似,很重要的原因是,盈利改善和增量資金只有一個有改善,而且投資者對改善的力度和持續性還有分歧。2013是盈利改善,而無增量資金,成長股和地產鏈盈利回升,但周期和整體經濟偏弱,年初出現了錢荒,資金狀態偏緊。2016年也是盈利改善,而無增量資金,槓杆資金和個人投資者還在持續離場。2019年是有增量資金,但無盈利改善,由於2016年-2019年公募基金業績較好,2019年Q3开始,基金發行放量,但利潤增速持續偏弱,只有2019年Q1由於商譽減值結束後基數影響,利潤增速有回升,其他三個季度利潤增速持續下降。

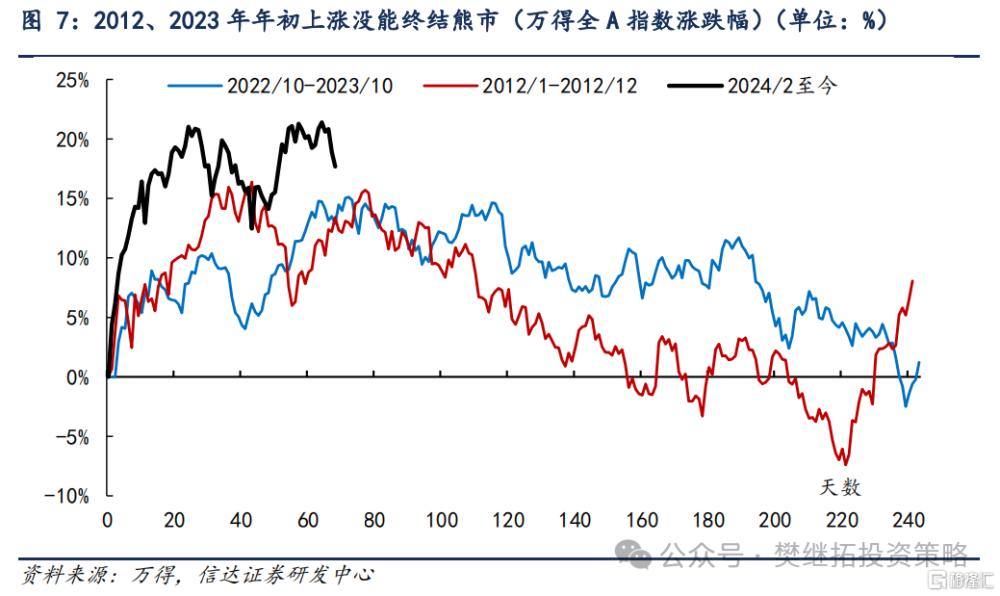

(4)悲觀情形(2012、2023年):熊市還沒結束。當然對比2005、2008、2013、2016、2019年,最重要的前提是確認熊市結束,這個假設來源於我們對估值、政策和盈利周期的判斷(參考我們年度策略)。如果這個前提不成立,市場也可能演繹悲觀情形,比如2012年和2023年,年初因爲政策變化,經濟數據均有反彈,但事後來看,經濟和上市公司盈利下降還在持續,居民資金離場的過程還在持續,市場反彈一個季度後,便开始持續陰跌。我們認爲2024年出現這種情況的概率很小。

(5)短期A股策略觀點:年度上漲趨勢大概率沒有完成,但第一波輪動式估值修復可能已經到達尾聲。我們認爲市場的年度反轉已經確立,背後主要是兩個原因:(1)房地產下滑對各行業盈利的負面影響逐漸達到尾聲,2月5日A股整體PB達到2003年以來歷史最低,但整體ROE並不是歷史最低,我們認爲股市已經較爲充分定價了大部分宏觀悲觀預期。(2)新國九條政策有望系統性改善股市的供需結構。從歷史經驗來看,熊轉牛第一波上漲大多持續1個季度左右,以估值修復爲主,此時大部分板塊業績並沒有改善。但如果漲到第二個季度,則大多需要明確的盈利改善或居民增量資金,這些因素還需要酝釀,當下有可能是第一波估值修復的尾聲。交易層面的特徵是:(1)第一波估值修復所有板塊通常都要輪漲一遍,現在已經輪動到較晚的房地產行業了。(2)近期私募和外資補倉比較快。(3)經濟在庫存周期底部剛企穩,改善一般會比較慢,後續一個季度,基本面變化可能趕不上投資者預期的變化,由此帶來波折。

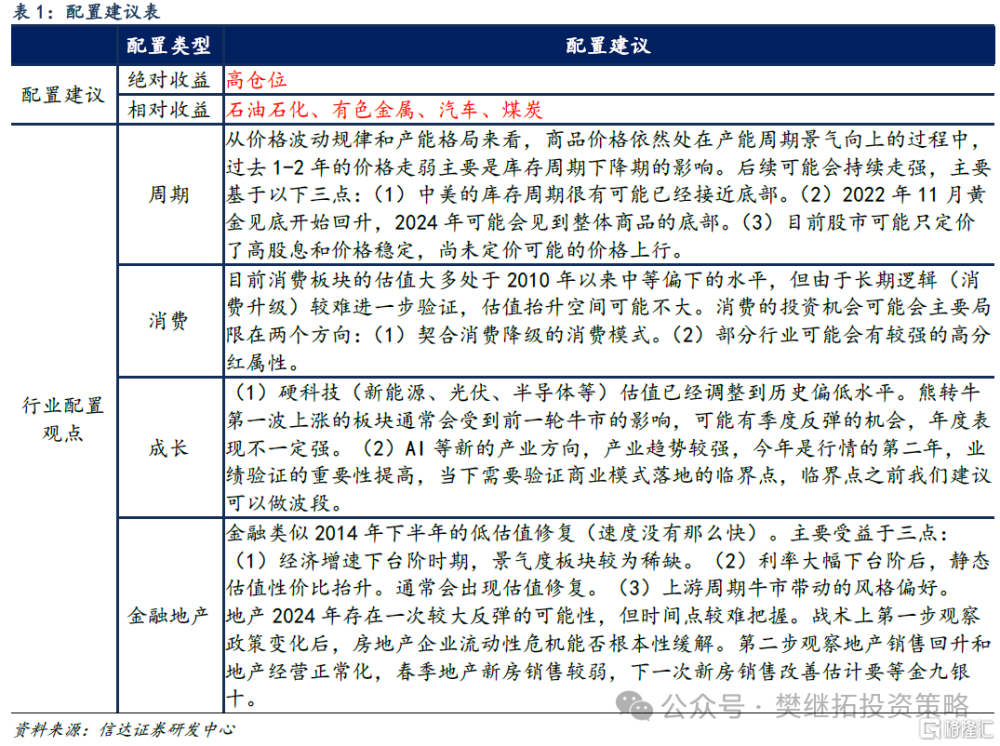

年度建議配置順序:上遊周期>汽車汽零、出海>金融地產>AI、醫藥&半導體&新能源>消費,排序靠前的可能是未來牛市的最強主线。近期地產鏈的強勢,從策略角度來看,主要有兩個原因:(1)熊市結束後,熊市中跌幅最大的板塊大多會出現一次較大的反彈,新能源和地產是過去2年熊市中,最弱的兩個方向,先後企穩反彈,我們判斷標志着熊市可能結束。(2)季度內,2月6日市場反轉以來,高分紅、AI、周期、超跌大盤成長先後反轉,地產鏈反彈之前是位置最低的一類板塊,從輪動的角度,可能存在着補漲的訴求。

上遊周期股這一次調整主要是短期強勢股補跌,大概率1-2周內會結束。商品價格上行剛從黃金輪到工業金屬,我們判斷離頂點還有1-2年的時間,基本面大概率不需要擔心。對上遊周期的後續展望:(1)上遊周期行情能否持續核心看商品價格。我們認爲價格上漲還處在初段,現在全球經濟短周期(庫存周期)還處在底部,後續隨着庫存周期回升,價格1-2年有望持續上漲。(2)強勢股補跌一般1-2周內結束。參考2016-2021年白酒,如果是單純的強勢股補跌,一般1-2周內結束。我們認爲這一次上遊周期可能只會有1-2周波折。(3)什么情況下周期會出現季度調整?參考2016-2021年白酒牛市經驗,如果非熊市,通常需要同時具備三個條件,基本面出現階段性擔心、且其他行業集中出現基本面邏輯明顯改善、同時市場季度內持續震蕩或下跌。三個條件同時具備時通常會出現季度調整,而我們認爲當下出現季度調整的概率不高。

本周市場變化

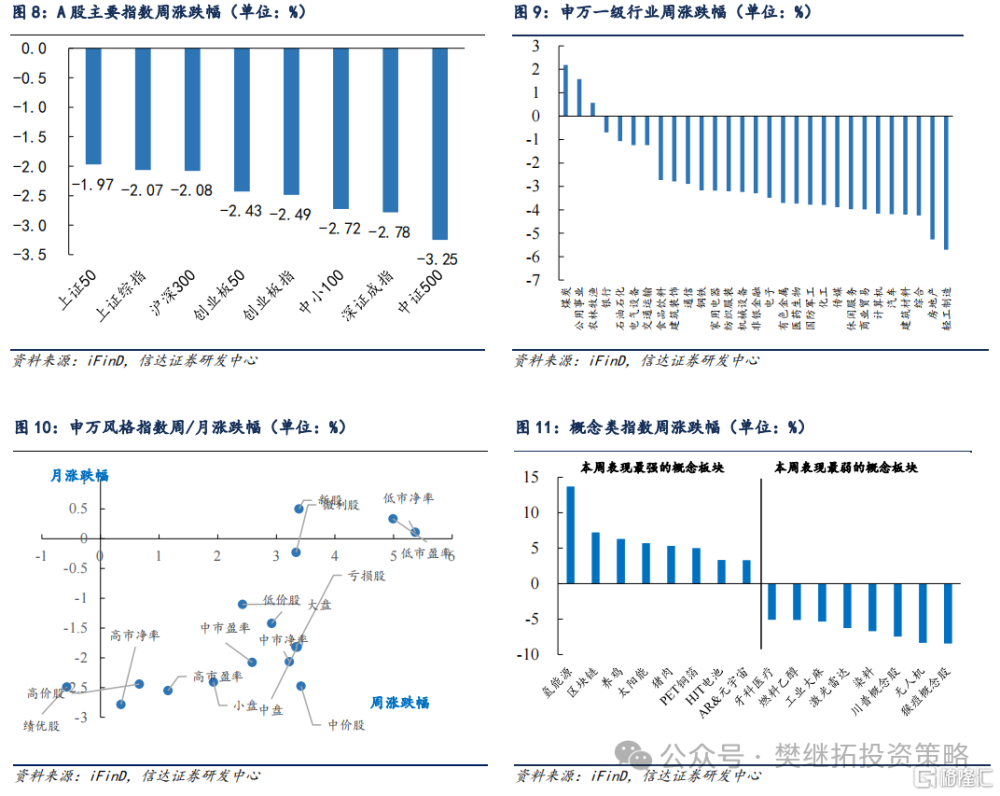

本周A股主要指數均下跌,上證50(-1.97%),中證500(-3.25%),深證成指(-2.78%)領跌。申萬一級行業漲跌幅分化,其中煤炭(2.19%)、公共事業(1.59%)、農林牧漁(0.57%)領漲,輕工制造(-5.71%)、房地產(-5.26%)、綜合(-4.25%)領跌。概念股中,氫能源(13.69%)、區塊鏈(7.23%)、養雞(6.32%)領漲,猴痘概念股(-8.45%)、無人機(-8.35%)、川普概念股(-7.47%)領跌。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文源自信達證券2024年5月26日發布的《熊市結束第一年市場的節奏》,分析師:樊繼拓 S1500521060001 ;李暢 S1500523070001;張穎銳 S1500523110004

標題:熊市結束第一年市場的節奏

地址:https://www.iknowplus.com/post/111101.html