如何理解3月工業利潤增速轉負?

主要內容

引言:營收走弱+利潤率走低(成本擡升)擠壓利潤,後續關注利潤率改善對盈利的影響。

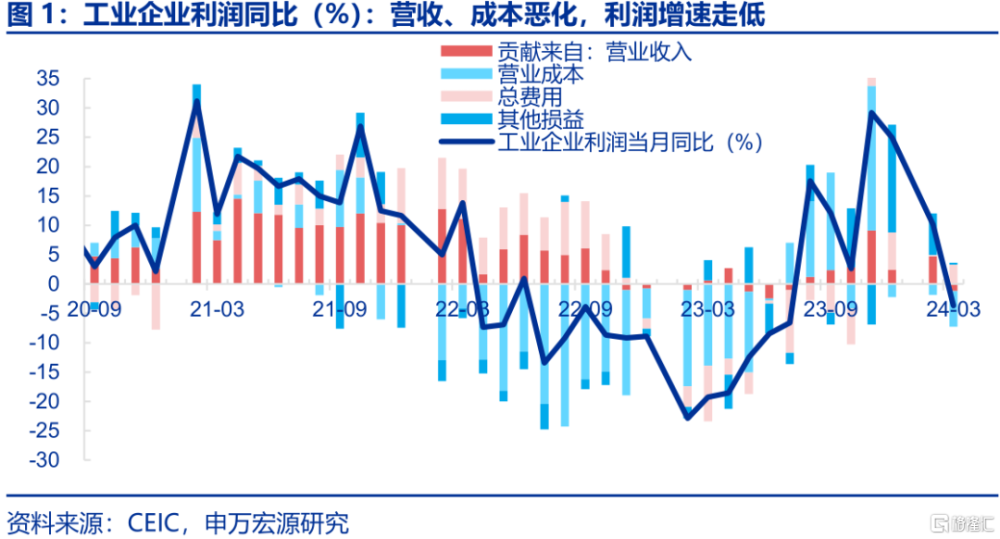

總體:拖累3月利潤增速的三個原因。3月工業企業利潤累計同比回落5.9pct至4.3%,當月同比回落13.7pct至-3.5%,環比(-35.3%)跌幅也大於季節性(-30%),拆分利潤當月增速貢獻結構來看,拖累其一源於營收增速回落,營收對利潤增速的單月貢獻回落5.9個百分點至-1.2個百分點。其二爲成本壓力繼續上升,成本走高對利潤增速的拖累較2月擴大4.3個百分點至-6.1個百分點,3月成本率(85.5%)也明顯高於季節性(84.8%)。其三爲其他損益脈衝後回落,前期貢獻利潤支撐的其他損益,本月大幅回落6.7個百分點至0.9個百分點,該分項包含營業稅金及附加、投資收益,變化主要跟隨投資收益。

營收:高油價與弱地產壓制中上遊營收,下遊改善。3月工業企業營收增速回落5.7pct至-1.2%,兩年平均增速(下同)也下行-1.8pct至-0.2%,分結構看:其一,消費行業營收增速有所改善(+0.4pct至1.9%)、但內部分化。其中汽車、食品制造改善明顯,但計算機電子設備、家具、紡織服裝等前期營收增速明顯改善的行業,本月均趨回落。其二,石油化工產業鏈營收增速回落明顯(-3.9pct至-2.1%),雖然國際油價走高對名義營收形成支撐,但高油價也相應對需求形成抑制,尤其是在需求本身就偏弱的背景下,最終導致營收增速回落。其三,地產拖累煤炭冶金產業鏈營收增速下滑(-1.8pct至-0.3%)。

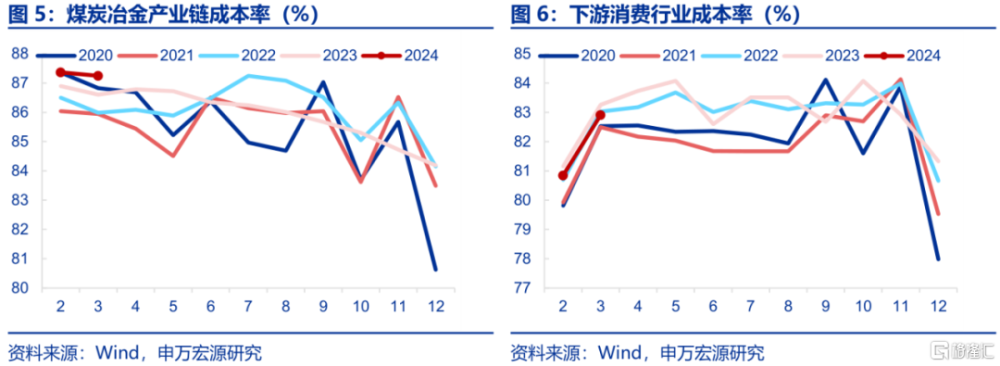

利潤率:油價上升+煤鋼價回落雙向擠壓利潤率。3月工業企業利潤率回升43bp至5.1%,回升幅度明顯小於季節性(+115bp)。其中成本壓力繼續上升是主要原因,結構上成本壓力來自兩大領域:其一,前期國際油價走高,擡升我國石油化工行業成本率。我國原油主要依賴進口,上遊環節在海外,因此上遊漲價帶動的利潤上升並不由國內產業鏈享有,而是表現爲國內產業鏈成本壓力走高,3月石油化工產業鏈成本率85.9%明顯高於季節性。其二,國內煤價鋼價走低,導致煤炭冶金產業鏈利潤率走低、成本率偏高,由於煤炭鋼鐵上遊環節並不依賴進口、而是國內生產,因此煤價鋼價回落雖然會帶動中下遊利潤率改善,但上遊利潤率會明顯下降,整體煤炭冶金產業鏈利潤走低,成本壓力上升,後者成本率(87.2%)也明顯高於季節性。消費相關行業成本率(82.9%),與季節性基本持平。

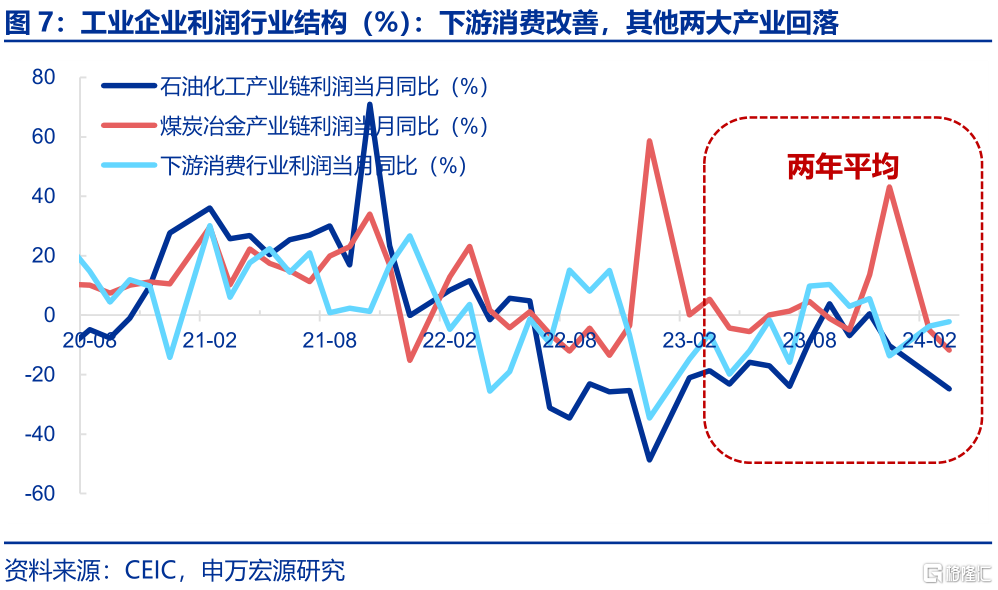

利潤:下遊消費>石油化工產業鏈>煤炭冶金產業鏈。分行業看,下遊消費行業在營收回升、利潤率並未進一步走低的背景下,利潤增速回升(兩年平均,+1.5pct至-2.2%),而石油化工產業鏈在油價上升擡升成本背景下,疊加營收走弱,利潤增速有所回落(兩年平均,-4.8pct至-24.8%)。而投資需求驅動的煤炭冶金產業鏈也經歷營收走弱與成本擡升的雙重壓力,利潤增速(兩年平均,-6.7pct至-11.7%)也趨於回落。

庫存:規模以上工業名義庫存回升,但實際庫存回落。3月工業企業產成品存貨同比回升0.1pct至2.5%,延續23年12月以來持續回升勢頭,但實際庫存同比有所回落,3月下行0.5pct至6.0%。拆分結構來看,截止2月,上遊(+1.6pct至0.5%)、中遊(+0.5pct至7.1%)庫存增速回升,但下遊(-0.4pct至2.6%)庫存增速繼續回落。

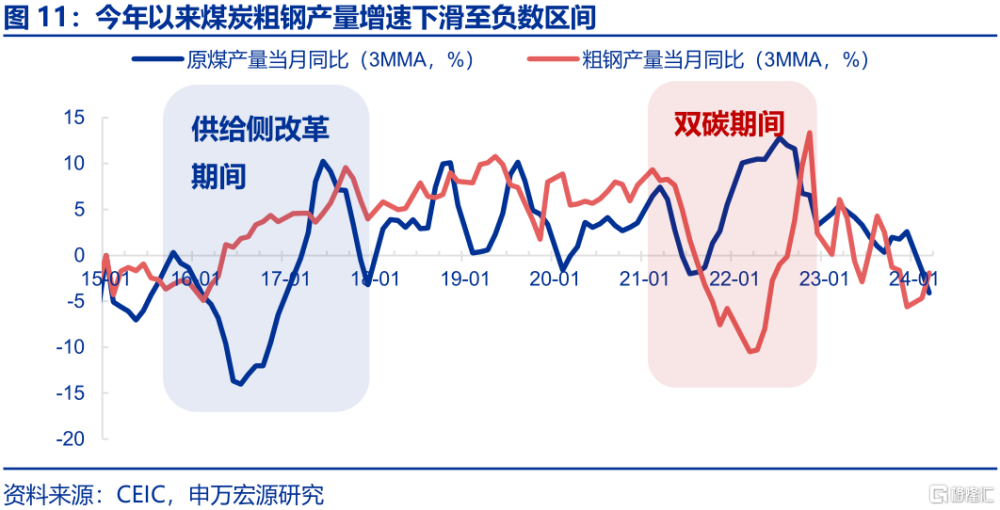

展望:後續盈利關注利潤率變化,結構上利潤或向中上遊有所集中。其一,國際油價下半年或有所回落,目前OPEC原油份額歷史極低、財政收入已明顯恢復的背景下,若美國大選共和黨上任預期強化、推動美國原油產量恢復,OPEC也會競爭性增產,帶動油價回落。其二,國內煤鋼價或止跌企穩、甚至部分大宗價格將有所回升。過去三年單位GDP能耗強度降低幅度(-3.3%)明顯慢於政策目標(五年-13.5%),今年一季度也僅下降-0.1%,因而兩會明顯加碼雙碳政策,近期粗鋼、精煉銅企業也在調減產量,數據上今年一季度原煤和粗鋼產量增速近兩年來首次雙雙轉負,關注後續中上遊供給收縮、價格上行對利潤率的支撐。

風險提示:房地產市場形勢變化,國際油價持續高企。

以下爲正文

周關注:3月規上工業企業利潤增速-3.5%

1.1 總體:拖累3月利潤增速的三個原因

3月工業企業利潤累計同比回落5.9pct至4.3%,當月同比回落13.7pct至-3.5%,環比(-35.3%)跌幅也大於季節性(-30%),拆分利潤當月增速貢獻結構來看,拖累其一源於營收增速回落(同比-5.7pct至-1.2%,兩年平均-1.8pct至-0.2%),估算營收對利潤增速的單月貢獻回落5.9個百分點至-1.2個百分點。其二爲成本壓力繼續上升,3月成本走高對利潤增速的拖累較2月擴大4.3個百分點至-6.1個百分點,3月成本率(85.5%)也明顯高於季節性(84.8%)。其三爲其他損益脈衝後回落,前期貢獻利潤支撐的其他損益,本月貢獻度大幅回落6.7個百分點至0.9個百分點,該分項包含營業稅金及附加、投資收益,變化主要跟隨投資收益,後者雖然佔比較低、但波動較大,數據上其他損益與投資收益變化也較爲相關。

1.2 營收:高油價與弱地產壓制中上遊營收,下遊改善

3月工業企業營收增速回落5.7pct至-1.2%,兩年平均增速(下同)也下行-1.8pct至-0.2%,分結構看:

其一,消費行業營收增速有所改善(+0.4pct至1.9%)、但內部分化。其中汽車(+8.4pct至9.1%)、食品制造(+3.2pct至6.6%)改善明顯,但計算機電子設備(-1.7pct至-1.1%)、家具(-4.5pct至-6%)、紡織服裝(-6pct至-7.8%)等前期營收增速明顯改善的行業本月均趨回落。

其二,石油化工產業鏈營收增速回落明顯(-3.9pct至-2.1%),其中石油加工(-6.1pct至-2.4%)、化學原料制品(-1.5pct至-3%)、化學纖維(-8.9pct至-0.4%)均回落明顯,雖然國際油價走高對名義營收形成支撐,但高油價也相應對需求形成抑制,尤其是在需求本身就偏弱的背景下,最終導致營收增速回落。

其三,煤炭冶金產業鏈營收增速也在下滑(-1.8pct至-0.3%),其中黑色壓延(-5.7pct至-7.7%)、非金屬礦物制品(-4.1pct至-10.6%)均走弱,繼續反映地產投資下滑的影響。

1.3 利潤率:油價上升+煤鋼價回落雙向擠壓利潤率

3月工業企業利潤率回升43bp至5.1%,回升幅度明顯小於季節性(+115bp)。其中成本壓力繼續上升是主要原因,成本率環比上升57bp至85.5%,明顯高於季節性。結構上成本壓力來自兩大領域:

其一,前期國際油價走高,擡升我國石油化工行業成本率。我國原油主要依賴進口,上遊環節在海外,因此上遊漲價帶動的利潤上升並不由國內產業鏈享有,而是表現爲國內產業鏈成本壓力走高,而前期國際油價上行,相應導致3月石油化工產業鏈成本率85.9%明顯高於季節性(84.5%),其中石油加工(87%)、化學原料制品(87%)、化學纖維(93%)成本率均較高。

其二,國內煤價鋼價走低,導致煤炭冶金產業鏈利潤率走低、成本率偏高,由於煤炭鋼鐵上遊環節並不依賴進口、而是國內生產,因此煤價鋼價回落雖然會帶動中下遊利潤率改善,但上遊利潤率會明顯下降,整體煤炭冶金產業鏈利潤走低,成本壓力上升,後者成本率(87.2%)也明顯高於季節性(86.5%)。

消費相關行業成本率(82.9%),與季節性(82.9%)基本持平。

1.4 利潤:下遊消費>石油化工產業鏈>煤炭冶金產業鏈

分行業看,下遊消費行業在營收回升、利潤率並未進一步走低的背景下,利潤增速回升(兩年平均,+1.5pct至-2.2%),而石油化工產業鏈在油價上升擡升成本背景下,疊加營收走弱,利潤增速有所回落(兩年平均,-4.8pct至-24.8%)。而投資需求驅動的煤炭冶金產業鏈也經歷營收走弱與成本擡升的雙重壓力,利潤增速(兩年平均,-6.7pct至-11.7%)也趨於回落。

1.5 庫存:規模以上工業名義庫存回升,但實際庫存回落

3月工業企業產成品存貨同比回升0.1pct至2.5%,延續23年12月以來持續回升勢頭,但實際庫存同比有所回落,3月下行0.5pct至6.0%。拆分結構來看,截止2月,上遊(+1.6pct至0.5%)、中遊(+0.5pct至7.1%)庫存增速回升,但下遊(-0.4pct至2.6%)庫存增速繼續回落,這與前兩輪工業補庫啓動時(2017-2019、2021-2022)下遊高於中上遊有明顯差異。本輪工業企業尚未出現明確的持續補庫跡象,從實際庫存增速絕對水平來看也處於歷史中樞水平、並非低點。

1.6 展望:後續盈利關注利潤率變化

3月工業企業利潤數據顯示,內需不足約束營收,仍是壓制企業盈利的關鍵,與此同時結構性產能過剩推升剛性成本率,加之大宗價格波動,強化了企業成本壓力,也造成了利潤增速跌幅大於需求對應的營收增速。展望後續,在基數和春節效應消退後,出口讀數有望逐步回升,但消費和地產投資或出現進一步回落勢頭。今年“量”難以成爲支撐企業盈利改善最核心的關鍵。

後續企業盈利重點關注利潤率的變化,結構上利潤或向中上遊有所集中。其一,國際油價下半年或有所回落,目前OPEC原油份額歷史極低、財政收入已明顯恢復的背景下,若美國大選共和黨上任預期強化、推動美國原油產量恢復,OPEC也會競爭性增產,帶動油價回落。其二,國內煤鋼價或止跌企穩、甚至部分大宗價格將有所回升。過去三年單位GDP能耗強度降低幅度(-3.3%)明顯慢於政策目標(五年-13.5%),今年一季度也僅下降-0.1%,因而兩會明顯加碼雙碳政策,近期粗鋼、精煉銅企業也在調減產量,數據上今年一季度原煤和粗鋼產量增速近兩年來首次雙雙轉負,關注後續中上遊供給收縮、價格上行對利潤率的支撐。

風險提示:房地產市場形勢變化,國際油價持續高企。

注:內容節選自申萬宏源2024年4月27研究報告《如何理解3月工業利潤增速轉負?——申萬宏源宏觀周報·第242期》,證券分析師:屠強 賈東旭 王勝

標題:如何理解3月工業利潤增速轉負?

地址:https://www.iknowplus.com/post/102657.html