如何從國際收支視角看待人民幣匯率?

核心觀點

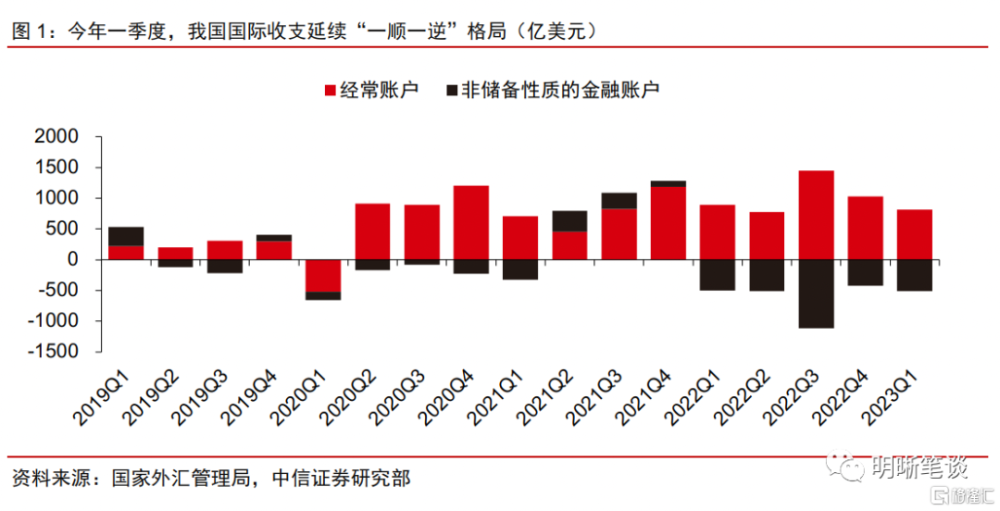

6月30日,國家外匯管理局發布我國2023年一季度的國際收支數據,整體延續“一順一逆”的格局。其中,在“出口維持一定韌性+進口持續疲弱”支撐貨物貿易、跨境活動修復導致服務項逆差走闊的共同影響下,經常账戶順差雖出現收斂態勢,但仍保持一定規模。直接投資項和證券投資項均存在一定的資本外流壓力,但其他投資账戶錄得較大規模順差,有效對衝部分渠道的資金流出壓力。基於國際收支分析框架展望人民幣匯率,短期內人民幣匯率主要受到美元指數階段性維持高位和國內經濟基本面階段性偏弱的壓力。中長期視角下,降息操作有望拉开政策“組合拳”序幕,匯率的核心仍在於基本面,若市場對於未來經濟預期轉暖, 或帶來直接投資账戶和證券投資账戶修復,人民幣匯率有望逐步企穩甚至重回升值通道。

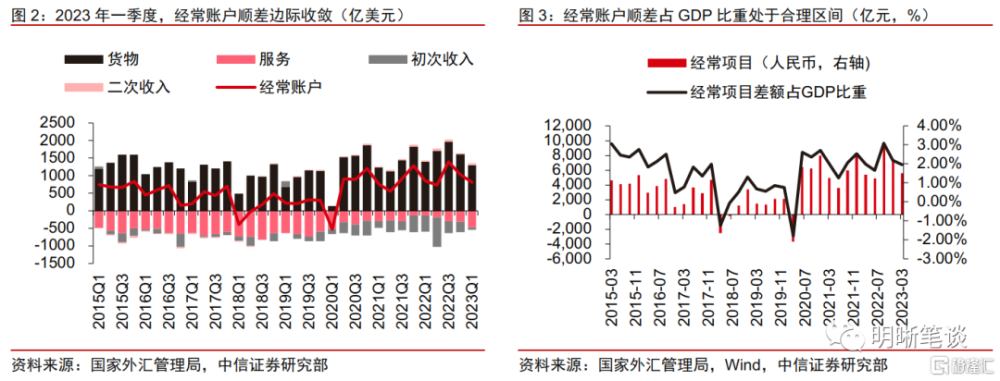

經常账戶:順差保持一定規模,有韌性也有壓力。今年一季度,貨物順差收斂疊加服務逆差走闊,帶動我國經常账戶順差規模邊際收窄,但短期來看仍將保持在較高水平。具體來看,外需承壓疊加節假日因素使得貨物順差規模進一步收斂,服務貿易逆差則因居民跨境出行活動的逐步恢復而有所走闊,我國居民從海外獲得的收入增加和外國居民從我國獲得的投資收益減少共同帶動初次收入逆差明顯收窄。

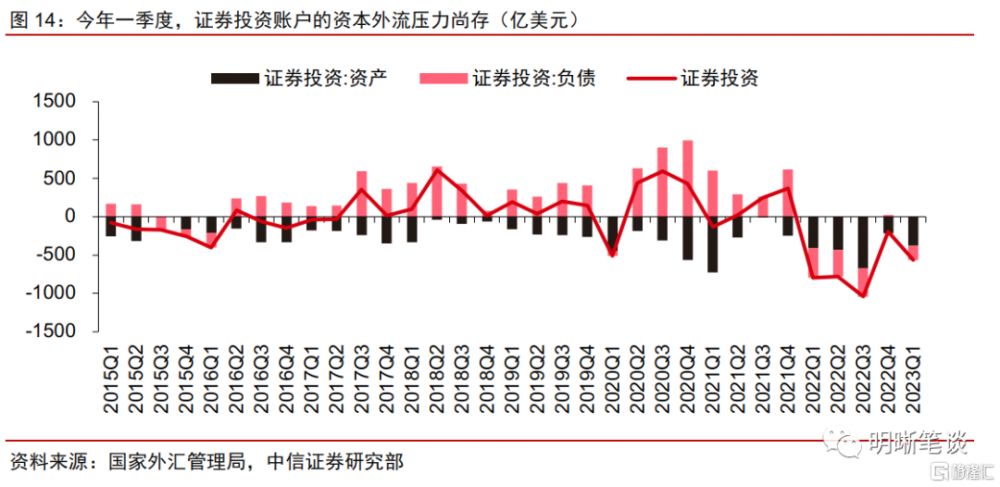

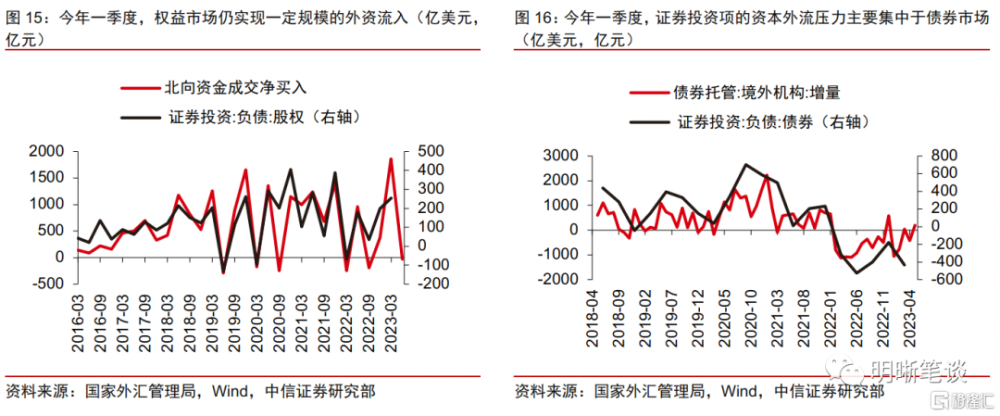

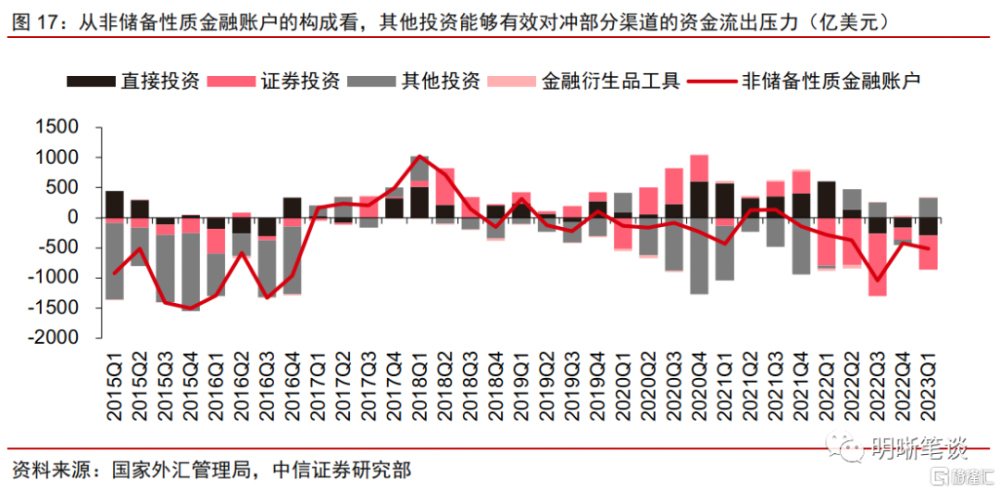

金融账戶:資本外流壓力尚存,但較去年有所收斂。2023年一季度,我國“非儲備性質的金融账戶”逆差規模繼續走闊,儲備資產小幅增加。其中,對外直接投資規模增長,但外商來華直接投資規模邊際回落,導致直接投資項逆差走闊,預計後續將吸引外商投資的重要性不斷提升;受制於中美10年期國債利差深度倒掛,證券投資账戶的資本外流壓力主要集中於債市,國際收支中的“證券投資:負債:股權”順差規模實現環比增長,一定程度對衝了債券市場的外資流出壓力;其他投資账戶錄得較大規模順差,有效對衝部分渠道的資金流出壓力。

總結:今年一季度,我國國際收支延續“一順一逆”格局。基於國際收支分析框架展望人民幣匯率:(1)短期內,外需回落壓力逐步凸顯或導致貨物順差承壓、直接投資和證券投資的資本流入放緩,人民幣匯率主要受到美元指數階段性維持高位和國內經濟基本面偏弱的影響。(2)中長期視角下,海外補庫需求料將帶動外需回升,疊加“穩外資、穩外貿”政策支撐,我國出口有望維持一定韌性,貨物貿易順差仍能保持一定規模;降息操作有望拉开政策“組合拳”序幕,匯率的核心仍在於基本面,若市場對於經濟未來預期轉暖, 或帶來直接投資账戶和證券投資账戶修復。疊加美元指數或隨着美國經濟逐步承壓以及美聯儲緊縮預期的放緩而有所走弱、以及央行應對外匯大幅波動的政策工具儲備豐富,人民幣匯率有望逐步企穩甚至重回升值通道。

風險因素:地緣政治的不確定性或擾動人民幣匯率;國內經濟基本面修復不及預期;海外發達經濟體衰退程度超預期;海外主要央行貨幣政策變動超預期。

正文

6月30日,國家外匯管理局發布我國2023年一季度的國際收支數據,整體延續“一順一逆”的格局。其中,在“出口維持一定韌性+進口持續疲弱”支撐貨物貿易、跨境活動修復導致服務項逆差走闊的共同影響下,經常账戶順差雖有收斂態勢,但仍保持一定規模。直接投資項和證券投資項均存在一定的資本外流壓力,但其他投資账戶錄得較大規模順差,有效對衝部分渠道的資金流出壓力。基於國際收支分析框架展望,短期內人民幣匯率主要受到美元指數階段性維持高位和國內經濟基本面階段性偏弱的壓力。中長期視角下,降息操作有望拉开政策“組合拳”序幕,匯率的核心仍在於基本面,若市場對於未來經濟預期轉暖, 或帶來直接投資账戶和證券投資账修復,人民幣匯率有望逐步企穩甚至重回升值通道。

經常账戶:順差保持一定規模,有韌性也有壓力

今年一季度,貨物順差收斂疊加服務逆差走闊,帶動我國經常账戶順差規模邊際收窄,但短期來看仍保持在較高水平。數據方面,2023年一季度,經常項目順差錄得815億美元。觀察分項表現,外需承壓疊加節假日因素使得貨物順差規模進一步收斂,服務貿易逆差則因居民跨境出行活動的逐步恢復而有所走闊,我國居民從海外獲得的收入和外國居民從我國獲得的投資收益減少共同帶動初次收入逆差明顯收窄。今年一季度,經常項目順差佔GDP比重錄得1.96%,繼續保持在合理健康區間運行。

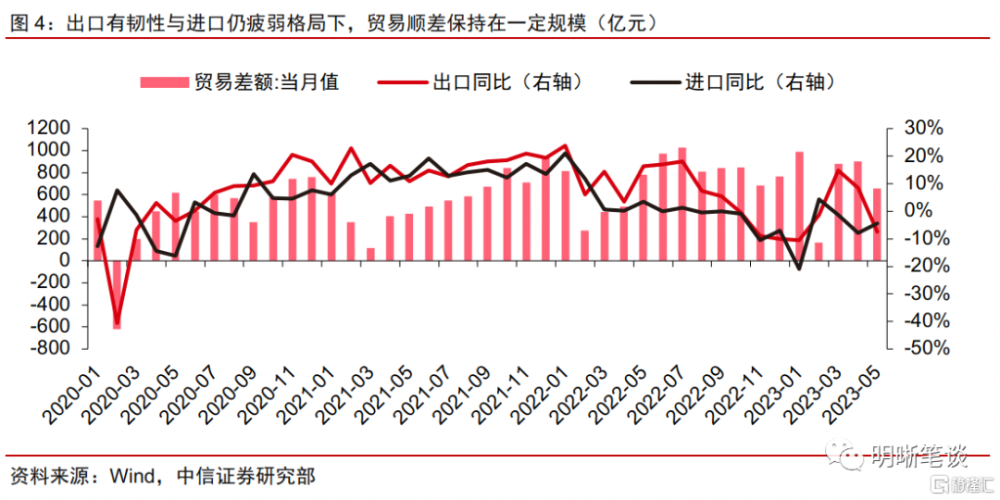

出口有韌性與進口仍疲弱格局下,“貨物”項順差保持在一定規模,成爲經常項目順差的可靠依賴。考慮後續海外經濟衰退壓力的逐步凸顯,“貨物”項順差有壓力也有韌性,但規模或較過去兩年有所收縮。2023年一季度,我國出口金額與去年基本持平,進口錄得-7%的同比下跌。具體來看,同期,出口在貿易夥伴和貿易商品等維度均呈現出邊際修復,導致出口在短期內仍維持韌性;雖然一季度的內需持續修復,但受制於大宗商品進口價格同比回落以及地緣政治因素導致部分商品進口表現疲軟,進口的整體表現仍是同比深跌狀態。在此背景下,我國貿易順差雖有回落但仍保持一定規模,對經常項目順差提供重要支撐。往後看,預計在海外發達經濟體衰退邏輯延續的情況下,外需回落仍將構成中國出口增長的一大制約。出口有韌性與進口仍疲弱的格局或導致“貨物”項順差有壓力也有韌性,但規模或較過去兩年有所收縮。

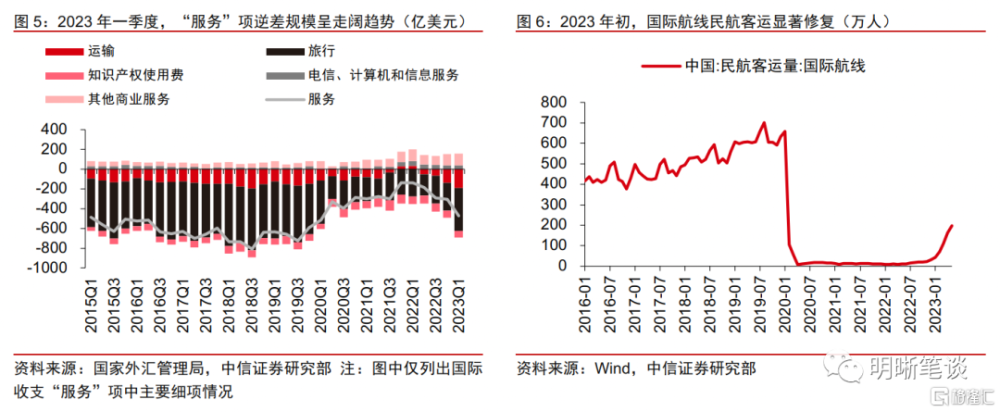

“服務”項逆差規模呈走闊趨勢,其中旅遊逆差規模的增長是主要原因。運輸服務方面,運輸收入的回落導致“運輸”項逆差規模增長;相較於其他項目而言,規模龐大的“旅行”項在影響我國“服務”項數據的表現中佔主導地位。隨着2022年末“乙類乙管”方案出台、中外人員往來管理優化,2023年初國際道路客運服務優化,文旅部有序恢復出境團隊旅遊和“機票+酒店”業務以及部分國家先後放寬對我國入境人員的新冠防疫措施等一系列利好政策落地,爲出境旅遊在客觀條件方面提供了重大便利,今年一季度,我國國際航线的民航客運量顯著回升。在此背景下,“旅行”服務逆差規模進一步增長,成爲服務逆差規模走闊的主要原因。往後看,在政策助力疊加居民內在需求回升作用下,2023年出境活動有望持續回暖,服務逆差或延續擴大趨勢。

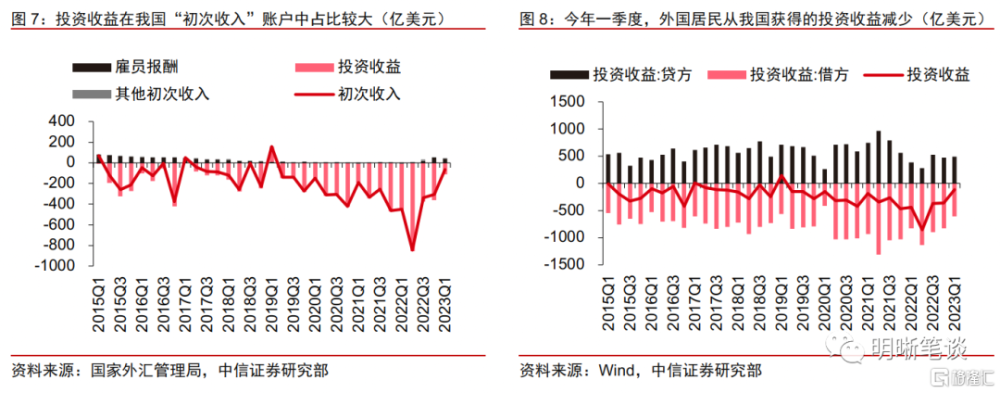

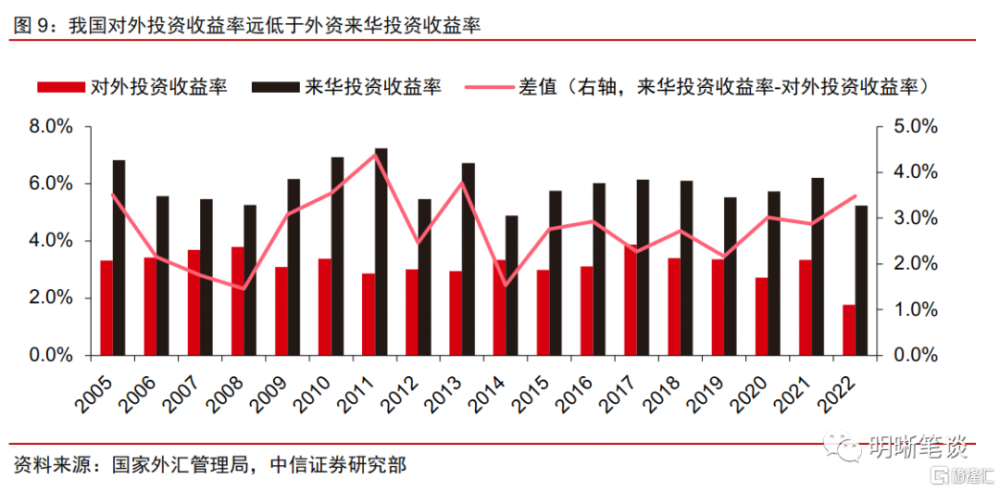

我國居民從海外獲得的收入增加和外國居民從我國獲得的投資收益減少共同帶動初次收入逆差明顯收窄。“初次收入”账戶包括僱員報酬、投資收益和其他初次收入三個分項,其中投資收益在我國“初次收入”账戶中佔比較大,具體包括“因金融資產投資而獲得的利潤、股息(紅利)、再投資收益和利息”。該账戶逆差往往表明我國居民通過海外資產而獲得的投資收益低於外國居民通過我國資產而獲得的收益。今年一季度,由於美聯儲持續加息導致美債利率高位運行,“投資收益:貸方”(我國居民從海外獲得的收入)規模爲496億美元,同比增加29.6%。“投資收益:借方”(外國居民從我國獲得的收入)規模錄得609億美元,同比下跌26.3%,以上兩個因素的相互作用帶動初次收入逆差明顯收窄。但從逐年表現來看,我國對外投資收益率遠低於外資來華投資收益率,一方面,對外投資收益率水平較低在一定程度上表明居民和企業需要提升其海外資產配置能力;另一方面,來華投資的高收益也體現出我國國內市場發展的巨大潛力,這對未來繼續吸引外資持續流入具有積極作用,獲得的高收益或重新體現在金融账戶中的“直接投資”账戶和“證券投資”账戶的流入。

金融账戶:資本外流壓力尚存,但較去年有所收斂

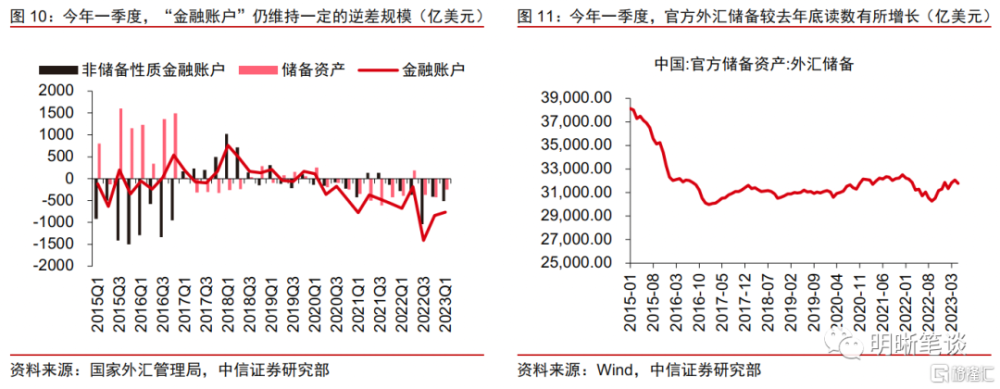

2023年一季度,我國“非儲備性質的金融账戶”逆差規模繼續走闊,儲備資產小幅增加。具體來看,今年一季度“非儲備性質的金融账戶”逆差規模達508億美元,較去年四季度規模環比走闊,其中直接投資和證券投資账戶均錄得不同程度的逆差。儲備資產方面,整個一季度,國際收支維度的儲備資產增加255億美元,其中黃金儲備增加35億美元,外匯儲備增加206億美元;從央行公布的官方外匯儲備余額口徑來看,截至今年3月,官方外匯儲備余額錄得31838億美元,較2022年12月讀數增加561.8億美元,主要原因爲匯率折算等非交易因素的影響。

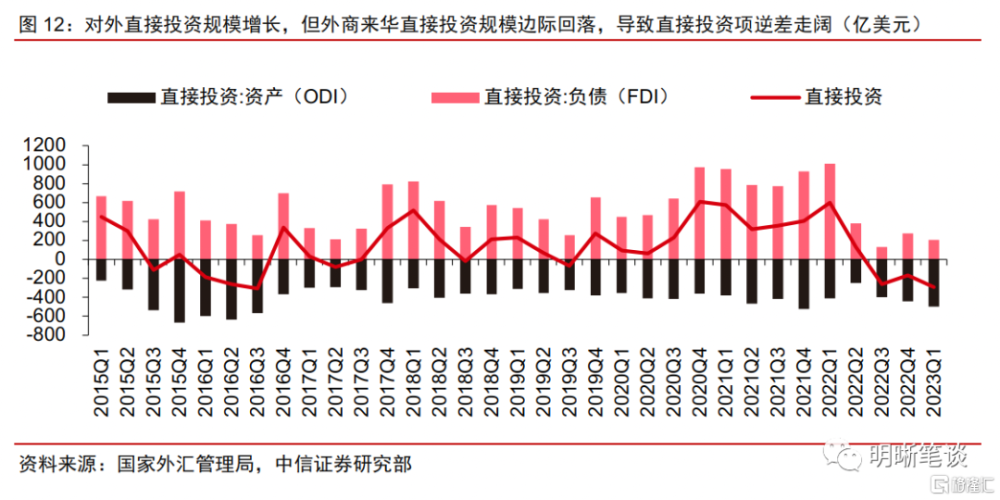

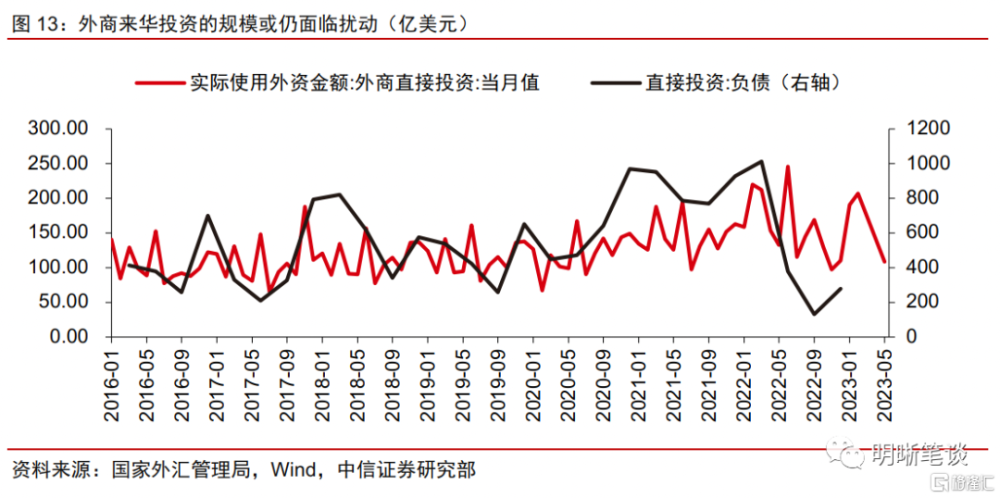

對外直接投資規模增長,但外商來華直接投資規模邊際回落,導致直接投資項逆差走闊。2023年初,一方面,隨着疫情因素的趨緩以及國內經濟預期的改善,外商對於國內經濟基本面的信心逐步修復,1月和2月的當月實際使用外商直接投資金額有所回暖。但從國際收支維度來看,今年一季度“直接投資:負債”(即外商來華投資)的規模較去年四季度相比略有下滑。另一方面,國內防疫政策的大幅優化或便利國內部分主體加快對外投資步伐,帶動我國對外直接投資規模增長。往後看,隨着高質量建設“一帶一路”等政策推動,我國對外直接投資有望保持一定增長,而外商來華直接投資或仍面臨地緣政治因素的擾動。因此,預計吸引外商投資的重要性將不斷提升,推動我國加入CPTPP和DEPA等更多高標准經貿協議、有序推進海南自貿港建設,或將成爲我國更高質量、更大規模地吸引外商來華投資的重要舉措。

證券投資账戶的資本外流壓力尚存。今年一季度,在歐美央行繼續收緊貨幣流動性的背景下,我國國際收支中的證券投資項錄得564億美元的逆差規模。以美債爲代表的海外債券利率上行導致其配置價值凸顯,進而使得我國對外證券投資規模增長,其中對外債券投資規模增速明顯。同時,來華證券投資規模減少。具體來看,股市方面,2023年一季度,北向資金維持一定規模的淨流入,因此國際收支中的“證券投資:負債:股權”順差規模也實現環比增長,一定程度對衝了債券市場的外資流出壓力;債市方面,盡管3月外資短暫恢復少量增持,但受制於中美10年期國債利差深度倒掛,今年1-5月的外資持債整體呈現減持狀態,“證券投資:負債:債券”也成爲證券投資账戶逆差的主要來源。展望未來,股債兩市吸引外資來華證券投資持續淨回流的關鍵或是經濟基本面的修復程度和幅度、中美利差等。

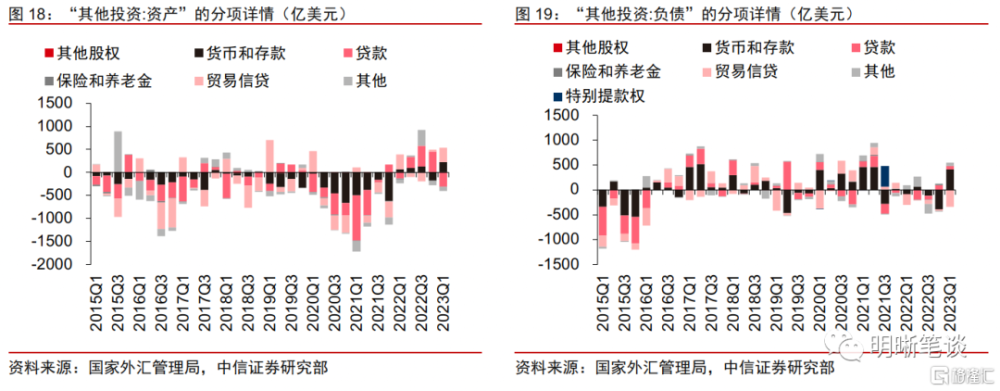

其他投資账戶錄得較大規模順差,有效對衝部分渠道的資金流出壓力。2020-2021年,受益於良好的疫情防控,我國經濟基本面表現強勁,疊加美聯儲保持寬松貨幣政策,我國的直接投資和證券投資账戶呈現較高規模的資本流入,在此背景下其他投資項呈現淨流出狀態。2023年一季度,我國對境外其他投資淨流出規模收窄至129億美元,同時吸收其他投資淨流入規模203億美元,導致“其他投資”項錄得331億美元的順差,有效對衝部分渠道的資金流出壓力。由此來看,其他投資項對於我國國際收支自主平衡起到重要作用。從分項來看:(1)“其他投資:資產”(代表我國對境外其他投資)方面,“貨幣和存款”淨流入221億美元,“貸款”分項的淨流出312億美元,季節性因素導致一季度企業出口收款較快,導致貿易信貸資產淨流入增加;(2)“其他投資:負債”(代表我國吸收來自境外的其他投資)方面,吸收貨幣和存款415億美元,同時償還進口應付款導致貿易信貸負債淨流出342億美元。

總結

今年一季度,我國國際收支延續“一順一逆”格局。在“出口維持一定韌性+進口持續疲弱”支撐貨物貿易、以及跨境活動修復導致服務項逆差走闊的共同影響下,經常账戶順差雖出現收斂態勢,但仍保持一定規模。直接投資項和證券投資項均存在一定的資本外流壓力,但其他投資账戶錄得較大規模順差,有效對衝部分渠道的資金流出壓力。

基於國際收支分析框架展望人民幣匯率:(1)短期內,外需回落壓力逐步凸顯或導致貨物順差承壓、直接投資和證券投資的資本流入放緩,人民幣匯率主要受到美元指數階段性維持高位和國內經濟基本面偏弱的影響。(2)中長期視角下,海外補庫需求料將帶動外需回升,疊加“穩外資、穩外貿”政策支撐,我國出口有望維持一定韌性,貨物貿易順差仍能保持一定規模;降息操作有望拉开政策“組合拳”序幕,匯率的核心仍在於基本面,若市場對於未來經濟預期轉暖, 或帶來對直接投資账戶和證券投資账戶修復。疊加美元指數或隨着美國經濟逐步承壓和美聯儲緊縮預期的放緩而有所走弱、以及央行應對外匯大幅波動的政策工具儲備豐富,人民幣匯率有望逐步企穩甚至重回升值通道。

風險因素

地緣政治的不確定性或擾動人民幣匯率;國內經濟基本面修復不及預期;海外發達經濟體衰退程度超預期;海外主要央行貨幣政策變動超預期。

注:本文節選自中信證券研究部已於2023年7月3日發布的《債市啓明系列20230703—一季度國際收支點評:如何從國際收支視角看待人民幣匯率?》報告,具體分析內容(包括相關風險提示、披露信息等)請詳見報告。若因對報告的摘編而產生歧義,應以報告發布當日的完整內容爲准。

分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:如何從國際收支視角看待人民幣匯率?

地址:https://www.iknowplus.com/post/9969.html