4月行業配置月報:關注基本面邊際改善領域

中金研究

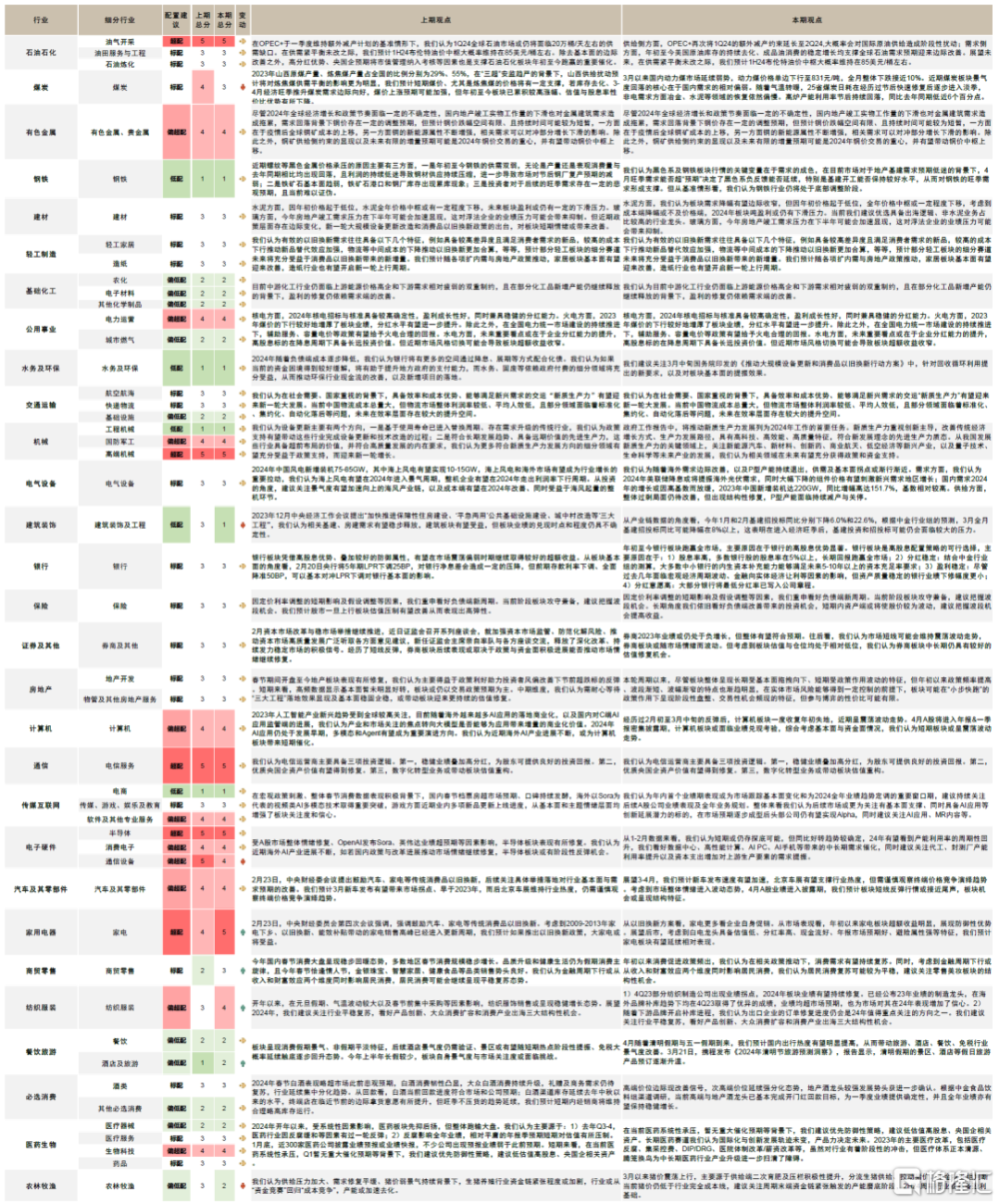

► 4月行業配置主要調整:上調家電、紡織服裝、商貿零售、酒店及旅遊;下調通信設備、煤炭、農林牧漁、建築裝飾。

► 4月行業配置結論:超配電信服務、半導體、高端機械、油氣开採、家用電器;低配工程機械、鋼鐵、環保與水務、電商、建築裝飾。

2024年4月行業配置策略:成長繼續引領,關注基本面邊際改善領域

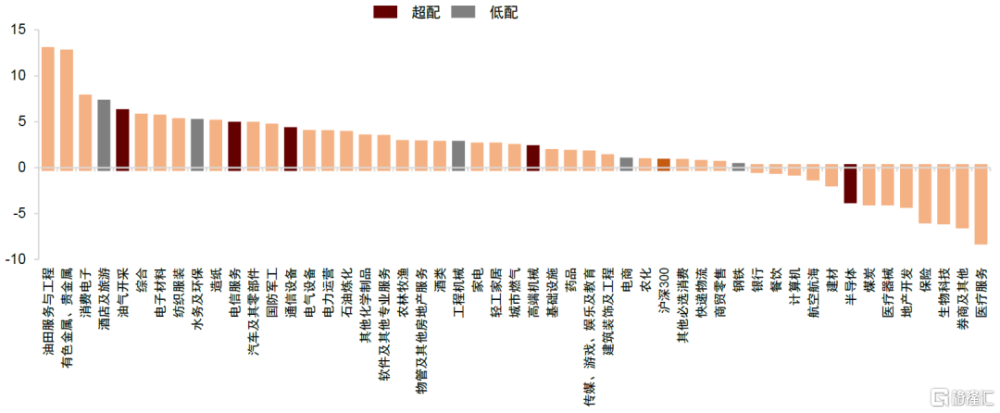

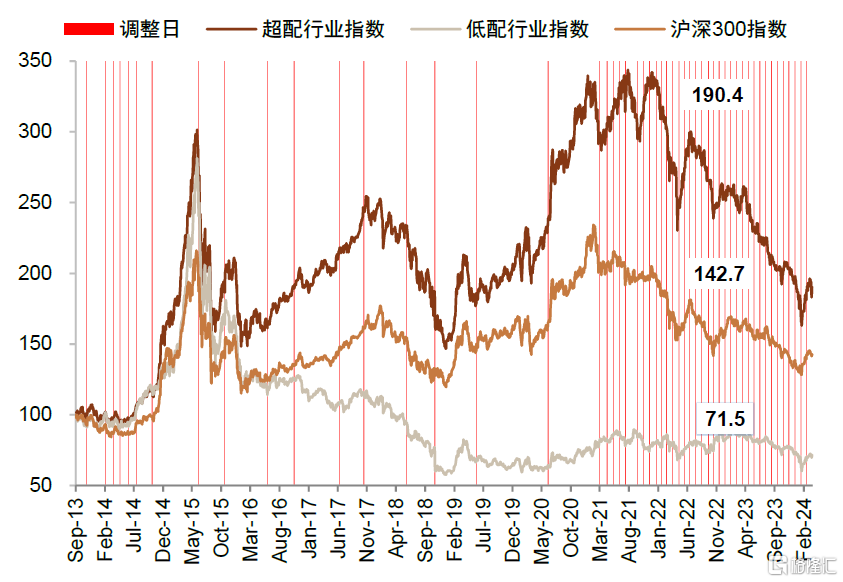

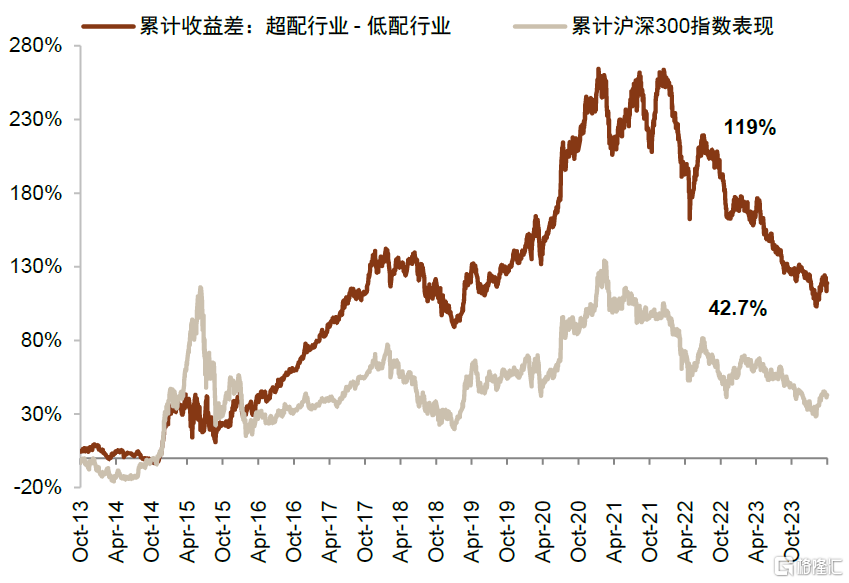

配置表現:上期(3月1日~3月31日),我們建議超配的行業等權指數上漲2.7%,跑贏基准(滬深300指數)2.1ppt,低配行業等權指數上漲3.2%,跑贏基准2.6ppt。截至3月31日,我們超配的行業等權指數距離2013年框架建立以來上漲90.4%,低配行業等權指數下跌28.5%,同期滬深300漲幅42.7%。

配置主线:重視上市公司業績和政策落實。3月全國兩會勝利召开,各項政策進入落實期。A股在經歷前期的快速修復後,近期圍繞關鍵位置震蕩波動,部分上遊資源品和TMT行業領漲市場,結構性行情持續演繹。往後看,伴隨着一季度經濟數據的即將公布、以及上市公司年報和一季報密集披露期的來臨,我們認爲投資者或更加關注板塊盈利的兌現情況,基本面有望迎來邊際改善的領域或成爲投資主线之一,順應新質生產力發展要求的行業也值得繼續重視。具體來看:

1)全國兩會勝利召开,各項政策進入積極落實階段。全國兩會明確了今年的主要增長目標和政策取向,特別是在產業政策領域的新表述值得重點關注。兩會後各項政策積極落實,例如3月中旬國務院印發《推動大規模設備更新和消費品以舊換新行動方案》[1],提出實施設備更新、消費品以舊換新、回收循環利用、標准提升四大行動,並規定了未來幾年設備投資規模的具體增速目標,我們預計機械、汽車、家電等相關領域的需求有望得到政策提振。除此之外,近期地產領域有望迎來新一輪的政策支持,3月下旬國常會提出要進一步優化房地產政策[2]、促進房地產市場平穩健康發展,後續建議關注一线城市的政策優化力度,以及對新房銷售的實際提振效果。

2)近期從中央到地方針對推動新質生產力發展密集表態,或爲今年國內產業政策的主要着力方向。自2023年9月總書記首次提出“新質生產力”的概念後,隨後在2023年中央經濟工作會議、2024年兩會政府工作報告中均重點提及、並將其作爲2024年的首要任務。新質生產力重視創新主導,改善傳統經濟增長方式、生產力發展路徑,具有高科技、高效能、高質量特徵,符合新發展理念的先進生產力質態。從我國發展新質生產力的關鍵領域上,關注新能源汽車、新材料、創新藥、商業航天、低空經濟等新興產業,以及量子技術、生命科學等未來產業的發展。我們認爲相關領域在未來有望獲得政策支持,部分科技成長賽道有望延續較好表現。

3)年報與一季報即將進入密集披露期。截至3月31日,A股已有接近2000家上市公司公布了2023年年報或業績預告。從已公布的情況看,2023年社會服務、商貿零售、紡織服飾憑借低基數優勢業績改善最爲明顯,此外公用事業、傳媒、汽車等行業盈利增速也位居前列。從年初至今各行業今年的淨利潤預測變化情況看,無論是從絕對值的變動幅度、還是盈利預測上修個股佔比的情況方面,汽車、家電、通信、石油石化等行業居前。

配置建議:成長繼續引領,關注基本面邊際改善領域。從歷史經驗看,4月往往是全年中業績對股價表現解釋力最強的月份,伴隨着一季度經濟數據、上市公司一季報的發布,A股或關注業績驅動、追求景氣板塊。我們建議在注重成長風格的同時,關注基本面邊際改善領域,未來1-3個月關注如下配置思路:

1)供需存在結構性錯配,溫和復蘇環境下基本面有望先行改善的部分行業,例如供給端受到資本开支限制、需求側有海外經濟預期支撐的部分全球定價大宗商品,包括有色金屬、石油石化等;以及受益於海外需求恢復、出海趨勢下全球份額佔比擡升的高端機械、汽車零部件、家電等。

2)順應新質生產力發展要求的科技成長賽道,例如在全球AI產業鏈分工中具備相對優勢的細分領域,包括通信、半導體等,以及與商業航天、低空經濟等新興產業相關的國防軍工等。

3)分紅仍有提升空間,且具備性價比優勢的高股息資產。我們建議關注電信服務、石油石化、白色家電等資本开支出現拐點、自由現金流持續改善,且估值相對合意的紅利板塊的配置機會。

4月行業配置主要調整:上調家電、紡織服裝、商貿零售、酒店及旅遊;下調通信設備、煤炭、農林牧漁、建築裝飾。

4月主要超配行業及推薦邏輯:

► 電信服務:1)數字化轉型業務持續推進;2)穩健業績疊加高分紅優勢突出;3)優質國央企資產價值持續修復。

► 半導體:1)半導體產業周期上行動能積蓄;2)產業自主政策支持芯片國產化水平提升。

► 高端機械:1)我國新一輪大規模設備更新催化;2)出海趨勢下海外份額提升;3)人形機器人等產業新趨勢。

► 油氣开採:1)供給約束支撐原油價格高位;2)高分紅優勢、自由現金流相對充沛;3)央企市值管理政策催化。

► 家用電器:1)消費品以舊換新政策催化;2)海外補庫存加速企業出海;3)高分紅優勢、自由現金流相對充沛。

4月主要低配行業:工程機械、鋼鐵、環保與水務、電商、建築裝飾。

圖表:2024年3月行業表現

注:數據截至2024年3月31日資料來源:FactSet,中金公司研究部

圖表:中金超配行業等權指數自2013年以來上漲90.4%

注:數據截至2024年3月31日資料來源:FactSet,中金公司研究部

圖表:超配行業和低配行業累計收益差自2013年以來達到119%

注:數據截至2024年3月31日資料來源:FactSet,中金公司研究部

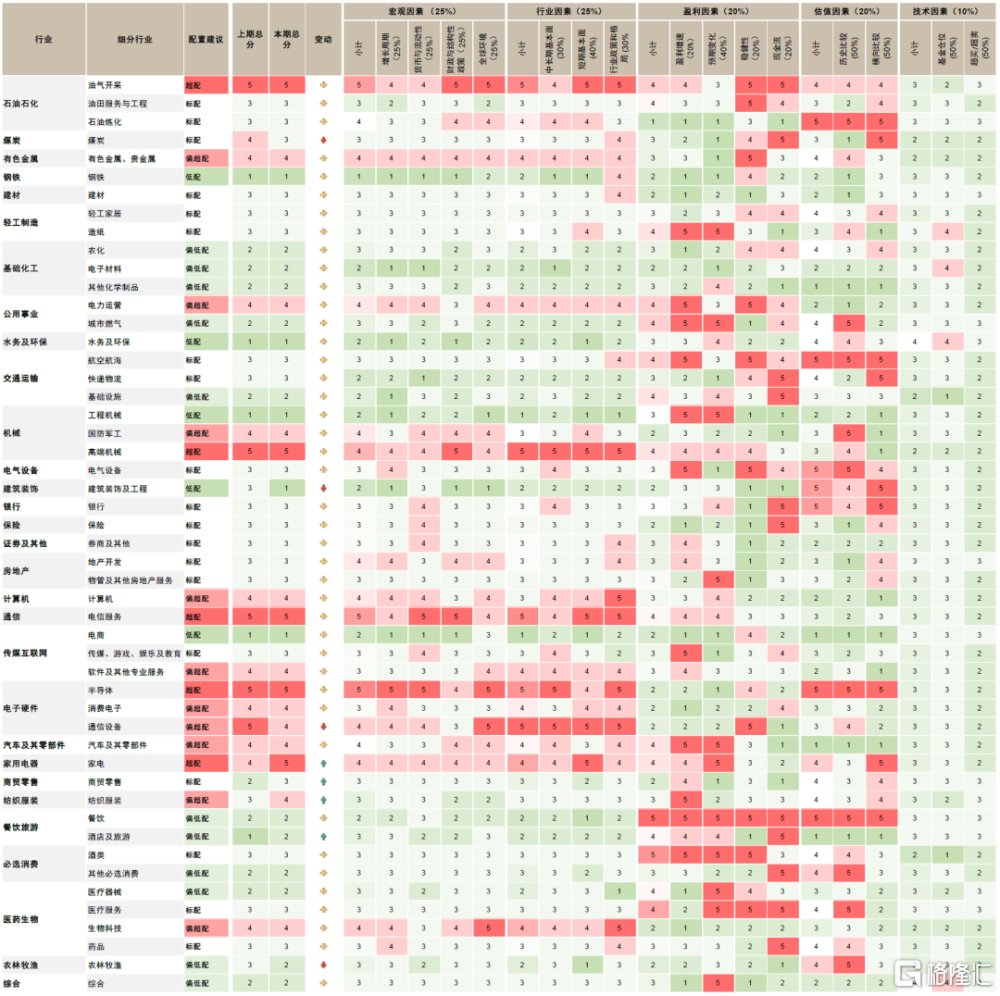

圖表:中金A股行業配置4月觀點變化

資料來源:中金公司研究部

圖表:中金A股行業配置4月觀點及細分小項

注:數據截至2024年3月31日資料來源:FactSet,Wind,中金公司研究部

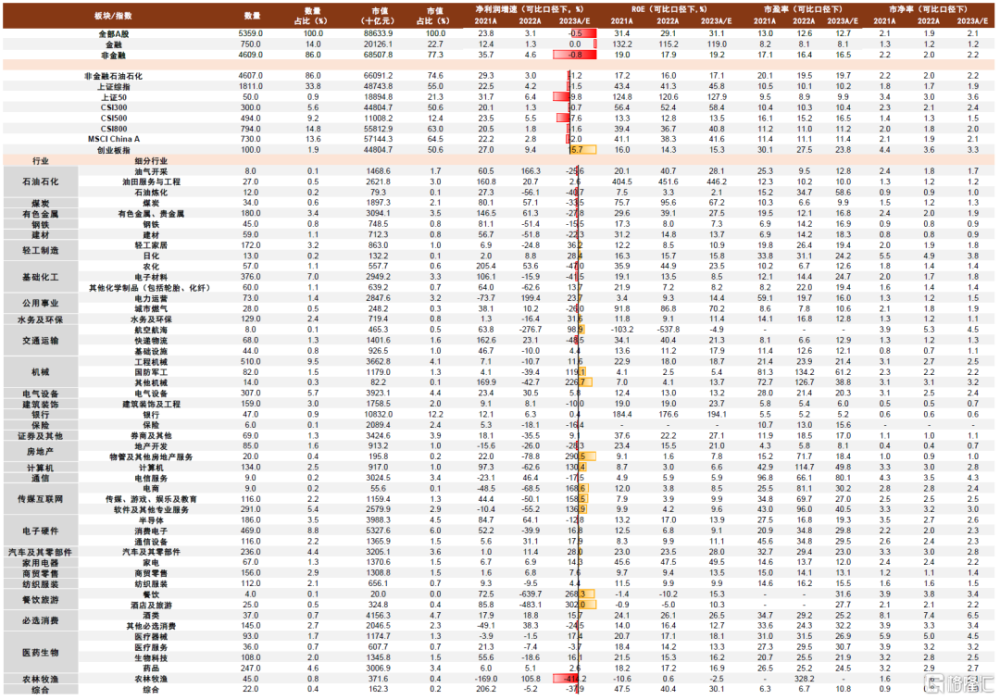

圖表:A股各板塊基本面情況

注:數據截至2024年3月31日,採用Wind一致預期資料來源:FactSet,Wind,中金公司研究部

細分行業動態

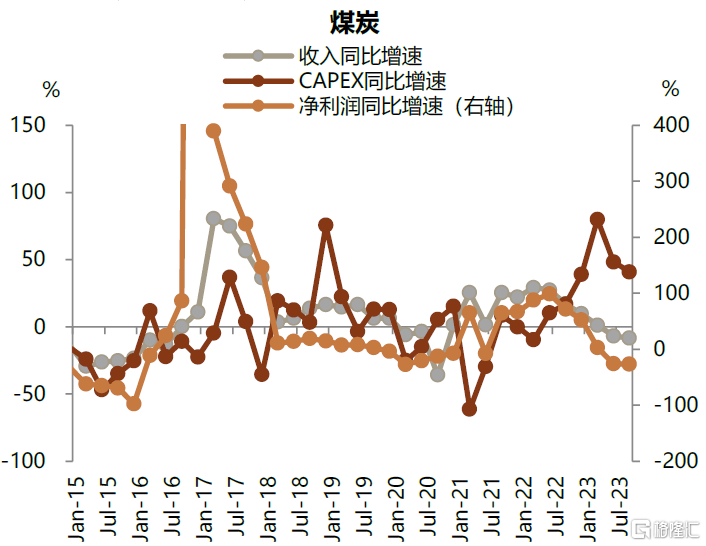

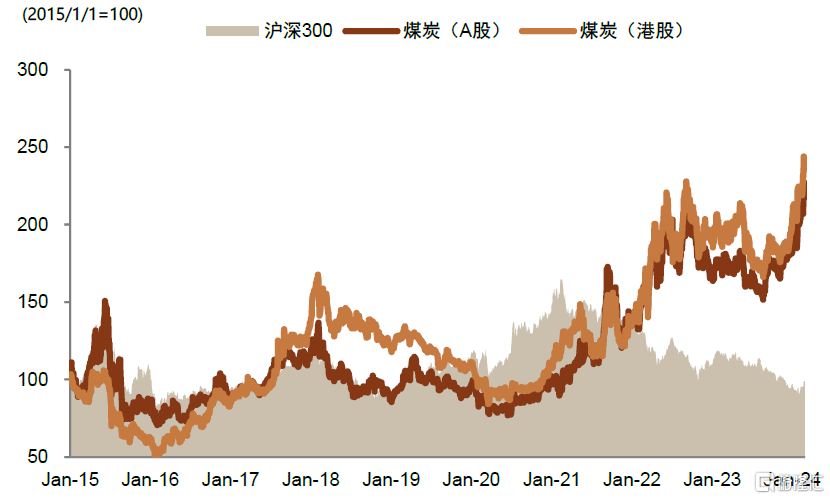

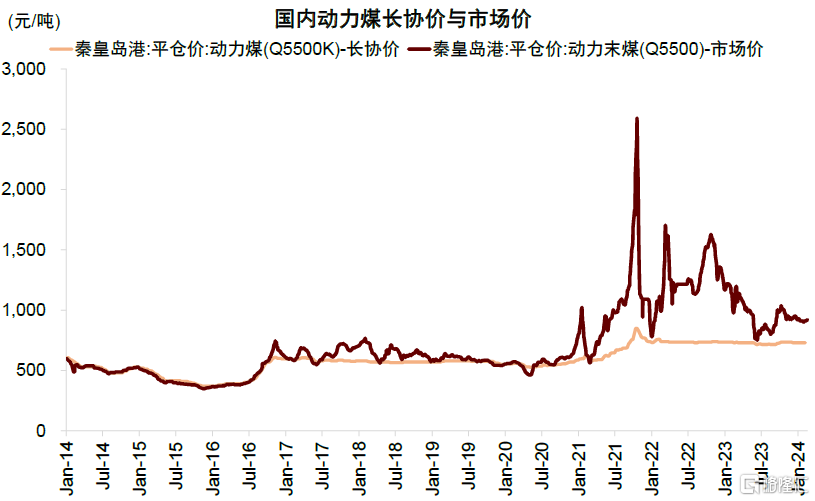

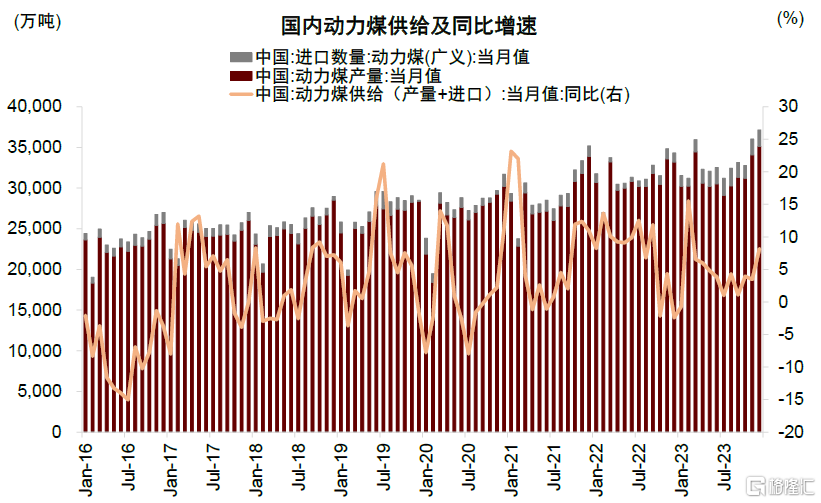

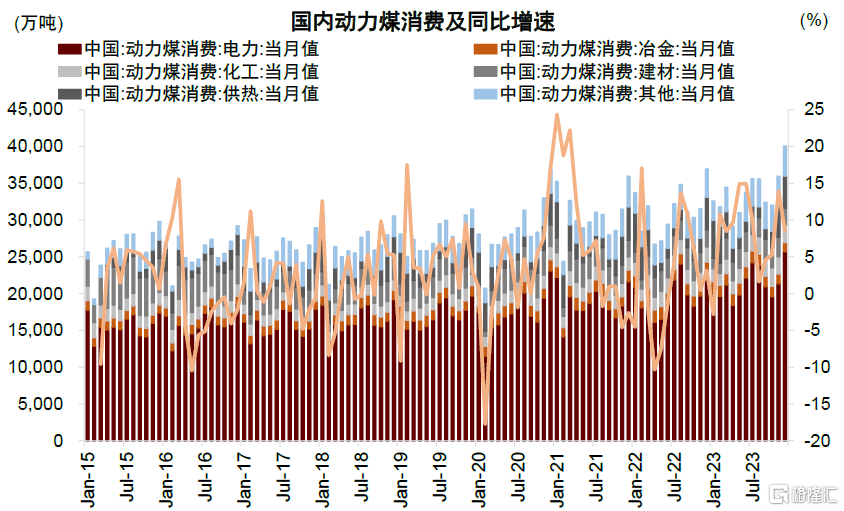

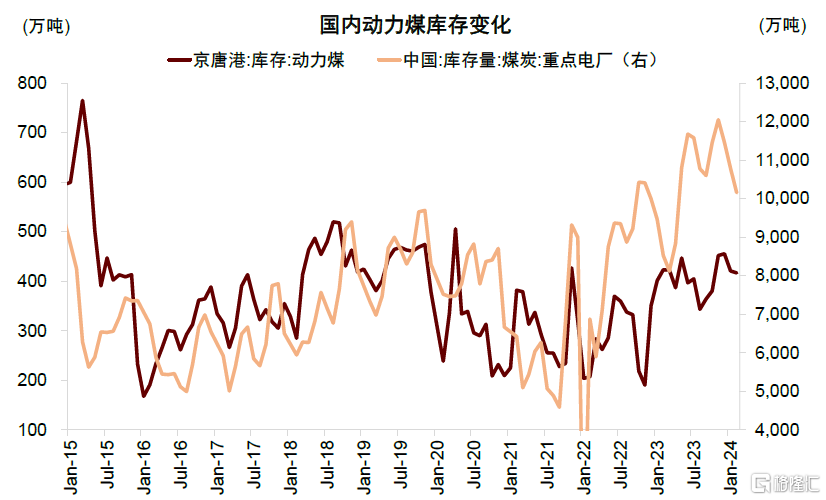

煤炭:國內需求偏弱拖累煤炭價格

3月以來國內動力煤市場延續弱勢,動力煤價格單邊下行至831元/噸,全月整體下跌接近10%。近期煤炭板塊景氣度回落的核心在於國內需求的相對偏弱。隨着氣溫轉暖,25省煤炭日耗在經歷過節後快速修復後逐步進入淡季,非電需求方面冶金、水泥等領域的恢復依然偏慢。高爐產能利用率節後持續回落,同比去年同期低近6個百分點。水泥出貨率42.3%,同比去年同期下降了23個百分點。供給側安監壓力不斷增大,但在兩會後煤礦產量出現一定的復產態勢。終端庫存依然處於高位,25省煤炭庫存天數約19天。進口方面,在國內煤價下跌以後,進口煤已無太多優勢,可能制約煤價繼續下行空間。除去煤炭基本面的邊際變化之外,高分紅特性也是支撐板塊年初至今、以及過去三年長期佔優的關鍵因素。但考慮到年初至今板塊已累積較高漲幅、估值與股息率性價比優勢有所下降,我們下調煤炭行業至標配配置建議。

圖表:煤炭行業財務數據

資料來源:Wind,中金公司研究部

圖表:煤炭行業A/H股表現

資料來源:FactSet,中金公司研究部

圖表:國內動力煤長協價與市場價

資料來源:Wind,中金公司研究部

圖表:國內動力煤供給及同比增速

資料來源:Wind,中金公司研究部

圖表:國內動力煤消費及同比增速

資料來源:Wind,中金公司研究部

圖表:國內動力煤庫存變化

資料來源:Wind,中金公司研究部

注:本文摘自中金2024年4月1日已經發布的《行業配置月報:關注基本面邊際改善領域》

分析員 李求索 SAC 執證編號:S0080513070004 SFC CE Ref:BDO991

分析員 於方波 SAC 執證編號:S0080522120001

分析員 黃凱松 SAC 執證編號:S0080521070010 SFC CE Ref:BRQ876

分析員 伊真真 SAC 執證編號:S0080519030002

標題:4月行業配置月報:關注基本面邊際改善領域

地址:https://www.iknowplus.com/post/94861.html