30年國債範式的演變:從配置到交易

2023年以來,市場對於30年國債最直觀的感知有兩方面,第一是30年國債成交活躍度明顯提升,當前30年國債活躍券的成交活躍度僅次於10年國債活躍券;第二是30年國債表現更爲強勢,收益率下行幅度更大,30年國債和10年國債的期限利差的“歷史最低值”持續刷新,當前期限利差約爲18bp。那么,30年國債的運行邏輯發生了什么變化?本文將對此重點研究。

一、債市利率下行,30年國債活躍度提升

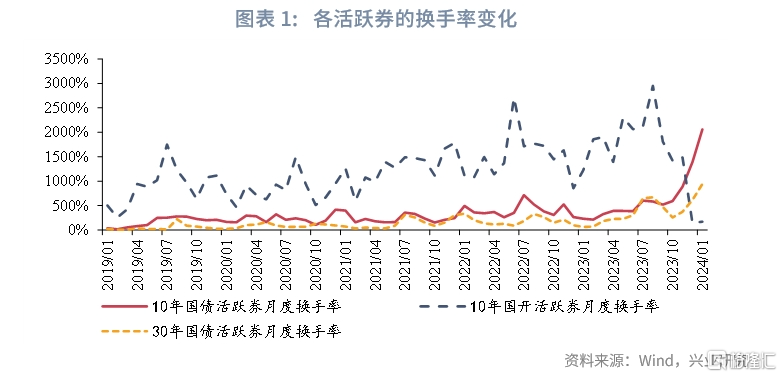

2023年以來,30年國債活躍券的換手率大幅提升,2024年1月30年國債活躍券的月度換手率達到946%,處於歷史最高水平。30年國債活躍券的成交活躍度僅次於10年國債活躍券,而10年國开債活躍券的成交活躍度大幅下行。

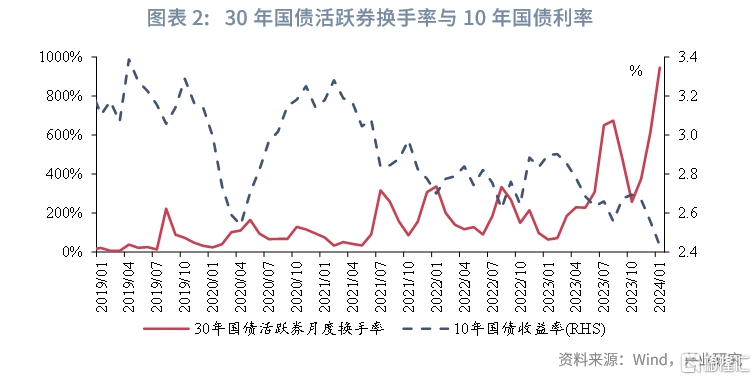

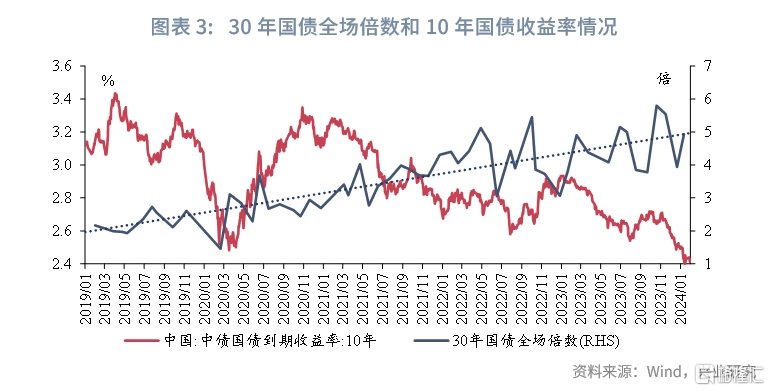

2023年以來(尤其是2023年下半年以來)30年國債成交活躍度的大幅提升或與10年國債收益率下行至歷史低位有關。具體來看,2023年下半年,MLF利率在6月和8月兩次調降,合計下調25bp至2.5%,8月10年國債收益率下探至當時的歷史最低點2.55%附近,30年國債活躍券換手率大幅攀升至674%,隨後10年國債收益率雖有調整,但趨勢上仍進一步下行,當前行至2.4%附近,30年國債活躍券換手率進一步上升。同時,在一級市場,30年國債發行的全場倍數亦趨勢性上升。

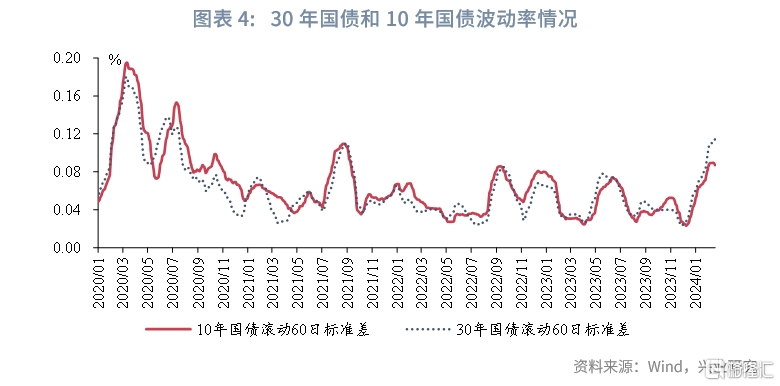

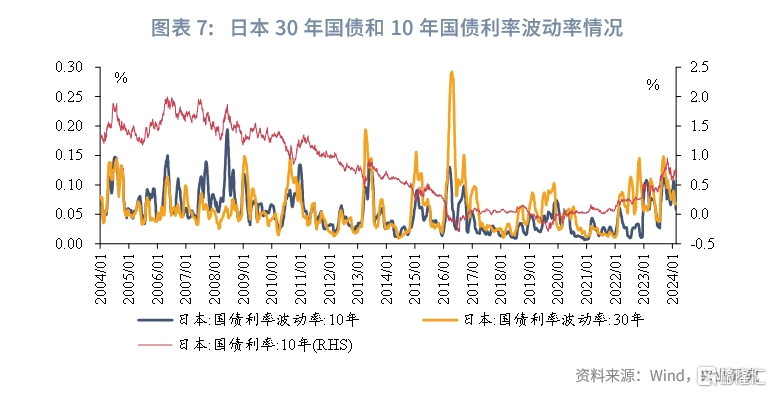

在10年國債收益率下行至低位的背景下,30年國債久期更長,DV01更高,成爲市場交易機構博取波段收益的重要選擇,換手率大幅上升;同時,通常來看,期限越長的債券波動率越低,但是隨着30年國債變得愈發活躍,其波動率也在2023年年末开始超過10年國債。

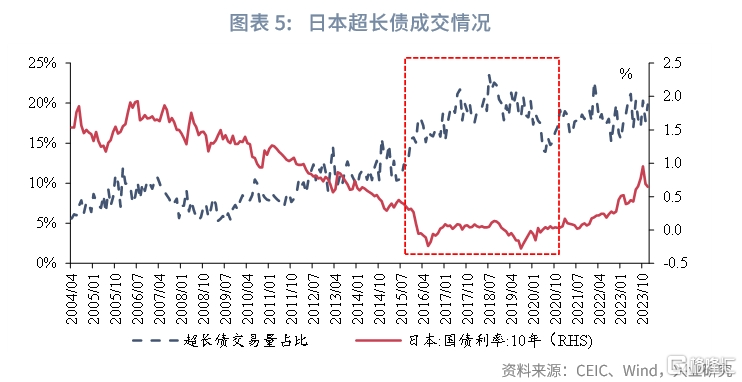

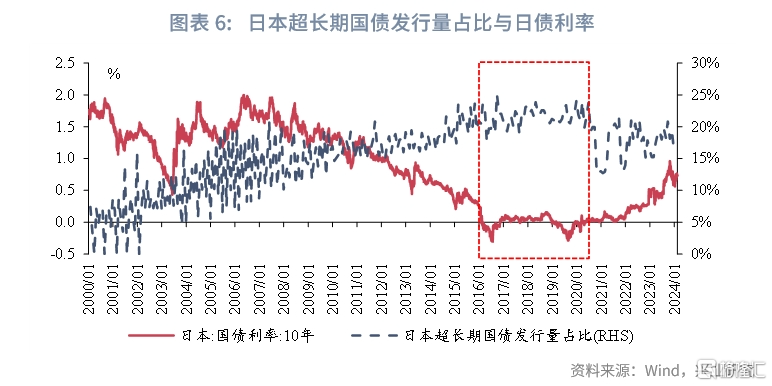

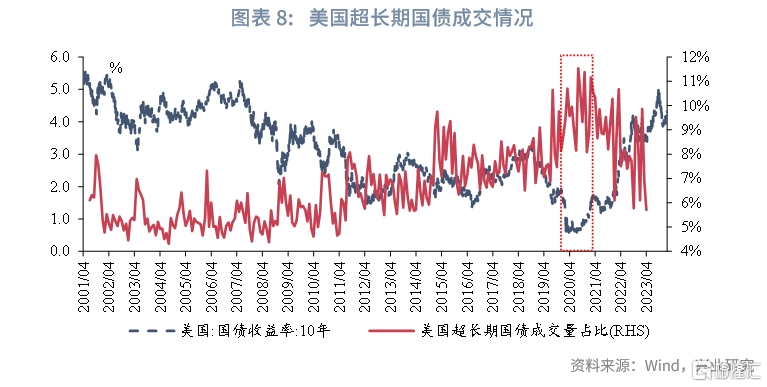

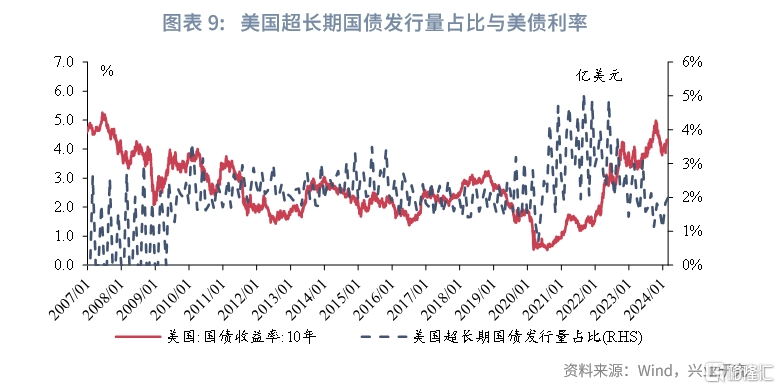

從國際經驗來看,當10年國債下行至較低水平時,10年以上超長債的發行量佔比和成交量佔比均會擡升。以日本和美國爲例,從日本來看,2016年日本央行宣布實行YCC政策,將日本10年國債收益率穩定在0附近;2016年之後,日本10年以上超長債的成交量佔比[1]持續攀升,超長期國債的發行量佔比[2]攀升至歷史最高水平,日本30年國債的波動率也开始明顯高於10年國債。從美國來看,2020年3月美聯儲大幅降息,將聯邦基金利率目標區間降至0%-0.25%,美國10年國債利率快速下行至歷史低點0.5%附近,且至2020年年末,美國10年國債利率持續位於1%以下,在此期間,美國超長期國債成交量佔比[3]攀升至歷史最高水平,超長期國債發行量佔比[4]也迅速上升。

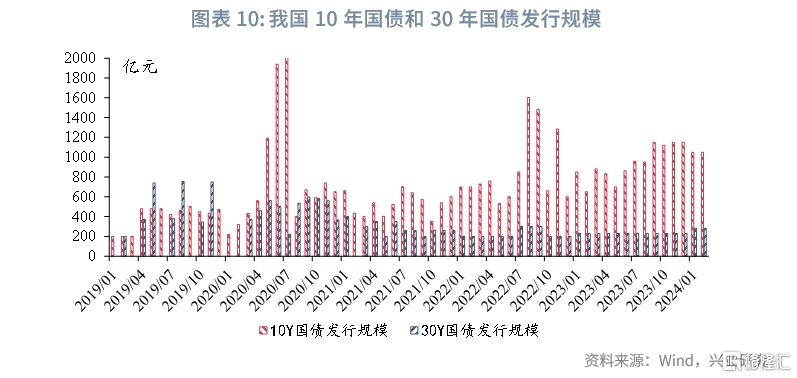

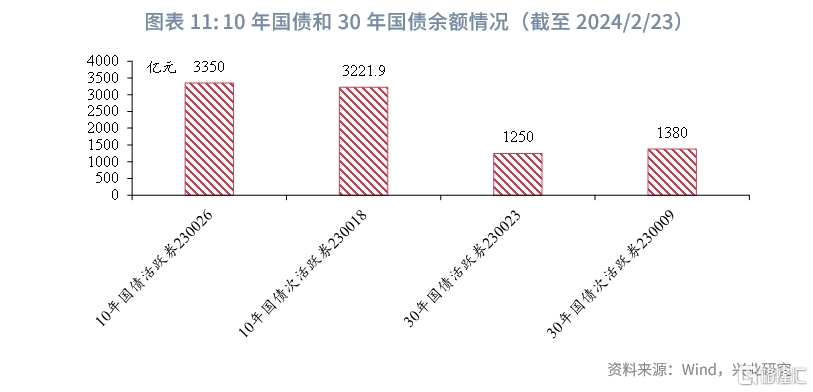

當前我國市場30年國債發行規模和余額均不高,30年國債的活躍度不如10年國債。具體來看,在發行規模方面,2021年以來我國30年國債的月度發行規模通常在200-300億元之間,而10年國債的月度發行規模明顯高於30年國債,2023年下半年以來10年國債的發行規模超過1000億元。在存量規模方面,我們以10年國債的30年國債的活躍券爲例,截至2024/2/23,10年國債活躍券(230026)和次活躍券(230018)的存量規模分別爲3350億元、3222億元,而30年國債活躍券(230023)和次活躍券(230009)的存量規模爲1250億元、1380億元,30年國債存量規模相對較小。總體來看,30年國債的發行規模和存量規模均不及10年國債,30年國債的市場深度尚不足,其換手率也低於10年國債(前文詳述)。

基於前文所述,當前30年國債的成交活躍度雖大幅提升,但還尚不足以超過10年國債成爲市場成交最活躍的券種。若未來30年國債發行放量,其市場深度加強,則在我國債市利率下行的趨勢下,30年國債超過10年國債成爲市場最活躍的成交券種也不無可能。

二、交易型機構參與度提升,超長端期限利差易平難陡

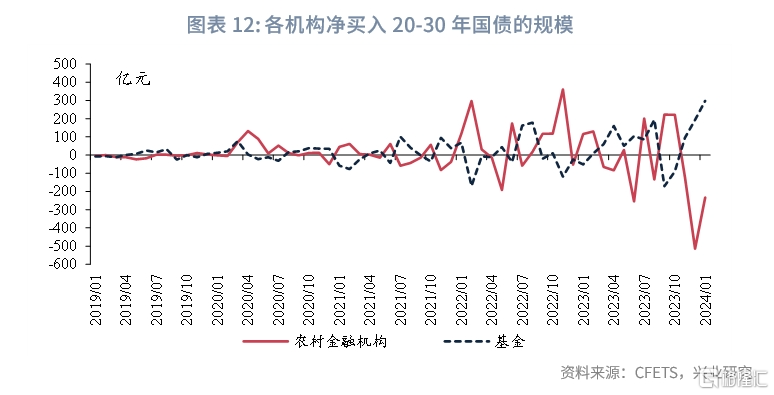

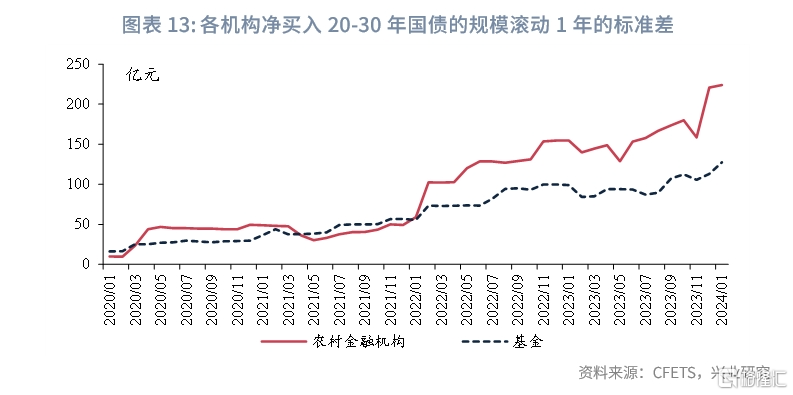

從我國市場的現券交易的機構行爲來看,農村金融機構、基金對30年國債的成交參與度近年來均提升,30年國債“交易券”的屬性增強。根據CFETS數據,農村金融機構、基金淨买入或淨賣出(20年,30年]國債的規模和波動性自2022年以來明顯擴大,2023年至今進一步提升,具體體現爲上述機構淨买入(20年,30年]國債的滾動1年標准差呈現上行趨勢,表明上述機構參與30年國債成交的活躍度提升。

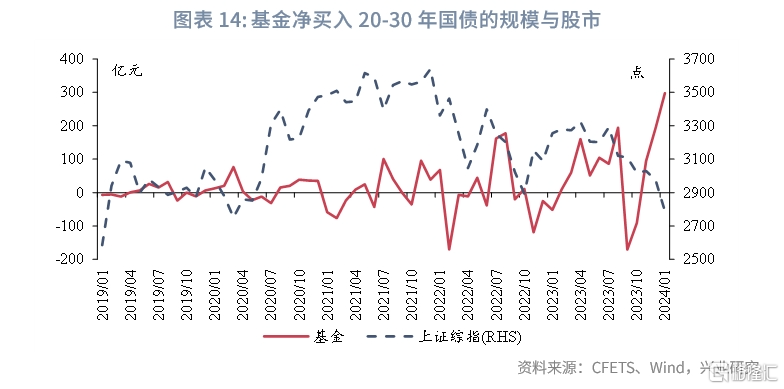

進一步來看,基金在2023年至今淨买入或淨賣出(20年,30年]國債的規模7次達到2019年以來的高點[5](具體月份爲2023年的4月、6月、8月、9月、10月、12月和2024年1月);同時,2023年年末至2024年年初,股市跌幅較大,部分混合基金或加倉30年國債以博取收益,未來股市的波動或也會提升30年國債交易的波動。而對農村金融機構而言,除了2023年1月和5月之外,其2023年至今淨买入或淨賣出(20年,30年]國債的規模均達到2019年以來的高點。

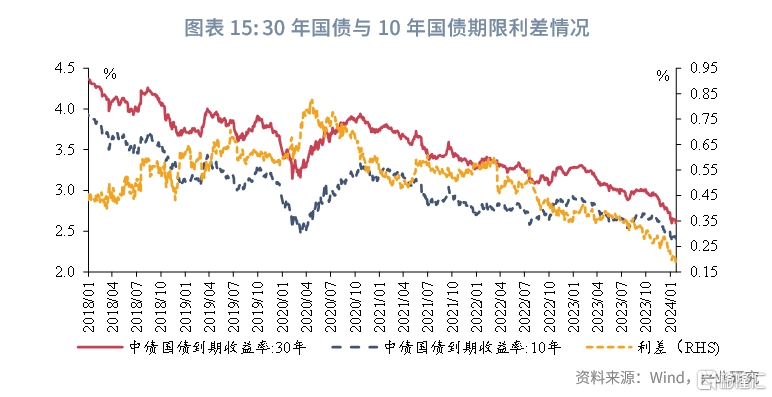

30年國債的交易需求大幅上升使得其收益率較10年國債“超額”下降,具體體現爲30年國債與10年國債的期限利差趨勢性下行,2023年下半年以來向“歷史新低”持續突破,當前(截至2024/2/23)30年國債與10年國債的期限利差約爲18bp。

在債市利率下行的背景下,交易型機構對30年國債需求仍有上升空間,中期內30年國債與10年國債期限利差或仍延續易平難陡的趨勢。

三、長端期限利差與債市利率延續正相關

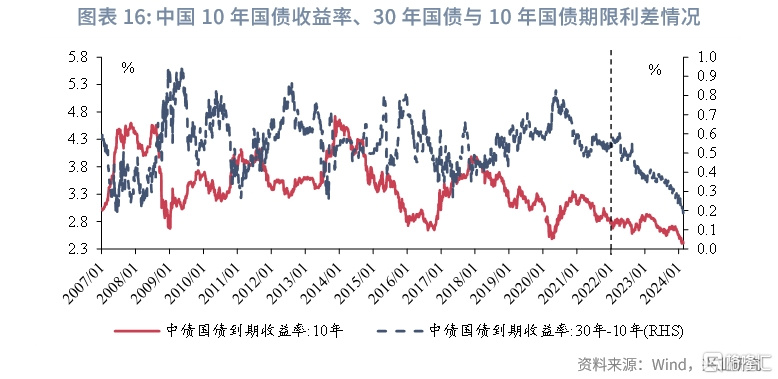

從30年國債與10年國債的期限利差與債市利率的相關性來看,在2022年之前,我國30年國債與10年國債的期限利差與10年國債收益率主要呈現負相關性,而在2022年之後,在10年國債收益率持續下行和交易型機構參與度提升的背景下,兩者主要呈現正相關性。

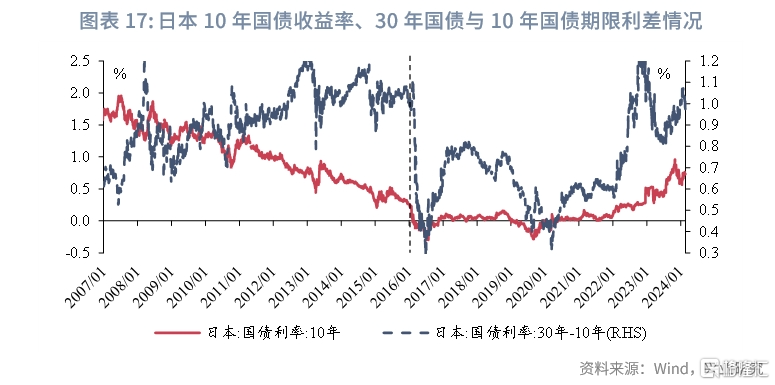

從國際比較來看,日本2016年之前30年國債與10年國債的期限利差與10年國債收益率主要呈現負相關性,2016年YCC政策實行之後,10年國債收益率長時間處於0附近,30年國債與10年國債的期限利差與10年國債收益率开始同步變化,呈現正相關性。而美國國債利率波動更大,10年美債利率在降息周期可以接近0,也可以在加息周期中快速上升,美國30年國債與10年國債的期限利差與10年國債收益率基本呈現負相關走勢。

中期來看,我國利率中樞仍將下行,30年國債的成交活躍度有望進一步提升,我國30年國債與10年國債的期限利差與10年國債收益率的關系或與日本類似,即延續趨勢正相關的特徵。

[1]日本超長債成交量佔比爲超長債成交量/所有債券成交量,日本超長債成交中以國債爲主,此處用超長債數據近似代替國債數據。

[2]日本超長期國債的發行量佔比爲15年及以上國債發行額/全部國債發行額。

[3]美國超長期國債成交量佔比爲11年以上息票國債成交量/所有國債成交量。

[4]美國超長期國債發行量佔比爲10年以上息票國債發行量/所有國債發行量。

[5]高點的判斷標准爲當月的淨买入規模處於2019年1月至當月的90%以上分位數水平(淨买入高點)或10%以下分位數水平(淨賣出高點)。

注:本文來自興業研究發布的《30年國債範式的演變:從配置到交易——利率市場觀察》,報告分析師:郭再冉,顧懷宇,魯政委

標題:30年國債範式的演變:從配置到交易

地址:https://www.iknowplus.com/post/84202.html