從圖表和數據剖析越南的經濟全景

我們看好越南長期的經濟發展前景,並認爲該市場有望繼續受益於強勁的經濟增速、即將崛起的中產階級、加速的城市化進程、持續升級的制造業、強勁的外商直接投資增長以及與全球緊密融合的貿易關系。

摘要

我們對越南宏觀經濟的核心亮點和趨勢總結如下:

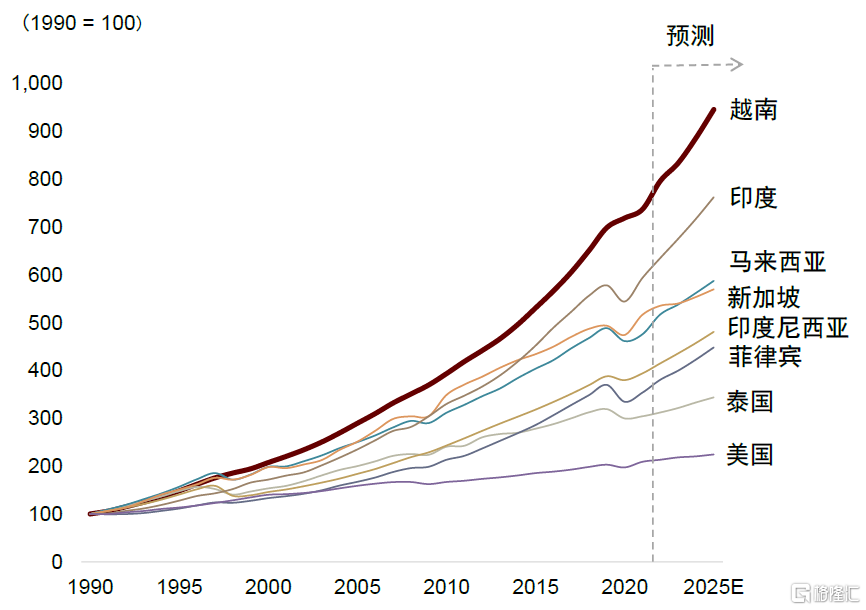

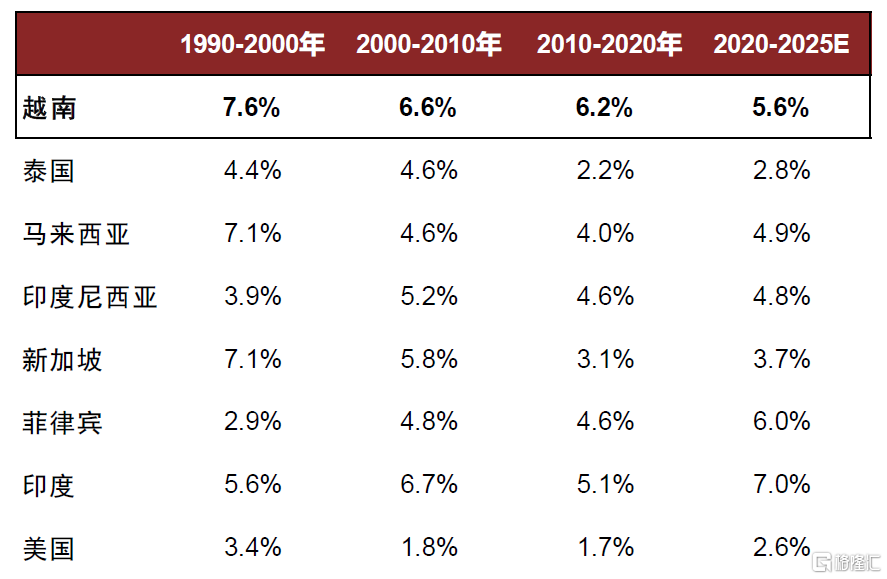

► 東南亞GDP增速最快的經濟體。據世界銀行數據,越南已連續三個十年(90年代、00年代和10年代期間)成爲東盟GDP增長最快的國家,其預計2020-2025年的復合年均增長率有望達到5.6%,並預計越南有望憑借可持續的增長,在2036年成爲東盟第二大經濟體。

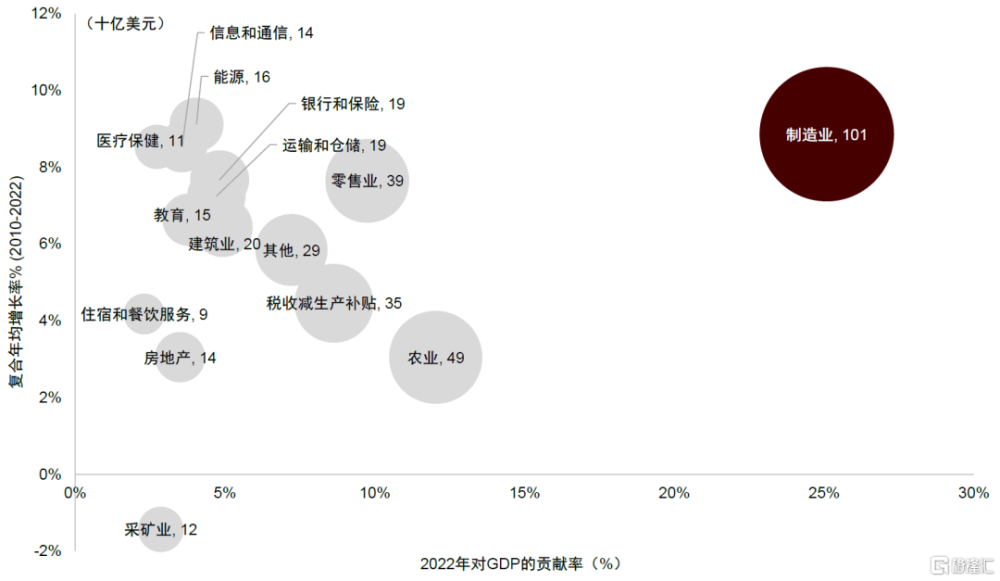

► 制造業的發展有望助力經濟增長。隨逆全球化和貿易摩擦加劇,越南的制造業已成爲供應鏈轉移的主要受益者。自2010年以來,越南制造業增長了五倍,並於2022年貢獻高達1,012億美元的產值(佔越南GDP約25%)。我們相信2023年往後,越南或將從與美國的全面战略夥伴關系升級中獲得大量的技術轉移紅利,並有望發展高附加值產業。

► 城市化發展和不斷壯大的中產階級,使越南成爲一個前景廣闊的消費市場。越南擁有9,800萬人口,城市化進程正在加快,2022年有38%的城市常住人口。在2012-2022年期間,消費佔GDP的比重一直高達55-60%。歐睿數據預計2030年,越南的中產階級有望增長至5,700萬人(佔總人口55%),我們認爲這有望助推越南消費經濟的發展。

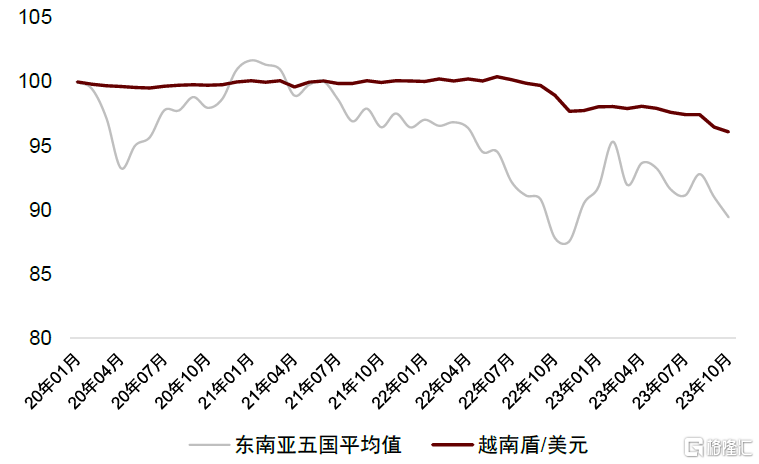

► 區域經濟的融合度推動越南成爲出口強國。越南已籤署16項有效的自貿協定,包括RCEP(覆蓋24億人口和全球GDP的32%)、CPTPP、歐盟-越南自貿協定等,這使越南成爲較具吸引力的低關稅貿易市場。

我們認爲越南股市的吸引力或將繼續由個股盈利潛力牽引。根據彭博一致預期,越南2024年每股盈利增長率可達27%,是東盟平均水平的兩倍。加上穩健的經濟表現和短期可預見的全球貿易復蘇,我們預計2024年越南的前瞻市盈率爲9.7倍,相對於其他國家而言具備高競爭力且價值被低估。

風險

出口和制造業復蘇放緩、通脹率上升、基礎設施發展不足、美元波動帶來的匯率波動。

從圖表和數據剖析越南的經濟全景

越南地理和文化概覽

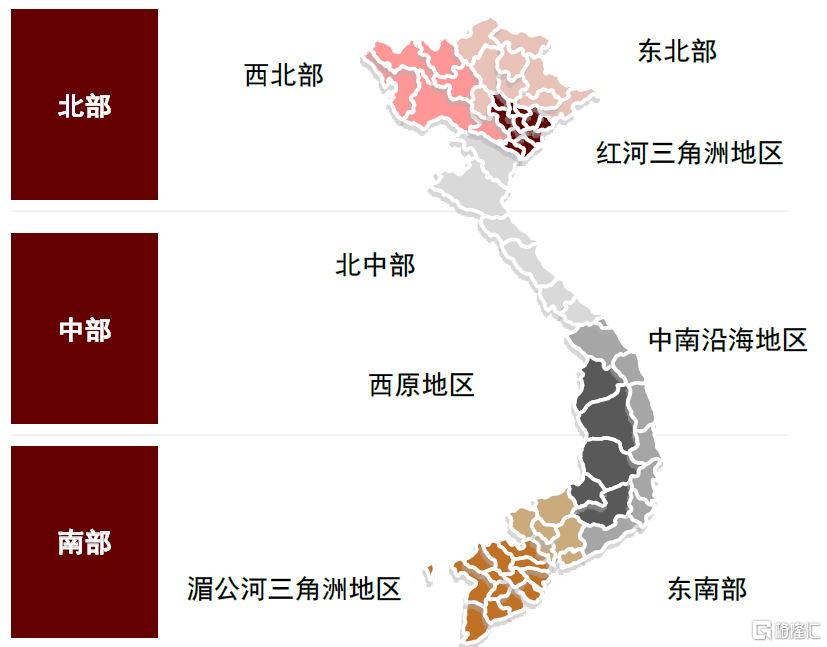

越南在地理位置上位於印度支那半島的東部,國土面積約33萬平方公裏。其中,越南北部與中國的廣西和雲南接壤,中部與老撾接壤,南部與柬埔寨接壤,國土呈現狹長的“S”形,從北到南綿延1,650公裏。

截至2022年,越南人口爲9,800萬人(全球排名第15位),人口相對均勻地遍布在各個省份。越南國內生產總值爲4,080億美元(全球排名第35位),這個曾經封閉的國家如今通過16個有效的自由貿易協定成爲融入全球經濟的典範之一。

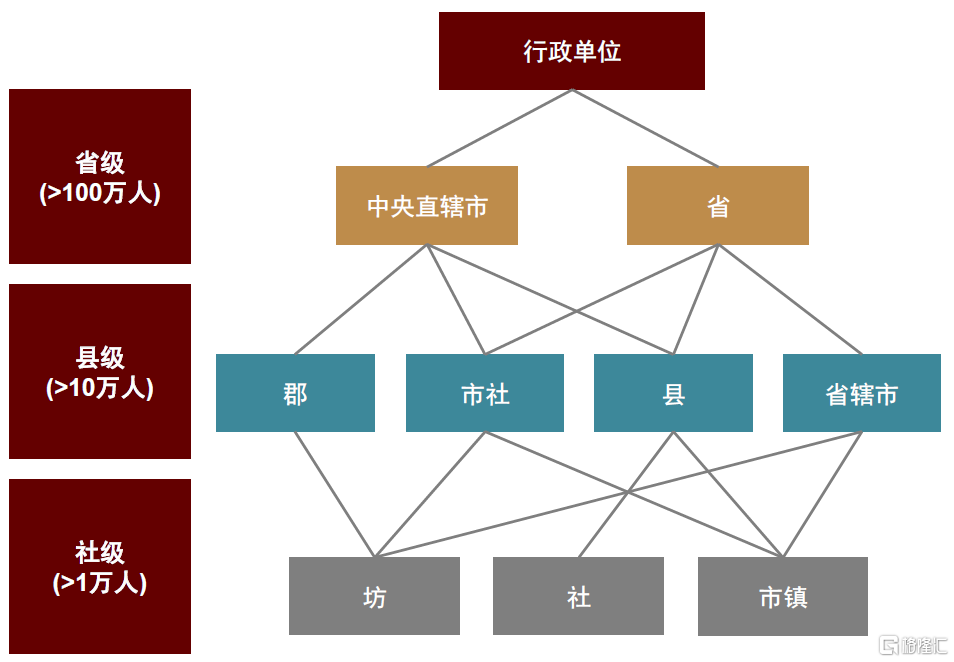

越南擁有簡明的行政區劃,可劃分爲北部、中部和南部三個重點經濟區域,進一步被細分爲八個分區。而每個分區可再由省、縣和社的三級政府管轄。截至2022年,越南一共由5個直轄市和58個省份組成。

圖表1:按照三個大區和八個分區劃分的越南地圖

資料來源:Vietnam Briefing,中金公司研究部

圖表2:越南省、縣和鄉三級行政區劃

資料來源:越南編號77/2015/QH13法案,中金公司研究部

我們認爲越南與東南亞其他國家在地理位置和文化上具備一定的差異。在數千年的歷史中,越南北部與中國雲南省及廣西省接壤,“長山山脈”將越南和其他東南亞國家天然分隔开來,導致越南與中國、日本、韓國等東亞國家有着緊密的聯系和文化交流。我們認爲,越南與東亞國家具備三個共同點:

(1)社會觀念:儒家思想在越南傳播了上千年,其組織哲學貫穿於越南人的家庭、工作和社會交往的各個層面。

(2)文化元素:越南語中存在大量的漢語借詞,在語音和詞匯方面受漢語影響很大,就像韓國人採用韓文漢字、日本人採用日文漢字一樣,越南人在歷史上則採用過“喃字”[1]。此外,在節慶方面,越南人與其他東亞國家一樣慶祝農歷新年和中秋等節日。

(3)進取精神:越南是一個海岸线長達3,260公裏的沿海國家,其得天獨厚的地理位置有利於开展貿易和商業活動,使得越南國民自古便有出海和經商的動力。越南是個從战爭的影響中逐步恢復的國家,當前正處於基礎設施建設和經濟發展的早期階段。1986年實行的革新开放政策(Doi Moi Policy),推動了市場經濟改革和新一代私營企業的發展。

圖表3:越南與中國接壤,並被群山阻隔在東南亞之外

資料來源:Quora,中金公司研究部

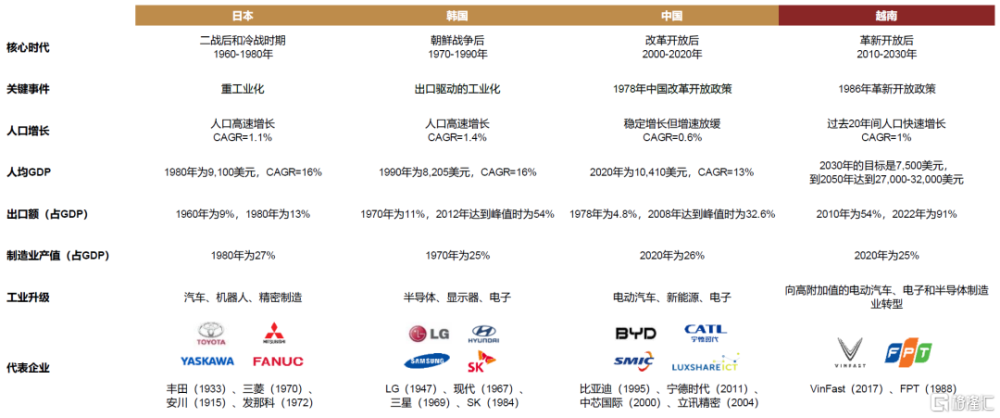

復刻東亞發展模式的越南

東亞模式本質上是一種經濟發展模式,它是指出口導向型的工業化战略或外向型的經濟發展战略,一般需要高投資比例和強政府政策引導助推。我們認爲越南在增長模式上並未出現“摸着石頭過河”的環節,而是迅速採納了與東亞國家相似的發展模式,並以適宜自身國情的方式發展起來。

多年來,越南正在仿效日本、韓國和中國經歷的東亞發展模式,即從勞動密集型制造業起步,發展以低附加值產品爲主的出口導向型經濟,進而轉向生產資本密集型和差異化產品。在這一過程中,工業基礎逐步得到發展、供應鏈和勞動力得到升級、基礎設施和服務業得到完善。

日本在二战和冷战後,以發掘東亞發展模式而實現經濟復蘇,韓國在20世紀70年代採用了相似的理念,而中國則通過1978年的改革开放進一步加強了東亞發展模式,特別是加入世界貿易組織後,在2000-2008年期間真正實現了經濟騰飛。因此,我們相信正走在與東亞國家相似發展道路上的越南,有望成爲東南亞的制造業中心,並取得令人矚目的發展。

圖表4:越南正在復刻日本、韓國和中國曾經歷的東亞發展模式

注:人口和人均GDP的年復合增長率均根據上圖既定時期年份計算 資料來源:CEIC,越南統計總局,中金公司研究部

縱觀各國,我們認爲東亞發展模式固然有效且聞名,但不同國家所處的時代周期、人種族群、地理空間、人口規模和文化無疑會對勞動生產率、消費行爲和經濟表現有不同程度的影響,而這些因素並未被納入發展模式的類比評估範圍中。例如,日本和韓國等東亞國家均在競爭有限的時代發展起來,而在全球化程度更高的當代,越南或需面對和從更激烈的全球供應鏈分配和國際貿易競爭格局中走出屬於自身的發展模式。

越南宏觀經濟的基礎構成

越南是東盟乃至全球經濟增長最快的國家之一,越南的實際GDP復合年均增長率在90年代、00年代和10年代的三個十年期間均領先於其他國家,持續保持着高個位數的實際GDP增長率。根據彭博一致預期,越南有望在2020-2025年期間實現5.6%的復合年均增長率。

圖表5:越南實際GDP在過去30年之間實現高速增長

資料來源:世界銀行,中金公司研究部

圖表6:越南持續實現高個位數的實際GDP增長率

資料來源:世界銀行,中金公司研究部

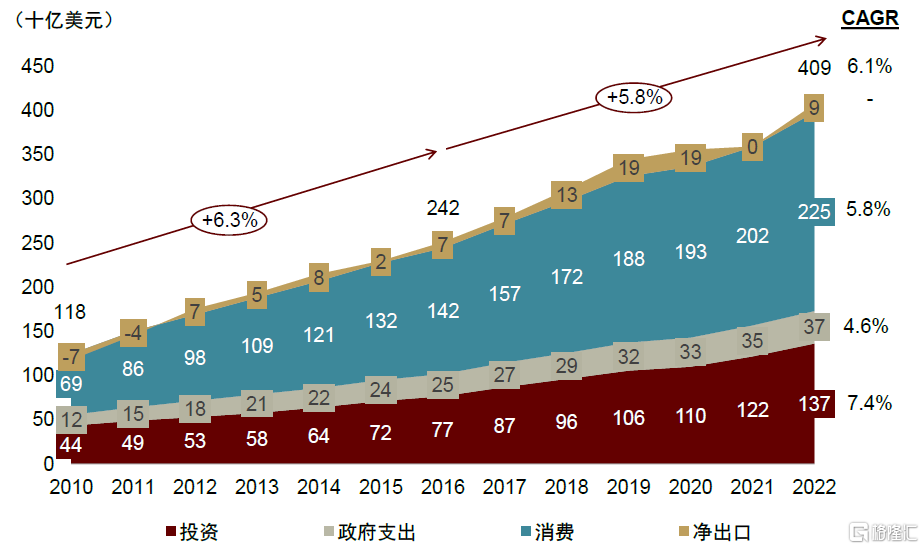

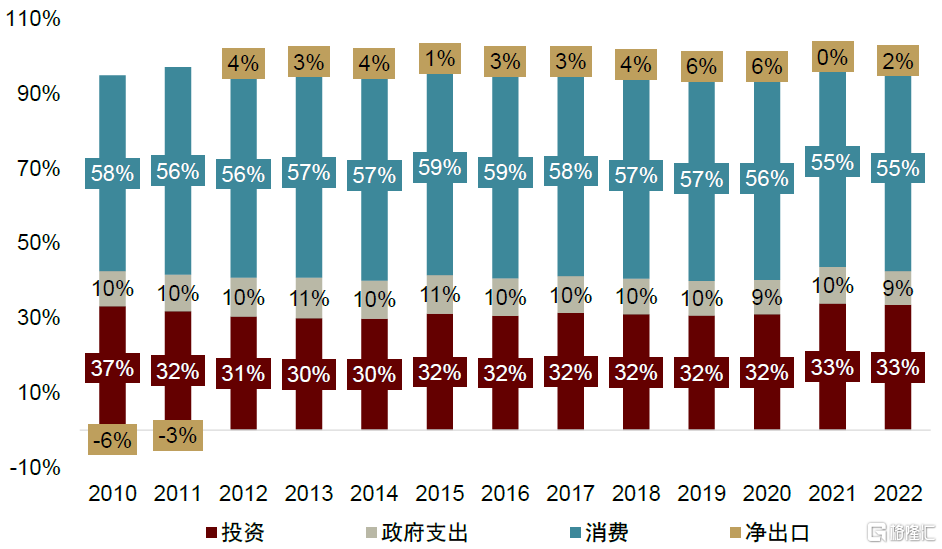

► 按支出法核算的GDP:越南2022年的GDP已達4,090億美元(全球排名第35位),同比增長8.02%,實現自2011年以來的最高年增長率。這主要得益於低基數效應和新冠疫情之後的復蘇。其中,投資和消費仍是主要貢獻因素,2010-2022年佔GDP比重保持在30%和55%以上,且同期的復合年均增長率分別爲7.4%和5.8%。隨着工業競爭力的提升,淨出口逐步增長並轉正,而政府支出則隨着時間推移繼續保持平穩。

圖表7:2010-2022年越南GDP及主要支出部分的增長

注:GDP增長率(按2010年購买力平價計算)資料來源:越南統計總局,中金公司研究部

圖表8:2010-2022年按支出法劃分的越南GDP結構

資料來源:越南統計總局,中金公司研究部

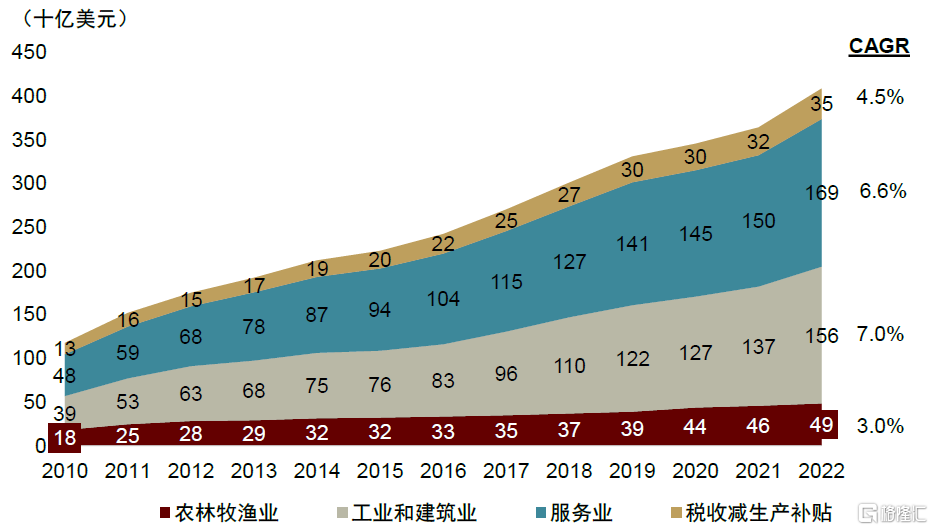

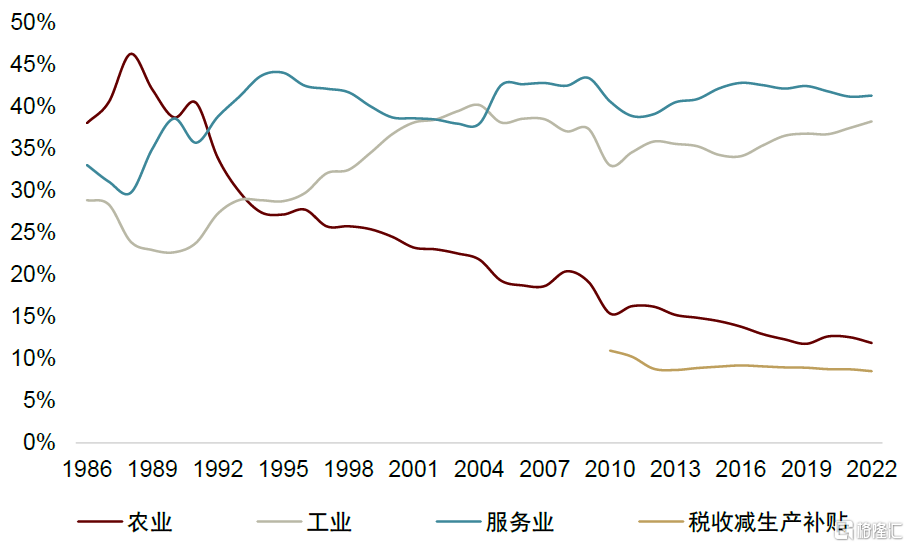

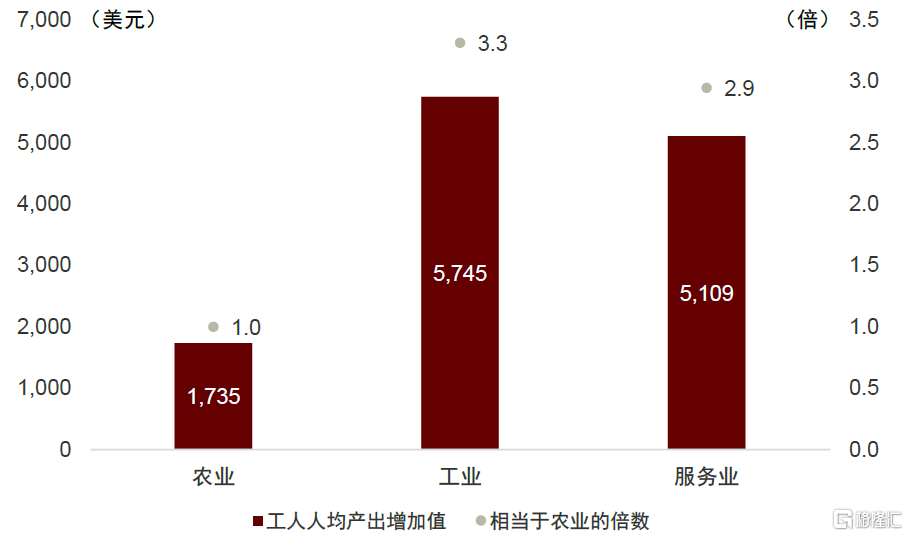

► 按生產法核算的GDP:工業和服務業是越南經濟增長的主要貢獻部門,其復合年均增長率分別爲7%和6.6%。自1986年开始實施“Doi Moi”即革新开放政策以來,越南引入了自由市場定價機制,並推動勞動力從農業向工業和服務業轉移,以提高勞動產出和民生福祉。根據世界銀行2022年的數據,越南工業和服務業的工人人均增加值分別是農業的3.3倍和2.9倍。

圖表9:2010-2022年越南GDP及主要經濟部門增長率

資料來源:越南統計總局,中金公司研究部

圖表10:1986-2022年越南各經濟部門GDP結構的變化

資料來源:越南統計總局,中金公司研究部

越南具備在全球生產價值鏈中的比較優勢、毗鄰中國的優越地理位置和越南人勤勞上進的品質等優勢,這些基礎條件有利於其發展社會主義市場經濟。我們認爲越南的經濟發展重心體現在三個方面,包括1)打造制造業中心;2)成爲出口強國;以及3)鼓勵私營企業體制發展來驅動經濟增長。

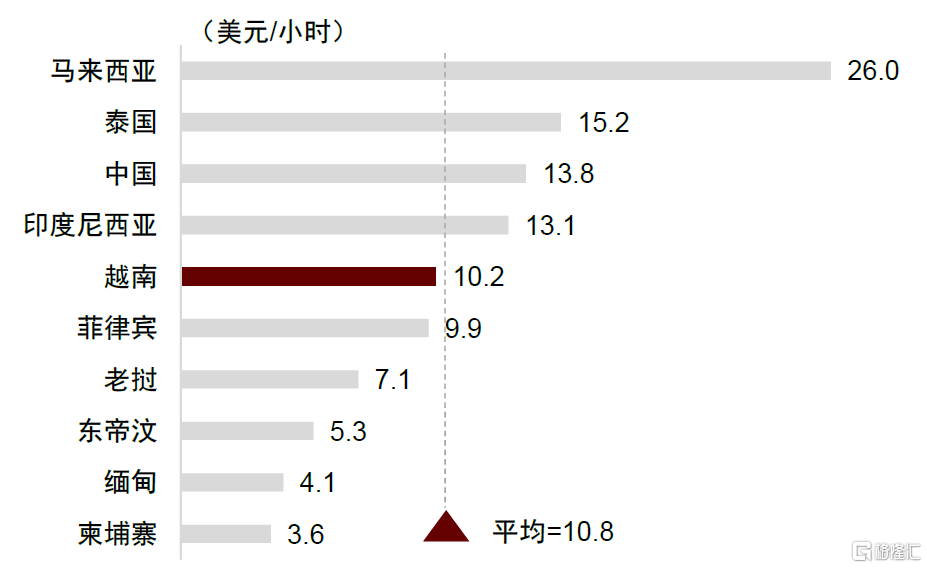

打造東盟領先的制造業中心

我們認爲越南憑借獨特的優勢組合,如具有競爭力的勞動力成本(僅爲中國的1/3)、高技能水平的勞動力(平均受教育年限爲11年)以及充足的制造業勞動力供給(760萬人,佔總適齡勞動人口超過10%)等,成爲了外資構建制造業產线的優選目的地,並有望持續演變成爲高附加值的制造業基地。

自2010年以來,越南制造業規模增長了5倍以上,從2010年的202億美元增至2022年的1,012億美元。與此同時,活躍企業數量增加了2.4倍,截至2021年已超過11萬家。我們認爲企業數量的大幅增加意味着人們對從事制造業的商業活動有着樂觀的預期,也爲行業增長的可持性奠定了基調。

圖表11:制造業是2022年越南經濟最大的貢獻部門,並在多年來實現高增速

資料來源:越南統計總局,中金公司研究部

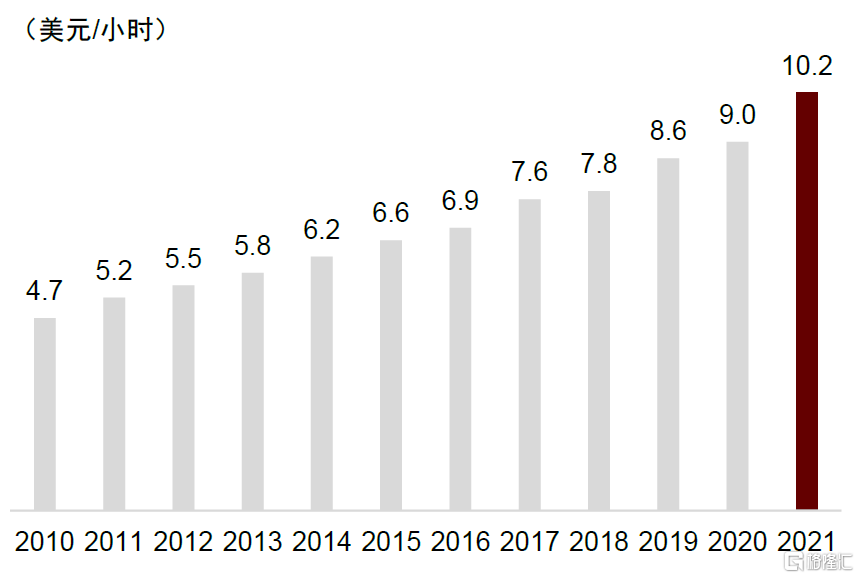

盡管越南仍處於勞動密集型制造業的初級階段,並於過去十年間實現勞動生產率的翻倍。根據國際勞工統計局數據庫(ILOSTAT),越南勞動產出每小時達約10.2美元,這將進一步擴大制造業領域的商機,從而促進制造業市場規模的增長。我們認爲蓬勃發展的制造業將助力越南宏觀經濟發展的基礎,使其在成功的發展道路上繼續前行。

圖表12:2010-2021年越南勞動力每小時產出GDP

資料來源:國際勞工統計局數據庫(ILOSTAT),中金公司研究部

圖表13:亞洲各國2021年的勞動力每工作小時產出的GDP(按2017年購买力平價計算)

資料來源:ILOSTAT,中金公司研究部

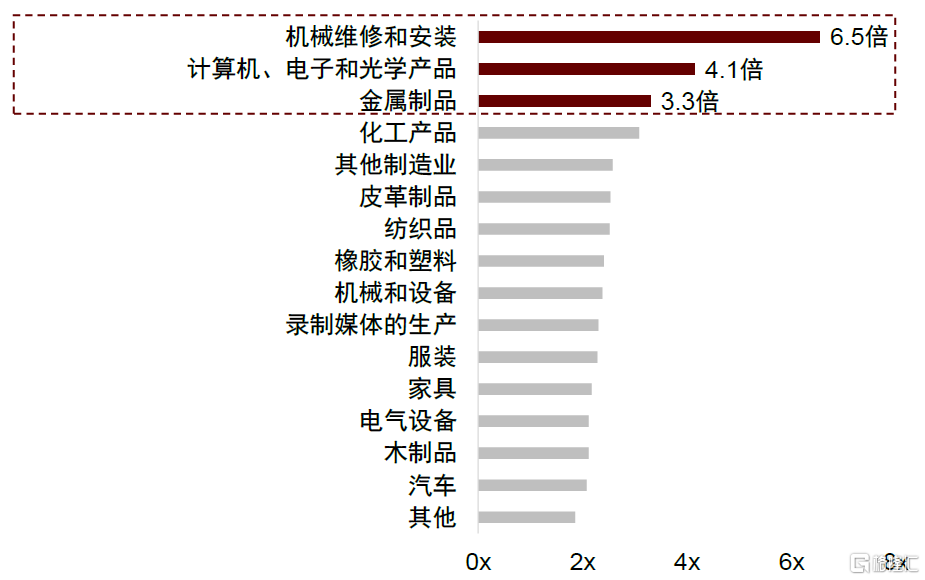

近年來,越南制造業的產品結構發生了快速的變革。根據越南統計總局,大多數活躍的制造業企業均在過去十年內注冊成立,其中1)機械維修和安裝、2)計算機硬件、電子和光學產品、3)金屬制品這三個領域的企業數量增長迅速,分別實現了6.5倍、4.1倍和3.3倍的增長。越南已經逐步向資本和技術密集型制造業轉型,對自動化和精密度的要求日趨提升,而紡織、制衣和服飾等以裁剪、制作和修剪(CMT)爲主的行業則在努力向OEM或ODM轉型。

圖表14:2010-2022年制造業活躍企業數量的增長

資料來源:越南統計總局,中金公司研究部

圖表15:越南制造業各細分行業的利潤貢獻率

資料來源:越南統計總局,中金公司研究部

在過去十年之中,越南制造業的溢出效應(Spillover effect)已逐步顯現。例如,越南代工廠已成爲三星集團價值鏈不可或缺的一個環節。截至2022年,三星集團通過多年來的战略布局,在北寧省(4家工廠)、太原省(1家工廠)和胡志明市(1家工廠)以及河內市的一個研發中心累計投資了185億美元。

截至2022年,三星越南工廠佔據了三星智能手機50-60%的產能,同時還生產平板電腦、智能電視和芯片模組,2022年的收入更達到710億美元,約佔越南總出口總額的20%。在此產業基礎之上,越南逐漸發展成爲蘋果公司產品的主要制造中心之一。蘋果公司的短期目標是到2025年將Air Pods總產能的65%、Apple Watch總產能的20%和MacBook總產能的5%轉移到越南,將越南打造爲富士康、和碩、仁寶電腦、歌爾等代工廠和配件組裝廠的生產基地。

圖表16:越南主要外資電子制造業公司的布局和發展歷程

注:數據截至2023年9月 資料來源:BDG Vietnam, 中金公司研究部

越南政府在其第23-NQ/TW[2]號決議即“新國家工業政策”中爲制造業設定了宏大遠期目標,該政策將延續到2030年,並包括六個關鍵目標:

► 截至2030年,工業部門佔GDP的40%以上,其中制造業和加工業預計將貢獻30%的GDP比重(2022年工業佔比約38%,其中制造業和加工業佔比約25%)。

► 高科技產品對整個制造業和加工業的貢獻率至少達到45%。

► 工業增加值年均增長超過8.5%,其中制造業和加工業增加值增長率達10%。

► 平均勞動生產率年均增長7.5%。

► 工業競爭力績效指數在東盟國家中排名前三。

► 工業和服務業的勞動力佔比將超過70%。

越南迅速轉型爲出口強國

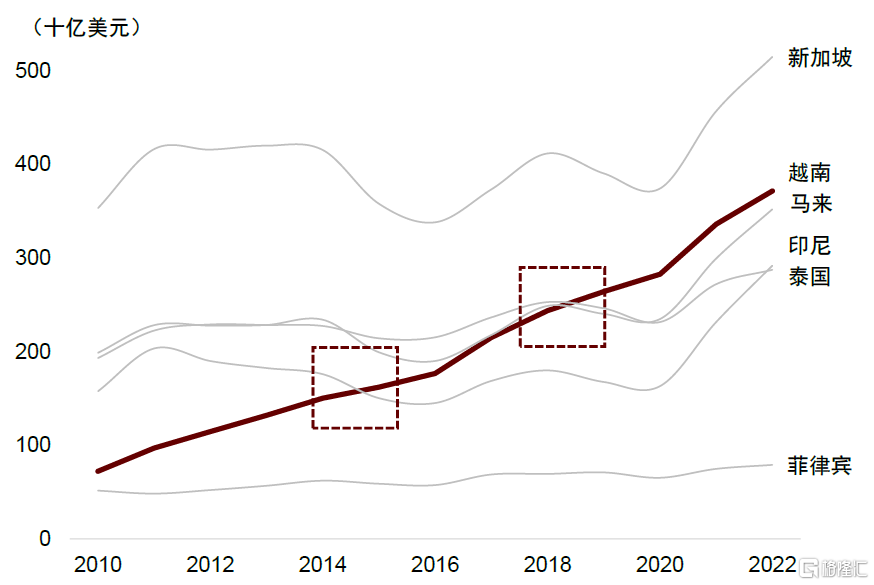

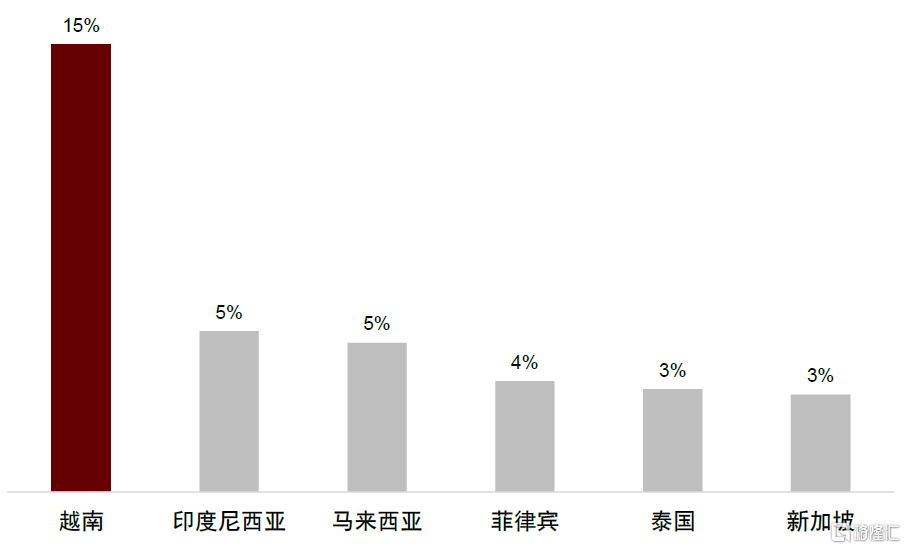

越南於2007年加入世貿組織,並打开國門引入大量外商直接投資,這標志着越南對於成爲出口大國的抱負和志向。在短暫的5年時間裏,越南在東盟國家中從第五大出口國迅速躍升爲第二大出口國,2010-2022年期間出口額的復合年均增長率達15%,是其他東盟國家的3-4倍。截至2022年,越南的出口總額達3,720億美元,佔GDP比例爲91%,超越印尼、馬來西亞和泰國,並僅次於新加坡。

圖表17:2022年越南出口額在東盟排名第二

資料來源:CEIC,中金公司研究部

圖表18:2010-2022年越南擁有東盟國家中最高的出口復合增長

資料來源:CEIC,中金公司研究部

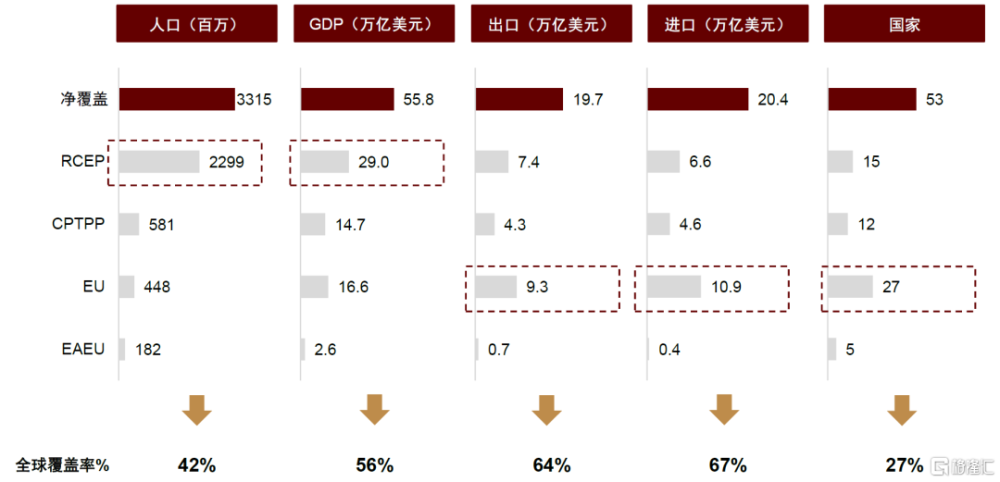

越南作爲經濟規模和人口規模相對有限的國家,通過雙邊或多邊貿易協定建立區域合作關系,利用外貿和技術轉移來推動經濟增長是至關重要的。在過去的十年中,越南採取了積極的舉措,籤署了超過16個有效的自貿協定,其中包括《區域全面經濟夥伴關系協定》(RCEP)、《全面與進步跨太平洋夥伴關系協定》(CPTPP)、《歐盟與越南自由貿易協定》(EVFTA)和《越南與歐亞經濟聯盟自貿協定》(EAEUFTA),使其能夠進入涵蓋53個國家、33億人口、56%全球GDP以及67%全球進口市場的經貿體系。

作爲成員國的義務之一是在20年內將對原產貨物徵收的關稅降低約92%或取消。我們認爲,越南將成爲主要受益者,因爲這將使其成爲一個更具競爭力的出口導向型制造基地,可以便捷地進入歐洲等較大的發達市場。

然而,自由貿易協定的潛在弊端是可能引發外國競爭對手和本地企業的激烈競爭。例如,加入自貿協定意味着越南的肉類和乳制品農業部門就面臨着來自歐盟、澳大利亞和加拿大公司進口產品的競爭挑战。

爲了應對這些挑战,越南本土企業必須利用新的市場機遇以及與外資企業建立合作關系,以保持在全球和本土市場的競爭力。長遠來看,通過遵守與營商環境相關的條例,如知識產權保護、國有企業監管、ESG規則和勞工關系問題等,本土企業可以通過更多積極主動的合規培訓,提升越南的競爭力。

圖表19:2022年RCEP、CPTPP、EU-FTA和EAEU-FTA的市場准入情況

資料來源:世界銀行,CEIC,中金公司研究部

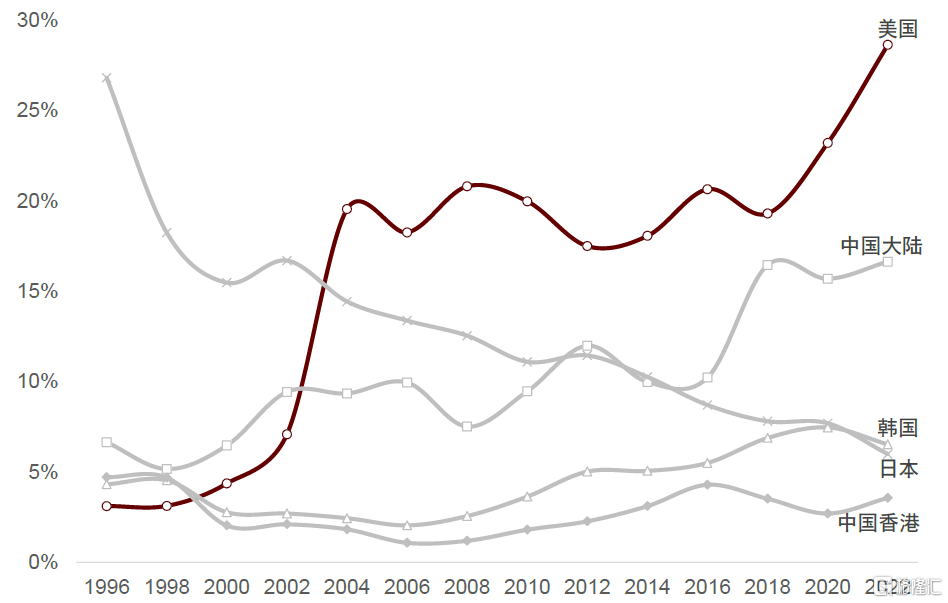

由於越南和美國的經濟與貿易往來持續加強,1994年美國前總統解除了對越南的貿易禁運,越南與美國多年僵持的關系逐步正常化,帶來越南對美出口的大幅增長,使得美國於2003年超過日本,成爲越南第一大出口國。2017-2022年期間,越南對美國出口額的復合年均增長率爲19%,2022年出口額達到1,090億美元,佔越南出口總額的28.9%。由於美國和歐盟消費者對居家用品的需求不斷提升,2020-2022年越南對美出口額出現了更大幅度的增長。因此,我們觀察到家電、家具和服裝等商品的零售庫存處於較高水平,可能導致2023年越南對美出口額整體出現下滑,並隨庫存得到消耗後,2024年越南對美國的出口將有望回升。

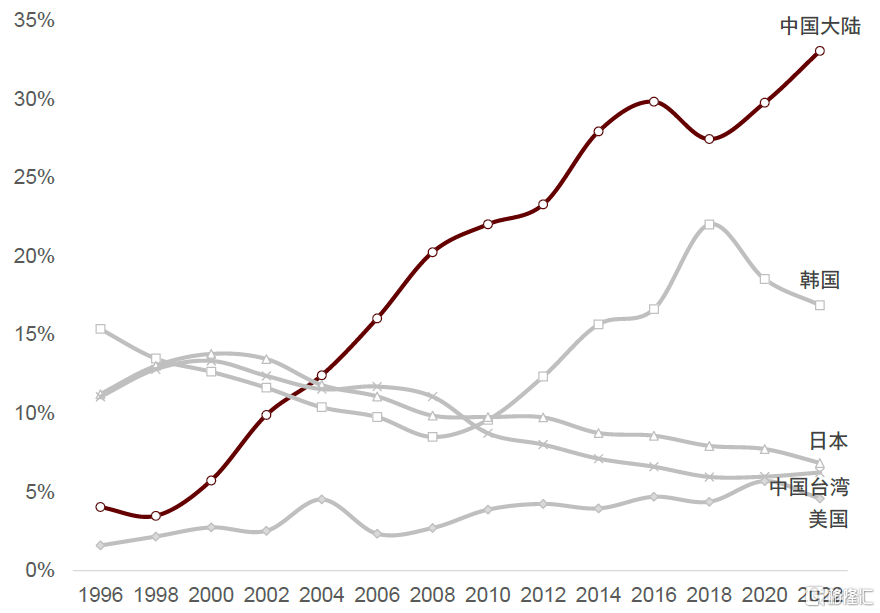

在進口層面,由於制造商密集將工廠和供應鏈轉移到越南,以獲得更具有價格競爭力的土地、勞動力和稅收成本,越南從中國進口貨物的規模也出現了顯著增長,中國在2004年超過日本成爲越南第一大進口來源地。2017-2022年期間,越南從中國進口貨物的復合年均增長率爲16%,2022年進口額達到1,180億美元,佔進口總額的33.1%。

圖表20:越南五大出口目的地佔出口總額比重

資料來源:越南統計總局,中金公司研究部

圖表21:越南五大進口來源地佔進口總額比重

資料來源:越南統計總局,中金公司研究部

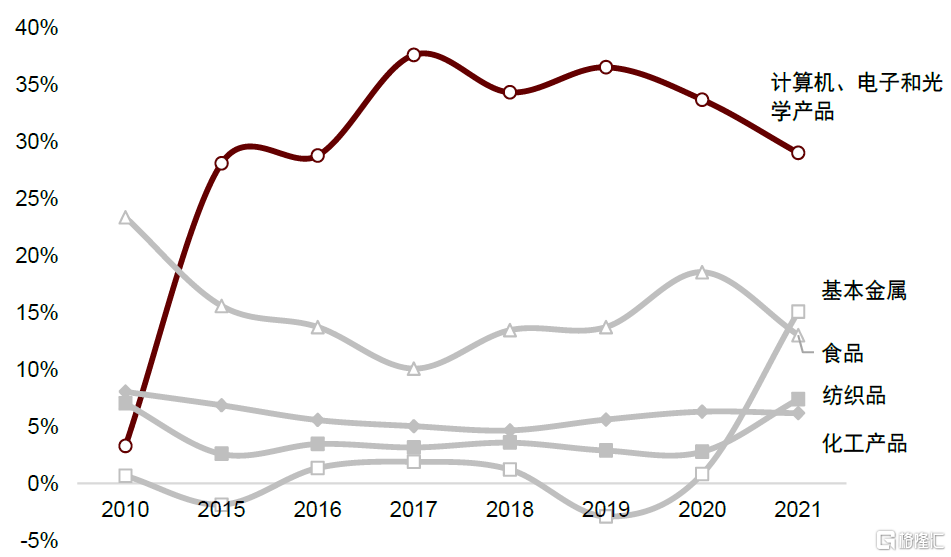

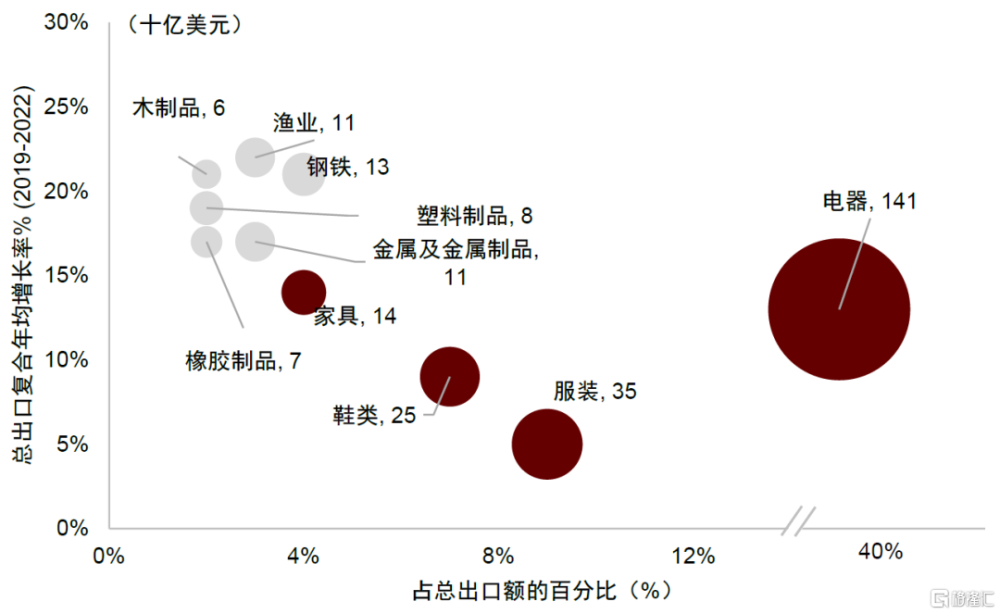

由於越南仍處於經濟發展的初期階段,佔比最大和增長最快的出口板塊一直是勞動密集型或低附加值的制成品,如服裝、鞋類和家具等的出口額佔越南總出口額將近1/3。整體而言,與中國或其他東盟經濟體相比,越南的出口結構當前仍然更集中於低附加值品類。

圖表22:2022年按產品類型分列的越南商品出口表現

注:電器包括移動手機、電子產品、計算機和機械 資料來源:聯合國商品貿易統計數據庫,中金公司研究部

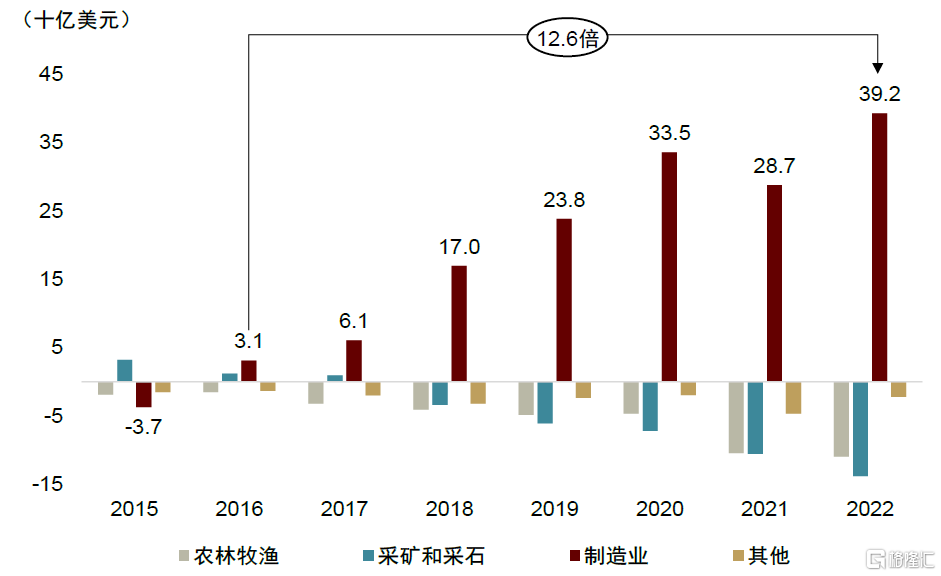

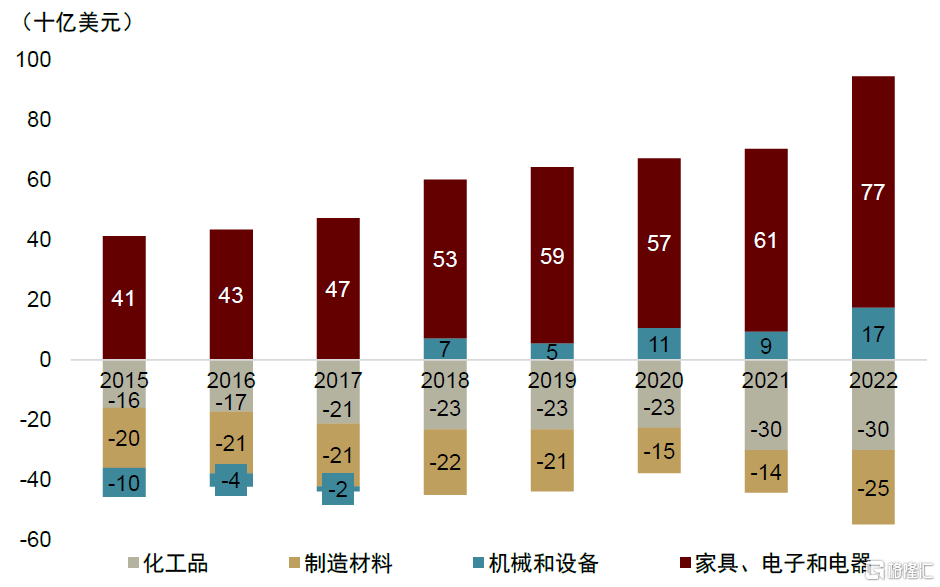

截至2022年,工業制成品佔越南出口產品的份額高達86%,使得越南成爲東南亞最大的工業制成品出口國。短期內,我們認爲越南將繼續通過提供具備競爭力的勞動成本、土地和稅收條件來吸引外商投資、積累生產技術,並發揮溢出效應和規模經濟。2015年越南的出口結構出現了轉折,出口商品的競爭力逐漸增強,並开始在工業制成品上出現貿易順差。在2016-2022年,越南制成品的淨出口額增長超過12倍,並於2022年達到392億美元。

圖表23:2015-2022年越南各行業淨出口額

資料來源:越南統計總局,中金公司研究部

圖表24:2015-2022年越南制造業出口細分

資料來源:越南統計總局,中金公司研究部

推動私營企業體制發展

針對性的股權私有化、可持續性的資產剝離和轉型計劃繼續提升越南企業的經營效率及全球市場競爭力。作爲一個新興市場,越南的高速發展在很大層面可歸功於私營企業體制改革和外商企業入駐帶來的技術轉移。

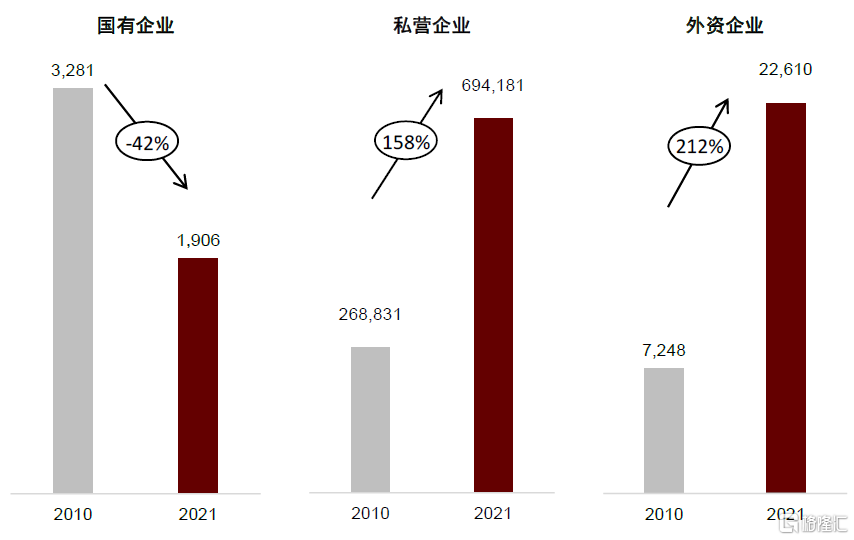

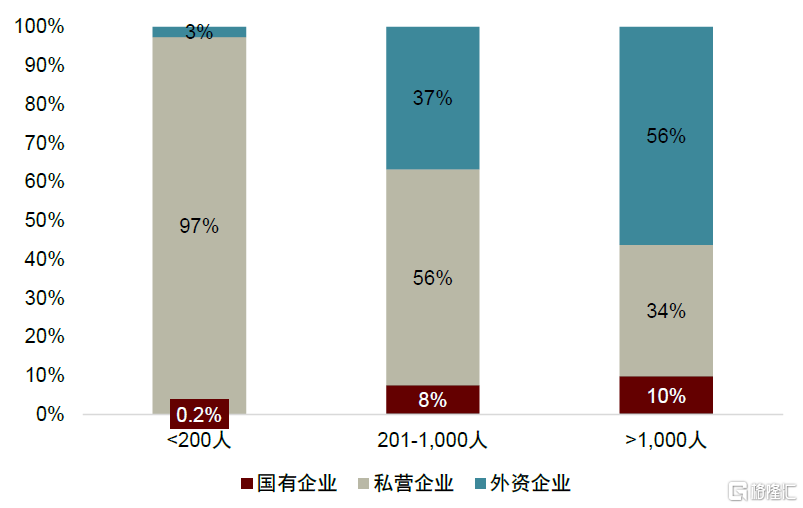

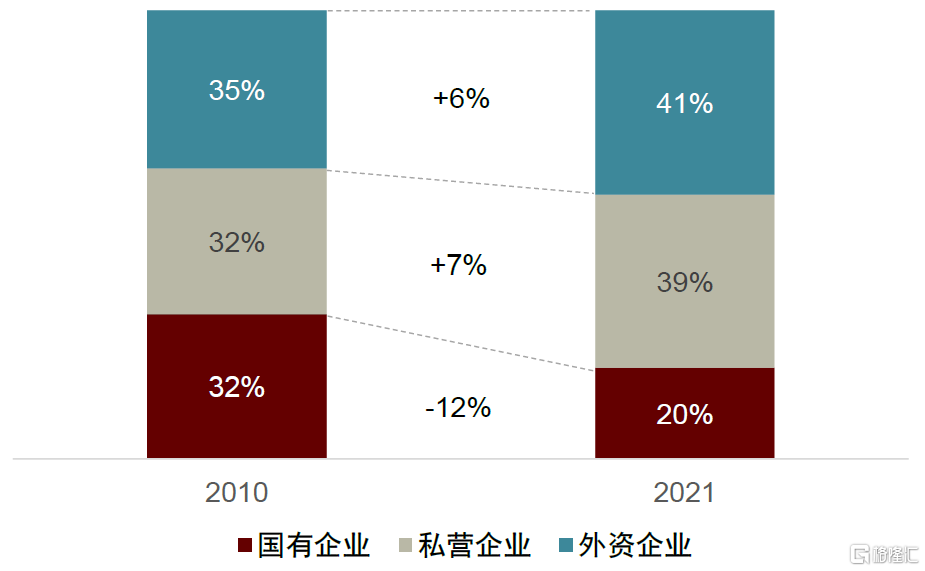

► 從運營角度來看:在2010-2021年期間,越南通過私有化改革大幅減少了國有企業的數量,並顯著提升了私人所有權。私營企業和外資企業的數量分別增加了158%和212%,而國有企業的數量則隨着政府推動重組而減少了42%。此外,私營企業當前主要是員工人數少於200人的中小型企業,與外資企業和國有企業相比,其擴大規模的潛力更大,而後兩者多爲大型企業集團。

圖表25:按企業類型分列的有營業成果的活躍企業數量

資料來源:越南統計總局,中金公司研究部

圖表26:2020年按僱員規模分列的活躍企業數量

資料來源:越南統計總局,中金公司研究部

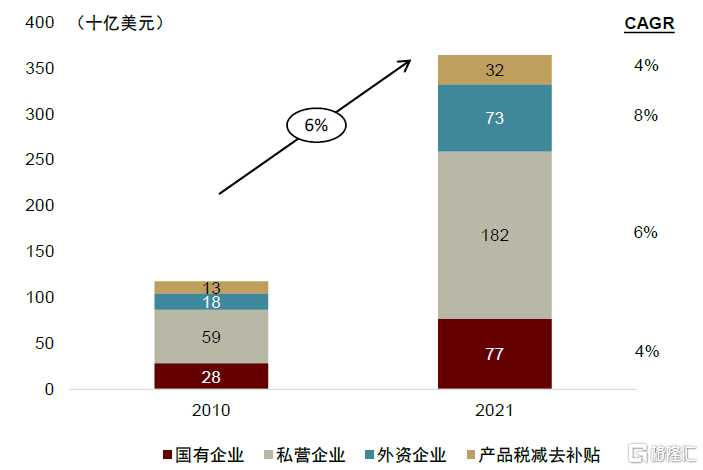

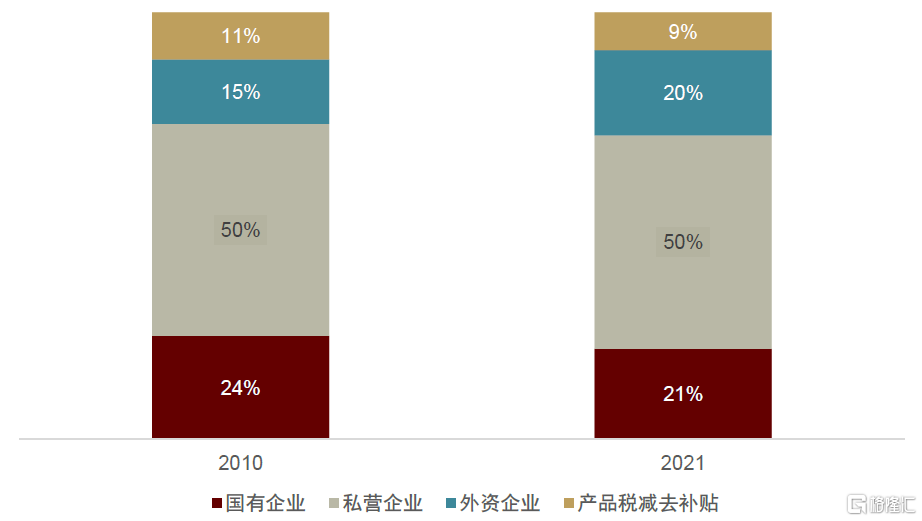

► 從對GDP的貢獻角度來看:私營企業和外資企業已成爲越南GDP增長的主要貢獻者,2010-2021年期間的復合年均增長率分別爲6%和8%,而國有企業的復合年均增長率則放緩至4%。然而,由於越南國有企業對GDP的總貢獻仍有21%,因此還有繼續推動私有化改革以提高企業經營和資本化效率的潛力。

圖表27:私營企業和外資企業的增長帶動了經濟發展

資料來源:越南統計總局,中金公司研究部

圖表28:越南國有企業對GDP的貢獻比重仍然較大

資料來源:越南統計總局,中金公司研究部

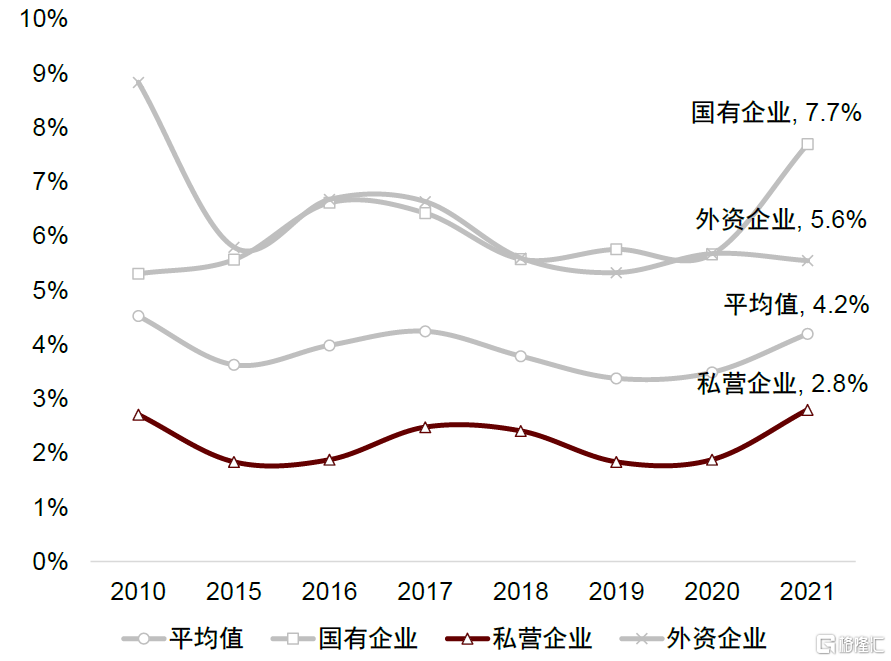

► 從競爭力的角度來看:從2010-2021年期間,私營企業稅前利潤總額佔比從32%提升至39%,顯示出越南私營企業競爭力正在不斷提升。然而,我們發現與國有企業7.7%的淨利率、外資企業4.2%的淨利率以及所有類型企業4.2%的平均淨利率相比,私營企業盈利能力更弱,並且多年一直維持在3%以下。我們認爲這主要歸因於國企掌握了電力、能源、石油、電信、金融等資源型行業,外資企業主要布局於出口制造和房地產行業,而留給多數私營企業的機會更多圍繞着小規模的服務業和制造業。

圖表29:越南各類型企業的稅前利潤佔比

資料來源:越南統計總局,中金公司研究部

圖表30:越南各類型企業的利潤率

資料來源:越南統計總局,中金公司研究部

尋找越南經濟未來的增長引擎

外商直接投資有望爲越南經濟的長期增長發揮關鍵作用

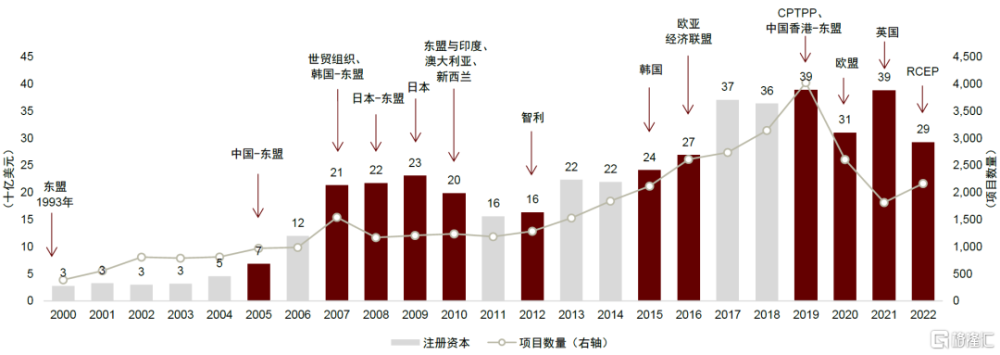

我們認爲外商直接投資支撐了越南產業價值鏈的發展,並有望在未來幾年繼續發揮更大的作用。2000-2022年期間,越南的外商直接投資成功增長了近10倍,我們將其分爲三個階段:

(1)全球化時代(2000-2009年):隨着1994年美國前總統解除對越南的貿易禁止令,越南與西方國家的關系逐步正常化,並於2007年加入世貿組織,成爲該組織的第150個成員國。加入世貿組織大幅提高了越南和世界經濟的融合度,並吸引大量來自韓國、日本和新加坡等國家的外商直接投資湧入越南。

(2)東亞國家勞動密集型產業的轉移(2010-2016年):面對生產成本上升和利潤空間的壓縮,中國的服裝、服飾、輪胎和家電等勞動密集型產業的制造商开始在越南投資建造替代性的工廠,借助越南更具成本優勢的勞動力、地理優勢以及2010年新設立的中國-東盟自由貿易區(CAFTA)來打入東南亞市場。

(3)去全球化與供應鏈重塑(2017-2023年):特朗普執政期間,中美貿易摩擦的升級導致了關稅和貿易禁運的實施,消費者減少對於中國產品的消費以及對過度依賴中國供應商的擔憂引發了系統性的全球供應鏈的重塑。而越南在特別經濟區推出4年免徵企業所得稅,其後5年減半徵收企業所得稅,此後一直減免百分之十的企業所得稅的優惠政策,也是促進越南外商直接投資增長的關鍵因素。

圖表31:2000-2022年越南的外商直接投資演進歷程

資料來源:越南統計總局,中金公司研究部

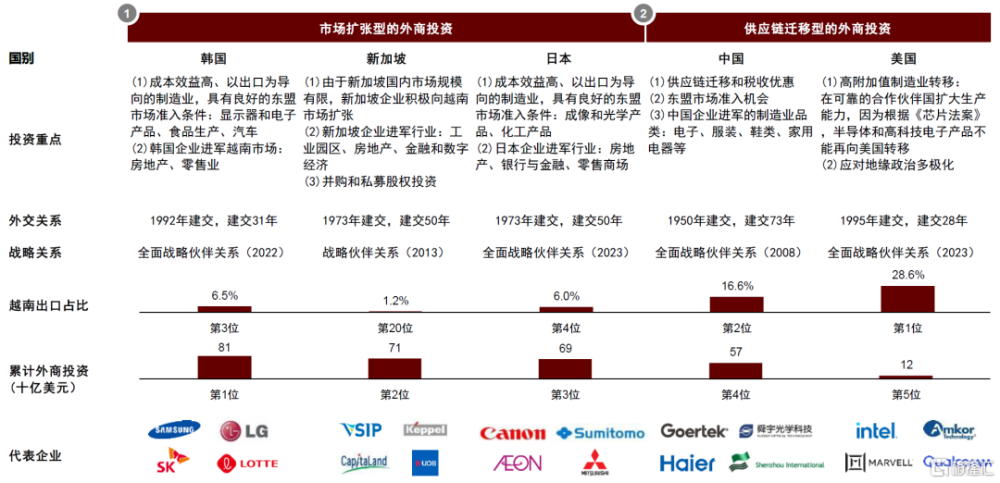

截至2022年,越南吸引了來自141個國家或地區的超過38,514個項目和總價值4,400億美元的外商直接投資,其中前六大外商直接投資來源國或地區分別是韓國(810億美元)、新加坡(710億美元)、日本(690億美元)、中國台灣地區(380億美元)、香港特別行政區(310億美元)和中國大陸(260億美元),合計佔外商直接投資總額的71%。我們將外商直接投資的類型分爲兩種類別:

► 市場拓展型FDI:該類別的外商投資主要看重(1)越南持續增長的中產階級人口帶動的市場消費紅利和(2)可支持中轉出口的強大制造業基礎。制造業、基礎設施、批發和零售業均爲這些外商投資來源國的布局領域。而常見的合資企業結構允許越南方擁有控股權,並通過市場份額共享,以換取外資企業的技術轉讓。

► 供應鏈轉移型FDI:該類別的外商投資者主要爲從中國進口原材料和器械設備,並向美國出口加工產品的制造業公司。其將越南視爲中美貿易摩擦背景下,分散供應鏈的可靠目的地。另外,由於越南目前的勞動技術、組織能力和學習能力仍處於發展初期階段,借助中資企業投資和生產技術轉移,相比學習日資或韓資企業更能與本土勞動力接壤。

圖表32:2000-2022年越南的主要外商直接投資夥伴

資料來源:越南統計總局,中金公司研究部

城市化浪潮和中產階級擴張

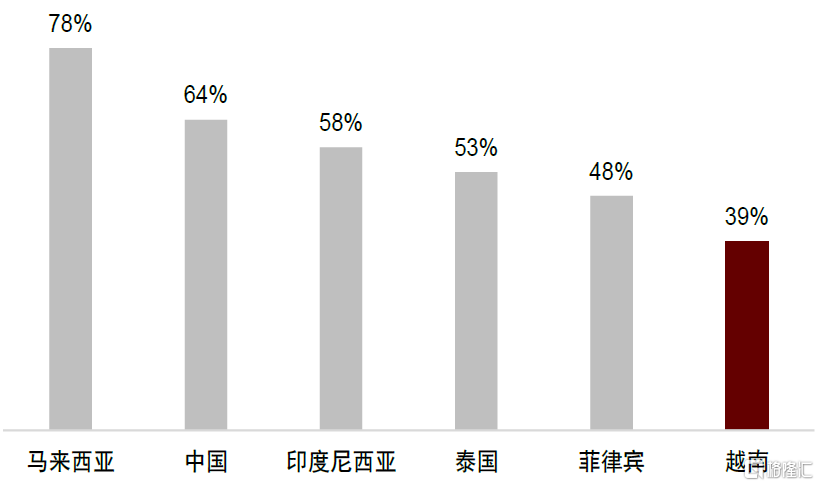

越南是一個新興的發展中國家,相對其他東南亞國家,越南的城市化率最低,2022年僅爲38.7%。越南的城市人口增長迅速,從2001-2022年的復合年均增長率達3.1%,並於2022年達到3,740萬人。隨着城市化進程的推進和對房地產、交通、現代零售和消費品牌的需求增加,我們相信越南國內消費有望迎來發展紅利期。

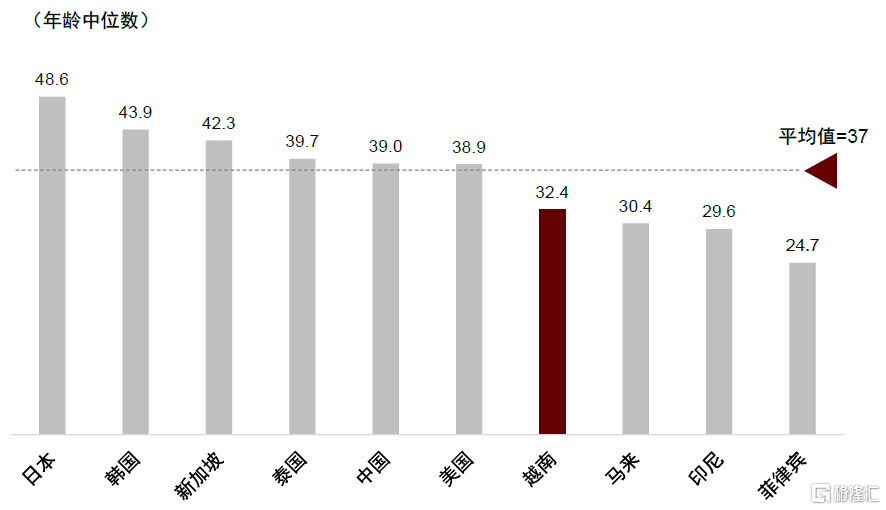

同時,越南是亞洲乃至全球人口結構最年輕的國家之一,人口年齡中位數爲32.4歲,人均GDP正在高速增長,2010-2022年的復合年均增長率爲4.1%,隨着主要消費群體購买力的提升,我們認爲越南或將迎來於一個充滿活力的消費經濟時代。

圖表33:2022年亞洲各國的城市化率對比

資料來源:CEIC,中金公司研究部

圖表34:2022年越南人口年齡中位數與其他國家的比較

資料來源:CEIC,中金公司研究部

充足且具備競爭力的人才供給

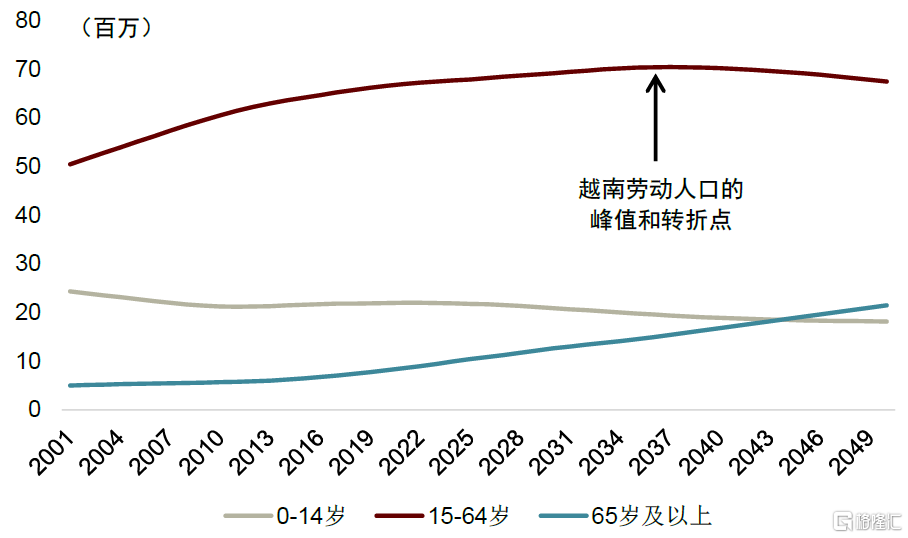

縱觀全球多國,包括歐洲、東亞、中國和美國在內的國家均已經出現勞動適齡人口下滑的周期,而越南的勞動適齡人口卻實現了連續20年的增長。根據聯合國預測,越南有望在未來10年繼續受益於勞動人口增長的紅利。越南的人力資本潛力可分爲以下三個關鍵因素:

(1)勞動適齡人口基數不斷擴大,勞動力成本具有競爭優勢:據聯合國統計,2022年越南勞動適齡人口爲6,700萬人,並已經持續增長了近20年。聯合國預計截至2037年,勞動適齡人口有望達到7,040萬人的峰值,越南或將持續受益於具備價格競爭力和充足的勞動力供給。此外,越南還是制造業勞動力成本最具競爭優勢的國家之一,2022年制造業工人平均年薪爲4,783美元,僅相當於中國的40%。

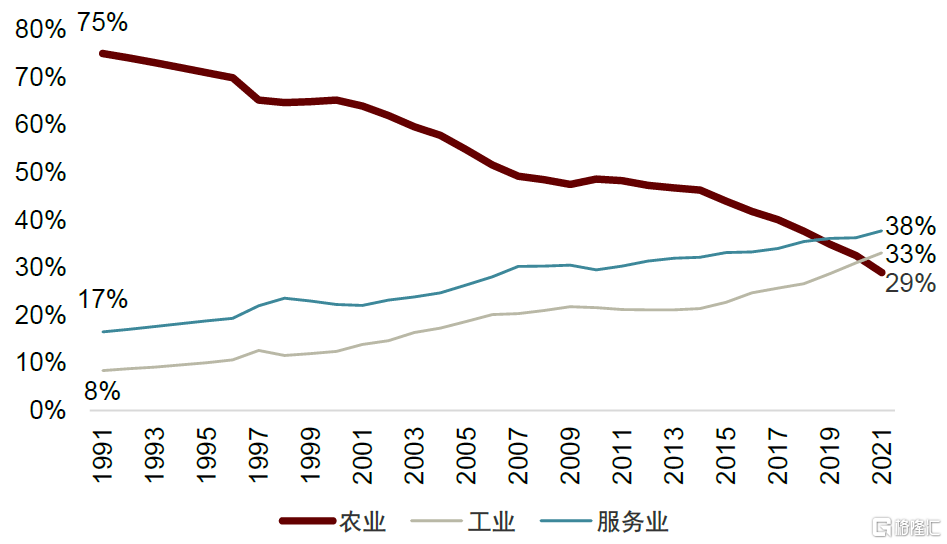

(2)勞動力向工業和服務業的結構性轉移:1991-2021年期間,越南經歷了勞動力從農業向工業和服務業的快速轉移。農業勞動力在20年內迅速減少了61%,而工業和服務業勞動力則分別增長約1倍多和3倍多。根據世界銀行統計,工業和服務業部門勞動力的轉移使得越南工人的產出增加值比從事農業時提升2.3倍和1.9倍,並有望持續促進越南勞動力市場的生產力提升。

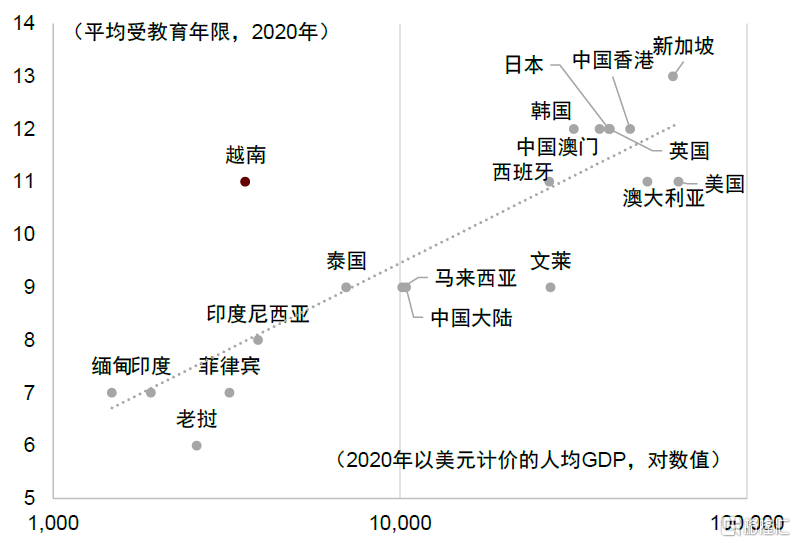

(3)向高附加值產業轉型的潛力:越南2020年人均受正規教育的年限高達11年,相當於美國、澳洲、西班牙等發達國家的水平,遠高於馬來、泰國、印尼等人均GDP水平更高的發展中國家。在人力資本指數(HCI)方面,越南於2020年以0.69的得分位居東盟國家第二,僅次於新加坡,並超越了其他東盟國家。我們認爲這些人才稟賦有望爲越南將來進行價值鏈升級奠定良好基礎。

圖表35:越南勞動適齡人口有望持續釋放紅利

資料來源:聯合國,中金公司研究部

圖表36:勞動力從農業向工業和服務業轉移的趨勢明顯

資料來源:CEIC,越南統計總局,中金公司研究部

圖表37:工業化意味着工人人均產出增加值的強勁增長

資料來源:世界銀行,中金公司研究部

圖表38:越南2020年人均受正規教育年限高於同類國家

資料來源:世界銀行,中金公司研究部

長期維穩的宏觀經濟

在過去幾年中,由於越南政府採取了積極的措施,越南經濟在全球不確定性面前表現出了卓越的韌性。我們認爲越南宏觀經濟保持穩定發展的原因如下:

(1)溫和的通脹:作爲一個快速增長的新興市場,越南在過去10年裏很好地調節了通脹壓力,使通脹率長期保持在4%以下,即使在俄烏衝突和新冠疫情導致能源和原材料價格上漲的情況下也未受到影響。這在很大程度上歸功於積極的減稅政策和對抗疫財政支出的限制,盡管越南也實行了較爲嚴格的行動管制措施。

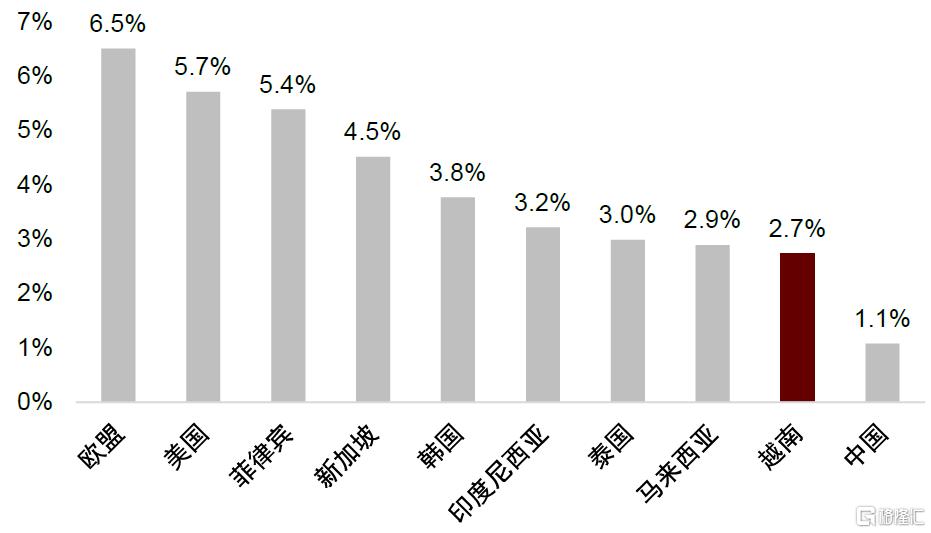

(2)穩健的匯率:越南的匯率管控政策方向是與美元保持爬行掛鉤(在參考匯率的正負3%區間內),以限制越南盾貶值並持續吸引外商直接投資。越南擁有充足的外匯儲備,並且是全球少數幾個實際利率[3]能高達4%的國家,這使得越南能夠應對美聯儲2022-2023年緊縮性貨幣政策連續加息的衝擊。

(3)社會組織穩定:越南是由54個民族組成的多民族國家,截至2023年京族和無宗教信仰者分別佔總人口的87%和86%。越南相比其他東盟國家的社會穩定性更佳。其中一個表現便是2022年越南在全球和平指數排名中居於前30%的水平。

圖表39:平均消費者物價指數(CPI)與各國對比(2020-2023年9月)

資料來源:CEIC,中金公司研究部

圖表40:與東盟地區貨幣貶值相比,越南盾兌美元匯率保持穩定的態勢

資料來源:CEIC,中金公司研究部

通過與美國的全面战略夥伴關系(CSP)升級助推制造業價值鏈發展

我們認爲,隨着國際地緣政治多極化發展的趨勢愈加明顯,越南有望成爲投資者的優選目的地。越南自身的战略定位也是通過多邊外交政策來從逆全球化中獲益,這種政策使越南能夠通過以中立國家的身份來專注於經貿往來。根據東亞事務雜志[4],越南主要通過三個關鍵機制來實施其多邊外交政策:战略夥伴關系、貿易協定和多邊主義。其中,战略夥伴關系加強了越南與合作夥伴在各個領域的雙邊合作,帶來了經濟、社會和安防發展方面的利益。

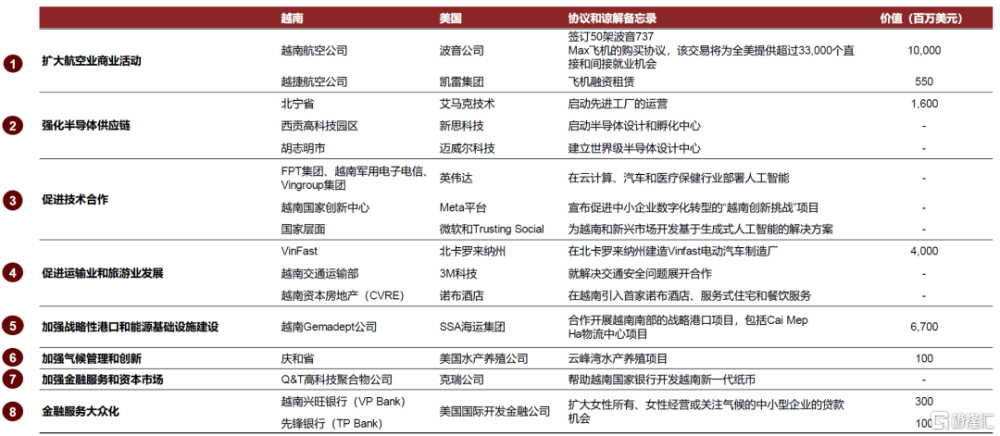

在2023年9月拜登總統訪問越南期間,越美雙方將建立全面战略夥伴關系[5]作爲提升兩國關系和在國際體系中地位的手段,同時利用合作優勢來加強國防和建設,維護和平、穩定與發展。

► 從短期來看,我們認爲越美全面战略夥伴關系可被視爲美國擴展合作機會和增強其在新興市場的影響力的方式。然而,我們認爲越美全面战略夥伴關系在2023-2024年期間或處於雙方的磨合階段,對越南經濟的推動作用或積極影響可能並不顯著。

► 從長遠來看,我們認爲美國已經認識到越南在建立半導體供應鏈方面的潛力。美國的目標是通過分散化的方式在合作夥伴中擴大產能,因爲即便在《芯片法案》(CHIPS)的框架下進一步促進美國國內制造業和產業發展,也無法使得所有芯片制造產能回流到美國。由於目前美國對越南的外國直接投資僅佔不到3%的比重,在越南的累計外商直接投資中排名第8位,我們認爲此次的越美關系升級有望助推美國對越南新一波的外商投資浪潮。

圖表41:爲加強美國和越南之間的B2B聯系而籤署的核心協議

資料來源:白宮新聞簡報室聲明和新聞稿,中金公司研究部

風險

► 出口和制造業復蘇慢於預期。由於西方消費者在疫情期間過度購买“居家用品”以及通脹率不斷攀升,導致高基數效應和高零售庫存效應,2023年美國和歐洲的消費者需求普遍放緩。考慮到美國市場約佔越南出口總額的30%,並且是越南最大的出口目的地,這可能會在短期內影響越南的出口貿易增長。

► 越南國內通脹率上升。地緣政治緊張局勢可能導致能源和原材料價格上漲,給生產和跨境物流造成成本負擔,由於越南需要加工進口貨物和出口制成品,這可能會削弱越南作爲制造業中心的國際競爭力。

► 基礎設施建設和升級緩慢。隨着越南制造業的快速增長和大規模的人口城市化,越南的交通和能源基礎設施面臨着許多挑战。雖然“2030年交通基礎設施總體規劃”已經在實施中,但是這些計劃需要通過政府和社會資本合作項目(PPP)來進行巨額投資,而公共資金的撥付往往慢於預期。

► 美元波動帶來的匯率波動。由於美聯儲在過去兩年內11次加息,東盟國家的貨幣在2023年出現大幅貶值。盡管越南盾通過充足的外匯儲備和維持與美元的爬行掛鉤來保持穩定,但這種情況可能在短期內導致外國企業產生擔憂,從而影響外商投資的流入。

本文摘自:2024年2月20日已經發布的《國別研究系列之越南篇(一):宏觀經濟與增長引擎介紹》

楊鑫,CFA 分析員 全球研究組長 SAC 執證編號:S0080511080003 SFC CE Ref:APY553

陳健恆 分析員 全球研究組長 SAC 執證編號:S0080511030011 SFC CE Ref:BBM220

侯利維,CFA 分析員 全球研究 SAC 執證編號:S0080521090008 SFC CE Ref:BLP081

王嘉鈺 分析員 全球研究 SAC 執證編號:S0080522110006 SFC CE Ref:BTW740

標題:從圖表和數據剖析越南的經濟全景

地址:https://www.iknowplus.com/post/82707.html