中金:石油仍是基本面較好的大宗資產

摘要

2024年1月布倫特油價累計上漲6.1%、WTI油價累計上漲5.9%,領漲商品市場及全球主要資產。在2023年12月17日發布的研究報告《石油:預期轉弱後的潛在變數》中,我們提出75美元/桶左右的布倫特油價或已至成本低谷,供給約束落實和需求預期改善均可能改變投機市場中一致性的趨弱預期。我們認爲年初以來油價反彈的背後,既有中東地緣局勢、紅海貿易風險、北美寒潮擾動等短期因素的影響,也有OPEC+維持減產、需求表現改善、宏觀預期回暖等基本面利好的兌現。2月初,地緣局勢變化和美國產量恢復驅動部分風險溢價出清,疊加OPEC+的供應收縮仍未在貿易市場中得以落實,布倫特油價再度下調至78美元/桶附近,基本回吐年內漲幅。往前看,結合最新供需進展,我們認爲在剩余產能較爲集中的供給秩序下,OPEC+執行減產計劃或有望維護全球石油市場的緊平衡狀態,石油或仍是今年基本面較好的大宗資產,供需配速之際,維持1H24布倫特油價中樞位於85美元/桶的判斷。

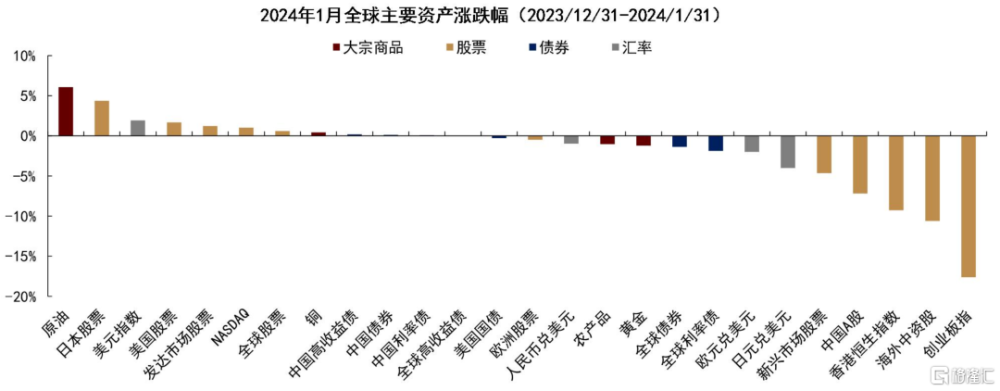

圖表:2024年1月布倫特原油價格累計上漲6.1%,領漲全球主要資產

資料來源:彭博資訊,Wind,中金公司研究部

正文

短期擾動有所緩解,地緣局勢的不確定性仍存

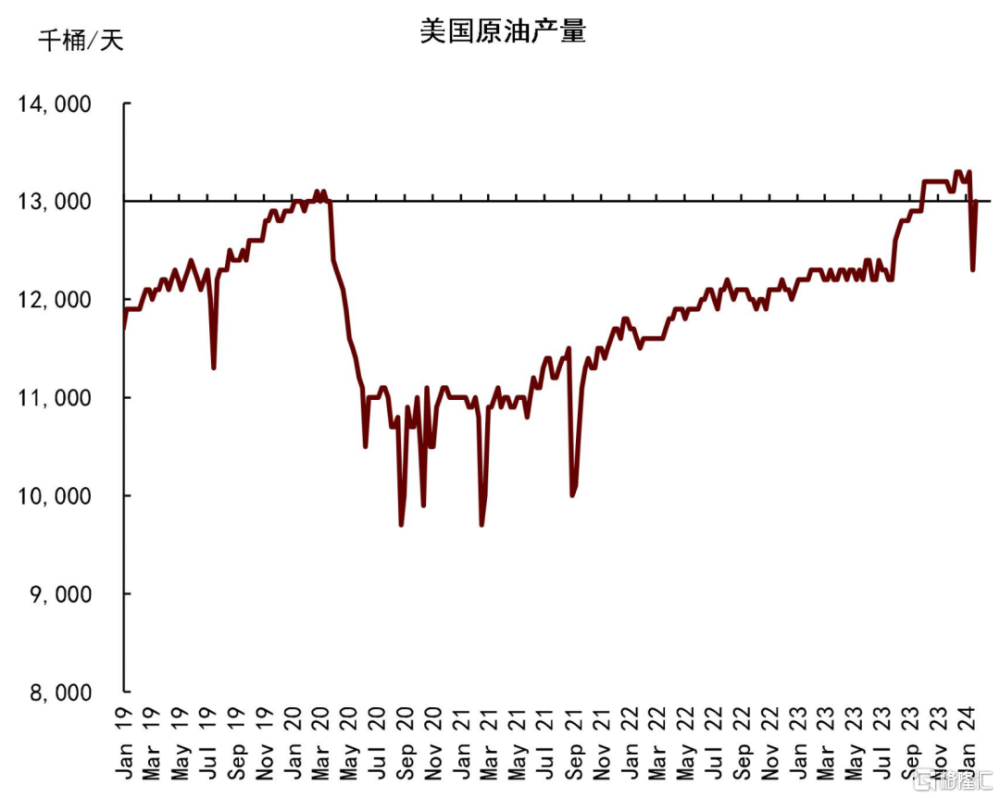

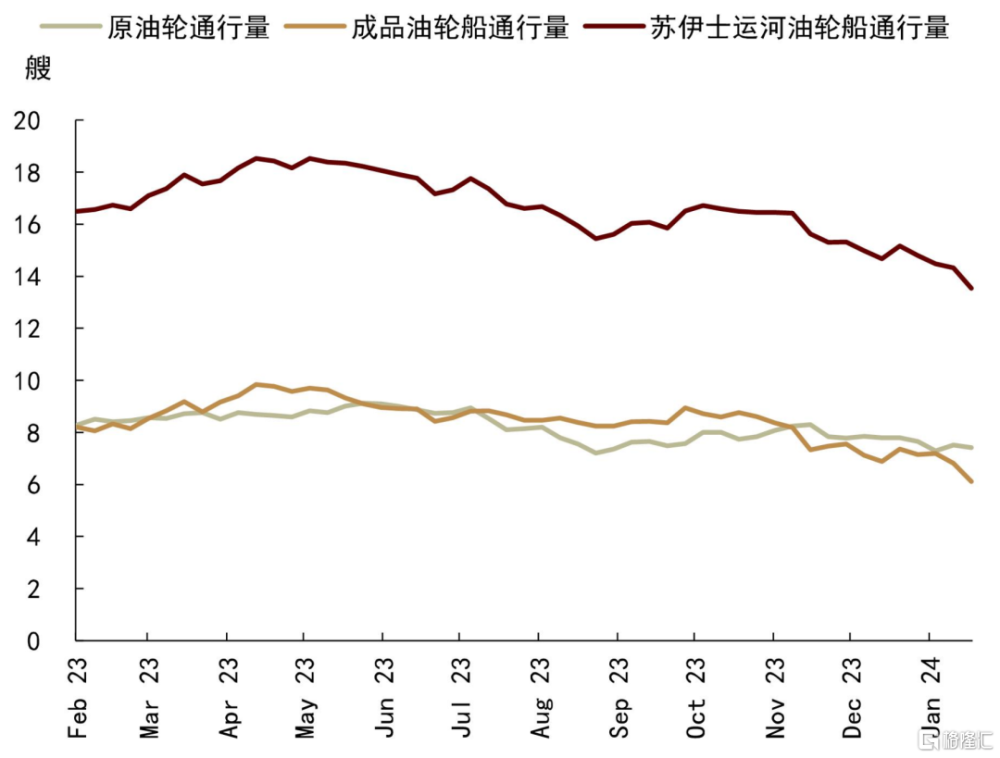

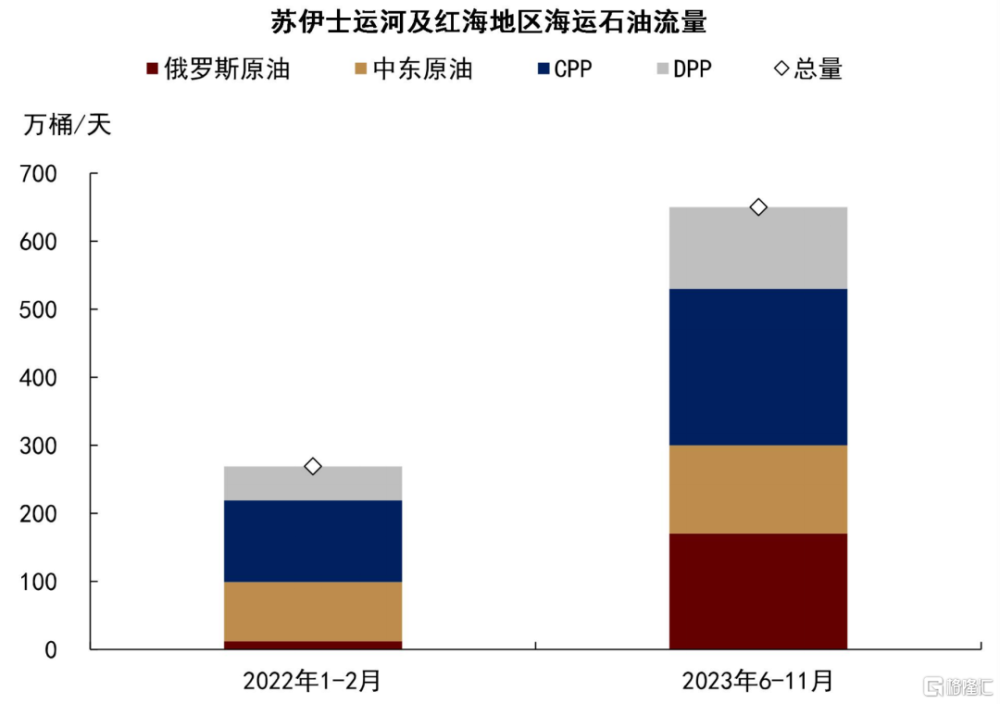

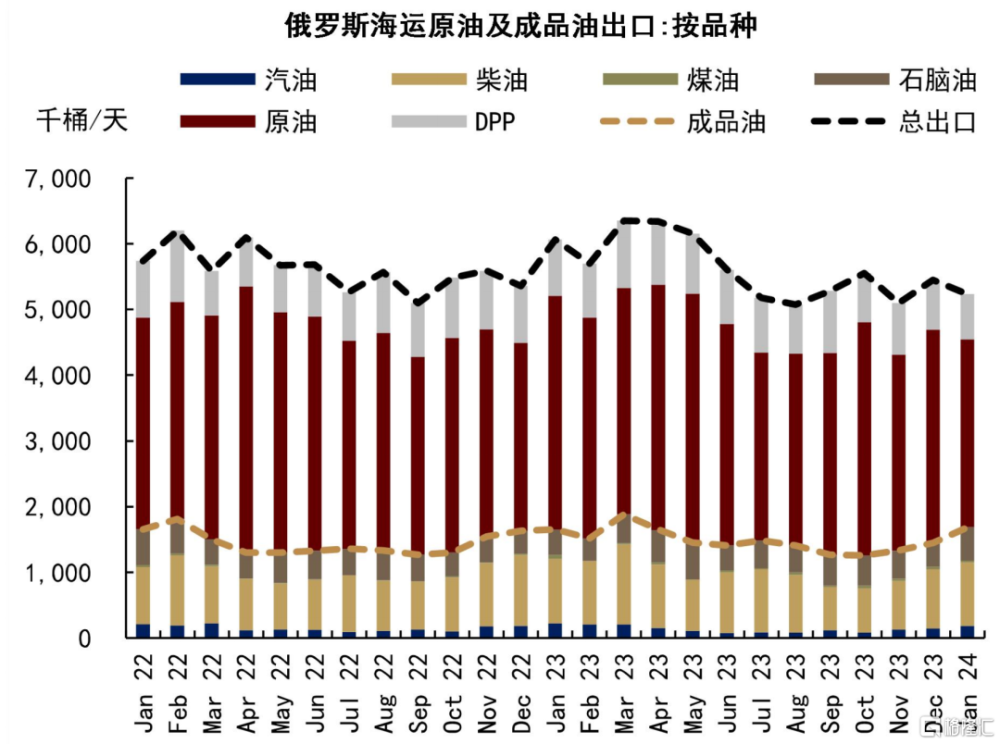

年初以來原油供給側擾動頻發,推升短期風險溢價。一方面,北美寒潮影響原油生產,據EIA數據,1月19日當周美國原油產量環比驟降100萬桶/天至1230萬桶/天,美國商業原油庫存當周下降約923萬桶、爲2023年9月以來的單周最大降幅。截至1月末,美國原油產量已基本恢復,我們判斷階段性擾動或告一段落。另一方面,中東地緣局勢持續,紅海貿易影響未消。據Clarksons數據,2024年1月蘇伊士運河油輪通行數量較上月環比下降約13%。勞氏日報1月24日[1]消息顯示,紅海事件發生以來,運俄油船首次出現繞行。在2022年俄烏衝突後,俄油出口轉向亞洲,對蘇伊士運河航线的依賴度有所提升,我們提示紅海事件可能爲俄油供應帶來潛在風險。據彭博數據,2023年6-11月(紅海事件發生前)蘇伊士運河原油及成品油流量約有650-700萬桶/天,佔全球總貿易量的10%左右。其中,除了中東運往歐洲的原油(約130萬桶/天),俄羅斯原油流量約170萬桶/天、較俄烏衝突前(2022年1-2月)的12萬桶/天大幅擡升;成品油流量也從俄烏衝突前的120萬桶/天增加至約250萬桶/天。路透船期數據顯示,2024年1月俄羅斯海運原油及成品油出口約523萬桶/天,環比下降約22萬桶/天。2月初,中東地緣局勢變化和美國原油產量恢復已驅動風險溢價有所出清,往前看,我們提示地緣不確定性或將在短期內繼續影響油價。

圖表:北美寒潮擾動美國原油生產

資料來源:EIA,中金公司研究部

圖表:蘇伊士運河油輪同行數量環比下降

資料來源:Clarksons,中金公司研究部

圖表:俄油出口對蘇伊士運河的依賴度提升

資料來源:彭博資訊,中金公司研究部

圖表:俄羅斯海運原油及成品油出口

資料來源:湯森路透,中金公司研究部

沙特出口環比增加,OPEC+繼續執行減產計劃

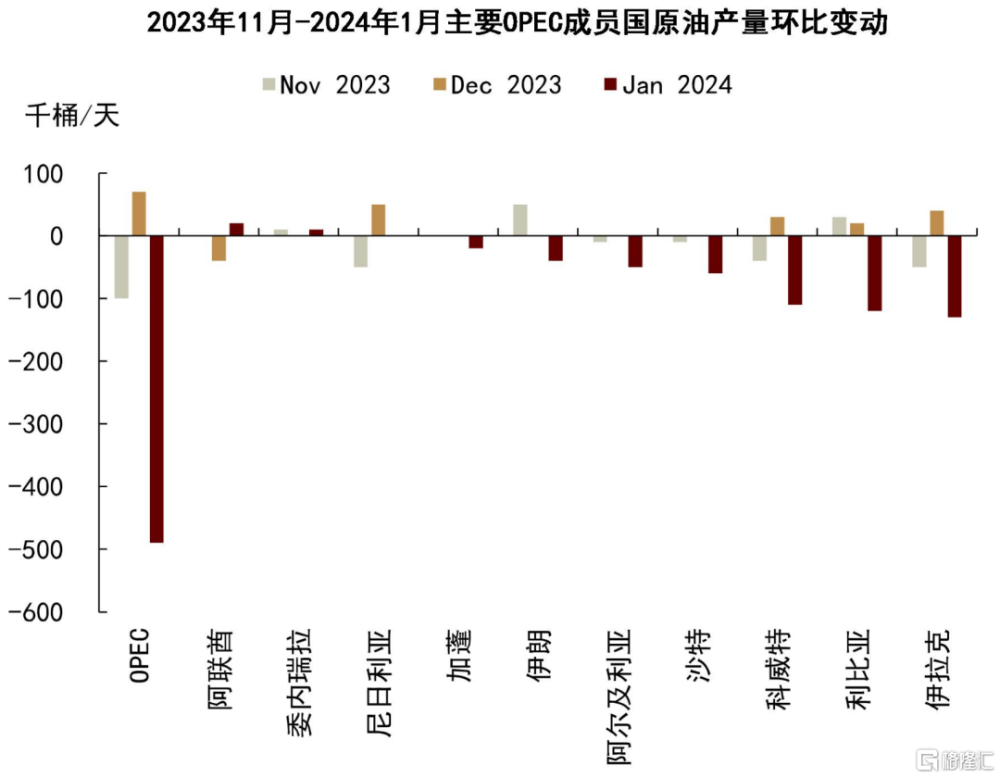

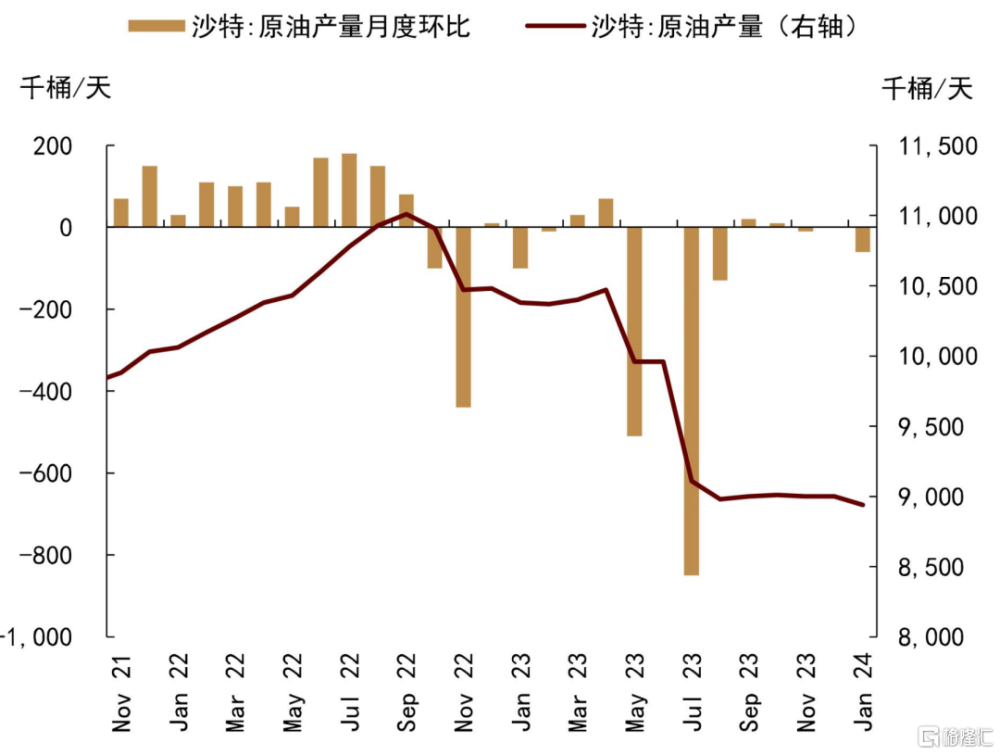

2月1日,OPEC+產量會議如期召开,會議表示2023年11-12月的減產計劃已得到較好執行,重申將在1Q24繼續落實減產政策,並將密切監測減產情況和市場條件,隨時准備採取額外措施(take additional measures at any time)[2]。2023年5月起,OPEC+步入新一輪減產周期,同期美國、巴西等非OPEC國家產量繼續增加,據IEA數據,2022至2023年OPEC+在全球石油供給中的佔比從51%下降至49.7%。雖然市場份額有所下降,剩余產能基本集中在了沙特、俄羅斯等OPEC+國家,供給秩序趨於單一,因而我們認爲若OPEC+繼續落實供應調節,或有望維護市場穩定。

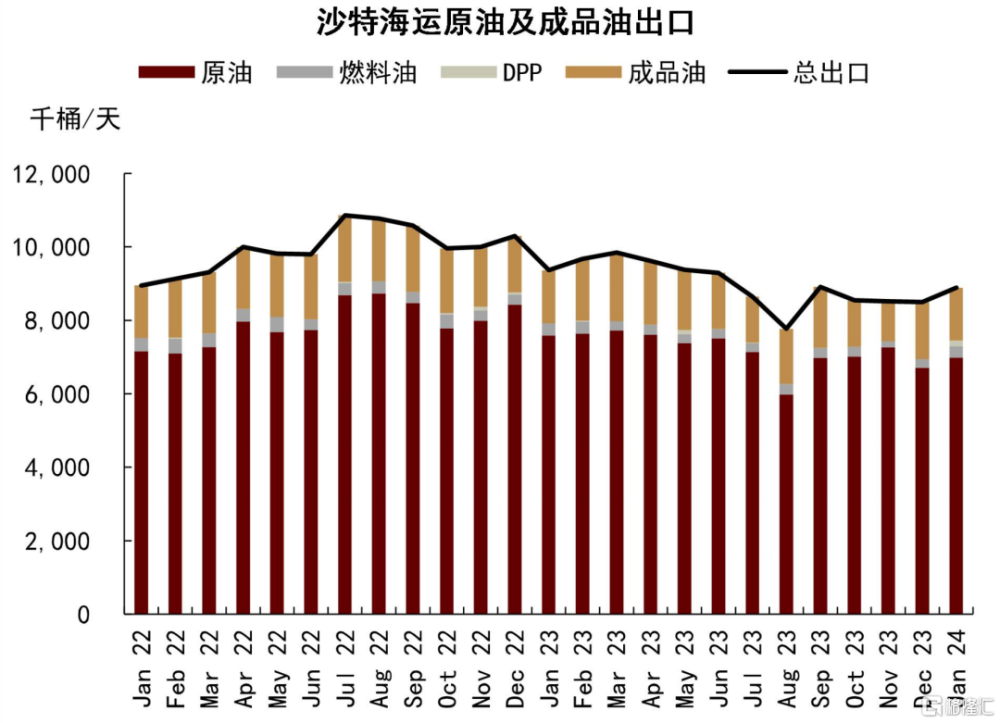

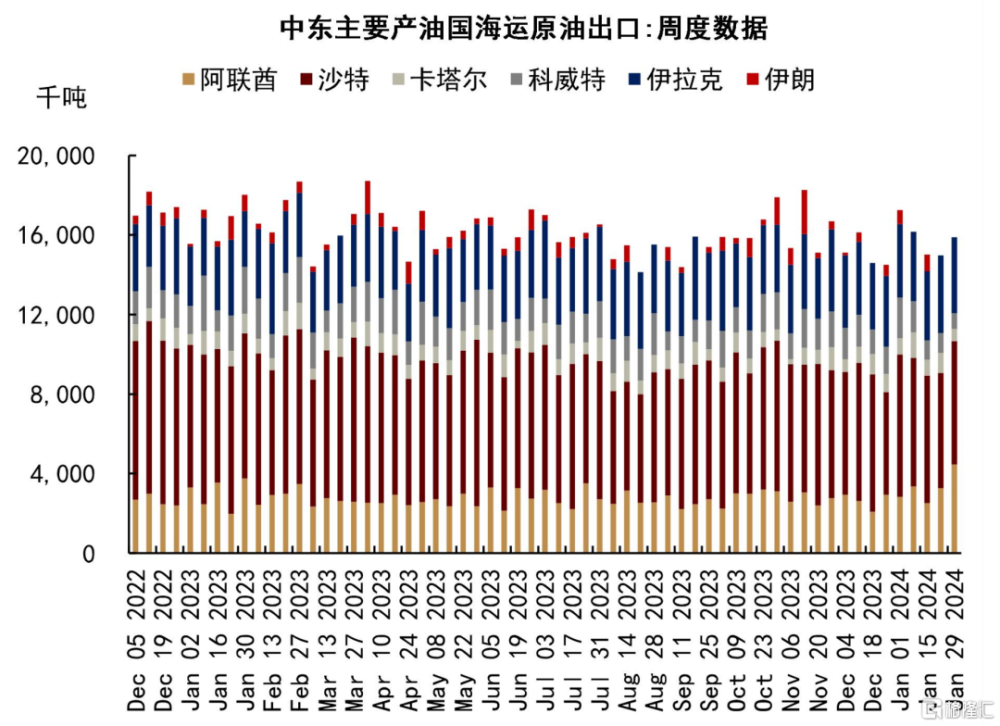

據彭博數據,2024年1月OPEC+原油產量[3]錄得3830.8萬桶/天,環比2023年12月下降約50萬桶/天,與我們在《OPEC+會議:加強短期產量約束》中的預測基本一致。其中,沙特維持額外減產,1月產量錄得894萬桶/天,環比下降約6萬桶/天;OPEC+其他成員國在1Q24新增的額外減產配額的整體執行率約爲46%、合計環比減產30萬桶/天;此外,彭博數據顯示1月俄羅斯原油產量或環比下降約12萬桶/天。但與2023年6-7月的情況類似,我們認爲OPEC+的供應約束或仍待在貿易市場中進一步落實。據路透數據,2024年1月沙特海運原油及成品油出口錄得889萬桶/天、環比增加約39萬桶/天;中東主產國海運原油總出口較2023年12月基本持平。

圖表:1月OPEC原油產量環比收縮

資料來源:彭博資訊,中金公司研究部

圖表:沙特繼續執行額外減產

資料來源:彭博資訊,中金公司研究部

圖表:1月沙特海運原油及成品油出口環比擡升

資料來源:湯森路透,中金公司研究部

圖表:1月中東主產國海運原油出口環比基本持平

資料來源:湯森路透,中金公司研究部

其他OPEC國家方面,據彭博數據,Sharara油田關停導致利比亞原油產量在1月環比下降約12萬桶/天至102萬桶/天,目前來看該油田已在1月下旬恢復生產[4];1月伊朗原油產量錄得312萬桶/天,環比下降4萬桶/天;1月委內瑞拉原油產量錄得82萬桶/天,近期美國表示可能將在2024年4月重啓對其油氣行業的制裁[5]。

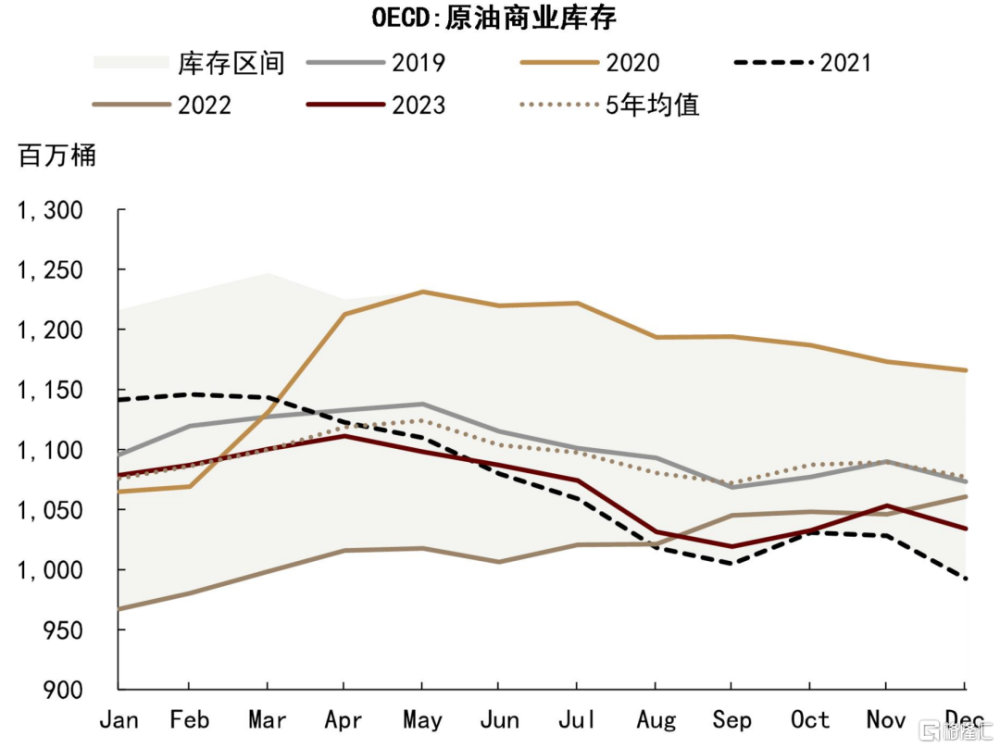

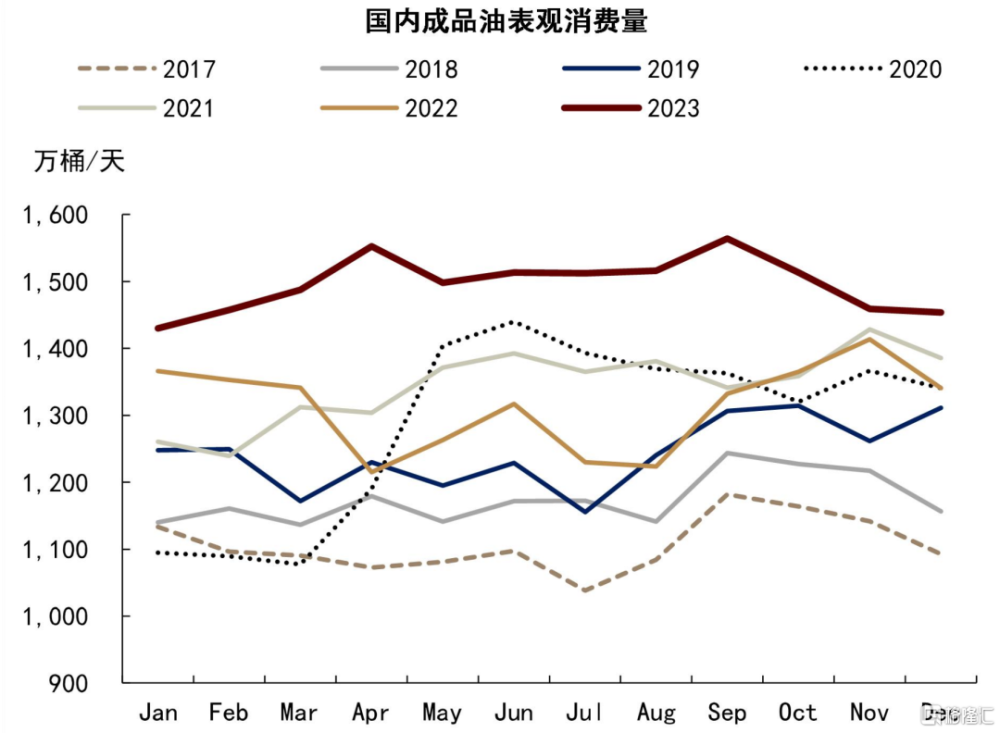

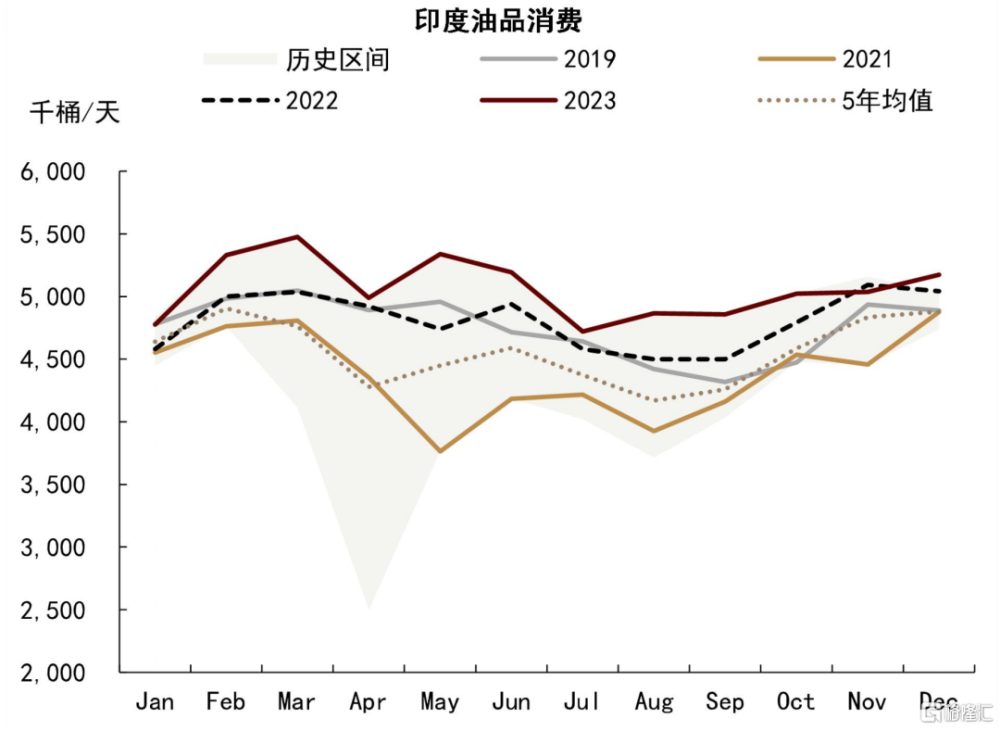

需求預期邊際改善,OECD原油庫存或重返去化

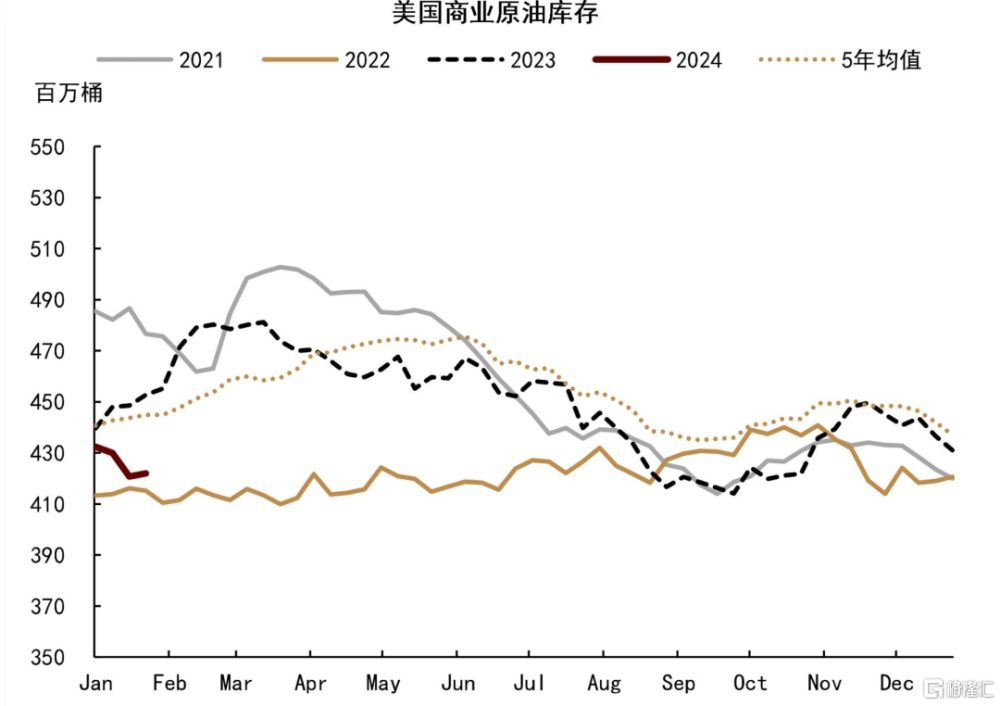

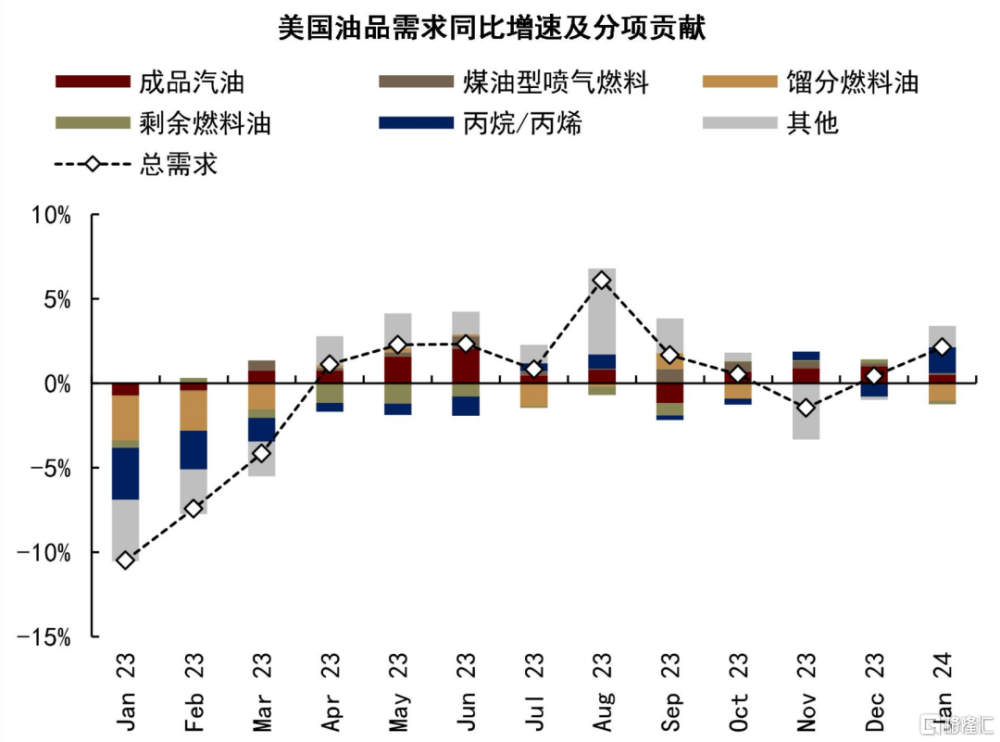

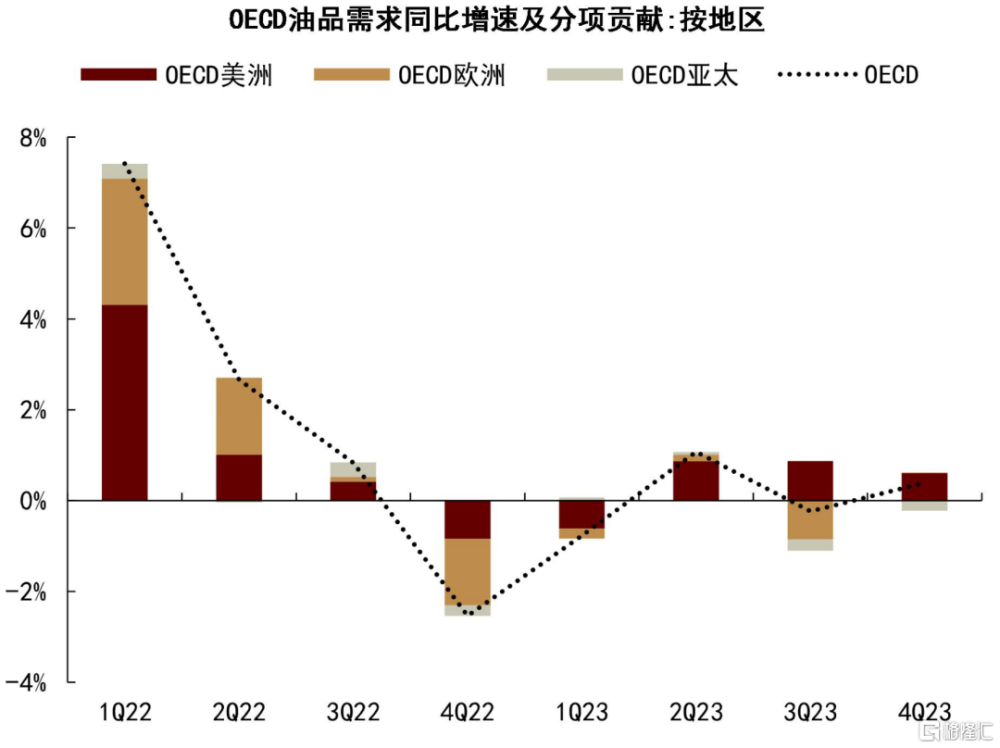

需求表現有所改善,與我們在《石油:預期轉弱後的潛在變數》中的判斷基本一致,或有助於提振此前偏弱的市場預期。OECD方面,美國石油需求重返同比擴張區間,據EIA數據,2023年12月和2024年1月美國成品油消費同比增速分別錄得0.4%和2.1%,其中汽油及航空煤油消費維持穩定增長,前期受煉廠檢修影響的需求拖累也如期結束。同期美國原油庫存也扭轉了2023年10-11月的累積趨勢,12月和1月美國商業原油庫存分別去化4.1%和2.1%;煉廠秋季檢修結束後,成品油庫存也並未出現超季節性累庫。IEA數據顯示,4Q23 OECD石油需求總量同比增長約0.4%,2023年累計同比增長約0.1%、與我們在中的判斷一致,其中OECD歐洲石油需求、特別是歐洲工業用油需求爲主要拖累。據IEA初步調查,2023年12月OECD商業原油庫存或再度轉爲去化。非OECD方面,2023年12月國內成品油表觀消費同比增長約8.4%,全年同比增長約14%、貢獻全球需求增量的77%左右;12月印度油品需求同比增長約2.6%、也在11月的節日擾動後如期回正,全年累計同比增長約5.3%、內生增長動能兌現。往前看,我們維持2024年全球石油需求或面臨增長降速壓力的判斷,其中非OECD需求支撐有望延續,OECD需求降速、但絕對拖累或有限。

圖表:2023年12月以來美國商業原油庫存去化

資料來源:EIA,中金公司研究部

圖表:美國石油需求連續兩月處於同比擴張區間

資料來源:EIA,中金公司研究部

圖表:4Q23 OECD石油需求同比擴張

資料來源:IEA,中金公司研究部

圖表:2023年12月OECD商業原油庫存或轉爲去化

資料來源:IEA,中金公司研究部

圖表:國內成品油表觀消費

資料來源:國家統計局,海關總署,中金公司研究部

圖表:2023年12月印度石油需求同比回正

資料來源:Haver,中金公司研究部

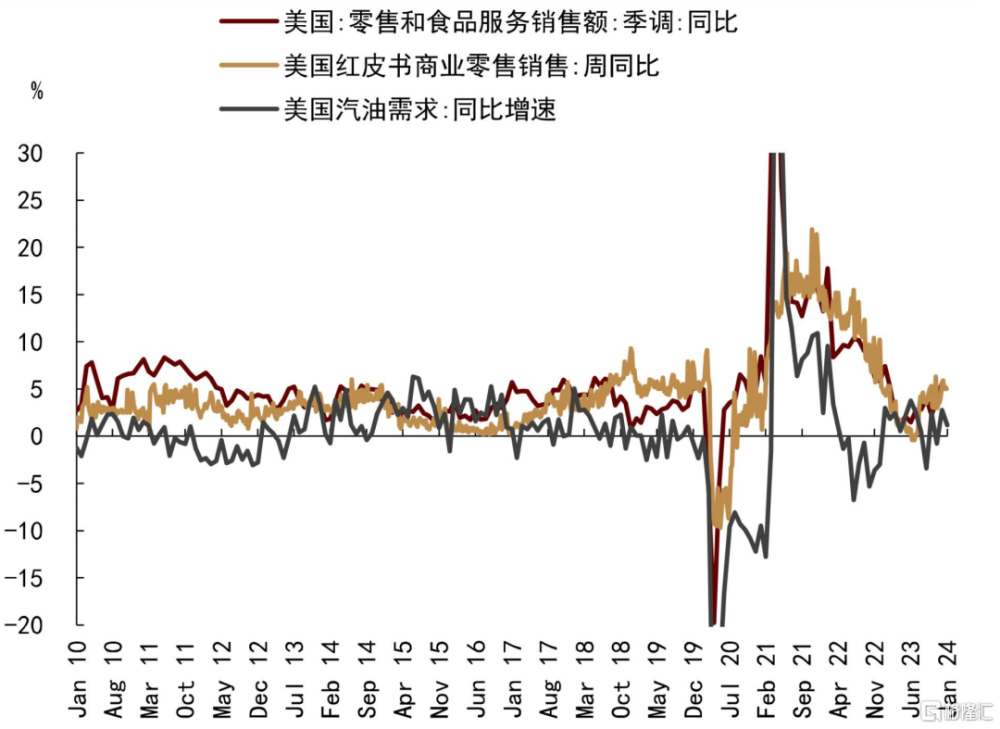

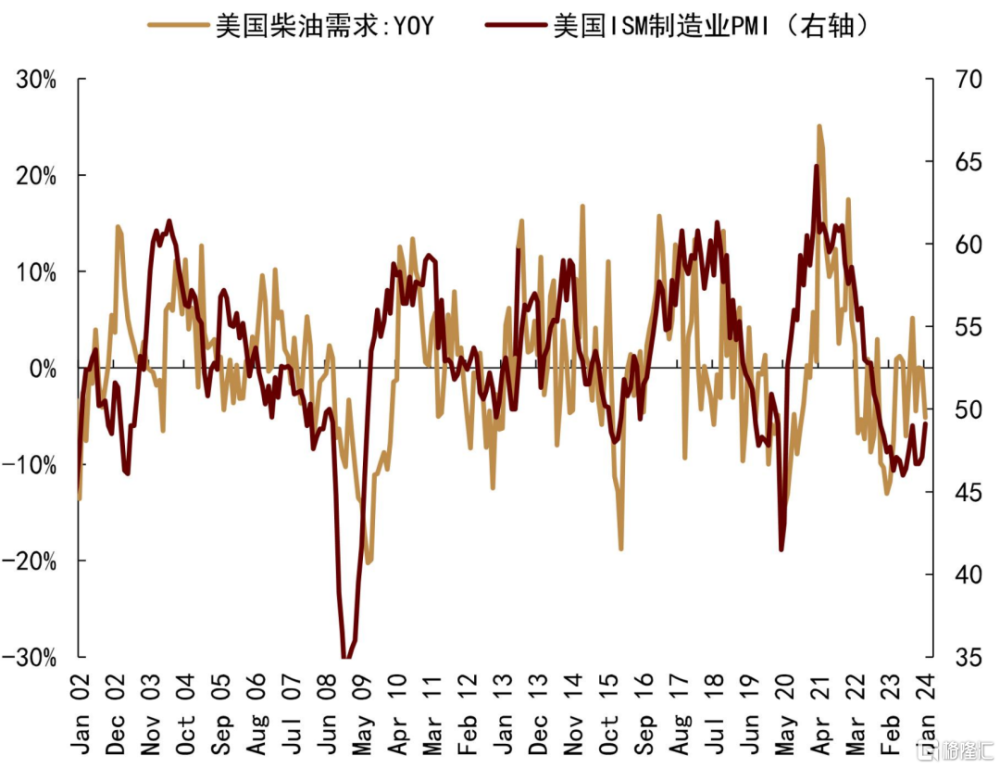

微觀數據之外,宏觀預期邊際回暖,但或仍待企穩。美國方面,4Q23實際GDP環比折年率超預期錄得3.3%,經濟韌性再度凸顯。4Q23美國私人消費環比增長約2.8%、爲GDP總增幅貢獻了1.91個百分點;2023年12月美國零售銷售額季調同比提速至5.59%,2024年1月紅皮書商業零售周度同比維持在5.28%的較高水平,我們認爲或爲汽油需求提供一定支撐;年初以來,美國TSA安檢人數同比增加約7%,高於2019年同期水平。此外,2023年12月美國工業產出季調同比回正至0.98%,2024年1月美國ISM制造業PMI回升至49.1%、Markit制造業PMI回升至50.7%,制造業補庫信號延續,我們認爲或有望支撐柴油等工業用油需求。但從市場預期來看,在利率將降未降之際,我們認爲對於美國經濟增長的隱憂或未完全解除。歐洲方面,工業景氣指標築底回升,1月歐元區制造業PMI錄得46.6%,延續2023年11月以來的上行趨勢,仍處於收縮區間。國內方面,央行降准向實體讓利,認爲貨幣投放或有必要從信貸向財政遞進,廣義財政加力或值得期待,我們認爲或也有望邊際提振需求預期。

圖表:美國居民消費延續偏強

資料來源:彭博資訊,EIA,中金公司研究部

圖表:2024年1月美國制造業PMI回升

資料來源:彭博資訊,EIA,中金公司研究部

往前看,石油可能仍是基本面較好的大宗資產

結合基本面最新進展,我們認爲當前全球石油基本面的偏緊狀態或仍未改變,雖然地緣局勢和寒潮結束或在短期影響價格波動,在OPEC+於一季度維持額外減產計劃的基准情形下,我們測算1Q24全球石油市場或仍將面臨20萬桶/天左右的供需缺口,過剩的進一步出清或待OPEC+供應約束在貿易市場中得以落實(我們測算4Q23全球市場或存在50萬桶/天左右的供應過剩)。往前看,我們認爲石油可能仍是今年基本面較好的大宗資產,供需配速之際,維持1H24布倫特油價中樞位於85美元/桶的判斷。

風險提示:地緣局勢擾動、宏觀需求不及預期、OPEC+產量政策調整超預期、美國原油產量超預期

注:本文摘自中金2024年2月4日已經發布的《石油:仍是基本面較好的大宗資產》

分析員 郭朝輝 SAC 執業證書編號:S0080513070006 SFC CE Ref:BBU524、聯系人 李林惠 SAC 執業證書編號:S0080122070072

標題:中金:石油仍是基本面較好的大宗資產

地址:https://www.iknowplus.com/post/78584.html