10年期國債收益率透支了“降息”預期嗎?

2024年1月30日,10年期中債估值收益率下行3.83個bp至2.4557%,創下2020年4月以來新低;30年期中債估值收益率下行4.41個bp至2.6831%。在人民銀行決定於2月5日“降准”之後,債券市場的“降息”預期升溫,推動無風險利率下移,並且收益率曲线繼續平坦化,30年與10年無風險利差僅剩22.74個bp。截至1月31日午盤,30年與10年期限利差繼續走低。“降息交易”推動利率以及期限利差進入歷史經驗無法判斷的低位區間。

利率衍生品市場對2月份“降息”的預期快速升溫

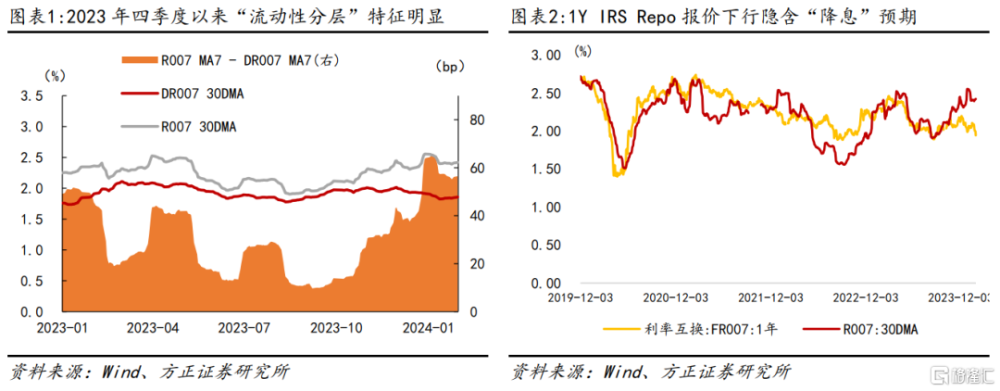

1月24日人民銀行在新聞發布會宣布“降准”的決定之後,1Y IRS Repo報價震蕩下行,1月29日跌破2.0%,1月30日更是跌破1.95%,距離1月24日當天已經累計下滑11.75個bp,但是在此期間,R007卻累計上行10.59個bp、DR007累計上行9.99個bp。利率互換報價的下行不僅表明“降息”預期升溫,也表明市場預期“降准”前後,2023年四季度以來持續困擾市場的“流動性分層”風險或也會得到緩解。

從“流動性分層”看,2023年四季度R007和DR007的利差均值爲46.72個bp,主要的擡升壓力出現在去年的11月至12月,2023年10月份R007-DR007利差均值爲35個bp,2024年1月份至今R007和DR007的利差均值雖然回落至36.62個bp,但是依舊延續了去年10月份以來中樞偏高的狀態,在臨近春節假期之際,貨幣市場曾經擔憂是否重現資金面季節性、結構性偏緊的狀態,上一次出現“降准”操作的2023年9月份,表徵“流動性分層”狀態的R007與DR007利差僅有14.83個bp。“降准”不僅劍指“降息”漸進,而且預期“流動性分層”壓力下降,短端資金利率對長端利率的約束緩解,或是10年期長端和30年期超長利率中樞快速下移的重要誘發因素。

需要多大幅度的“降息”?

在國新辦舉辦的“貫徹落實中央經濟工作會議部署、金融服務實體經濟高質量發展”新聞發布會上,人民銀行指出去年四季度調降存款利率、即將於2月5日實施的“降准”以及支農支小再貸款再貼現利率下調,均“有助於推動信貸定價基准的貸款市場報價利率,也就是我們說的LPR下行”,同時人民銀行也提及“合理把握利率水平,繼續結合對未來物價變動趨勢的判斷,前瞻性把握好實際利率水平,保持與實現潛在經濟增速的要求相匹配”。

在2023年12月中央經濟工作會議將社會融資規模、貨幣供應量與價格水平預期目標掛鉤之後,當前實際通脹率和預期通脹率的偏差決定了貨幣政策應繼續保持流動性寬松、名義利率下行的政策基調,從“綜合融資成本”的角度出發,截至2023年12月末,根據國家金融與發展實驗室的估算,中國宏觀槓杆率爲287.80%,由於宏觀槓杆率是各類經濟部門債務余額與名義GDP的比例,那么宏觀槓杆率乘以融資成本利率,幾乎可視爲爲了維持適當的還本付息水平,名義GDP增速應最少保持多少,或者在當前名義GDP增速下,爲了維持適當的還本付息水平,各經濟部門的綜合融資成本應爲多少。我們假定名義GDP增速保持5.0%,那么和287.80%的宏觀槓杆率相適配的融資成本爲1.74%;如果名義GDP增速擡升至6.5%,那么和當前宏觀槓杆率水平相適配的融資成本則爲2.26%。

簡單以30%的債券和60%的貸款爲權重(其余10%的權重資產爲准備金等現金)其中短貸和中長貸的比例平均分配,並分別以10年期國債收益率、1年期LPR和5年期以上LPR作爲三類融資成本的代表,那么綜合計算當前的綜合融資成本爲3.03%左右,而如果要求與宏觀槓杆率所要求的還本付息相適配,那么包括市場利率和貸款利率在內的融資成本應下行大約1.30個百分點,按權重對應至5年期以上LPR,則應是40個bp調降幅度,債券收益率也有同等幅度的下行,以保持直接融資和間接融資的比價關系。

在一季度“降息”預期的推動下,市場傾向於認爲出於調降貸款基准利率的目的,MLF和逆回購等中短端政策利率大概率繼續下調,引導10年期國債收益率不斷下移中樞。政策組合或有先後、“降息”搭配雖遲必至,或是目前壓平收益率曲线的多頭“信仰”。

10年期國債收益率透支了“降息”預期嗎?

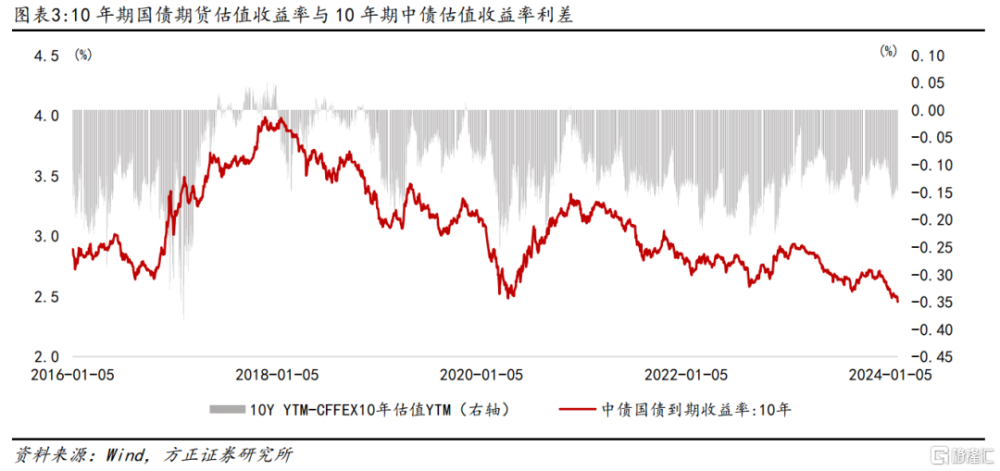

盡管債券市場做多熱情昂揚,從歷史上看,收益率曲线平坦化的程度已經超過了經驗範疇,30年和10年期國債期限利差在高昂的做多情緒下依舊在壓縮,久期幾乎成爲當前債券市場唯一的風險敞口,但是同樣基於衍生品市場的信息卻也在表明:本輪債券做多情緒尚未達到極值,10年期國債收益率或還未透支如火如荼的“降息交易”空間。

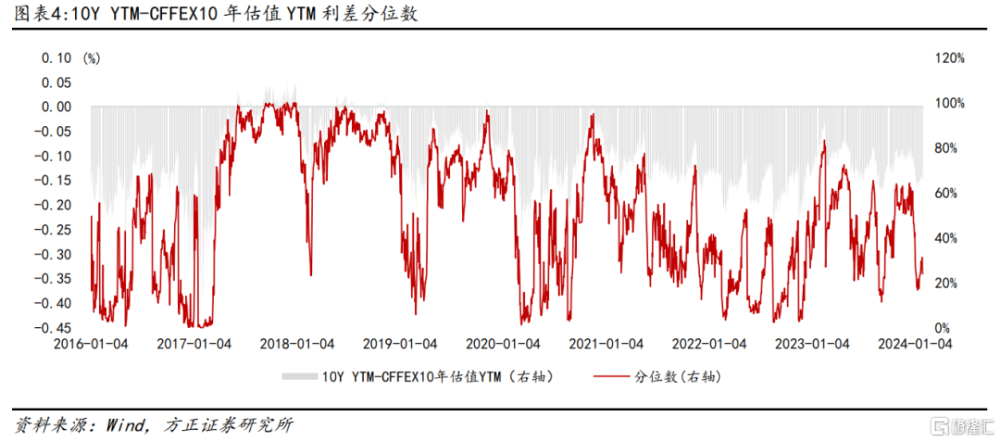

我們將10年期國債期貨活躍合約作爲一只“現券”,將其價格直接折算到期收益率,這一利率可視爲在交易日發行一只10年期新券的預期收益率,這一利率與10年期中債估值收益率的利差既可以作爲“期限利差”的一項指標,同時也可以作爲多頭情緒的一個工具變量。當市場做多熱情高昂推動收益率持續下行時,10Y中債估值收益率相比10年期CFFEX合約收益率下行幅度更快,兩者利差在負值趨於擴張;而當市場做空情緒升溫時,10Y中債估值收益率相比10年期CFFEX合約收益率擡升,兩者利差收窄甚至可能回正。從2016年以來的經驗看,2016年四季度至2017年底債券市場下跌期間,這一利差從負值的極值點狀態漸進回升,至2017年12月翻轉爲正值,同時在2018年一季度正利差狀態和10年期國債收益率先後見頂,10國債收益率开啓下行趨勢。2020年一季度末至二季度初,10年期國債收益率觸及階段性低點之時,利差同樣臻於階段性的負值高點。我們以此作爲債券市場做多情緒的工具變量,截至1月30日,10年期國債收益率和CFFEX 10年期國債期貨的估值利差尚未達到2016年迄今的歷史極值點,距離2020年二季度初和2016年三季度末尚有一段距離,做多熱情正在昂揚高漲,但是尚未達到極致擁擠的狀態,10年期國債收益率還未“透支”降息預期的空間。

回顧我們曾經的判斷,在融資需求低迷、低通脹的經濟環境下,對於債券市場而言,久期幾乎成爲最值得暴露的風險敞口,對超長和長端利率的偏愛導致利率中樞不斷下沉、期限利差持續壓縮,此時“降息”固然可以打开短端利率下行的空間,可打出來的陡峭化程度卻極容易被“做平”勢頭吞沒。“降息”正在逐步改變收益率曲线的形態,“平坦化”在可預期的未來或是曲线形態的常態。

風險提示:2024年國內貨幣政策寬松空間受制於資金空轉、銀行淨息差等問題尚有不確定性;PSL投放支持“三大工程”的政策效應待觀察;人民幣匯率或仍有貶值壓力,牽制短端利率下行空間。

注:本文來自方正證券發布的《10年期國債收益率透支了“降息”預期嗎?》,報告分析師:蘆哲 S1220523120001,王洋S1220523120003

標題:10年期國債收益率透支了“降息”預期嗎?

地址:https://www.iknowplus.com/post/77366.html