3月or5月降息,資本市場表現差異有多大?

引子

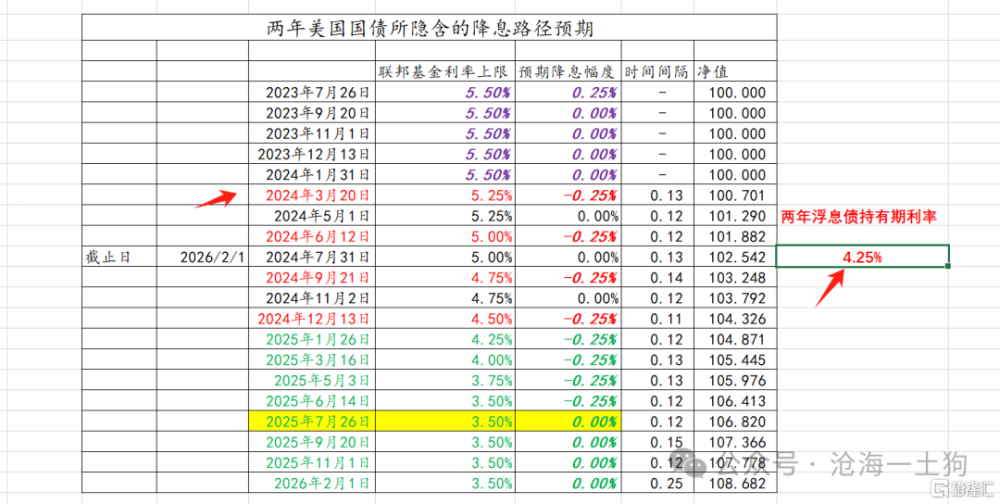

今天凌晨美聯儲2024年一月的議息會議落地,會議落地後,兩年美債利率大幅回落至4.25%附近。

這個利率對應了中性的降息預期,即美聯儲在去年12月議息會議的點陣圖:

如上圖所示,4.25%的兩年美債利率所隱含的降息預期路徑爲:

1、今年3月开始降息;

2、隔一次議息會議降息一次25bp;

3、聯邦基金利率的終止值在3.50%;

財經媒體和資本市場的分歧

財經媒體的核心利益在於——搞個大新聞,所以,他們早早地就炒作“三月是否降低聯邦基金利率”。

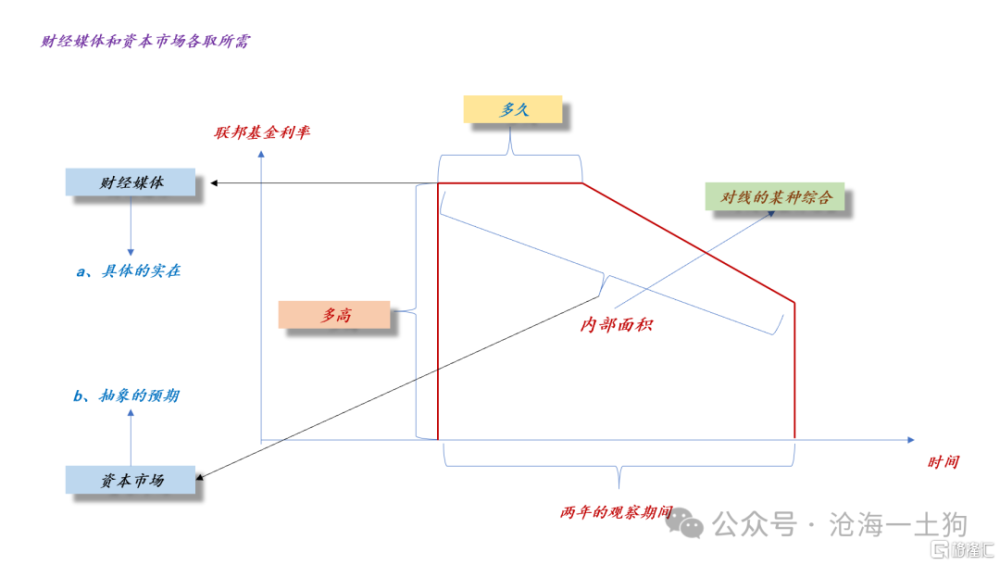

此外,由於傳播性的問題,財經媒體只能把聯邦基金利率當核心利率,但是,市場是把兩年美債利率當核心利率,關鍵的部分在於降息的預期路徑。

如上圖所示,財經媒體和資本市場各取所需,財經媒體宣傳具體而直觀的部分;資本市場交易抽象而復雜的部分。

說實話,表述後者實在是太麻煩了,每次描述【整個預期路徑】時,我都覺得繁瑣得不得了。但是,我們這篇文章的視角是資本市場視角,我們不得不容忍這種繁瑣。

言歸正傳,無論是三月降息還是五月降息,在兩年美債上的差異特別小,不到10bp,所以,“三月是否降息”根本不是資本市場關注的重點。

那么,資本市場對本次議息會議所設置的基准情形是什么呢?开始討論降息。

對,很簡單,感覺這就是一個例行公事的訴求。

每個季度有兩次議息會議,先是一次小會,然後一次大會,大會提供出經濟展望和點陣圖。一個基本的設想是,降低聯邦基金利率這種大事只能出現在大會上——要么3月,要么6月。

然而,6月降息實在是太晚了,所以,市場對q1兩次會議的基准預期是:1、小會开始討論降息;2、大會宣布降息。因此,鮑威爾的這段話就已經滿足市場的所有期待了:

1、幾乎所有委員會成員都認爲今年降息是合適的;理論上,通脹下降時實際利率會上升,但政策不能機械地調整;不知道利率的中性水平在哪裏;美聯儲正在管理過早行動與過晚行動的風險。

更爲詳細的是下面一段話:

2、如果美聯儲看到勞動力市場出現意外疲軟,那將促使更早降息;本次會議未提出降息建議,美聯儲並未積極考慮降息;委員會對降息存在廣泛的觀點分歧。

翻譯成大白話就是,在這次議息會議上,他們討論了降息,但是,大家分歧很大。於是,就有了財經媒體上的報道,

3、美聯儲主席鮑威爾表示,並不認爲美聯儲可能會在3月份降息;降息行動將取決於經濟形勢的演變。

還是那句話,財經媒體和資本市場各取所需。

站在資本市場的角度,下次議息會議在3月20日,中間能看兩次非農就業數據和兩次通脹數據。

更何況美國ADP就業數據已經开始低於預期(ps:雖然這個數據的質量不高):

美國1月ADP就業人數增加10.7萬人,預期增14.5萬人,前值自增16.4萬人修正至增15.8萬人。

總的來說,兩次議息會議之間,有充足的數據讓美聯儲決定三月降息不降息。

換言之,如果鮑威爾昨天宣布“三月降息是基准情形”,那么,這一個半月大家交易的主題又是什么呢?中間這兩次非農數據和通脹數據又有什么意義呢?

因此,美聯儲這次議息會議聲明純粹是給資本市場布置作業,找點活兒幹——你們來猜一猜三月會不會降息?

美國資本市場的主要矛盾

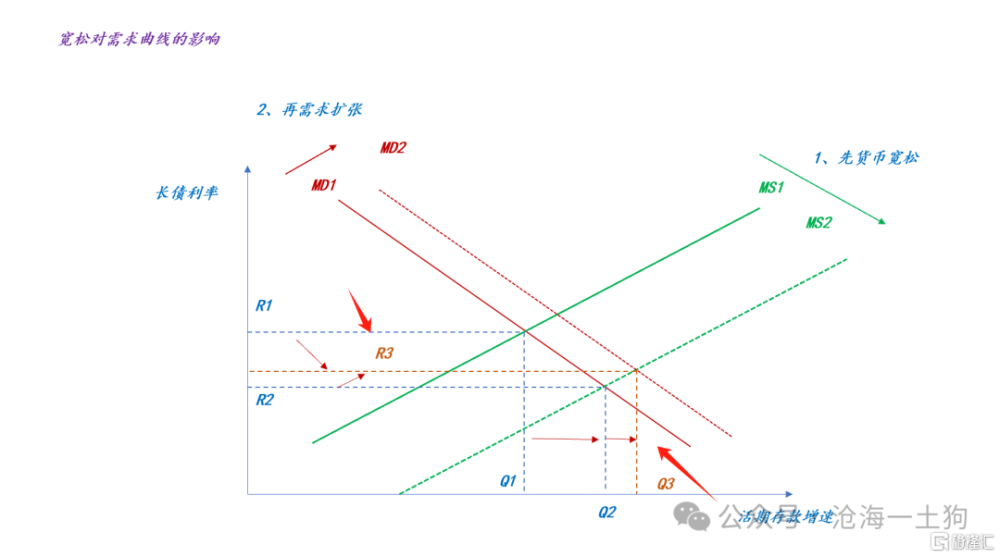

事實上,美國資本市場的主要矛盾一直不在於貨幣的供給曲线,而是在於貨幣的需求曲线。

去年11月以來,十年美債利率快速下行了一大波,今年一月又小幅反彈了一段時間。這是因爲大幅度的貨幣寬松推動貨幣需求曲线小幅外擴。

如上圖所示,貨幣寬松導致貨幣供給曲线從MS1移動到MS2,對應的長債利率從R1降低到R2,股票從Q1擴張到Q2(ps:用股票代理活期存款增速)。

也就是說,在貨幣寬松的初期,股債齊漲。

之後貨幣寬松推動需求曲线擴張,從MD1移動到MD2,對應的長債利率從R2反彈到R3,股票從Q2擴張到Q3。

也就是說,在貨幣寬松的後期,股漲債跌,蹺蹺板。

過去的一個月,我們正好經歷這樣一個時期,我們看到的大類資產格局爲:股票 > 兩年美債 >十年美債。

毫無疑問,貨幣供給曲线是持續擴張的,核心問題在於貨幣需求曲线如何動。

貨幣需求曲线擴張結束的跡象

近期,越來越多的證據顯示:這輪小幅擴張可能已經結束了。

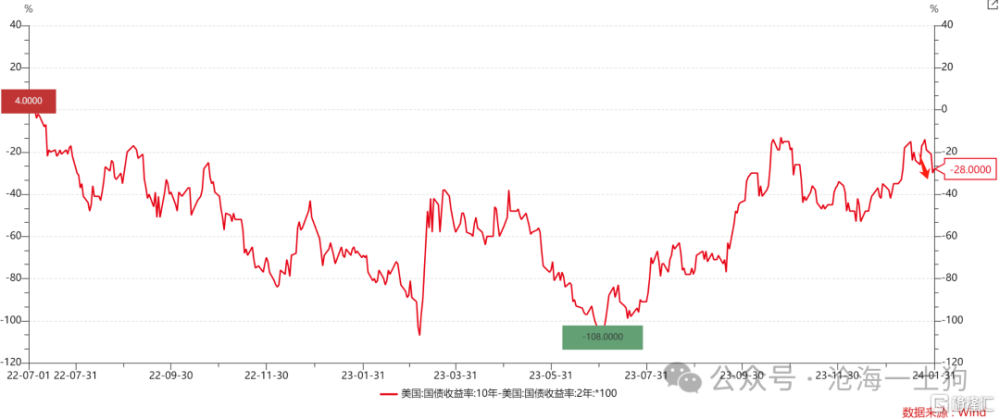

一個證據是,期限利差見頂回落,該利差一度回升至-13bp,反饋貨幣需求曲线的擴張,目前,重新回落至-30bp左右。

另一個證據是昨晚美股的大幅跳水,誠然社區銀行的問題是一個不利因素,但是,昨晚兩年美債利率是大幅回落的。

也就是說,貨幣供給的擴張並沒有對衝掉這個不利因素(ps:暗示市場期待更加激進的兩年美債利率回落),所以,我們有理由懷疑,這一輪起源於貨幣供給大幅擴張的需求擴張結束了。

在潛在的貨幣供給需求格局下,大類資產格局爲:十年美債 > 兩年美債 >股票。

結束語

綜上所述,我們就梳理清楚了美聯儲一月的議息會議和大類資產格局的變化。

今年是美國的選舉年,這是最重要的變量,通脹之類的東西都要靠後站了。

美聯儲不會在這么重要的關口做一些瓜田李下的事情——引起經濟大幅波動。因此,美聯儲的整體基調是寬松,節奏的差異主要來源於貨幣需求的表現,這一點要跟蹤美股。

也就是說,如果美股出現較大的回調,那么,美聯儲將不得不引導兩年美債利率大幅下行,再把美股撐起來。如此往復,直到大選平穩落地。

從這個角度來看,美股和美國長債之間的取舍,完全看美股波動率,如果美股波動率放大,那么,美國長債更優秀一些;反之,美股保持低波動率,那么,美股更好一些。

標題:3月or5月降息,資本市場表現差異有多大?

地址:https://www.iknowplus.com/post/77367.html