中金:基本面未見明顯提振,降准推動債市走強

摘要

基本面:投資側仍有一定壓力,服務消費熱度明顯回升

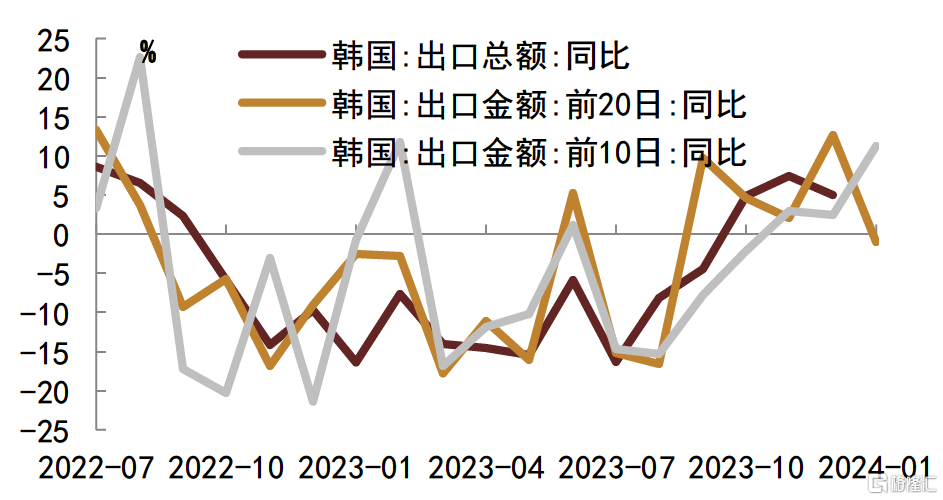

► 總體來看,1月宏觀經濟行至目前已經开始呈現一定春節特徵,消費繼續走高,投資延續回落,出口與工業生產近期仍然保持平穩。具體來看值得關注的邊際變化包括:1)服務及文旅消費熱度回升,春節文旅消費熱度將成爲我們觀察消費高熱度可持續性的重要考量;2)地產政策不斷優化調整,但新房銷售僅保持在低位未季節性下跌,總體並未見到明顯提振,二手房成交量繼續好於新房,價繼續下跌;3)韓國1月前20日出口錄得-1%,出口與外貿高頻顯示出我國出口有一定韌性,我們預計1月出口表現或在同比0%或小幅正數附近;4)工業生產近期尚未見到明顯回落,總體保持平穩;5)食品價格有小幅回升但不明顯,同比依舊爲負,工業品價格近期有一定下跌壓力。

債市:降准提振短券走強,超長端表現亦較爲亮眼

►狹義流動性方面,過去兩周資金面邊際趨緊,不過整體看資金壓力較爲有限。1月15日當周資金面邊際收緊,前半周降息預期落空,疊加銀行走款影響,資金面有所收緊。後半周稅期擾動漸消,央行大規模淨投放對資金面也有一定緩解,資金利率重新回落。1月22日當周主要回購利率受跨月因素影響連續小幅擡升,不過資金壓力有限,周二國庫現金定存招標結果反映資金預期較爲穩定,周五資金面在央行連續淨投放下趨暖。廣義流動性方面,過去兩周票據利率高位回落,脫離階段性高位。

► 過去兩周債券整體走強,降准提振下短端降幅明顯更大,超長端表現亦較爲亮眼。1月15日當周債券市場維持窄幅震蕩,現券利率先上後下。前半周受到資金面收斂影響,現券多數走弱;周三經濟數據不及預期,股債“蹺蹺板”效應明顯,風險偏好整體回落,現券走強;周四周五資金面邊際轉松,現券利率多數下行,長端相對偏弱。1月22日當周受央行超預期降准影響,現券普遍走強,中短端尤甚,超長端收益率降幅同樣較大。周一避險情緒擡升,推動現券延續強勢,超長端表現更佳,不過次日股市反彈壓制債市情緒,現券利率多回升1-2bp。周三午後央行超預期降准,各期限收益率短時下行後走勢分化,長端收益率止降轉升,中短端利率則降幅擴大;周四現券延續強勢,中短端收益率繼續明顯下行,長端利率亦企穩略降。周五市場對降准基本消化完畢,現券震蕩略偏弱,各期限收益率多上行1bp以內。整體而言,過去兩周10年期國开債收益率收平於2.65%,10年期國債收益率下行2bp收於2.50%,國开債表現繼續遜於國債。信用債同步走強,長端收益率降幅更大。大類資產方面,過去兩周美債明顯回調,美股錄得正收益,中國債市繼續走強,股市首周大幅回落,不過隨着政策頻出而連日回升,最終小幅收漲。黃金整體走弱,原油則大幅收漲。外匯方面,過去兩周美元在降息預期回落背景下整體走強,非美貨幣相應多數走弱。投資者行爲方面,據我們估算,過去兩周國內銀行間和交易所債市槓杆率水平整體回落,與去年同期基本持平,符合季節性。此外,過去兩周10Y國开債換手率低位略回升,10Y和30Y國債換手率則高位繼續走升。

風險

政策力度超預期,數據樣本代表性不足。

經濟基本面:投資側仍有一定壓力,服務消費熱度明顯回升

宏觀經濟增長指數一覽:

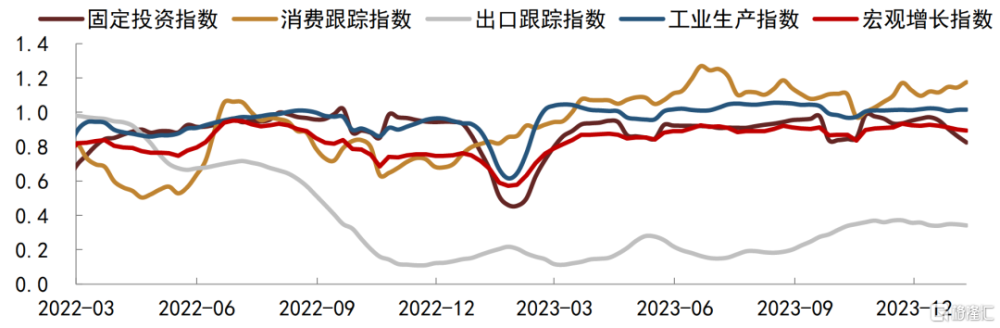

圖表1:宏觀增長指數與各分項指數走勢

注:數據截至2023年1月19日資料來源:Wind,iFinD,中金公司研究部

近兩周宏觀經濟高頻運行情況總覽:

總體來看,1月宏觀經濟行至目前已經开始呈現一定春節特徵,消費繼續走高,投資延續回落,出口與工業生產近期仍然保持平穩。具體來看值得關注的邊際變化包括:1)服務及文旅消費熱度回升,春節文旅消費熱度將成爲我們觀察消費高熱度可持續性的重要考量;2)地產政策不斷優化調整,但新房銷售僅保持在低位未季節性下跌,總體並未見到明顯提振,二手房成交量繼續好於新房,價繼續下跌;3)韓國1月前20日出口錄得-1%,出口與外貿高頻顯示出我國出口有一定韌性,我們預計1月出口表現或在同比0%或小幅正數附近;4)工業生產近期尚未見到明顯回落,總體保持平穩;5)食品價格有小幅回升但不明顯,同比依舊爲負,工業品價格近期有一定下跌壓力。

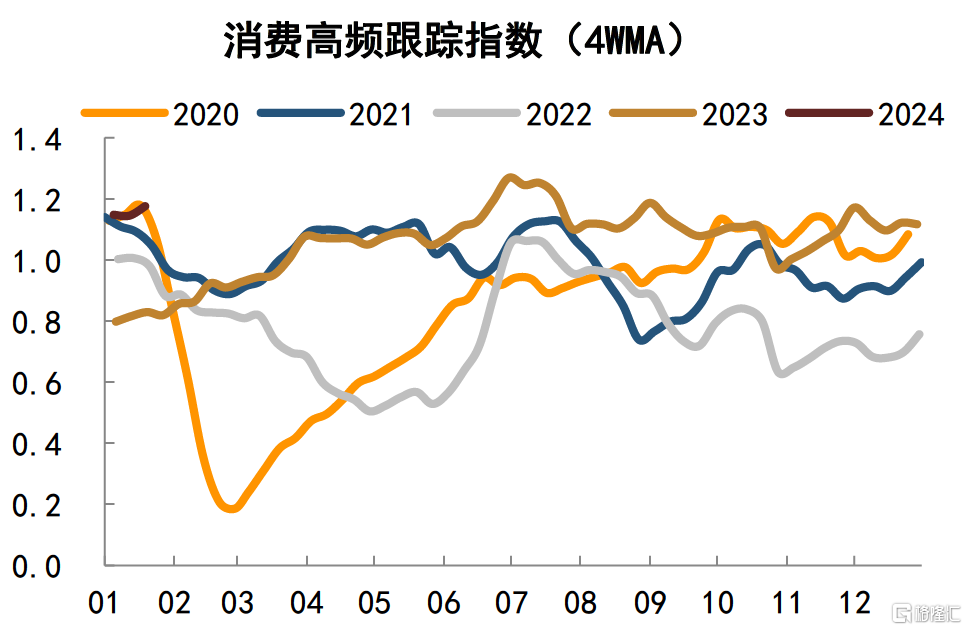

圖表2:消費指數表現較強

注:數據截至2024年1月19日資料來源:Wind,iFinD,中金公司研究部

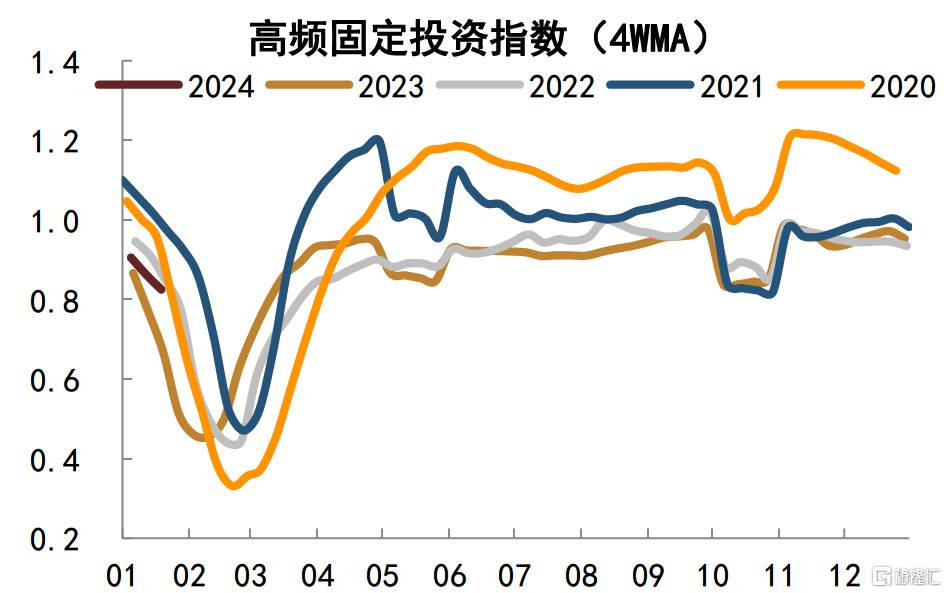

圖表3:固定投資指數近期繼續季節性回落

注:數據截至2024年1月19日資料來源:Wind,iFinD,中金公司研究部

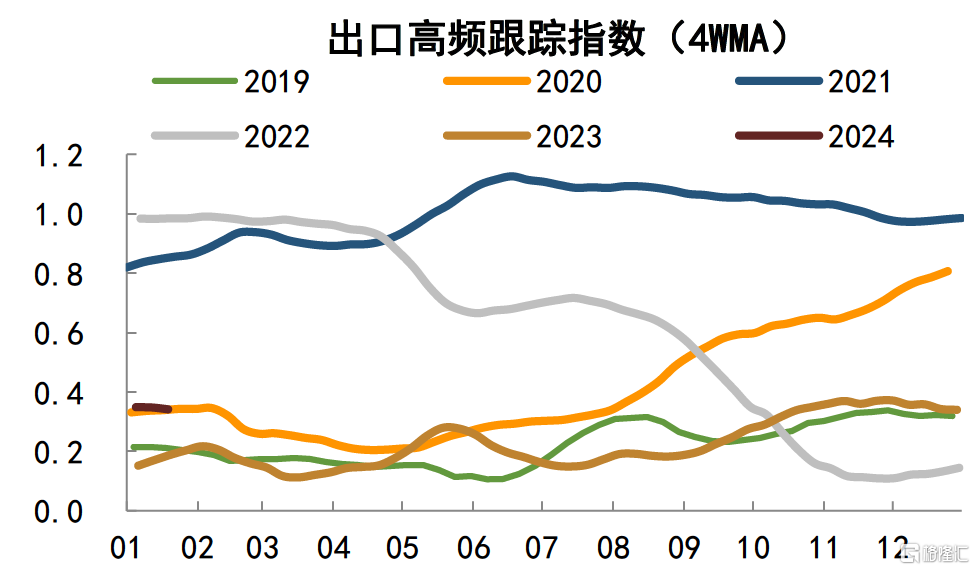

圖表4:1月出口延續平穩運行態勢

注:數據截至2024年1月19日資料來源:Wind,iFinD,中金公司研究部

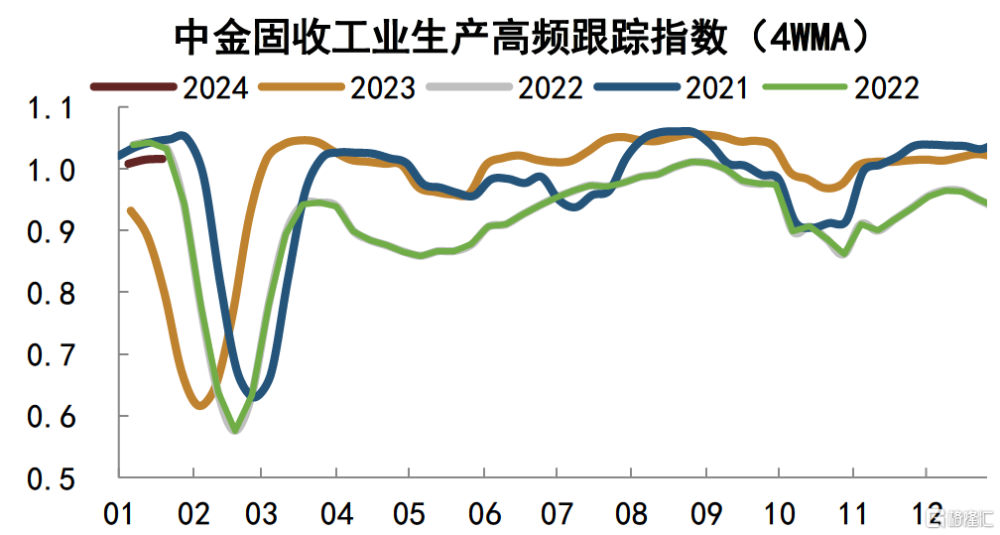

圖表5:1月工業生產延續平穩運行態勢

注:數據截至2024年1月19日資料來源:Wind,iFinD,中金公司研究部

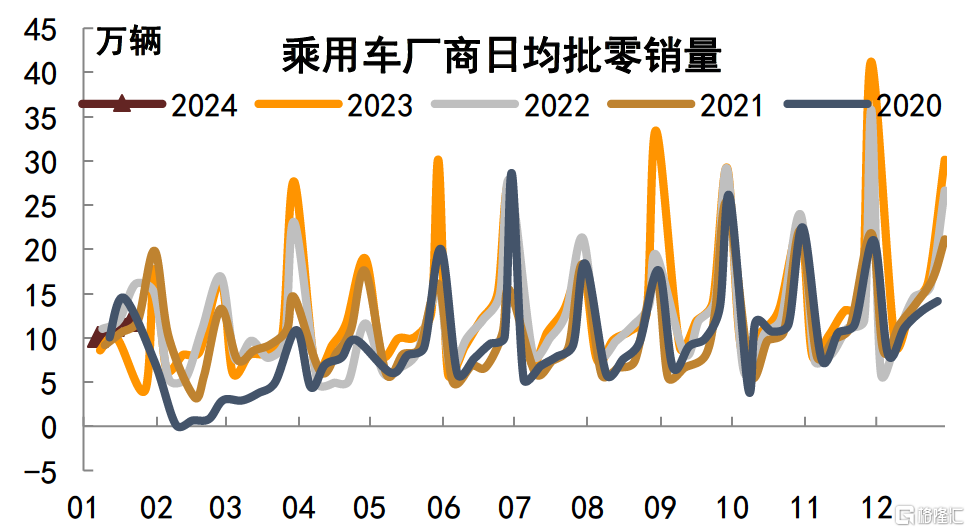

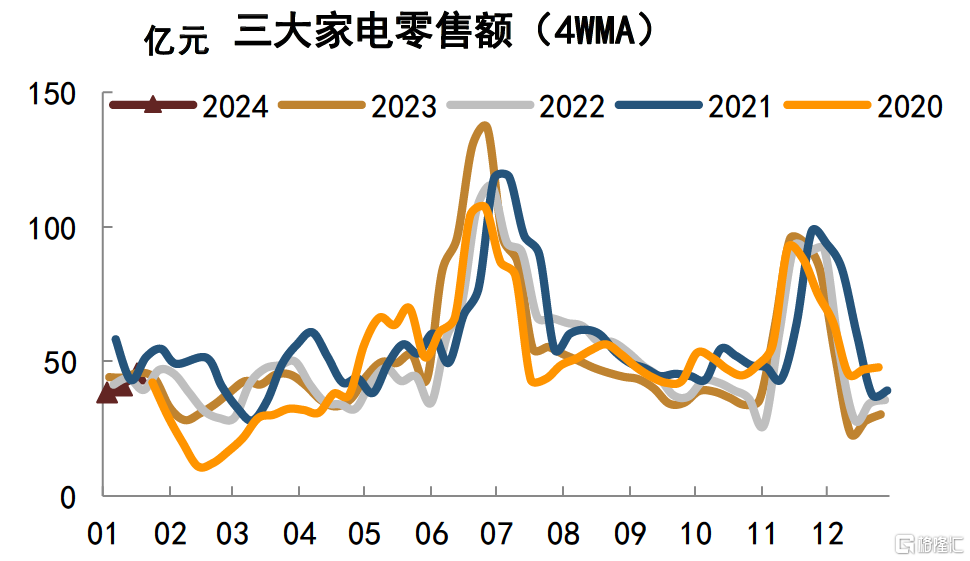

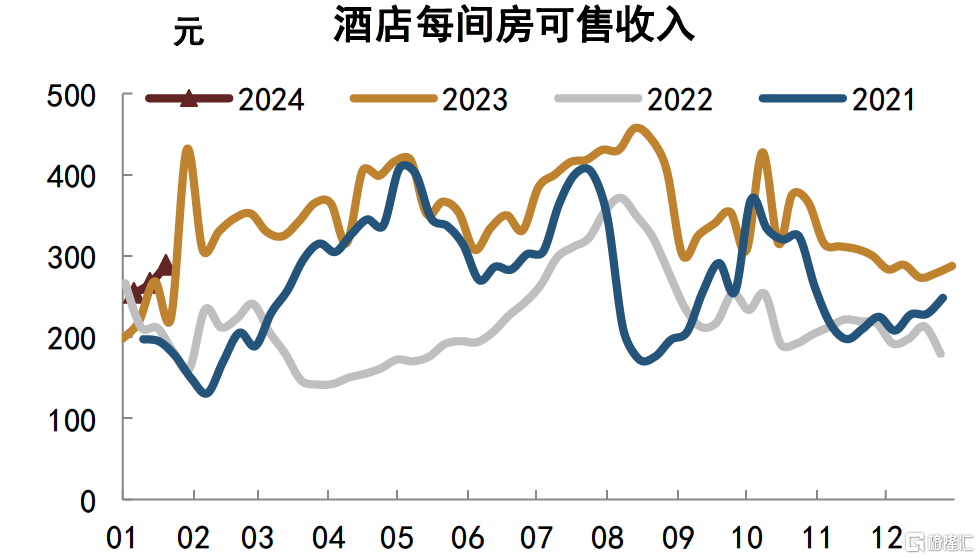

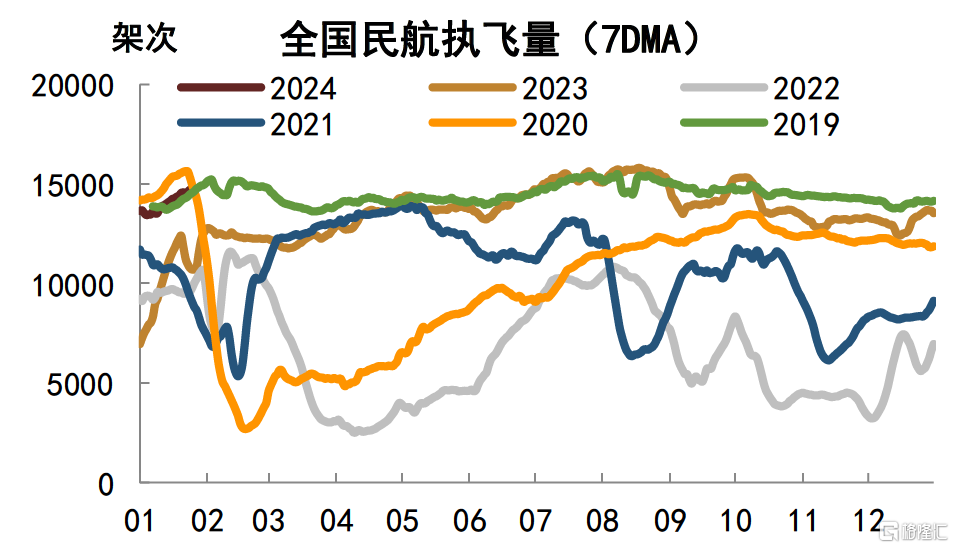

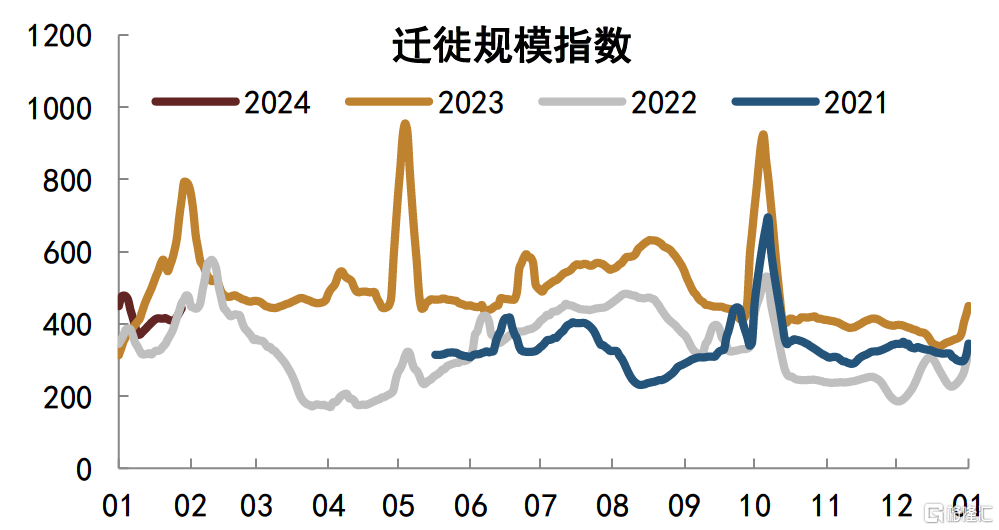

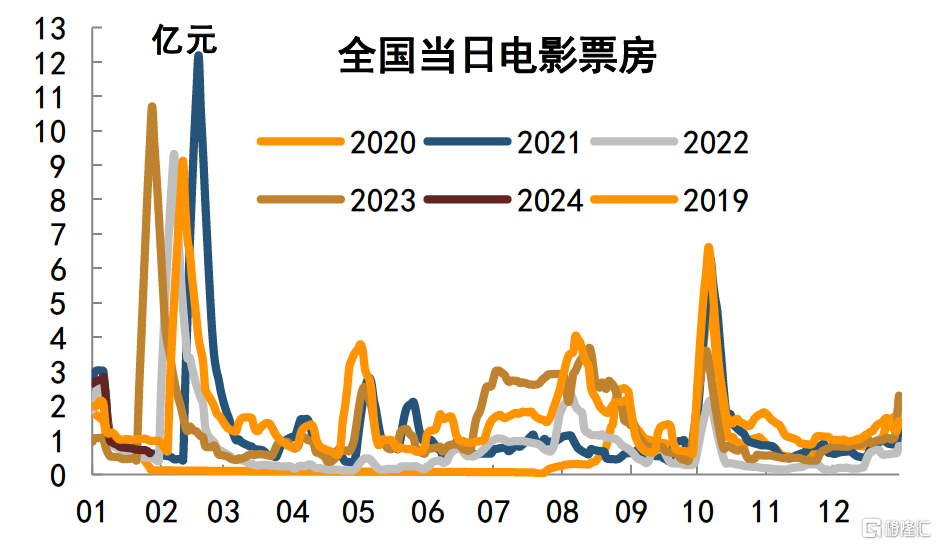

消費方面,1月以來消費熱度仍然不低,耐用品方面延續汽車較強,家電一般的格局。人員流動及其他服務消費隨着春節假日的臨近熱度开始回升。酒店入住率回升,不過價格未見明顯上行,帶動每間房可售收入也進入回升通道。民航航班量與前夕規模指數均已开始出現回升,不過電影票房近期仍然偏低,春節檔尚未發力,後續可繼續密切關注。總體看,近期消費熱度仍然較高。

圖表6:1月乘用車銷量仍保持一定高度

注:數據截至2024年1月21日資料來源:Wind,中金公司研究部

圖表7:近期家電零售額偏低

注:數據截至2024年1月17日資料來源:奧維雲網,中金公司研究部

圖表8:酒店客房單價繼續回落

注:數據截至2024年1月20日資料來源:STR,中金公司研究部

圖表9:本周航班執行量有小幅回升

注:數據截至2024年1月25日資料來源:航班管家,中金公司研究部

圖表10:遷徙規模指數开始出現小幅回升

注:數據截至2024年1月28日資料來源:iFinD,中金公司研究部

圖表11:近期全國當日電影票房有所回升

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

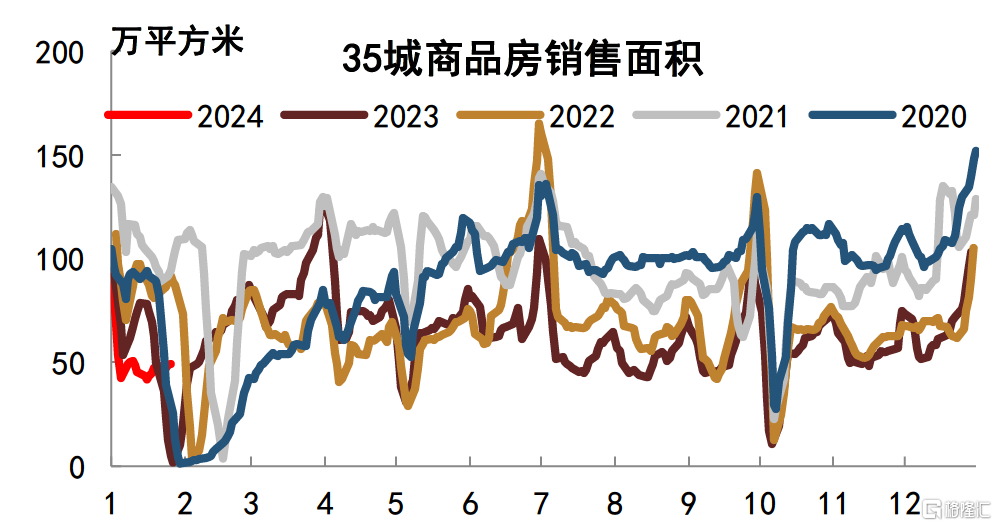

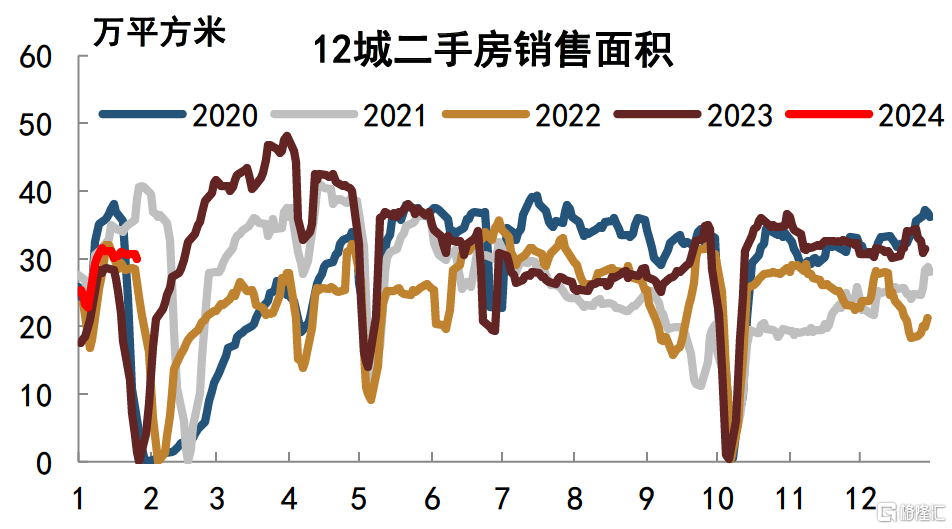

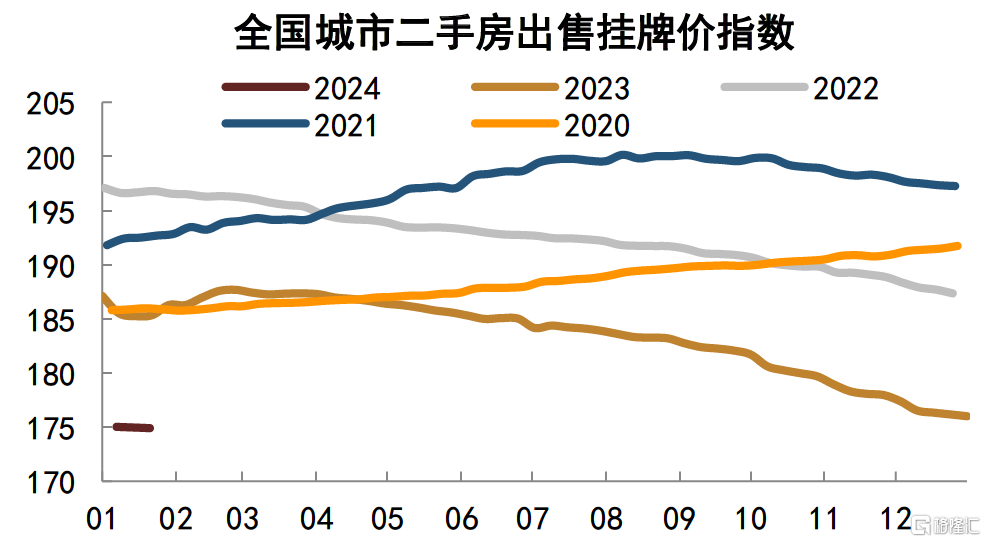

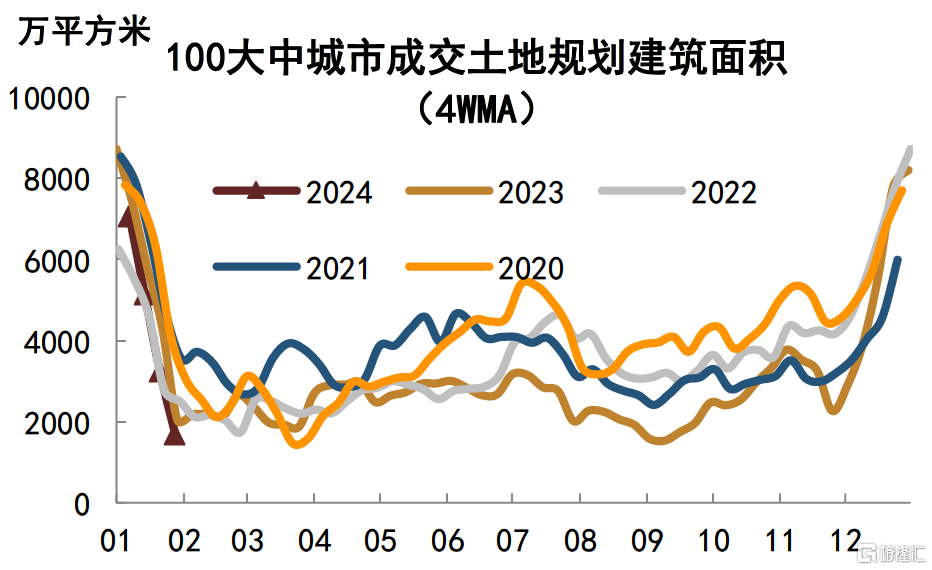

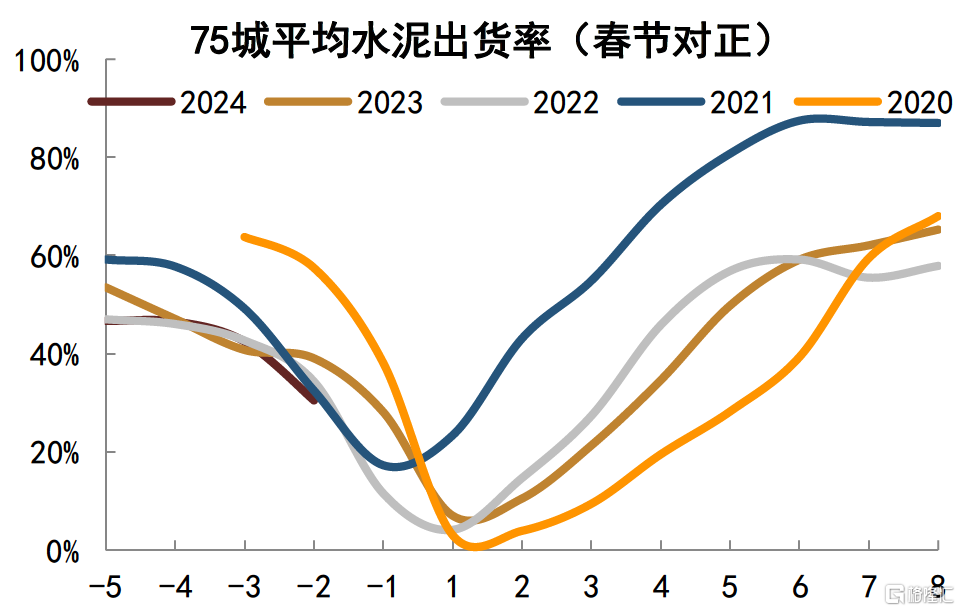

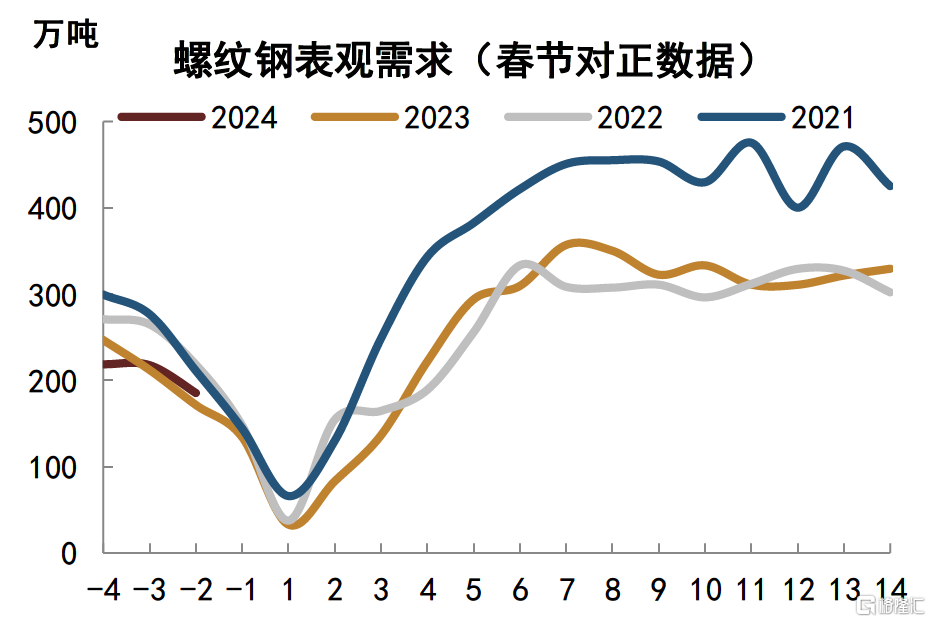

投資方面,近期房地產政策仍在持續出台,並且政策態度更爲寬松, 調整手段更爲靈活,但從成交結果來看,35城新房銷售近期呈現橫盤態勢,並未出現季節性回落,或與政策調控有一定關系,但整體仍在低位。二手房銷售面積表現繼續好於一手房。從建材表現來看,水泥出貨率與螺紋鋼表觀消費經春節對正後繼續處在同期低位,建築項目活躍度开年位於較低水平。

圖表12:本周35城商品房銷售面積盤旋在低位

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

圖表13:二手房銷售面積仍保持在較高水平

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

圖表14:二手房掛牌價繼續下行

注:數據截至2024年1月21日資料來源:Wind,中金公司研究部

圖表15:百城土地成交面積跌至歷史同期低位

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

圖表16:水泥出貨率快速回落

注:數據截至2024年1月25日資料來源:數字水泥網,中金公司研究部

圖表17:螺紋鋼表觀消費量繼續回落

注:數據截至2024年1月25日資料來源:Mysteel,中金公司研究部:

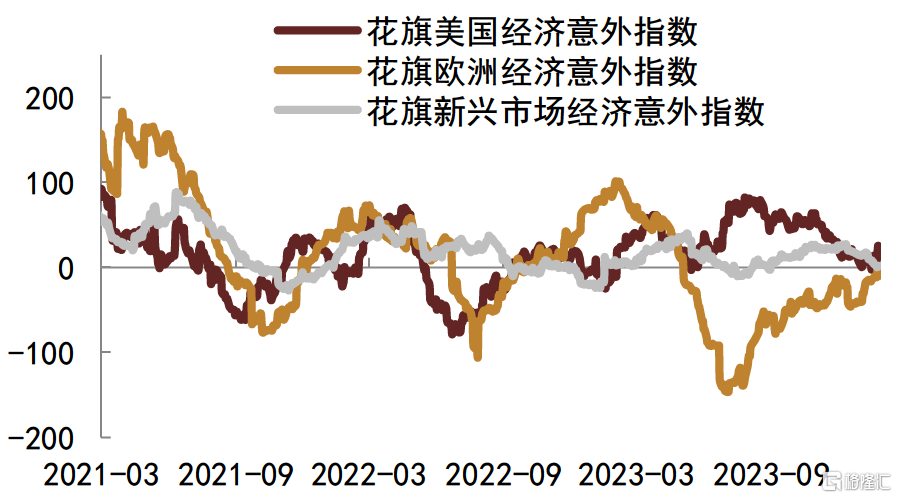

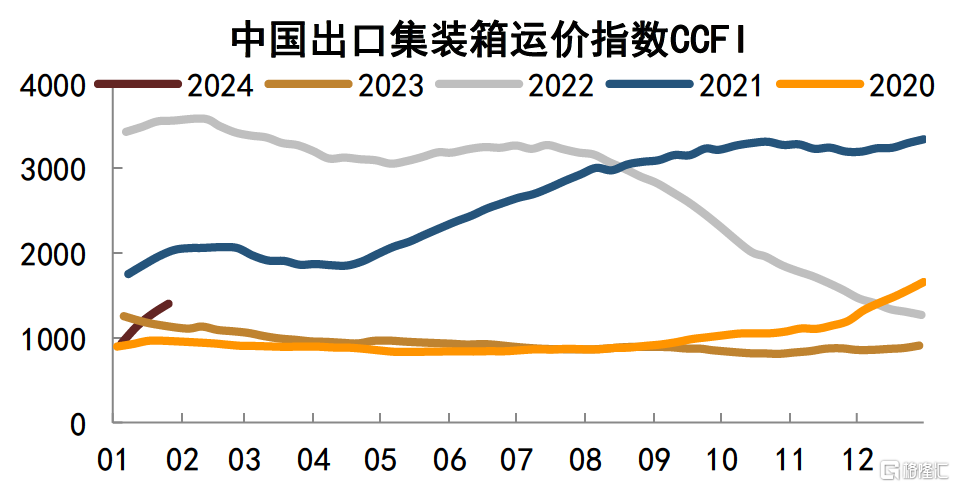

外貿與外需:近期花旗經濟意外指數美歐分項出現小幅回升,從外貿實際高頻數據來看,出口運價有小幅回升,進口運價略有季節性回落,韓國1月前20日出口錄得-1%,總體看我們預計1月我國出口可能也錄得同比0%附近,或小幅正增長。

圖表18:美歐花旗經濟意外小幅回升

注:數據截至2024年1月27日資料來源:Wind,中金公司研究部

圖表19:出口集裝箱運價近兩周有所回升

注:數據截至2024年1月26日資料來源:Wind,中金公司研究部

圖表20:韓國1月前20日出口錄得-1%

注:數據截至2024年1月20日資料來源:Wind,中金公司研究部

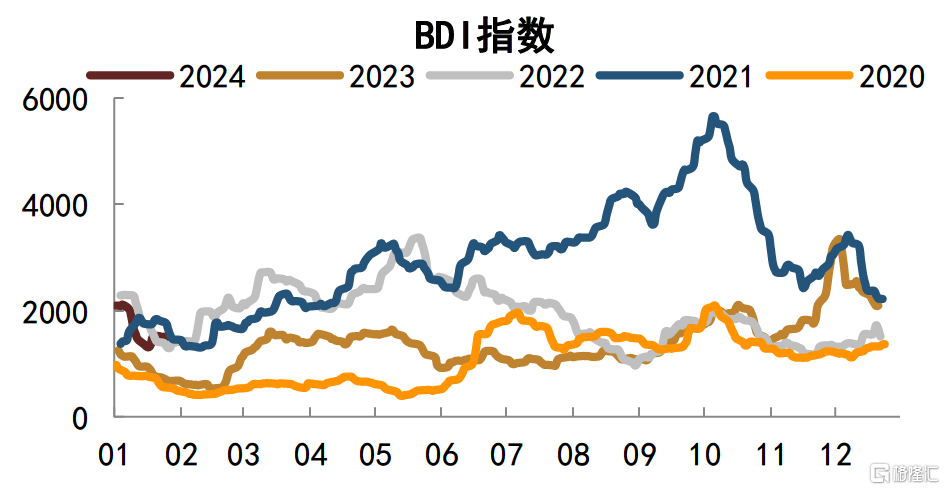

圖表21:波羅的海幹散貨指數近期小幅回落

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

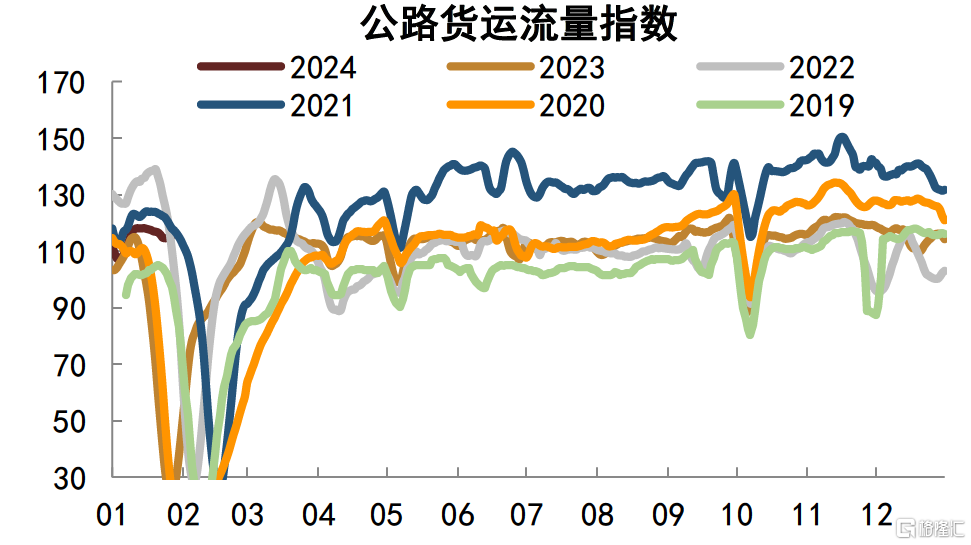

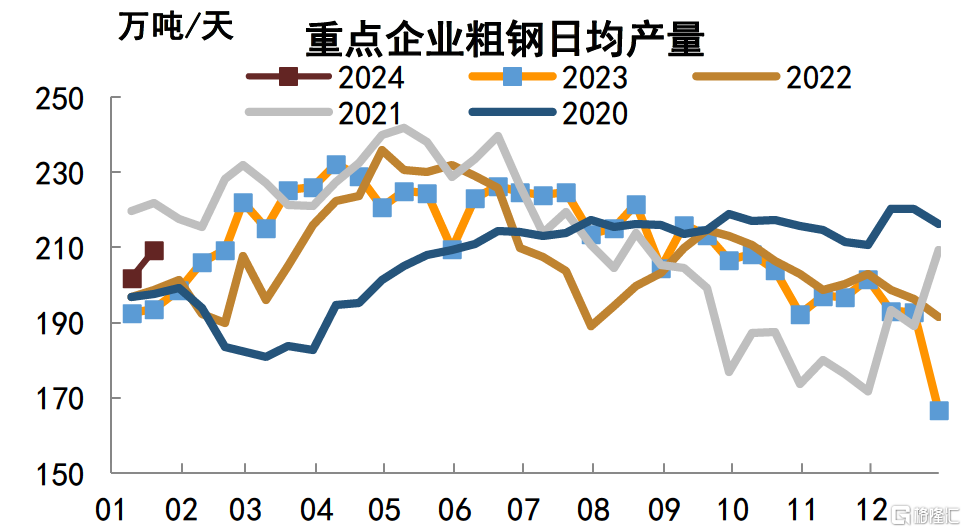

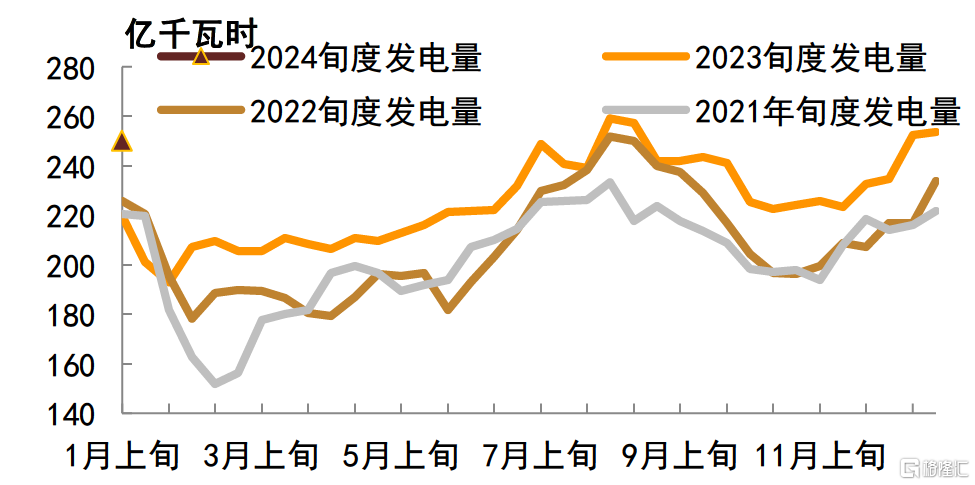

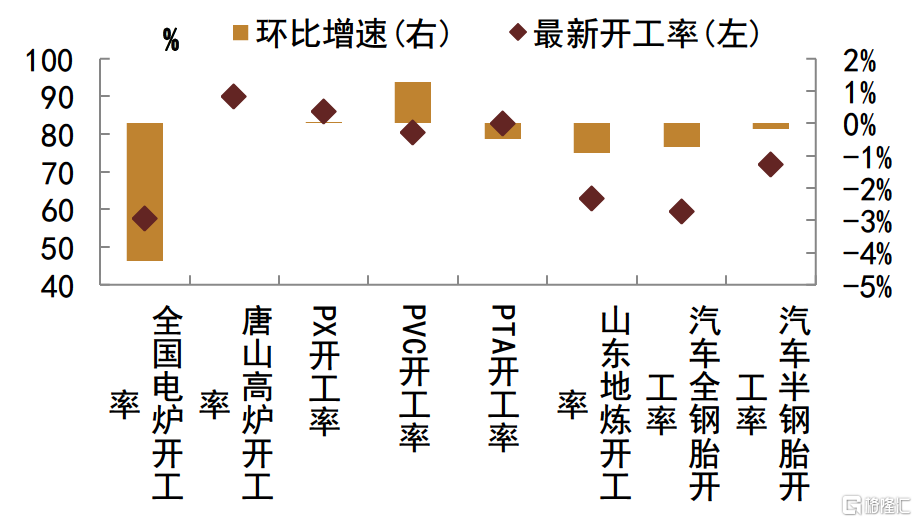

工業生產:1月以來工業生產總體仍然保持平穩,粗鋼產量小幅回升,發電量與耗煤仍在高位,公路貨運流量出現小幅季節下行。

圖表22:公路貨運流量指數开始出現季節性下行

注:數據截至2024年1月27日資料來源:G7,中金公司研究部

圖表23:粗鋼日均產量小幅回升

注:數據截至2024年1月20日資料來源:統計局,中金公司研究部

圖表24:1月上旬發電量仍在高位

注:數據截至2024年1月24日,橫坐標爲月度資料來源:CCTD,中金公司研究部

圖表25:本周多數行業开工率小幅回落

注:數據截至2024年1月26日資料來源:Wind,中金公司研究部

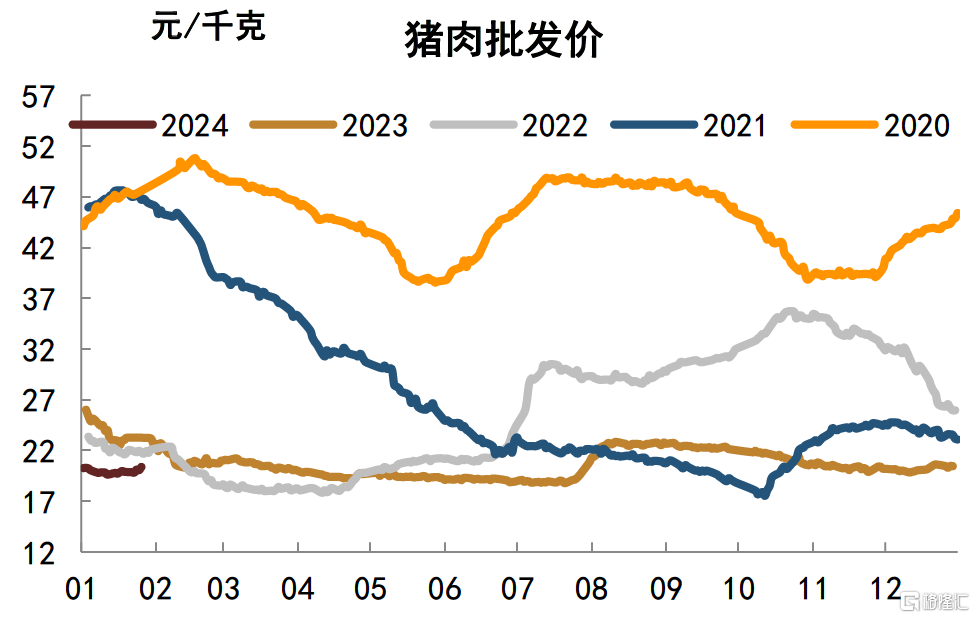

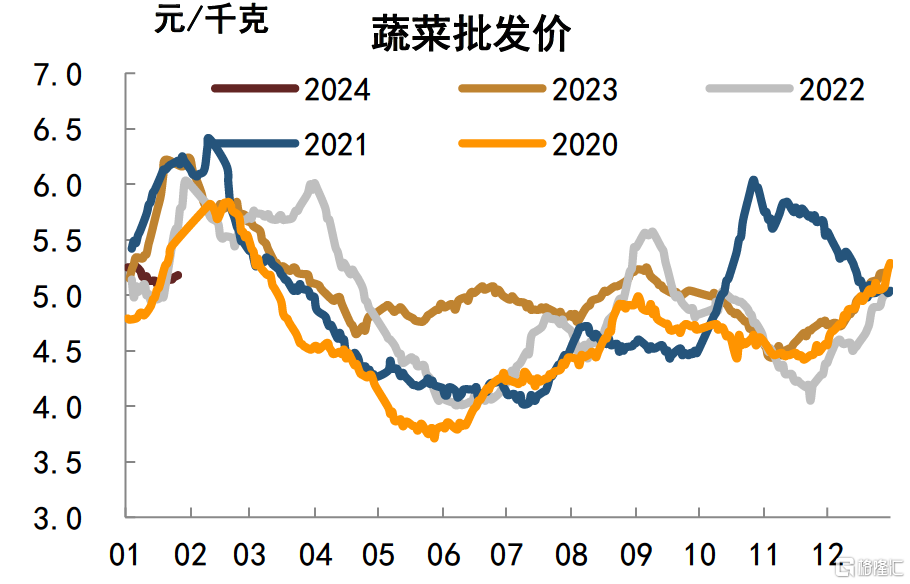

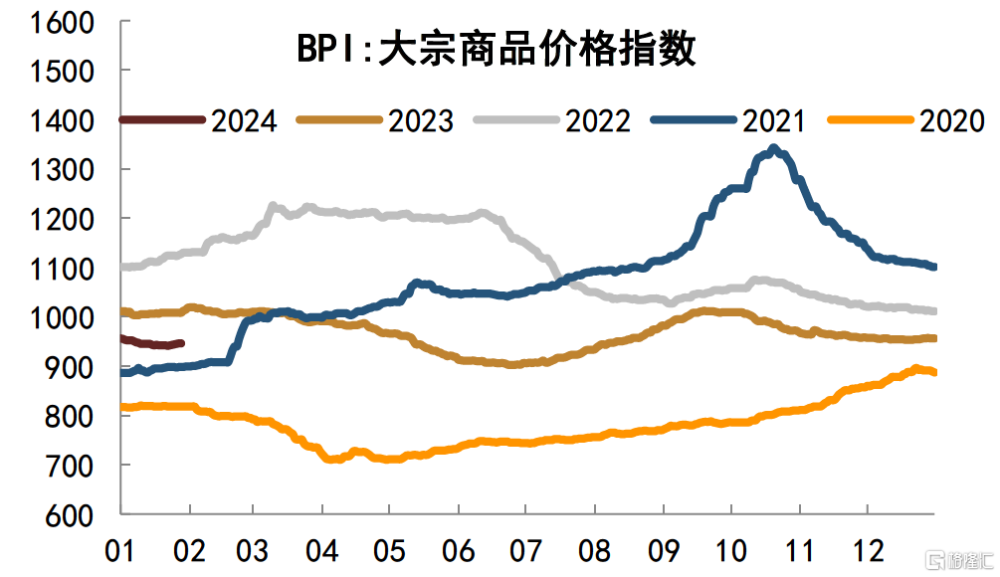

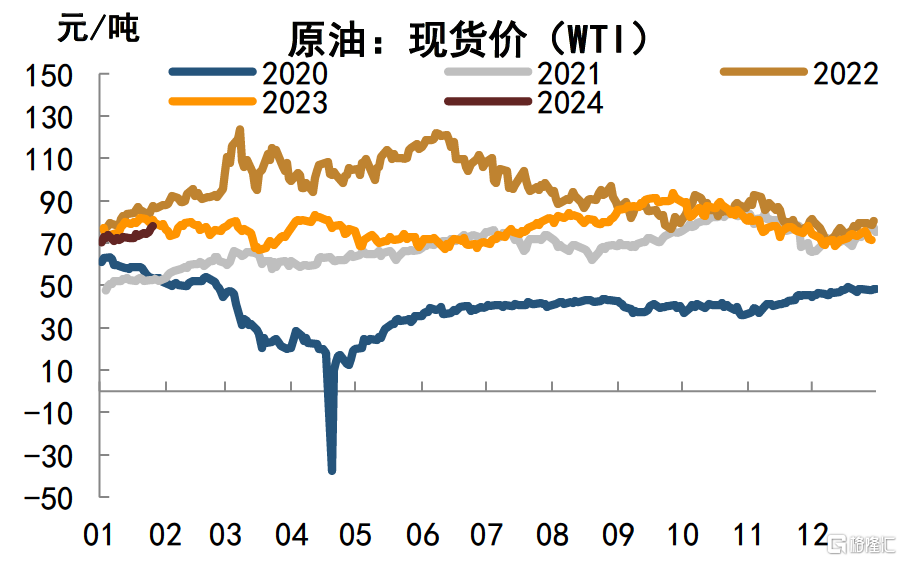

通脹:近期豬肉價格仍在低位徘徊,蔬菜價格季節性回升幅度不及往年,食品通脹今年在低基數效應下拖累應不及去年顯著,但同比或延續爲負。在建築活動低迷背景下,生意社100種大宗商品價格指數年初以來持續小幅回落,工業品價格仍然承壓。國際油價方面本周油價小幅回升至75-80美元/桶區間,總體看CPI、PPI或延續低迷態勢。

圖表26:豬肉批發價同比依舊爲負

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

圖表27:蔬菜批發價小幅回升

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

圖表28:年初以來BPI仍在小幅回落

注:數據截至2024年1月28日資料來源:生意社,中金公司研究部

圖表29:WTI原油價本周回升至75美元/桶以上

注:數據截至2024年1月28日資料來源:Wind,中金公司研究部

債市:降准提振短券走強,超長端表現亦較爲亮眼

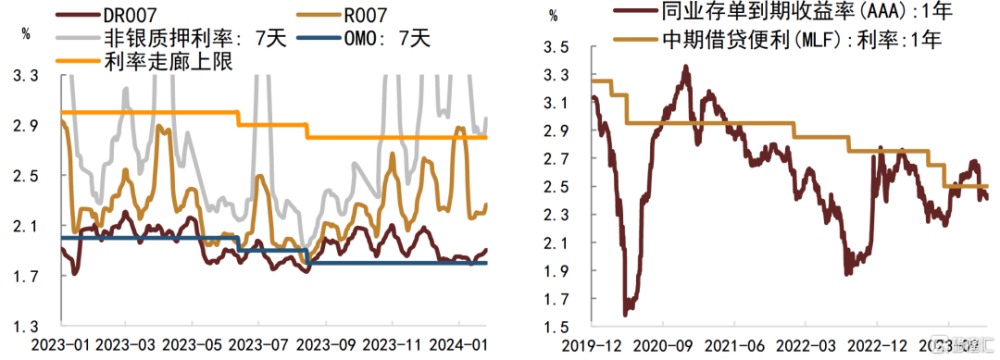

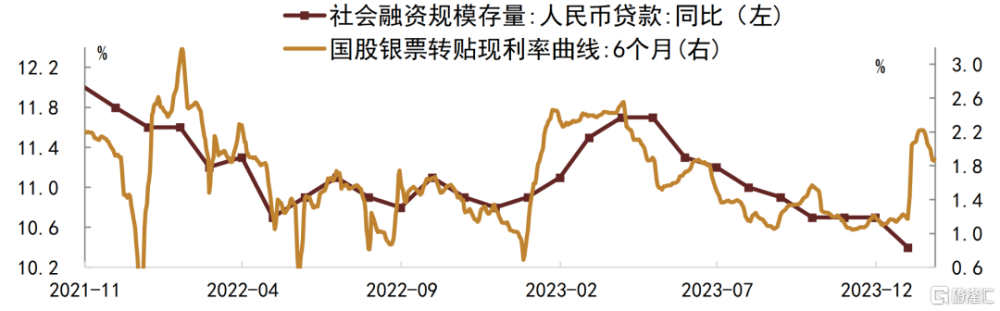

狹義流動性方面,過去兩周資金面邊際趨緊,不過整體看資金壓力較爲有限。1月15日當周資金面邊際收緊,前半周降息預期落空,疊加銀行走款影響,資金面有所收緊。後半周稅期擾動漸消,央行大規模淨投放對資金面也有一定緩解,資金利率重新回落。1月22日當周主要回購利率受跨月因素影響連續小幅擡升,不過資金壓力有限,周二國庫現金定存招標結果反映資金預期較爲穩定,周五資金面在央行連續淨投放下趨暖。廣義流動性方面,過去兩周票據利率高位回落,脫離階段性高位。

圖表30:過去兩周資金面邊際趨緊,不過整體看資金壓力較爲有限

注:數據截至2024年1月26日,左圖數據爲十日移動平均資料來源:Wind,中金公司研究部

圖表31:過去兩周票據利率高位回落

注:數據截至2024年1月26日,票據利率數據爲5日移動平均資料來源:Wind,中金公司研究部

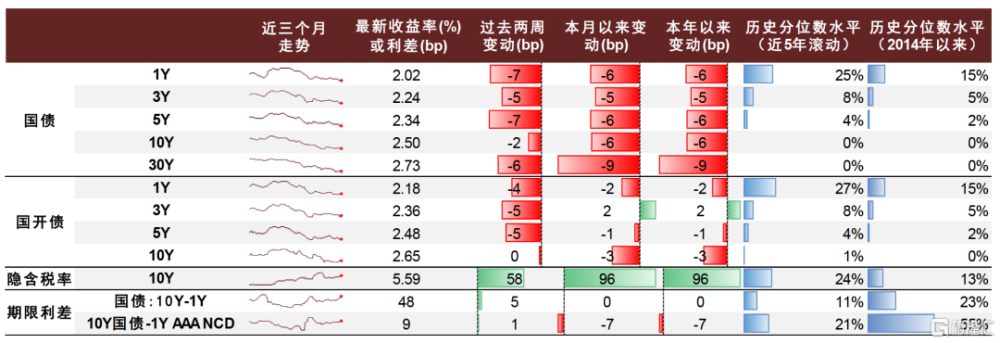

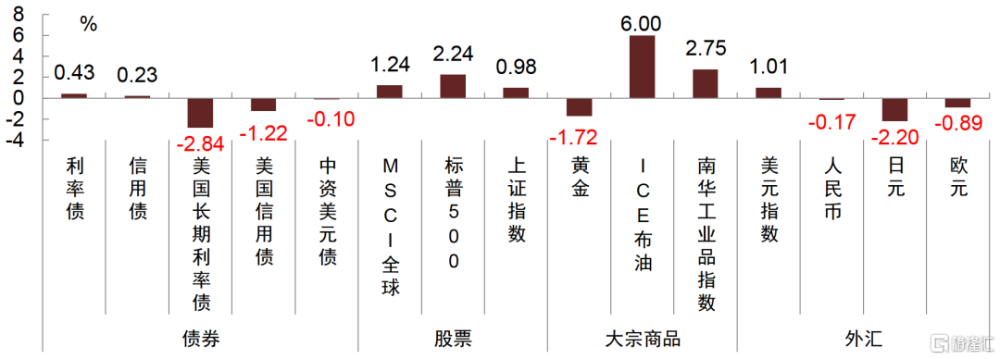

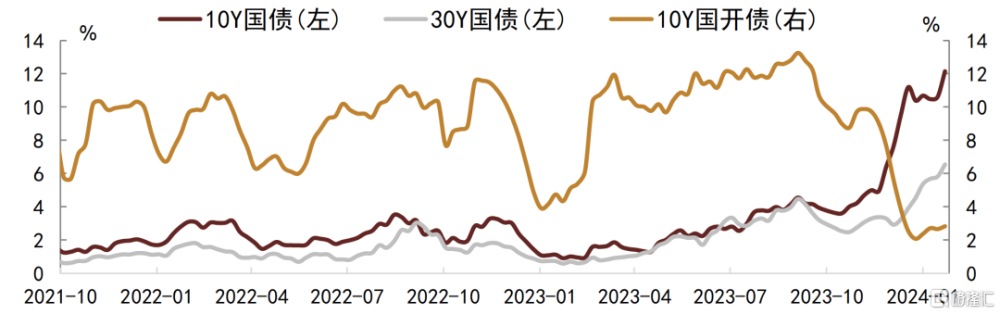

過去兩周債券整體走強,降准提振下短端降幅明顯更大,超長端表現亦較爲亮眼。1月15日當周債券市場維持窄幅震蕩,現券利率先上後下。前半周受到資金面收斂影響,現券多數走弱;周三經濟數據不及預期,股債“蹺蹺板”效應明顯,風險偏好整體回落,現券走強;周四周五資金面邊際轉松,現券利率多數下行,長端相對偏弱。1月22日當周受央行超預期降准影響,現券普遍走強,中短端尤甚,超長端收益率降幅同樣較大。周一避險情緒擡升,推動現券延續強勢,超長端表現更佳,不過次日股市反彈壓制債市情緒,現券利率多回升1-2bp。周三午後央行超預期降准,各期限收益率短時下行後走勢分化,長端收益率止降轉升,中短端利率則降幅擴大;周四現券延續強勢,中短端收益率繼續明顯下行,長端利率亦企穩略降。周五市場對降准基本消化完畢,現券震蕩略偏弱,各期限收益率多上行1bp以內。整體而言,過去兩周10年期國开債收益率收平於2.65%,10年期國債收益率下行2bp收於2.50%,國开債表現繼續遜於國債。信用債同步走強,長端收益率降幅更大。大類資產方面,過去兩周美債明顯回調,美股錄得正收益,中國債市繼續走強,股市首周大幅回落,不過隨着政策頻出而連日回升,最終小幅收漲。黃金整體走弱,原油則大幅收漲。外匯方面,過去兩周美元在降息預期回落背景下整體走強,非美貨幣相應多數走弱。

圖表32:利率債二級市場情況

注:數據截至2024年1月26日資料來源:Wind,中金公司研究部

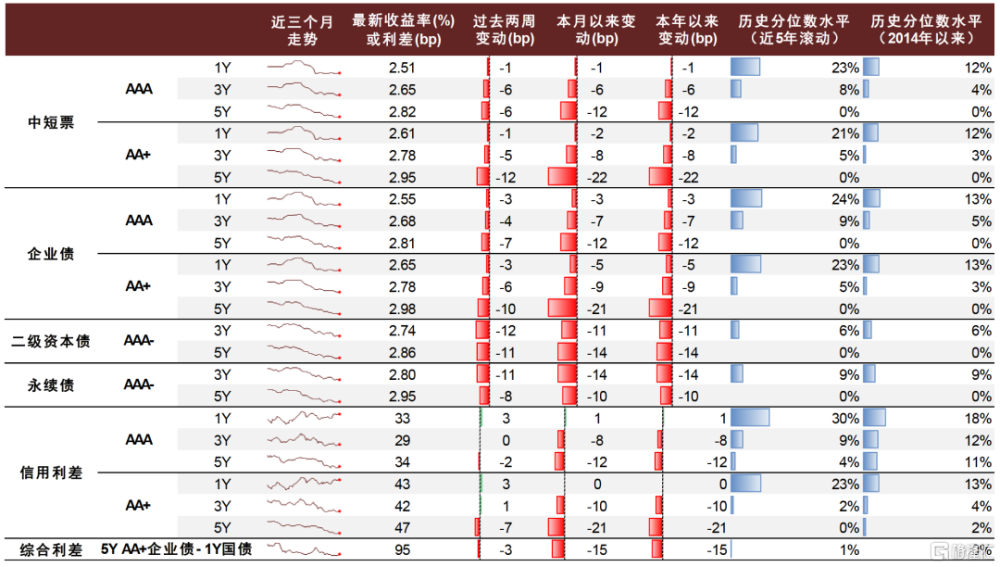

圖表33:信用債二級市場情況

注:數據截至2024年1月26日資料來源:Wind,中金公司研究部

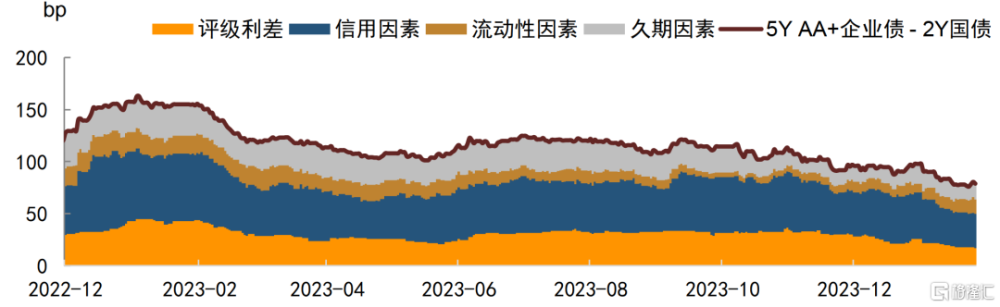

圖表34:過去兩周綜合利差小幅壓縮

注:數據截至2024年1月26日,信用利差採用5Y AAA企業債收益率和5Y國开債收益率。資料來源:Wind,中金公司研究部

圖表35:過去兩周大類資產表現情況

注:中資美元債數據截至20234年1月25日,其余數據均截至2024年1月26日;資料來源:Wind,中金公司研究部

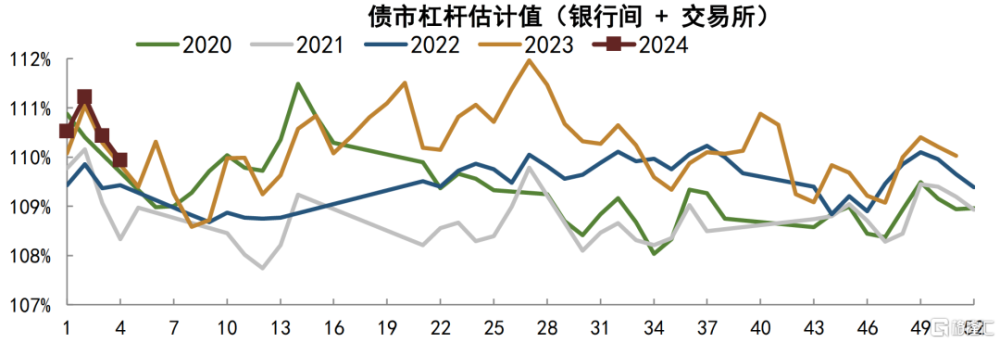

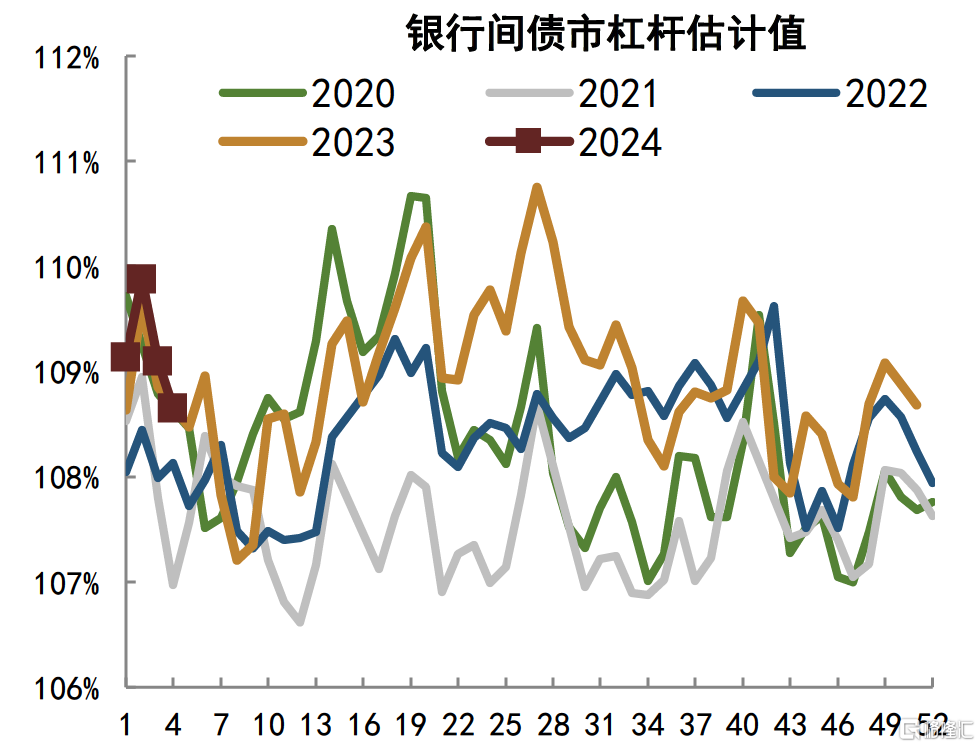

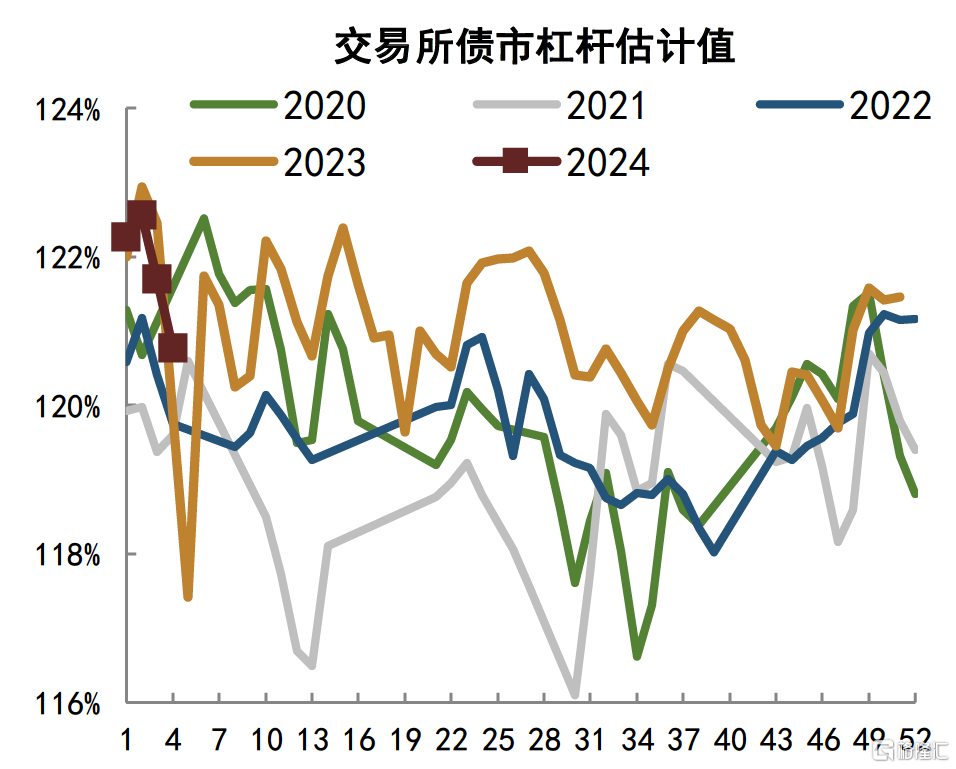

投資者行爲方面,據我們估算,過去兩周國內銀行間和交易所債市槓杆率水平整體回落,與去年同期基本持平,符合季節性。此外,過去兩周10Y國开債換手率低位略回升,10Y和30Y國債換手率則高位繼續走升。

圖表36:過去兩周債市槓杆水平先降後升,當前處於歷史同期較高水平

注:數據截至2024年1月26日,指標爲周度槓杆率均值,2024年最新值是基於估測的債券托管數據計算資料來源:Wind,中金公司研究部

圖表37:過去兩周銀行間債市槓杆率先降後升

注:數據截至2024年1月26日,指標爲周度槓杆率均值,2024年最新值是基於估測的債券托管數據計算

資料來源:Wind,中金公司研究部

圖表38:過去兩周交易所債市槓杆率先降後升

注:數據截至2024年1月26日,指標爲周度槓杆率均值,2024年最新值是基於估測的債券托管數據計算

資料來源:Wind,中金公司研究部

圖表39:過去兩周10Y國开債換手率低位略回升,10Y和30Y國債換手率則高位繼續走升

注:數據截至2024年1月26日,數據爲周度的日均換手率,並做4周移動平均處理;10Y國債/國开債指剩余期限在7至10年的國債/國开債,30Y國債指剩余期限在25至30年的國債

資料來源:Wind,中金公司研究部

注:本文摘自中金公司於2024年1月30日已經發布的《基本面未見明顯提振,降准推動債市走強——中金固收高頻數據跟蹤》,證券分析師:

張昕煜 聯系人,SAC執業證書編號:S0080121120116

薛豐昀 聯系人,SAC執業證書編號:S0080122090046

陳健恆 分析員,SAC執業證書編號:S0080511030011 SFC CE Ref:BBM220

耿安琪 分析員,SAC執業證書編號:S0080523060003

範陽陽 分析員,SAC執業證書編號:S0080521070009 SFC CE Ref:BTQ434

李 雪 分析員,SAC執業證書編號:S0080519050002

標題:中金:基本面未見明顯提振,降准推動債市走強

地址:https://www.iknowplus.com/post/76966.html