誰在發長久期信用債?

核 心 觀 點

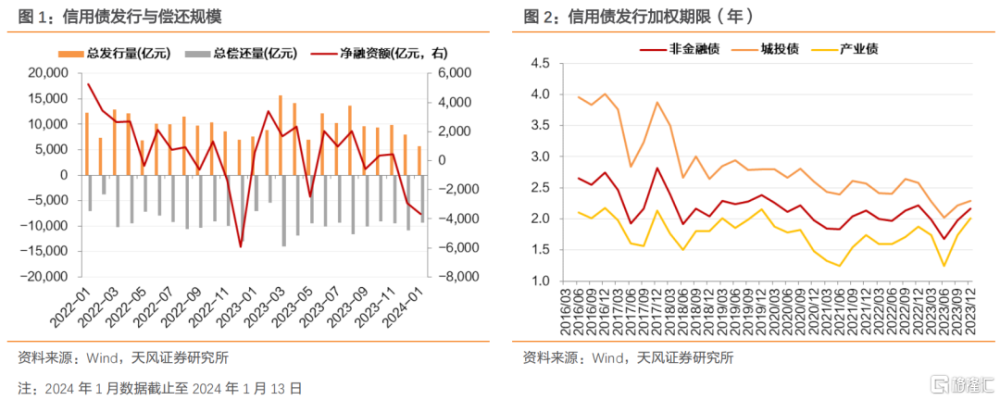

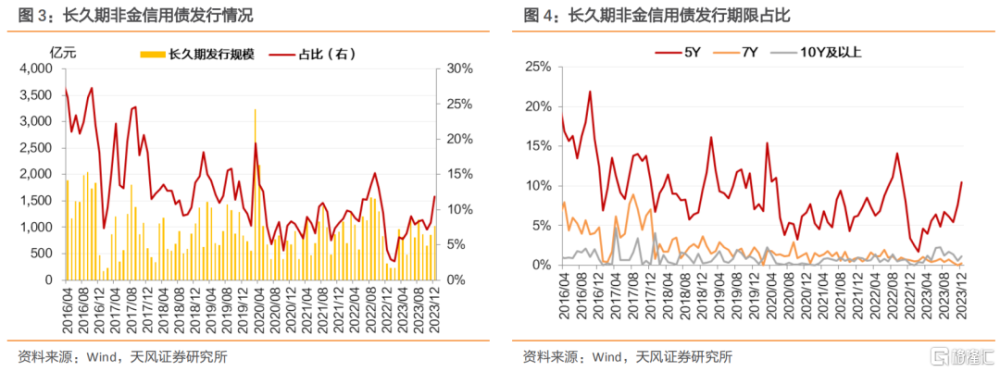

2023年10月以來,受城投債發行端政策收緊的影響,信用債供給規模出現明顯收縮。但信用債供給收縮的同時,信用債發行的加權期限出現明顯上升。從長久期(5年及以上)發行來看,非金信用債中其發行規模及佔比自2023年以來就呈現波動上行趨勢。2023年四季度,5年期及以上城投債發行規模佔比擡升至11.9%左右。

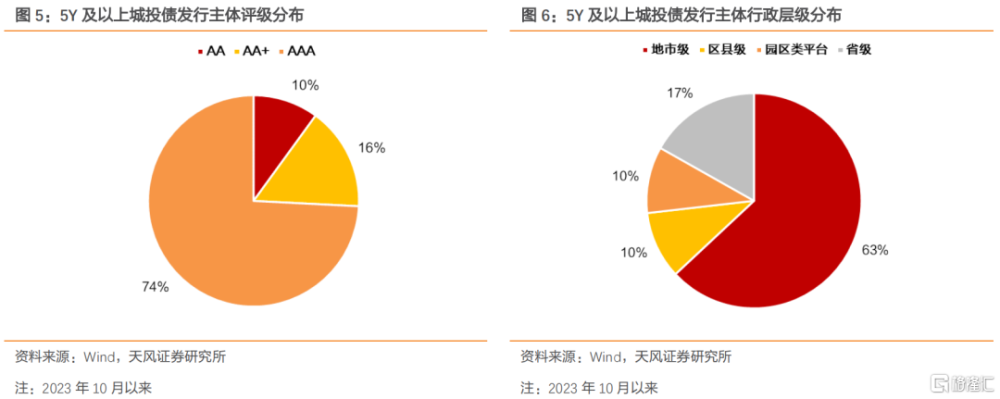

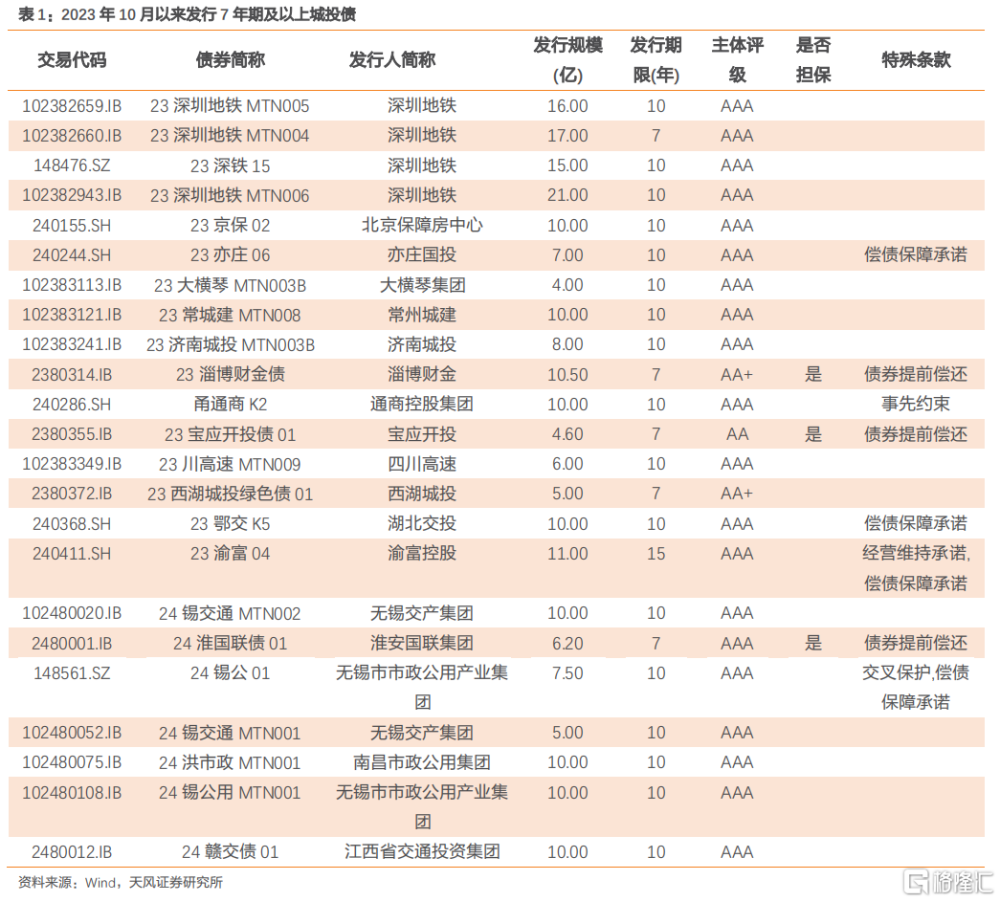

產業債中,去年10月以來發行的長久期產業債主體全部爲中央國有企業和地方國有企業。城投債中,去年10月以來長久期城投債發行主體評級總體較高(90%),地市級平台佔比最高(80%),部分城投平台,例如常州城建、濟南城投成功發行10年期公募城投債券。

但其中也不乏行政層級或主體評級相對偏弱的主體。例如,西安經發(AA)、東陽城投(AA)、鎮江新區城投(AA)、寶應开投(區縣級,AA)、江寧國資(區縣級)、張家港城投(區縣級)、海寧國資(區縣級)、瀏發集團(區縣級)均有5年期及以上公募債發行。

什么導致了一級發行期限拉長?

一級發行期限拉長的背後,是資產荒格局進一步演繹過程中,機構在信用下沉之後开始向久期要收益。

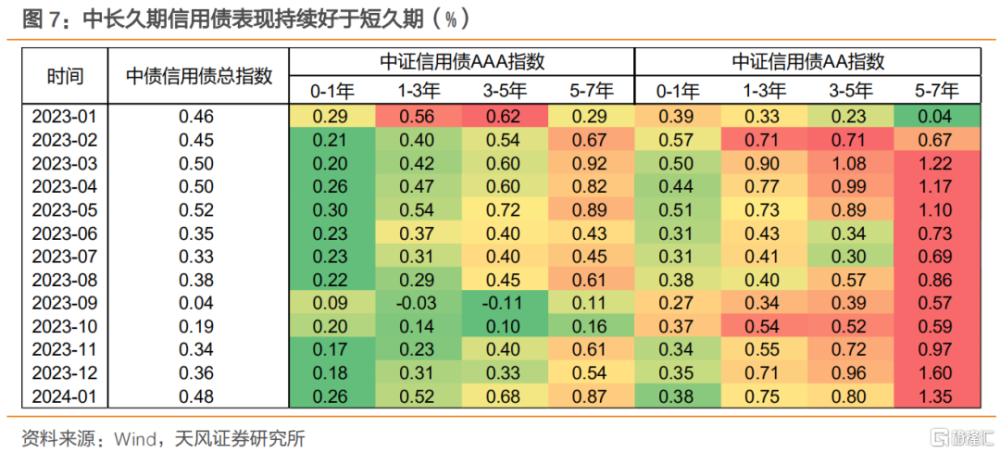

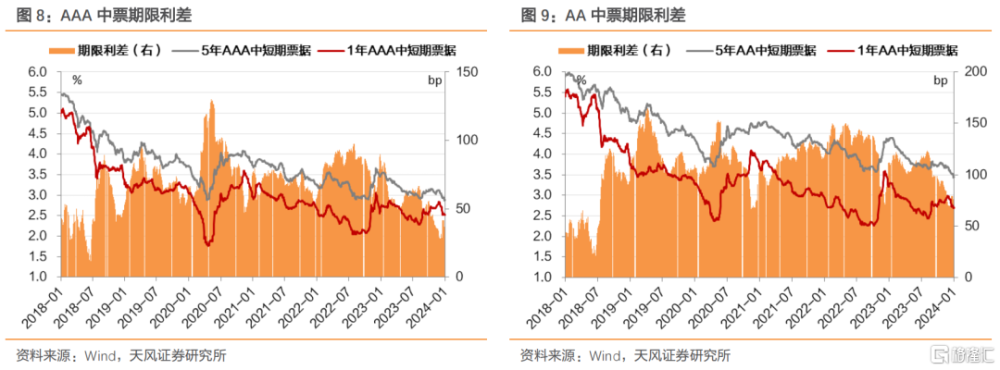

從投資收益角度觀察,中長久期信用債表現持續好於短久期。從利差角度觀察,中長久期信用債收益率、期限利差持續快速壓縮。從二級成交情況觀察,長久期信用債二級交投活躍度亦有所提升。

如何看待長久期信用債投資價值?

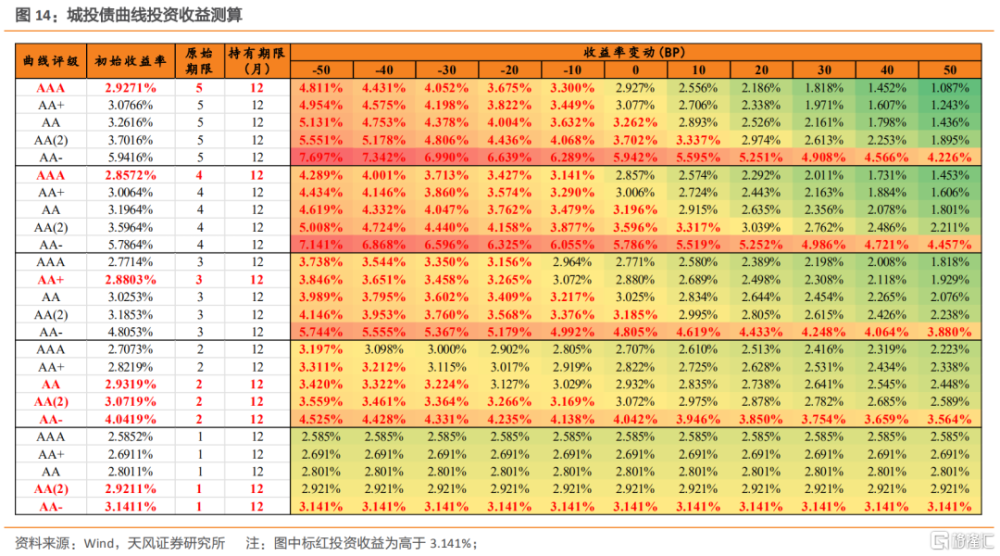

當前,考慮到當前中長久期(3年左右)城投債收益率、利差分位數已經較低,增厚收益需要加大下沉力度或進一步拉長久期。進一步拉長久期,如果發行人資質較好,參與可以提前鎖定票息收益,但需要適度關注產品流動性。

2023年10月以來,受城投債發行端政策收緊的影響,信用債供給規模出現明顯收縮。但信用債供給收縮的同時,信用債發行的加權期限出現明顯上升。

從長久期發行佔比來看,長久期非金信用債發行規模及佔比自2023年以來就呈現波動上行趨勢。截止2023年四季度,5年期及以上城投債發行規模佔比擡升至11.9%左右。其中,以5年期爲主,2023年四季度發行規模佔比10.5%。

聚焦到產業債來看,去年10月以來發行的長久期產業債主體全部爲中央國有企業和地方國有企業。

聚焦到城投債來看,近期長久期城投債發行主體評級總體較高,地市級平台佔比最高,部分城投平台,例如常州城建、濟南城投成功發行10年期公募城投債券。

2023年10月以來新發城投債中,發行期限在5Y及以上共133只,合計發行規模約1185.51億元,佔5年前及以上非金信用債比例爲47%。其中,長久期城投債發行以AAA及AA+主體爲主,合計規模佔比達90%;省級及地市級平台合計規模佔比爲80%。

進一步觀察,近期長久期城投債發行主體中不乏行政層級或主體評級相對偏弱的主體。例如,西安經發(AA)、東陽城投(AA)、鎮江新區城投(AA)、寶應开投(區縣級,AA)、江寧國資(區縣級)、張家港城投(區縣級)、海寧國資(區縣級)、瀏發集團(區縣級)等均有5年期及以上公募債發行。

什么導致了一級發行期限拉長?

一級發行期限拉長的背後,反映的還是一攬子化債催化下,資產荒格局進一步演繹,機構在信用下沉之後开始向久期要收益,一級發行期限拉長的背後是信用市場久期偏好明顯提升。

從投資收益角度觀察,中長久期信用債表現持續好於短久期。相較於去年12月,1月以來中證信用債AA 5-7年指數收益率最高,爲1.35%,其次是AAA5-7年和AA 3-5年,收益率讀數分別爲0.87%和0.80%。

從利差角度觀察,中長久期信用債收益率、期限利差持續快速壓縮。截止2024年1月12日,AAA中票和AA中票的期限利差已分別壓縮至2018年以來的6%和13%分位水平。

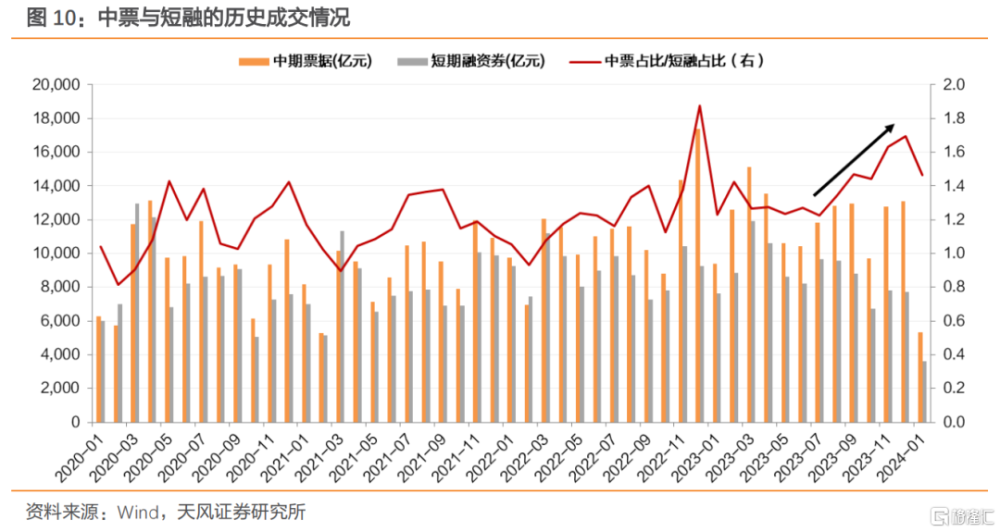

從二級成交情況觀察,長久期信用債二級交投活躍度亦有所提升。由於中票發行期限總體長於短融,我們用中票和短融分別簡單代表長久期和短久期信用債,以此觀察非金信用債二級交投行爲。2023年下半年以來,中票成交規模持續大幅高於短融成交規模,且中票成交佔比提升幅度較短融更爲明顯,這也與機構信用加久期的操作相符合。

雖然中票的整體期限要高於短融,但是如果僅僅按此對信用債久期進行分類可能較爲粗略,並不能很好地體現不同期限的成交情況。

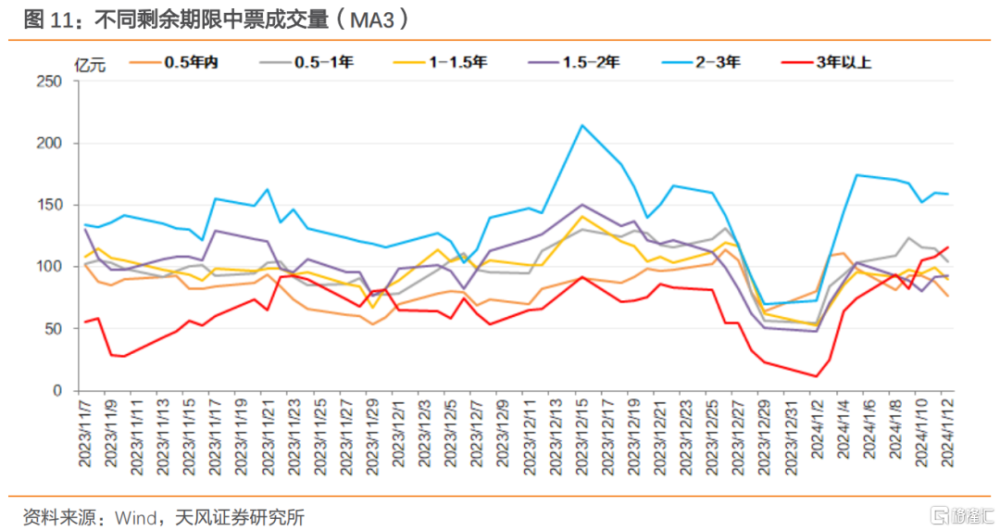

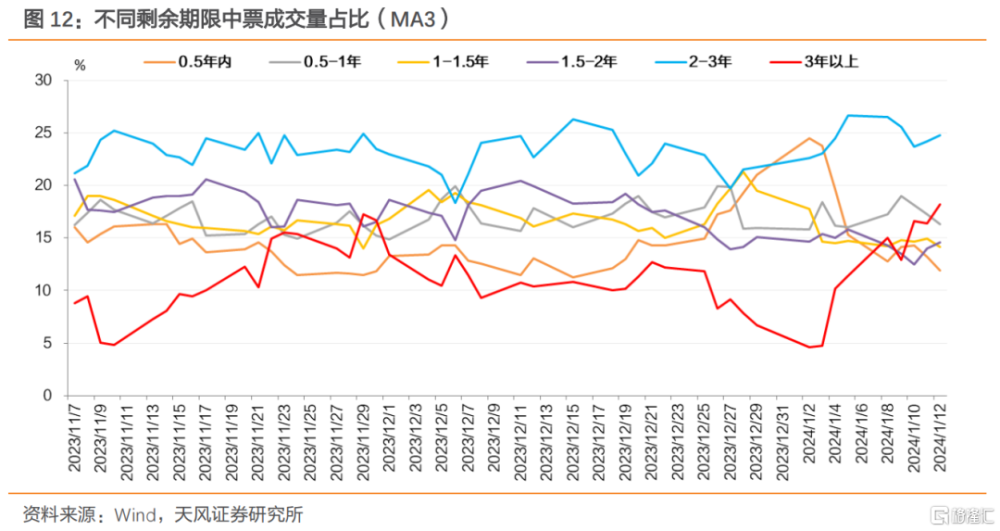

基於此,我們更進一步聚焦中票,觀察2023年四季度以來不同剩余期限中票的成交情況。

近期不同期限中票二級成交呈現如下特徵:

(1)不同期限中票整體趨勢與中票的整體走勢基本相符,即各期限成交規模總體均呈現上升趨勢。

(2)總體來看,2-3年期中票的成交規模最大,3年期以上中票成交規模最小,跨季因素影響往往帶來短久期中票成交量季節性提升。

(3)如果不考慮跨季因素影響,2023年11月以來,3年期以上中票的成交規模佔比上升最爲明顯,目前1月12日最新成交量佔比約19%,而2年期以下短久期中票成交佔比有所回落。

如何看待長久期信用債投資價值?

本輪資產荒下,機構信用下沉、拉久期行爲更多來自於政策催化和供給端驅動。一方面,化債政策持續落地下,投資者情緒持續升溫;另一方面,政策指引下城投公开債壓降或帶來城投債供給明顯收縮,市場出現“搶券”行爲。

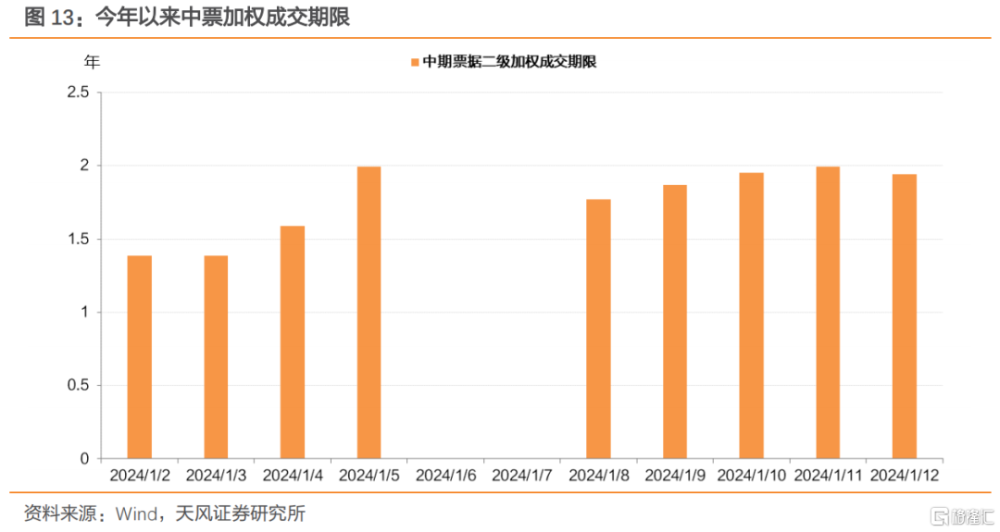

但從成交來看,當前我們的加權成交久期並不高,我們以中票爲例,今年以來二級市場成交中票加權期限整體在2年內。

此外,參考團隊前期報告《信用債何處尋收益?》(2024-01-01)數理測算結果,如果將拉長久期帶來的投資收益加成效果考慮在內,一般情況下,信用下沉能夠獲得相比拉長久期更高的收益加成,因而,當市場對於信用風險判斷明確的時候,信用下沉更受歡迎。而拉長久期,需要對於利率走勢有更明確的判斷,往往是波段操作。

當下而言,AA/AA-城投債收益率也已下行至歷史較低分位,理論上拉久期策略相對更優。但考慮政策支持因素,城投等非金信用債或非拉久期的最優選擇。

小結

誰在發長久期信用債?

2023年10月以來,受城投債發行端政策收緊的影響,信用債供給規模出現明顯收縮。但信用債供給收縮的同時,信用債發行的加權期限出現明顯上升。從長久期(5年及以上)發行來看,非金信用債中其發行規模及佔比自2023年以來就呈現波動上行趨勢。2023年四季度,5年期及以上城投債發行規模佔比擡升至11.9%左右。

產業債中,去年10月以來發行的長久期產業債主體全部爲中央國有企業和地方國有企業。城投債中,去年10月以來長久期城投債發行主體評級總體較高(90%),地市級平台佔比最高(80%),部分城投平台,例如常州城建、濟南城投成功發行10年期公募城投債券。

但其中也不乏行政層級或主體評級相對偏弱的主體。例如,西安經發(AA)、東陽城投(AA)、鎮江新區城投(AA)、寶應开投(區縣級,AA)、江寧國資(區縣級)、張家港城投(區縣級)、海寧國資(區縣級)、瀏發集團(區縣級)均有5年期及以上公募債發行。

什么導致了一級發行期限拉長?

一級發行期限拉長的背後,是資產荒格局進一步演繹過程中,機構在信用下沉之後开始向久期要收益。

從投資收益角度觀察,中長久期信用債表現持續好於短久期。從利差角度觀察,中長久期信用債收益率、期限利差持續快速壓縮。從二級成交情況觀察,長久期信用債二級交投活躍度亦有所提升。

如何看待長久期信用債投資價值?

當前,考慮到當前中長久期(3年左右)城投債收益率、利差分位數已經較低,增厚收益需要加大下沉力度或進一步拉長久期。進一步拉長久期,如果發行人資質較好,參與可以提前鎖定票息收益,但需要適度關注產品流動性。

風 險 提 示

宏觀經濟變動超預期、城投信用風險、政策超出預期、流動性風險等

注:本文摘自天風證券2024年1月15日發布的證券研究報告:《誰在發長久期信用債?》,報告分析師:

孫彬彬 SAC 執業證書編號:S1110516090003

孟萬林 SAC 執業證書編號:S1110521060003

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:誰在發長久期信用債?

地址:https://www.iknowplus.com/post/71853.html