如何看待本輪PSL的影響?

核心觀點

2023年12月淨新增3500億元PSL拉开了本輪PSL投放的帷幕。通過對其較爲可能的投放領域“三大工程”每年的投資需求進行測算(1萬億至2萬億),並對歷史上PSL的投資撬動倍數進行分析,我們估算本輪PSL的規模或將在5000億至1.5萬億之間,或將拉動固定資產投資同比增速提升至少1.8個百分點。對於債市而言,近期市場在預期層面搶跑現象明顯,短期內利率進一步向下的空間或將受到一定限制,但在降息正式落地前,利多難言出盡,短期內債市或將呈現震蕩走勢。

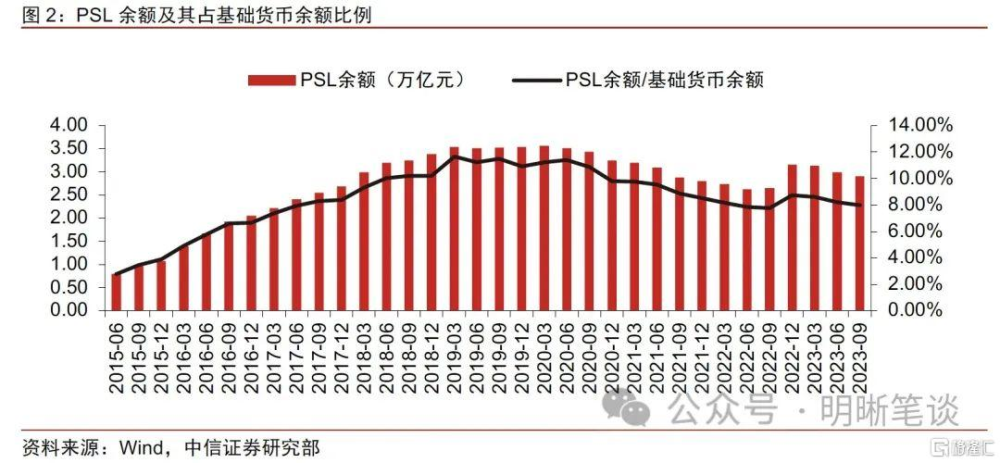

PSL是央行的結構性貨幣政策工具之一,具有“類財政+寬貨幣”的雙重屬性。PSL即抵押補充貸款,由央行向政策性銀行提供特定項目貸款。一方面,PSL爲國民經濟重點領域和薄弱環節提供期限較長的大額融資,在一定程度上承擔財政支出職責,具有“類財政”屬性。另一方面,PSL作爲央行向特定領域投放的基礎貨幣,具有定向寬松的“寬貨幣”屬性。

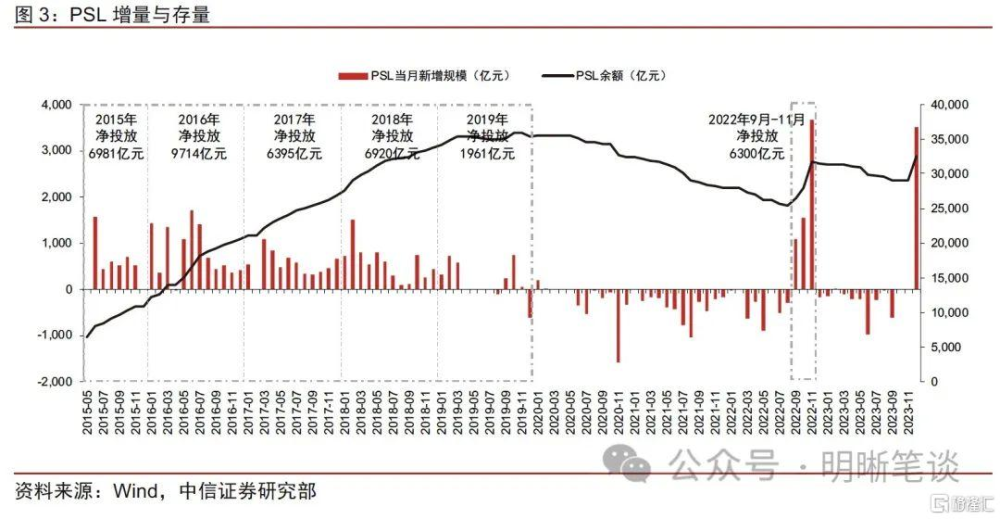

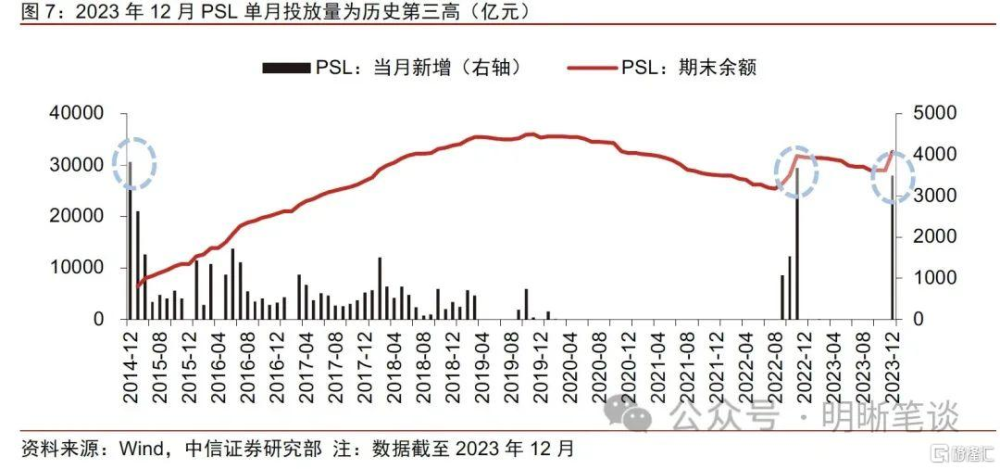

從歷史上來看,中國人民銀行曾進行過兩輪PSL投放。第一輪是2014年12月-2019年12月,PSL推動“棚改貨幣化”進程,五年間累計投放資金3.65萬億元。第二輪是2022年9月-11月,央行重啓PSL投放,三個月累計投放資金6300億元。結合央行相關表述,我們判斷第二輪PSL投放或主要用於基建項目,部分資金或涉及“保交樓”等地產相關領域。

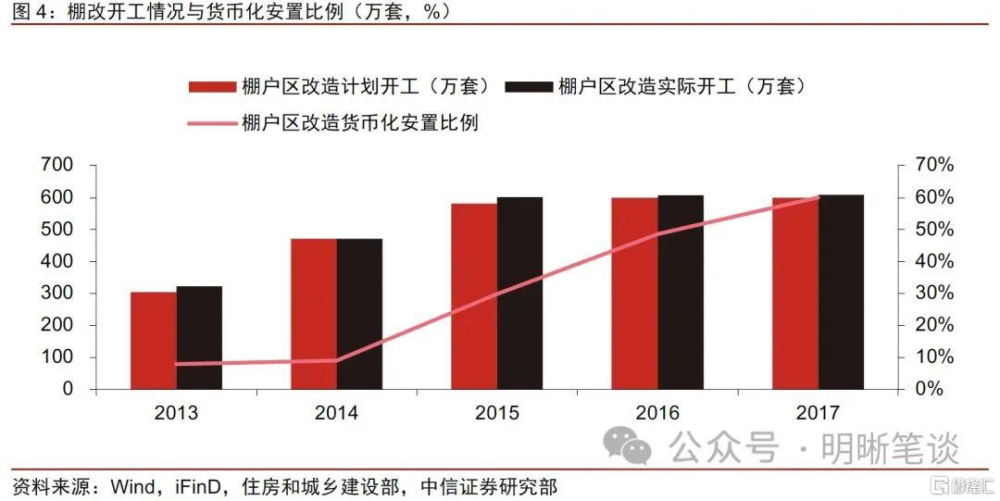

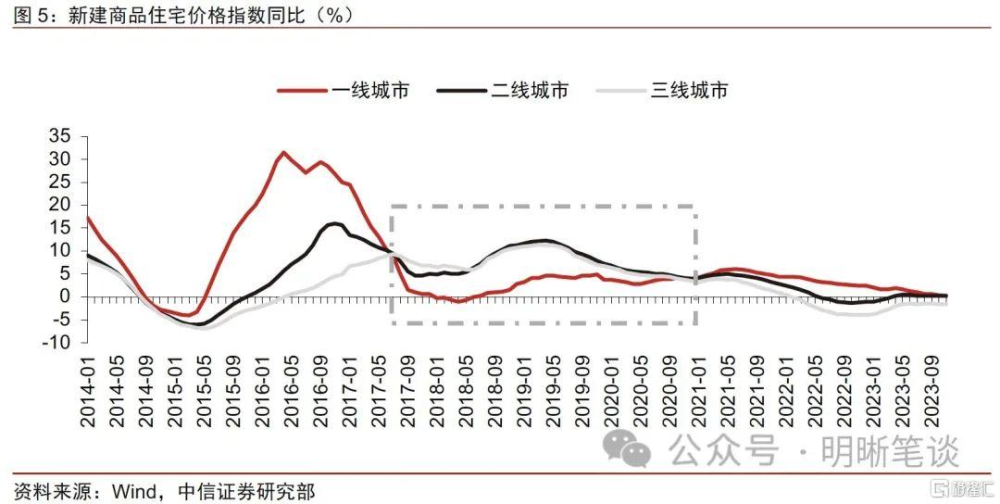

PSL對於投資具有較好的撬動作用,“十三五”期間撬動比例約爲1:2.7。根據住房和城鄉建設部的數據,“十三五”期間全國棚改預計完成投資約7萬億元,PSL投放規模爲2.59億元,據此我們計算PSL對棚改投資的撬動作用約爲1:2.7。此外,“棚改貨幣化”期間的PSL投放對需求端產生重要影響,推動二三线城市房價相較於一线城市明顯走高。

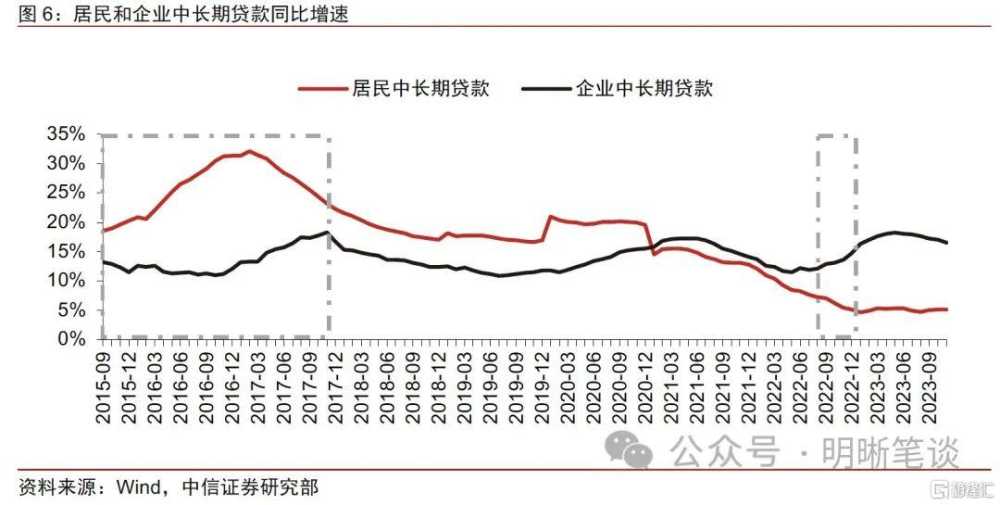

PSL是寬信用的重要支撐,有助於驅動中長期貸款提升。第一輪PSL投放貼合“棚改貨幣化”進程,企業和居民中長期貸款同比增速顯著走高。第二輪PSL投放或主要聚焦於基礎設施建設領域,企業中長期貸款同比增速走高,但居民部門中長期貸款同比增速未出現顯著改善。總體來看,PSL通過直接發力於投資端暢通“寬貨幣”向“寬信用”的傳導機制,帶動企業中長期貸款改善,居民部門中長期貸款改善程度則相對依賴於貨幣政策搭配和經濟預期改善。

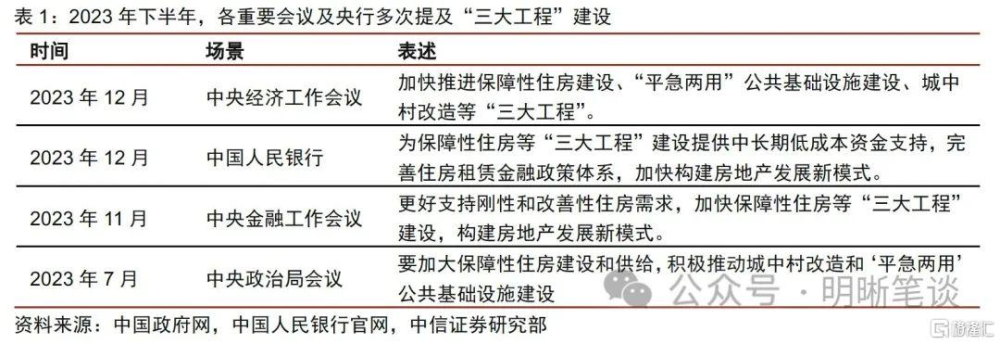

投放節奏:單月新增金額爲歷史上第三高。12月單月操作金額爲3500億元,爲PSL創設以來單月投放規模第三高,僅次於初創階段2014年12月3831億元以及2022年11月的3675億元。投放方向:“三大工程”建設或爲本輪PSL的重點投放領域。2023年年底以來,央行行長潘功勝講話中多次提及“爲保障性住房等‘三大工程’建設提供中長期低成本資金支持”,結合本次新增的3500億PSL額度來看,其主要投放領域或爲“三大工程”建設。

“三大工程”年均投資需求約爲1-2萬億,以1.3~2的投資倍數假設進行推導,今年PSL的規模或將在5000億至1.5萬億。經我們測算,城中村改造、保障性住房以及“平急兩用”設施建設2024年的年均投資需求分別爲7000至12000億、3000至4000億元以及1500至2500億元。考慮到本次投入領域相較第一輪棚改的經濟屬性偏弱,預計對投資的撬動作用不及當年,若假設投資拉動乘數爲1.3~2,進行反向推導,可估算出2024年所需的PSL爲5000億元至1.5萬億之間,保守估計或將拉動全年固定資產投資同比增速提升至少1.8個百分點。考慮到本輪PSL主要用於“三大工程”,更多屬於地產和基建投資的範疇,並未用於貨幣化安置,同時還增加了住房供給,因此其對地產銷售的帶動或不及棚改時期。

債市策略:12月PMI數據延續回落,信貸數據可能偏弱以及降息的預期下,市場在預期層面搶跑現象明顯,短期內利率進一步向下的空間或將受到一定限制,但在降息正式落地前,利多難言出盡,短期內或將延續預期博弈,債市或將呈現震蕩走勢。

風險因素:國內政策力度超預期變化;國內經濟復蘇不及預期;海外主要經濟體衰退;地緣政治衝突加劇。

正文

PSL基本情況與歷史回顧

1月2日,中國人民銀行官網公告稱,2023年12月,國家开發銀行、中國進出口銀行、中國農業發展銀行淨新增抵押補充貸款3500億元,這是自2023年2月淨新增抵押補充貸款17億元後,再次出現淨新增。

PSL基本情況

PSL(Pledged Supplementary Lending,即抵押補充貸款)是央行的結構性貨幣政策工具之一。PSL最初創設於2014年4月,目的是向國家开發銀行提供長期穩定、成本適當的資金來源以支持棚戶區改造。2015年10月,國務院批准中國人民銀行將PSL的發放對象擴大至國家开發銀行、中國農業發展銀行和中國進出口銀行,同時將PSL的用途擴大至發放棚改、重大水利工程、人民幣“走出去”項目等特定項目貸款。PSL的運作模式爲政策性銀行通過質押高等級債券資產、優質信貸資產等質押品的方式向中國人民銀行申請貸款。根據中國人民銀行規定,上述政策性銀行應當於每月26日向央行提交PSL額度的申請,其中25日前按照實際數額上報,25日至月底按照估算值上報。PSL實行“特定用途、專款專用、保本微利、確保安全”的原則,貸款成本較低,其創設初期貸款利率爲4.5%,後持續下調至2.4%。截至2023年9月末,PSL貸款利率較1年期MLF利率低10bps,較一般貸款加權平均利率低211bps。

PSL具有“類財政+寬貨幣”的雙重屬性。一方面,PSL爲國民經濟重點領域和薄弱環節提供期限較長的大額融資,資金投放具有特定性和長期性的特點,在一定程度上承擔財政支出職責,具有“類財政”屬性。2014年10月,央行在三季度貨幣政策執行報告中首次介紹PSL操作是“爲开發性金融支持棚戶區改造提供長期穩定、成本適當的資金額度”。2015年2月,央行在發布的2014年四季度貨幣政策執行報告中再次確認PSL操作的兩大目的:一是“引導金融機構向國家政策導向的實體經濟部門提供低成本資金”;二是“發揮促進信貸結構調整的作用,支持金融機構擴大對‘三農’、小微企業和棚改等國民經濟重點領域和薄弱環節的信貸投放”。另一方面,PSL作爲央行向特定領域投放的基礎貨幣,具有定向寬松的“寬貨幣”屬性。但需要注意的是,PSL作爲定向投放流動性工具,在某種程度上可能會對其他流動性投放工具產生替代,諸如MLF和降准工具,進而引致其他流動性投放工具使用頻率和使用力度降低的可能性。

PSL歷史回顧

從歷史發展來看,中國人民銀行曾進行過兩輪PSL投放。第一輪是2014年12月-2019年12月,PSL推動“棚改貨幣化”進程,五年間累計投放資金3.65萬億元。2015年6月,國務院頒布《關於進一步做好城鎮棚戶區和城鄉危房改造及配套基礎設施建設有關工作的意見》,要求進一步做好城市棚戶區改造,並積極推進貨幣化安置。在此背景下,PSL投放資金規模快速增長,其中2015年6月-2016年6月,PSL每月新增均值爲855億元。此外,2018年一季度PSL每月新增均值爲1013億元,與PSL支持領域拓寬和一季度是信貸投放大月有關。隨着棚改去房地產庫存任務基本完成,央行在2020年3月-2022年8月暫定投放PSL。第二輪是2022年9月-11月,央行重啓PSL投放,三個月累計投放資金6300億元,單月新增均值達到2100億元。央行在2022年四季度貨幣政策執行報告中指出,“運用抵押補充貸款支持开發性政策性金融機構爲基礎設施重點領域設立金融工具和提供信貸支持”。據此我們判斷,第二輪PSL投放或主要用於基建項目,部分資金或涉及“保交樓”等地產相關領域。

PSL對於投資具有較好的撬動作用,“十三五”期間PSL對棚改投資的撬動比例約爲1:2.7。根據住房和城鄉建設部披露的數據,2016年至2020年,全國棚改計劃开工2300多萬套,將幫助5000多萬居民“出棚進樓”,預計完成投資約7萬億元。其中,2016年-2019年,每年棚改實際开工量分別爲606萬套、609萬套、626萬套和316萬套,棚改投資額分別爲1.48萬億元、1.84萬億元、1.74萬億元和1.2萬億元。PSL是棚改投資資金的重要來源,2016年-2020年PSL投放規模爲2.59億元,佔棚改投資規模的比例爲37%。若僅從這一角度看,PSL對棚改投資的撬動作用約爲1:2.7,即1億元PSL可以撬動2.7億元總投資。此外,“棚改貨幣化”期間的PSL投放對需求端產生重要影響。“棚改貨幣化”的目的之一是去房地產庫存,即以“貨幣化”安置替代“實物化”安置,有效刺激居民購房需求。根據住房和城鄉建設部披露的數據,2013年“貨幣化”安置比例爲7.9%,2017年則達到60.0%。基於“棚改貨幣化”對二三线城市購房需求的有效帶動,二三线城市房價相較於一线城市出現明顯走高。

PSL是寬信用的重要支撐,有助於驅動中長期貸款提升。PSL可以理解爲央行定向投放的基礎貨幣,並通過政策性銀行專項貸款的形式流向政府進而傳導至企業和居民,最終實現微觀主體的信用擴張。第一輪PSL投放貼合“棚改貨幣化”進程,疊加地產政策放松(例如2015年3月,央行、住建部和原銀監會聯合發文將二套房最低首付比例調降至40%),企業和居民中長期貸款同比增速顯著走高。第二輪PSL投放或主要聚焦於基礎設施建設領域,疊加國內經濟增長動能偏弱,企業中長期貸款同比增速走高,但居民部門中長期貸款同比增速未出現顯著改善。總體來看,PSL兼具“類財政”和“寬貨幣”屬性,通過直接發力於投資端暢通“寬貨幣”向“寬信用”的傳導機制,帶動企業中長期貸款改善,居民部門中長期貸款改善程度則相對依賴於貨幣政策搭配和經濟預期改善。

本輪PSL的規模及影響如何?

投放節奏:單月新增金額爲歷史上第三高,但整體規模仍需持續跟蹤。12月單月操作金額爲3500億元,爲PSL創設以來單月投放規模第三高,僅次於初創階段2014年12月3831億元以及2022年11月的3675億元。從節奏上來看,第一輪投放期間,以一年作爲一個小階段來分析,PSL投放量整體呈現每階段逐月遞減的趨勢;而在第二輪2022年9月-11月期間,PSL的投放規模呈現逐月遞增的趨勢。因此,單純從節奏上來看,現階段較難推斷本輪PSL投放規模,仍需後續月份的持續觀察。

投放方向:“三大工程”建設或爲本輪PSL的重點投放領域。2023年下半年以來,中央政治局會議、中央經濟工作會議等多項重要會議均提及保障房建設、城中村改造和“平急兩用”公共基礎設施建設等“三大工程”建設。2023年年底以來,央行行長潘功勝講話中也多次提及“爲保障性住房等‘三大工程’建設提供中長期低成本資金支持”,結合本次新增的3500億PSL額度來看,其主要投放領域或爲“三大工程”建設。一方面,PSL合同期限爲1年,但可最多展期至5年,整體期限與中長周期建設工程相匹配。另一方面,2023年9月PSL利率爲2.4%,遠低於3-5年(含)以及5年以上中長期貸款利率,並且PSL與1年期MLF的利差較窄,未來仍有下降空間,能夠有效降低三大工程資金成本。

三大工程建設每年有多少投資需求?

經我們測算,城中村改造涉及的住房改造面積可能在15-25億平方米,對應的總建安投資費用可能需要7-12萬億元,對應年均投資需求0.7萬億至1.2萬億之間。我們在中曾對城中村改造所需的資金進行過測算,基於多項假設,城中村改造所需的總建安投資費用大致在7-12萬億元,假設未來的城中村改造項目平均耗時10年,那么每年的投資需求將在0.7萬億至1.2萬億元之間。

據我們估算,2024年保障性住房所需投資可能在3000億至4000億元左右。根據住建部的規劃,“十四五”時期,全國初步計劃建設籌集保障性租賃住房近900萬套(間)。住建部數據顯示,2021-2022年,全國共建設籌集330萬套(間)保障性租賃住房;2023年9月,住建部表示今年全國籌集建設保障性租賃住房204萬套(間)的任務目前已完成72%。假設2023年全年保障房建設目標全額完成,則截至2023年底,保障房共建設籌集534套,“十四五”期間仍需建設350-400萬套,對應2024年的建設套數應當在150-200萬套左右。住建部披露的數據顯示,各地建設籌集保障性租賃住房508萬套(間)所完成的投資超過5200億元,據此我們估算,保障性住房所需的投資約爲10萬元/套,則對應2024年保障性租賃住房的投資需求約爲1500億元-2000億元。此外,配售型保障房方面,目前仍未有具體的建設部署,保守估計其建設套數應不低於租賃型保障房,據此我們估算2024年全年保障性住房建設所需投資應爲3000億至4000億元左右。

據我們估算,2024年“平急兩用”所需投資規模約爲1500-2500億元左右。根據武漢市政府披露的數據顯示,截至2023年10月下旬,首批“平急兩用”公共基礎設施項目共計23個,總投資162.5億元。杭州市政府披露的數據則顯示,截至11月底,杭州共計劃建設116個項目,總投資額達770.35億元。以武漢和杭州兩地的城市面積以及超大特大城市的總面積進行估算,可以得出“平急兩用”項目所需的總投資約爲6000億元,若假設3年的建設周期,則年均投資規模應當在1500億元-2500億元左右。

本輪PSL預計將對投資形成顯著拉動效應,而對於地產銷售的拉動或不及棚改期間。以更爲審慎的視角綜合來看,2024年“三大工程”所需的投資額預計在1萬億-2萬億之間。考慮到本次投入領域相比於第一輪棚改的經濟屬性相對偏弱,預計對投資的撬動作用不及當年,若假設投資拉動乘數爲1.3~2,進行反向推導,可估算出2024年所需的PSL爲5000億元至1.5萬億之間。我們保守估計或將拉動全年固定資產投資同比增速提升至少1.8個百分點。考慮到本輪PSL主要用於“三大工程”,並未進行貨幣化安置,同時還增加了住房供給,因此其對地產銷售的帶動或不及棚改時期。

債市策略

12月PMI數據延續回落,信貸數據可能偏弱以及降息的預期下,市場在預期層面搶跑現象明顯,短期內利率進一步向下的空間或將受到一定限制,但在降息正式落地前,利多難言出盡,短期內或將延續預期博弈,債市或將呈現震蕩走勢。

風險因素

國內政策力度超預期變化;國內經濟復蘇不及預期;海外主要經濟體衰退;地緣政治衝突加劇。

注:本文節選自中信證券研究部已於2024年1月8日發布的《債市啓明系列20240108—如何看待本輪PSL的影響?》,證券分析師:明明

標題:如何看待本輪PSL的影響?

地址:https://www.iknowplus.com/post/69661.html