信達證券:超跌板塊有望領漲

核心結論

2010年以來,每年初均存在一段春季行情。期間上證指數漲幅最低5%,最高64%,中位數13%(僅2022年沒有明顯的春季行情)。春季行情大多數情況下持續1-2個月。

我們認爲歷史上春季行情出現的原因主要有三個:(1)從三季報公布到年報公布期間行業基本面缺乏數據驗證。(2)社融信貸數據年初的時候大多不錯。(3)年初由於信貸寬松,股市資金格局通常處於較好的環境中。我們認爲當下可以關注1月流動性寬裕、穩增長持續發力、估值反彈帶來的2024年春季行情布局窗口期。

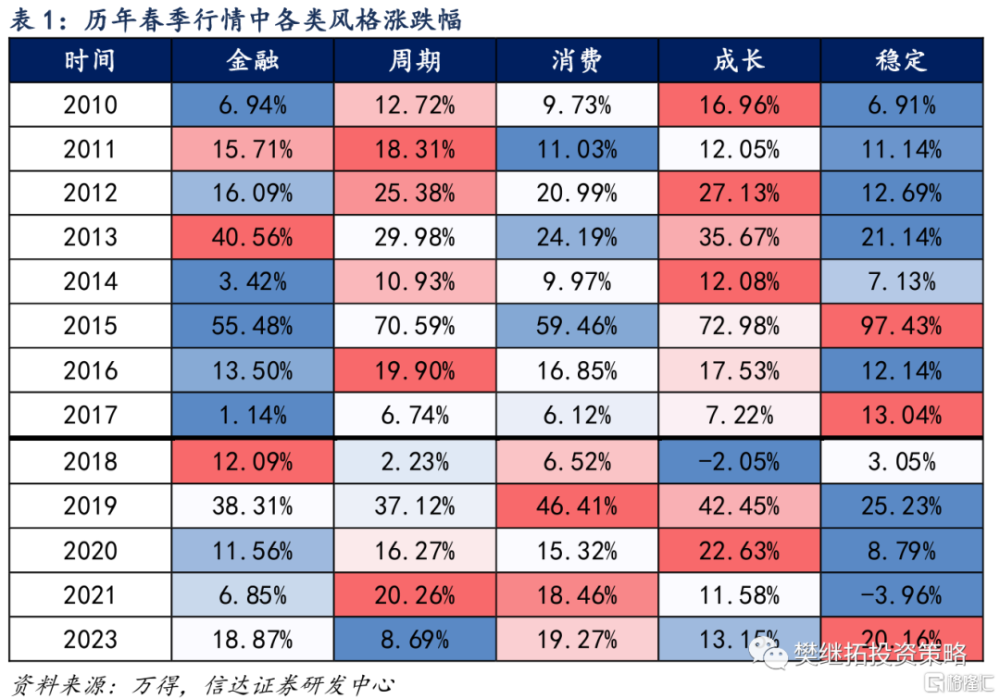

2010-2017年春季行情中,成長和周期表現最強,但從2018-2023年春季行情中的表現來看,消費>成長>周期>金融&穩定。春季行情中由於資金整體寬裕,成長板塊往往表現較強。但最近5年中,2018年、2021年和2023年成長板塊表現均偏弱。TMT板塊歷史上大部分春季行情中都表現較強,只有2021年在沿着高景氣選股的邏輯下表現較弱。消費板塊2010-2017年春季行情中市場表現均靠後,但2018年-2023年在消費升級的長期邏輯和高ROE支撐下,大多情況下在春季行情中有不錯的絕對收益。周期板塊在2010-2017年表現整體較強,2018年-2023年在春季行情中的表現偏弱。除了2020-2021年由於供給端較爲緊缺,周期品價格韌性較強,周期板塊表現較好。金融板塊和穩定板塊在春季行情中往往表現較弱,金融板塊可能有較強表現的情況有兩種,一是極低估值修復(2013),二是經濟見頂,熊市开端(2011、2018)。穩定板塊如果有主題行情的加持可能表現較強,比如2015年一帶一路、2017年區域建設概念、2023年中特估。

我們認爲,結合歷史上春季行情中板塊表現,以及指數底部反轉階段的板塊表現,季度優先關注成長風格中超跌老賽道的反彈,如電力設備。其次可關注超跌地產鏈的反彈。

正 文

1

市場主线風格探討

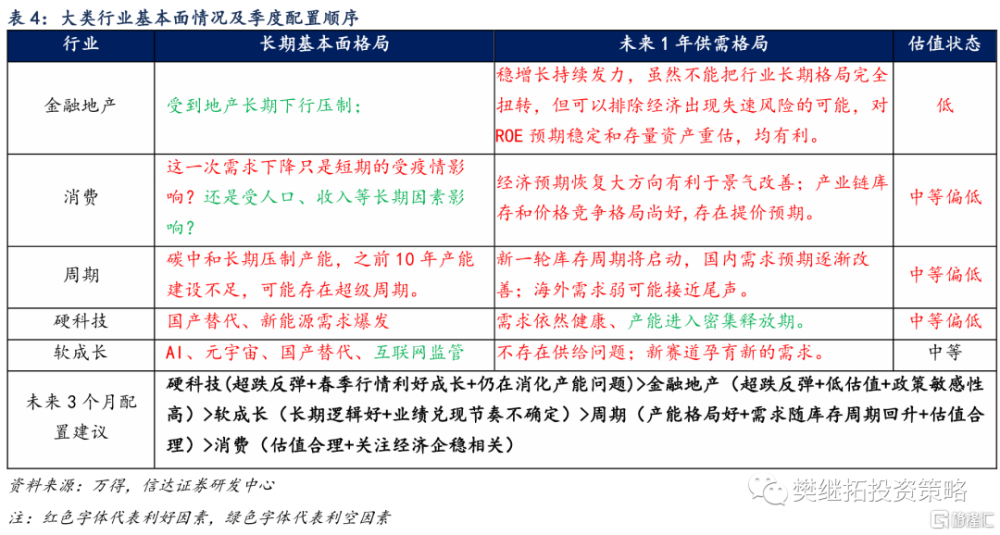

1.1 大類板塊配置建議

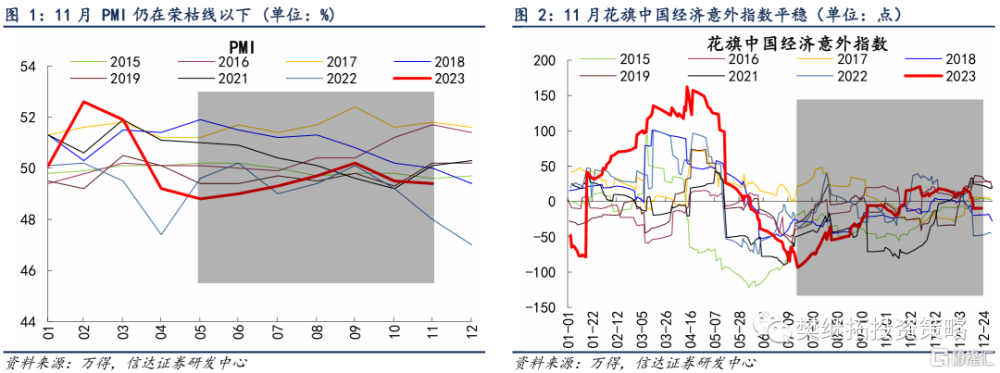

(1)經濟數據平穩修復,12月中央經濟工作會議指向穩增長繼續發力。11月經濟數據整體呈現平穩修復,結構分化的特徵。11月PMI仍在榮枯线之下,花旗中國經濟意外指數走勢較爲平穩。工業增加值同比增長6.6%,工業生產繼續好轉。但需求端仍略顯不足,地產銷售、投資未見明顯修復。12月中央經濟工作會議強調“穩中求進、以進促穩、先立後破”、“加大宏觀政策調控力度”、“着力擴大國內需求”,指向2024年穩增長將繼續發力。地產政策方面,北京、上海同步放松首付比例和房貸利率,地產寬松政策落地,一线城市地產銷售回暖預期有所提升。

(2)關注1月流動性寬裕、穩增長持續發力、估值反彈帶來的2024年春季行情窗口期。2010年以來,每年初均存在一段春季行情,期間上證指數漲幅最低5%,最高64%,中位數13%(僅2022年沒有明顯的春季行情)。春季行情大多數情況下持續1-2個月。春季行情啓動時間不確定,大部分情況下爲前一年12月-後一年1月。春季行情啓動之前市場大多會有一段時間的調整。我們認爲主要原因或在於,春季行情本身是博弈性邏輯,交易性因素佔比大。調整後博弈安全性更高,交易資金對安全性的考慮決定行情啓動的早晚。

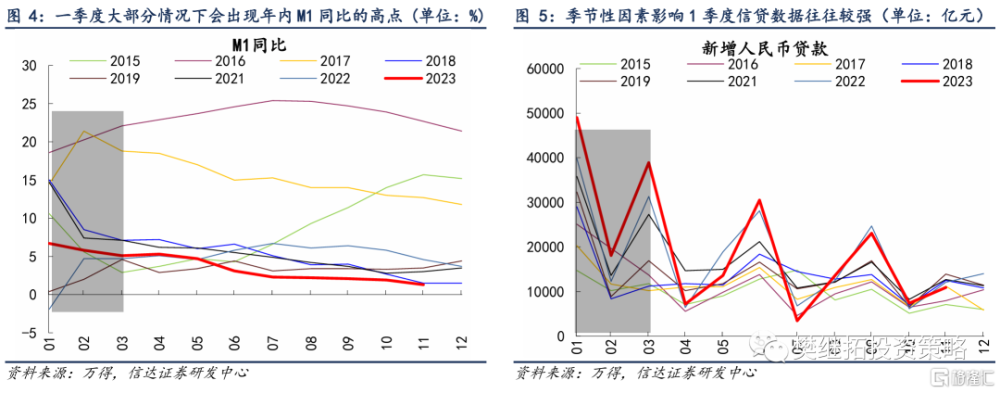

我們認爲歷史上春季行情出現的原因主要有三個:(1)從三季報公布到年報公布期間行業基本面缺乏數據驗證。這一階段可以參考的宏觀數據是貨幣、社融、信貸,以及商品價格數據。(2)社融信貸數據年初的時候大多不錯。春節期間現金需求大,央行在節前會通過公开市場操作等方式釋放流動性,這往往伴隨着M1、M2增速的回升。商業銀行也往往在春節前後集中進行信貸投放,因此人民幣貸款和社融增速數據一般年初的時候大多表現較好。(3)年初由於信貸寬松,股市資金格局通常處於較好的環境中。歷史上例如2010、2011、2015、2020、2021年,基金發行數據都在一季度出現了季節性高點。

站在當下,我們認爲2024年出現春季行情的驅動力可能有以下三個:估值反彈、穩增長持續發力、1月流動性寬裕。(1)截至2023年12月25日萬得全A PB估值爲1.4倍,已經下行到2005年以來歷史最低水平附近。存在估值反彈的動力。(2)穩增長政策繼續發力,尤其是地產政策持續寬松,明年一季度可能出現地產銷售改善的信號。(3)每年1季度尤其是1月流動性均較寬裕,股市微觀供需格局有望出現季節性改善。

(3)2010-2017年春季行情中,成長和周期表現最強,但從2018-2023年春季行情中的表現來看,消費>成長>周期>金融&穩定。春季行情中由於資金整體寬裕,成長板塊往往表現較強。但最近5年中,2018年、2021年和2023年成長板塊表現均偏弱。TMT板塊歷史上大部分春季行情中都表現較強,只有2021年在沿着高景氣選股的邏輯下表現較弱。消費板塊2010-2017年春季行情中市場表現均靠後,但2018年-2023年在消費升級的長期邏輯和高ROE支撐下,大多情況下在春季行情中有不錯的絕對收益。周期板塊在2010-2017年表現整體較強,2018年-2023年在春季行情中的表現偏弱。除了2020-2021年由於供給端較爲緊缺,周期品價格韌性較強,周期板塊表現較好。金融板塊和穩定板塊在春季行情中往往表現較弱,金融板塊可能有較強表現的情況有兩種,一是極低估值修復(2013),二是經濟見頂,熊市开端(2011、2018)。穩定板塊如果有主題行情的加持可能表現較強,比如2015年一帶一路、2017年區域建設概念、2023年中特估。

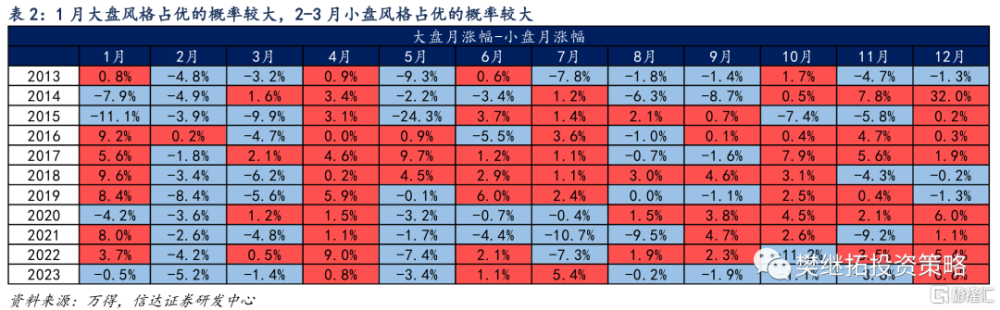

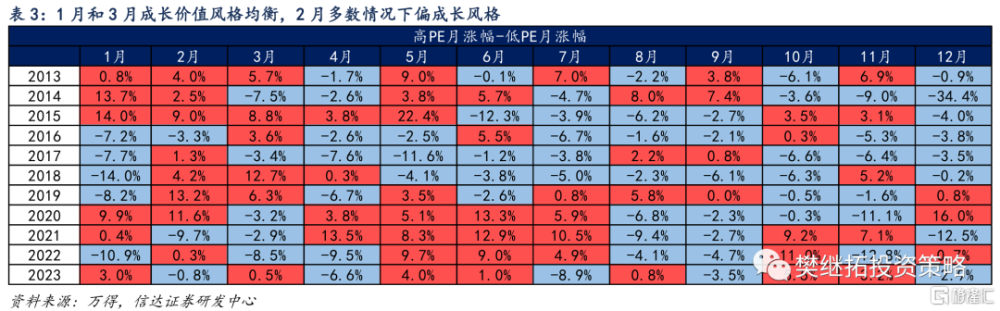

(4)從季節性因素來看,1月大盤風格佔優的概率較大,2-3月小盤風格佔優的概率較大。從歷史上一季度季節性因素來看,2013年至2023年的1月大盤風格跑贏小盤風格的概率較大,2月-3月小盤風格則多數情況下佔優。2013年至2023年的1月以高PE指數和低PE指數衡量的成長價值風格不確定,2月高PE指數(成長風格)多數情況下佔優,3月成長價值風格重回均衡。

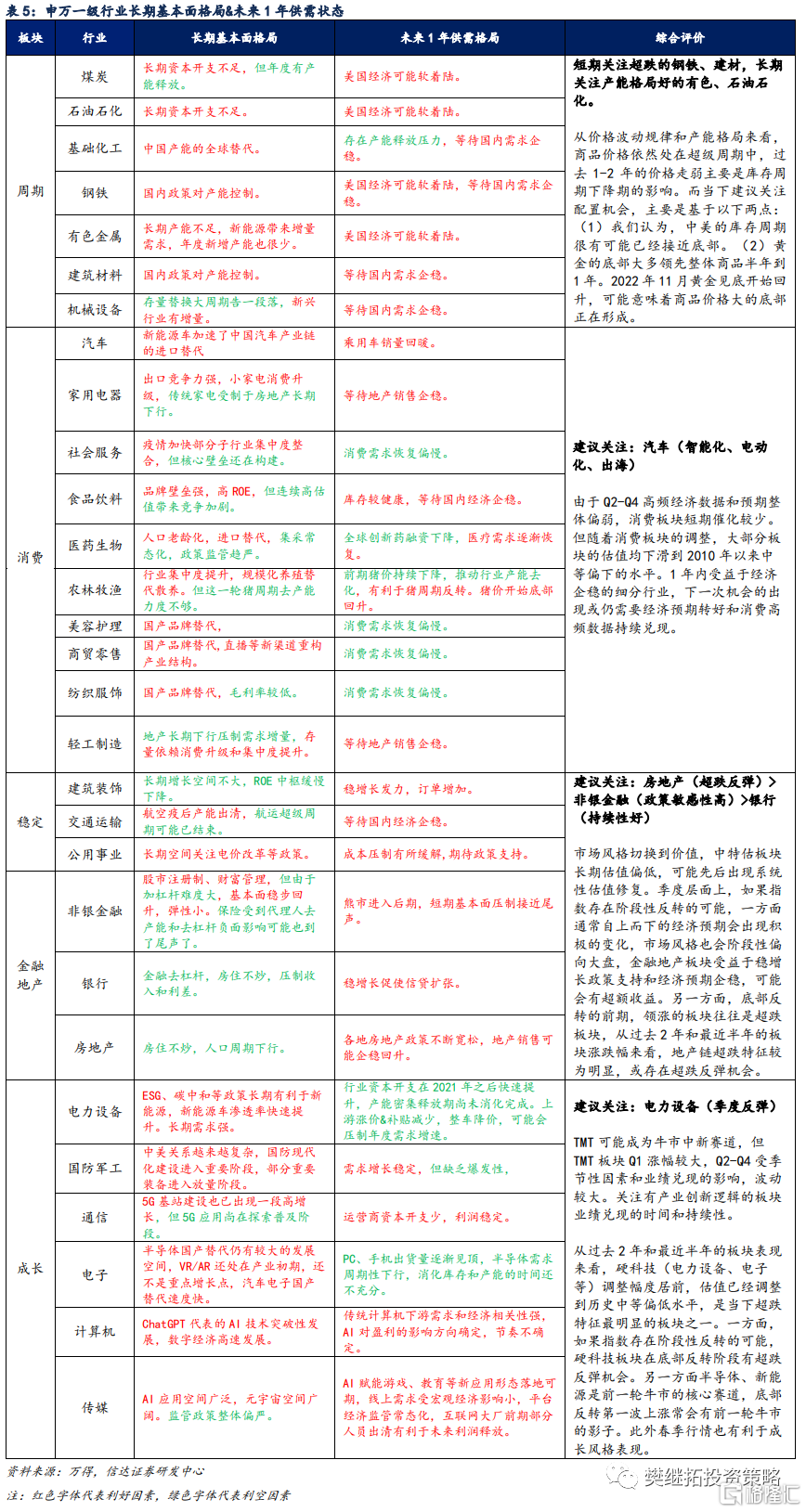

1.2 申萬一級行業長期&短期供需格局分析及配置建議

1.2.1 金融地產:穩增長和經濟預期企穩受益板塊,房地產或存在超跌反彈機會

2022年至今,市場整體風格逐漸轉向價值,中特估類板塊由於長期的低估值,可能會先後出現系統性的估值修復,可在半年維度內超配。從PB-ROE 視角來看,我們認爲當前“中特估”行情的本質是板塊長期估值偏低。從歷史情況來看,每當一個板塊的偏離度處於歷史偏高或者偏低水平之後,大概率會出現較明顯的估值回歸。穩定類、金融類板塊估值已經從底部有了一定的回升,但從長期來看估值仍然偏低。2023年7月以來,穩增長政策出現較多積極變化,短期內和政策相關度較高的金融類板塊有望出現預期擡升帶來的第一波上漲。後續隨着經濟的企穩、中特估政策推進、股市流動性恢復,金融類板塊存在系統性估值修復的可能性,可類比2014-2015年的“一帶一路”行情。

季度層面上,如果指數存在階段性反轉的可能,一方面通常自上而下的經濟預期會出現積極的變化,市場風格也會階段性偏向大盤,金融地產板塊受益於穩增長政策支持和經濟預期企穩,可能會有超額收益。另一方面,底部反轉的前期,領漲的板塊往往是超跌板塊,從過去2年和最近半年的板塊漲跌幅來看,地產鏈超跌特徵較爲明顯,或存在超跌反彈機會。

1.2.2 消費:估值擡升空間恐有限,未來有望變成經濟回升的後周期板塊

2月中旬以來,消費板塊股價和估值持續下行,原因可能在於,第一,疫後修復鏈在從去年10月底开始的反彈中,估值擡升遠超業績兌現,疫後修復速度變慢,機會變少。第二,消費升級的長期邏輯暫時沒有更多的證明。隨着消費板塊的調整,大部分板塊的估值均下滑到2010年以來中等偏下的水平。但一方面由於Q2-Q4高頻經濟數據和預期整體偏弱,消費板塊短期催化較少。另一方面由於長期邏輯尚未得到進一步驗證,估值擡升空間不大。我們認爲,未來1年內可關注受益於經濟企穩的細分行業,下一次上漲機會需要經濟預期轉好和消費高頻數據持續兌現。地產鏈下遊消費板塊需要重點觀察地產銷售企穩時間。

1.2.3 成長:硬科技年底季節性反彈,軟成長關注業績兌現

從過去2年和最近半年的板塊表現來看,硬科技(電力設備、電子等)調整幅度居前,估值已經調整到歷史中等偏低水平,是當下超跌特徵最明顯的板塊。一方面,如果指數存在階段性反轉的可能,硬科技板塊在底部反轉階段有超跌反彈機會。另一方面半導體、新能源是前一輪牛市的核心賽道,底部反轉第一波上漲常會有前一輪牛市的影子。此外春季行情也有利於成長風格表現。

2024年有望成爲牛熊轉折年,可重點關注新賽道,但需要觀察業績兌現節奏。軟成長板塊(TMT)2023年Q1漲幅較大,2023年Q2-Q4受季節性因素和業績兌現的影響,波動較大。年度來看計算機、傳媒需要驗證業績才能成爲牛市中新的賽道。我們認爲隨着AI創新的落地應用,傳媒、計算機等板塊的業績不會繼續變差,但考慮到和2013年相比沒有並購的影響,以及當前產業發展初期利潤兌現速度不確定,本輪TMT板塊的行情可能弱於2013年,但可能好於2019年。我們建議關注有產業創新邏輯的板塊業績兌現的時間和持續性。

1.2.4 周期:或存在1-2年內战略性配置機會

我們認爲,當下可能是上遊周期板塊比較重要的配置機會,主要是基於以下兩點:(1)商品價格1-2年的波動會受到庫存周期明顯的影響,而現在中美的庫存周期很有可能已經接近底部。我們認爲,這可能意味着始於2020年的商品價格超級周期可能還沒有結束,一旦新一輪庫存周期上行期啓動,商品價格可能會出現再次中樞擡升,與之對應的上遊周期股將會再次迎來戴維斯雙擊。(2)黃金是大宗商品中最特殊的品種,黃金長期價格趨勢和整體大宗商品一致,但短期1-2年的維度,黃金的底部大多領先整體商品半年到1年。2022年11月黃金見底开始回升,可能意味着商品價格的底部正在形成。從細分板塊上來看,考慮到細分板塊的產能格局差異,建議配置順序爲:基本金屬>石油>鋼鐵&建材&煤炭>黃金。

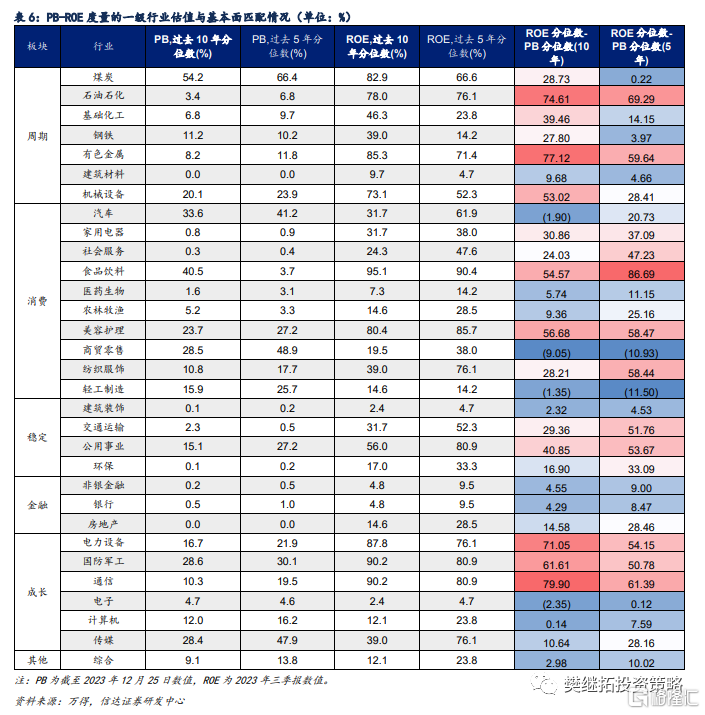

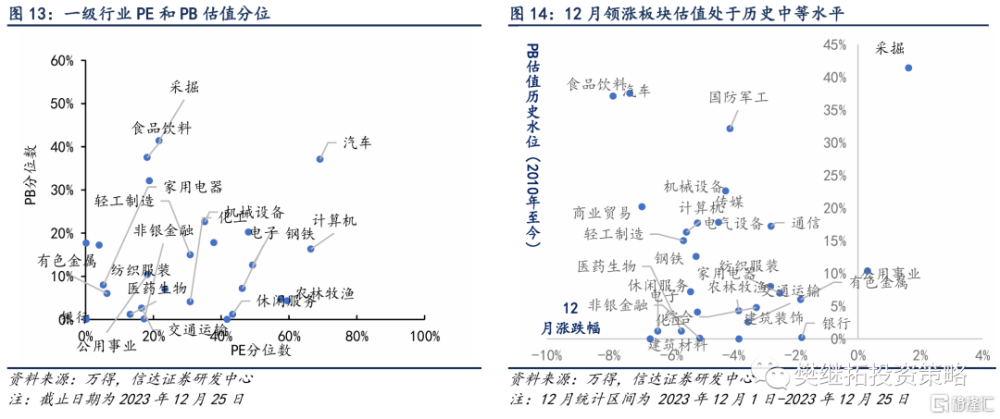

1.3 PB-ROE模型度量行業估值性價比

我們用PB-ROE模型度量行業在可比盈利水平下基於長期盈利能力低估或高估的程度。我們採用5年期和10年期PB和ROE歷史分位數,剔除不同行業的盈利和估值絕對水平差異的影響。ROE分位數-PB分位數越高,說明相對於歷史上較高的盈利水平,該行業當前被低估程度較高。反之,ROE分位數-PB分位數越低,說明相對於歷史上較低的盈利水平,該行業當前被高估的程度較高。

(1)周期板塊整體仍低估,有色金屬、石油石化低估程度繼續提升。截至12月25日,除煤炭外大部分周期板塊估值較上月同期下降,處於歷史偏低位置。有色金屬、石油石化低估程度最高,且低估程度較上月同期繼續提升。

(2)計算機轉爲低估,電力設備、軍工低估程度較高。截至12月25日,TMT估值較上月同期小幅回落,計算機板塊轉爲低估。電力設備、軍工估值較上月同期下降,低估程度較高。

(3)汽車、商貿零售、輕工制造仍高估,家電、食品飲料、美容護理低估程度較高。截至12月25日,消費大部分板塊估值較上月同期繼續回落。成長性較高的部分消費板塊如汽車、商貿零售、輕工制造仍高估,而家電、食品飲料、美容護理低估程度較高。

(4)金融地產整體均存在一定低估。截至 12月25日,銀行地產板塊估值再次下降到過去10年後1%的歷史分位。金融地產整體均存在一定低估。

2

市場表現跟蹤

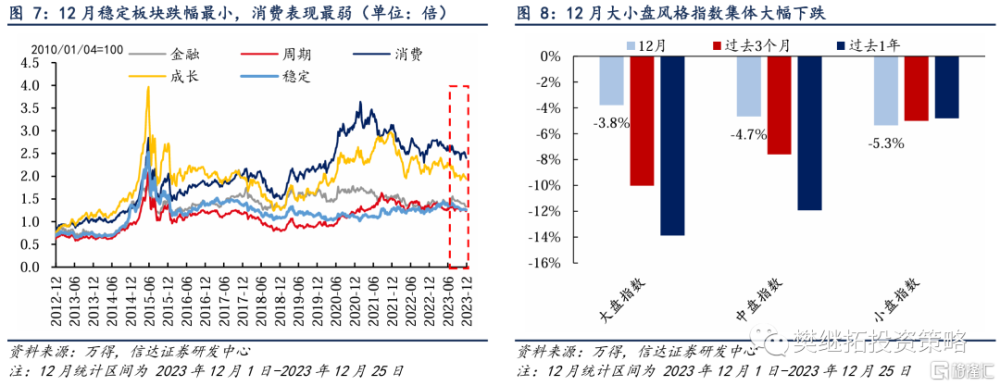

2.1 市場表現回顧:穩定板塊相對抗跌,消費板塊表現最弱

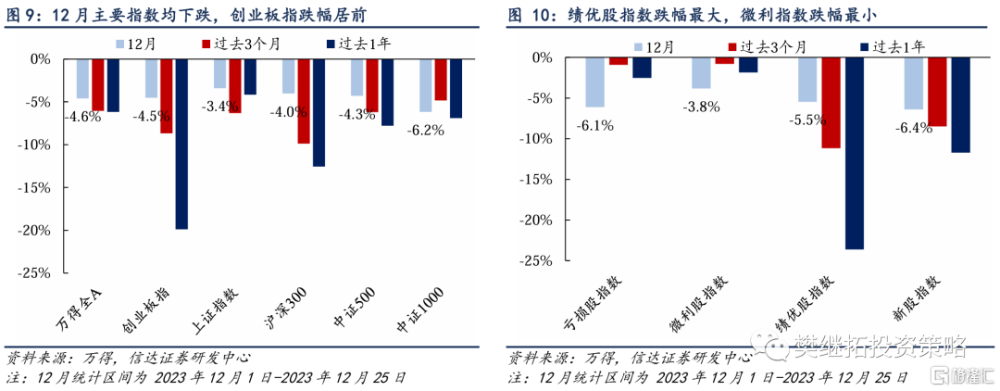

從市場風格來看,12月穩定板塊相對抗跌,消費板塊表現最弱。主要風格板塊中,2023/12/1至2023/12/25穩定板塊跌幅0.81%,跌幅最小。消費板塊跌幅5.67%,跌幅最大。從大小盤風格來看,2023/12/1至2023/12/25大盤指數下跌3.8%,小盤指數下跌5.3%。從主要指數漲跌幅來看,2023/12/1至2023/12/25主要指數均下跌,上證指數跌幅3.4%,跌幅最小,中證1000跌幅6.2%,跌幅最大。績優股指數跌幅最大,微利股指數跌幅最小。

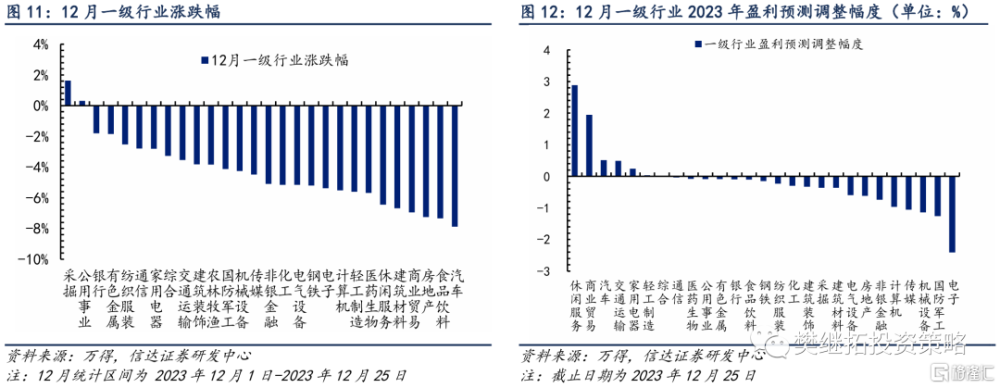

行業表現方面,2023/12/1至2023/12/25,申萬一級行業中採掘、公用事業領漲,汽車、食品飲料、房地產跌幅較大。截至12月25日,休闲服務、商業貿易、汽車、交通運輸行業2023年盈利預測上調幅度居前,電子、軍工、機械設備2023年盈利一致性預期下調幅度居首。

2.2 市場情緒跟蹤:板塊漲跌分化程度較低

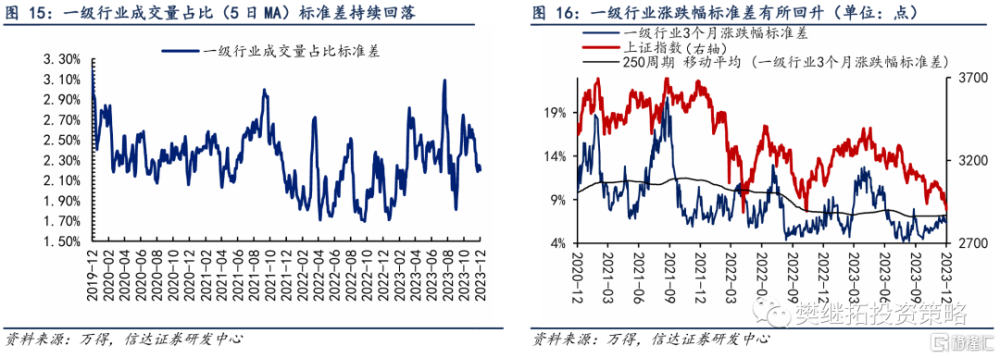

12月一級行業成交量標准差震蕩下降,板塊漲跌分化程度較低。截至12月25日申萬一級行業成交量佔比標准差持續回落,一級行業漲跌幅標准差低位震蕩,說明板塊漲跌分化程度較低。

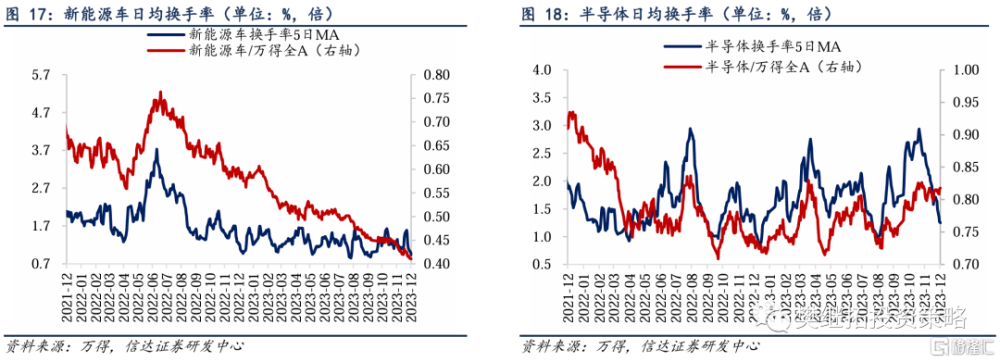

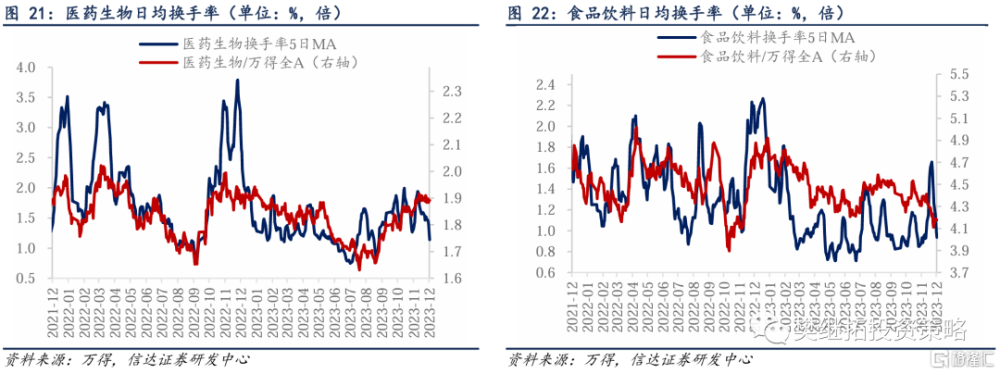

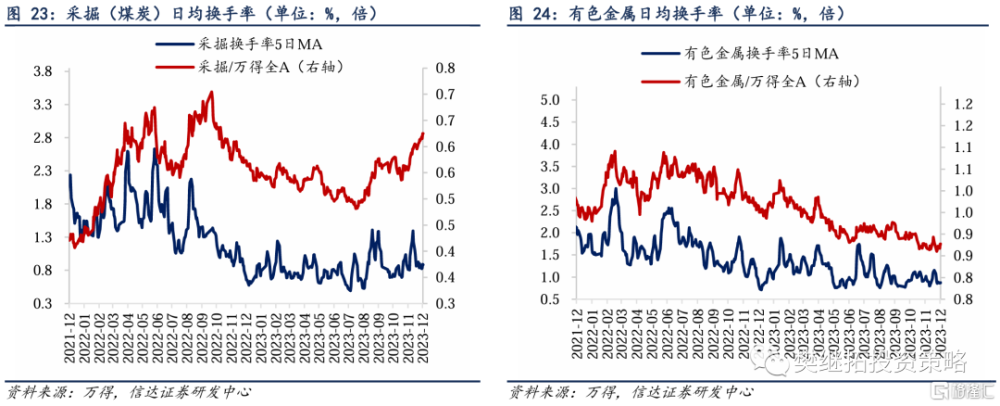

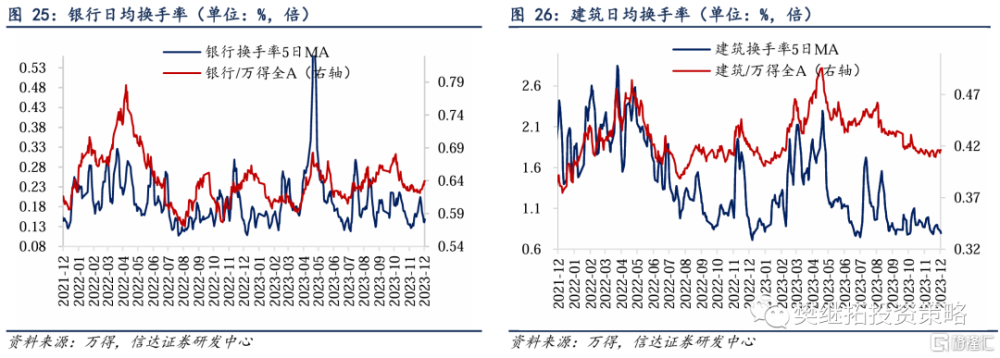

從換手率來看,大部分行業換手率均有不同程度的下降,僅傳媒交易熱度有所回升。(1)成長賽道中,截至12月25日,新能源車換手率(5日MA)下降至1.02%,處於2010年以來16.90%的分位水平。半導體換手率(5日MA)下降至1.29%,處於2010年以14.30%的分位水平。計算機換手率(5日MA)下降至2.21%,處於2010年以來42.1%的分位水平。傳媒換手率(5日MA)回升至4.33%,處於2010年以來96%的分位水平。(2)消費板塊交易熱度下降。截至12月25日,食品飲料換手率(5日MA)下降至1.01%,處在2010年以來28.7%的分位水平。醫藥生物換手率(5日MA)下降至1.02%,處在2010年以來22.4%的分位水平。(3)周期板塊交易熱度有下降。截至12月25日,煤炭行業換手率(5日MA)0.82%,處於2010年以來53.2%的分位水平;有色金屬換手率(5日MA)回升至0.90%,處於2010年以來19.20%的分位水平。(4)金融地產穩定板塊交易熱度下降。截至12月25日,銀行行業換手率(5日MA)爲0.14%,處於2010年以來40.00%的分位水平;建築行業換手率(5日MA)爲0.77%,處於2010年以來41.0%的分位水平。

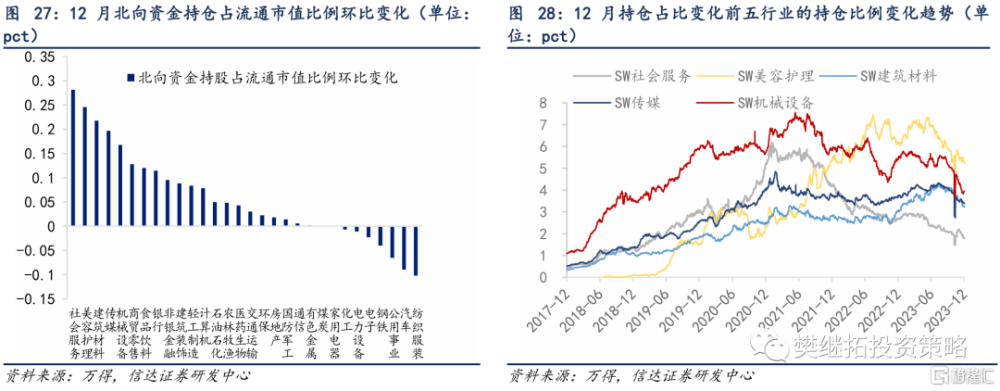

截至12月25日,北向資金持倉佔流通市值比例提升幅度居前的行業主要爲社會服務、美容護理、建築材料、傳媒、機械設備。而持倉佔流通市值比例下降幅度居前的行業主要爲紡織服裝、汽車、公用事業、鋼鐵和電子。

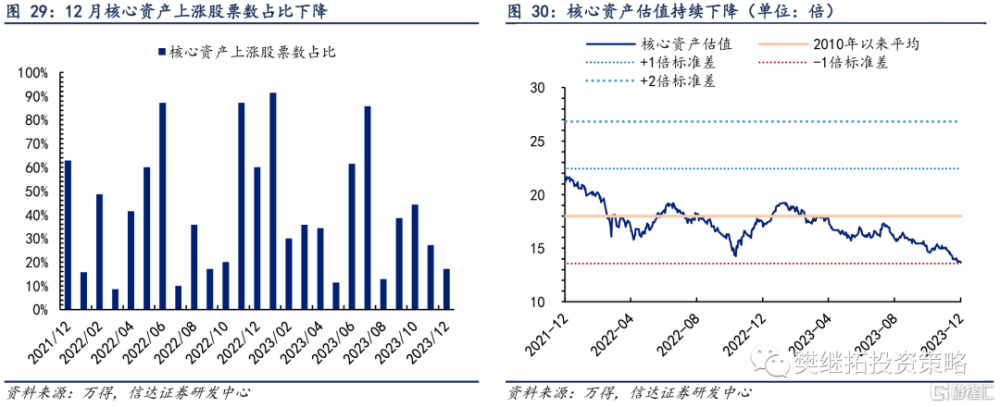

核心資產估值繼續回落,12月上漲股票數佔比下降。截至12月25日核心資產上漲股票數佔比爲17%,和11月相比下降幅度較大。核心資產估值持續下降。

風險因素:經濟下行超預期,穩增長政策不及預期。

注:本文源自信達證券於2023年12月28日發布的報告《超跌板塊有望領漲——行業配置主线探討》,報告作者:樊繼拓 S1500521060001,李暢 S1500523070001

標題:信達證券:超跌板塊有望領漲

地址:https://www.iknowplus.com/post/66349.html