11月外資持債緣何創新高?

核心觀點

截至2023年11月,境外機構已連續三個月增持人民幣債券資產,且11月當月的增持規模創2018年以來新高,其中國債、政金債和同業存單的持倉規模均有顯著提升。究其原因,“票息+匯兌”的綜合收益成爲了提升人民幣配置價值、促使境外機構增持的關鍵。展望未來,支撐境外機構持續增持人民幣債券資產的積極因素更多,外資中長期或重回持續增持人民幣債券資產的趨勢。

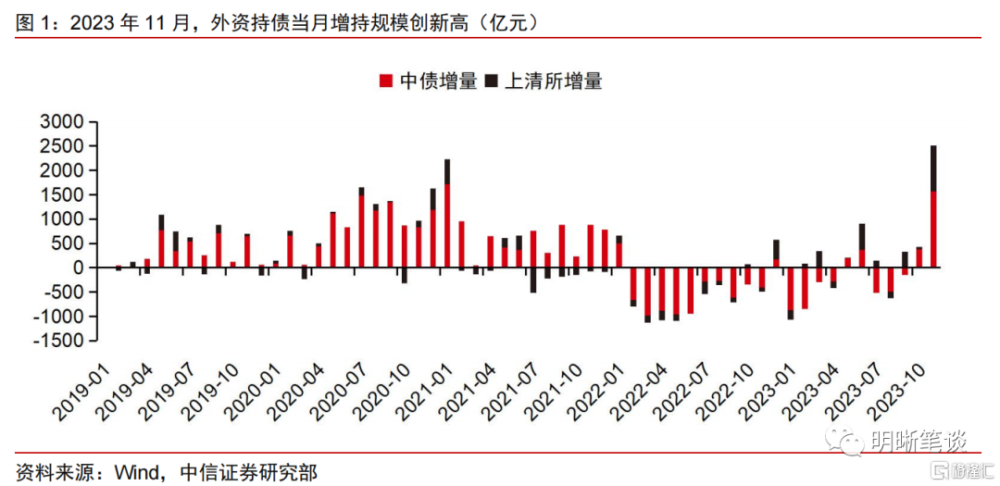

外資增持人民幣債券創歷史新高。2023年11月,境外機構當月增持人民幣債券資產規模超2000億元,已連續3個月維持增持狀態,在一定程度凸顯了境外機構對於中國主權信用的信心、以及人民幣債券資產的配置價值。分券種看,11月境外機構增持記账式國債規模達1128.1億元,成爲當月外資增持的主要券種。同時,境外機構也分別增持了494.7億元的政金債以及867.5億元的同業存單。

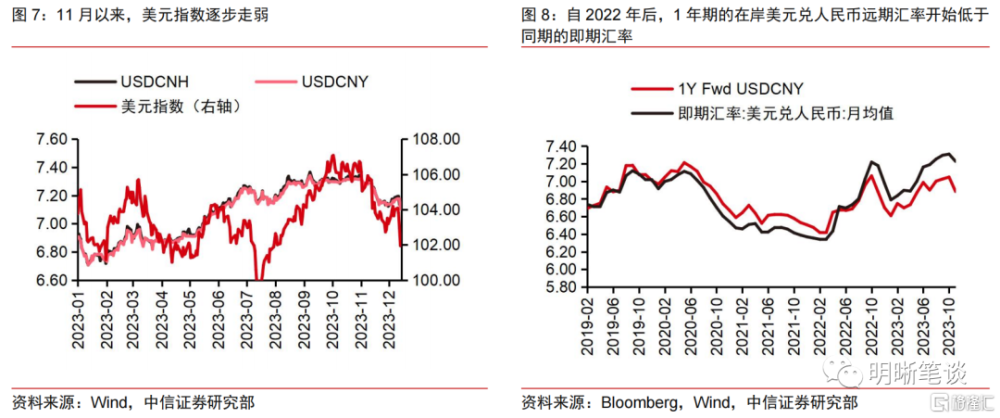

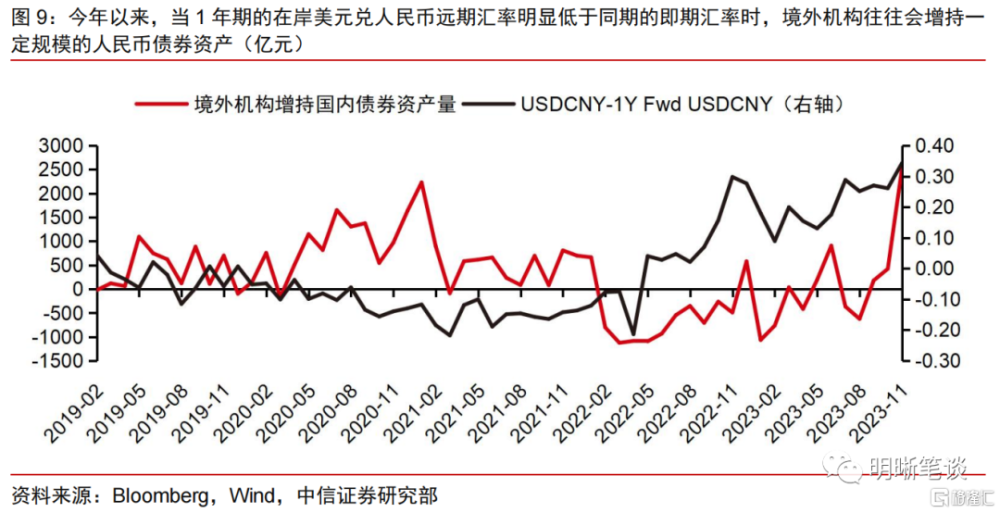

外資持債爲何顯著增長?盡管中美長端利差和短端利差仍是倒掛狀態,但近期10年期美債收益率從接近5%的高位快速回落,驅動中美長端利差倒掛程度有所緩和,進而驅動國內債券市場的外資流出壓力放緩。此外,綜合考慮人民幣債券資產“票息+匯兌”的綜合收益,其配置價值有所凸顯,這或是近期境外機構持續增持我國債券資產的關鍵因素。自2022年美聯儲开啓緊縮周期、並經歷了大幅加息後,美元指數逐步成爲高息貨幣,對應地人民幣成爲相對低息的貨幣。在此背景下,1年期的在岸美元兌人民幣遠期匯率开始低於同期的即期匯率,且二者差值在今年下半年有所走闊。2023年以來,當1年期的在岸美元兌人民幣遠期匯率明顯低於同期的即期匯率時,境外機構往往會增持一定規模的人民幣債券資產。

總結:截至2023年11月,境外機構已連續三個月增持人民幣債券資產,且11月當月的增持規模創2018年以來新高,其中國債、政金債和同業存單的持倉規模均有顯著提升。究其原因,“票息+匯兌”的綜合收益成爲了提升人民幣配置價值、促使境外機構持續增持的關鍵。考慮到:一是美聯儲在明年年中前後或逐步進入降息周期,美債長端利率下行或帶動中美利差倒掛程度逐步收斂;二是1年期的在岸美元兌人民幣遠期匯率與同期的即期匯率仍有差距;三是境內債券在外資資產配置中依舊具有重要意義,我們認爲,未來支撐境外機構持續增持人民幣債券資產的積極因素更多,外資中長期或重回持續增持人民幣債券資產的趨勢。

風險因素:地緣政治的不確定性或外資風險偏好;國內經濟基本面修復不及預期,疊加美聯儲超預期緊縮,導致中美利差進一步倒掛;海外非美經濟體衰退程度超預期或支撐美元指數,對人民幣形成被動貶值壓力。

正文

截至2023年11月,境外機構已連續三個月增持人民幣債券資產,且11月當月的增持規模創2018年以來新高,其中國債、政金債和同業存單的持倉規模均有顯著提升。究其原因,“票息+匯兌”的綜合收益成爲了提升人民幣配置價值、促使境外機構增持的關鍵。展望未來,支撐境外機構持續增持人民幣債券資產的積極因素更多,外資中長期或重回持續增持人民幣債券資產的趨勢。

外資增持人民幣債券創歷史新高

2023年11月,境外機構當月增持人民幣債券資產規模超2000億元,已連續3個月維持增持狀態。具體來看:根據中債統計,外資持倉境內債券30191.8億元,較10月增持近1573億元;根據上清所統計,外資持倉境內債券4692.4億元,較10月增持約940億元。整體來看,11月境外機構顯著增持人民幣債券資產規模2513億元,當月增持規模創2018年以來新高。且趨勢上看,隨着中美利差倒掛程度趨緩等積極影響的出現,境外機構已連續3個月增持我國債券資產,也在一定程度凸顯了境外機構對於中國主權信用的信心、以及人民幣債券資產的配置價值。

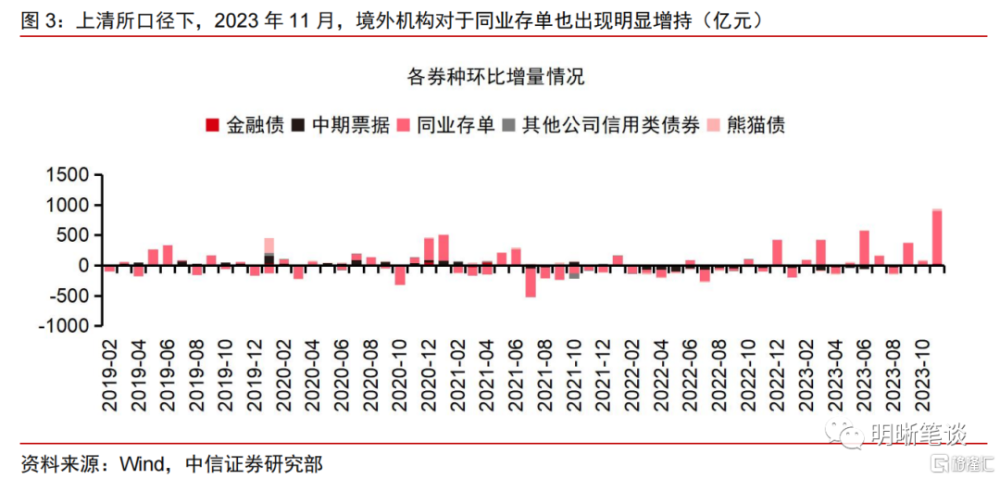

分券種看,境外機構大幅增持國債、政金債以及同業存單。從結構上看,境外機構持有我國債券資產以記账式國債、政金債和同業存單爲主。2023年11月,人民幣在美元指數走弱、中美利差倒掛程度收斂、國內經濟維持結構性修復、季節性結匯需求釋放等內外部利好因素的驅動下擺脫弱勢震蕩格局,美元兌人民幣即期匯率從7.3以上降至7.15附近。在此背景下,境外機構增持記账式國債規模達1128.1億元,成爲當月外資增持的主要券種。同時,境外機構也分別增持了494.7億元的政金債以及867.5億元的同業存單。

外資持債爲何顯著增長?

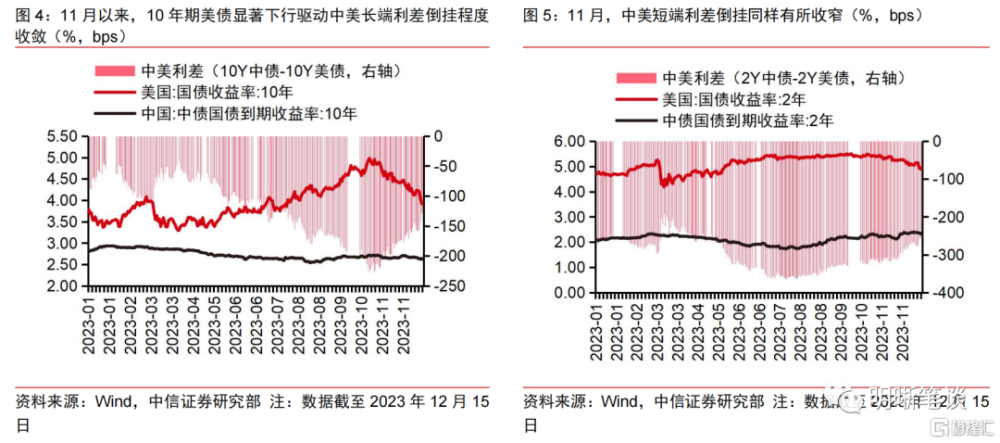

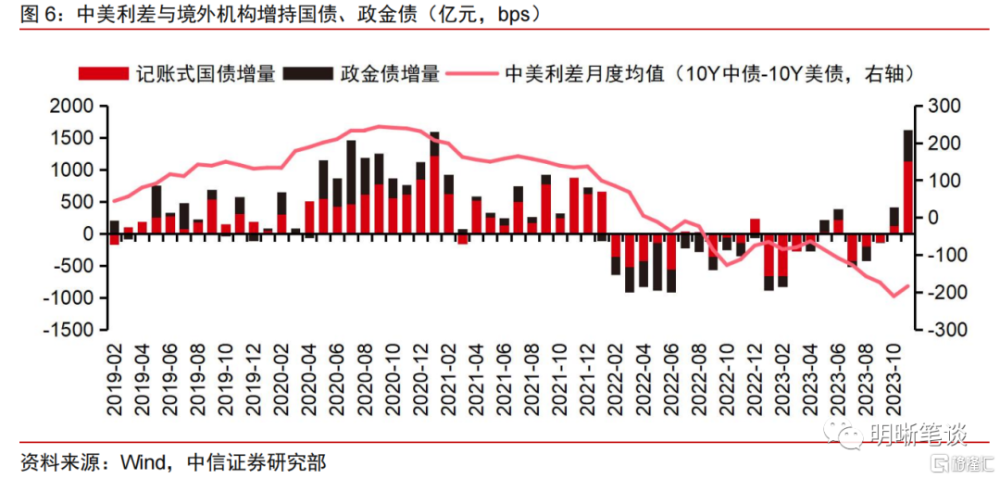

美債長端利率顯著下行帶動中美利差倒掛程度趨緩,利差因素驅動國內債券市場的外資流出壓力放緩。近期,10年期美債收益率在美國經濟數據偏弱、美聯儲釋放鴿派信號、美國財政部四季度發債計劃較三季度有所放緩等因素的共同作用下從接近5%的高位快速回落,並驅動中美長端利差倒掛程度明顯收斂。11月的10年期中美利差中樞錄得-183.6bps,較10月中樞收窄近28bps。此外,美債短端利率同樣有所下跌,疊加中債短端利率在資金面偏緊的影響回升,中美短端利差也呈現收斂態勢,11月的2年期中美利差中樞錄得-303.8bps,較10月中樞收窄近13bps,但收窄幅度不及長端利差。回溯歷史,中美10年期國債利差月均值在2020年7月-2021年1月突破200bps,與之對應的是境外機構每月接近千億元的持續增持人民幣債券資產。2022年以來,中美10年期國債利差經歷了“收窄-倒掛-倒掛加深”,國內債券市場的外資流出壓力也隨之增大。站在當前時點,盡管中美長端利差和短端利差仍是倒掛狀態,但倒掛程度已有所緩和,進而驅動國內債券市場的外資流出壓力放緩。

綜合考慮票息疊加匯兌收益,人民幣債券資產配置價值有所凸顯,這或是近期境外機構持續增持我國債券資產的關鍵因素。以同業存單爲例:收益率方面,今年9-11月,1年期的AAA同業存單到期收益率整體呈上升趨勢,各月均值分別爲2.43%、2.52%和2.59%。匯兌收益方面,根據Bloomberg,自2022年美聯儲开啓緊縮周期、並經歷了大幅加息後,美元指數逐步成爲高息貨幣,對應地人民幣成爲相對低息的貨幣。在此背景下,1年期的在岸美元兌人民幣遠期匯率开始低於同期的即期匯率,且二者差值在今年下半年有所走闊。理論上,若不考慮交易成本,假設境外機構:(1)在11月按7.23的即期匯率將1美元換成7.23元人民幣以买入1年期AAA的同業存單;(2)同時,买入1年期遠期合約,約定1年後按USDCNY=6.88的價格賣出人民幣;(3)1年以後,該筆交易可獲得7.23*(1+2.59%)/6.88-1=7.69%的收益。從實際情況來看,盡管中美利差持續且大幅的倒掛或階段性削弱了人民幣債券資產的配置價值,但收益率因素成爲了促使境外機構增持的關鍵。2023年以來,當1年期的在岸美元兌人民幣遠期匯率明顯低於同期的即期匯率時,境外機構往往會增持一定規模的人民幣債券資產。

總結

截至2023年11月,境外機構已連續三個月增持人民幣債券資產,且11月當月的增持規模創2018年以來新高,其中國債、政金債和同業存單的持倉規模均有顯著提升。究其原因,一方面,美債長端利率顯著下行帶動中美利差倒掛程度趨緩,利差因素驅動國內債券市場的外資流出壓力放緩。另一方面,“票息+匯兌”的綜合收益成爲了提升人民幣配置價值、促使境外機構持續增持的關鍵。考慮到:一是美聯儲在明年的年中前後或逐步進入降息周期,美債長端利率下行或帶動中美利差倒掛程度逐步收斂;二是1年期的在岸美元兌人民幣遠期匯率與同期的即期匯率仍有差距;三是境內債券在外資資產配置中依舊具有重要意義,我們認爲,未來支撐境外機構持續增持人民幣債券資產的積極因素更多,外資中長期或重回持續增持人民幣債券資產的趨勢。

風險因素:地緣政治的不確定性或外資風險偏好;國內經濟基本面修復不及預期,疊加美聯儲超預期緊縮,導致中美利差進一步倒掛;海外非美經濟體衰退程度超預期或支撐美元指數,對人民幣形成被動貶值壓力。

注:本文來自中信證券研究部已於2023年12月19日發布的《債市啓明系列20231219 - 11月外資持債緣何創新高》,報告分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:11月外資持債緣何創新高?

地址:https://www.iknowplus.com/post/63094.html