三季度貨幣政策報告解讀:貨幣寬松周期或繼續

中國人民銀行2023年11月27日發布《2023年第三季度中國貨幣政策執行報告》,我們的解讀如下:

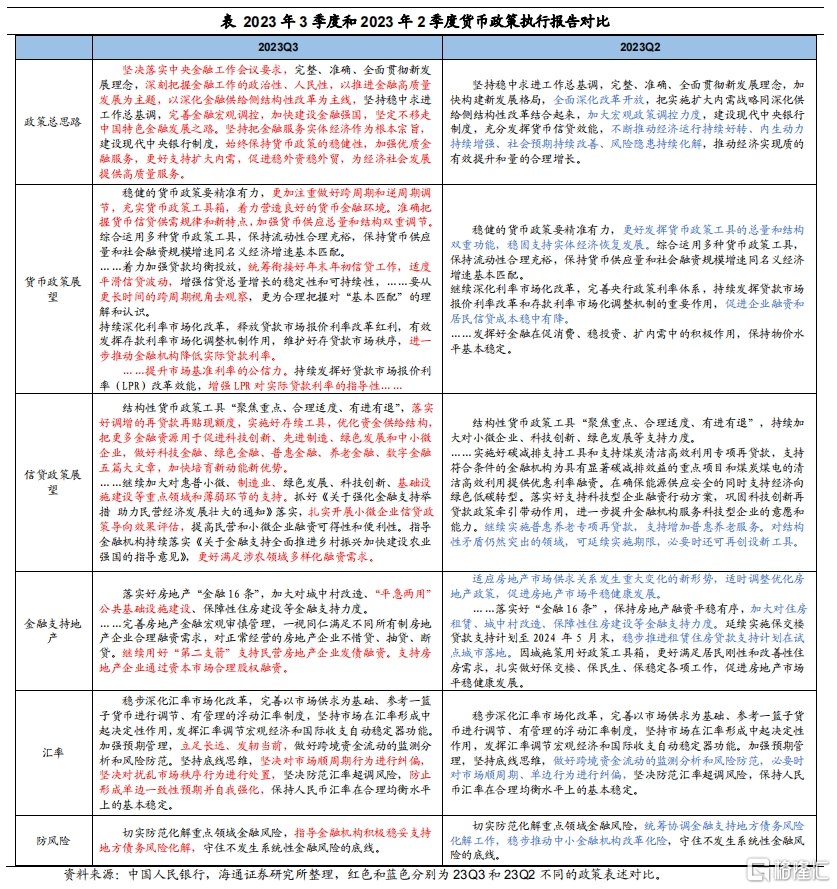

對於下階段的貨幣信貸展望,報告增加了“更加注重做好跨周期和逆周期調節,充實貨幣政策工具箱”的表述。對於下一階段的利率,報告提出“提升市場基准利率的公信力”、“進一步推動金融機構降低實際貸款利率”。這意味着,政策將繼續通暢利率傳導機制,推動實體融資成本降低。

我們認爲,盡管名義利率已經回落,考慮到通脹處於低位,預計貨幣政策進一步穩健寬松,來降低實體部門的實際融資成本。政策利率仍有一定調整空間,包括銀行間的資金利率和銀行存款利率。

對於房地產領域以及防風險的表態,報告基本延續中央金融工作會議的思路,包括“一視同仁滿足不同所有制房地產企業合理融資需求”、“配合地方政府穩妥化解存量、嚴格控制增量”。近期,部分化風險政策已經在推進,預計接下來將加快落實見效。

風險提示:海外經濟政策超預期

1個人房貸利率再創新低

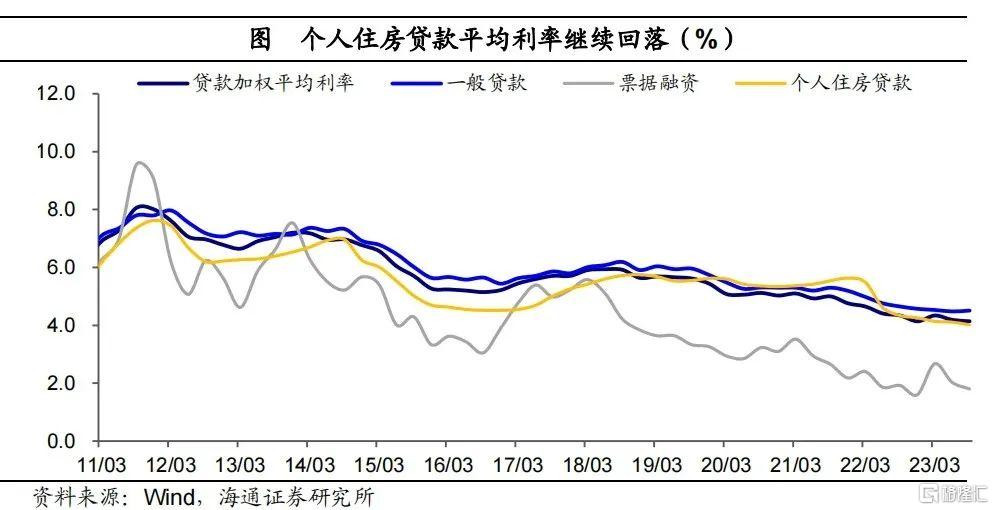

個人住房貸款平均利率再創新低。央行公布9月金融機構新發放貸款加權平均利率爲4.14%,較6月繼續回落5bp,回到去年12月時的最低點。從分項看,一般貸款利率環比6月小幅回升3bp;在系列住房信貸政策調整後,9月的個人住房貸款利率繼續回落9bp至4.02%,爲有統計數據以來的最低水平。另外票據利率繼續明顯回落23bp,至1.8%。

2貨幣政策:繼續穩健寬松基調

專欄一中,央行總結了今年以來實施的一系列利率政策,並指出利率傳導效果明顯增強,融資成本穩中有降,有效支持了實體經濟穩定增長。

對下一階段,央行表示,將繼續實施穩健的貨幣政策,持續發揮LPR改革效能和存款利率市場化調整機制作用,落實好已出台的降低存量房貸利率等一系列政策,推動企業居民融資成本穩中有降,發揮好貨幣政策促消費、穩投資、擴內需作用,推動經濟持續回升向好。

我們認爲,往後看貨幣政策或進一步穩健寬松,降低實際利率。考慮到通脹仍處於低位,這意味着當前的實際利率還較高。貨幣政策或需要進一步穩健寬松,來降低實體部門的實際融資成本。

3如何理解“盤活存量資金”

專欄二中,央行對盤活存量資金的內涵和作用進行了詳細解釋,並且指出分析新階段的金融指標要有更多元的視角。

盤活存量資金、提高使用效率,意味着信貸結構要有增有減。“增”指的是,要持續加強對重大战略、重點領域和薄弱環節的優質金融服務,優化資金供給結構。“減”指的是,不同成分之間會有所更替,信貸需求結構也會隨之調整。比如,房地產貸款比重趨降;部分地方融資平台貸款會被逐步償還;直接融資比重提升等。

由此,央行也指出,信貸結構中“增”的一面和“減”的一面在時間上可能不同步,有時會導致短期信貸增長出現一些波動,要避免對單月增量等高頻數據的過度解讀。除了信貸總量增長外,還要看對重點領域的融資支持;也可以關注涵蓋更全面的社會融資規模,或者拉長時間觀察累計增量、余額增速等變化。

我們認爲,接下來將提升對存量貸款的持續效用的關注,就如對下一階段的展望中提到的“盤活存量貸款、提升存量貸款使用效率、優化新增貸款投向對支撐經濟增長同等重要”。

4加強與財政政策的協同配合

專欄三中,央行總結了近年來積極主動加強貨幣政策與財政政策協同的舉措與效果。具體來看,央行主要通過三方面舉措有力支持了積極財政政策的實施:

一是熨平日常財政收支的影響。體現爲持續加強日常的流動性管理,做好對財政收支變化的跟蹤預判,靈活運用公开市場逆回購等工具進行對衝。二是支持政府債券集中發行。一方面前瞻性通過降准、公开市場操作等多種渠道加大流動性供應,平滑可能的短期衝擊;另一方面在貨幣政策操作中廣泛使用國債、地方債作爲質押品,配合財政部積極开展國債做市支持操作,增強投資吸引力。三是協同促進經濟結構調整優化。通過建立健全激勵機制,可有效引導銀行優化信貸結構,進一步增加對重大战略、重點領域和薄弱環節的資金供給,與財政政策協同推進經濟結構調整。

下階段,央行表示,結合政府債券增發的形勢需要,將進一步加強與財政政策的協調配合,加快債券市場建設,優化國債持有結構,實現國債投資主體多元化。

我們認爲,明年的財政政策,包括廣義財政有望更加積極,貨幣政策預計也將繼續形成有力支持。總量上,新一輪財政發力、地方化債等,通常離不开穩健寬松的貨幣環境,再考慮到經濟的穩增長壓力,我們預計,到明年存款准備金率、政策利率的調整仍有空間。結構上,結構性貨幣工具或仍將發揮重要作用,必要時,央行也可能繼續增加額度或者創設新工具來支持重點領域和薄弱環節。

5金融支持民營經濟

專欄四中,央行對於金融支持民營經濟發展做出了新的計劃安排。央行表示,貨幣信貸政策已經在不斷提升支持民營企業質效,具體包括持續加大貨幣政策支持力度;拓寬民營企業融資渠道;全面提升融資服務水平。同時,金融支持民營經濟也取得了積極成效,尤其是民營企業深度參與的新動能領域。

下一步,央行將繼續加大貨幣政策對民營小微企業的傾斜力度,抓好已出台政策文件落實,對金融支持民營經濟發展作出系統性安排,引導金融機構樹立“一視同仁”理念。

6兼顧穩增長與防風險

對於下階段的貨幣信貸展望,報告增加了“更加注重做好跨周期和逆周期調節,充實貨幣政策工具箱”的表述,並提出“准確把握貨幣信貸供需規律和新特點,加強貨幣供應總量和結構雙重調節。”對於信貸節奏,報告表示要,“着力加強貸款均衡投放,統籌銜接好年末年初信貸工作,適度平滑信貸波動”,我們認爲,未來信貸大月、小月之間可能適度平滑,增強信貸增長的穩定性。

對於下一階段的利率,報告提出“提升市場基准利率的公信力”、“增強LPR對實際貸款利率的指導性”、“進一步推動金融機構降低實際貸款利率”。這意味着,政策將繼續通暢利率傳導機制,推動實體融資成本降低。我們認爲,盡管名義利率已經回落,考慮到通脹處於低位,貨幣政策或需要進一步穩健寬松,來降低實體部門的實際融資成本。政策利率仍有一定調整空間,包括銀行間的資金利率和銀行存款利率。

對於房地產領域以及防風險的表態,報告基本延續中央金融工作會議的思路,包括“一視同仁滿足不同所有制房地產企業合理融資需求”、“配合地方政府穩妥化解存量、嚴格控制增量”。近期,部分化風險政策已經在推進,預計接下來將加快落實見效。

此外,對於匯率風險,三季度報告着墨較多,新增“立足長遠、發軔當前”、“堅持底线思維,堅決對市場順周期行爲進行糾偏,堅決對擾亂市場秩序行爲進行處置,堅決防範匯率超調風險,防止形成單邊一致性預期並自我強化”等,集中體現了央行穩匯率的決心。

風險提示:海外經濟政策超預期

注:本文來自海通證券於2023年11月28日發布的《貨幣寬松周期或繼續——3季度貨幣政策報告解讀(海通宏觀 應鎵嫺、梁中華)》,分析師:應鎵嫺、梁中華

標題:三季度貨幣政策報告解讀:貨幣寬松周期或繼續

地址:https://www.iknowplus.com/post/56254.html