歐央行控通脹決心更強

核心觀點

結論

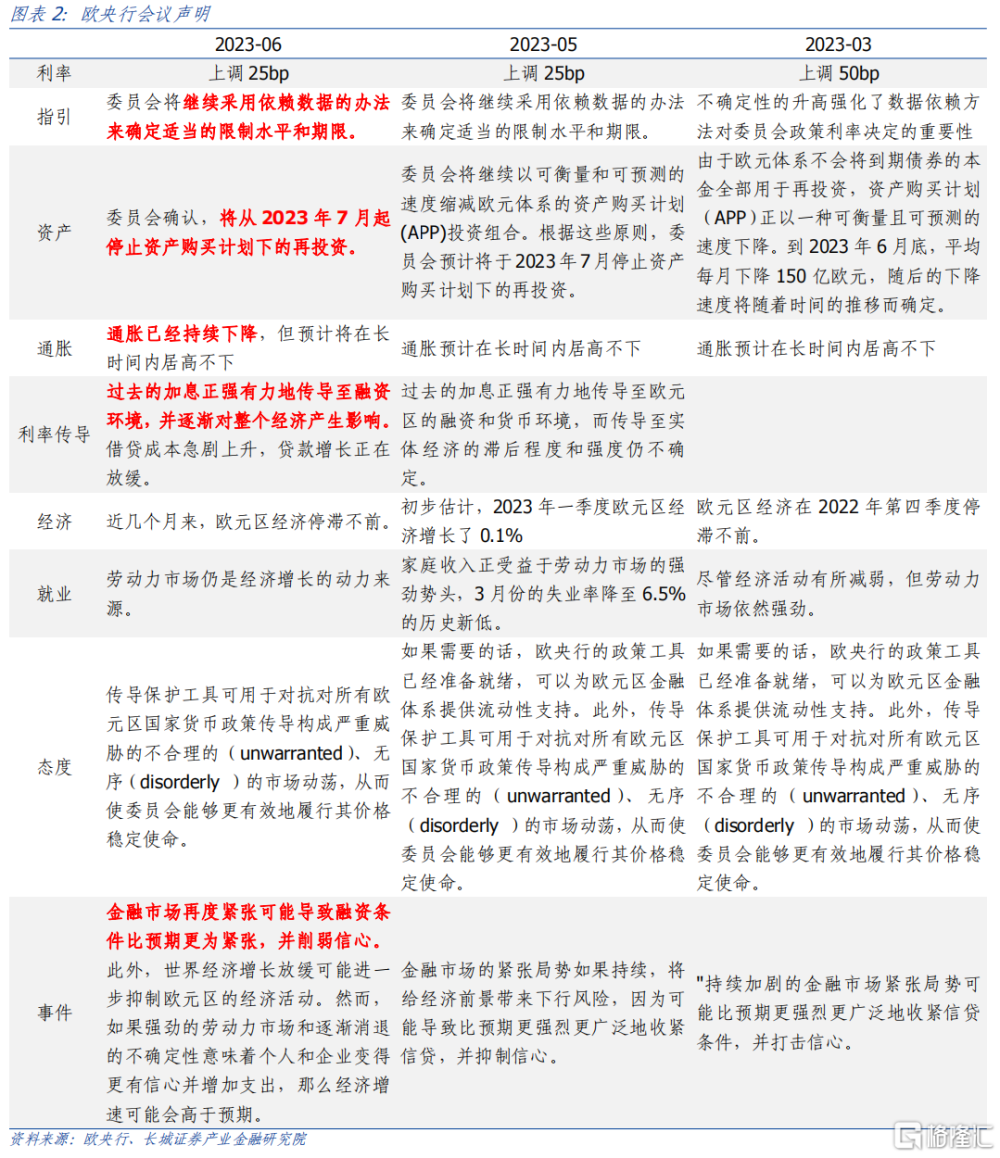

歐央行6月加息25bp,符合預期。2022年7月至今,歐央行已經加息8次,累計400bp,利率創2008年7月以來新高。在歐元區發生技術性衰退的情況下,歐央行依然明確了繼續加息的態度,其控制通脹的決心更強。不過鑑於經濟高度不確定性,其加息節奏或將依賴於經濟數據。

數據

北京時間6月15日晚,歐央行繼續加息25bp,主要再融資利率上調至4.00%,隔夜存款利率上調至3.50%,隔夜貸款利率上調至4.25%。

要點

歐央行加息路徑完全兌現了我們之前的預期。在《20221216過早放慢加息、高通脹或持續更久》的報告中,我們認爲“歐央行2023年2月和3月可能分別加息50bp,然後二季度再累計加息50bp,將主要再融資利率提升至4.00%。”歐央行6月份加息25bp後,其2023年上半年的加息路徑完全符合我們去年底的預期。

歐央行行長直言“很可能在7月份繼續加息”。在會議後的新聞發布會,歐央行行長拉加德表示“除非我們的基准發生實質性變化,否則我們將在下次會議上繼續加息。我們並沒有考慮暫停”。對比歐央行和美聯儲本輪加息周期,我們認爲,歐央行目標更加堅定,前瞻指引更加明確,沒有出現鴿、鷹頻繁轉換給市場帶來的預期紊亂。

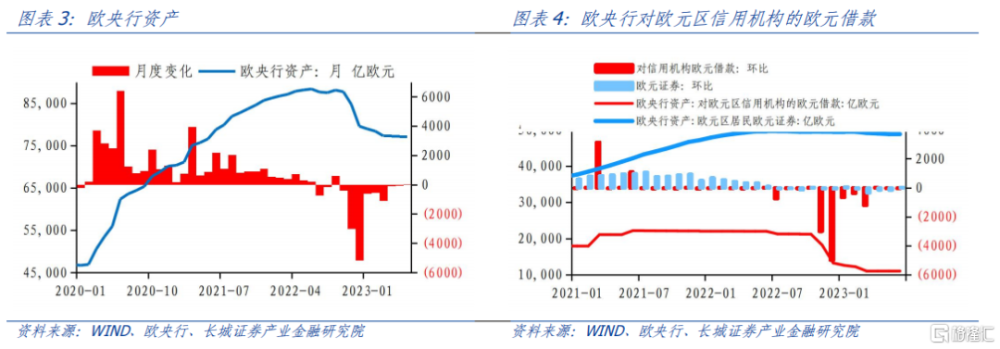

銀行業危機後,歐央行明顯放緩了縮表速度,不過歐央行明確表示“將從2023年7月起停止資產購买計劃下的再投資”,縮表或將重新提速。受銀行業風險影響,歐央行對歐元區信用機構借款4月份增加了1.76億歐元,5月份減少了0.08億歐元,幾乎停止了對歐元區金融機構的緊縮。不過隨着7月份歐央行停止到期證券的本金再投資,那么APP組合內的資產規模將會快速下降。

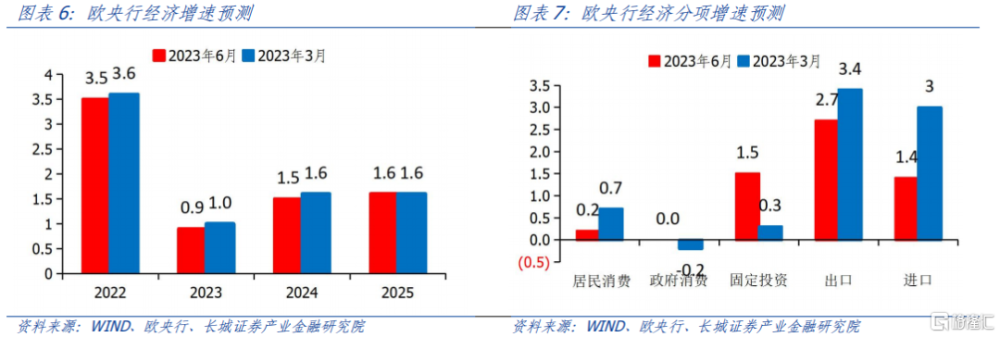

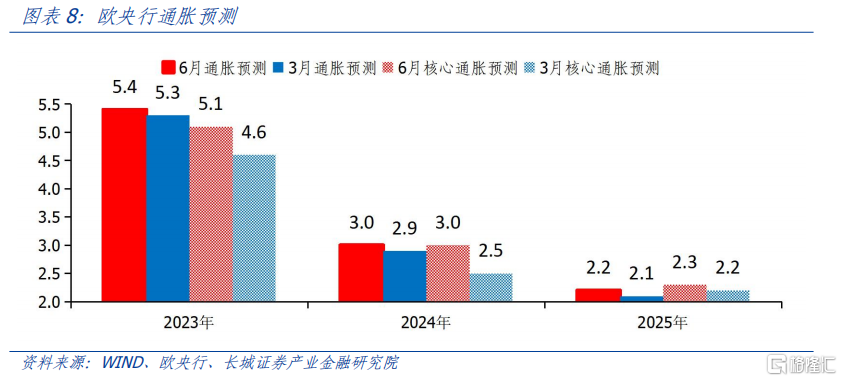

歐央行預測下調經濟增速,上調通脹,尤其是核心通脹。歐央行將2023年經濟增速預測從1.0%下調至0.9%,其中居民消費增速從0.7%下調至0.2%。歐央行將2023年通脹預測從5.3%上調至5.4%,核心通脹預測從4.6%上調至5.1%。

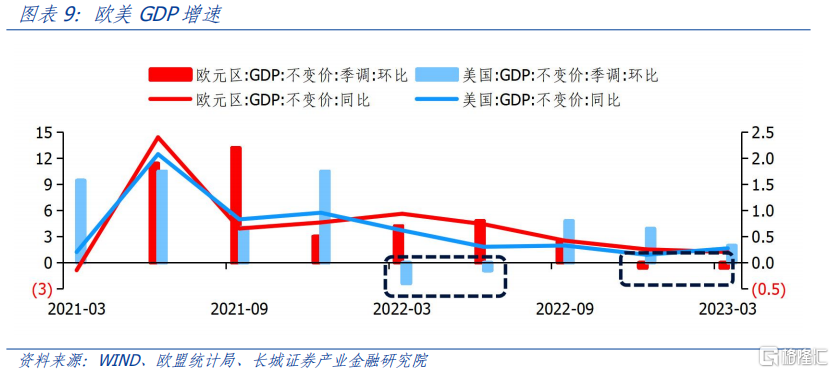

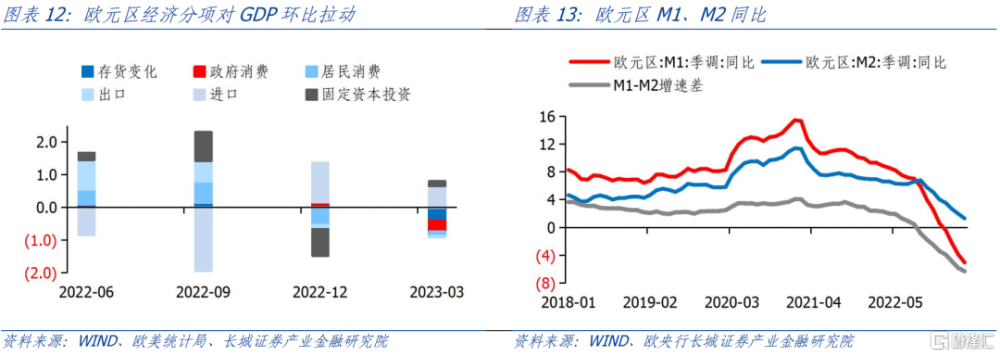

歐元區連續兩個季度GDP環比增長,陷入技術性衰退。歐元區2022年四季度衰退主要是居民消費和投資,2023年一季度衰退主要是財政和存貨變化。在技術性衰退的背景下,歐央行明確了貨幣緊縮的態度,其對抗通脹的決心強於美聯儲。雖然歐元區經濟可能繼續維持負增長,但歐央行持續加息有助於通脹穩定回落。

1

歐央行繼續加息25bp

北京時間6月15日晚,歐央行繼續加息25bp,主要再融資利率上調至4.00%。2022年7月至今,歐央行已經加息8次,累計400bp,利率創2008年7月以來新高。在緊縮的貨幣政策影響下,歐元區經濟在2022年四季度和2023年一季度連續環比負增,出現技術性衰退,不過衰退幅度較淺。同時,歐元區5月通脹6.1%,雖然回落但依然處於高位。我們認爲,歐央行仍有必要繼續加息,但鑑於經濟高度的不確定性,其加息節奏或將依賴於經濟數據。

歐央行加息路徑完全兌現了我們之前的預期。在的報告中,我們認爲“歐央行2023年2月和3月可能分別加息50bp,然後二季度再累計加息50bp,將主要再融資利率提升至4.00%。” 歐央行6月份加息25bp後,其2023年上半年的加息路徑完全符合我們去年底的預期。

歐央行行長直言“很可能在7月份繼續加息”。在會議後的新聞發布會,歐央行行長拉加德表示“除非我們的基准發生實質性變化,否則我們將在下次會議上繼續加息。我們並沒有考慮暫停”。對比歐央行和美聯儲本輪加息周期,我們認爲,歐央行目標更加堅定,前瞻指引更加明確,沒有出現鴿、鷹頻繁轉換給市場帶來的預期紊亂。即使在銀行業危機最嚴峻的3月份,歐央行也兌現承諾加息50bp,這有利於穩定通脹預期,防止市場情緒偏好反彈。

歐央行會議新聞稿表示,經濟正在放緩,通脹正在下降,但目標遠遠未完成。在通脹部分,歐央行增加了“通脹已經持續下降”的表述,說明貨幣緊縮取得了一定效果。歐央行強調“過去的加息正強有力底傳導至至融資環境,並逐漸對整個經濟產生影響”。歐央行取消了3月和5月會議中“如果需要的話,歐央行的政策工具已經准備就緒,可以爲歐元區金融體系提供流動性支持”。這可能暗示歐元區銀行業壓力最嚴峻的時刻已經度過。但歐央行也提示了“金融市場再度緊張可能導致融資條件比預期更爲緊張,並削弱信心”的風險。

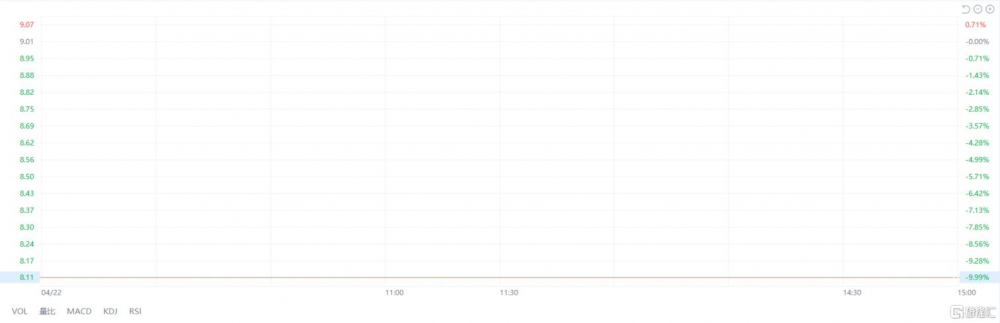

銀行業危機後,歐央行明顯放緩了縮表速度。4月份和5月份歐央行資產規模分別減少了98億和62億歐元,遠低於3月份的1098億歐元。其中,歐央行對歐元區信用機構借款4月份增加了1.76億歐元,5月份減少了0.08億歐元,幾乎停止了對歐元區金融機構的緊縮。這與美聯儲面對銀行業危機的操作完全不同,美聯儲在3月份大幅放水,而又在4月和5月大幅緊縮,導致3月至今,美聯儲總資產不降反升。

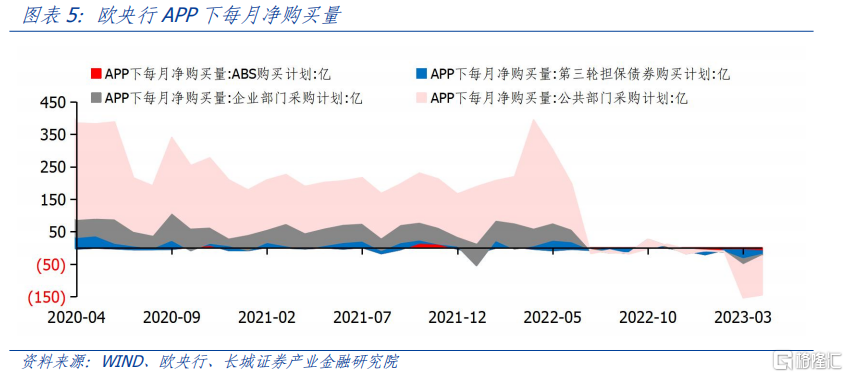

歐央行明確表示“將從2023年7月起停止資產購买計劃下的再投資”,歐央行縮表或將重新提速。從3月份开始,歐央行就开始加快資產購买計劃(APP)的減產規模。3月淨購买量是-153.92億歐元,4月淨購买量是-144.90億歐元,遠遠超過2022年7月至2023年2月的合計淨購买量-56.33億。隨着7月份歐央行停止到期證券的本金再投資,那么APP組合內的資產規模將會快速下降。

2

歐央行下調經濟,上調通脹預測

歐央行略微下調2023經濟增速預測。歐央行將2023年經濟增速預測從1.0%下調至0.9%。雖然整體增速下調幅度並不大,但歐央行對經濟分項預測的調整較大。其中居民消費作爲GDP中最爲重要的一項,歐央行將2023年GDP居民消費增速從0.7%下調至0.2%。歐央行貨幣緊縮對歐元區居民消費的抑制作用較強。同時,歐央行將2023年失業率預測從6.6%下調至6.5%,說明勞動力市場比預期更加強韌。

歐央行上調2023通脹預測,尤其是核心通脹。歐央行將2023年通脹預測從5.3%上調至5.4%,核心通脹預測從4.6%上調至5.1%。可以看到,核心通脹上調幅度更大。主要原因就是在整體通脹中,2023年能源價格較2022年明顯下降,而勞動力市場緊張,經濟韌性強導致核心通脹強於之前的預期。歐央行對單位勞工成本的預測也從5.1%上調至5.6%,工資-通脹螺旋上升的壓力鏈條依然在持續運轉。

3

歐元區技術性衰退未改變貨幣緊縮態度

歐元區連續兩個季度GDP環比增長,陷入技術性衰退。根據歐盟統計局數據,2023年一季度歐元區實際GDP同比1.2%,環比-0.1%,而此前2022年四季度歐元區實際GDP也是環比-0.1%。經濟連續兩個季度收縮,可以判斷歐元區陷入技術性衰退。在2022年上半年,美國經濟也曾發生過技術性衰退,但之後美國財政擴張,消費旺盛,直到現在美國經濟依然維持堅韌。歐美的技術性衰退既有相似之處,又有不同之處。

相似之處在於,在技術性衰退過程中,歐洲和美國的財政都在收縮。在美國2022年上半年經濟衰退時,一、二季度美國GDP政府消費投資同比分別爲-1.61%和-1.25%,環比-0.57%和-0.41%。而2023年一季度歐元區GDP政府最終消費同比-1.0%,環比-1.6%,政府消費拉低了GDP環比0.34個百分點。

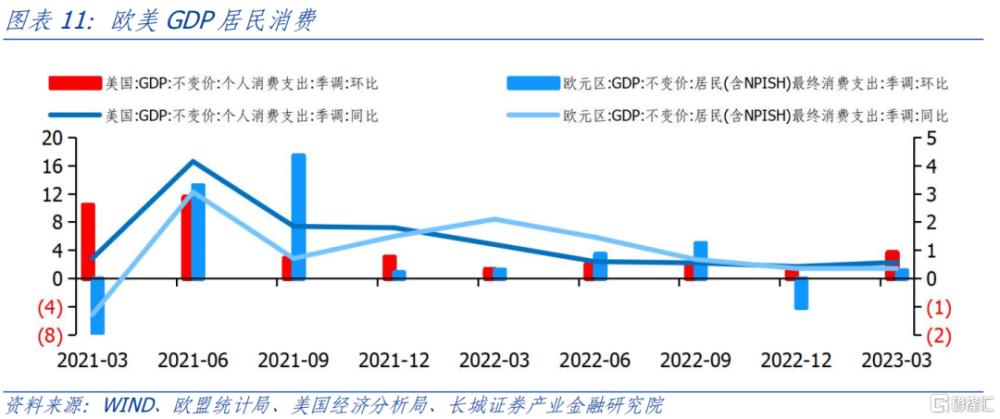

不同之處在於,在技術性衰退過程中,美國居民消費需求依然旺盛,而歐洲居民消費需求有所收縮。2022年上半年,美國GDP個人消費支出環比分別爲0.34%和0.51%,消費需求在繼續擴張。2022年四季度至2023年一季度,歐元區居民消費支出環比分別爲-1.03%和0.29%,消費需求整體在收縮。

在技術性衰退的背景下,歐央行明確貨幣緊縮的態度,其對抗通脹的決心強於美聯儲。歐元區2022年四季度衰退主要是居民消費和投資,2023年一季度衰退主要是財政和存貨變化。在歐央行繼續加息的作用下,金融和信貸環境繼續收縮,M1和M2增速持續下行,2023年4月M1同比-5.06%,M2同比1.27%,增速差降至-6.33%。雖然歐元區經濟可能繼續維持負增長,但歐央行持續加息有助於通脹穩定回落。

風險提示

金融風險集中爆發;歐央行加息超預期;國際局勢惡化;歐洲通脹反彈

注:本文爲長城證券2023年6月16日研報《歐央行控通脹決心更強——歐央行6月加息點評》,報告分析師:蔣飛S1070521080001、賀昕煜(研究助理)S1070122050027

標題:歐央行控通脹決心更強

地址:https://www.iknowplus.com/post/4982.html