供給衝擊下銀行貨基大賣,理財保險大买

主要觀點

【資金面】

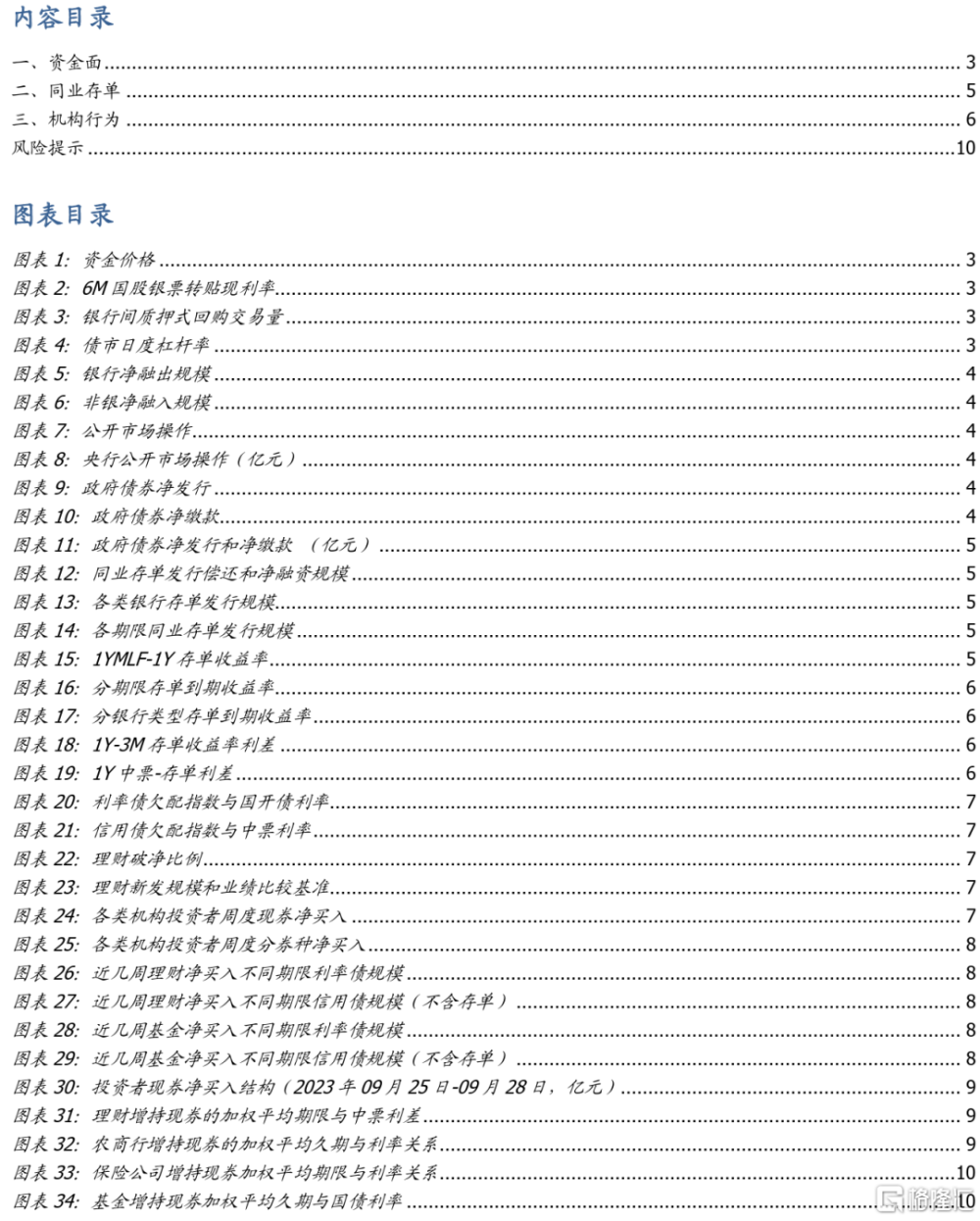

資金價格:R007和DR007分別收於3.01%(前值2.03%)和2.31 %(前值1.88%)。

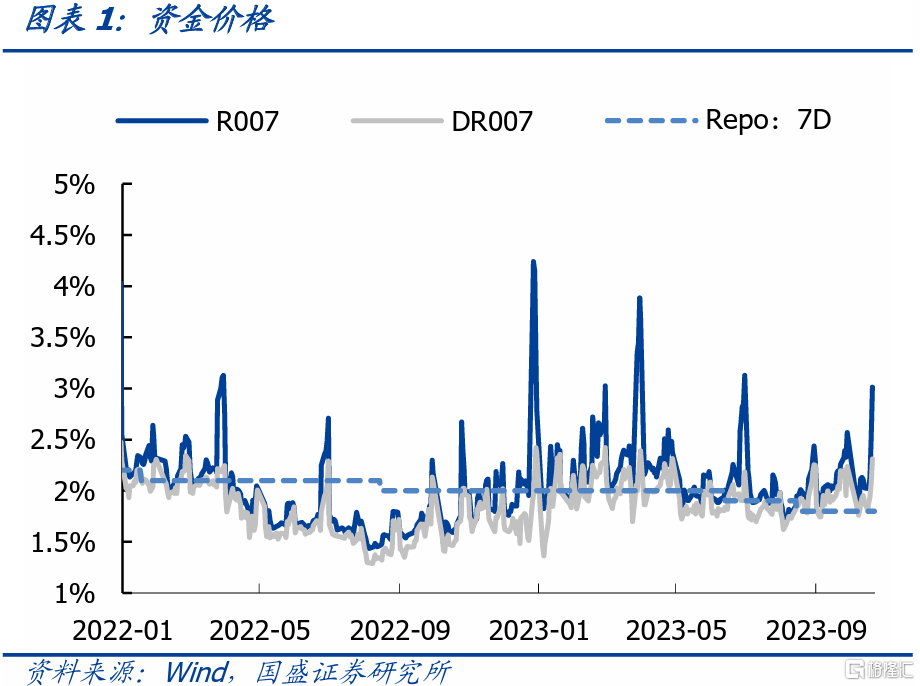

票據利率:6M國股(無三農)轉貼利率收於1.21%(前值1.28%)。

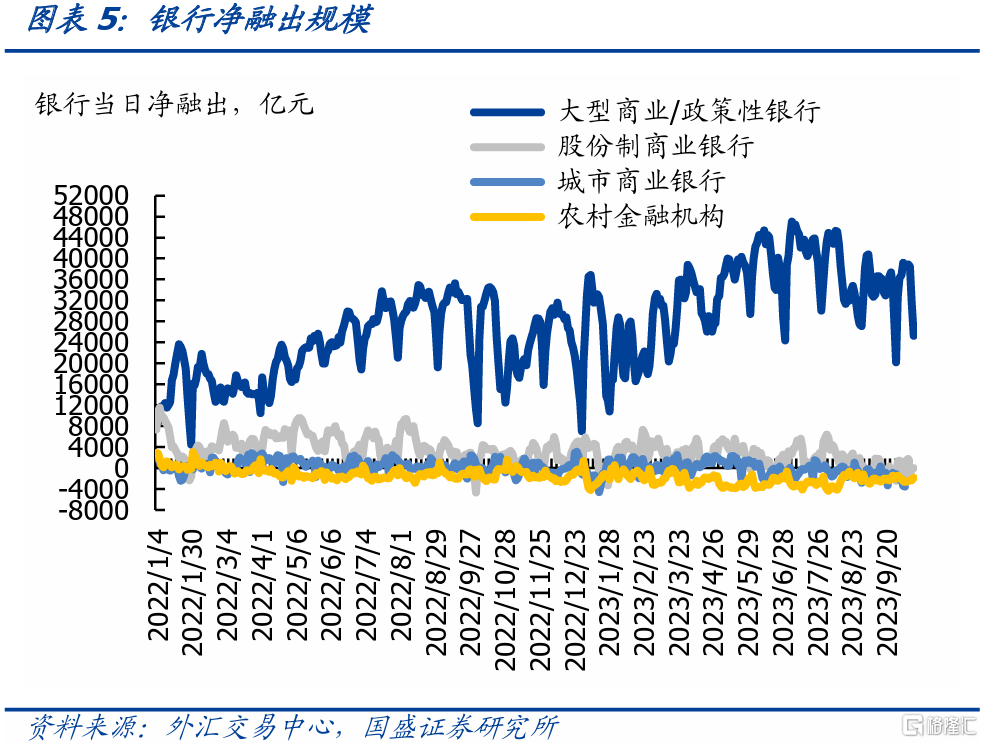

資金融出:大行淨融出規模上升至3.89萬億後回落至2.52萬億。

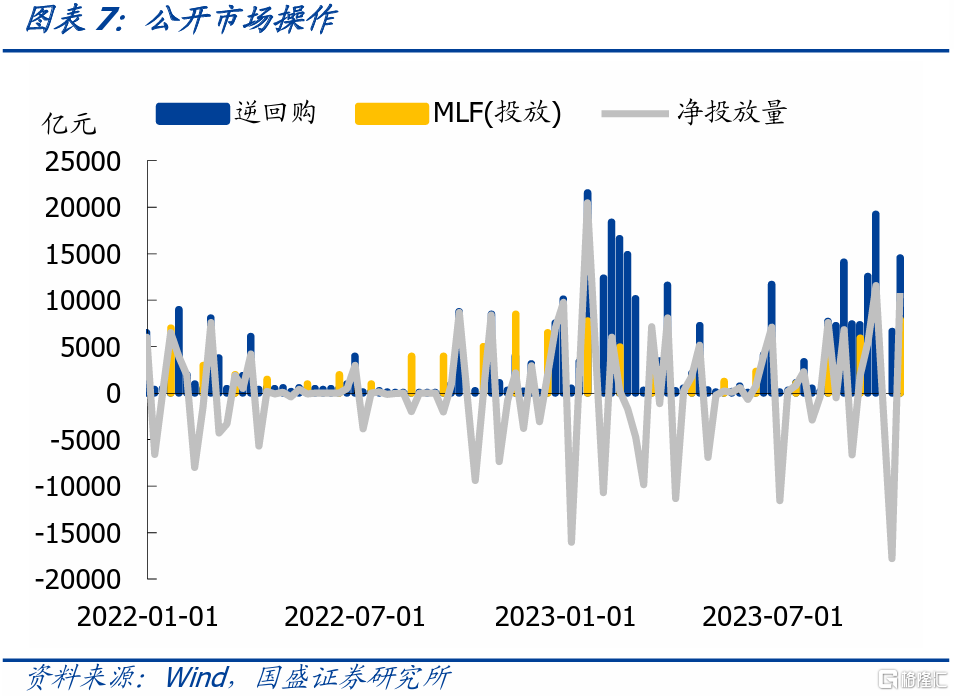

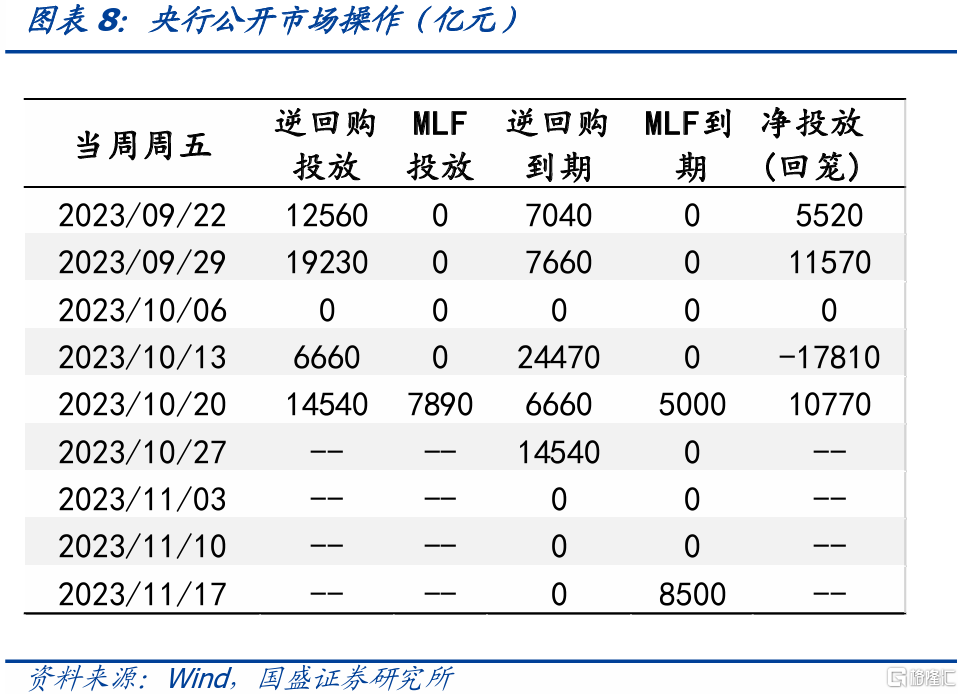

公开市場操作:央行逆回購投放14540億元,MLF投放7890億元,逆回購到期6660億元,MLF到期5000億元,合計淨投放10770億元。下周有14540億元逆回購到期。

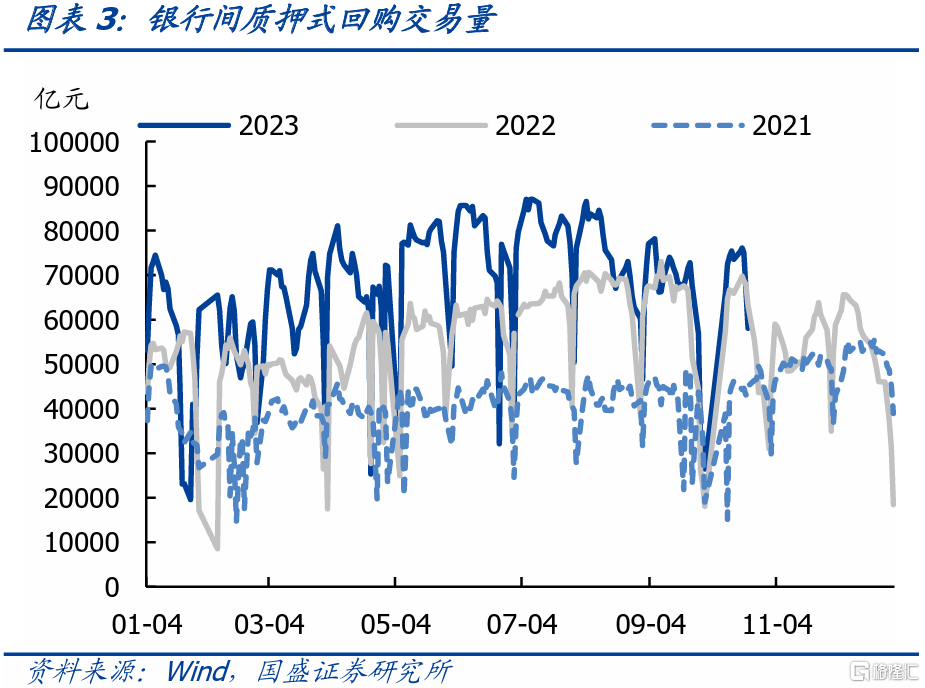

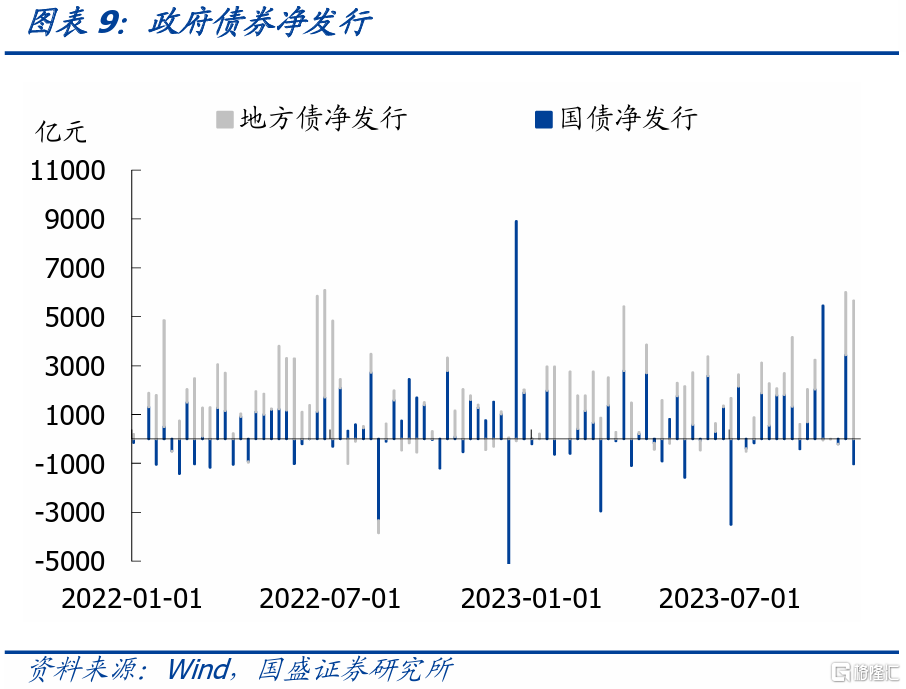

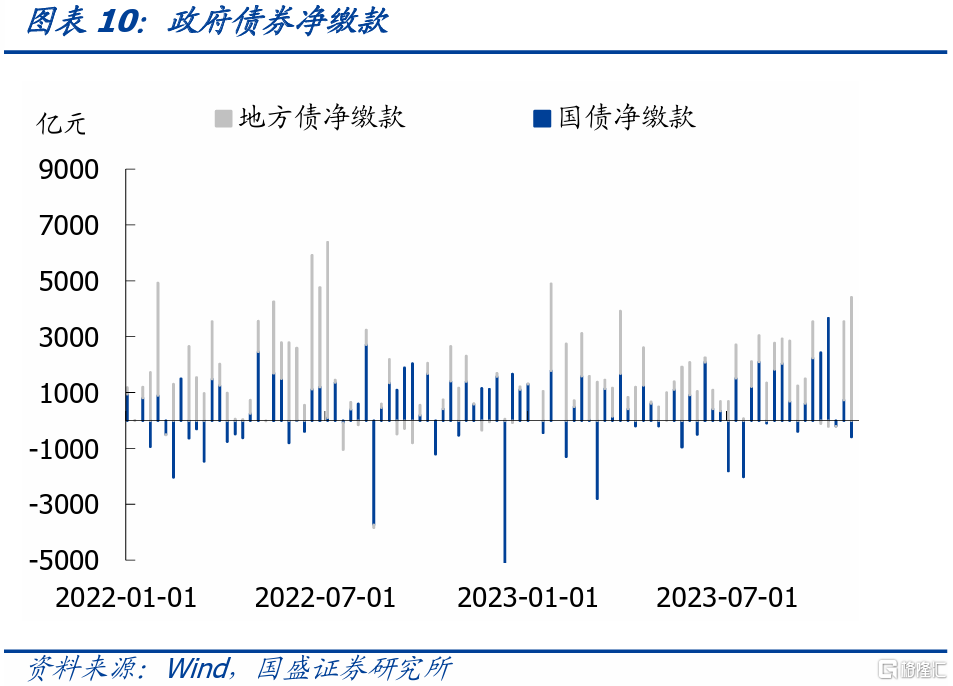

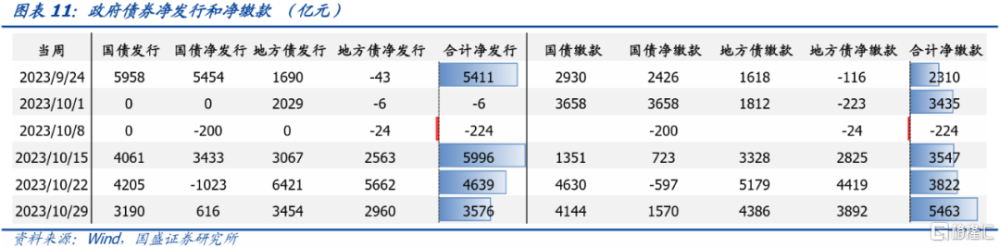

政府債券發行和繳款:本周國債淨發行-1023億元,地方債淨發行5662億元,政府債券合計淨發行4639億元;本周國債淨繳款-597億元,地方債淨繳款4419億元,合計淨繳款3822億元。下周政府債券淨發行合計3576億元,政府債券淨繳款合計5463億元。

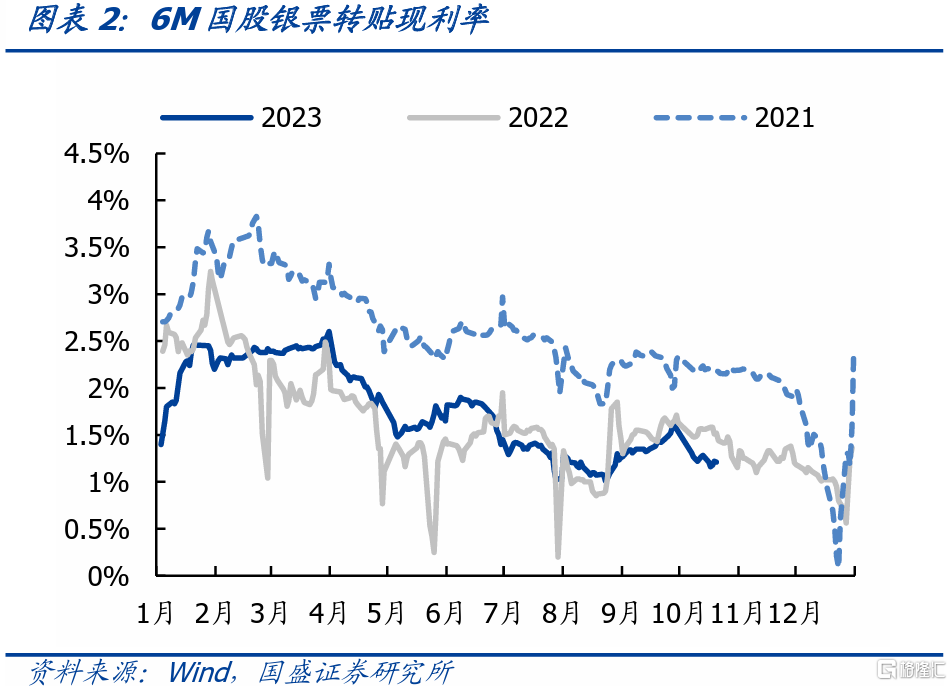

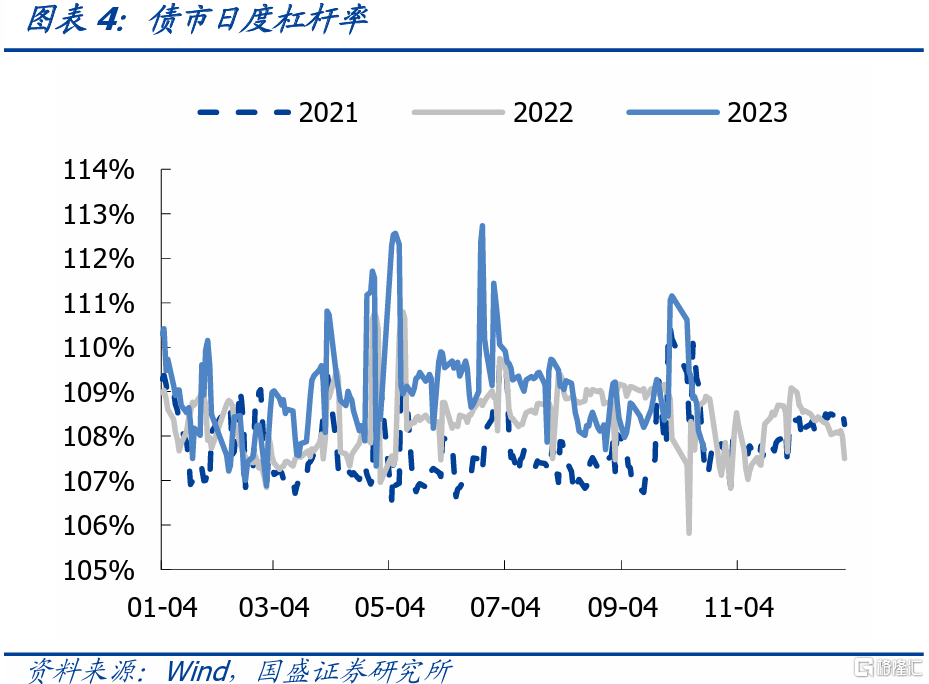

槓杆率:本周質押式回購交易量上漲至7.61萬億後回落至5.81萬億。銀行間市場槓杆率回落至107.69%(前值109.35%)。

【同業存單】

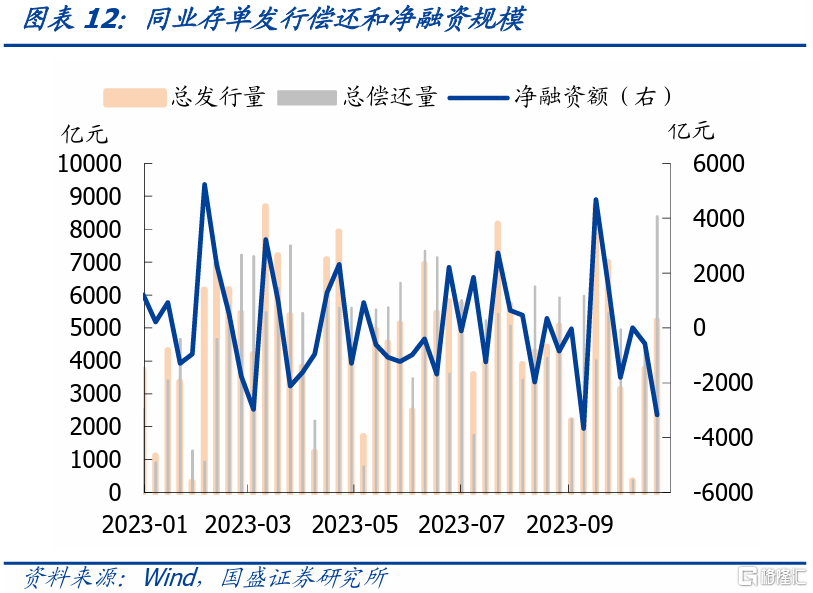

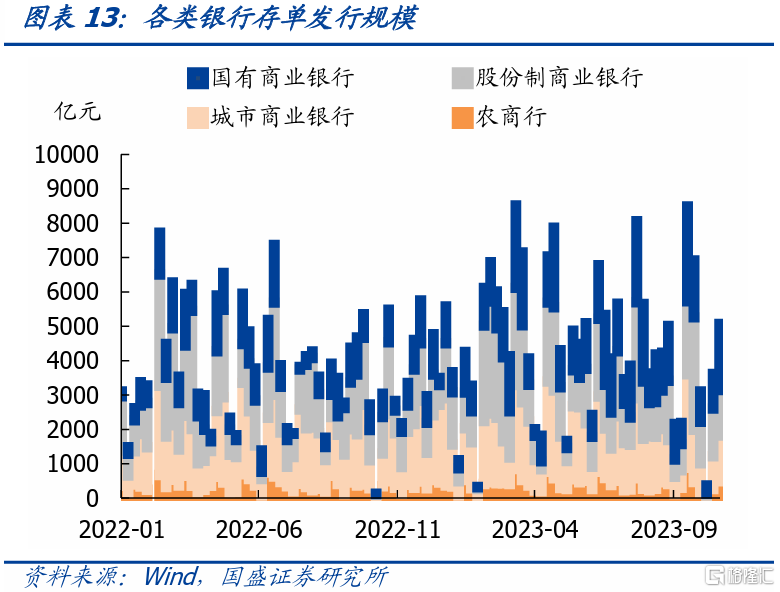

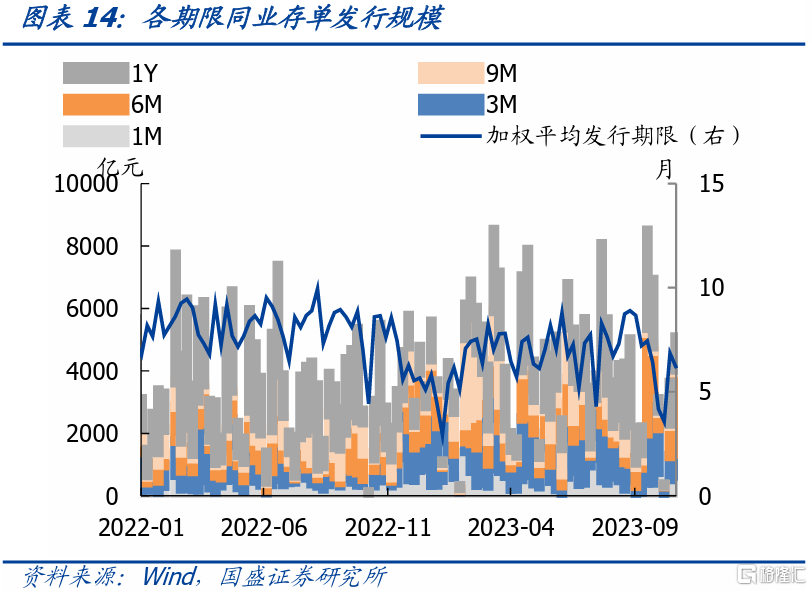

發行:同業存單發行5223億(前值3756億),淨融資-3171億(前值-568億)。分銀行類型:城商行發行1337億元,股份行發行1315億元,國有大行發行1926億元,農商行發行489億元。分期限類型:1M期限發650行億元,3M期限發行693億元,6M期限發行2614億元,9M期限發行89億元,1Y期限發行1021億元。

到期收益率:3M收益率上升14.3bps至2.45%,6M收益率上升10.48bps至2.54%,1Y收益率上升6bps至2.55%。

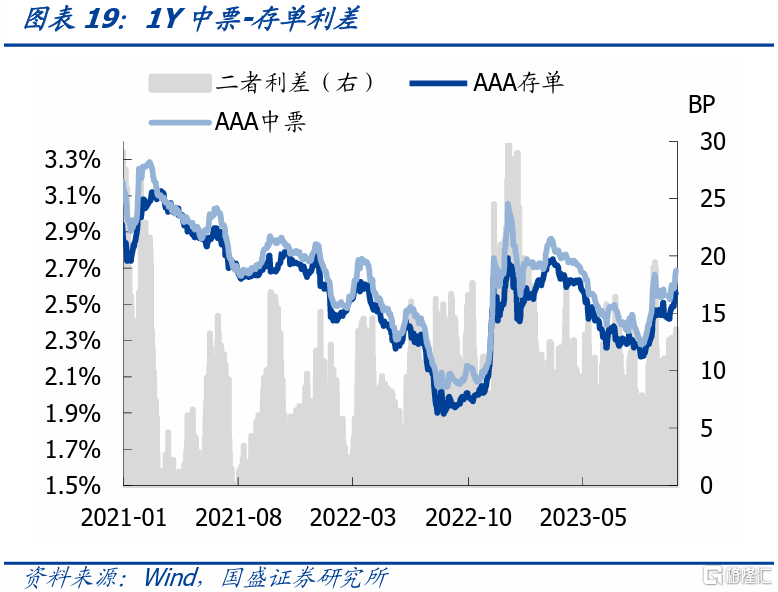

利差:1YMLF與存單利差收窄6bps至-5bp,1Y-3M期限利差收窄8.3bps至10.07bp,1Y中票-存單利差走闊3.17bps至13.65bp。

【機構行爲】

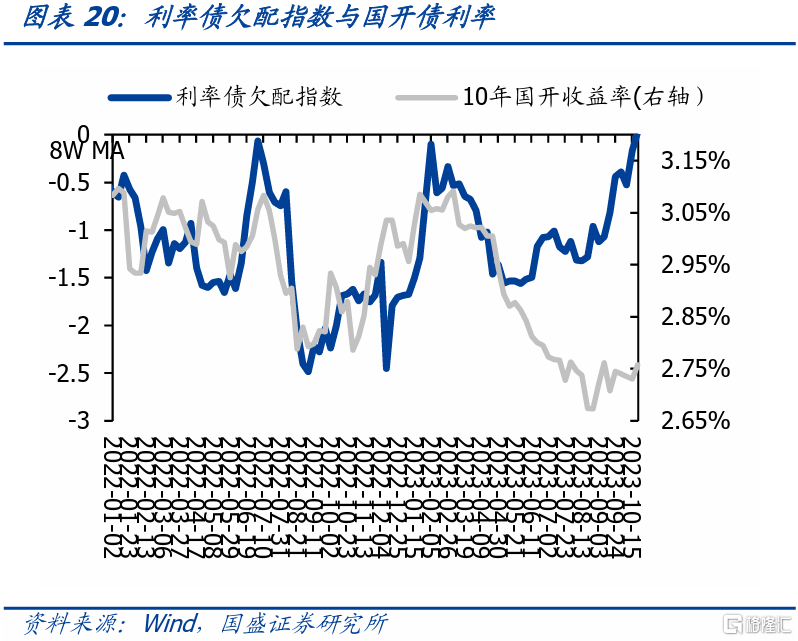

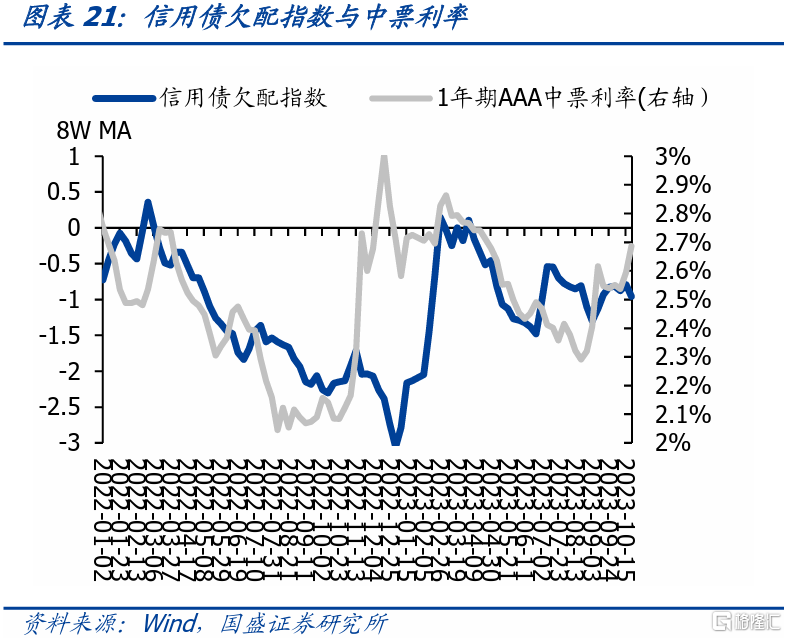

欠配情況:當周利率債欠配指數爲0.03(前值-0.17),利率債欠配程度緩解,信用債欠配指數爲-0.96(前值-0.79),信用債欠配程度加深。

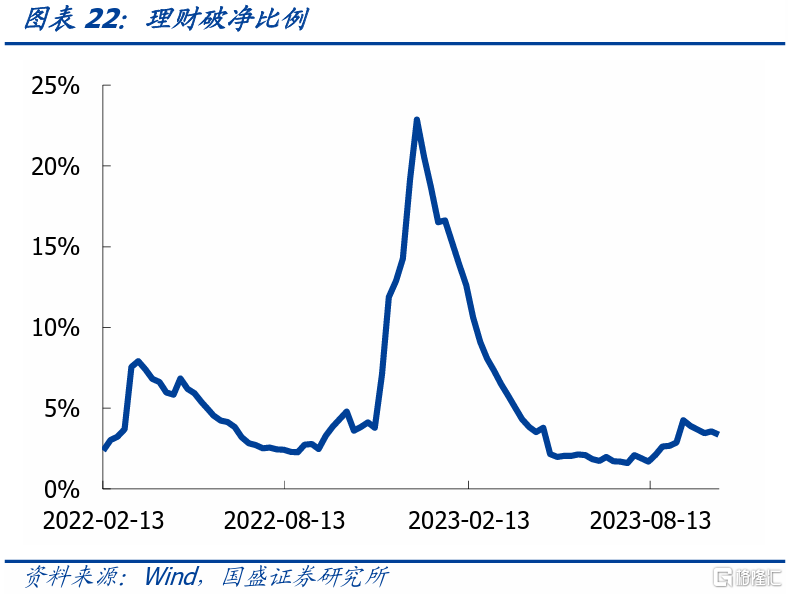

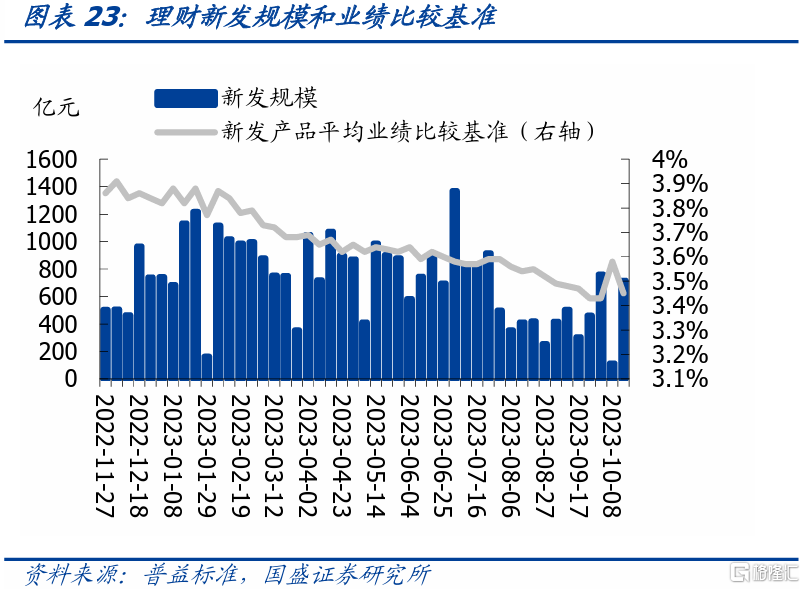

銀行理財:銀行理財破淨率3.37%,破淨率繼續下降。

現券淨买入:

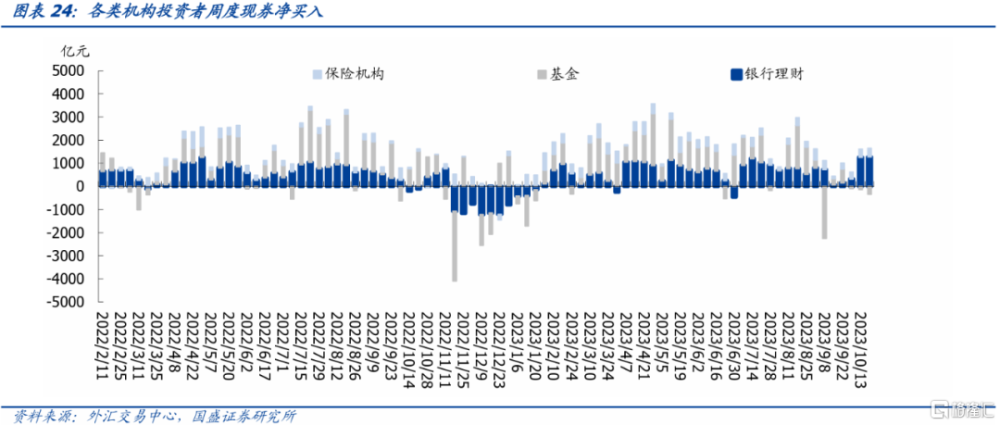

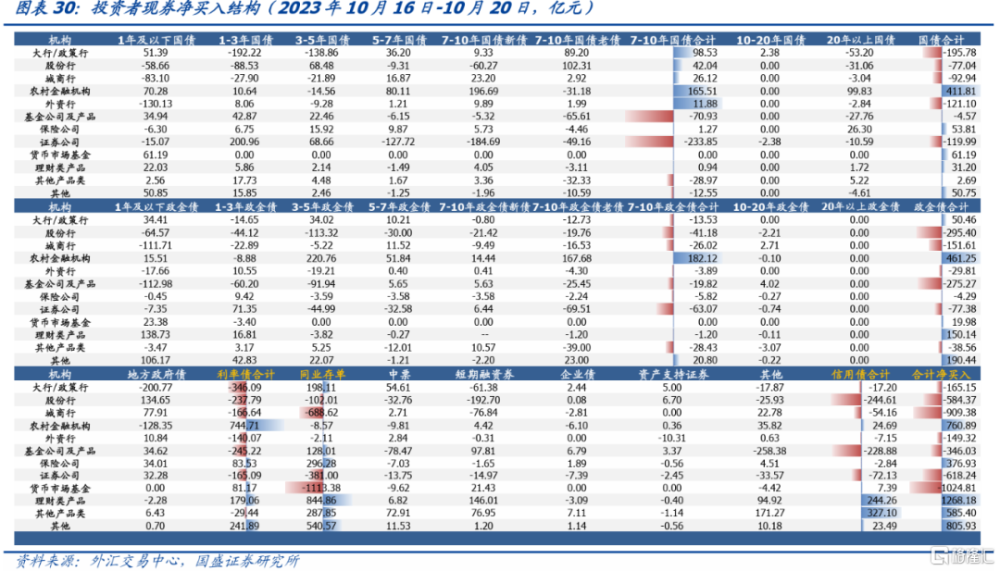

(1)總量來看,農商行、保險、理財都呈現淨买入,主要賣出機構爲股份行、城商行、券商、基金和貨幣基金。農商行淨增持761億元,保險淨增持377億元,理財淨增持1268億元。

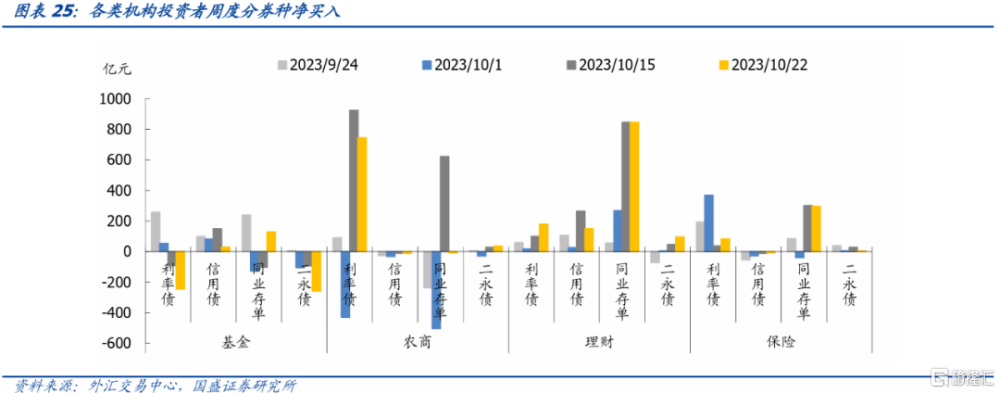

(2)分券種來看,農商行主要增持利率債,理財和保險主要增持存單,基金主要減持利率債和二永債,貨幣基金大幅減持存單。存單方面,貨幣基金淨減持存單1113億元,存單主要由保險和理財承接,保險淨增持存單296億元,理財淨增持存單845億元;利率債方面,基金淨減持利率債245億元,利率債主要由農商行承接,農商行淨增持利率債745億元;二永債方面,基金淨減持258億元,其他產品類淨增持二永債171億元。

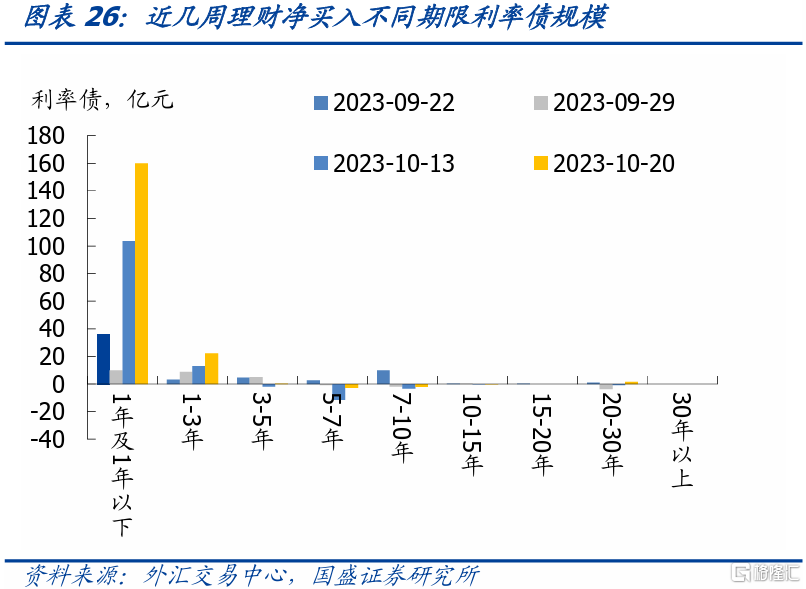

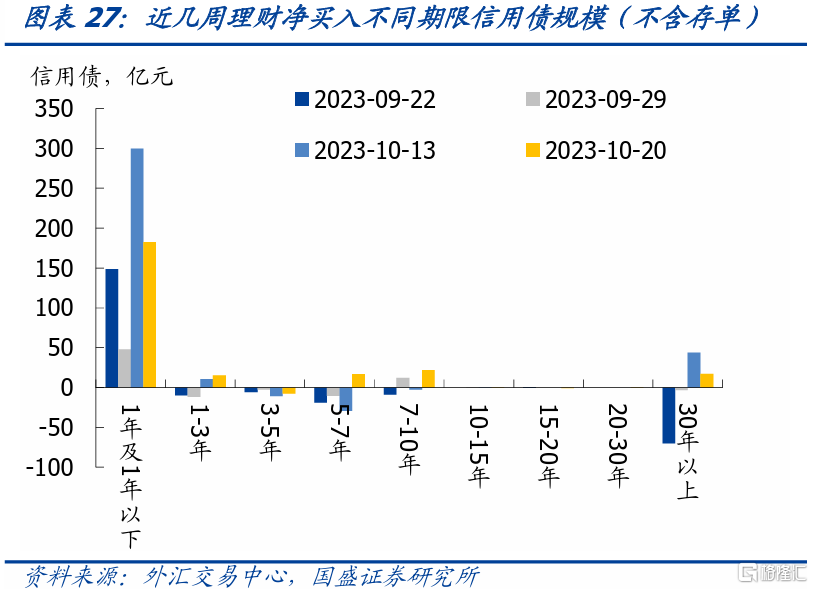

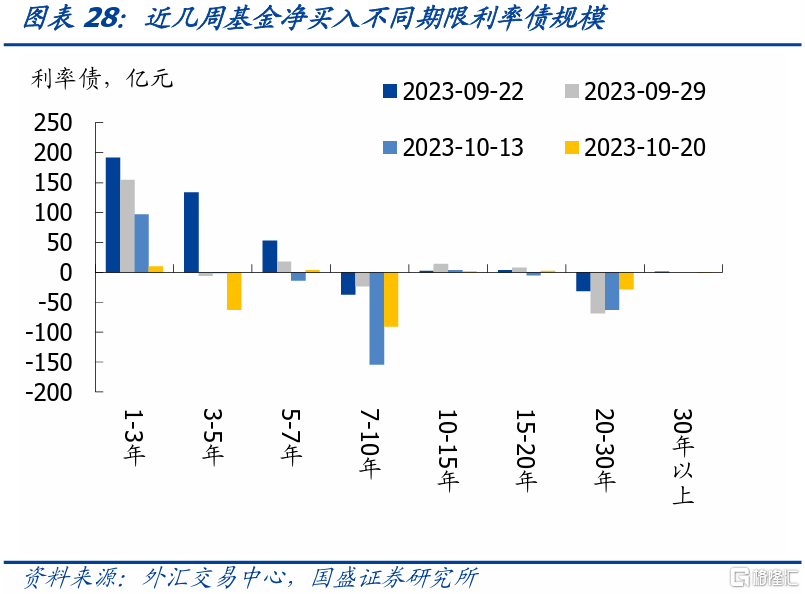

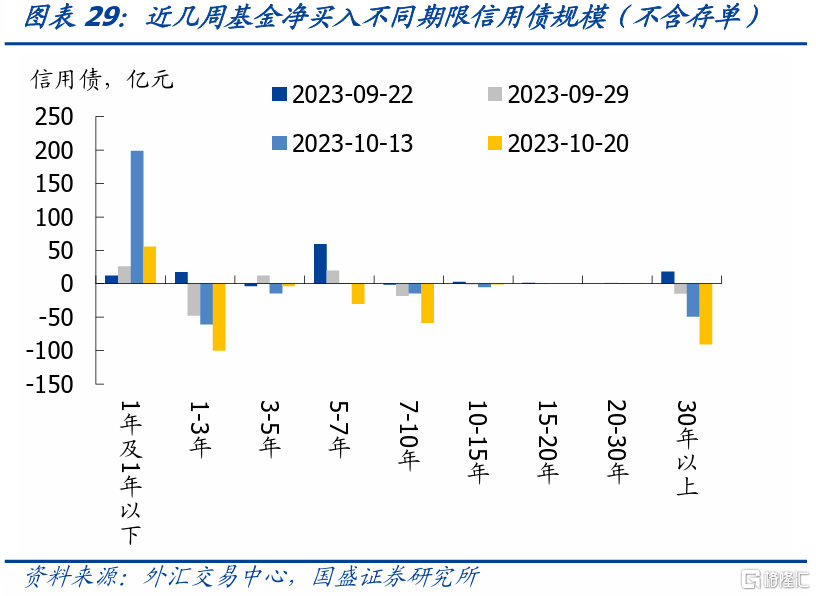

(3)分期限來看,農商主要增持3-5年、7-10年政金債和7-10年國債。理財淨增持1年及以下利率債和信用債分別160億元和183億元,淨增持1年以上利率債和信用債分布19億元和62億元。基金主要減持1年及以下、3-5年和7-10年利率債。

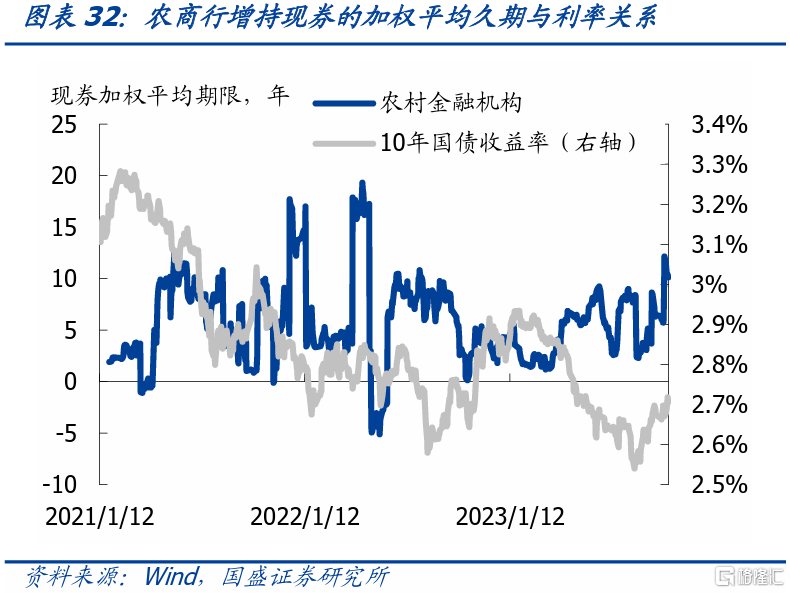

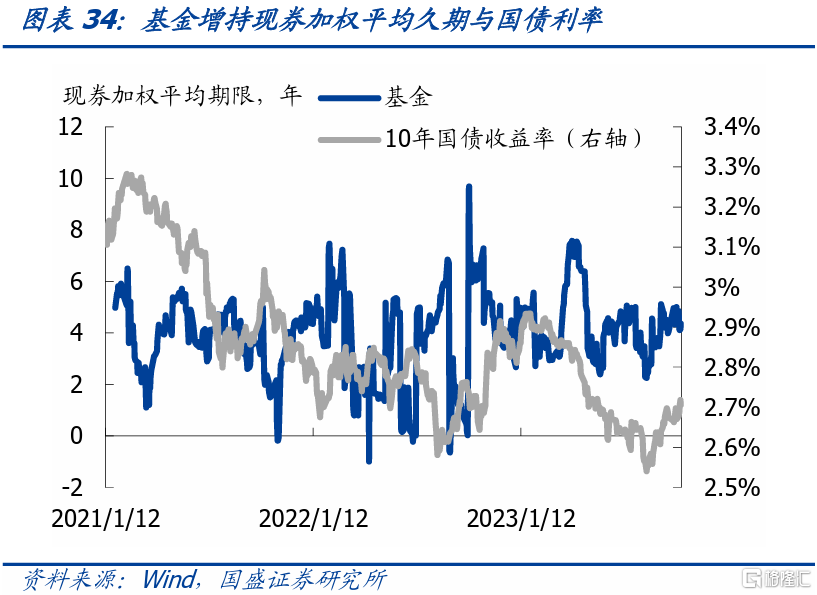

邊際加權期限:我們將各類機構淨增持現券的期限以規模爲權重進行加權,得到加權期限。農商行邊際加權期限下降至10.14年,保險邊際加權期限下降至9.14年,理財邊際加權期限上升至1.12年,基金邊際加權期限回落至4.35年。

風險提示:贖回事件超預期,資金面收緊,統計存在偏差。

報告正文

1、資金面

2、同業存單

3、機構行爲

風險提示:贖回事件超預期,資金面收緊,統計存在偏差。

注:本文節選自國盛證券研究所於2023年10月21日發布的研報《供給衝擊下銀行貨基大賣,理財保險大买——流動性和機構行爲跟蹤》,證券分析師:

楊業偉 S0680520050001

yangyewei@gszq.com

朱美華 S0680522070002

zhumeihua@gszq.com

標題:供給衝擊下銀行貨基大賣,理財保險大买

地址:https://www.iknowplus.com/post/44286.html