四問三季度中國經濟

核心觀點

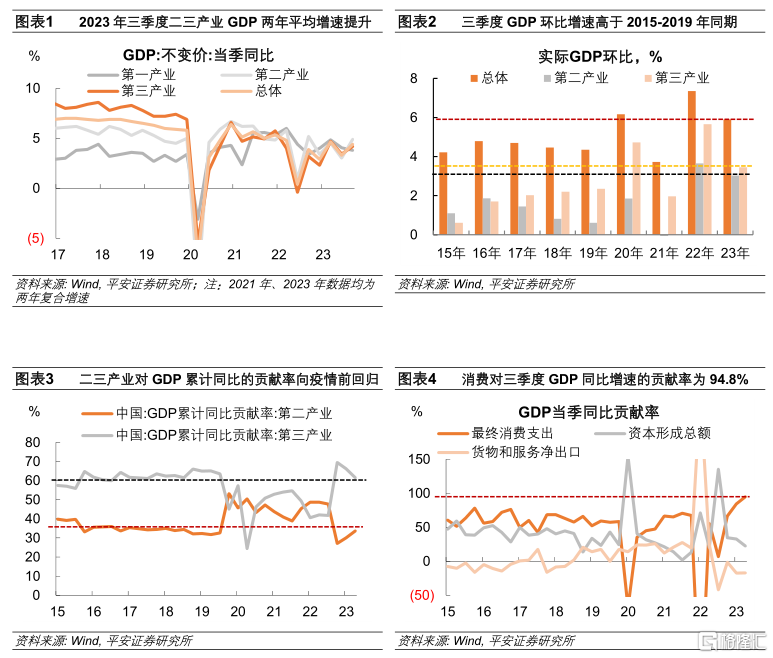

1、三季度GDP增速爲何超預期?2023年三季度中國實際GDP增長4.9%,超出市場此前預期的4.5%,爲全年實現5%左右的增速目標提供有力支持。據國家統計局初步測算,四季度只要增長4.4%以上,就可以保障完成全年5%左右的預期目標。從環比增速看,三季度經濟增長動能提升幅度較大,這與市場體感和其他口徑數據存在一定差異,我們對此有以下理解:第一,GDP中的消費支出增速強於社會消費品零售總額,二者的差異或因服務消費和政府消費表現較強。第二,第二產業GDP表現強於規模以上工業增加值,二者的差異或因建築施工加速。第三,GDP中建築業較快增長的同時,固定資產投資增速卻在回落,二者的差異在於價格和核算方式的不同。第四,GDP平減指數處於負值區間,量與價的背離使市場感知更“冷”。上市公司業績和工業企業利潤指標都是名義值,其波動更接近於名義GDP增速,而非實際GDP增速。中國經濟增長的後勁如何?我們將從三大需求出發做進一步分析。

2、如何看待消費復蘇的後勁?三季度居民收入增速隨經濟和就業復蘇繼續改善,居民消費傾向回升。外出務工農民工就業形勢改善,帶動農村居民工資性收入及邊際消費傾向同比提升。而城鎮居民消費支出的改善幅度相對較慢,或因其面臨更大的債務償還壓力。不過,存量房貸政策9月底以來正加速落地,將有助於緩解居民的債務償還壓力,繼而助力消費的進一步復蘇。我們預計,2023年全年社零增速有望落在7%-8%的區間,較前三季度6.8%的增速更進一步。

3、如何看待投資增長的前景? 8、9月份投資增速持續回升,基建和制造業是重要抓手。財政穩增長力度加大,助力基建投資提速。制造業投資呈現韌性,主要得益於裝備制造業的高景氣,前8個月對制造業投資的貢獻率高達92.6%。然而,固定資產投資在結構上仍有兩大短板:一是,民間投資承壓,已連續5個月同比負增長,在總體固定資產投資中的佔比降至2011年以來低點。結合金融數據看,企業現金流狀況總體不佳,作爲薄弱環節的民營企業或承受更大壓力。二是,房地產投資增速持續磨底。9月商品房銷售和新开工增速提升,但房地產行業走向趨勢性恢復尚存阻礙。1)房地產銷售以二手房爲更強,房地產庫存仍在積累,使銷售對新开工的帶動作用弱於以往。2)房地產开發資金來源雖有邊際改善,但內生造血能力仍顯不足,恢復基礎並不牢固。

4、如何看待外貿和外資形勢?8、9月份以美元計的中國出口金額、工業企業出口交貨值跌幅均有收窄。拆分來看,當前中國出口復蘇既受汽車等“新三樣”的強勁帶動,又得益於消費電子和紡織服裝等傳統產品的恢復,“一帶一路”朋友圈範圍的擴大亦有提振。我們預計,四季度出口有望繼續恢復,全年同比增速或在-3%到-4%。不過,當前外資信心依然呈現低迷態勢,“穩外貿”和“穩外資”還有待政策發力。

01

三季度GDP增速爲何超預期?

今年前三季度GDP較快增長,爲全年實現5%左右的增速目標提供有力支持。2023年三季度, 中國實際GDP增長4.9%,明顯超出市場此前預期的4.5%,前三季度中國GDP交出5.2%成績單。據國家統計局初步測算,四季度只要增長4.4%以上,就可以保障完成全年5%左右的預期目標。

從支出法來看,消費對經濟增長的貢獻率尤其突出。2023年三季度,最終消費支出對經濟增長貢獻率提升至94.8%,資本形成總額、貨物和服務淨出口對經濟增長的貢獻率分別爲22.3%和 -17.1%。

從生產法來看,二三產業的貢獻率均有提升。2023年三季度第二產業和第三產業的GDP增速分別爲4.6%和5.2%,對經濟增長的貢獻率均向疫情前水平回歸。

以環比增速看,2023年三季度,GDP總量、第二產業GDP、第三產業GDP環比增速均明顯高於2015-2019年同期,這預示着中國經濟增長動能邊際提升幅度較大,這與市場體感和其他口徑數據存在一定差異。我們對此有以下理解:

第一,GDP中的消費支出增速強於社會消費品零售總額,二者的差異或因服務消費和政府消費表現較強。我們依據2022年最終消費支出的佔比、2023年三季度消費對GDP增速的拉動值大致估算,三季度GDP中的最終消費支出增速在8.6%附近。而2023年三季度社會消費品零售總額增速爲4.2%,其中商品消費增速約3.1%,餐飲消費增速14%。

一方面,三季度暑期服務消費表現亮眼,在社零增速中未能充分體現。今年前三季度,社會消費品零售總額中商品消費佔比近9成,對服務消費的統計僅限於餐飲收入。GDP對居民消費的核算依托於城鄉一體化住戶調查,其中商品消費的佔比約6成,服務消費佔比近4成。

另一方面,公共消費力度或繼續提升,對GDP中的消費增速也有提振。2022年,政府消費在最終消費支出中的佔比達到3成。今年以來財政支出端更加側重民生保障,前8個月一般公共財政投向民生支出的累計同比增速爲6.2%,遠高於3.8%的總體增速。

第二,第二產業GDP表現強於規模以上工業增加值,二者的差異或因建築施工加速。我們依據工業增加值定基指數測算,2023年三季度規模以上工業生產增速在4.2%,這較第二產業總體增速低0.4個百分點。從歷史數據看,GDP生產法核算的工業增速與規模以上工業增加值增速基本一致。以2022年全年的數據看,第二產業中工業佔比約8成,建築業佔比約2成,可推斷三季度建築業實際GDP增速(暫未公布)應在6%以上。

第三,GDP中建築業較快增長的同時,固定資產投資增速卻在回落,二者的差異在於價格和核算方式的不同。2023年三季度固定資產投資完成額爲1.9%,低於二季度的3.1%。其中,地產和基建投資是建築安裝工程的主要影響因素,三季度合計增速爲-0.6%,低於二季度的2.2%。固定資產投資完成額與建築業GDP主要差異在兩方面:

一方面,固定資產投資完成額爲名義值,工業品價格下跌會拖累其增速水平,卻不會影響建築業的產值。據國家統計局解讀,2023年前三季度固定資產投資同比增長3.1%,扣除價格因素影響同比增長6.0%,意味着價格拖累約2.9個百分點。

另一方面,GDP對於投資的核算側重於實物工作量,而固定資產投資完成額統計方法爲財務支出法。因此,账面結存資金較快使用,實物工作量形成提速,也會使GDP生產法核算的建築業、GDP支出法核算的資本形成總額表現強於固定資產投資完成額。

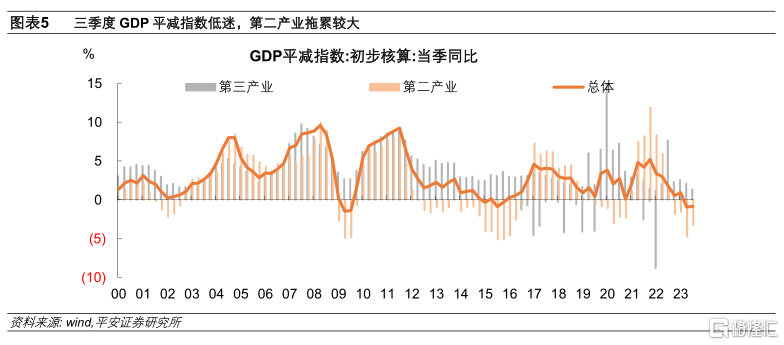

第四,GDP平減指數處於負值區間,量與價的背離使市場感知更“冷”。今年三季度GDP平減指數延續負增長,拖累名義GDP增速降至4%。

拆分來看:1)第二產業平減指數爲-3.3%,是GDP平減指數負增長的主要拖累;其與PPI走勢基本一致,邊際上看三季度跌幅略收窄。2)第一產業平減指數爲-2.85%,較二季度顯著下滑,進一步拉低了物價水平,也體現爲食品價格對CPI增速的拖累較大。3)第三產業平減指數爲1.35%,對GDP平減指數的支撐較二季度減弱。

在經濟復蘇過程中,“價”通常會略滯後於“量”的回升,卻會影響企業盈利和信心的修復:一方面,上市公司業績和工業企業利潤指標都是名義值,其波動更接近於名義GDP增速,而非實際GDP增速。另一方面,價格低迷還使得企業所承擔的實際利率水平高企,不利於投資信心的修復。

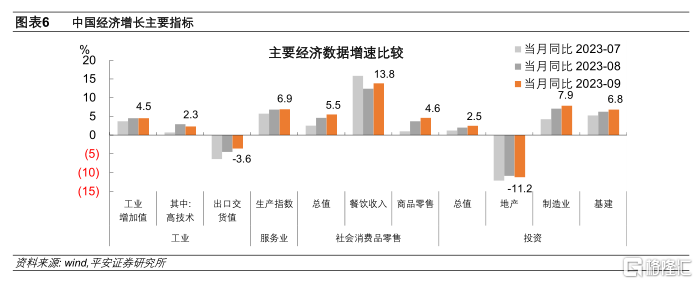

從月度主要經濟增長指標看,8、9月份“三駕馬車”均有改善。消費邊際復蘇勢頭較好,9月份社零同比增速進一步提升至5.5%;投資增速邊際提升,9月固定資產投資增速較7月高1.3個百分點至2.5%;出口跌幅逐步收窄,規模以上工業企業出口交貨值增速也有回升。

那么,中國經濟增長的後勁如何?我們將從三大需求出發做進一步分析。

02

如何看待消費復蘇的後勁?

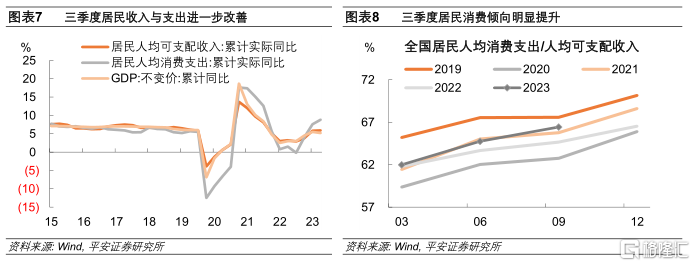

今年三季度居民收入增速隨經濟和就業復蘇繼續改善,且居民消費傾向回升。今年二、三季度全國居民人均可支配收入的實際同比增速持續提升,前三季度累計增速爲5.9%,較實際GDP增速高0.7個百分點。居民消費增長的動能得到明顯加強:前三季度全國人均消費支出的實際同比較二季度提升1.2個百分點至8.8%。居民消費比收入增長展現出更大彈性;全國居民人均消費支出佔人均可支配收入的66.43%,這一比值雖仍不及疫情前的2019年,但已高於2021年同期,居民消費傾向的改善較強。

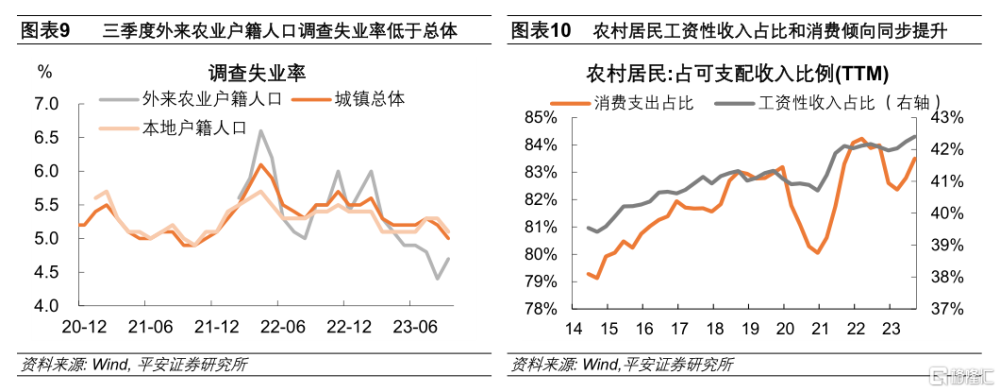

特別是,外出務工農民工就業形勢改善,帶動農村居民工資性收入及邊際消費傾向同比提升。三季度外出就業農民工數量同比增速達2.8%,且外來農業戶籍人口調查失業率下降0.4個百分點至4.6%。前三季度農村居民消費支出增速升至9.3%,較居民總體支出增速高0.5個百分點。

城鎮居民消費支出改善幅度相對較慢,或因其面臨更大的債務償還壓力。我們測算,2022年我國居民還本付息規模達12.2萬億,居民還本付息約佔同期可支配總收入的17.3%。2015年至2022年間,我國居民平均消費傾向(人均消費佔人均可支配收入的比例)下滑5.3個百分點,其中城鎮居民平均消費傾向下滑7.6個百分點,農村居民平均消費傾向提升2.7個百分點;同期住戶部門還本付息佔可支配收入的比例提升了7.5個百分點。考慮到城鎮居民是貸款“加槓杆”的主體,還本付息壓力加大擠壓了城鎮居民收入中可用於消費的部分,基本可以解釋其平均消費傾向的下滑。

不過,9月底以來存量房貸政策正加速落地,將有助於緩解居民的債務償還壓力,繼而助力消費的進一步復蘇。以央行三季度金融統計數據新聞發布會的數據估算,存量房貸降息每年可爲居民部門節約利息支出1600億元以上。

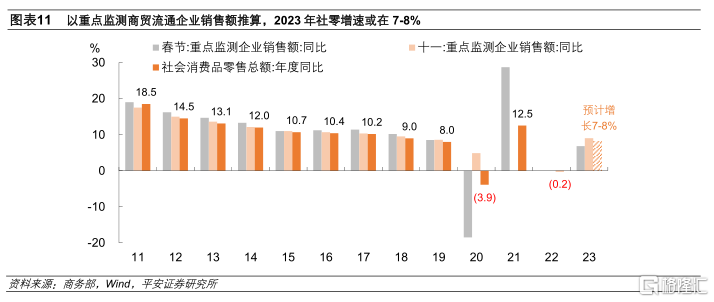

從中秋國慶假期期間的消費數據看,居民商品消費,尤其是地產後周期大件耐用品消費有進一步改善的跡象。2011年以來,社會消費品零售總額的年度增速與春節、國慶黃金周的重點監測企業銷售額增速變化接近,或因假日期間消費需求得以集中釋放,各項數據更能折射出真實消費能力。2023年春節黃金周、國慶黃金周重點監測企業銷售額分別增長6.8%、9%,以此推斷,2023年全年社零增速有望落在7%-8%的區間,較前三季度6.8%的增速更進一步。

03

如何看待投資增長的前景?

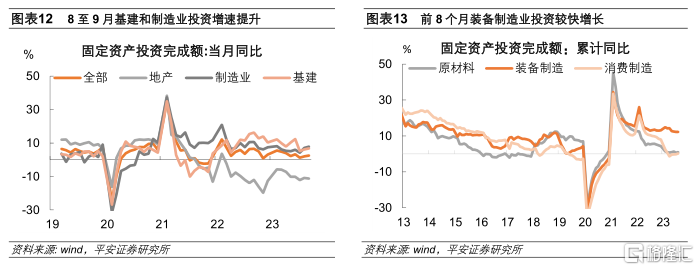

固定資產投資增速在7月觸底,8、9月份持續回升,基建和制造業投資是其中的重要抓手。1)基建投資提速得益於財政穩增長力度加大。8、9月份地方政府專項債加速發行,公共財政預算內資金對基建的支持力度也有增強,助力基建投資增速在高基數下呈現恢復。2)制造業投資呈現韌性,主要得益於裝備制造業的高景氣。因9月分項數據尚未完全公布,我們姑且以前8個月分行業的投資數據加權看,裝備制造業投資增速高達12.3%,高於同期6.2%的工業增加值增速,對制造業投資的貢獻率高達92.6%。

然而,固定資產投資在結構上仍有兩大短板:

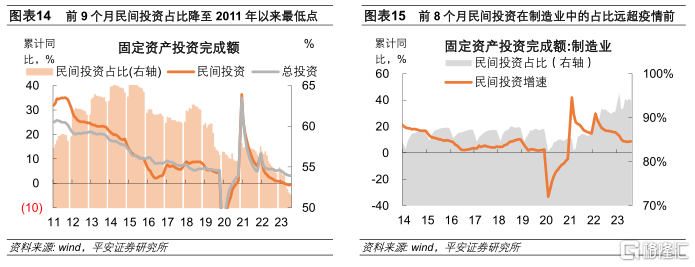

一是,民間投資增速承壓。2023年前9個月民間投資累計同比增速爲-0.6%,已連續5個月負增長。前9個月民間投資在總體固定資產投資中的佔比降至51.57%,是2011年以來的最低值。不過,今年1-8月民間投資在制造業投資中的佔比達到93.9%,比疫情前的2019年高6.4個百分點,可見民營企業信心恢復對制造業投資高質量發展的重要意義。

從金融數據看, 9月企業直接融資表現低迷,企業存款增量系2015年以來同期新低,企業中長期信貸繼續回落,企業現金流依然承壓,作爲薄弱環節的民營企業或承受更大壓力。

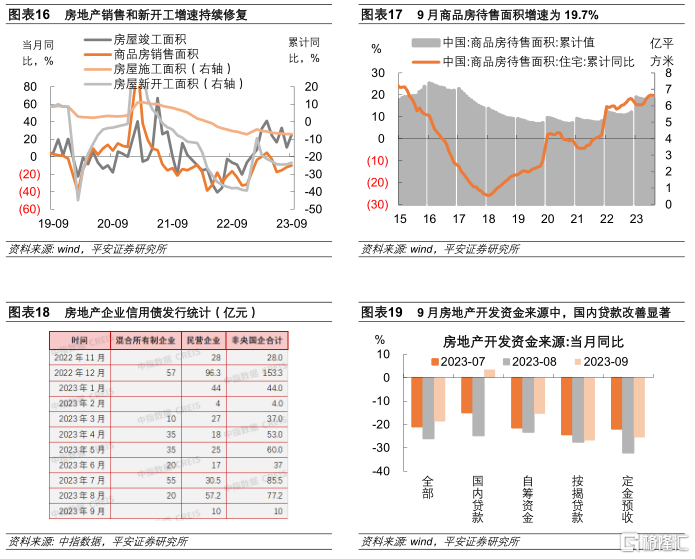

二是,房地產投資增速持續磨底。房地產投資增速9月同比增速爲-11.2%,較8月略微走闊,近5個月單月增速均在-10%左右低位徘徊。9月的積極因素在於商品房銷售進一步修復。9月全國商品房銷售面積同比繼續收縮10.1%,跌幅較上月收窄1.8個百分點。8月底以來房地產銷售端加快調整,一线及核心二线城市限購政策放松,政策效果進一步顯現。據國家統計局新聞發布會,9月份70個大中城市商品住宅交易量的數據,新房和二手房合計數據在9月份當月轉正,環比增長2.8%,從4月份以來,在連續5個月下降後首次轉正。與此同時,新开工面積跌幅收窄,前9個月新开工面積累計同比跌幅較上月收窄1個百分點,至-23.4%。

當前看,房地產行業走向趨勢性恢復尚存阻礙:1)房地產銷售以二手房爲更強,房地產庫存仍在積累,或使銷售對新开工的帶動作用弱於以往。1-9月住宅商品房待售面積累計同比增速爲19.7%,“限購限售”政策松動後多地二手房掛牌量隨成交量激增,客觀上也限制了新房去化的速度、削弱了銷售回溫對房企現金流的帶動效應。從高頻數據看,9月以來,我們統計的樣本城市二手房日均銷售面積更快恢復,截止10月第二周已高於去年同期,而新房日均銷售面積仍遠弱於去年同期。

2)房地產开發資金來源雖有邊際改善,但其恢復基礎並不牢固。一是,國內貸款改善較強,其中可能存在政策性因素的驅動。9月地產开發投資資金來源當月同比跌幅明顯收窄,其中國內貸款單月同比增速自上月的-24.9%升至3.5%,提升最爲顯著。二是,銷售內生造血能力不足,源自地產銷售的按揭貸款、定金預收款9月增速分別爲-26.9%、-25.6%,仍然低迷。三是,市場化融資規模低迷,民企與國企分化明顯。據中指研究院監測,2023年9月房地產行業信用債融資179.0億元,同比大幅下降53.8%,環比下降61.4%。境內發債的企業主要是華發、金融街、金隅等國企央企;民營和混合所有制房企中,9月僅有卓越商管1家企業成功完成10億元信用債發行。

04

如何看待外貿和外資形勢?

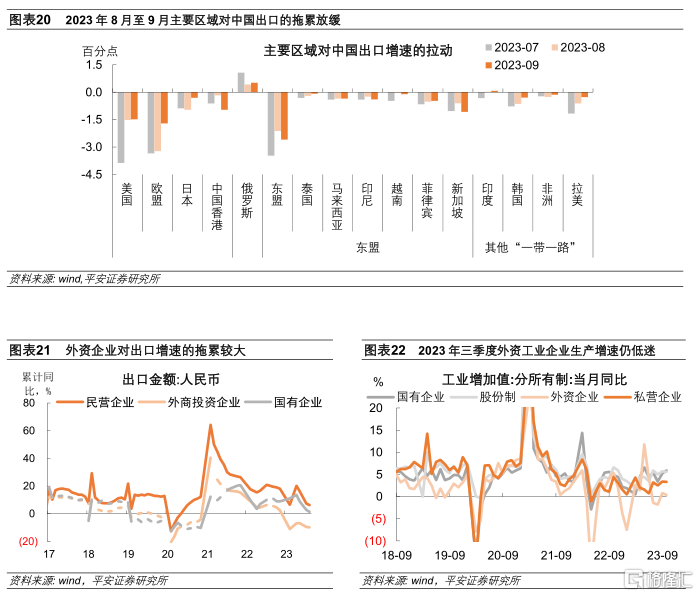

今年8、9月份外需迎來改善,工業企業出口交貨值、以美元計的中國出口同比增速跌幅均有收窄。出口的環比表現同樣較強,以美元計價的中國出口環比增速8月由負轉正,9月環比漲幅擴大至歷史同期高點。

1)分產品看,競爭優勢突出的汽車出口表現仍亮眼,傳統機電產品的出口隨全球消費電子需求恢復逐步企穩,紡織品訂單在中國產業鏈供應鏈修復後也有所回流。2)拆分數量和價格,出口數量的帶動突出。中國出口數量的同比增速8月由負轉正、9月份回升至7.9%;以美元計價的中國出口價格同比趨穩,拖累也未加大。3)分國別看,8、9月份我國對美、歐、日、韓等發達區域出口的跌幅明顯收窄,對印度、非洲、拉美等“一帶一路”區域的出口增速也有改善。

總體上,當前中國出口復蘇的成色較足,既受汽車等“新三樣”的強勁帶動,又有消費電子和紡織服裝等傳統產品的恢復,“一帶一路”朋友圈範圍的擴大亦有提振。結合基數判斷,預計年內中國出口同比增速將進一步回升,11月至12月份單月同比增速有望階段性轉正,全年同比增速位於-3%到-4%之間。

不過,當前外資信心依然呈現低迷態勢,“穩外貿”和“穩外資”還有待政策發力。今年以來,我國高技術產品的進、出口佔比處於低位,三季度外資企業工業生產增速仍徘徊在0值附近,出口規模持續收縮,A股市場北上資金在8、9月份均淨流出。產業資本和金融資本對中國經濟的支撐弱化,外圍“卡脖子”對中國中長期產業升級的不利影響也值得警惕。

注:本文來自平安證券於2023年10月9日發布的《四問三季度中國經濟》,證券分析師:鐘正生 投資咨詢資格編號:S1060520090001;常藝馨 投資咨詢資格編號:S1060522080003

標題:四問三季度中國經濟

地址:https://www.iknowplus.com/post/43434.html