核心指標股債收益差失效了?後續怎么看?

各位投資者、各位領導:

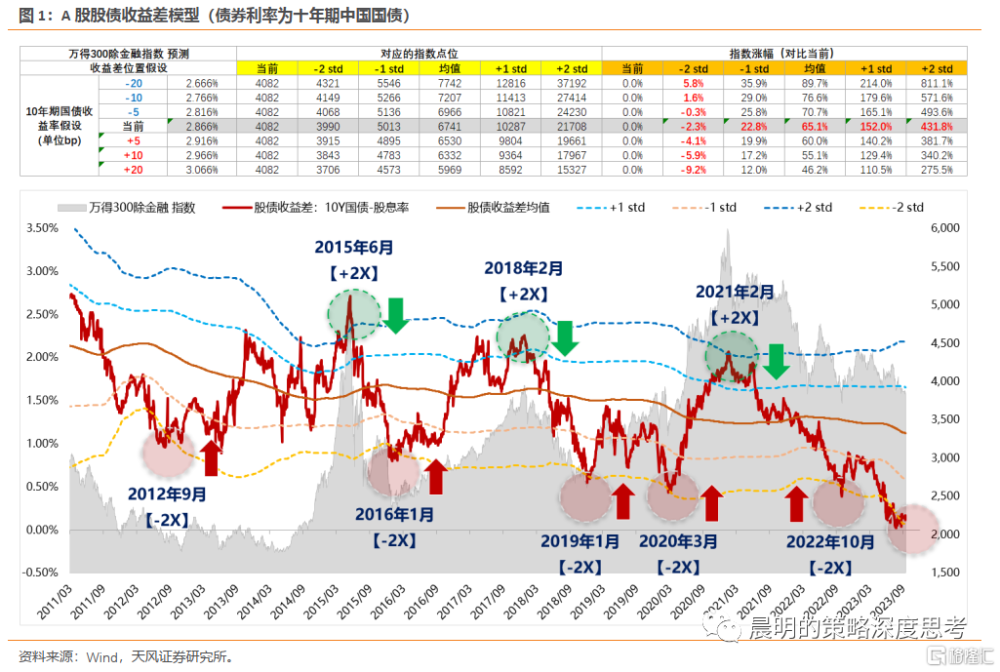

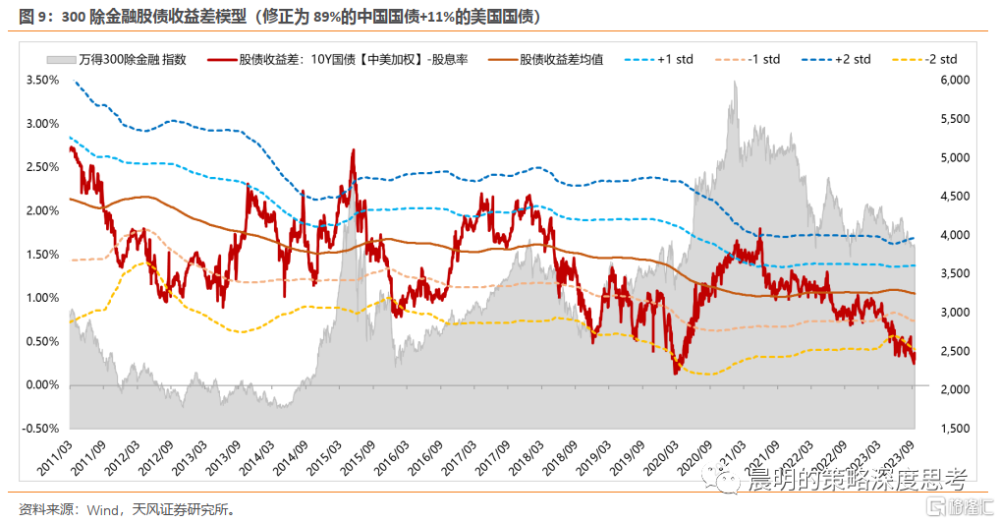

6月初,核心指標300除金融指數的股債收益差再次來到-2X標准差附近,我們當時的報告也受到了非常廣泛的關注。

但是,隨着時間過去了4個月,遲遲看不到有力度的指數反彈,很多客戶對這個核心指標產生了質疑或者是疑問。

因爲這個指標太廣爲流傳了,所以我們有責任有義務跟大家匯報清楚他的每一個細節,包括應用的邏輯、局限性、背後代表的含義以及在實際操作中的應用,以避免產生誤會或者是誤導。

於是,我們匯總了近一個月路演過程中,客戶對於這個指標的大部分問題和分歧,本篇報告我們一並回答。

文章不長,建議全文閱讀,大概率可以幫助大家釐清邏輯、解決一些困惑的點。

首先,下圖我們還是更新該核心指標的最新情況,然後再回答一些關鍵性的問題。

以下是Q&A環節:

Q:核心指標的適用範圍是什么?創業板、科創板、中證1000能不能用?

A:不能用。核心指標的背後是統計學含義,假設在接近正態分布的情況下,指標突破+-2X標准差的概率不超過4.5%。但是以創業板、科創板、中證1000爲代表的公司,產業周期和公司本身基本面都波動很大,大概率不符合正態分布,指標不適用(經常出現延着+-2X標准差運行的情況,找不到極值點)。而代表中國經濟的一批核心公司組成的指數,比如300、300除金融,大約接近正態分布。

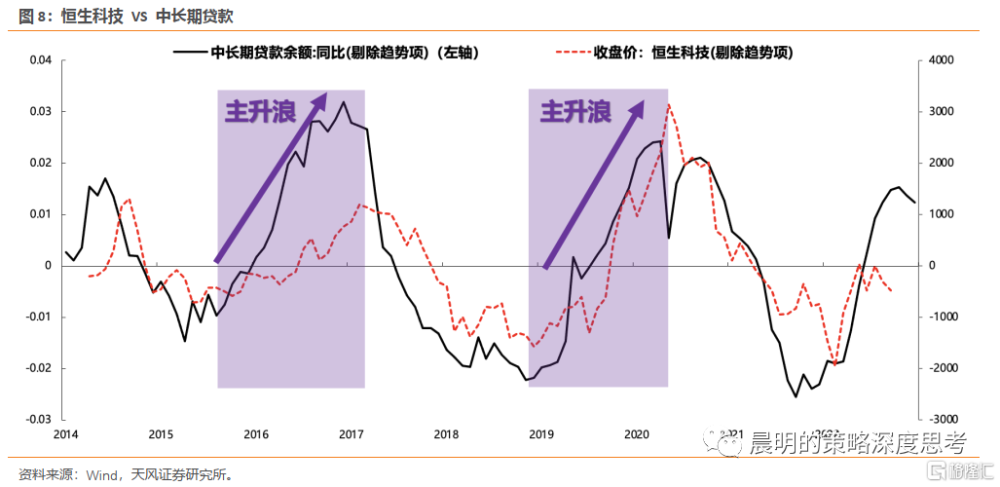

Q:以港股互聯網爲代表的恆生科技指數也是與中國經濟相關的核心公司,能否適用股債收益差的指標?

A:由於交易港股的資金結構比較負責,很難確定恆生科技股債收益差的利率應該如何設置(國債還是美債?),復盤來看,單獨用國債或者美債效果都不行。但是,好的地方在於,每當滬深300股債收益差觸及+-2X標准差的時候,相應也都是恆生科技的頂部或者底部。

Q:之前ERP適用較多,即【1/PE-10年國債】,爲何核心指標使用【10年國債-股息率】?

A:ERP我們也會測算,但是相較而言,利潤(1/PE中的分子)較分紅(股息率的分子)的波動性相對更大,後者更接近於正態分布,並且實證檢驗來看,核心指標最終的應用效果更好一些。

Q:除了統計學含義以外,核心指標是否隱含經濟學含義?

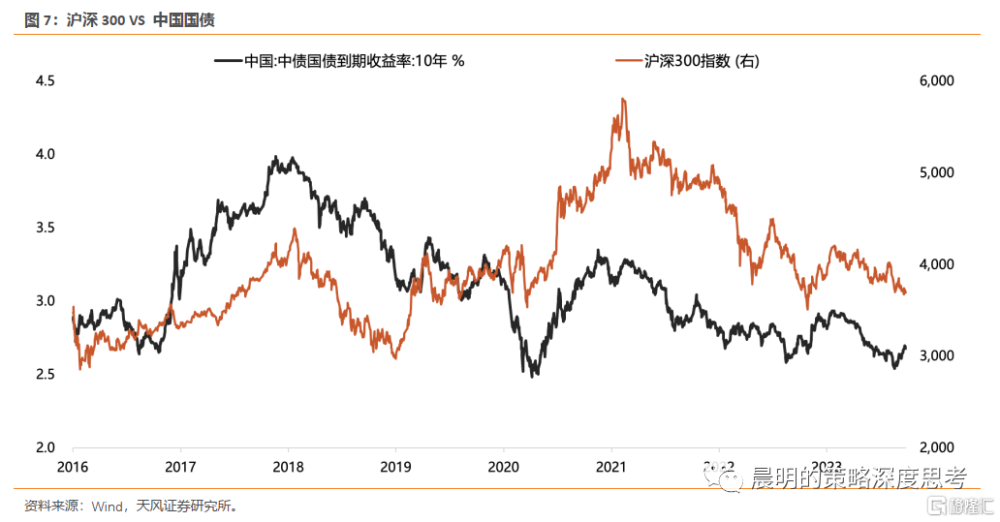

A:中期維度上,滬深300和中國國債,都反映中國經濟的名義增長,那么把兩類資產組合在一起,代表的是兩類資產隱含了怎樣的經濟預期,+2X標准差代表經濟預期極度樂觀、-2X標准差代表經濟預期極度悲觀。另外一方面,從大類資產配置的角度上,核心指標也代表了股債之間的性價比關系到了怎樣一個程度。

Q:核心指標的均值和標准差爲什么都採用3年滾動?

A:首先,必須要滾動,因爲經濟結構、政策環境和背景會發生變化,也就是當前的股債收益差大概率不能和過去5-10年直接比較。其次,滾動3年是考慮一個庫存周期大約是40個月左右,即3-4年之間。最後,實證檢驗上,滾動3年的效果也不錯。

Q:之前核心指標採用的都是300指數,但今年爲什么採用300除金融指數?

A:如前述,核心指標代表股債之間反映出來的經濟預期,但是今年以來國有大行普遍有20-30%的漲幅,與股份行出現明顯背離,並不代表經濟預期,對核心指標會有較大幹擾。因此我們今年採用了300除金融指數。過往300和300除金融指數的效果都很好。

Q:會不會出現10年國債利率持續上行,即便股票不漲,但是股債收益差也可以從-2X標准差反彈的情況?

A:這種情況概率不高,因爲如果10年國債利率能夠持續上行,大部分時候是經濟預期持續修復,那么這種情況300指數也會相應反彈。

Q:如果經濟預期持續下調,核心指標會不會大幅度跌破-2X標准差?

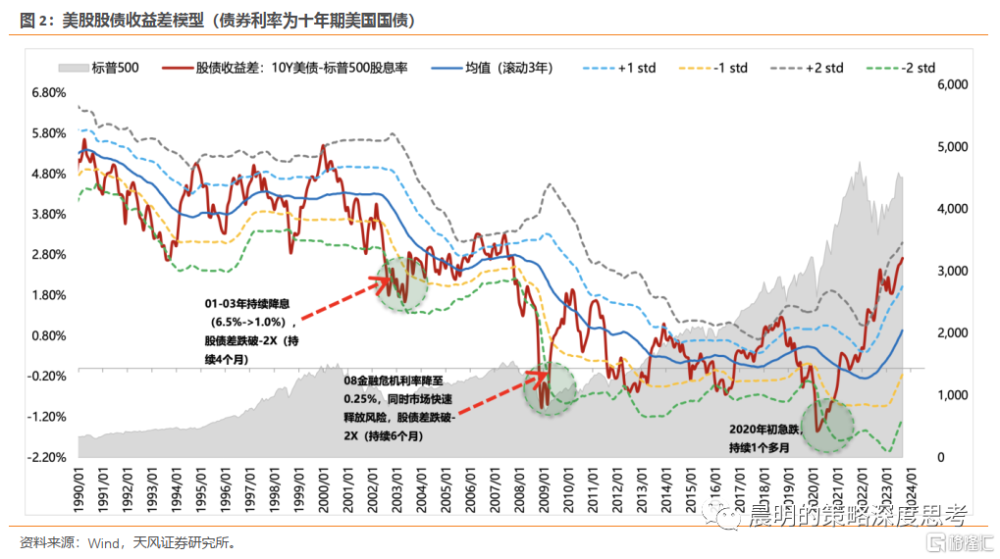

A:分爲兩種情況:第一,如果是經濟預期慢慢調整,利潤增速小幅向下修正,那么股息率預期不會有太大的變化,-2X標准差的位置仍然可以代表預期悲觀調整後的位置,但這種狀態可能就會持續在-2X標准差附近運行;第二,經濟出現快速調整,比如經濟或者金融危機導致GDP失速、出現負增長,那么利潤和分紅預期會發生劇烈調整,這種情況就會大幅跌破-2X標准差。比如美股的股債收益差在00年科網泡沫破滅、08年金融危機、20年疫情,出現過3次這樣的情況。

Q:從過去幾個月的情況看,核心指標是不是失效了?

A:事實上,從6月初300除金融的股債收益差觸及-2X標准差以來,一些代表經濟預期的資產,都基本見到了底部,比如周期股、商品期貨、白酒指數、股份行指數、港股恆生科技指數等等。但是,如前面問題所討論的,經濟弱相關的板塊怎么走,是該核心指標無法判斷的。

Q:那爲什么股債收益差觸及-2X標准差以後,代表經濟預期的資產,只是很弱的反彈,或者有一些基本就是震蕩?

A:確實,從300除金融的指數來看,目前已經在6月初的位置附近,震蕩了4個多月的時間。從過往情況來看,12年股債收益差在6月觸及-2X標准差以後,指數也震蕩了6個月,直到12月才有像樣的反彈。而從之前幾次股債收益差觸及-2X標准差,就發生V型反轉的情況來看,都要有一些重大預期變化,讓大部分人相信未來經濟和ROE能夠快速回升,而不僅僅是企穩。所以,ROE觸底企穩與ROE趨勢上行,對於300等經濟相關的資產而言,完全是兩回事兒。

Q:那么,股債收益差在-2X標准差附近被壓制,是否與最近快速上行的美債有關?

A:首先,美債利率的影響主要體現在其短期快速上行的階段,從而導致全球Risk off的環境,對應全球權益資產、尤其是短期漲幅大的權益資產被壓制。比如9月份,美債10年期利率快速上行50個BP左右,今年漲幅相對較大的日本、韓國、越南、印度股票市場紛紛出現較大幅度調整。但是由於今年A股市場前期沒有積累漲幅,受影響也相對較小。

其次,中期趨勢維度來看,滬深300、恆生科技爲代表的A股順周期板塊,趨勢還是由中國基本面決定,因此中國國債利率的運行方向和滬深300一致。而美聯儲的影響更多是在於斜率。舉例而言,16-17和20-21,都是中國經濟向上的趨勢,前者是棚改貨幣化、後者是全球大刺激。而這兩次主升浪的過程中,美債利率都是上行趨勢。第一次主升浪美聯儲在收縮,於是兩個行業的股價斜率比較緩和。第二次主升浪美聯儲在大放水,於是兩個行業的股價斜率比較陡峭。

Q:那么,在這種情況下,核心指標是否需要考慮用美債利率進行修正?

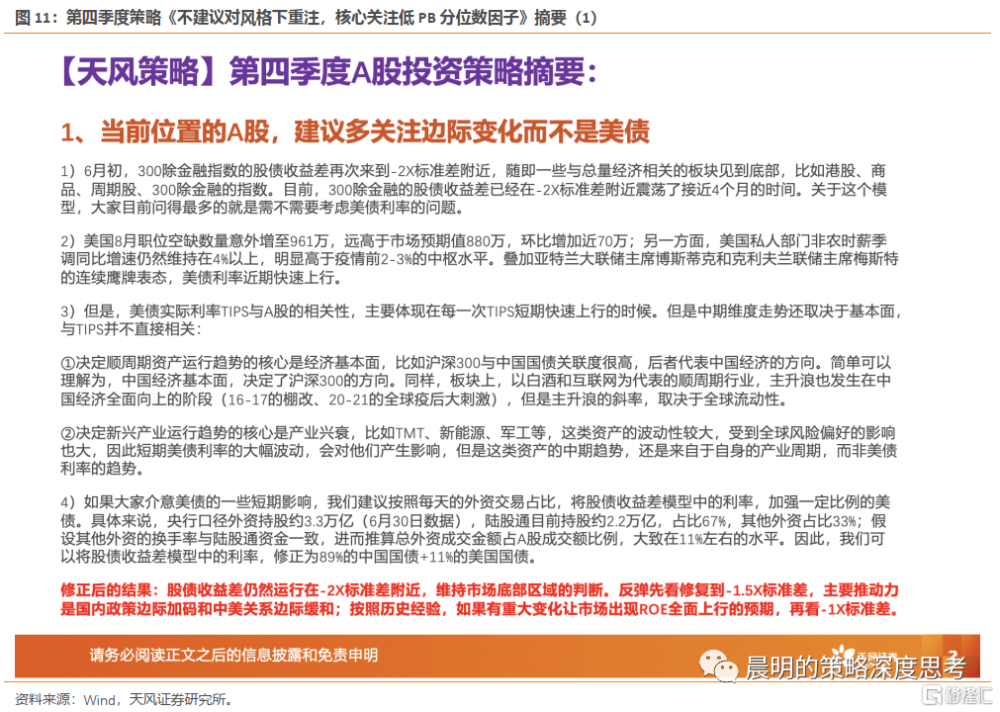

A:如果大家介意美債的一些短期影響,我們建議按照每天的外資交易佔比,將股債收益差模型中的利率,加強一定比例的美債。具體來說,央行口徑外資持股約3.3萬億(6月30日數據),陸股通目前持股約2.2萬億,佔比67%,其他外資佔比33%;假設其他外資的換手率與陸股通資金一致,進而推算總外資成交金額佔A股成交額比例,大致在11%左右的水平。因此,我們可以將股債收益差模型中的利率,修正爲89%的中國國債+11%的美國國債。下圖即爲修正後的結果:仍然運行在-2X標准差附近,維持市場底部區域的判斷。

Q:長期來看,如果經濟增長中樞下移,那么股債收益差的模型是否還有效?

A:從日本90-00年GDP增長中樞下移的過程來看,-2X標准差仍然有支撐,當時由於增長中樞下移,日本的利率中樞也下移,最終股債收益差的中樞也會下台階,因此,在90年代,日本股債收益差每次從-2X標准差的反彈幅度都相對較弱,灰色背景的日本指數,從泡沫破滅後,呈現震蕩格局。在這種背景下,日本有兩類股票表現相對更好,一是全球化的公司,二是具備ROE穩定性能夠抵抗危機的公司。

Q:最後,對於A股來說,目前股債收益差已經在-2X標准差震蕩4個多月,後續如何看?

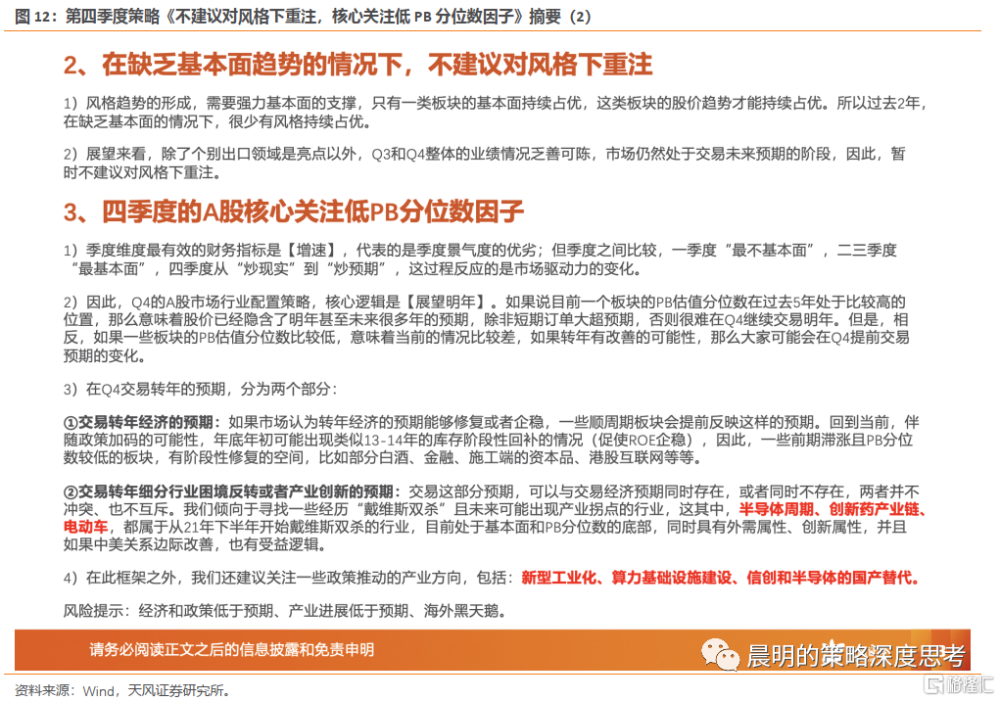

A:股債收益差仍然運行在-2X標准差附近,維持市場底部區域的判斷。反彈先看修復到-1.5X標准差,主要推動力是國內政策邊際加碼和中美關系邊際緩和;按照歷史經驗,如果有重大變化讓市場出現ROE全面上行的預期,再看-1X標准差。板塊上,考慮中美關系邊際改善預期和4季度到1季度有效因子低PB分位數的交集,重點關注:消費電子和半導體周期、創新藥和CXO產業鏈、電動車。

注:本文來自天風證券股份有限公司2023年10月15日發布的《【天風策略】核心指標失效!?》,報告分析師:劉晨明

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:核心指標股債收益差失效了?後續怎么看?

地址:https://www.iknowplus.com/post/42204.html