十一特輯:假期國內外大事記

+

摘要

國慶假期期間,在基本面和流動性等多重因素共同作用下,美債長端利率大幅上行,對權益和黃金等大宗商品價格形成壓制。在前期政策持續發力的背景下,國內經濟延續回升,假期消費數據總體好於歷史同期。

大類資產:國慶假期期間,美債收益率大幅上行、風險資產普遍回調

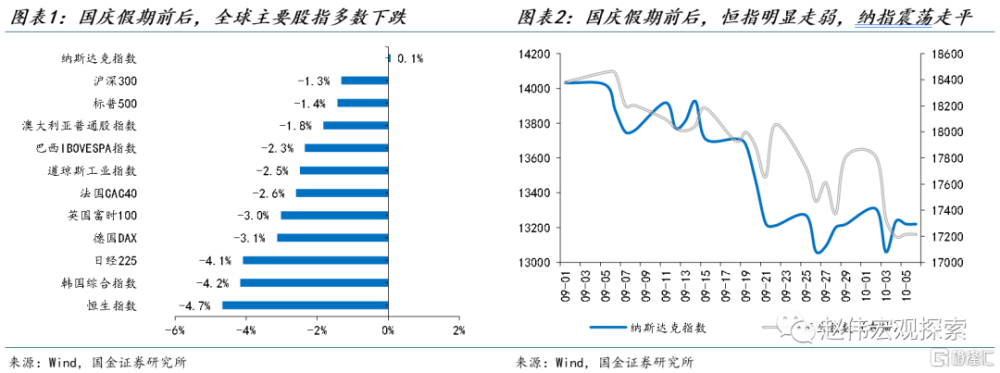

全球股市:主要股指普遍回調。假期前後(9月25日-10月6日),科技股拉動下納指微漲0.1%,標普、道指分別下跌1.4%、2.5%。亞歐股指方面,恆生指數、日經225、德國DAX和英國富時100分別下跌4.7%、4.1%、3.1%和3.0%。

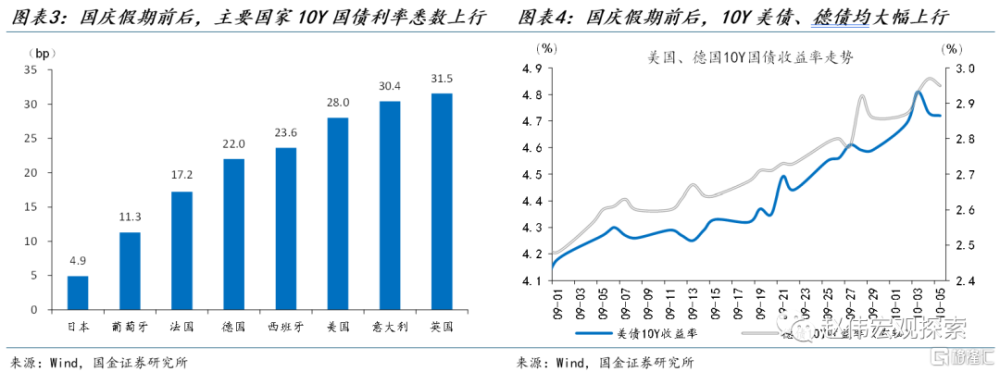

全球債市:主要國債利率悉數上行。10Y美債收益率一路上行28bp至4.72%。其他債市方面,10Y英國、意大利、西班牙、德國、法國、葡萄牙和日本國債收益率分別上行31.5bp、30.4bp、23.6bp、22.0bp、17.2bp、11.3bp和4.90bp。

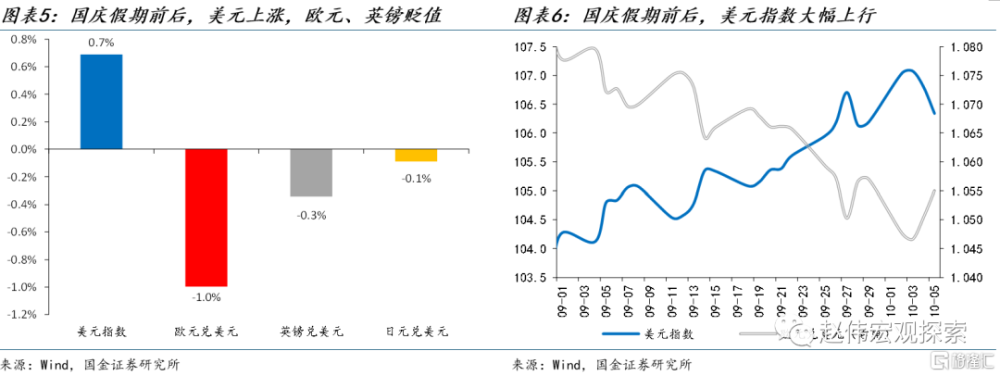

外匯市場:美元指數先下後上。美元指數一度在10月3日上行至107.1,遠低於預期的ADP就業數據公布後,美元略有回調。期間美元累計上漲0.7%至106.8;歐元、英鎊兌美元分別下跌1.0%、0.3%;日元匯率震蕩下跌0.1%。

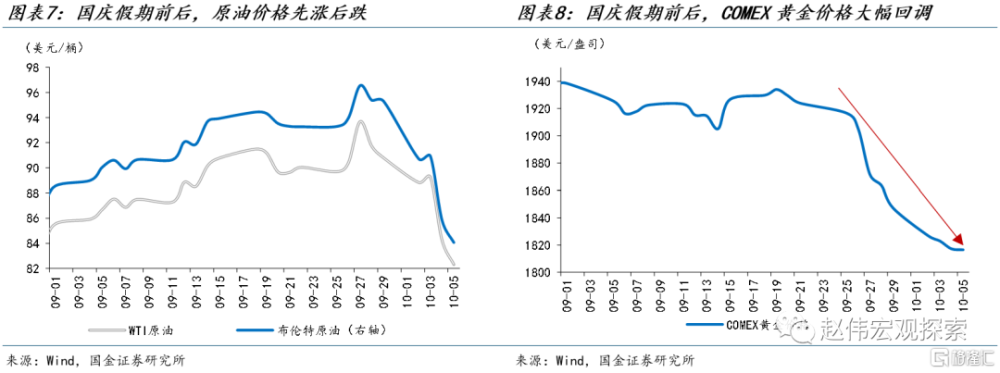

大宗商品:油價、金價均大幅調整。原油方面,受沙特減產低預期等影響,美油、布油明顯回調,期間分別下跌8.6%、9.9%至84.2和85.8美元/桶。黃金方面,實際利率上行壓制下,COMEX黃金大跌5.59%至1816.5美元/盎司。

海外事件&數據:麥卡錫遭罷免,美國非農大超預期,歐洲PMI延續弱勢,日央行會議摘要偏鷹

美國政府在最後時刻避免“關門”。9月30日,距離最後期限僅剩幾小時的情況下,美國國會通過臨時撥款法案避免聯邦政府“停擺”,將政府資金延長至11月17日,但兩黨仍在削減开支等問題上升存分歧,政府關門危機仍未解除

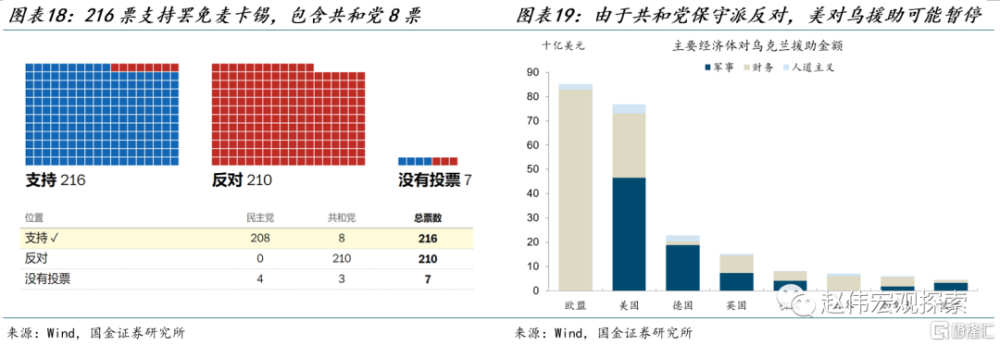

美國衆議院議長麥卡錫遭罷免。因不滿麥卡錫與民主黨達成的臨時政府撥款協議,共和黨保守派議員發起罷免動議,以216比210票罷免麥卡錫衆議院議長職位,罷免可能提高美國11月政府停擺概率,市場風險偏好或也將受損。

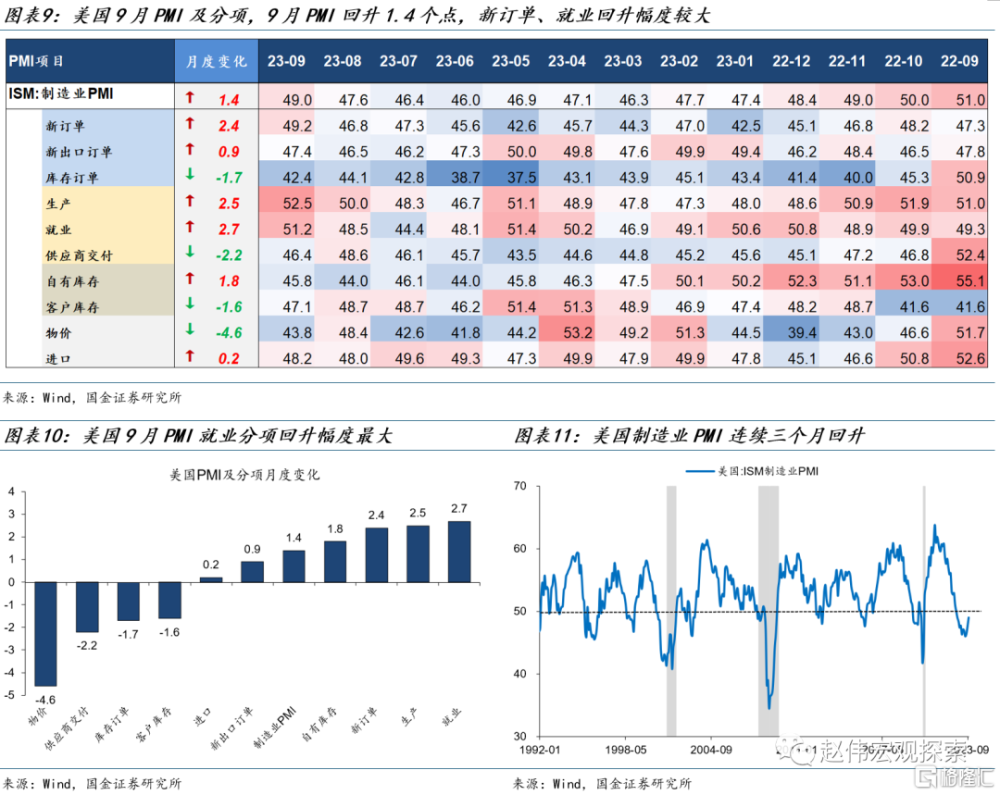

美國制造業PMI表現超市場預期。9月美國制造業PMI錄得49,高於市場預期47.7,前值47.6,連續第11個月處於收縮區間,但月度回升幅度爲本年最高。新訂單上升2.4個點至49.2,生產上升2.5至52.5,就業上升2.7至51.2。

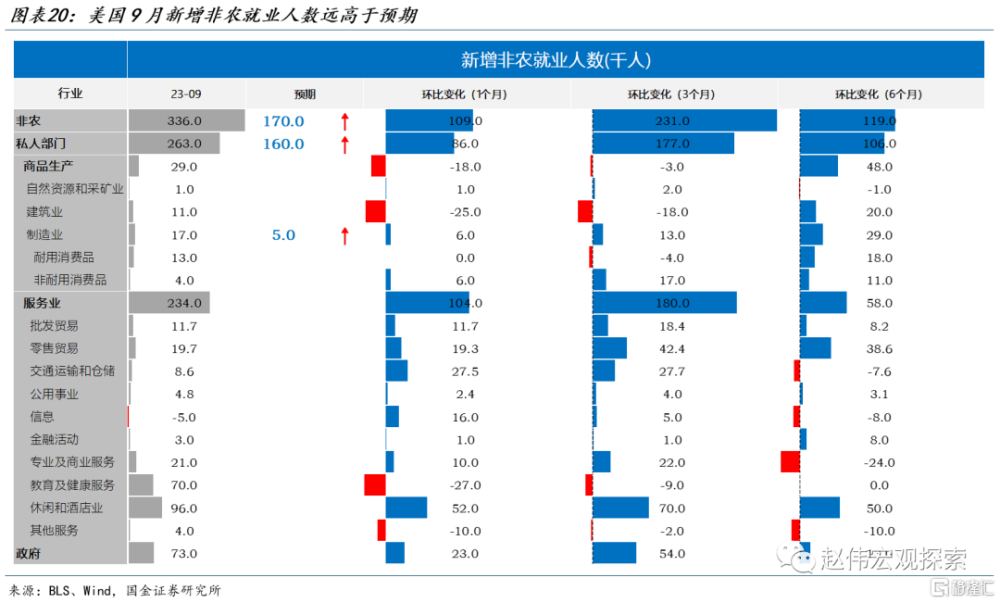

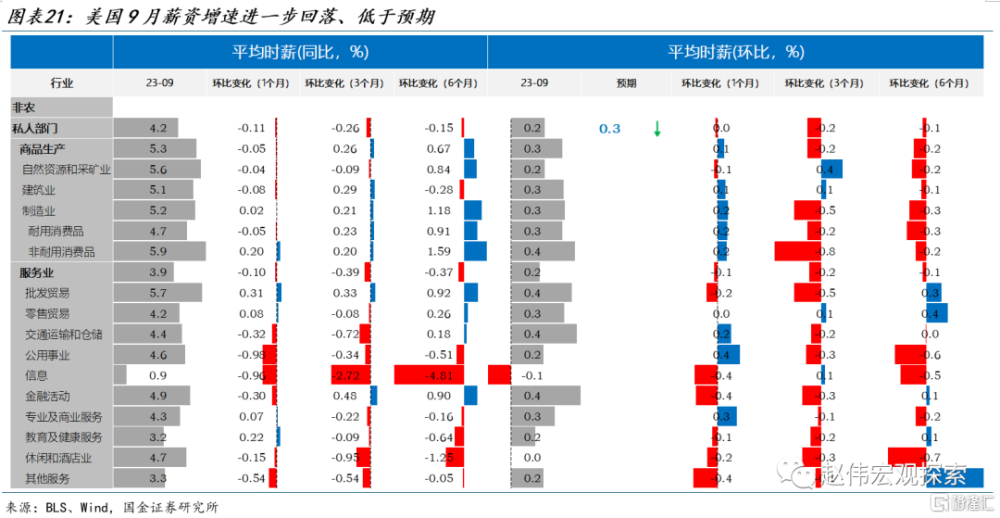

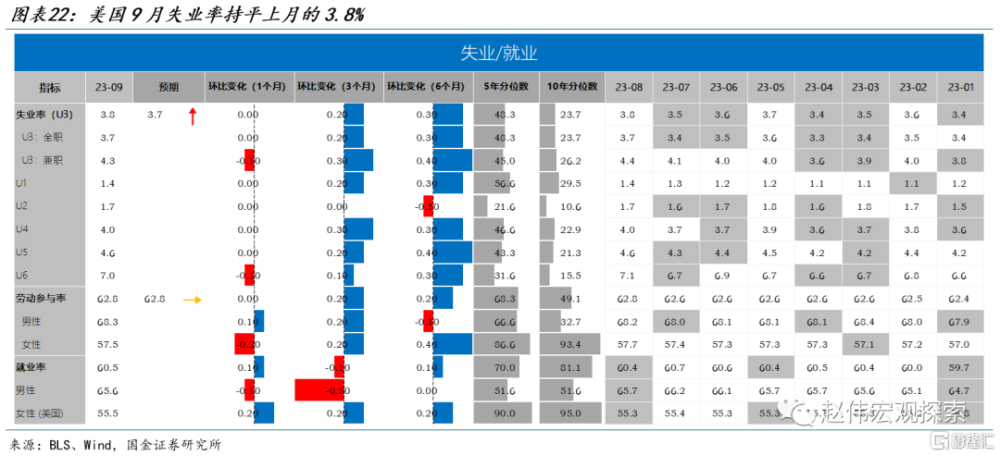

美國非農就業大幅超出市場預期。美國9月非農新增就業33.6萬,創今年以來最大增幅,遠超市場預期的17萬人。7月、8月非農就業合計上修11.9萬人。9月時薪同比4.2%,低於預期4.3%,前值4.3%;失業率3.8%,預期3.7%。

國內事件&數據:出境遊快速恢復,地產優化政策加速出台,地產銷售、工業生產季節性回落

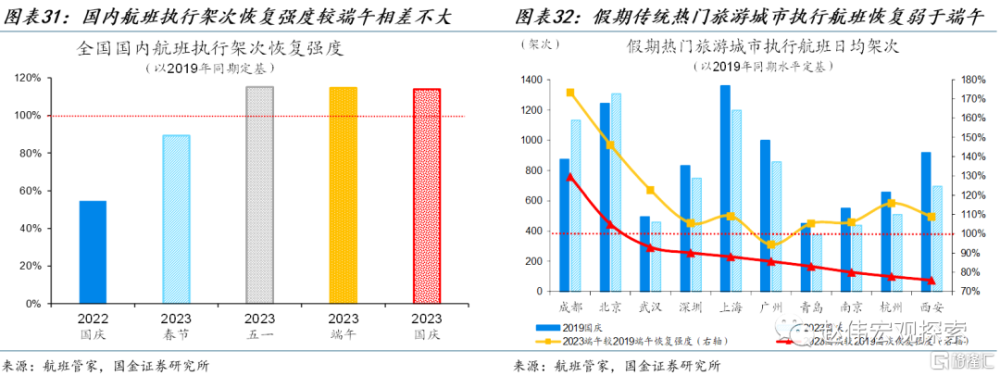

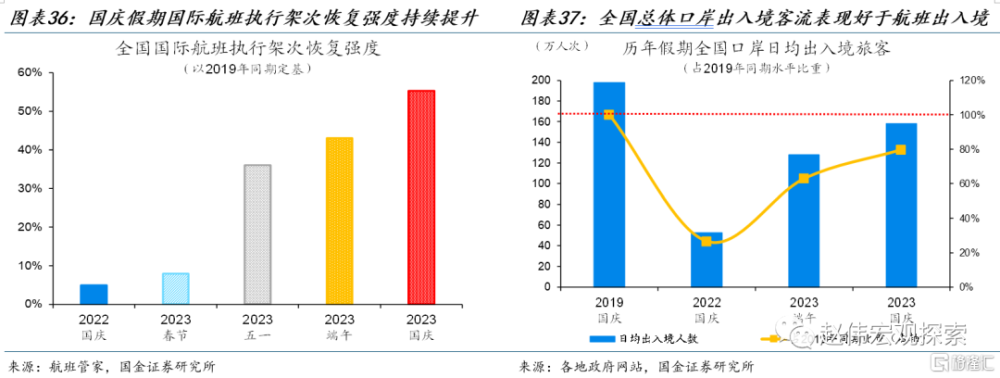

假期境外旅客出行加快修復,境內特色城市出行熱度高於傳統旅遊城市。假期日均出入境旅客達158萬人次,恢復至2019年同期的80%、高於端午的63%;國內航班恢復至2019年同期114%、較五一、端午假期差距較小,其中北京等傳統旅遊城市執行航班恢復力度弱於端午,而部分西南、西北地區特色城市機票預定價格漲幅明顯高於傳統旅遊城市。

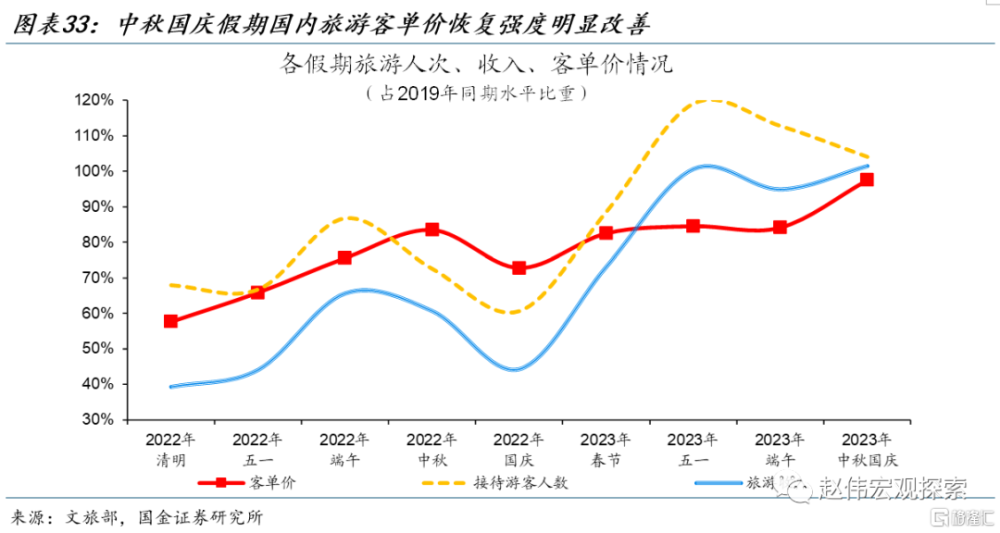

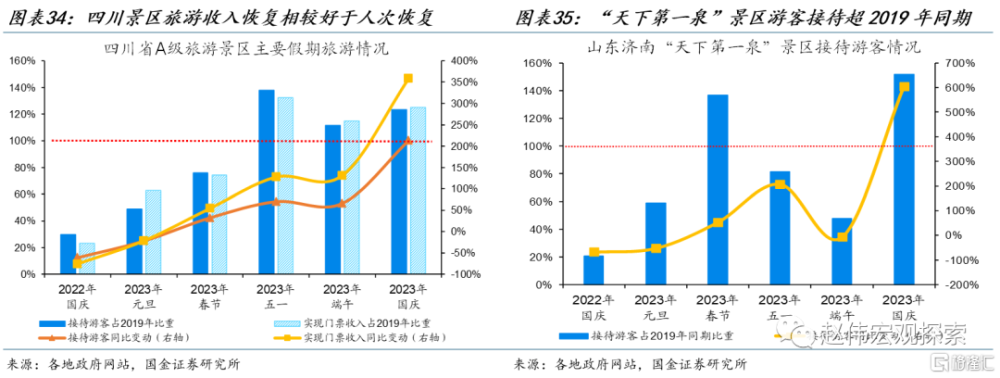

假期國內旅遊收入恢復好於人次,客單價改善明顯。國內旅遊人次恢復至2019年同期104%、低於端午的113%,實現國內旅遊收入恢復至2019年同期102%、高於端午的95%,旅遊客單價明顯改善、恢復至2019年同期98%、高於端午的84%。部分代表景點旅遊收入表現亦好於人次,四川A級景區門票收入達2019年同期的125%、高於接待旅客的123%。

9月地產優化政策加速出台,地方穩地產政策出台頻次顯著上升。一线城市持續優化地產政策;廣州放寬部分區域限購政策,同時將部分區域個人銷售住房增值稅徵免年限從5年調整爲2年;深圳自9月29日起調整優化個人住房貸款利率下限;北京地產中介鏈家下調中介費,且收費模式從購房一方單邊支付中介費改爲买賣雙方共同承擔。

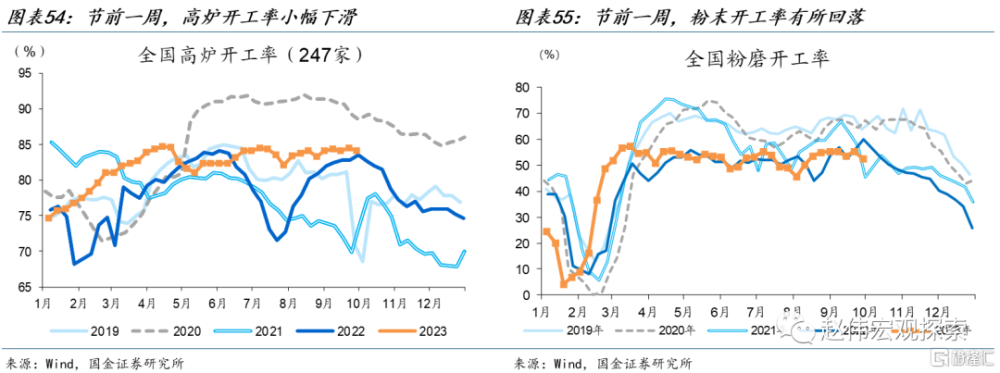

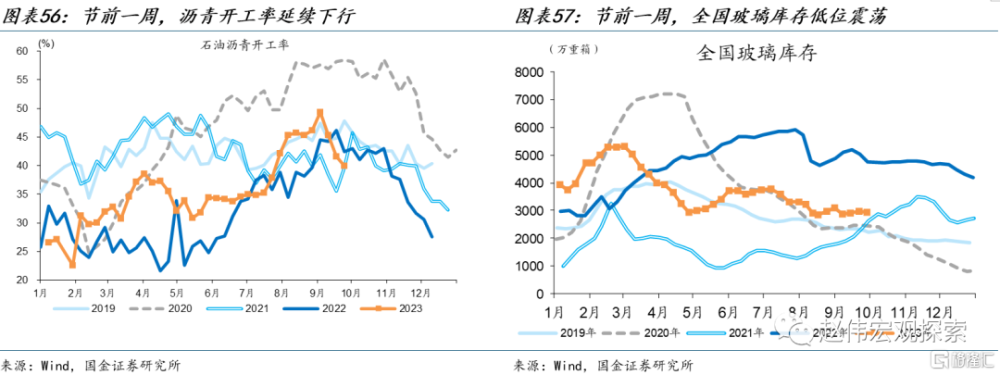

國慶假期地產銷售、工業生產季節性回落、低於去年同期。假期前七日,30大中城市商品房成交同比下降42.8%、遠低於過往同期水平,或指向地產政策仍待起效;全國代表城市二手房成交同樣走弱、同比減少21.2%。此外,高爐开工率季節性回落0.3個百分點至84.2%;粉末、瀝青开工率分別較前周下降3.0%、3.7%,是去年同期的87.2%、86.4%。

風險提示

俄烏战爭持續時長超預期;穩增長效果不及預期;疫情反復。

+

報告正文

一、大類資產:國慶假期期間,美債收益率大幅上行、風險資產普遍回調

國慶假期前後(9月25日-10月6日),全球主要股指明顯承壓。美股方面,三大股指走勢分化,英偉達、特斯拉、谷歌、微軟等科技股拉動下,納指小幅反彈0.1%,分母端壓制下,標普500、道指分別下跌1.4%、2.5%。亞洲方面,海外情緒傳染疊加美元流動性趨緊,亞洲股指大跌,恆生指數、韓國綜合指數、日經225分別下跌4.7%、4.2%、4.1%。歐洲方面,德國DAX、英國富時100和法國CAC40分別下跌3.1%、3.0%和2.6%。

國慶假期前後(9月25日-10月6日),主要發達國家的長期國債收益率悉數上行。通脹波動的上行、疊加美債供求關系的惡化,期限溢價大幅擡升,10Y美債收益率一路上行28bp至4.72%。其他債市方面,10Y英國、意大利、西班牙、德國、法國、葡萄牙和日本國債收益率分別上行31.5bp、30.4bp、23.6bp、22.0bp、17.2bp、11.3bp和4.90bp。

國慶假期前後(9月25日-10月6日),美元先上後下,歐元兌美元大幅貶值,英鎊、日元也均有回落。美元指數一度在10月3日上行至107.1,10月4日遠低於預期的ADP就業數據公布後,美元略有回調;國慶期間,美元累計上漲0.7%至106.8;歐元、英鎊兌美元分別下跌1.0%、0.3%至1.05和1.21;YCC調整預期的博弈下,日元匯率震蕩下跌0.1%。

國慶假期前後(9月25日-10月6日),油價、金價均大幅調整。原油方面,受沙特減產低預期、庫欣原油庫存拐點出現、美債利率上行等影響,WTI、Brent原油均大幅調整,期間分別下跌8.6%、9.9%至84.2和85.8美元/桶。黃金方面,實際利率上行的壓制下,COMEX黃金快速回調,期間大跌5.59%至1816.5美元/盎司。

海外數據&事件:美國衆議院議長麥卡錫遭罷免,歐洲PMI延續弱勢,日央行會議摘要偏鷹

2.1 美國制造業PMI表現超市場預期,供需兩端均回升

要聞:10月2日周一,美國ISM公布制造業PMI數據。9月美國制造業PMI錄得49%。

簡評:

美國制造業PMI表現超市場預期。9月,美國ISM制造業PMI錄得49,高於市場預期值47.7,前值47.6,回升1.4個點,連續第11個月處於收縮區間,但月度回升幅度爲本年最高。ISM制造業PMI的五個子項中有兩項升至榮枯线以上,其中新訂單上升2.4個點至49.2,自有庫存上升1.8至45.8,生產上升2.5至52.5,就業上升2.7至51.2,供應商交付下降2.2個點至46.4。

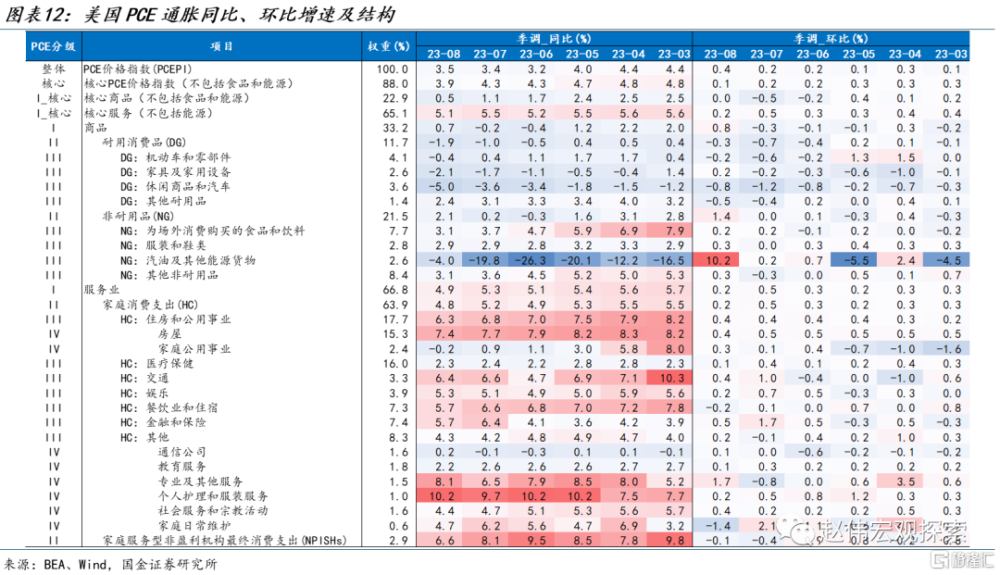

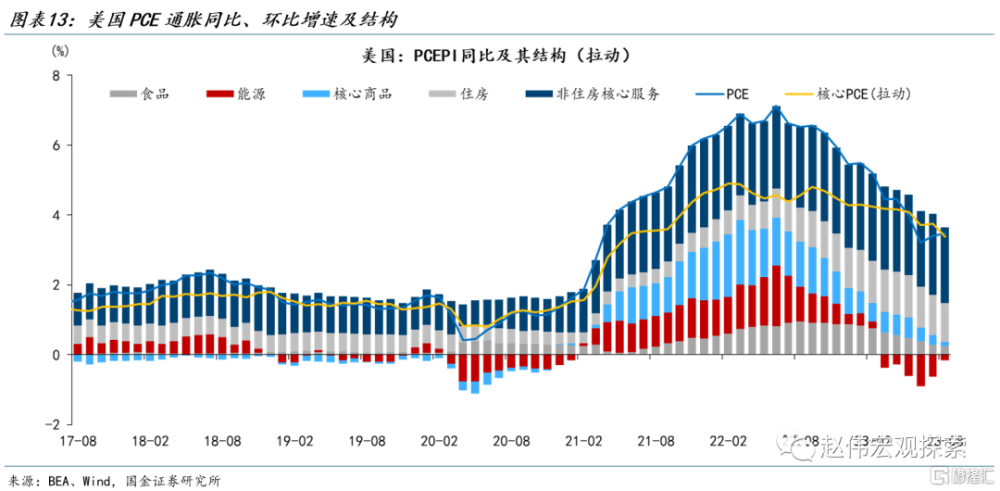

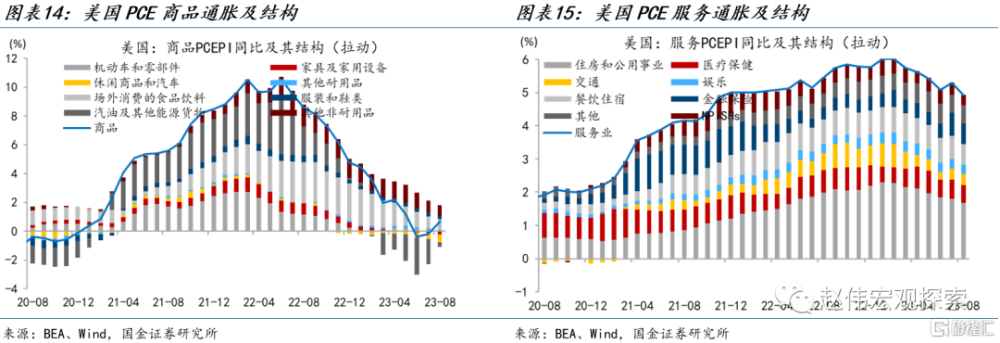

2.2 美國8月PCE環比略低於預期,核心通脹降至4%以下

要聞:9月29日,美國公布8月PCE通脹數據,同比3.5%,預期3.5%,前值3.4%。8月核心PCE通脹同比3.9%,預期3.9%,前值4.3%。

簡評:

美國8月PCE、核心PCE物價指數同比符合預期、環比略低於預期。美國8月PCE物價指數同比上漲3.5%,預期3.5%,前值3.4%;環比增0.4%,預期0.5%,前值0.2%。剔除食品和能源後,8月核心PCE物價指數同比上漲3.9%,放緩至4%以下,預期3.9%,前值4.3%;環比上漲0.1%、錄得2020年末以來最小月度漲幅,預期0.2%,前值0.2%。

2.3 美國政府在最後時刻避免“關門”,但危機仍未解除

要聞:9月30日,美國國會批准臨時撥款法案,避免聯邦政府“關門”

簡評:

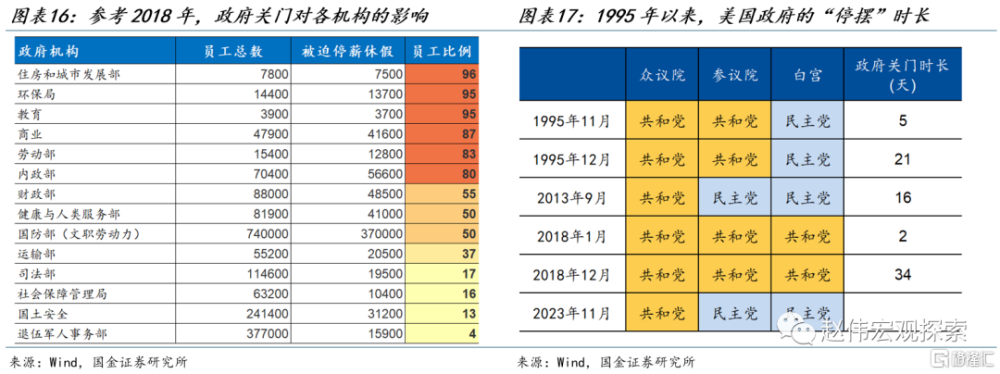

美國政府在最後時刻避免“關門”,但危機仍未解除。美國時間9月30日晚,距離最後期限僅剩幾個小時的情況下,美國國會通過臨時撥款法案,避免了聯邦政府“停擺”。該法案將政府資金支出延長45天至11月17日,法案內容包括160億美元的救災資金,但不包括大幅削減聯邦开支、加強邊境管控的條款,也不包括對烏克蘭的援助。兩黨議員仍無法就烏克蘭援助問題達成共識,民主黨人支持援烏,部分共和黨保守派反對繼續援助烏克蘭。當前美國政府停擺危機仍未解除,國會需在11月17日前通過正式撥款法案,一旦政府“停擺”,住房和城市發展部、環保局等機構僱員受影響程度較大。

2.4 美國衆議院議長麥卡錫被罷免,11月政府“停擺”概率或上升

要聞:美國時間10月3日周三,美國國會衆議院議長麥卡錫被罷免,成爲美國歷史上首位被投票罷免的衆議院議長。

簡評:

美國國會衆議院議長麥卡錫被罷免。因不滿麥卡錫與民主黨達成的臨時政府撥款協議,共和黨保守派議員發起罷免動議,最終以216比210票罷免麥卡錫衆議院議長職位。2023年1月,麥卡錫經歷了15輪投票後當選議長,截至下台,任期時長僅爲9個月。麥卡錫下台可能將提高11月政府停擺的概率,美國國會必須在11月17日前通過新的政府支出法案,但衆議院需要在10月11日舉行新議長選舉,剩余時間僅有40余天。此外,美國對烏克蘭援助可能將暫停,俄烏衝突以來,美國向烏克蘭共提供了750億美元援助,總量僅次於歐盟,軍事援助規模全球最高。拜登政府希望新財年增加60億美元的援助金額,但政府臨時法案中未涉及此部分提議。

2.5 美國9月非農就業激增,但薪資增長正在放緩

要聞:10月6日,美國勞工統計局公布9月非農數據。

簡評:

美國9月季調後非農新增就業人數33.6萬,創今年以來最大增幅,遠高於市場預期17萬人,過去12個月的平均值爲26.7萬。休闲和酒店、政府、醫療保健、專業、科技服務以及社會救助的就業崗位有所增加。7月非農新增就業人數從15.7萬人上修至23.6萬人,8月非農新增就業人數從18.7萬人上修至22.7萬人,7月和8月非農新增就業人數合計較修正前高11.9萬人。美國9月非農平均時薪同比4.2%,低於預期4.3%,前值4.3%;時薪環比0.2%,低於預期0.3%,前值0.2%。美國9月失業率錄得3.8%,略高於預期3.7%,前值3.8%;勞動參與率62.8%,預期62.8%,前值62.8%。

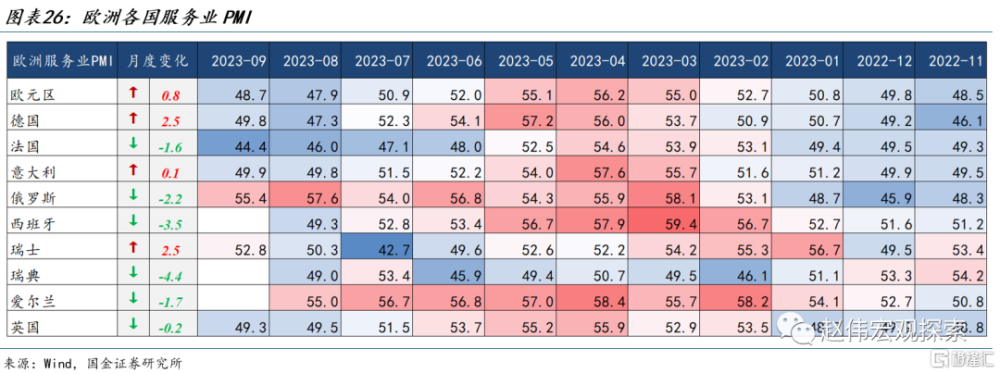

2.6 歐洲PMI仍處於收縮區間,德法表現較差

要聞:10月4日周三,歐元區、英國綜合PMI、服務業PMI數據公布。

簡評:

歐洲PMI仍處於收縮區間,德法表現較差。受服務業帶動,歐元區9月綜合PMI略反彈,但仍處於收縮區間。歐元區9月綜合PMI爲47.2,略高於8月的46.7。制造業PMI降至43.4,前值43.5。服務業PMI反彈至48.7,前值47.9。結構上,歐洲各國制造業表現普遍弱於服務業。德國制造業PMI讀數最低,9月爲39.6,前值39.1,希臘表現較好,9月爲50.3。服務業方面,德法表現較差,法國9月服務業PMI爲44.4,前值46。德國爲49.8,前值47.3。意大利、瑞士服務業讀數好於德法兩國。

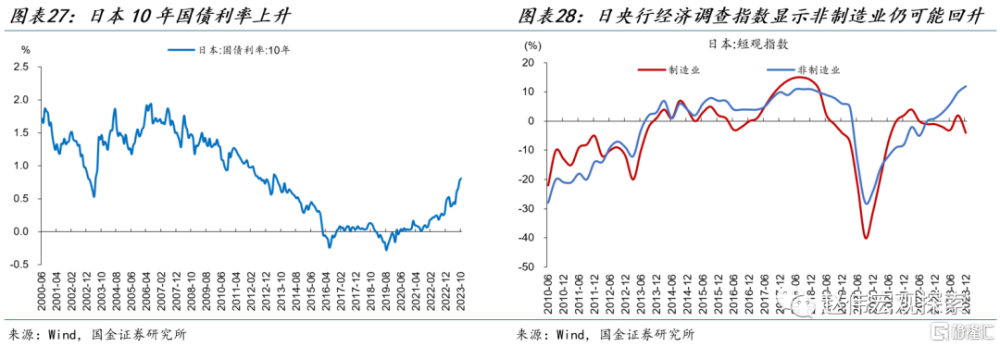

2.7 日央行貨幣9月會議摘要偏鷹派,日本正接近物價穩定目標

要聞:10月2月,日本央行公布9月貨幣政策會議意見摘要。

簡評:

日央行貨幣9月會議摘要偏鷹派。10月2日,日本央行公布9月貨幣政策會議審議委員意見摘要。摘要顯示,9月會議上更多的央行決策者討論了退出超寬松政策的因素。日央行認爲,日本經濟正越來越接近物價穩定的目標,2023下半年將是決定物價穩定目標能否實現的重要時期。偏鷹派的會議摘要將基准10年期日本政府債券收益率推高至0.78%,創十年來新高。經濟調查方面,日央行公布的調查數據顯示,日本企業預計一年內通脹率將達到2.5%,四季度非制造業預計將進一步回升,但制造業將可能回落。

國內數據&事件:出境遊快速恢復,地產政策加速出台,工業生產季節性回落

中秋國慶假期跨區、跨境出行進一步改善,旅遊客單價顯著改善;假期影響下,地產銷售、工業生產季節性回落。

3.1 假期出境旅遊快速恢復,國內旅遊客單價顯著改善

要聞:中秋國慶假期8天,國內旅遊出遊人數8.26億人次,按可比口徑同比增長71.3%,按可比口徑較2019年增長4.1%;實現國內旅遊收入7534.3億元,按可比口徑同比增長129.5%,按可比口徑較2019年增長1.5%。

數據來源:文旅部數據中心

簡評:

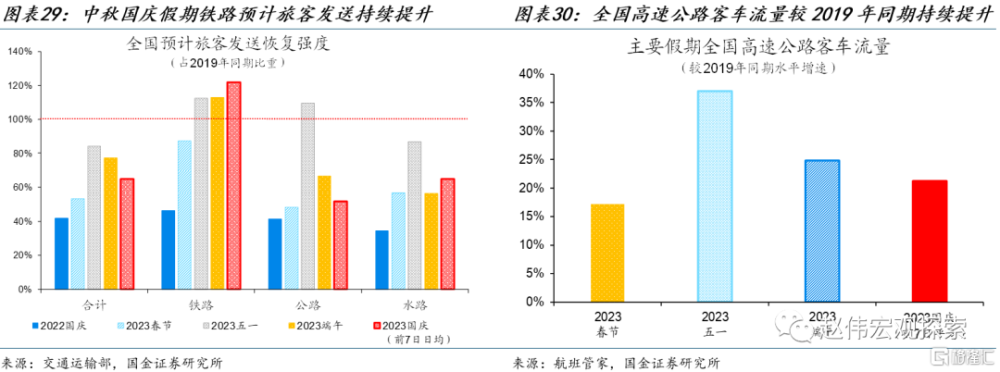

中秋國慶假期全國旅客發送仍處高位,鐵路、高速公路等客運拉動總體客運提升。假期前7日(9月29日至10月5日),全國預計營業性客運量3.9億人次,恢復至2019年同期的64.9%,恢復放緩的主要原因在於旅客發送佔比高達63%的營運性公路旅客發送明顯走弱。相較之下,鐵路客運和非營運性高速公路客運拉動總體客流提升,全國鐵路預計發送旅客達2019年同期水平的122%、高於端午假期的112.8%,高速公路客車流量明顯提升、較2019年同期增長21.2%。

中秋國慶假期國內跨區出行維持高位,特色城市出行熱度高於傳統旅遊城市。假期前7日(9月29日至10月5日),全國國內航班已恢復至2019年同期的113.9%,與五一、端午的115%、114.6%的恢復力度相差不大。假期期間,成都、北京等傳統旅遊城市執行航班架次平均恢復至2019年同期的90.9%、明顯低於端午的118.8%;相較之下,西南、西北等地區部分特色城市出行熱度明顯提高,比如:大理、麗江、烏魯木齊、西寧等地假期機票預訂價格較2019年同期漲幅高達100%,明顯高於北京、上海的53%、69%。

假期國內旅遊出行收入恢復好於人次,客單價接近疫情前水平。國慶假期,國內旅遊人次同比增長71.3%、恢復至2019年同期的104.1%、低於端午假期的112.8%;實現國內旅遊收入同比增長129.5%、恢復至2019年同期的101.5%、高於端午假期的94.9%;旅遊客單價明顯改善、恢復至2019年同期的97.5%、高於端午的84.1%。

代表地區熱門景點旅客接待持續提升,旅遊收入表現相較好於人次。主要景點旅遊情況進一步改善,中秋國慶假期前7日(9月29日至10月5日),四川省A級景區接待旅客同比增長213%,爲2019年同期的123%、高於端午假期的112%,旅遊收入表現好於人次表現,四川省A級景區實現門票收入同比增長358%,爲2019年同期125%、高於端午假期的115%;山東濟南“天下第一泉”景區日均接待遊客爲2019年同期的151%、高於端午的48%。

中秋國慶假期跨境出行持續改善,總體口岸出入境情況相較好於航班。國慶假期前7日(9月29日至10月5日),跨境出行持續改善,全國國際航班執行架次恢復至2019年同期的55.3%、高於今年端午假期的43%;相較於航班出入境,全國總體口岸出入境客流恢復較好,國慶假期日均出入境旅客達158萬人次,恢復至2019年同期水平的79.8%、高於端午的63%。同程旅行數據顯示,中秋國慶假期期間出境遊酒店預訂量超過疫情前同期水平,中國港澳、東南亞、日韓、中東等國家爲假期熱門出境目的地,歐洲、非洲、南美洲、澳大利亞等長线出境遊目的地熱度也出現快速增長。

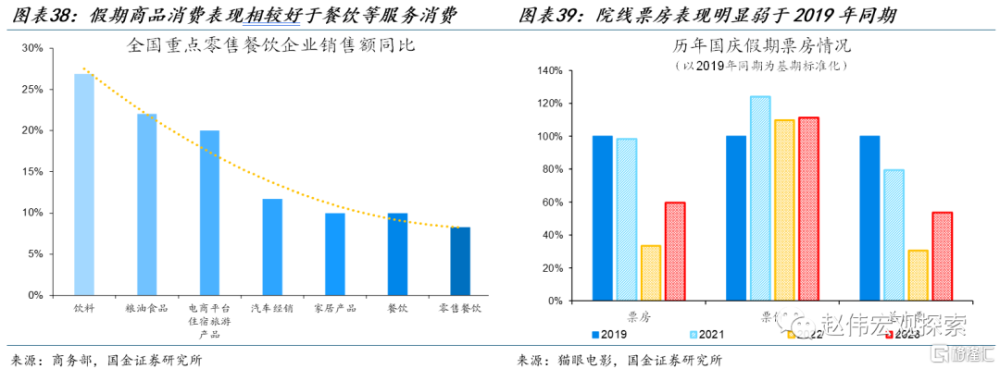

假期全國重點零售和餐飲企業銷售較去年明顯提升、商品消費有所改善,電影院线票房尚不及疫前水平。商務部數據顯示,假期全國重點監測零售和餐飲企業銷售額同比增長9%;商品消費有所改善,重點監測零售企業糧油食品、飲料、金銀珠寶、通信器材、家居產品銷售額同比增長10%以上,好於餐飲企業銷售表現。假期全國院线票房恢復至2019年同期的60%、低於端午假期的97%,總出票恢復至2019年同期的53.7%;國慶假期影片上映情況較過往同期差距較小,單部影片均票房恢復至2019年同期的33%、去年同期的197%。

3.2 穩地產:多地因城施策出台各類穩地產舉措

要聞:一线城市中,廣州優化限購措施,調整住房信貸政策。二线城市中,廈門、武漢、無錫、寧波、成都等城市官宣全域限購放开,西安、廈門取消部分區域限購;青島、三亞、哈爾濱落實“認房不認貸”政策;福州、蘇州調整住房信貸政策等。

來源:各地政府網站等

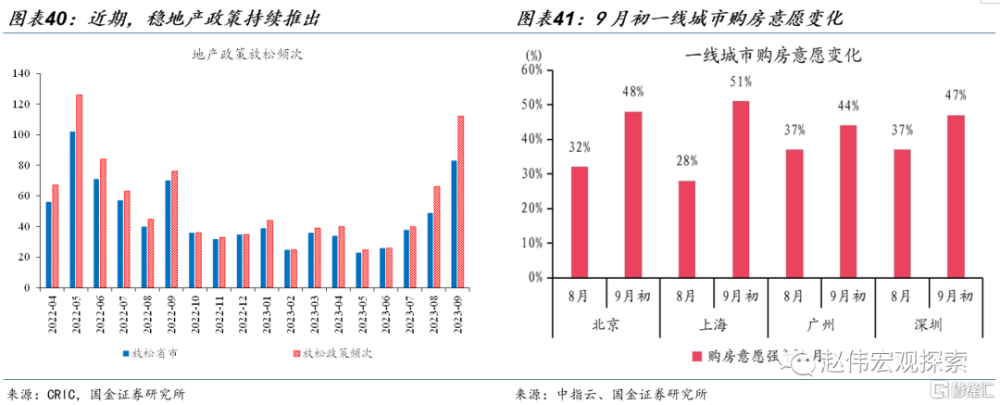

9月起地產優化政策加速出台,地方穩地產政策出台頻次顯著上升。CRIC統計數據顯示,三季度有133個省市218次放松房地產政策,力度明顯增強。9月份(截止到9月26日)各省市出台政策共83項,放松政策頻次共計112項。地產政策落地後,居民的房價預期邊際修復,中指雲數據顯示,9月居民房價看漲預期回升、看跌預期回落;同時,居民計劃半年內購房佔比變化增至30.5%,達到今年年內最高值。一线城市購房意愿普遍上升;其中,北京、上海兩地購房意愿回升較爲明顯。

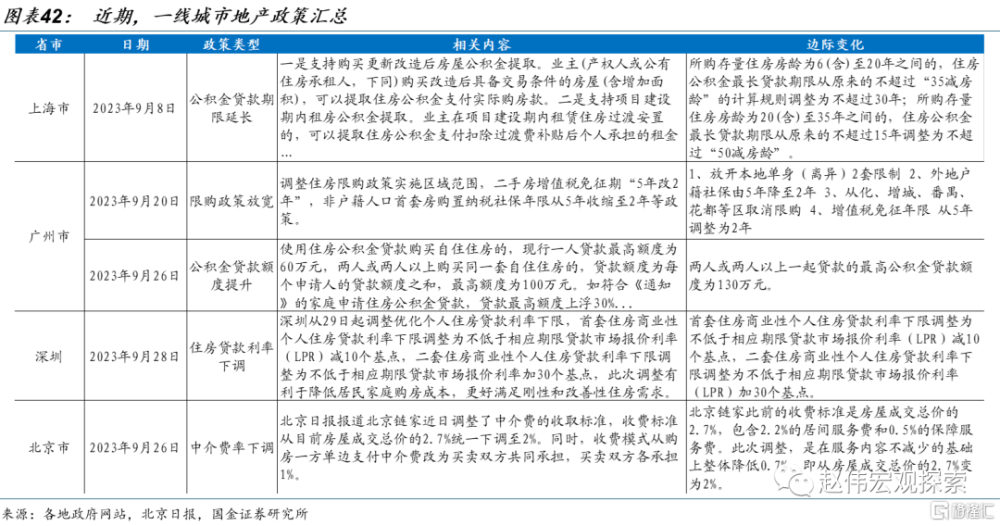

近期,一线城市進一步推出穩地產相關優化政策。廣州繼降低首付比例和存量房貸利率後,進一步放寬部分區域限購政策,同時,將部分區域個人銷售住房增值稅徵免年限從5年調整爲2年,有助於降低二手房交易成本。深圳自9月29日起調整優化個人住房貸款利率下限,首套住房商業性個人住房貸款利率下限調整爲不低於相應期限貸款市場報價利率(LPR)減10個基點等。北京日報報道,北京地產中介鏈家亦對中介費做出調整,由房屋成交總價的2.7%統一下調至2%,且收費模式從購房一方單邊支付中介費改爲买賣雙方共同承擔,买賣雙方各承擔1%。

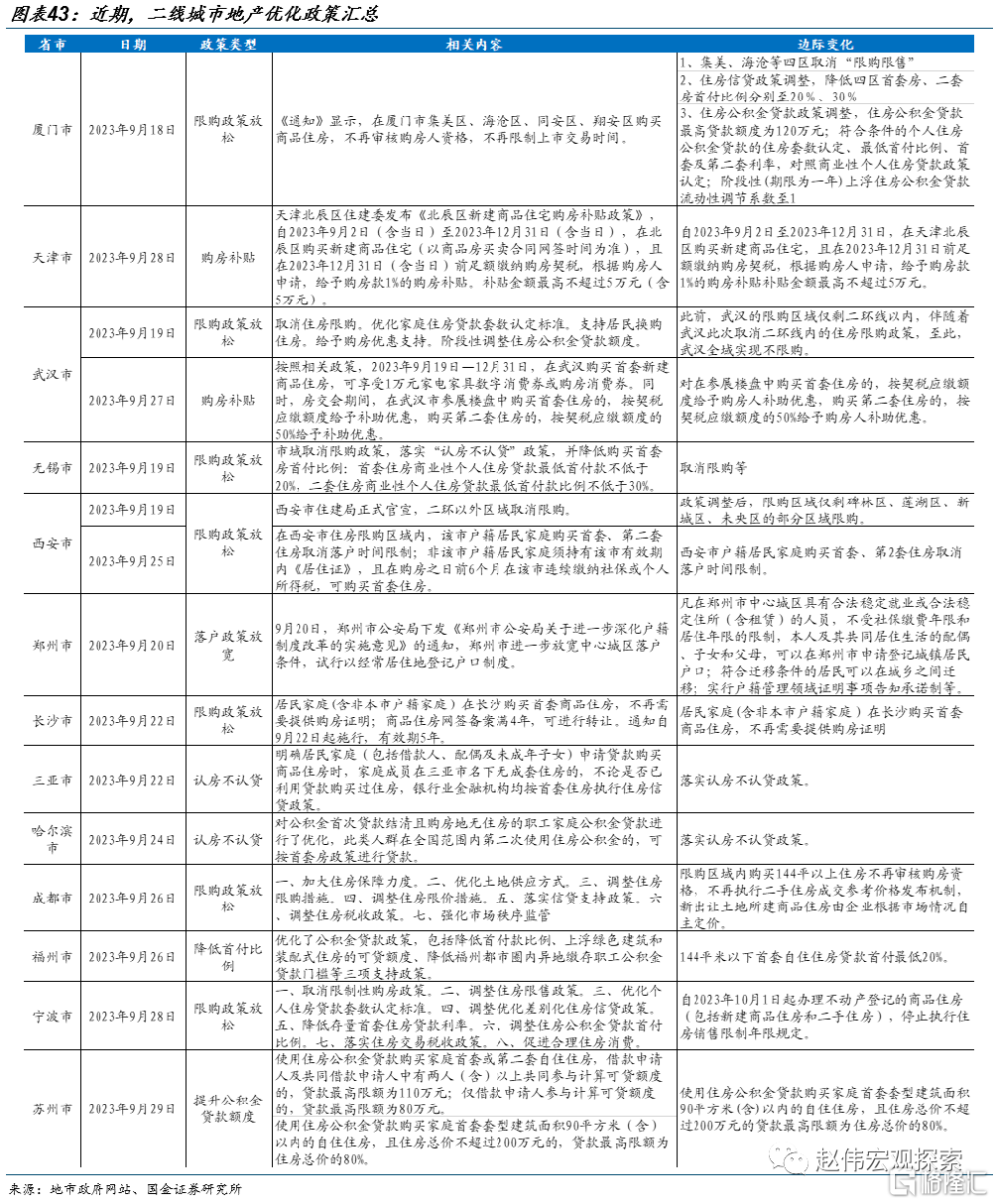

二三线城市地產優化政策亦持續出台,主要聚焦優化“限購政策”、住房公積金、購房補貼等方面。就放开限購而言,繼南京、大連、濟南、青島和鄭州上周官宣全域“取消限購”後,武漢、無錫、長沙等二线城市本周官宣全域限購放开。福州、蘇州調整住房信貸政策;其中,福州推出降低首付款比例、上浮綠色建築和裝配式住房的可貸額度、降低福州都市圈內異地繳存職工公積金貸款門檻等三項支持政策,蘇州則基於不同購房者情況不同程度地提升住房公積金貸款額度。

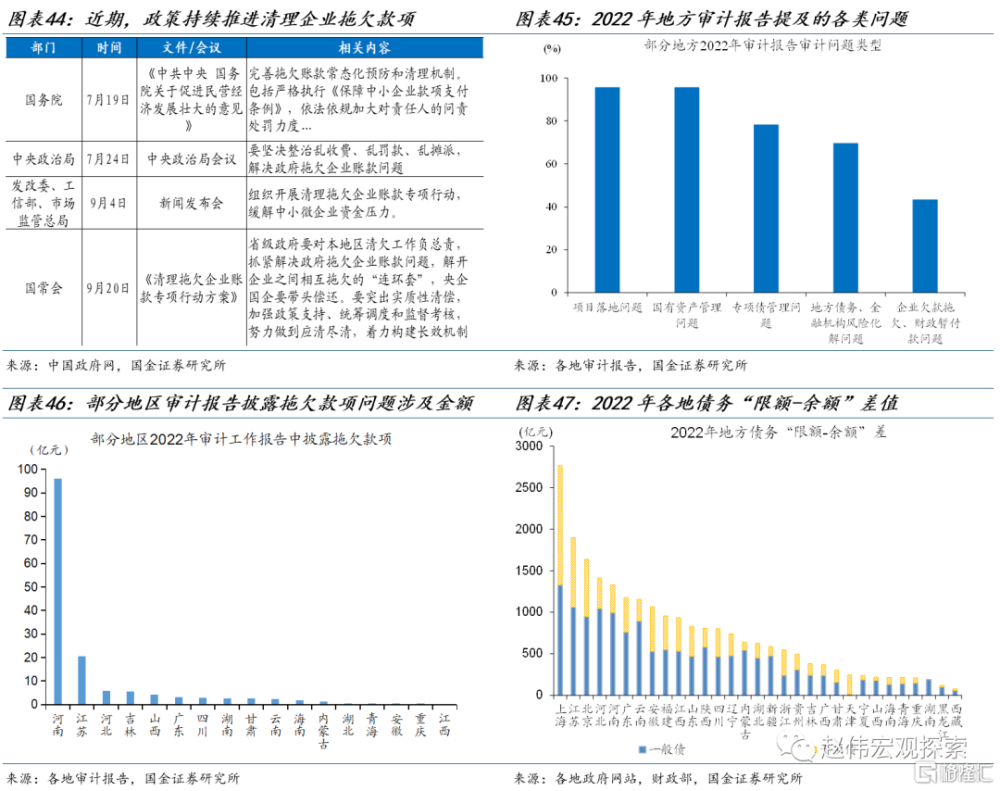

3.3 地方化債與清理拖欠款項結合:內蒙古擬發行特殊再融資券償還拖欠企業款項

要聞:9月26日,內蒙古自治區政府發布2023年內蒙古自治區政府再融資一般債券(九期至十一期)發行公告,其中資金用途爲“償還2018年之前認定的政府負有償還責任的拖欠企業账款”。

數據來源:地方政府網站

近期,政策頻頻提及加快清理拖欠企業款項拖欠,9月20日國常會亦正式通過《清理拖欠企業账款專項行動方案》。清理拖欠企業款項亦是2022年地方審計報告重點審計事項,多地對拖欠中小民營企業款項加大審計力度。本次內蒙古擬發行特殊再融資券償還2018年之前認定的政府負有償還責任的拖欠企業账款,其一或指向地方加速清理拖欠企業款項,政府負有償還責任的账款或可用政府債券償還;其二或也指向地方化債“一攬子”方案初顯,利用地方債務“限額-余額”空間以及地區間“回收-再分配”機制來發行特殊再融資券償還部分隱性債務。

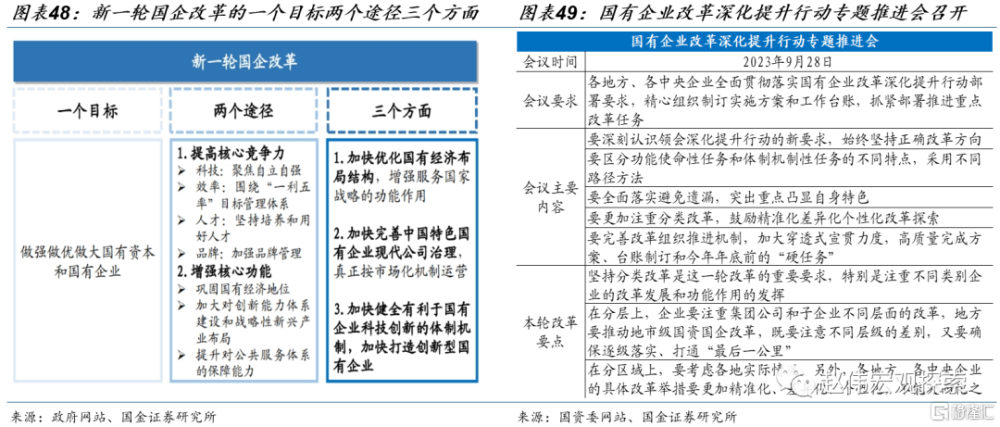

3.4 國企改革:國有企業改革深化提升行動專題推進會召开

要聞:9月28日,國務院國資委召开國有企業改革深化提升行動專題推進會。國務院國資委黨委委員、副主任王宏志出席會議並講話。10月1日出版的第19期《求是》雜志刊發國務院國資委黨委署名文章《深入實施國有企業改革深化提升行動》。

數據來源:國資委官網

新一輪國企改革加速推進,國有企業改革深化提升行動專題推進會召开。會議強調要區分功能使命性任務和體制機制性任務的不同特點,採用不同路徑方法;要全面落實避免遺漏,突出重點凸顯自身特色;要更加注重分類改革,鼓勵精准化差異化個性化改革探索。會議強調堅持分類改革是這一輪改革的重要要求,特別是注重不同類別企業的改革發展和功能作用的發揮。此外,《求是》中《深入實施國有企業改革深化提升行動》亦指出,必須通過不斷深化改革,抓重點、補短板、強弱項,提高國有企業治理水平和核心競爭力,促進企業高質量發展,新一輪國企改革要更好服務實現高水平科技自立自強,更好促進現代化產業體系建設,更好支撐國家战略安全等。

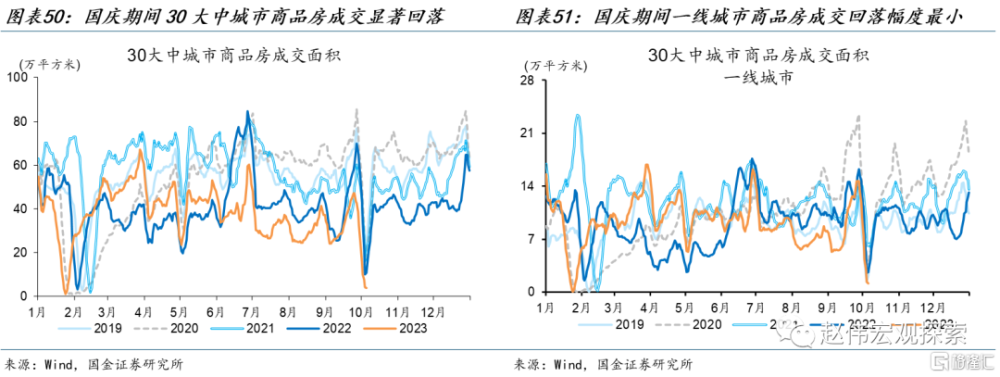

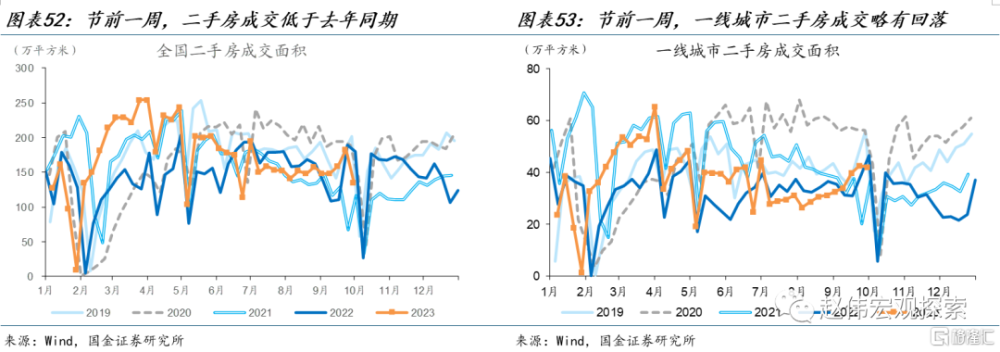

3.5 國慶期間商品房成交季節性回落、成交水平低於近年

要聞:國慶假期當周(9月29日至10月5日),30大中城市商品房成交面積當周合計97.5萬平方米、同比回落42.8%;國慶假期前一周(9月22日至9月28日),全國代表城市二手房成交面積307.1萬平方米、同比回落28.4%。

數據來源:Wind

簡評:

國慶假期全國商品房季節性回落、成交水平低於近年。9月29日至10月5日,30大中城市商品房成交較上周回落68.3%、同比下降42.8%;商品房成交遠低於過往同期水平,或指向地產政策仍待起效;其中一线城市回落幅度最小、同比減少1.2%,二线、三线城市分別回落74.6%、67.5%。9月22日至9月28日當周,全國代表城市二手房成交同樣走弱、同比減少21.2%;但不同城市間成交回落幅度分化,其中一线城市降低較少、同比下降9.6%,二线城市同比下降26.2%。

3.6 9月底多數工業生產、投資活動季節性回落、低於去年同期水平

要聞:截至“國慶”前一周(9月22日至9月28日),多數工業生產、投資活動季節性回落、低於去年同期水平。

數據來源:Wind

簡評:

國慶假期前多數工業生產、投資活動季節性回落、低於去年同期水平。9月22日至9月28日當周,高爐开工率季節性回落、較前周的84.5%回落0.3個百分點至84.2%,或映射生產供給走弱;粉末开工率亦有所回落、較前周下降3.0個百分點至52.4%、是去年同期的87.2%;瀝青开工率持續下行、較前周下降3.7個百分點至41.4%、是去年同期的86.4%;玻璃庫存小幅去化,較前周下降1.2%、是去年同期的61.7%。

風險提示

1、 俄烏战爭持續時長超預期。俄烏雙方陷入持久战,美歐對俄制裁力度只增不減,滯脹壓力加速累積下,貨幣政策抉擇陷入兩難境地。

2、 穩增長效果不及預期。債務壓制、項目質量等拖累穩增長需求釋放,資金滯留在金融體系;疫情反復超預期,進一步抑制項目开工、生產活動等。

3、 疫情反復。國內疫情反復,對項目开工、线下消費等抑制加強;海外疫情反復,導致全球經濟活動、尤其是新興經濟體壓制延續,出口替代衰減慢。

注:本文選自國金證券於2023年10月07日發布的證券研究報告《十一特輯:假期國內外大事記》,證券分析師:

趙 偉(執業S1130521120002)zhaow@gjzq.com.cn

陳達飛(執業S1130522120002)chendafei@gjzq.com.cn

趙 宇(執業S1130523020002)zhaoyu2@gjzq.com.cn

李欣越 lixinyue@gjzq.com.cn

侯倩楠 houqiannan@gjzq.com.cn

李雪萊 lixuelai@gjzq.com.cn

標題:十一特輯:假期國內外大事記

地址:https://www.iknowplus.com/post/39656.html