庫存角度透視稀缺的景氣度

摘要

在此前報告《庫存周期對總量研究和行業研究分別有何指導意義?》(20221204),我們從總量層面與行業層面復盤總結了庫存周期的一些規律。

這裏需要特別注意的是,總量層面關注庫存周期,是用來輔助判斷經濟周期和ROE周期的位置,從而判斷總量經濟強相關板塊的β,比如中國經濟幾個最大的β,白酒、銀行、港股互聯網等等。

行業層面關注庫存周期,更多是挖掘一些自下而上的細分板塊的機會。

本文我們更新了當前總量與行業庫存周期位置,並結合企業的價格端、投資端、需求端等進一步討論。

1.總量庫存周期運行至什么位置

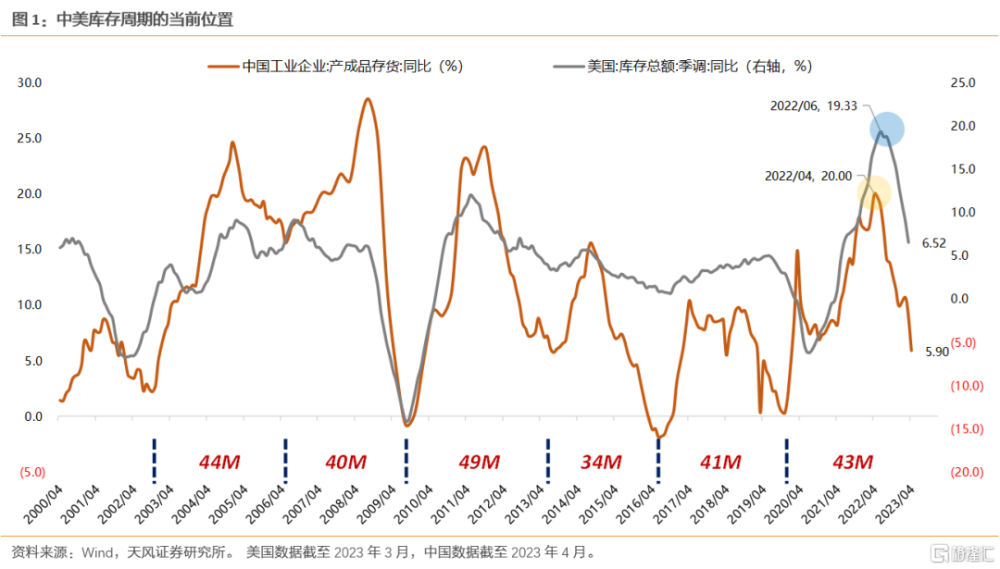

中國工業企業產品成存貨同比增速自2022年4月見頂,截至今年4月,已下行1年;美國庫存總額同比增速自2022年6月見頂至今也有近1年時長。按庫存周期3年半左右的歷史平均規律來看,目前中美共振去庫存可能已過半。

在今年2月的一篇焦點報告《【天風策略】爲什么說中美共振去庫存的環境下容易炒主題?》中的觀點,事後看也得到了不錯的驗證。

今年大家對庫存周期關注度提升,主要在於當前宏觀周期異於往常。當前缺乏總量層面的強刺激,對於細分行業來說,可能要依靠行業自身的周期運行規律(產能周期、庫存周期、價格周期等的周期變化)來尋找一些細分的結構機會。

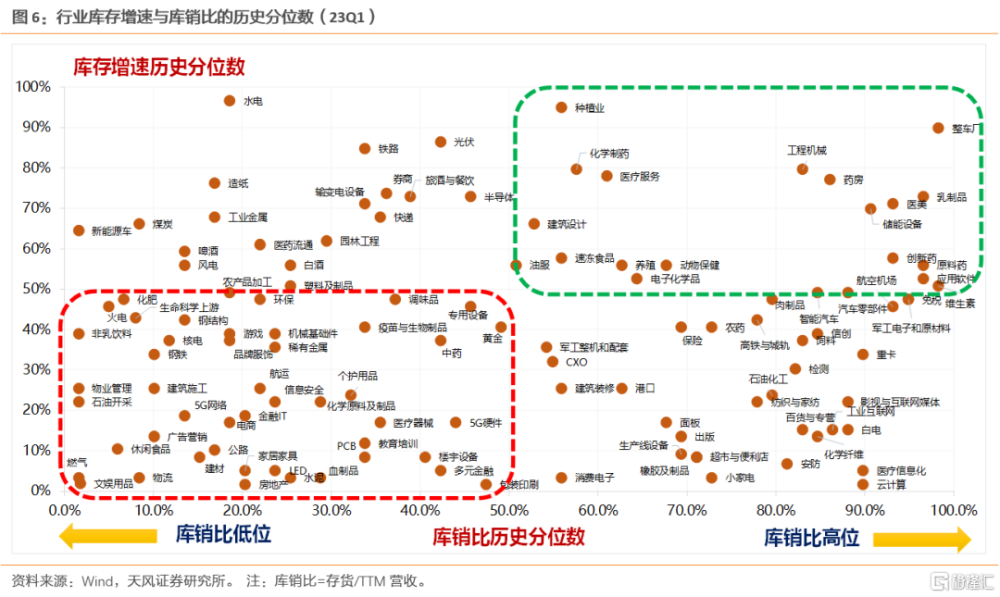

2.細分行業的庫存周期消化進程

結合一季報庫存周期位置與庫銷比來看,23Q1庫存相對較低的有:白電、小家電、血制品、調味品、火電、PCB、家居家具、生產线設備、鋼結構、汽車零部件、智能汽車、消費電子、面板、安防等。23Q1庫存相對較高的有:整車廠、儲能設備、光伏、乳制品、醫美、化學制藥、原料藥、CXO、半導體、油服、石油开採等。

3.上遊庫存周期的“價格”屬性

對於上遊行業來說,庫存周期一定程度上體現的是“價格”周期。以宏觀工業企業行業分類來分析,比如:石油煤炭與PPIRM(燃料、動力類)、有色與PPIRM(有色金屬材料類)、黑色與PPIRM(黑色金屬材料類)均表現出較好的同步性。

對於上遊的判斷,最直觀的仍是跟蹤資源品的價格數據。若是本身庫存在低位,且價格出現明顯的上漲信號,則應關注是否有周期反轉的可能。

4.中遊庫存周期的“投資”屬性

中遊行業的庫存周期變化既會受到銷售需求的影響,又會受到產能擴張的影響。以申萬一級行業看,投資周期(CAPEX增速)和庫存周期都有略滯後於盈利周期的特點,但庫存周期與投資周期的同步性較好。

因此,對中遊行業來說:在盈利周期上行到高位時,就謹慎投資周期與產能周期的快速釋放;在盈利周期下行到較低水平時,則應關注周期回落程度。

5.下遊庫存周期的“需求”屬性

對於輕資產運作或產業鏈上下遊環節較短或離C端較近的企業,一般庫存周期與盈利周期的同步性也會較好。比如家電、商貿零售、食品飲料、醫藥等。

因此,對於這類行業,核心仍在於關注需求的變化,庫存可認爲是一個動態調整指標,但對於庫存已運行至周期底部的行業,則可能具備了較好的反轉潛力。

總結來說,我們認爲當前行業配置思路:

一是總量經濟相關度高的行業,關注自身庫存周期位置低的行業。如上文分析,庫存相對較低的有:白電、小家電、血制品、調味品、火電、PCB、家居家具、生產线設備、鋼結構、汽車零部件、智能汽車、消費電子等。其中,分上中下遊來跟蹤:上遊跟蹤價格信號、中遊跟蹤產能(投資)周期、下遊跟蹤需求變化。

二是總量經濟相關度較低的行業,關注需求側有獨立產業周期且庫存周期位置不高的行業。可重點關注有景氣回升預期的半導體周期以及AI產業周期支撐下基本面改善預期較強的方向(算力、應用等)。

正文

在此前報告《庫存周期對總量研究和行業研究分別有何指導意義?》(20221204),我們從總量層面與行業層面復盤總結了庫存周期的一些規律。

(1)總量層面:①工業企業和A股庫存周期平均運行時長都在3年半左右;②庫存周期平均滯後於盈利周期1-2個季度;③本輪庫存周期與以往存在差異,體現在:庫存周期高位時的行業結構差異、刺激力度弱與總需求不足、內外庫存周期共振向下等。

(2)行業層面:①上遊和下遊的庫存周期與銷售周期基本同步或滯後時長在1個季度以內;②中遊制造業庫存周期滯後於銷售周期較明顯,1-2個季度之間;③弱復蘇周期中關注低庫存方向,庫存低的行業可能量價齊升,盈利彈性較大。

本文我們更新了當前總量與行業庫存周期位置,並結合企業的價格端、投資端、需求端等特徵,進一步討論不同行業庫存周期的特點以及當前值得關注的行業。

01

總量庫存周期運行至什么位置

中國工業企業產品成存貨同比增速自2022年4月見頂(增速+20.0%),截至今年4月(增速+5.9%),已下行1年;美國庫存總額同比增速自2022年6月見頂至今也有近1年時長。

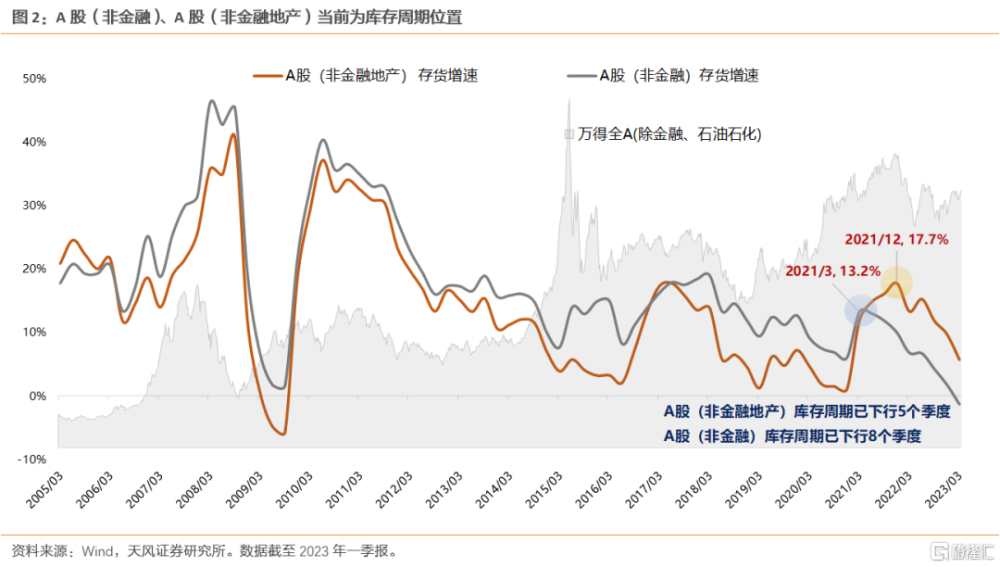

若是以A股上市公司的庫存周期來看,庫存消化的時長已更久,截至今年一季報,A股(非金融地產)庫存周期已下行5個季度,A股(非金融)庫存周期已下行8個季度。

那么,按庫存周期3年半左右的歷史平均規律來看,目前中美共振去庫存可能已過半。

另外,今年大家對庫存周期的關注度明顯提升,其中很重要的原因在於當前宏觀周期異於往常。在以前有地產和基建作爲經濟的雙驅動力(圖3),當總需求不成問題的時候,庫存周期的關注度自然不高,因爲經濟引擎一旦驅動實體需求復蘇,那么去庫過程馬上進入下半程,盈利回升、庫存回落,即被動去庫存階段。

而當前的這輪經濟周期缺乏總量層面的強刺激,對於細分行業來說,可能要依靠行業自身的周期運行規律(產能周期、庫存周期、價格周期等的周期變化)來尋找一些細分的結構機會,這也是今年行業庫存層面分析的意義。

02

細分行業的庫存周期消化進程

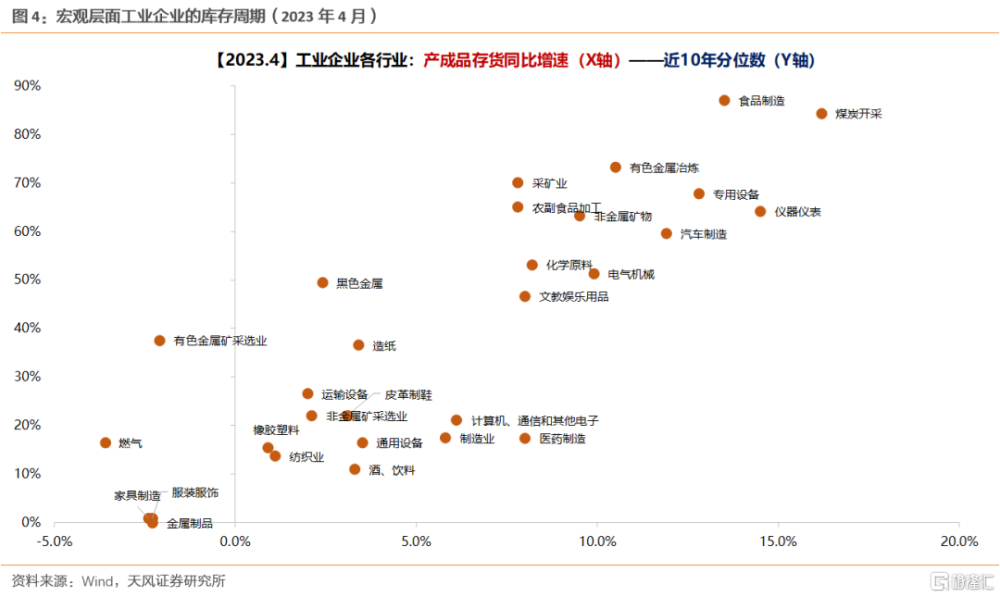

先看工業企業目前的庫存周期位置。4月產成品存貨同比增速由3月的9.1%回落至5.9%,工業企業去庫存過程在繼續。細分行業中,上遊庫存大幅回落,有色、黑色、石油开採、石油煤炭加工等降幅均較大;中遊多數也在去庫存,電氣機械、儀器儀表、運輸設備等降幅明顯,汽車制造也在去庫存通道中;下遊庫存相對穩定,比食品、飲料、醫藥等。

另外,結合2023年一季報細分行業庫存周期位置與庫銷比來看:

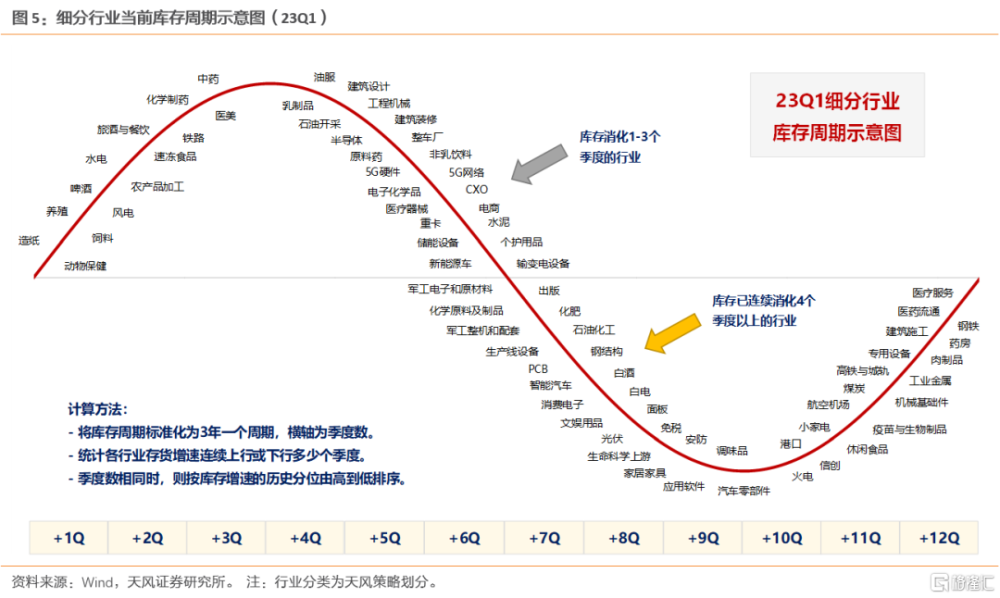

23Q1庫存水平相對較低的有:白電、小家電、血制品、調味品、火電、PCB、家居家具、文娛用品、生產线設備、鋼結構、汽車零部件、智能汽車、消費電子、面板、安防等。

23Q1庫存水平相對較高的有:整車廠、儲能設備、光伏、乳制品、醫美、化學制藥、原料藥、CXO、半導體、油服、石油开採等。

03

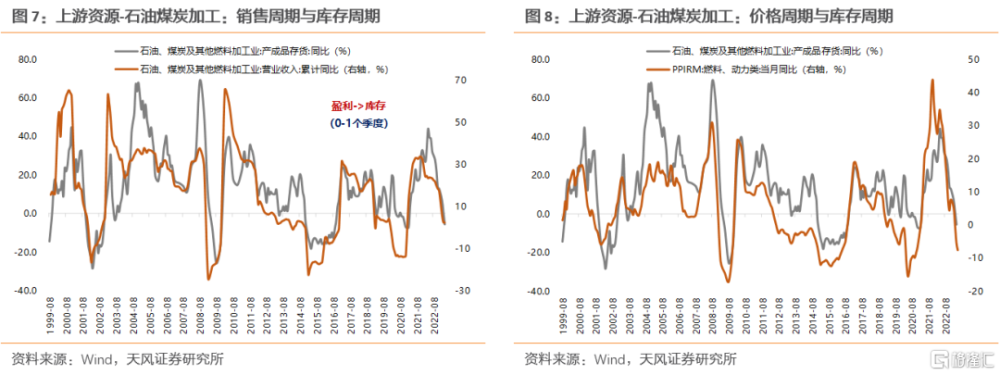

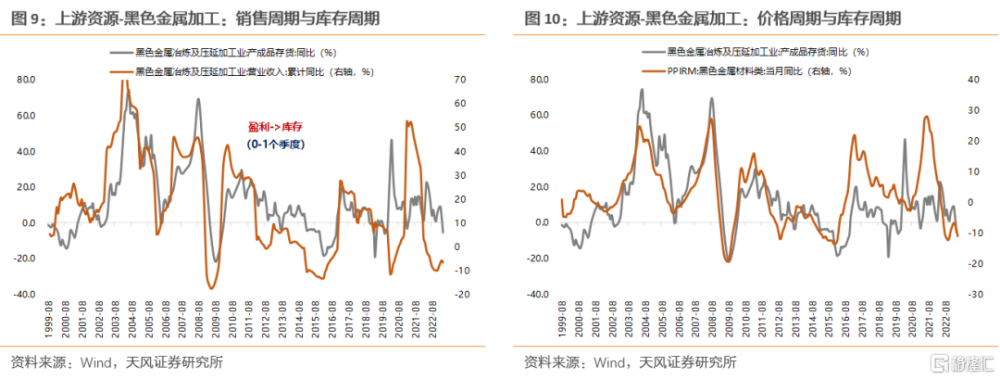

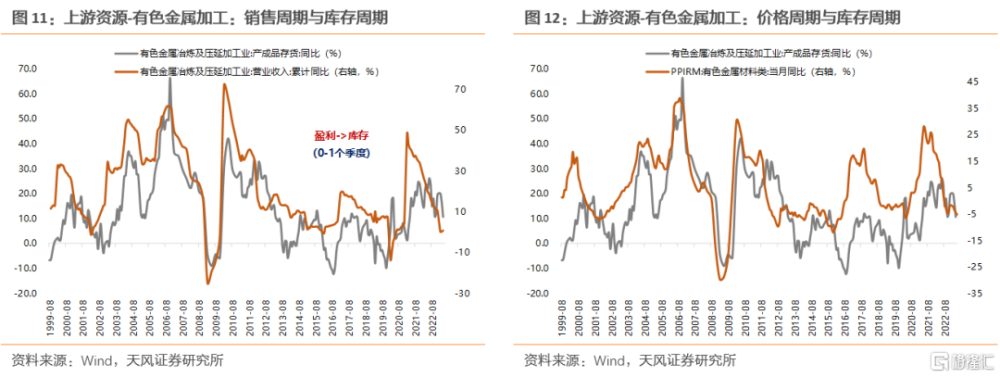

上遊庫存周期的“價格”屬性

在此前報告《庫存周期對總量研究和行業研究分別有何指導意義?》(20221204)中,我們總結了宏觀層面工業企業的庫存周期與盈利周期表現出的規律:

① 上遊和下遊的庫存周期與銷售周期基本同步或滯後時長在1個季度以內;

② 中遊制造業庫存周期滯後於銷售周期較明顯,1-2個季度之間;

③ 每輪周期時長與宏觀整體一致,約3年半。

上中下遊行業影響庫存周期與盈利周期錯位時長的因素各有不同。對於上遊行業來說,庫存周期一定程度上體現的是“價格”周期。

一方面,“價格”是供需的結果,漲價對應的是供不應求的狀態,上遊資源品盈利向好。

另一方面,存貨的計價方式對存貨價值也有影響,進而影響庫存價值。對於有市場化公允價值的環節,一般存貨周期與盈利周期的同步性比較好,存貨略滯後於盈利和價格——典型的是上遊資源品开採和冶煉環節。

爲了方便指標比對,我們這裏以宏觀工業企業行業分類來分析。比如:石油煤炭與PPIRM(燃料、動力類)、有色與PPIRM(有色金屬材料類)、黑色與PPIRM(黑色金屬材料類)均表現出較好的同步性。

因此,對於上遊盈利周期、庫存周期的判斷,最直觀的仍是跟蹤資源品的價格數據。若是本身庫存在低位,且價格出現明顯的上漲信號,則應關注是否有周期反轉的可能。

04

中遊庫存周期的“投資”屬性

中遊行業的庫存周期變化既會受到銷售需求的影響,又會受到產能擴張的影響。

對於中遊制造業來說,傾向於順周期擴張,但產能擴張需要時間,因此在盈利低位企穩時,供給跟不上需求;反過來,由於“長鞭效應”影響,產業鏈中上遊訂單和備貨放大,導致周期頂部庫存積壓,供給大於需求。

具體來說:當需求釋放,但產能未跟上時,體現爲被動去庫存的過程,此時盈利向上、庫存回落;當需求繼續上行,但產能开始釋放時,體現爲主動補庫存的過程,此時盈利向上、庫存增加;當需求高位走弱,但產能大量釋放時,體現爲被動補庫存的過程,此時盈利向下、庫存增加。

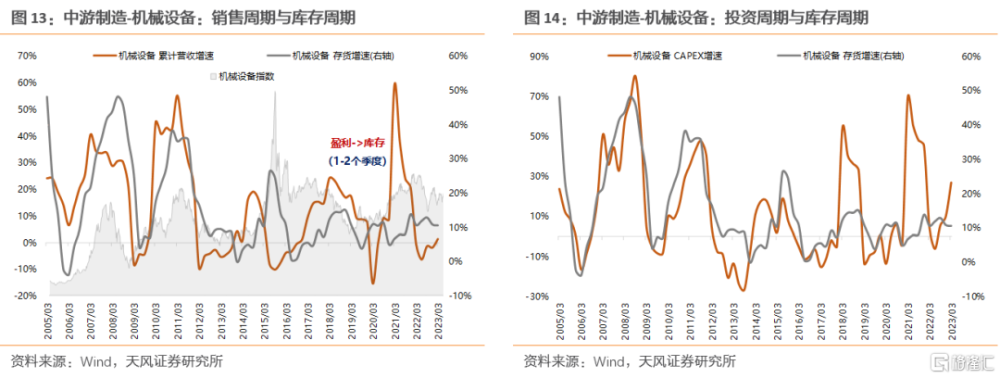

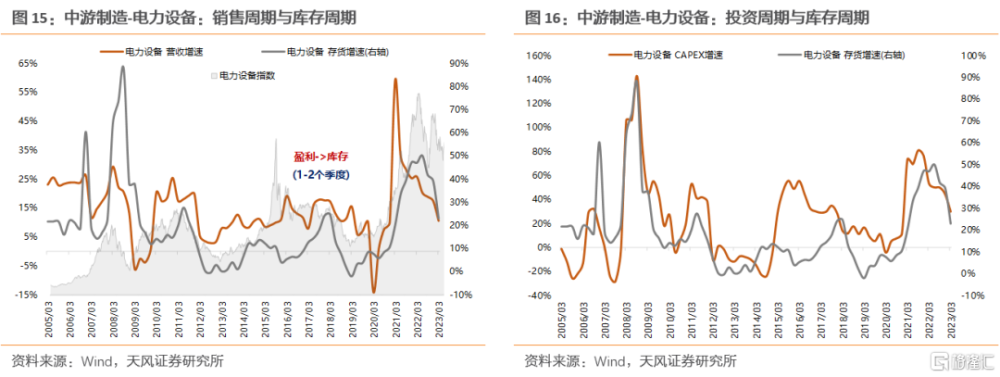

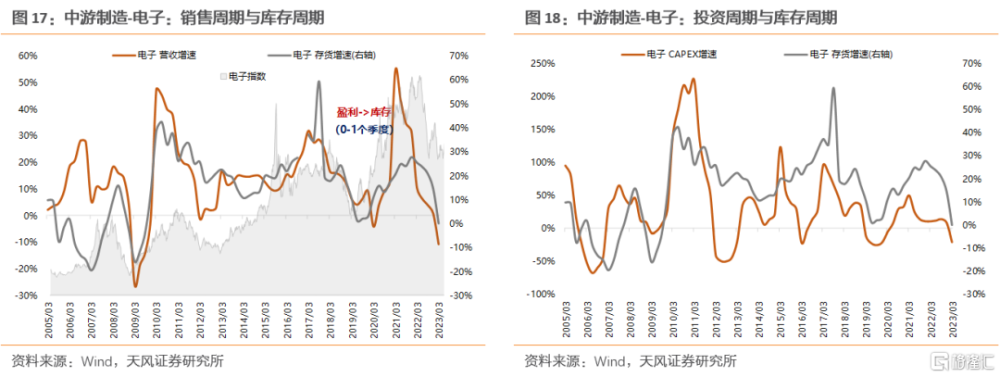

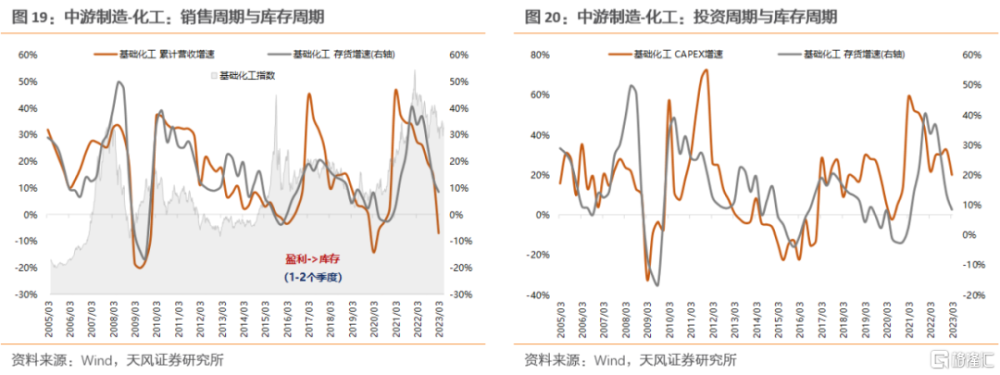

以申萬一級行業看,投資周期(CAPEX增速)和庫存周期都有略滯後於盈利周期的特點,但庫存周期與投資周期的同步性較好,比如機械、電力設備、電子、化工等。

因此,對中遊行業來說:在盈利周期上行到高位時,就謹慎投資周期與產能周期的快速釋放;在盈利周期下行到較低水平時,則應關注投資周期和庫存周期的回落程度,比如說庫存增速回落了4個季度以上且到了歷史中位數以下水平。

05

下遊庫存周期的“需求”屬性

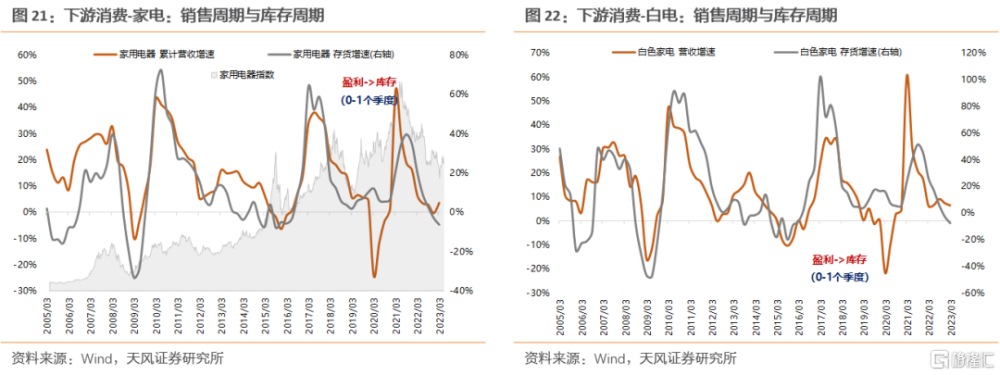

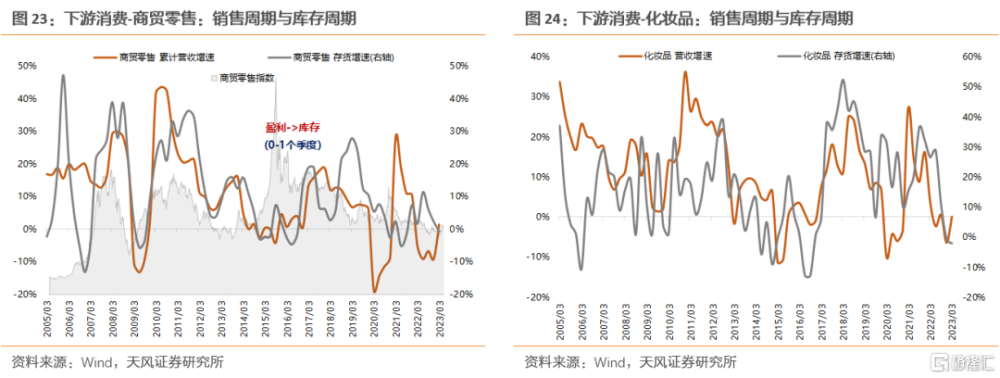

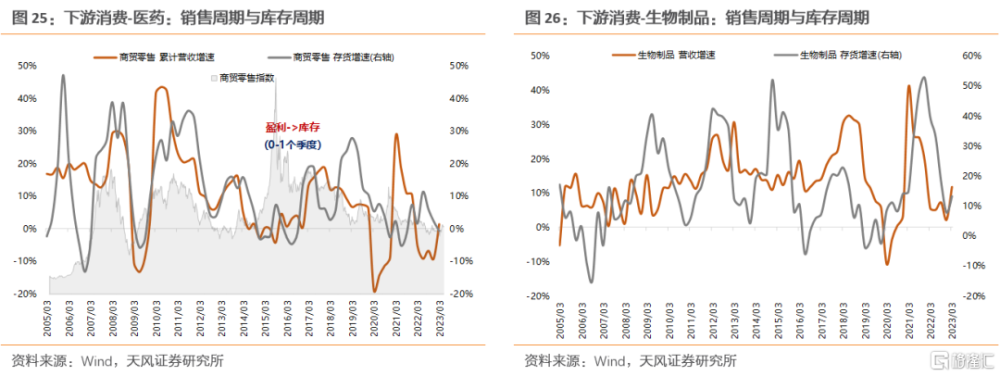

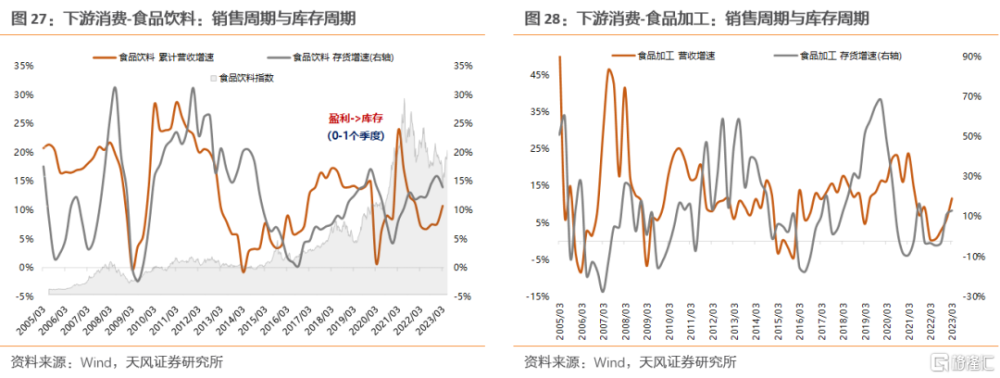

對於周轉快、效率高的企業,產能調整和存貨調整也會更快,特別是輕資產運作或產業鏈上下遊環節較短或離C端較近的企業,一般庫存周期與盈利周期的同步性也會較好。典型的是偏下遊的行業,比如家電、商貿零售、食品飲料、醫藥等。

但下遊行業的庫存波動也會比較頻繁,體現的可能也是企業對需求快速反應的過程。

以申萬一級以及二級細分行業來看,家電(白電、小家電)、商貿零售(一般零售、化妝品)、醫藥(生物制品、中藥)、食品飲料(食品加工、飲料乳品)等,下遊的庫存周期與銷售周期都體現出較好的同步性。

因此,對於這類行業,核心仍在於關注需求的變化,庫存可認爲是一個動態跟蹤調整的跟隨指標,但對於庫存已運行至周期底部的行業,則可能具備了較好的反轉潛力。

總結來說,我們認爲當前行業配置思路:

一是總量經濟相關度高的行業,關注自身庫存周期位置低的行業。如上文分析,庫存水平相對較低的有:白電、小家電、血制品、調味品、火電、PCB、家居家具、生產线設備、鋼結構、汽車零部件、智能汽車、消費電子等。其中,分上中下遊來跟蹤:上遊跟蹤價格信號、中遊跟蹤產能(投資)周期、下遊跟蹤需求變化。

二是總量經濟相關度較低的行業,關注需求側有獨立產業周期且庫存周期位置不高的行業。可重點關注有景氣回升預期的半導體周期以及AI產業周期支撐下基本面改善預期較強的方向:①AI賦能拉動較大的方向,如算力(英偉達/AMD產業鏈)、應用(遊戲、垂直應用軟件、消費電子);②全球半導體周期+國產替代邏輯下,看好半導體產業鏈機會。

具體可參考此前報告《歷次觸及-2X標准差後市場是如何反彈的?》(20230604)、《寫在股債收益差再次逼近-2X標准差之際》(20230528)等。

風險提示:國內復蘇不及預期、海外流動性風險超預期、其他不確定因素。

注:天風證券2023年06月11日證券研究報告《庫存角度透視稀缺的景氣度》;報告分析師:劉晨明 SAC 執業證書編號:S1110516090006、李如娟 SAC 執業證書編號:S1110518030001、許向真 SAC 執業證書編號:S1110518070006、趙 陽 SAC 執業證書編號:S1110519090002、吳黎豔 SAC 執業證書編號:S1110520090003

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:庫存角度透視稀缺的景氣度

地址:https://www.iknowplus.com/post/3689.html