你瞧不起的煤炭,漲瘋了

724至今,A股整體表現相當之拉胯,市場信心愈發不振,多數板塊追隨大市陷入持續陰跌模式。

然而,並不被價值投資者看好的傳統夕陽板塊——煤炭卻迎來逆勢大漲,期間漲幅高達11.79%,跑贏滬深300指數14.3個百分點,驚詫衆人。

具體來看,市值逾6000億的中國神華大漲13%,並在上周五刷新2007年上市當年以來新高。陝西煤業期間大漲15%,較2016年2月累計大漲600%。

很顯然,煤炭龍頭們獲得了市場持續的認可與追捧。在一些價值投資者看來,這有點顛覆認知,Why?

01

2016年以來,煤炭上漲好幾年了。這不是消息刺激能夠做到的,背後一定是行業發生了深刻邏輯變化。

人們常說,投資要投景氣度高的行業。因爲景氣度高,能夠保持良好業績增長,爲投資者帶來超額回報。

景氣度好與不好,並不是模糊與玄幻的概念,或者心裏面想當然。落腳到具體指標上,我認爲ROE能夠很好印證這一點。

ROE持續向上,意味着盈利能力持續向好,理論上估值也會持續提升。這是投資首選品種,不僅可以賺業績的錢,還可以賺估值的錢。

再回到煤炭來看,2010-2015年,行業ROE分別爲19.6%、15.8%、10.3%、5.9%、-0.5%,保持持續下滑態勢。

那幾年,煤炭行業不受限制地持續擴產,產能規模突飛猛進。截止2015年底,全國煤礦總規模爲57億噸。其中,正常生產及改造的煤礦39億噸,停產煤礦3.08億噸,新建改擴建煤礦14.96億噸,其中約8億噸屬於未經核准的違規項目。

彼時,規模以上煤炭企業6850家,煤礦1.08萬處,平均單井年生產能力不到35萬噸。其中,小煤礦7000多處,產能不足20%。

那時,煤炭行業魚龍混雜,“煤老板”們蜂擁而入,賺錢效應爆棚。但需求端呢,2013年達到歷史峰值的42.44億噸之後持續回落,到2015年僅爲39.65億噸。

很顯然,煤炭產能嚴重過剩了。當然,這不是煤炭獨有,大量資源業均在2015年出現嚴重產能過剩的情況。

2015年11月,供給側結構性改革政策橫空出世,拉开了煤炭行業去產能、淘汰落後產能大幕。

據中泰證券統計,2016-2018年三年煤炭行業淘汰落後產能8.1億噸,2019年淘汰1.1億噸,2020年可能淘汰7000萬噸。即十三五期間差不多淘汰了10億噸產能,大幅優化了行業供給格局。

2020年,全國煤炭消費量爲40.49億噸,生產量爲39億噸,基本實現供需平衡。

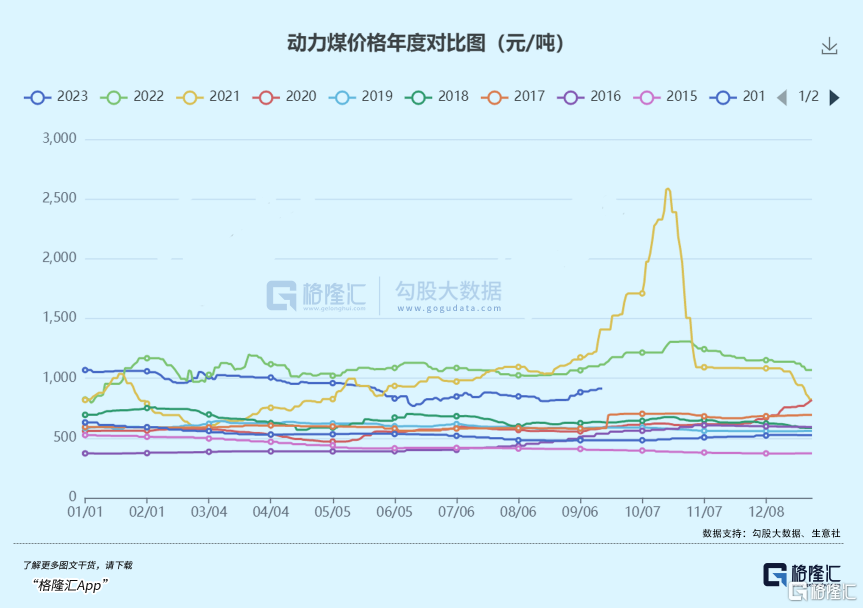

產能過剩,到產能逐步出清,煤炭價格從2016年开始出現明顯上漲。焦煤主力期貨價格從2015年11月最低的484元,一度上漲至2021年10月的3878.5元,目前最新價格爲1888元。動力煤現貨價格也一樣,在2016-2023年,年度價格均要高於2015年。

煤炭需求量變化不大,但價格上了一個台階,意味着毛利率、淨利率水平攀升,ROE就會持續走高。

從結果來看,亦是如此。2016-2022年,煤炭行業ROE爲5%、11.7%、12.1%、11%、10.2%、16.4%、21.8%。橫向對比,2022年煤炭ROE已經超過食品飲料的20.3%,成爲31個申萬行業中盈利能力最強的行業。

總之,煤炭ROE持續8年走高,估值理應持續走高,自然板塊也就持續漲了8年。這就是最爲核心的底層邏輯。

除此之外,煤炭受到追捧,還跟不斷提高分紅比例無不關聯。中國神華在2010-2015年期間,歷年分紅比例均維持在40%左右。2016年,每10股派息29.7元,股息支付率高達260%。而後6年(2017-2022),分別爲40.2%、39.9%、57.94%、91.81%、100.39%、72.77%。

2022年,中國神華還在《公司章程》中明確規定2022-2024年每年分紅比例將超過60%。

另外,陝西煤業也暴力分紅,股息率持續走高。2015-2022年,股息率分別爲0%、1.23%、5.28%、3.63%、4.19%、7.29%、6.16%、12.83%(兩市排名第5)。

目前,整個煤炭板塊股息率爲7.1%,超越銀行、鋼鐵、基建,成爲31個申萬行業中最高的。股息率大於5%的個股有18只,其中股息率大於10%的個股有5只。

短期來看,大盤一路下跌,市場風險偏好下降,加劇部分存量資金追捧高股息紅利策略,驅使着煤炭板塊再度走好。

這樣的煤炭,愛了。

02

2007年10月,中國神華上市,恰逢採掘業牛股時代。當時,市場給到神華的定價非常高,上市後第4個交易日見到了歷史大頂,直到現在也沒有突破這個位置。

之後,股價一路狂瀉。在2014年4月,股價一度去到6.34元,市值去到1260億元。而現在股價31.23元,市值攀升至6205億元,位列A股第16名。

這些年,中國神華都是怎么走過來的?

2015-2022年,營收從1770.69億元增長至3445.33億元,年復合增速爲9.98%。歸母淨利潤從161.44億元增長至696.26億元,年復合增速爲23.2%。利潤表現明顯快於營收,說明盈利能力持續攀升。

毛利率方面,在2015年的37.64%提升至2022年的39.03%。同期,中煤能源下降,陝西煤業和兗礦能源均保持整體上升態勢。

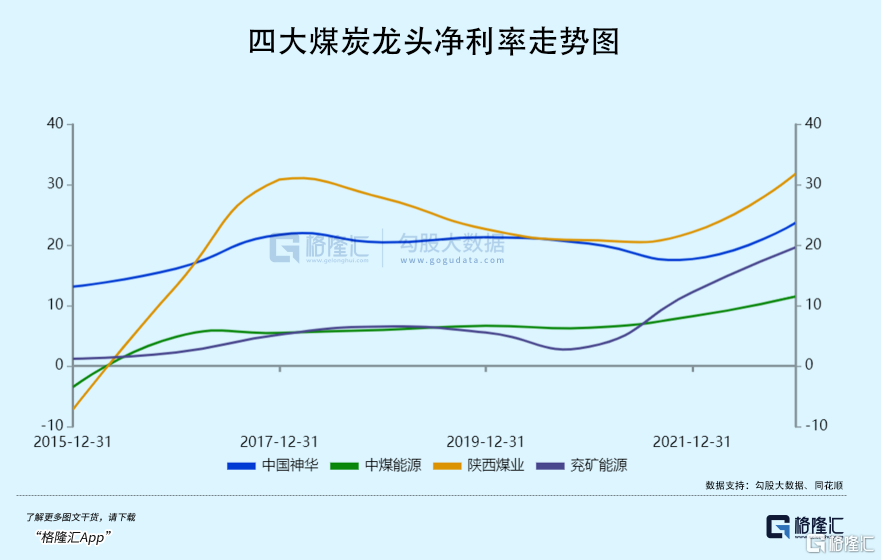

淨利率方面,中國神華從13.14%持續提升至23.7%,累計擡升超過10.5%,表現亮眼。當然,陝西煤業也不錯,2022年淨利率高達31.8%,躍居四大龍頭之首。

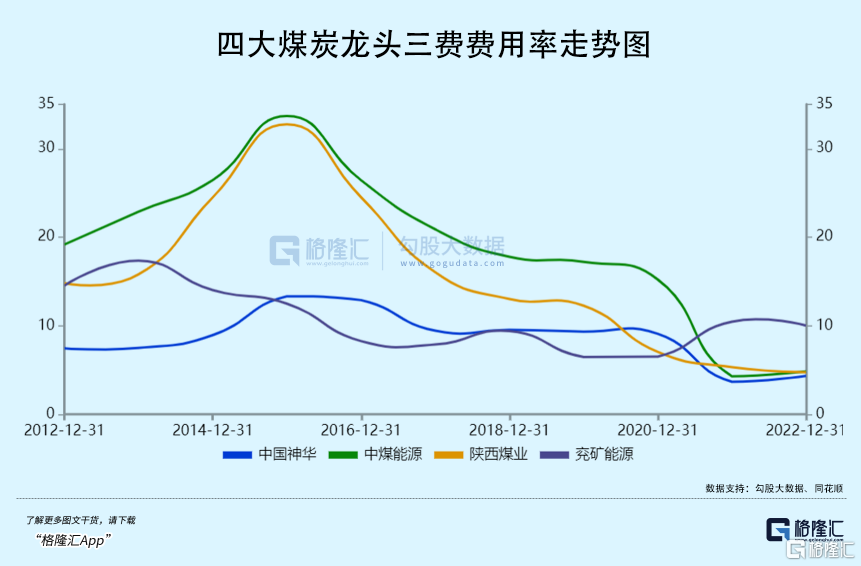

相對比同行,中國神華三費費用率處於行業極低水平,要低於中煤能源、陝西煤業以及兗礦能源。不過,陝西煤業銷售費用率下降特別明顯,從2015年的17.4%降低至2023H1的0.48%。

中國神華毛利率、淨利率保持穩步上行態勢,波動相對較小,跟自身業務競爭力密切相關。

煤炭業務,佔神華2022年總營收比例的67%。由於用於主要礦區優質煤,开採成本要遠遠低於行業平均水平,也要碾壓幾家優秀的煤炭龍頭。據數據顯示,2022年中國神華自產煤成本爲176.3元/噸,低於陝煤的319元/噸、中煤能源的322.8元/噸,兗礦能源的328元/噸。

電力業務,佔2022年營收比例的22.57%。由於自產煤成本低,以致於電力業務相較於火電廠有不小優勢。此外,神華還有鐵路、港口,爲煤炭、發電業務做配套,降低運輸方面的成本。

一體化運營、運輸網絡,讓中國神華的盈利能力穩定性要高於同行,且保持在第一梯隊。

03

站在當下,該如何審視煤炭?

過去幾年,煤炭喫了供給側結構性改革的紅利,盈利能力大幅提升。但時至今日,ROE繼續擡升的空間很有限了,煤炭也很難再喫到估值提升的錢了。

更無法忽視的是,煤炭在未來的需求會持續下滑。煤炭下遊應用50%在火電,17%在鋼鐵,13%在化工,大頭囊括工業、基建和地產。但這些領域的增速會隨宏觀經濟拾級而下,無法避免。此外,以光伏、風電爲首的清潔能源也會加速對煤炭的替代。

兩方面因素決定了煤炭需求會向下,但也不會掉得太快,是一個相對緩慢的過程。量不怎么增了,煤價也在一個均衡水平,那么決定了未來業績增速還是會比較慢的。光喫業績提升的錢,也不會有超額收益了。

另外,煤炭這幾年的大漲,剛好踩在市場風格大切換的時候。未來,存在風格再度切換回來的可能。

不看神華、陝煤這類龍頭,看煤炭指數,开始出現持續大漲的時機發生在2021年2月。這剛好是很多細分賽道白馬开啓暴力回撤的時間點。而那一年,煤炭因爲短期供需錯配,導致煤價出現瘋狂大漲。動力煤期貨價格從2月的600元一路飆升至10月的2000元左右,帶動煤炭板塊爆發了。後來,煤炭回撤不少,但之後又重拾市場青睞。

藍籌大白馬一路下行,市場風險偏好下降,選中了高股息率、盈利能力持續上升的煤炭板塊。

但現在有些不一樣了,藍籌白馬經歷2年半的大幅回撤之後,估值來到低位。疊加政策持續加碼,宏觀經濟表現邊際改善,也驅動着市場風格可能會重新青睞大盤藍籌。

綜合以上維度看,煤炭還想要像過去一樣延續非常勁爆的大漲行情,會很有難度。但鑑於穩定分紅、高股息率、高ROE等優勢特點,煤炭中短期應該還是可以期待的。(全文完)

標題:你瞧不起的煤炭,漲瘋了

地址:https://www.iknowplus.com/post/33889.html