一线城市“松綁”,影響幾何?

摘要

近期,地產政策“組合拳”陸續出台,一线城市先後跟進“認房不認貸”、支持房地產市場平穩運行。地產大周期下行背景下,本輪一线“松綁”與過往有何不同?溢出效應有多大?本文梳理,可供參考。

一、熱點思考:一线城市“松綁”,影響幾何?

一問:一线“松綁”,歷史上影響多大?量的示範效應較強、但對價的影響有限

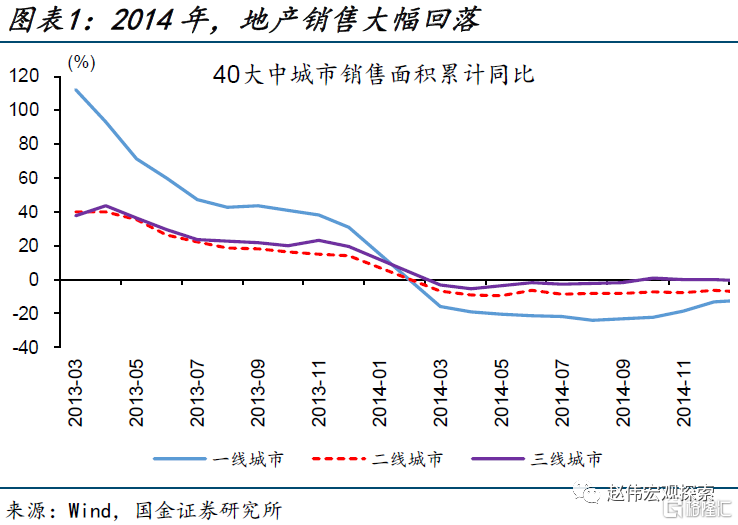

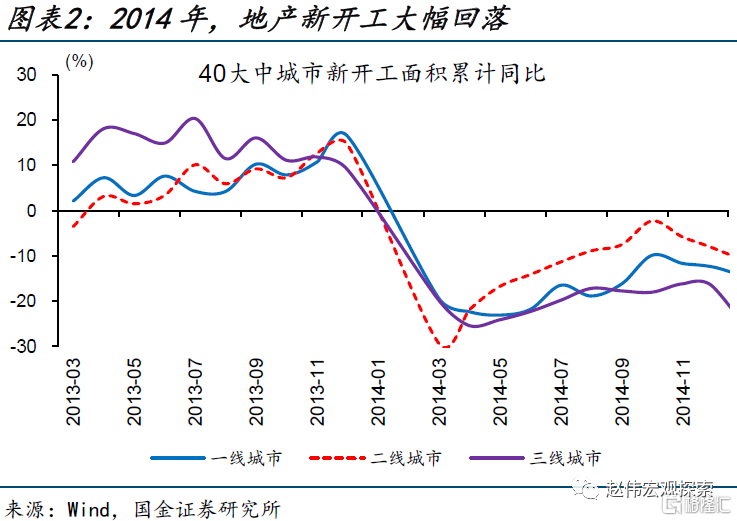

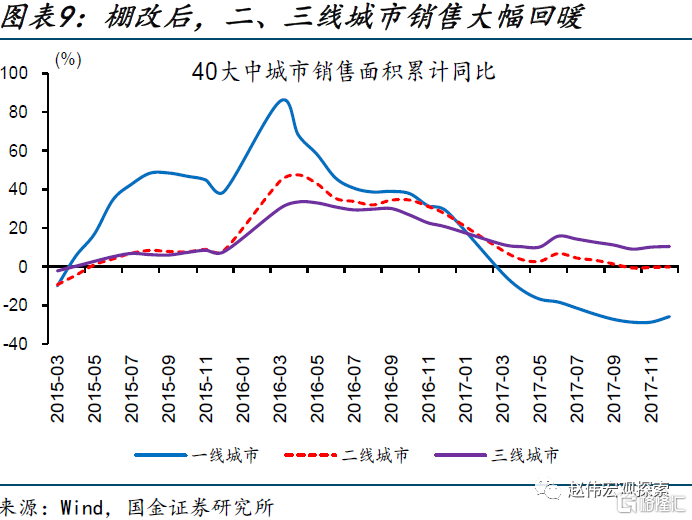

回顧歷史,2014年房地產市場也曾經歷寒冬,銷售和新开工大幅下滑。受前期需求調控、供給擴張影響,2014年樓市遭遇寒冬、量價齊跌。一线城市銷售面積由40%以上的高增增速跌落至-20%以下、二三线城市銷售面積也紛紛轉負;銷售不暢進一步影響新开工表現,一、二、三线城市新开工面積同比一度跌至-20%以下。

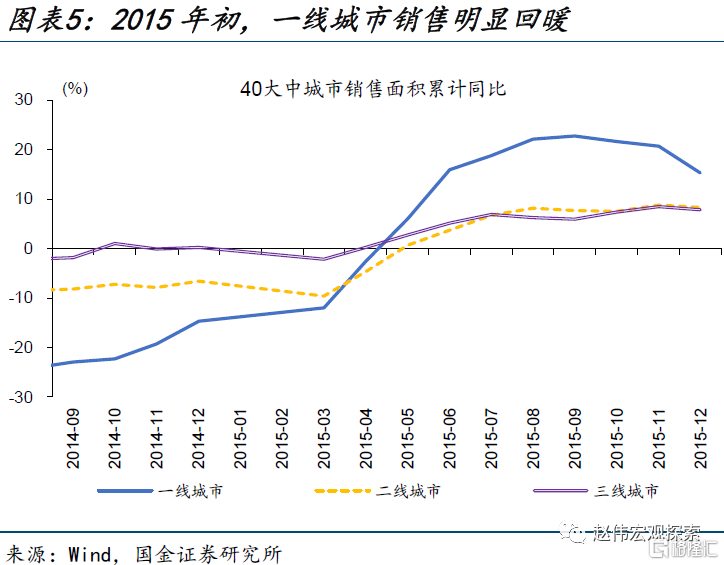

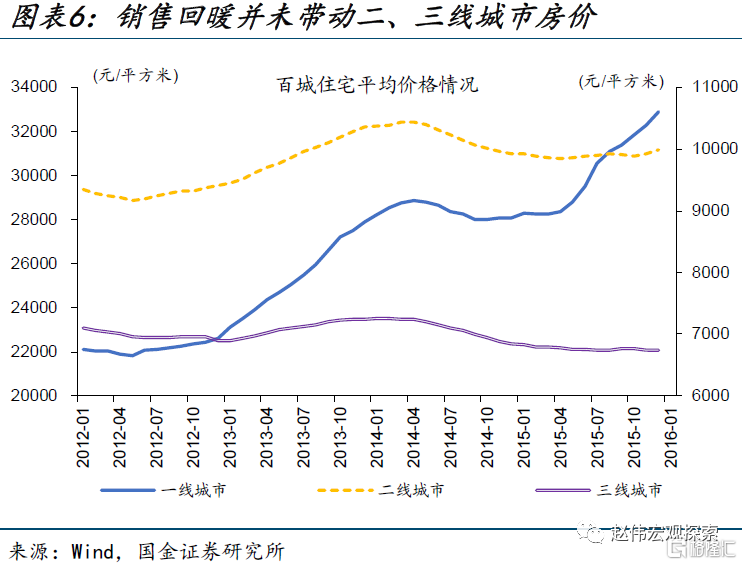

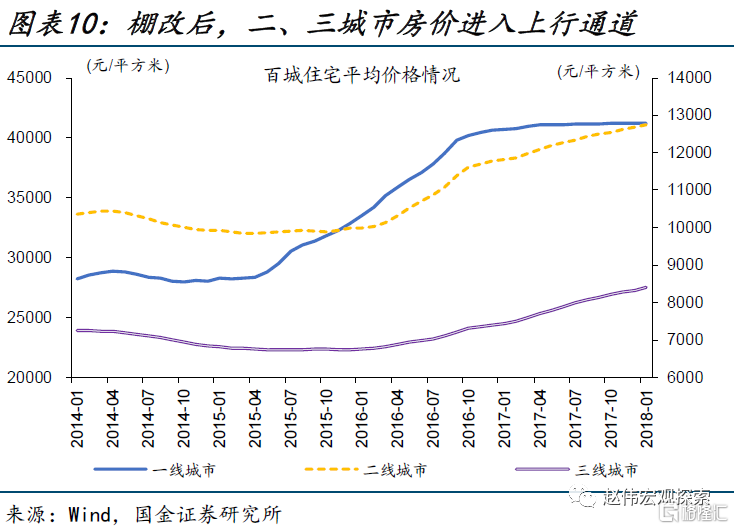

2015年4月起,一线城市集中“松綁”、隨即帶動高线城市銷售回暖,但低线城市反轉主要靠棚改貨幣化。政策密集出台後,一线銷售累計同比由3月的-12%快速回升至5月的6%,二、三线銷售增速也紛紛轉正。需求釋放帶動一线房價攀升,但二、三线房價未見起色。伴隨2016年棚改貨幣化开啓,二、三线樓市才出現量價齊升、迎來一波強修復。

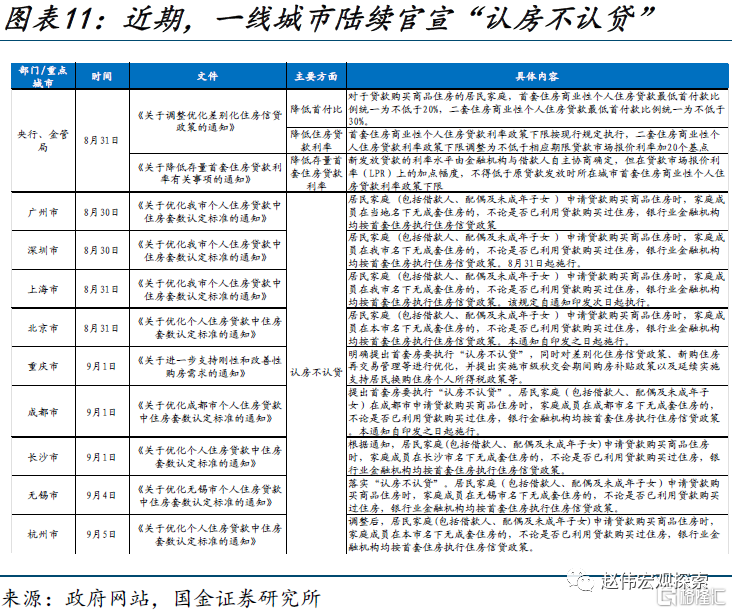

二問:一线“松綁”,本輪有何不同?本輪“松綁”更多是定向寬松、發力改善型需求

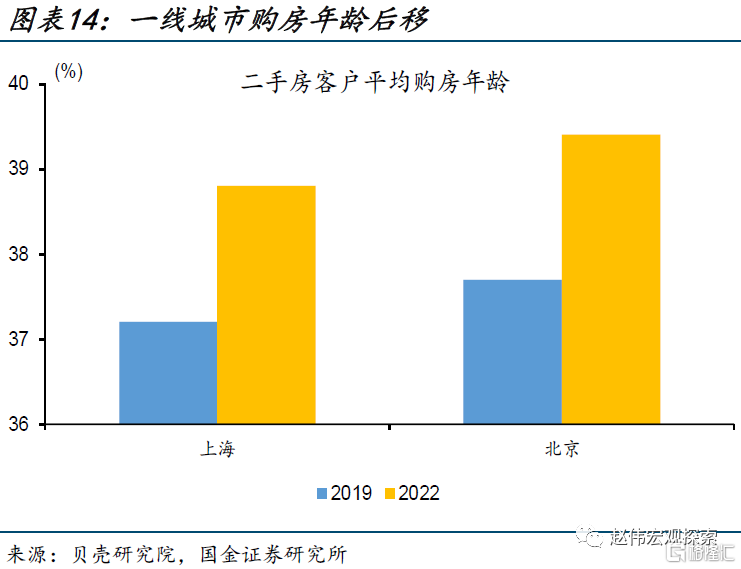

本輪一线城市“松綁”有別於過去的總量型地產政策,更多刺激的是改善型需求。近期,一线城市陸續跟進“認房不認貸”政策,主要滿足改善型住房需求、針對的是35-44歲購房群體。2022年上海和北京二手房客戶的平均購房年齡分別爲38.8和39.4歲、分別較2019年增加1.6和1.7歲,改善型需求基本盤或更大。

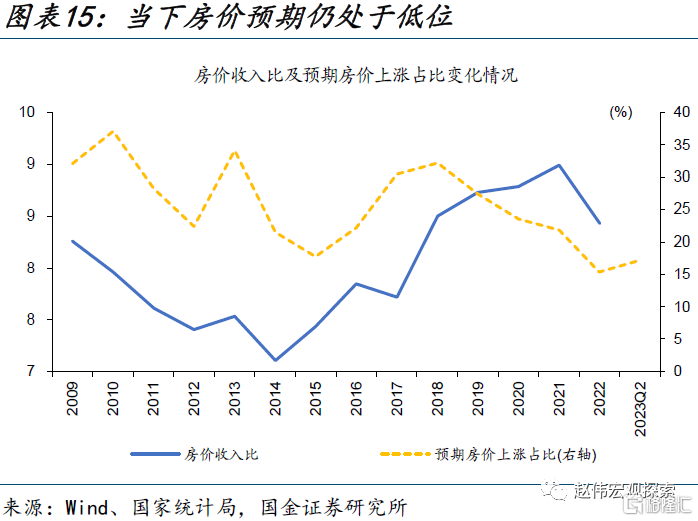

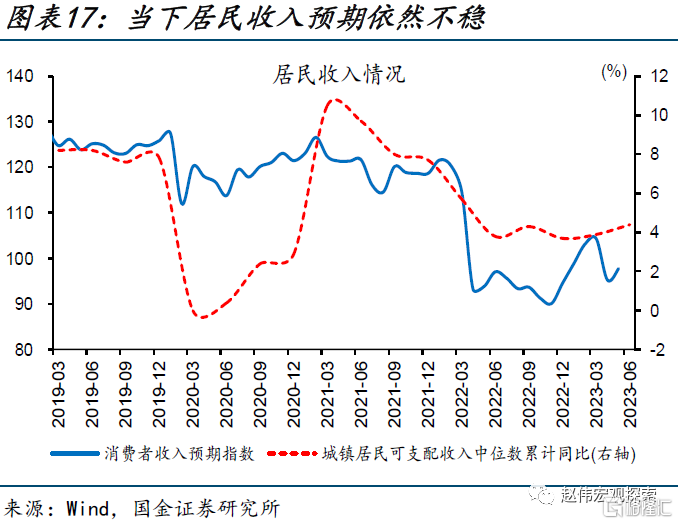

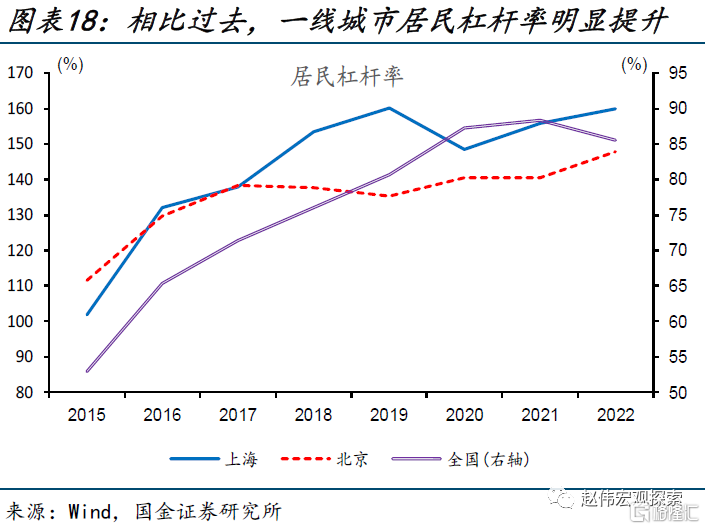

收入預期不穩、居民槓杆高企背景下,地產有望階段性企穩、但持續性有待跟蹤。相較2014年,當前居民收入增速放緩、信心不足,以住房貸款余額/可支配收入衡量的槓杆水平也大幅提升,一线地產銷售回暖的空間或不及以往。與此同時,房價收入比壓制下、房價預期能否復制2015-2018年的逆轉也需進一步觀察。

三問:本輪一线“松綁”溢出效應如何?三线及以下城市或延續疲軟、二线有望改善

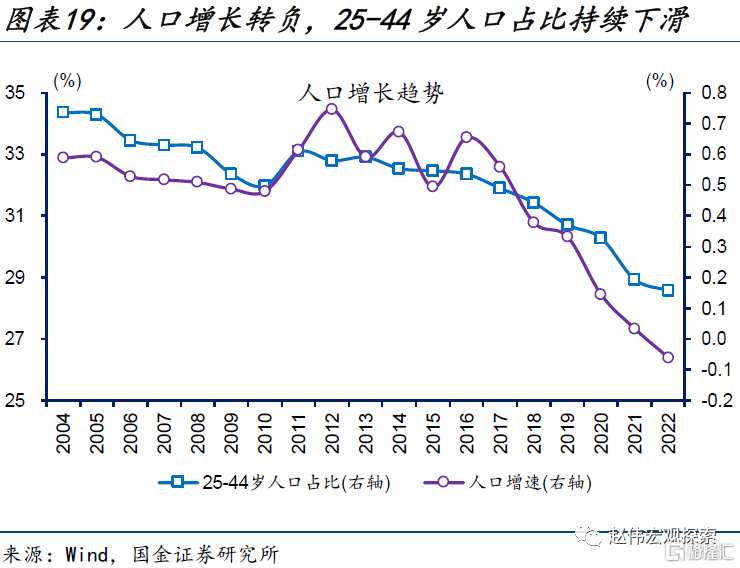

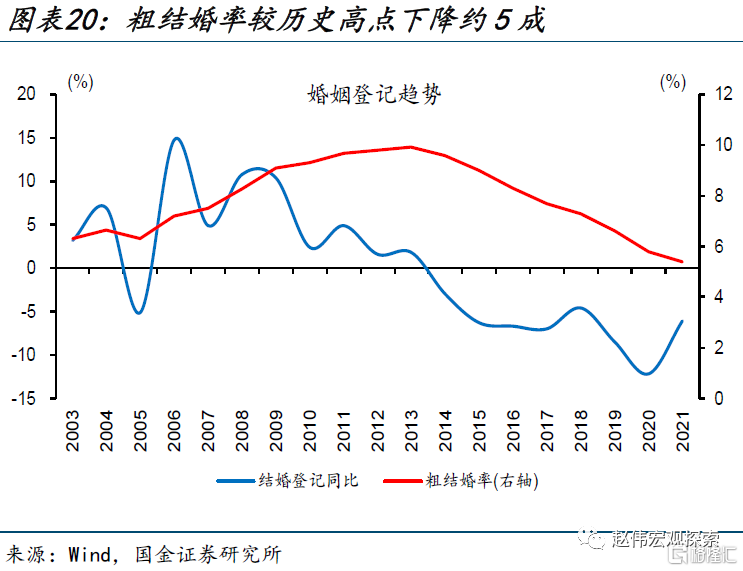

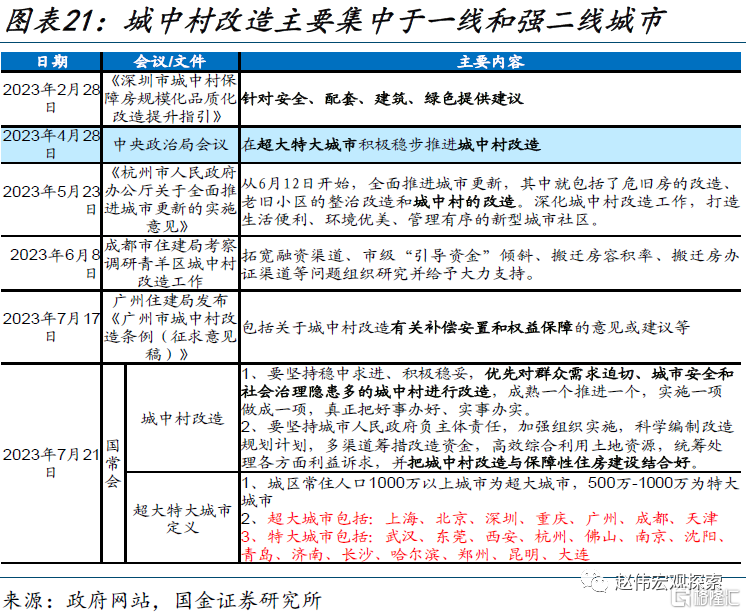

人口結構和婚育觀念明顯轉變,一线城市“松綁”的示範效應或不如以往。相較2014年,當下人口首現負增長、剛需人口佔比和粗結婚率均大幅下滑4個百分點,房地產市場的增量需求已大不如前。與此同時,當下城中村改造取代了棚改貨幣化,且實施範圍集中於超大特大城市而非低线城市,實施周期較以往更長、見效也更慢。

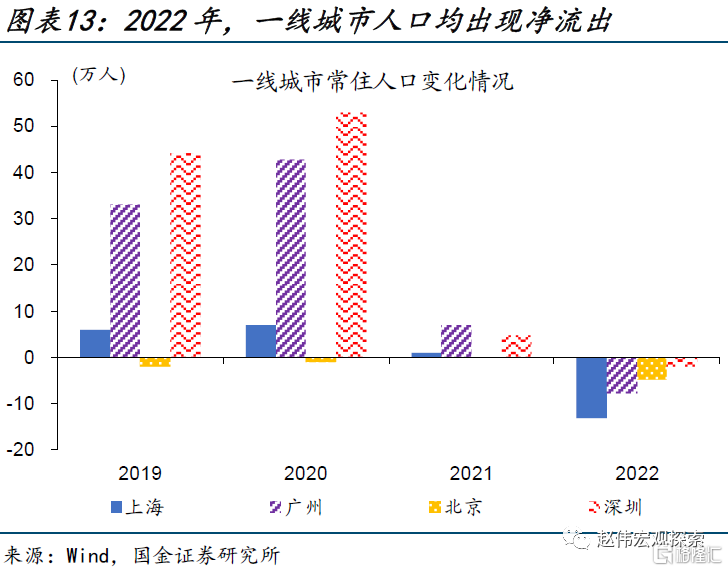

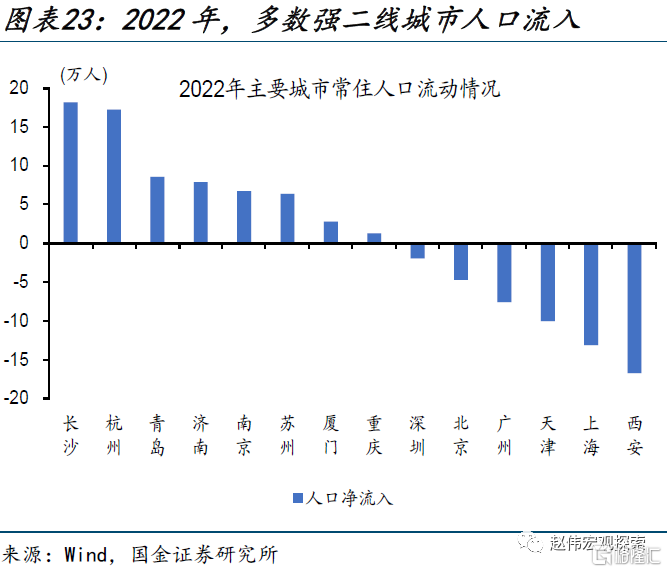

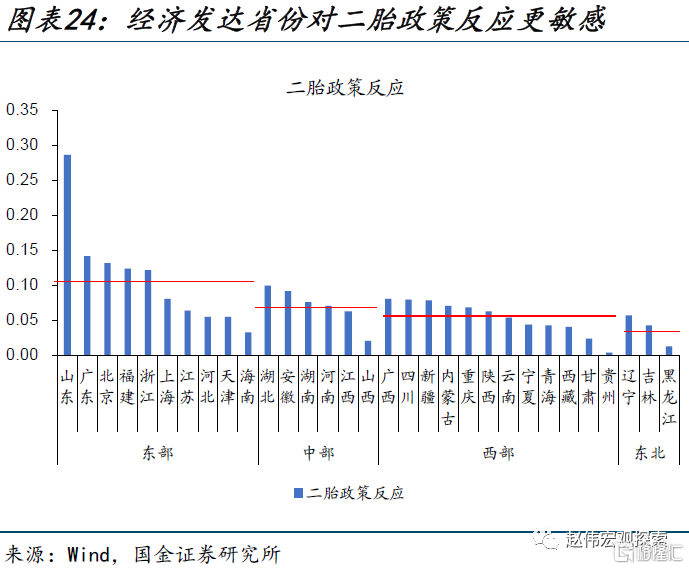

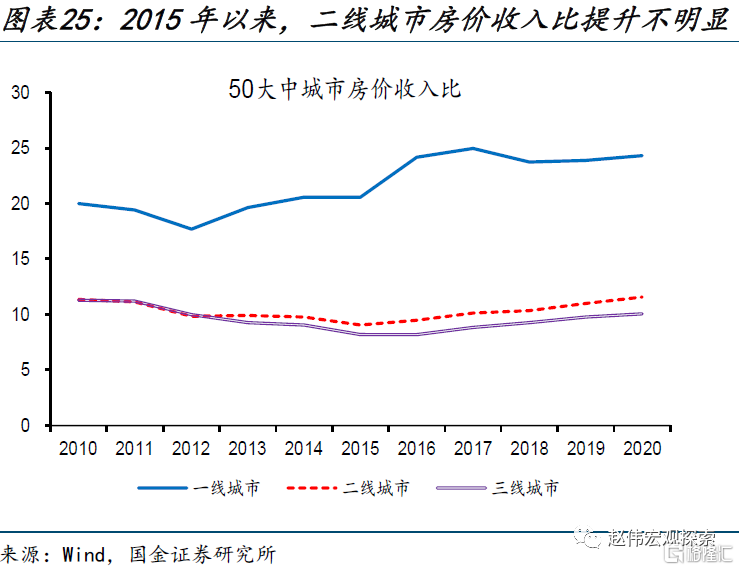

人口流入疊加改善型需求共振,二线地產銷售回升力度或更大。與一线城市人口淨流出形成對比,2022年長沙、杭州、青島、南京等強二线城市常住人口規模繼續擴張;二胎开放政策刺激下、二线城市的改善型需求也有所增加,有望與剛需形成共振。與此同時,近年來二线城市房價收入比並未出現大幅上行,或更有利於短期需求釋放。

二、高頻跟蹤:上遊生產部分改善,中遊开工有所回落,下遊地產銷售延續低迷

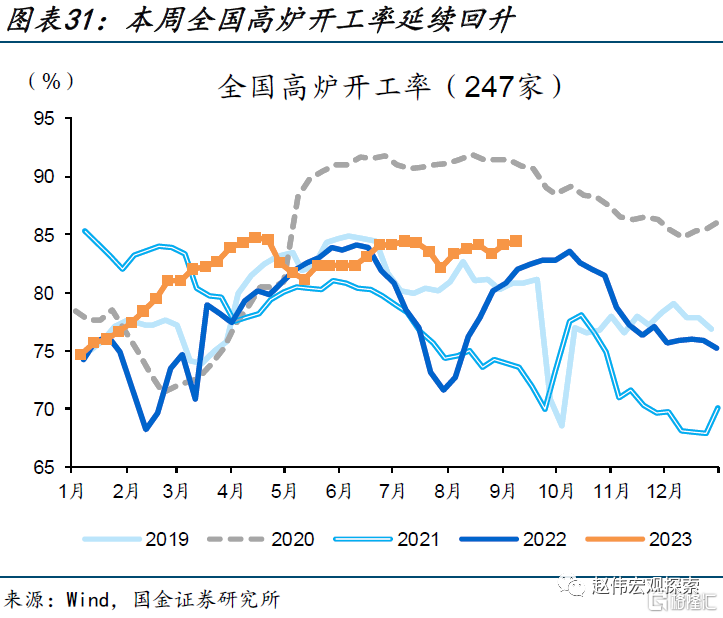

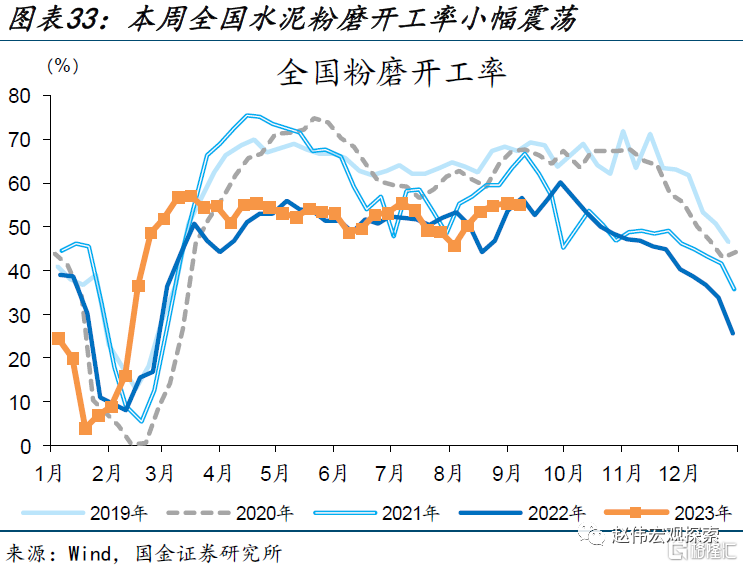

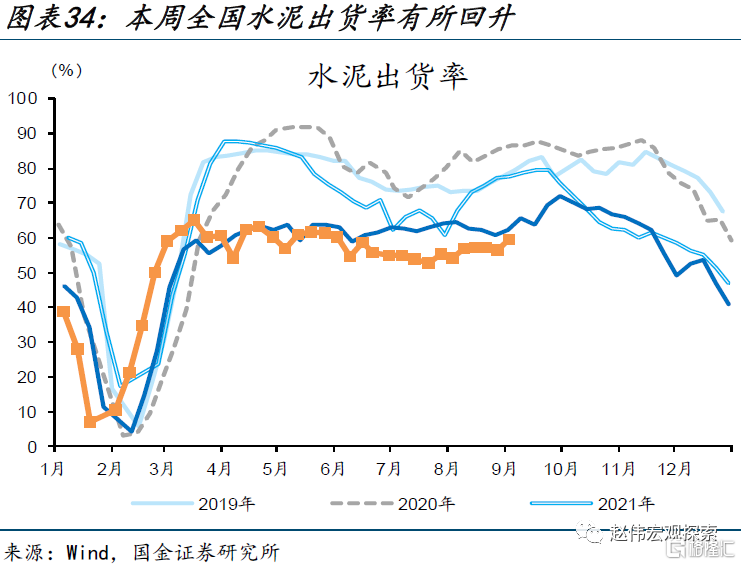

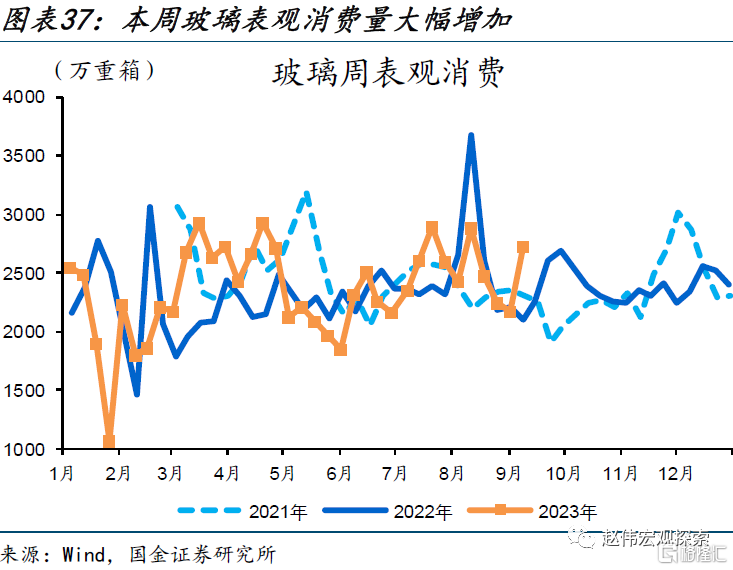

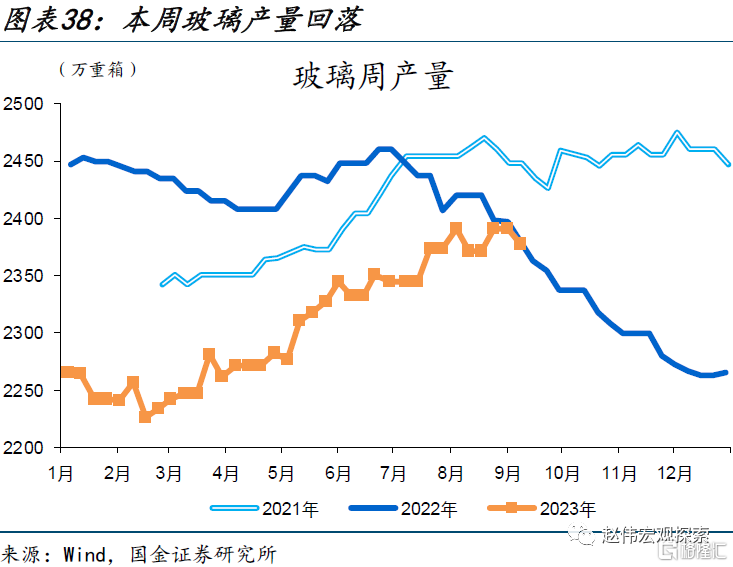

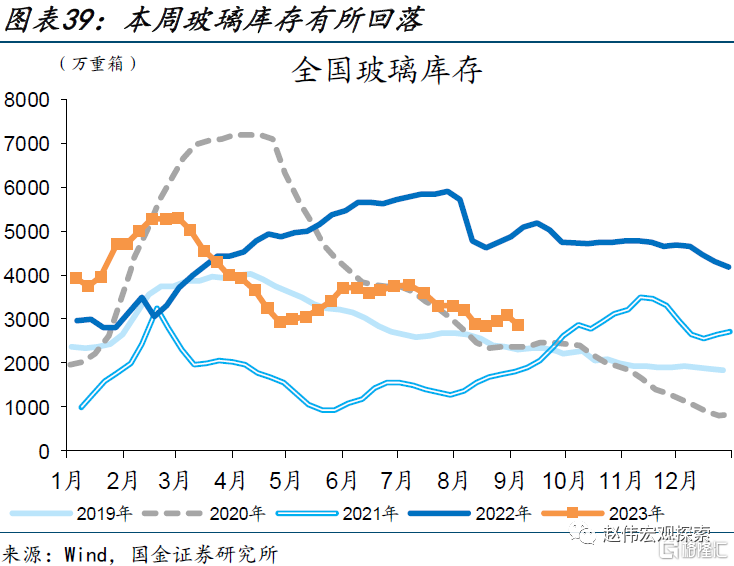

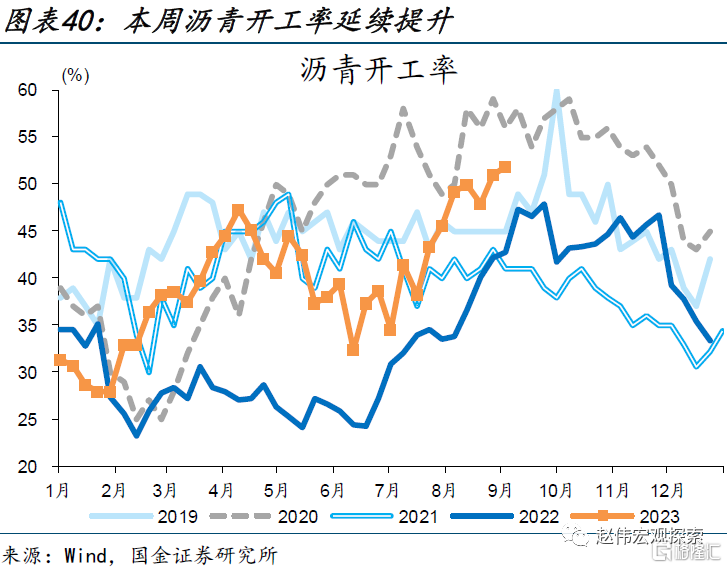

【上遊】上遊生產部分改善。本周全國高爐开工率延續增加、較上周上漲0.3個百分點;水泥出貨率有所回升、較上周增加3.0個百分點;玻璃產量較上周小幅回落0.6個百分點;瀝青开工率有所回升、較上周增加0.9個百分點。

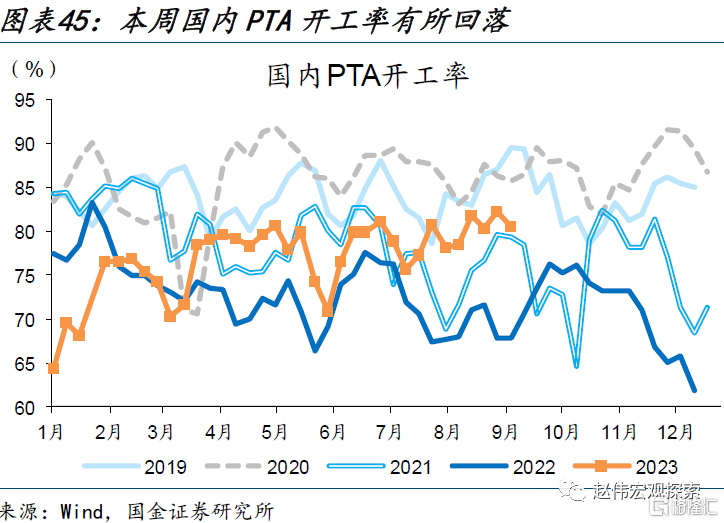

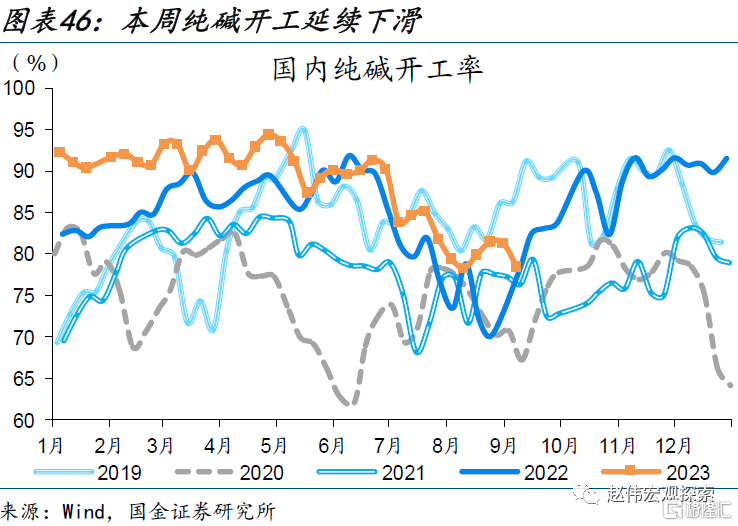

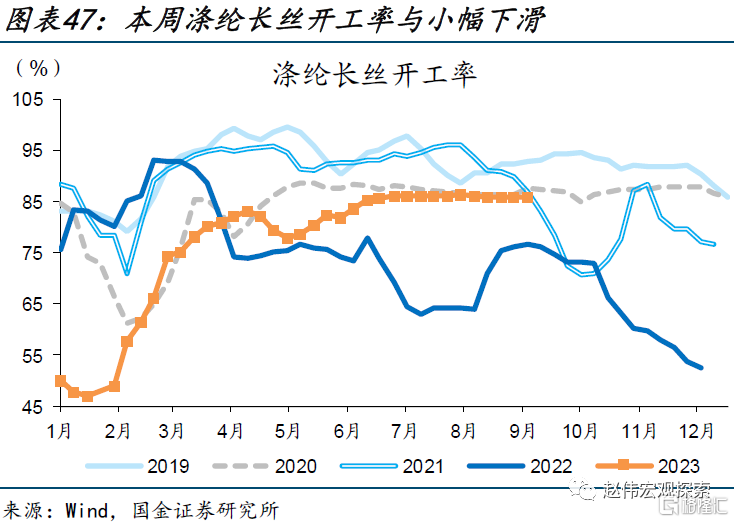

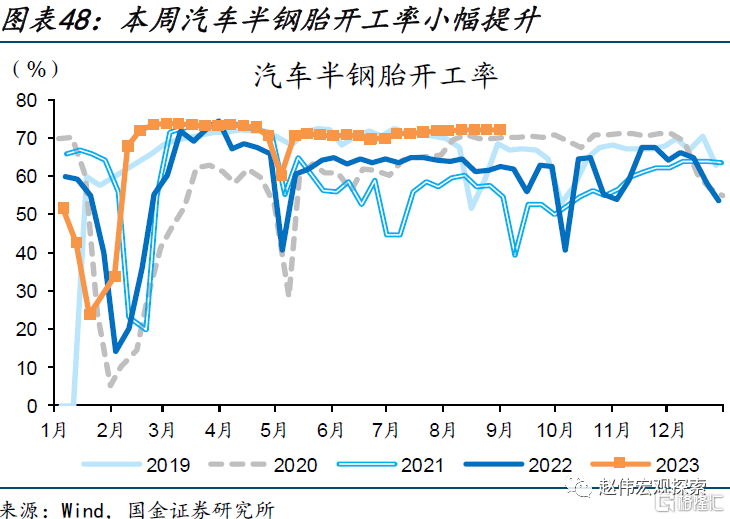

【中遊】中遊开工顯現回落。國內PTA开工率較前周回落1.8個百分點,國內純鹼开工率下滑顯著、較上周減少2.8個百分點;滌綸長絲开工率較前周微跌0.1個百分點;汽車半鋼胎开工率仍處提升態勢、較上周上漲0.1個百分點。

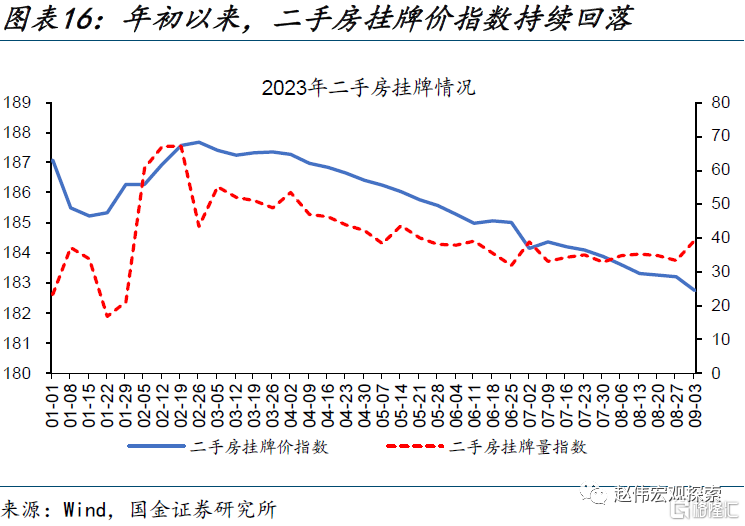

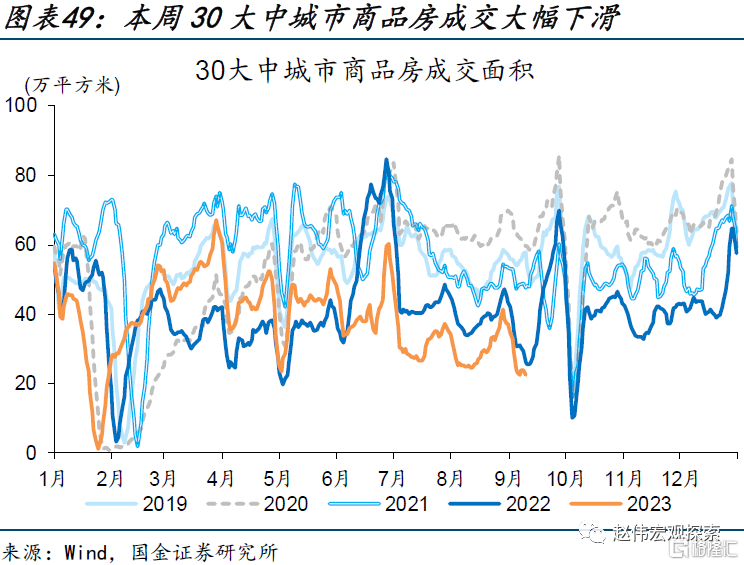

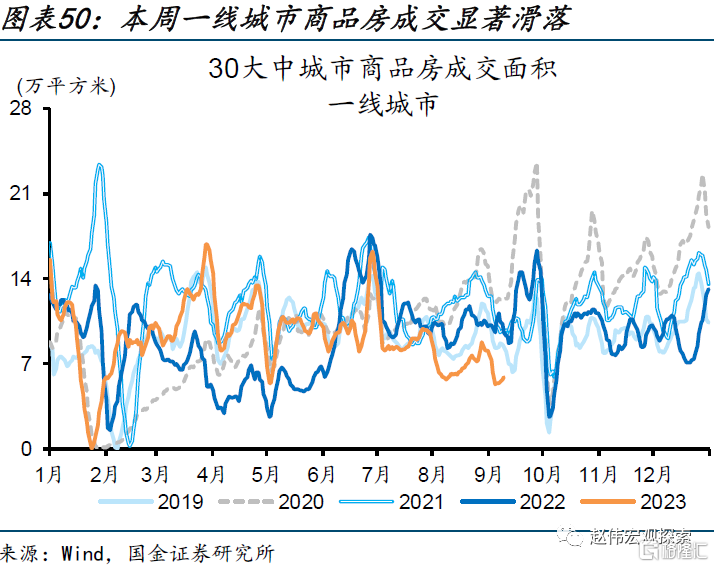

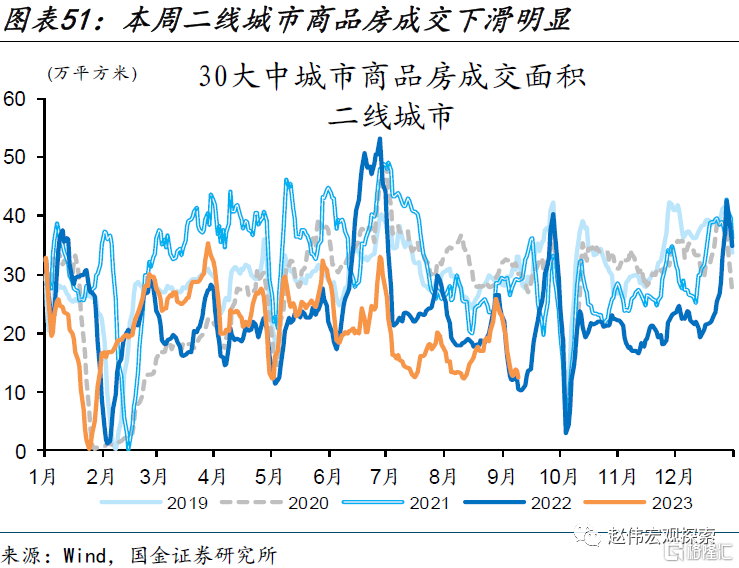

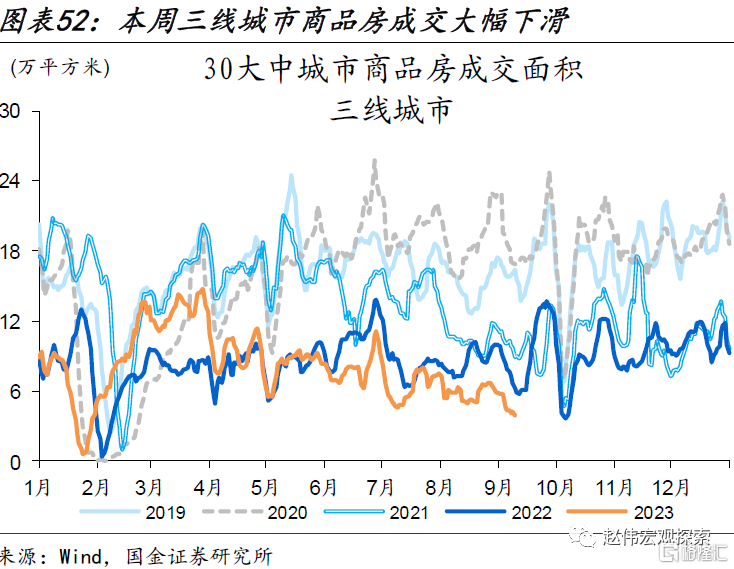

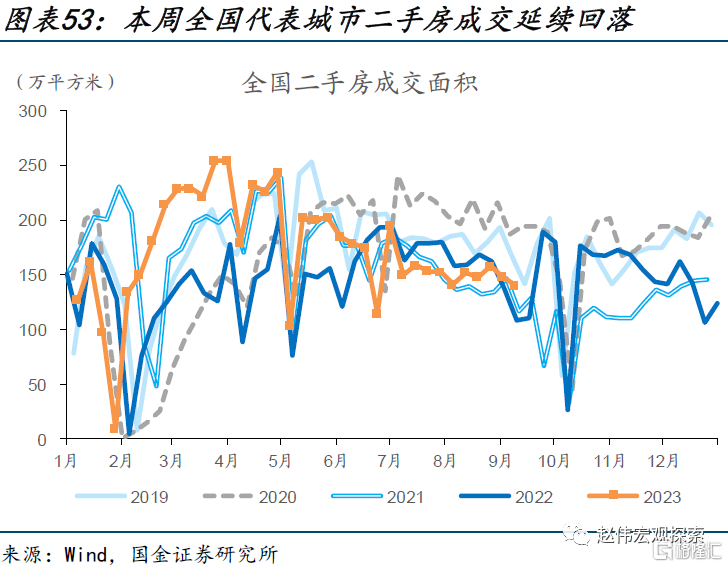

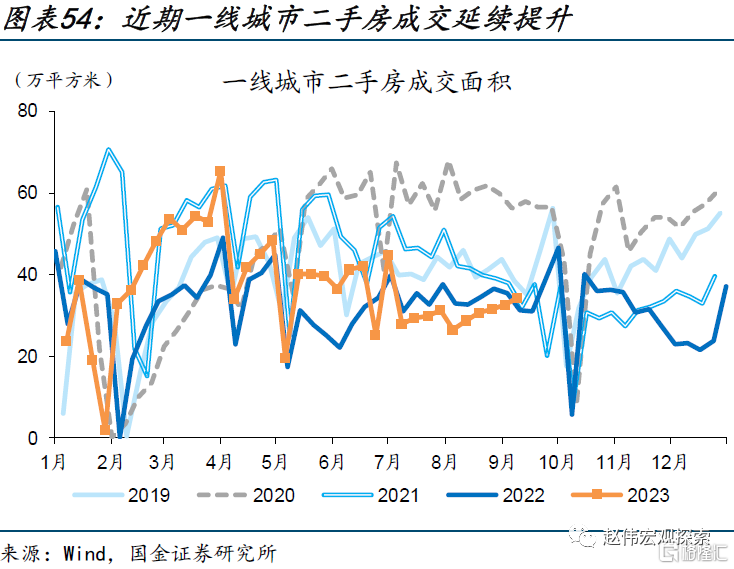

【下遊】全國新房銷售進一步回落,二手房銷售延續低迷。本周全國30大中城市商品房成交較上周回落35.3%,其中,一、二、三线城市分別較上周減少30.0%、39.6%、26.3%。此外,全國二手房成交同樣有所下滑、較上周下滑5.2%。

風險提示

數據統計存在誤差或遺漏,政策、外部環境變動超預期。

正文

近期,地產政策“組合拳”陸續出台,一线城市先後跟進“認房不認貸”、支持房地產市場平穩運行。地產大周期下行背景下,本輪一线“松綁”與過往有何不同?溢出效應有多大?本文梳理,可供參考。

一、熱點思考:一线城市“松綁”,影響幾何?

一問:一线“松綁”,歷史上影響多大?量的示範效應較強、對價的影響有限

回顧歷史,2014年房地產市場也曾經歷寒冬,銷售和新开工大幅回落。受前期需求調控、供給擴張影響、房地產市場庫存持續攀升,2014年樓市遭遇寒冬、量價齊跌。一线城市銷售面積由40%以上的高增增速跌落至-20%以下、二三线城市銷售面積也紛紛轉負;銷售不暢進一步影響新开工表現,一、二、三线城市新开工面積同比一度跌至-20%以下。

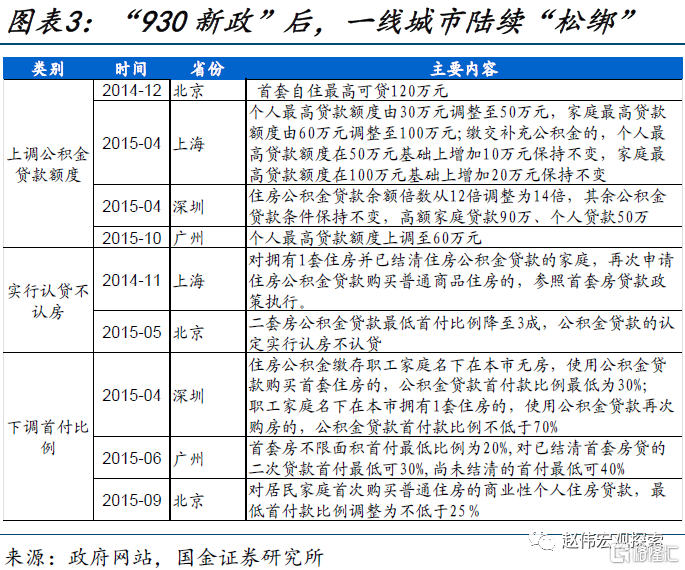

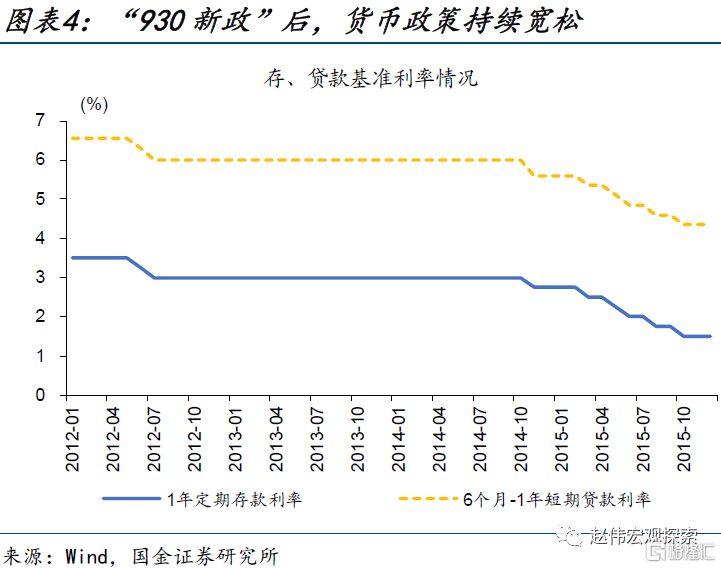

爲扭轉地產下滑趨勢,一线城市集中“松綁”、隨即帶動高线級城市銷售回暖。2014年“930新政”推出後,一线城市銷售面積降幅有所收窄,但二、三线城市銷售並未改善。2015年4月一线城市集中“松綁”後地產銷售才真正迎來拐點,一线銷售累計同比由3月的-12%快速回升至5月的6%,二、三线銷售增速也紛紛轉正。銷售刺激下,一线城市房價快速攀升,但二、三线城市房價並無起色、量的好轉沒有帶來房價預期的轉變。

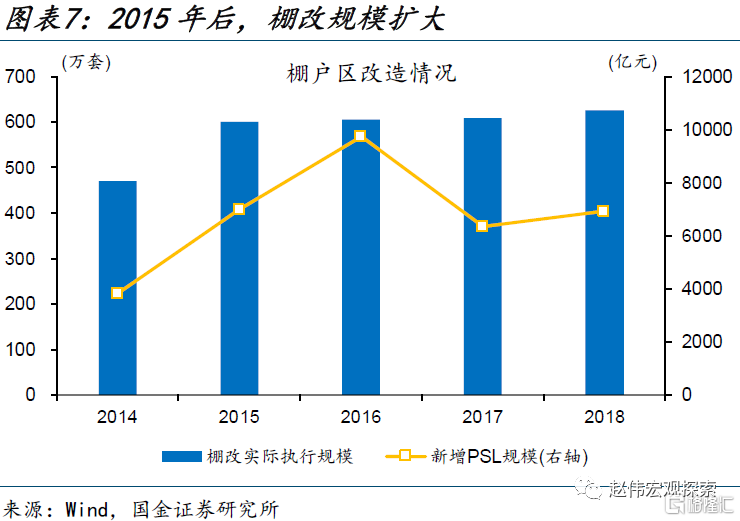

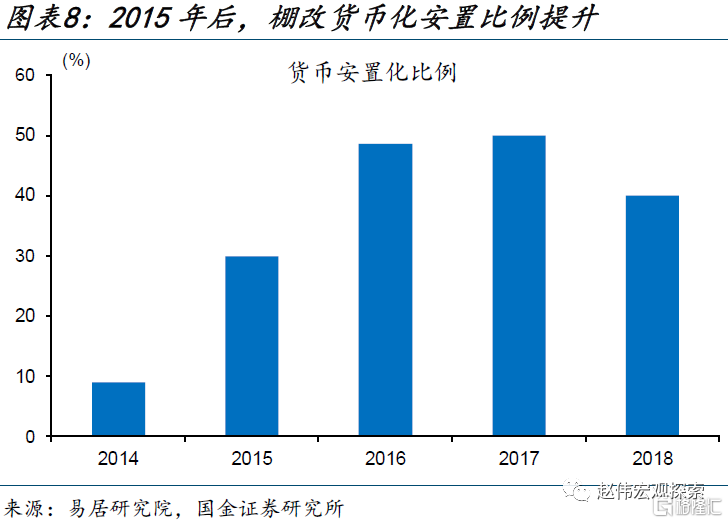

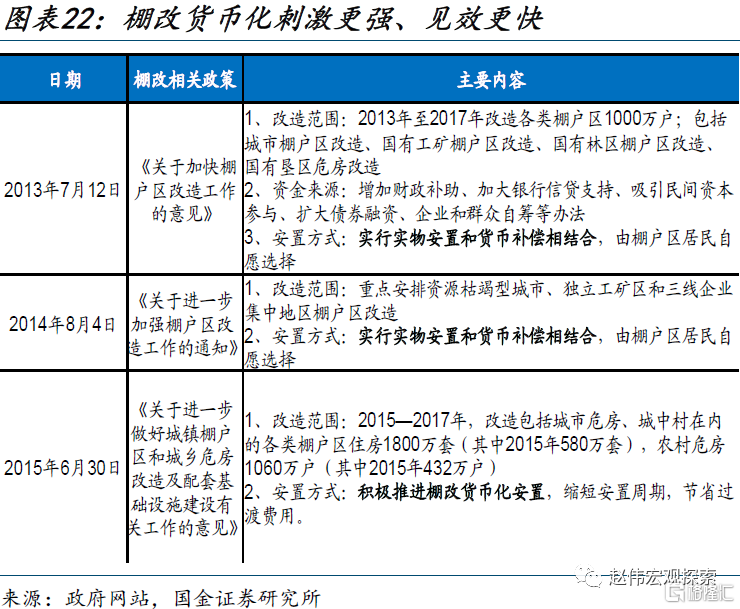

伴隨2016年棚改貨幣化开啓,二、三线地產才真正迎來高景氣,樓市出現量價齊升。2015年後棚改开始發力,2015-2018年每年棚改實際執行規模均在600萬套以上、新增PSL規模超過6000億元。2016年起,棚改貨幣化安置比例大幅提升,推動二、三线城市銷售大幅好轉、房價也开始進入上行通道,迎來一波強修復。

二問:一线“松綁”,本輪有何不同?本輪爲定向寬松、發力改善型需求

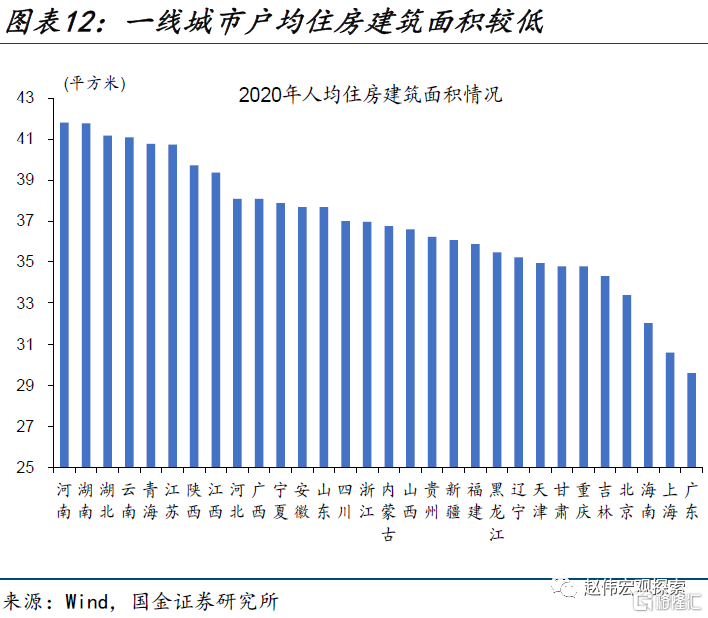

本輪一线城市“松綁”有別於過去的總量型地產政策,更多刺激的是改善型需求。近期,一线城市陸續跟進“認房不認貸”政策,主要滿足改善型住房需求。據貝殼研究院調查統計,這部分群體的購房佔比已由2020年的26%提升至2022年的30%。一线城市改善住房的意愿或更大,2020年北京、上海、廣東的人均住房建築面積明顯低於其他省份。

受常住人口流出影響、一线城市改善型需求佔比提升。以常住人口衡量,近年來一线城市人口流入明顯放緩、北京已連續多年人口淨流出,2022年四大一线城市常住人口數量均出現淨流出。人口流動的變化也反映在地產的交易結構中,2022年上海和北京二手房客戶的平均購房年齡分別爲38.8和39.4歲,分別較2019年增加1.6和1.7歲。

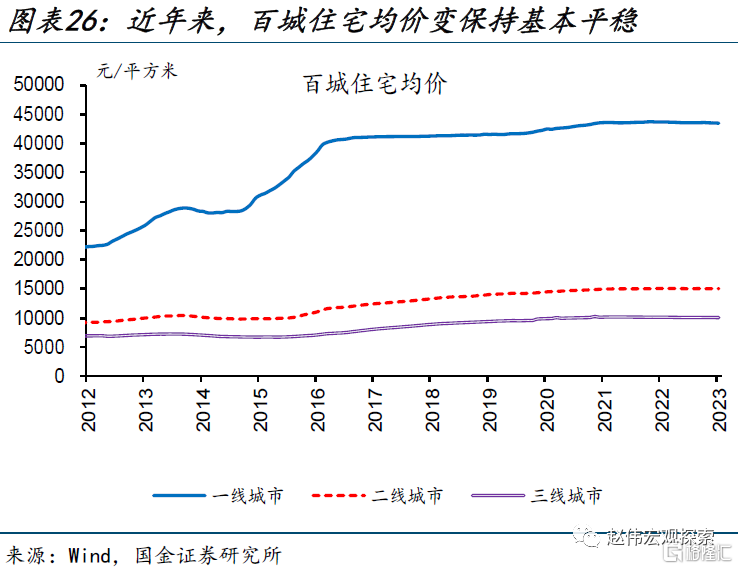

收入預期不穩、居民槓杆高企背景下,地產有望階段性企穩、但持續性有待跟蹤。相較2014年,當前居民收入增速放緩、信心不足,以住房貸款余額/可支配收入衡量的槓杆水平也大幅提升,一线地產銷售回暖的空間或不及以往。與此同時,房價收入比壓制下、房價預期能否復制2015-2018年的逆轉也需進一步觀察。

三問:本輪一线“松綁”溢出效應多大?三线以下或延續疲軟、二线有望改善

人口結構和婚育觀念明顯轉變,一线城市“松綁”的示範效應或不如以往。站在2014年,人口增長速度和剛需置業人口佔比均處於較高水平,結婚意愿也處於歷史高位;反觀當下,2022年人口首現負增長、25-44歲人口佔比較2014年大幅下降4個百分點,粗結婚率也從2014年的9.6%降至2021年的5.4%,房地產市場的增量需求已大不如前。

貨幣化安置“缺位”,低线級城市銷售改善空間或不大。與2014年不同,本輪地產放松並未使用刺激更強、見效更快的棚改貨幣化政策,取而代之的是整體周期更長的城中村改造等政策。相比棚戶區改造,城中村改造盡量避免大拆大建、實施範圍集中於超大特大城市而非低线級城市,資金來源以財政補貼和專項債爲主、而非央行支持。

人口流入疊加改善型需求共振,二线城市地產銷售回升力度或更大。與一线城市人口淨流出形成對比,2022年長沙、杭州、青島、南京等強二线城市常住人口規模繼續擴張,剛需基本盤更加穩健;與此同時,二胎开放政策刺激下、二线城市的改善型需求也有所增加,有望與剛需形成共振。此外,相較一线城市房價的上漲幅度,近年來二线城市房價收入比並未出現大幅上行,或更有利於短期需求釋放。

經過研究,我們發現:

以史爲鑑,一线“松綁”量的示範效應較強,但對價的影響有限。1)回顧歷史,2014年地產也曾經歷寒冬,銷售和新开工大幅回落;2)2015年4月起,一线城市集中“松綁”、隨即帶動高线城市銷售回暖,但低线城市反轉主要靠棚改貨幣化。

與以往不同,本輪“松綁”更多是定向寬松、發力改善型需求。1)本輪一线城市“松綁”有別於過去的總量型地產政策,更多刺激的是改善型需求;2)收入預期不穩、居民槓杆高企背景下,地產有望階段性企穩、但持續性有待跟蹤。

本輪一线城市“松綁”影響有所分化,三线及以下城市或延續疲軟、二线有望改善。1)人口結構和婚育觀念明顯轉變,一线城市“松綁”的示範效應或不如以往;2)人口流入疊加改善型需求共振,二线地產銷售回升力度或更大。

二、產需高頻跟蹤:上遊生產部分改善,下遊地產銷售低迷

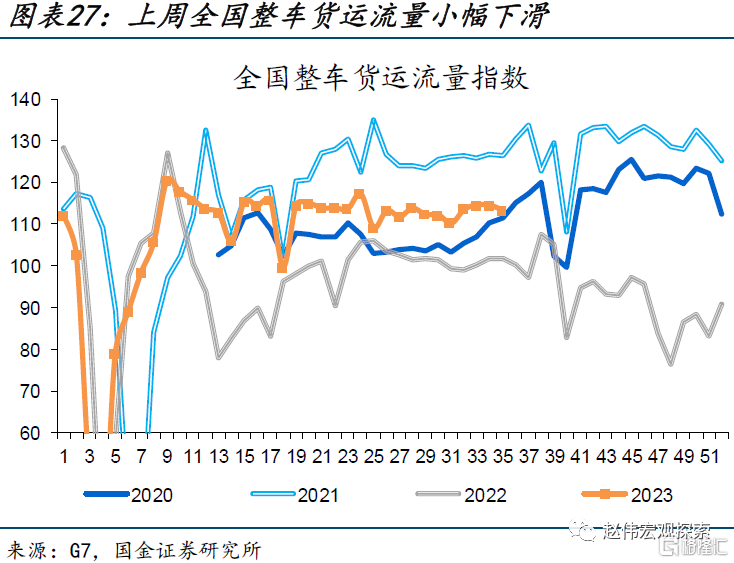

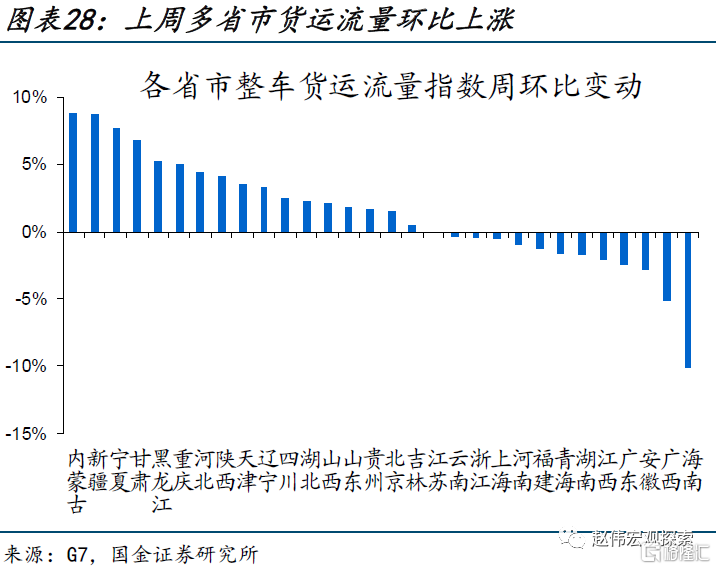

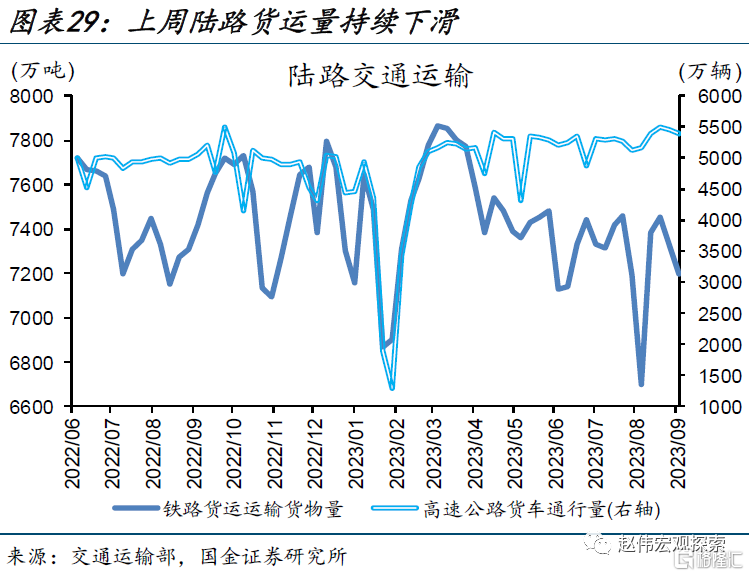

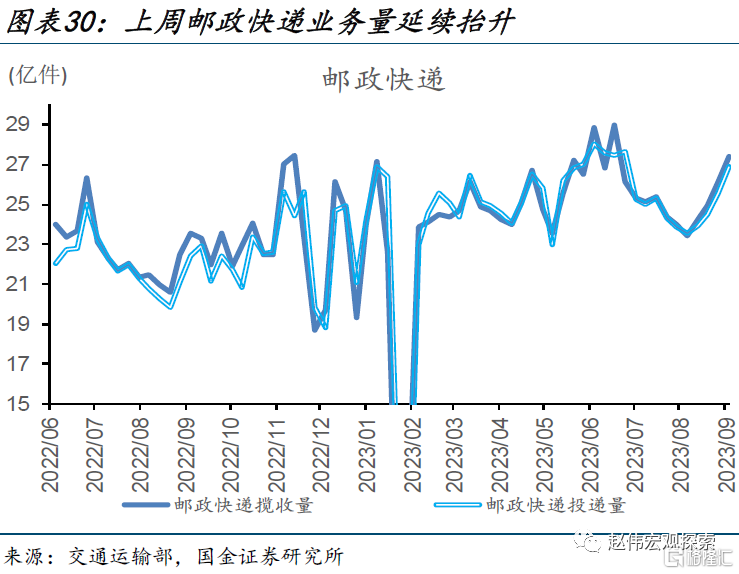

全國整車貨運流量下跌,陸路運輸量明顯下滑。上周(8月28日至9月3日),市場供需走弱,全國整車貨運流量較前周下跌1.1個百分點至113.2,其中海南、廣西等地受台風影響、跌幅最大、分別較前周減少10.1%、5.2%。陸路運輸量持續下滑、其中鐵路運輸貨物較前周下降1.8%、公路累計貨車通行減少1.2%;郵政快遞攬收量和投遞量則均延續增加、分別較前周提升4.8%、5.3%。

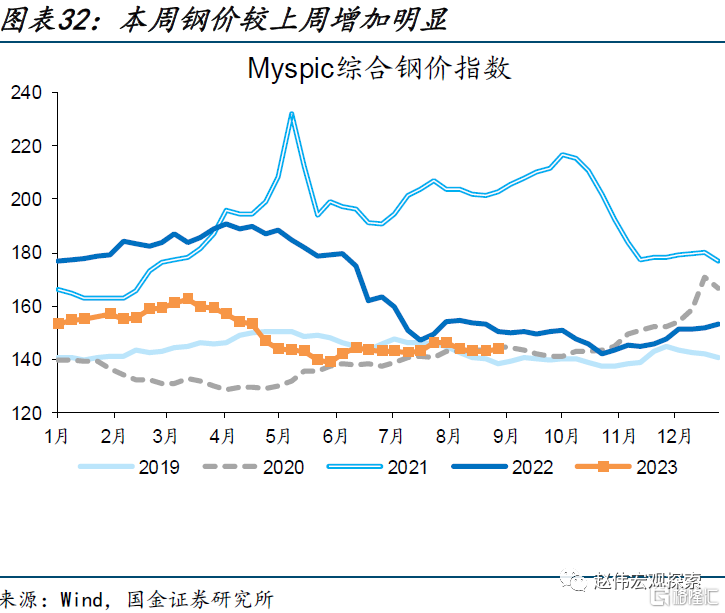

鋼材需求回暖,高爐开工率、鋼材價格回升。本周(9月3日至9月9日),全國高爐开工率延續回升、較上周上漲0.3個百分點至84.4%,是2021、2022年同期114.7%、102.9%。需求回暖,鋼材價格提升較爲明顯、較上周增加0.6個百分點,是2021、2022年同期水平的71.1%、95.7%。

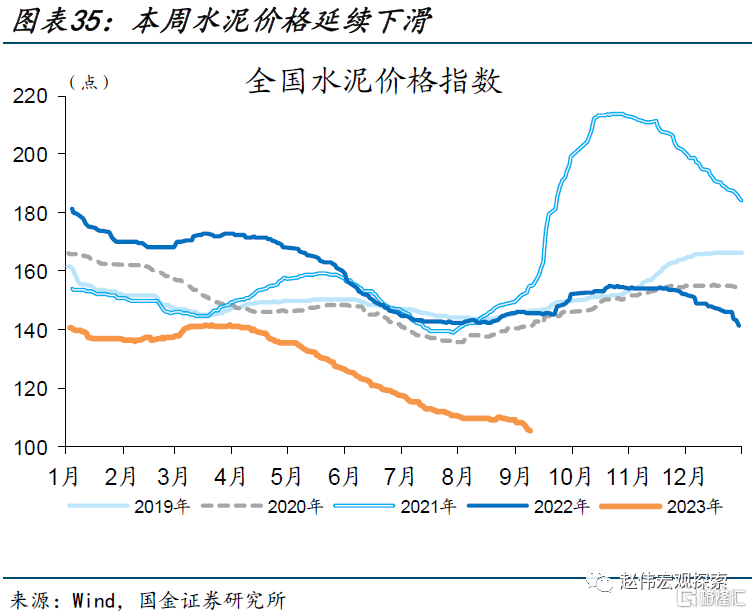

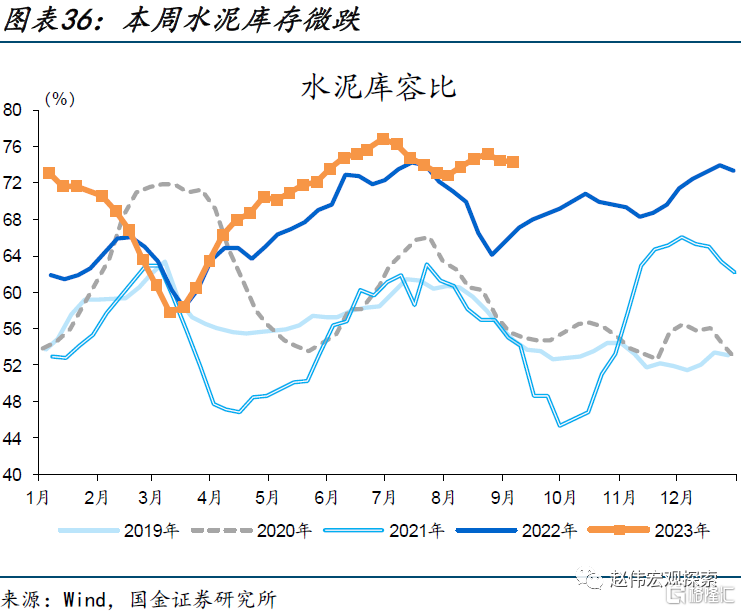

水泥生產改善、需求走弱價格下行壓力加大。本周(9月3日至9月9日),全國水泥粉磨开工率小幅震蕩、較上周回落0.1個百分點至55.3%、是去年同期的97.6%;水泥出貨率有所回升、較上周提升3.0個百分點至59.6%;需求走弱下,水泥價格較前周大幅下滑2.4個百分點,本周全國水泥價格爲105.5。庫存方面,水泥庫存小幅回落,水泥庫容比較上周微跌0.1個百分點至74.4%。

玻璃消費大幅增加、庫存去化,或指向地產竣工改善。本周(9月2日至9月9日),玻璃周表觀消費較上周大幅提升、增加25.4個百分點;產量較上周小幅回落0.6個百分點至2377萬重箱、與去年同期基本持平;消費大幅提升之下,玻璃庫存去化,本周全國玻璃庫存較上周回落7個百分點。此外,反映基建开工情況的瀝青开工率延續回升、較上周增加0.9個百分點,是2021、2022年同期126.5%、121.2%。

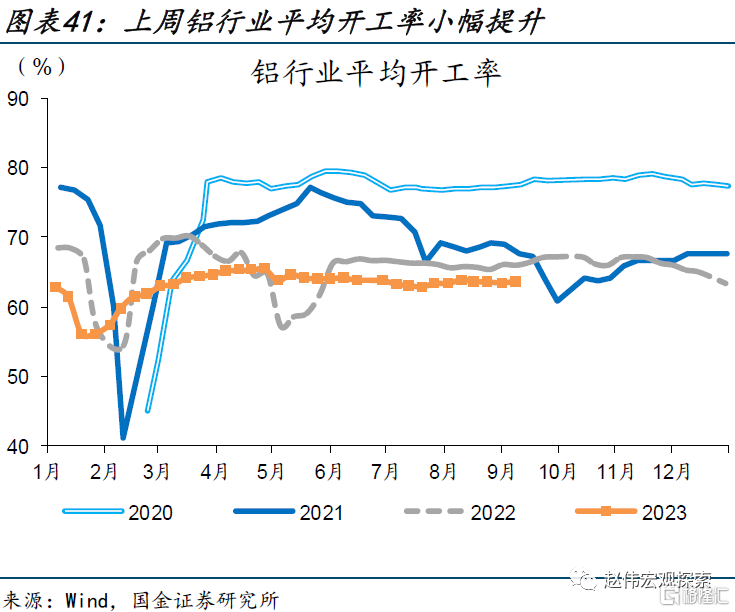

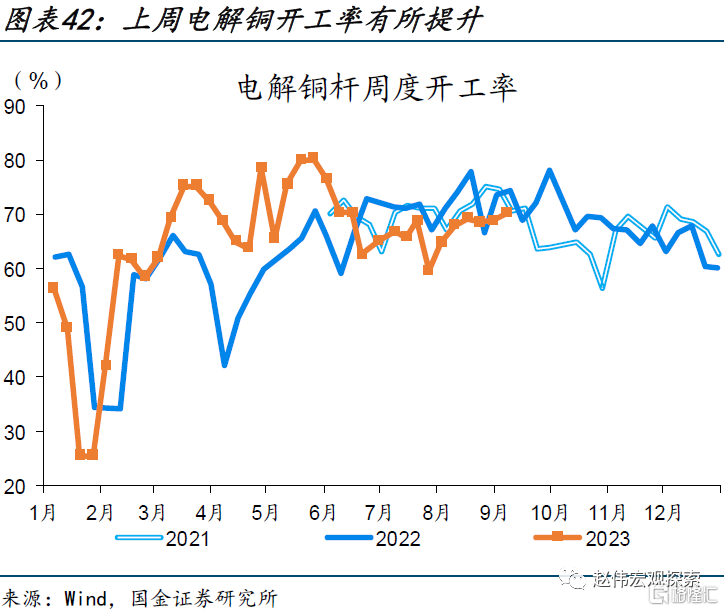

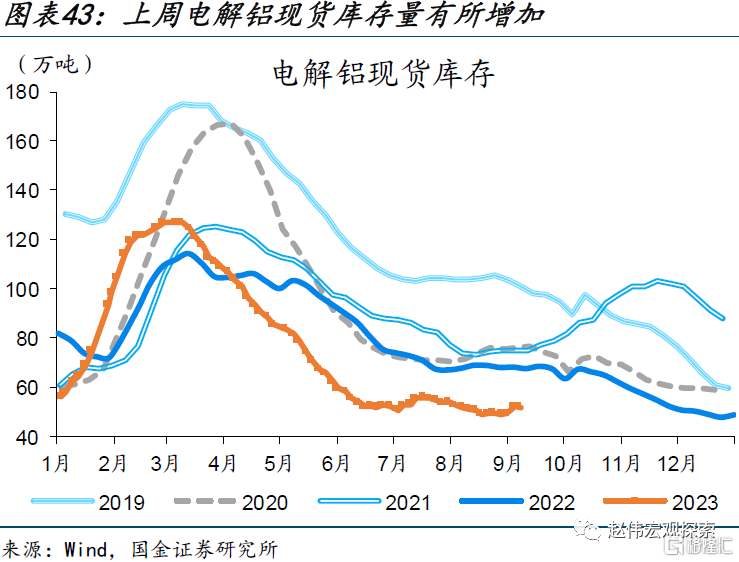

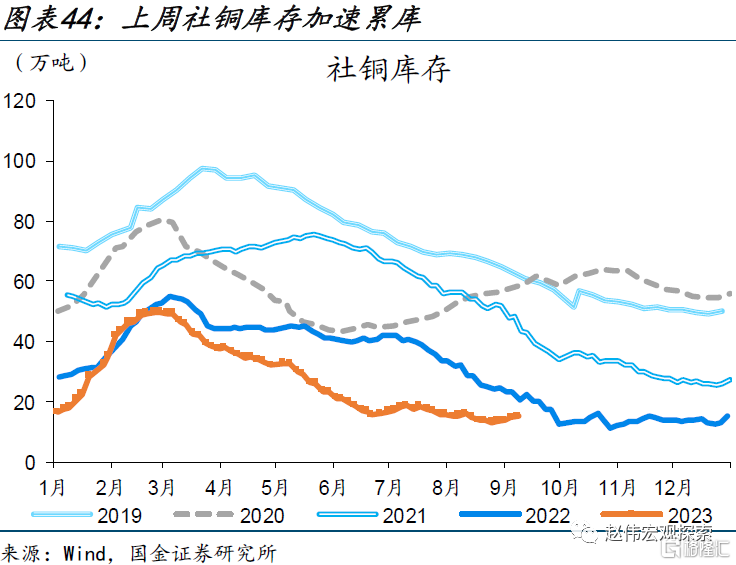

主要工業金屬开工邊際改善,庫存加速累庫。本周(9月3日至9月9日),鋁行業开工率較上周小幅回升0.2個百分點至63.7%,分別爲2021、2022年同期的94.2%、96.5%,銅杆开工率較上周增加1.3個百分點至70.3%。庫存方面,電解鋁現貨庫存較上周有所增加4.9個百分點至51.7萬噸,社銅庫存較上周大幅增加9.9個百分點至15.2萬噸,但電解鋁和社銅庫存仍處於同期低位,分別爲2022年同期的76.4%、73.8%。

中遊开工出現回落,但仍超去年同期。本周(9月3日至9月9日),國內PTA开工率小幅震蕩、較前周下滑1.8個百分點至80.5%,分別爲2021、2022年同期水平的101.4%、118.6%;國內純鹼开工率下滑顯著、較上周減少2.8個百分點至78.5%、是去年同期水平的102.8%;滌綸長絲开工率出現微跌、較前周減少0.1個百分點至85.9%。相較之下,汽車半鋼胎开工率仍處提升態勢、較上周上漲0.1個百分點至72.2%,分別爲2021、2022年同期水平的182.9%、116.6%。

全國新房銷售進一步回落,二手房銷售延續低迷。本周(9月3日至9月9日),全國30大中城市商品房成交較上周回落35.3%、僅爲2021、2022年同期水平的49.4%、78.1%;各线城市商品房成交下滑顯著,一、二、三线城市新房日均成交分別較上周減少30.0%、39.6%、26.3%。本周全國二手房成交同樣有所回落、較上周下滑5.2%,一线城市二手房成交則延續改善,較上周提升4.7%。

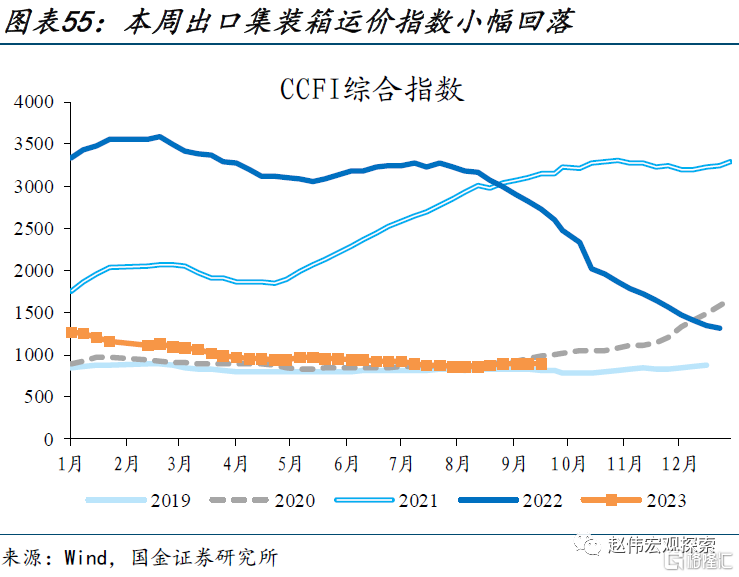

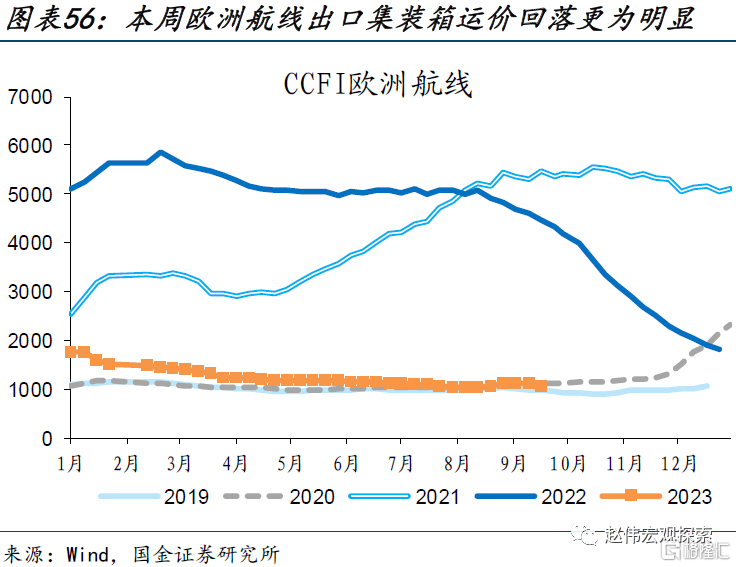

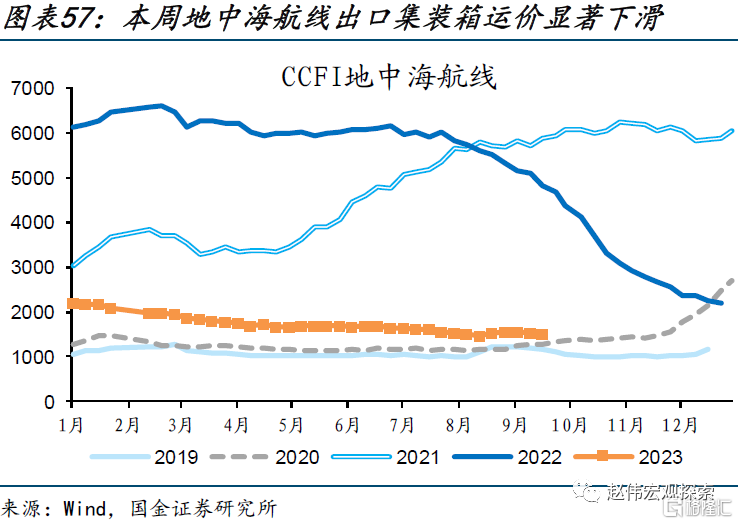

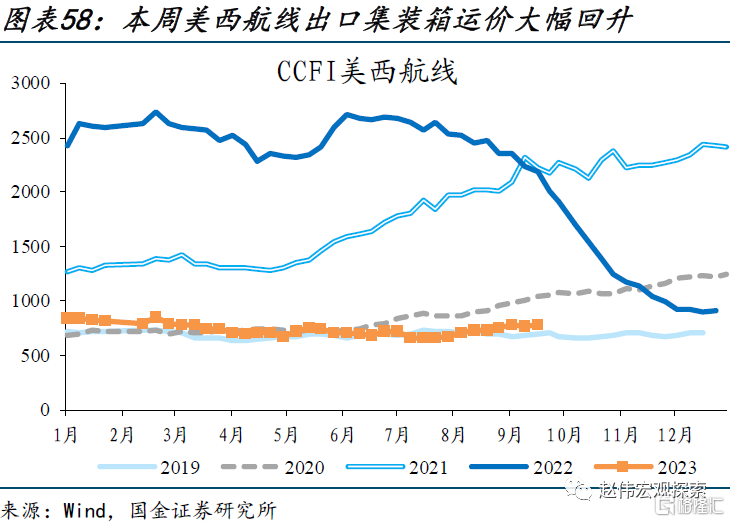

近期海運運價指數小幅降低,東南亞航线運價則回升較爲明顯。本周(9月3日至9月10日),中國出口集裝箱運價指數有所回落、較上周下滑0.3%。分航线看,歐洲航线、地中海航线出口集裝箱運價回落更爲明顯、分別較上周降低3.2%、2.2%。相較之下,美西航线集裝箱運價則明顯回升,分別較上周增加2.2%。

三、人流跟蹤:人流出行活動回落、线下消費走弱

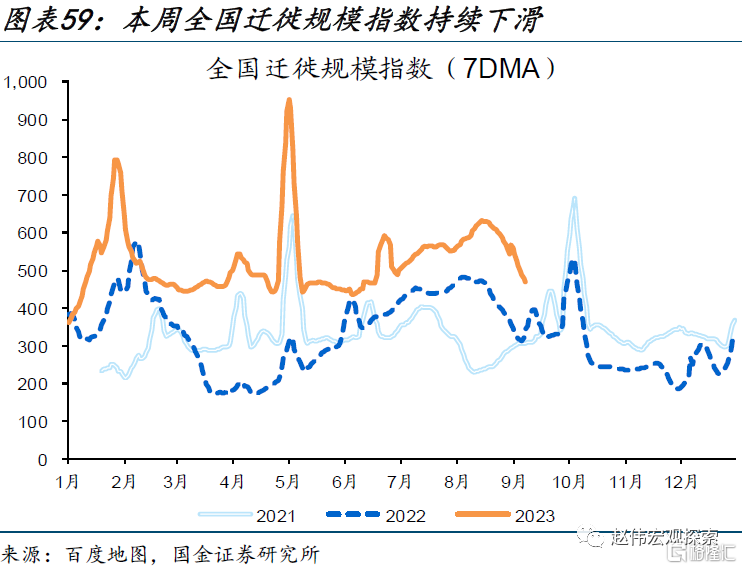

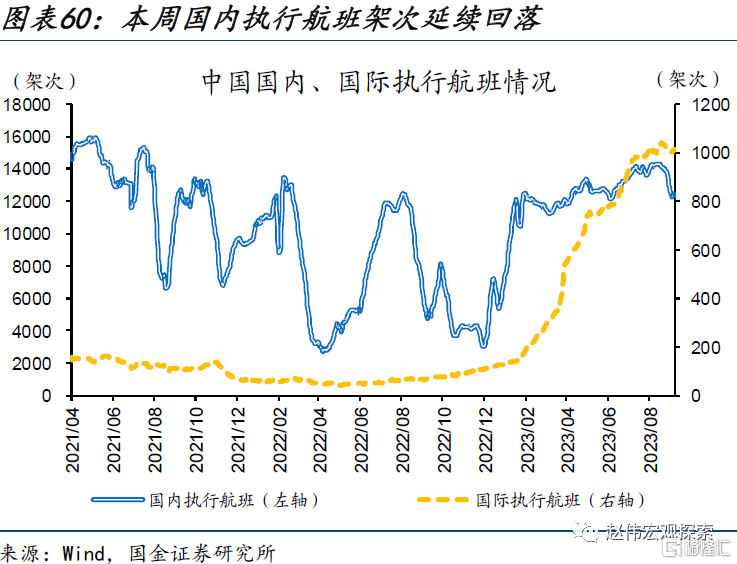

跨區出行活動繼續放緩,國內執行航班架次大幅回落。本周(9月3日至9月9日),反映跨區人口流動的全國遷徙規模指數較上周大幅縮減、回落11.2個百分點;與去年同期相比,遷徙指數提升53.8%。本周國內執行航班架次下滑顯著、較上周減少3.3%,國際執行航班架次則小幅回升、較上周增加0.6%。

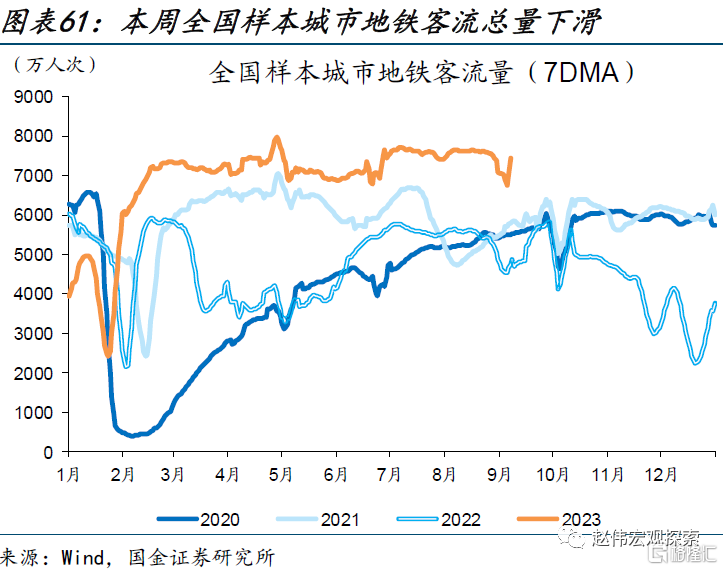

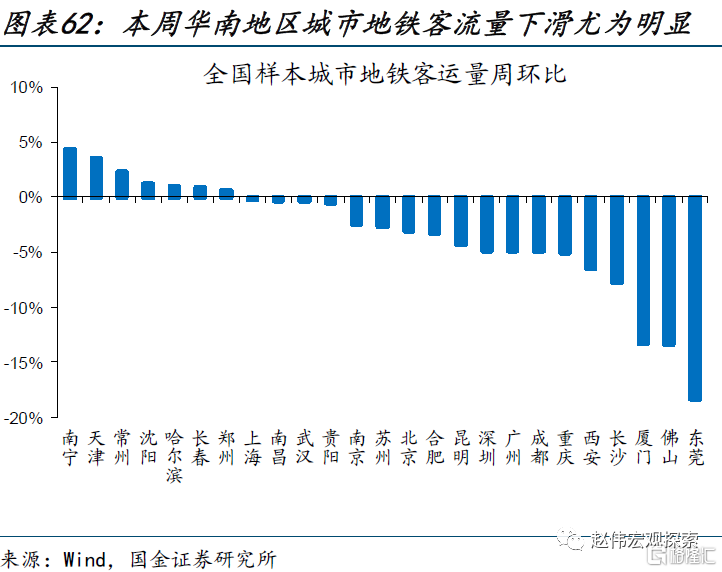

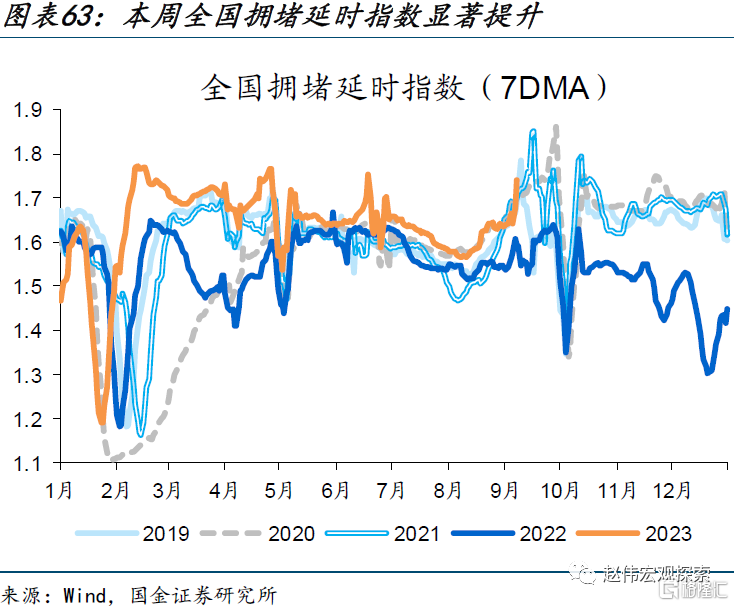

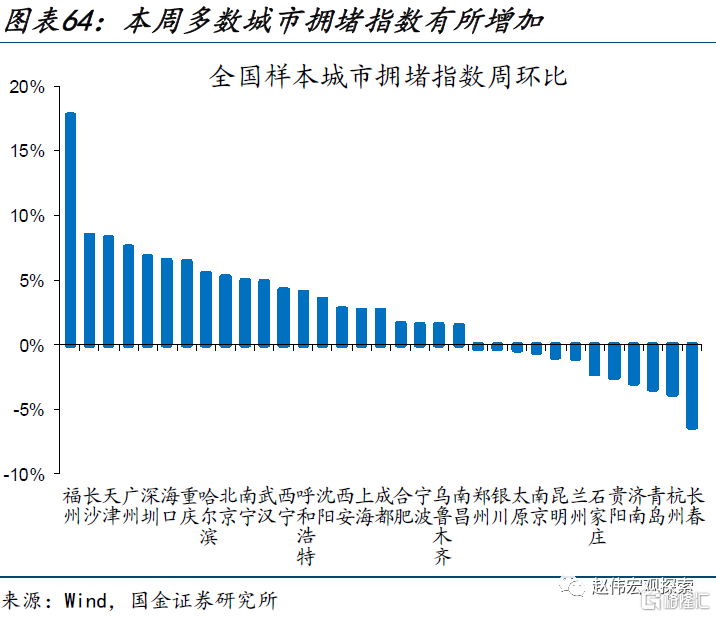

市內出現人流活動延續回落,華南地區城市地鐵客流量下滑顯著。本周(9月3日至9月9日),全國樣本城市地鐵日均客流量較上周回落5.3%,受台風影響,華南地區城市地鐵客流量較上周下滑,東莞、佛山、廈門等地地鐵客流減少幅度較爲明顯,分別較上周下滑18.4%、13.4%、13.3%。反映市內人口流動力度的全國擁堵延時指數延續提升,較上周增加2.7%,其中福州、長沙、天津等地市內擁堵更爲明顯,分別較前周增加17.8%、8.5%、8.3%。

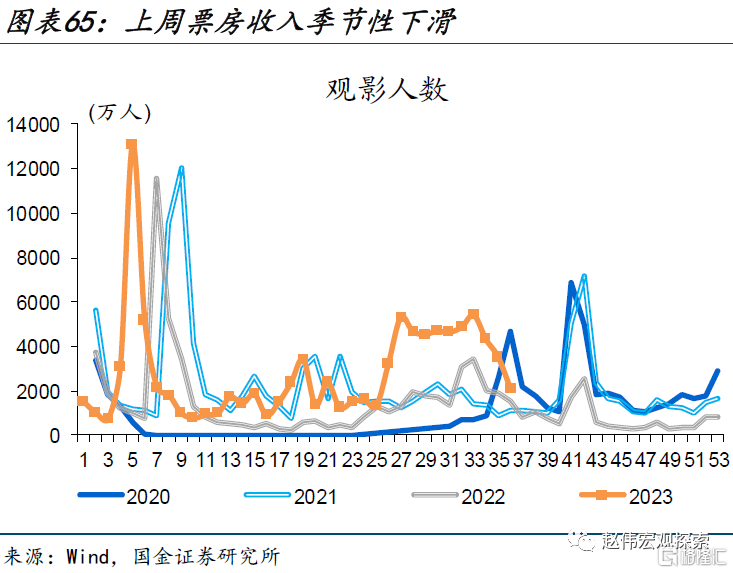

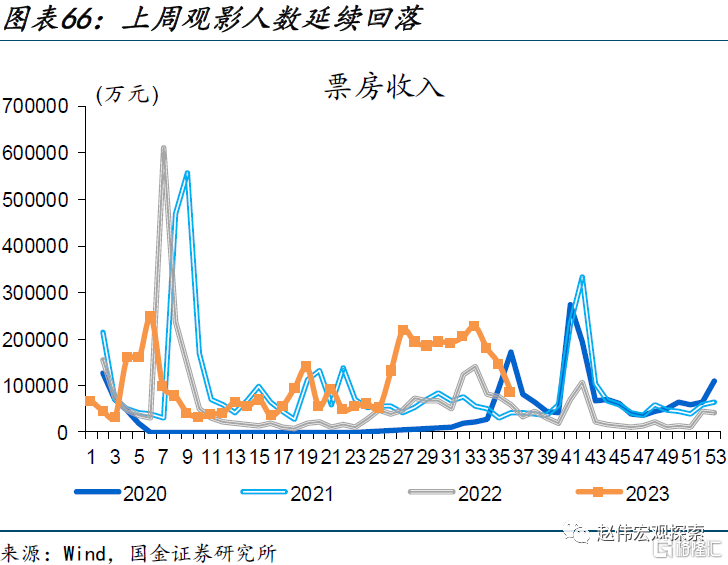

线下消費有所回落,電影票房與場均觀影人數回落明顯。上周(8月27日至9月2日),電影票房日均收入較上周大幅回落40.2%至8.7億元、是去年同期139.8%。場均觀影人次較上周回落40.0%至21.2萬人次。是去年同期145.3%。

風險提示

1、 數據統計誤差或遺漏。一些數據指標,可能存在統計或者處理方法上的誤差和偏誤;部分數據結果也可能受到樣本範圍、統計口徑等影響。

2、政策、外部環境變動超預期。國內政策和海外環境或存在超預期變化影響中觀高品指標變動。

注:本文爲國金證券股份有限公司2023年09月10日發布的《一线城市“松綁”,影響幾何?》。分析師:趙 偉(執業S1130521120002)zhaow@gjzq.com.cn;袁徵宇 yuanzhengyu@gjzq.com.cn

標題:一线城市“松綁”,影響幾何?

地址:https://www.iknowplus.com/post/31472.html